Mehmet Özdoğru

Elektronik Ticarette Yeni Dönem

Ocak 2022 tarihli yazımızda, e-ticaretin son yıllardaki yükselişi sonucu e-ticaret platformlarının faaliyetlerine yönelik hukuki düzenleme tartışmalarının sıklıkla gündeme geldiğini, yıl boyunca bu alandaki düzenleme çalışmalarının farklı kamu otoritelerinin merceğinde olacağını belirtmiştik. Bu kapsamda, Ticaret Bakanlığı ile Rekabet Kurumu’nun e-ticarete ilişkin düzenleme çalışmalarının, özellikle e-pazaryerlerindeki rekabet sorunlarının ve platformlar ile satıcılar arasındaki asimetrik pazarlık gücünün neden olduğu haksız ticari koşulların giderilmesine odaklandığını vurgulamıştık. 7 Temmuz 2022’de Resmî Gazete’de yayımlanan Elektronik Ticaretin Düzenlenmesi Hakkında Kanunda Değişiklik Yapılmasına Dair Kanun (Kanun) ile, bu alana ilişkin düzenlemenin ilk adımları atılmış oldu. Kanun e-ticaret platformlarına kapsamlı yükümlülükler getirerek e-ticaret sektörünün dinamiklerini yeniden belirliyor.

Kanun kapsamında birçok konu düzenlenmekle birlikte, bu düzenlemelerden en önemlisi farklı büyüklüklerdeki e-ticaret platformlarına getirilen ilave yükümlülükler oldu. Bu kapsamda, yıllık net işlem hacmi 10 milyar TL’nin üzerindeki e-ticaret platformlarına, 1 Ocak 2023’ten itibaren, satıcıları ve alıcıları aracılığıyla elde ettikleri verileri diğer platformlarla rekabet ederken kullanmama ve 1 Ocak 2024’ten itibaren, satıcıların satış verilerine erişebilmesine ve bu verilerin diğer platformlara bedelsiz taşınmasına imkân sağlama yükümlülükleri getirildi. Bu düzenlemeler, Rekabet Kurumu’nun Nisan 2022 tarihli E-Pazaryeri Platformları Sektör İncelemesi Nihai Raporu’nda (Rapor) yer alan, e-pazaryerlerinin satıcılarının verilerini kullanarak kendilerinin de satıcı olduğu ürünlerde kendilerine haksız avantaj sağlayabildikleri tespiti ile örtüşüyor.

Kanunda ayrıca, yıllık net işlem hacmi 30 milyar TL’nin ve işlem sayısı 100 bin adedin üzerindeki e-ticaret platformlarının, 1 Ocak 2023’ten itibaren, yalnızca belirli oranlar ile sınırlı şekilde reklam harcaması yapmaları ve promosyon, ödül, puan, kupon, hediye çeki ve benzeri imkânları sunmaları, ayrıca satıcılarının alternatif kanallardan ürün satmasını veya reklam yapmasını kısıtlayacak uygulamalardan kaçınmaları öngörülüyor. Bu düzenlemelerin gerekçelerini de Raporda bulmak mümkün. Raporda, reklam harcamalarının satış hacmi üzerinde gözlemlenebilen olumlu bir etki yarattığı ve daha yüksek maliyetlere katlanabilen büyük e-ticaret platformlarının daha fazla promosyon, hediye çeki ve benzeri imkanları sunma gücü olduğu belirtiliyor. Bu doğrultuda Kanun, belirli bir pazar gücüne sahip e-ticaret platformlarının reklam harcamaları ile promosyon, hediye çeki vb. uygulamalarını sınırlandırılarak, pazarda tekelleşmenin önüne geçmeyi amaçlıyor.

Kanun, herhangi bir işlem sayısı veya işlem hacmi eşiği öngörmeksizin, tüm e-ticaret platformlarına haksız ticari uygulamaları yasaklıyor. Haksız ticari uygulamalar satıcıların ticari faaliyetlerini önemli ölçüde bozan, makul karar verme yeteneğini azaltan veya belirli bir kararı almaya zorlayarak normal şartlarda taraf olmayacağı bir ticari ilişkinin tarafı olmasına sebep olan uygulamalar olarak tanımlanıyor. Örneğin Kanun, satış fiyatında tek taraflı değişiklik yapılmasını (satıcının kampanyalı ürün satmaya zorlanmasını) yasaklıyor. Ayrıca, satıcılara yapılması gereken ödemelerin, en geç ürün satış bedelinin platformun tasarrufuna girmesi ve siparişin alıcıya ulaşmasının ardından beş iş günü içinde yapılması Kanunda zorunlu tutuluyor.

Kanun, yıllık net işlem hacmi 10 milyar TL’nin ve işlem sayısı 100 bin adedin üzerindeki e-ticaret platformlarına, 1 Ocak 2025’ten itibaren Ticaret Bakanlığı’ndan e-ticaret lisansı alma ve bu lisansı senelik olarak yenileme yükümlülükleri getiriyor. Bu lisans yükümlülüğü ile, belirli büyüklükteki e-ticaret platformlarının kamunun gözetimi ve denetimi altına alınması amaçlanıyor.

Sonuç olarak, Kanun, yüksek pazar gücüne sahip e-ticaret platformlarının rekabet endişelerine sebep olabilecek belirli konulardaki hareket alanlarını sınırlayarak, pazarda etkin rekabetin sağlanmasını hedefliyor. Değişiklik Kanunu 1 Ocak 2023’te yürürlüğe girecek olmakla birlikte, ilerleyen zamanlarda sektör paydaşlarının sorumluluklarını daha belirgin hale getirecek ikinci düzenlemelerin hayata geçirilmesi bekleniyor. Kanundaki düzenlemelerin özellikle sektördeki büyük şirketler açısından finansal ve operasyonel anlamda ciddi etkileri olacağı göz önüne alındığında, e-ticaret platformlarının kendilerine uygulanacak yükümlülükleri önceden belirleyip ilgili uyum çalışmalarını vakitlice tamamlamaları kritik önem arz ediyor.

Av. Ali TUNÇSAV’ın katkılarıyla

Av. Umut KOLCUOĞLU

https://www.dunya.com/kose-yazisi/elektronik-ticarette-yeni-donem/670597

Kısmi Enflasyon Düzeltmesi, Vergisel Avantaj Sağlayacak

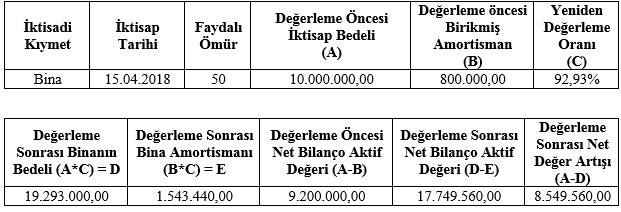

2022 yılı 3. geçici vergilendirme döneminde uygulanacak yeniden değerleme oranı Gelir İdaresi Başkanlığı tarafından yüzde 92.93 olarak belirlendi.

Bu oran ile birlikte işletmelere, güncel piyasa koşullarına göre sabit kıymetlerini enflasyona karşı koruma imkanı verildi. Başka bir ifade ile, sabit kıymetler piyasa koşullarındaki emsal değerlere getirilmiş olurken, isteğe bağlı olan enflasyon düzeltmesini uygulayan işletmelerin önemli bölümünün daha düşük vergi ödemesinin önü açılmış oldu.

Gelir İdaresi Başkanlığı tarafından cuma günü geç saatlerde yayımlanan 61 numaralı sirküler ile ticari ve zirai kazançlarda uygulanmak üzere 2022 yılı üçüncü geçici vergi döneminde uygulanacak yeniden değerleme oranı yüzde 92.93 olarak ilan edildi.

Sirkülerde, 213 sayılı Vergi Usul Kanununun mükerrer 298’inci maddesinin (B) fıkrasına istinaden yıllık olarak hesaplanan, Hazine ve Maliye Bakanlığı tarafından ilan edilen yeniden değerleme oranına, vergi kanunlarından kaynaklanan nedenlerden dolayı geçici vergi dönemlerinde de ihtiyaç duyulduğu ifadeleri yer aldı.

2022 yılı içerisinde mükelleflerin VUK geçici 32 ve mükerrer 298. madde hükümleri dahilinde yeniden değerleme yapma imkanı bulunuyor. Ancak, birincisinden yararlanmak için yüzde 2 vergi ödemek gerekiyor, diğerinin ise herhangi bir vergi yükü bulunmuyor. Mükelleflerin mükerrer 298’inci madde hükümlerinden yararlanmadıkları sürece geçici 32’nci madde hükümlerinden yararlanma hakları her zaman saklı.

KARTOĞLU: Mükellef lehine bir uygulama

İşletmelerin satın aldıkları sabit kıymetlerin, kural olarak, maliyet bedeli ile değerlenerek, Hazine ve Maliye Bakanlığı’nca belirlenen süre içerisinde dönem matrahından indirim konusu yapıldığı bilgisini veren TÜRMOB Başkanı Emre Kartaloğlu, “Özellikle enflasyon dönemlerinde sabit kıymetler, maliyet bedeli ile bilançolarda yer aldıklarından, zaman içerisinde değerlerini yitirmekte, ayrılan amortisman tutarları nominal olarak düşük kalmakta ve işletmelerin daha fazla vergi ödemelerine neden olmaktadır” dedi.

Örneğin 2019 yılında 100 bin liraya alınan bir sabit kıymetin, 2022’de aktifte halen 100 bin lira olarak görüldüğünü belirten Kartaloğlu, oysa bu kıymetin bugün 300 bin lira olabileceğini bildirdi.

Bu mükellefin bilançosunda yeniden değerleme uygulayarak sabit kıymetin değerini daha yüksek belirleyebileceğini söyleyen Kartaloğlu, böylece işletmenin lehine olarak daha az vergi yükü çıkabileceğini bildirdi.

VUK’da yapılan düzenleme ile enflasyon düzeltmesi kapsamına giren mükelleflere amortismana tabi iktisadi kıymetlerini yeniden değerlemeye tabi tutma olanağı sağlandığını hatırlatan Kartaloğlu, “Yeniden değerleme uygulamasından, tam mükellefiyete tabi bilanço esasına göre defter tutan; kolektif, adi komandit ve adi şirketler de dahil olmak üzere gerçek kişi işletme sahibi gelir vergisi mükellefleri ile kurumlar vergisi mükellefleri yararlanabilmektedir” diye konuştu.

Bu düzenlemeyle bir anlamda yeniden değerlemenin sürekli hale getirildiğini söyleyen Emre Kartaloğlu, yeniden değerleme oranının belirlenme yöntemini ise şöyle açıkladı: “Geçici vergi dönemleri itibarıyla yapılacak değerlemede esas alınacak yeniden değerleme oranı, bir önceki yılın Kasım ayından başlamak üzere; 3, 6 ve 9’uncu aylarda bir önceki 3, 6 ve 9 aylık dönemlere göre Yİ-ÜFE değerinde meydana gelen ortalama fiyat artış oranı esas alınmak suretiyle belirlenmektedir.”

Yeniden değerleme uygulamasının zorunlu olmadığını, isteyen mükellefin uygulayabileceğini söyleyen Kartaloğlu, “Geçici vergi dönemlerinde yapılan tercih yıllık uygulamayı bağlamamaktadır. Örneğin 2022 yılı geçici vergi dönemleri itibarıyla yeniden değerleme yapan mükellef isterse 2022 hesap dönemi sonunda yeniden değerleme yapmayabileceklerdir. Sadece amortismana tabi iktisadi kıymetler için değerleme yapılmaktadır, arazi ve arsalar kapsam dışındadır” dedi.

Yeniden değerlemenin, özellikle yüksek enflasyon dönemlerinde mükelleflerin lehine bir uygulama olduğunu belirten Emre Kartaloğlu, “Bu nedenle, mükelleflerin bu uygulamadan faydalanmaları önerilmektedir” şeklinde konuştu.

TOLU: Vergisel avantaj sağlayacak

DÜNYA gazetesi Yazarı Abdullah Tolu, yeniden değerleme ile şirketlerin enflasyon karşısında eriyen sermayelerinin bugünkü değerine taşınarak birçok vergisel avantaj sağlanmasının mümkün olduğunu belirterek, “Ancak, yeniden değerlemenin sağlayacağı avantajların önem derecesi her bir mükellef özelinde değişebilir. Bazıları için bilanço güçlendirmesi (kredibilite) önemli iken, bazıları için vergi avantajları öncelikli olabilir. Yeniden değerleme yapıp yapmamaya karar verirken mükelleflerin bu özel tercihlerinin de göz önünde bulundurulması lazım” dedi. Şu an uygulamada % 2 vergili (geçici 32. Madde) ve vergisiz (mükerrer madde 298/Ç) olmak üzere iki farklı yeniden değerleme düzenlemesi bulunduğuna işaret eden Tolu, 2022 yılı geçici vergilendirme dönemlerinde yeterli kurumlar vergisi matrahı oluşuyorsa, bu iki uygulamadan da geçici vergilendirme dönemlerinde yararlanmanın daha yüksek avantaj yaratabileceğini söyledi.

KARYAĞDI: Enflasyon etkisi bertaraf edilecek

Yeni Ekonomi Danışmanlık A.Ş kurucularından Nazmi Karyağdı, 2022 boyunca yüksek oranlarda seyreden enflasyonun, vergi matrahını (kazançları, gelirleri ve iratları) doğrudan etkilediğini söyledi. Buna karşılık enflasyon düzeltmesinin de 2023 sonuna ertelendiğine dikkat çeken Karyağdı, “Bu yüzden, getirilen yeniden değerleme müessesesi dışında vergi mükelleflerinin enflasyondan kaynaklanan ve reel olmayan kazançlarını vergi dışı bırakacak düzenleme bulunmuyor” dedi.

Enflasyon düzeltmesi düzenlemesi yapılınca yürürlükten kaldırılan “kısmi enflasyon düzeltmesi araçları”nın tamamının geri getirilmediğine vurgu yapan Nazmi Karyağdı, “Bu düzenleme ile vergi mükellefleri yeniden değerleme ile en azından amortismana tabi iktisadi kıymetleri için enfl asyonun etkisini bertaraf etmiş oluyorlar” diye konuştu.

SEZER: Yeniden değerleme oranı bu yıl %100’ü aşacak

Üçüncü vergi dönemine ilişkin açıklanan 92,93 oranındaki yüksek yeniden değerleme oranının gözlerin yılsonundaki açıklanacak yeniden değerleme oranına çevrilmesine neden olduğunu belirten Güncel Group Yönetim Kurulu Başkanı YMM Yılmaz Sezer, yılın tamamına ilişkin belirlenecek oranın yüzde 100’ün üzerinde olacağını kaydetti. Sezer, “Ara dönemlerde açıklanan yeniden değerleme oranları geçici vergi dönemlerinde iktisadi kıymetlerin değerlerinin yükseltilmesi, amortisman giderlerinin yükseltilmesi ve özkaynakların yükseltilmesi gibi etkileri bulunmaktadır. Ancak yıl sonunda açıklanacak olan yeniden değerleme oranı tüm ekonomik had ve tutarları etkileyip bu oranda artışını sağlayacağı için büyük önem arz etmektedir” diye konuştu.

İşletmeler nasıl uygulayacak?

Yeniden değerleme uygulaması, amortismana tabi iktisadi kıymetler ve bunlara ait amortismanların yeniden değerleme oranı ile çarpılması suretiyle bulunan yeni değerin iktisadi kıymetin faydalı ömrüne bölünerek bulunan tutarın gider yazılmasına imkan veriyor. Ayrıca yeniden değerleme neticesinde amortismana tabi iktisadi kıymetlerin yeniden değerlemeden önceki net bilanço aktif değerinin, yeniden değerleme oranı ile çarpımından sonra bulunacak net bilanço aktif değerinden indirilmesi suretiyle hesaplanan değer artışı, bilançonun pasifinde özel bir fon hesabına alınıyor ve böylece mükelleflerin öz kaynakları güçleniyor. Böylelikle finansman gider kısıtlaması ve teknik iflas uygulamaları açısından da mükellefler avantajlı duruma geliyorlar.

https://www.dunya.com/ekonomi/kismi-enflasyon-duzeltmesi-suruyor-haberi-670615

SMMM Sınavı İçin Ödenen Harç Bedellerinin Serbest Meslek Kazancında Gider Olarak Gösterilip Gösterilemeyeceği

T.C.

GELİR İDARESİ BAŞKANLIĞI

ERZURUM VERGİ DAİRESİ BAŞKANLIĞI

Mükellef Hizmetleri Grup Müdürlüğü

|

Sayı |

: |

B.07.1.GİB.4.25.15.01-2011/GVK-4656-1-12 |

15/11/2011 |

|

|

Konu |

: |

Mesleki Giderler |

İlgide kayıtlı özelge talep formunda; 3568 sayılı Kanunun Geçici 11 inci maddesi kapsamında Serbest Muhasebeci Mali Müşavir olabilmek amacıyla girmiş olduğunuz geçiş sınavı için ödenen harç bedellerini serbest meslek faaliyetinizde gider olarak gösterip gösteremeyeceğiniz hususunda Başkanlığımızdan görüş talep ettiğiniz anlaşılmaktadır.

193 sayılı Gelir Vergisi Kanununun 65 inci maddesinde "Her türlü serbest meslek faaliyetinden doğan kazançlar serbest meslek kazancıdır. Serbest meslek faaliyeti; sermayeden ziyade şahsi mesaiye, ilmi veya mesleki bilgiye veya ihtisasa dayanan ve ticari mahiyette olmayan işlerin işverene tabi olmaksızın şahsi sorumluluk altında kendi nam ve hesabına yapılmasıdır." hükmüne yer verilmiştir.

Aynı kanunun "Serbest Meslek Kazancının Tespiti" başlıklı 67 nci maddesinin birinci fıkrası "Serbest meslek kazancı bir hesap dönemi içinde serbest meslek faaliyeti karşılığı olarak tahsil edilen para ve ayınlar ve diğer suretlerle sağlanan ve para ile temsil edilebilen menfaatlerden bu faaliyet dolayısıyla yapılan giderler indirildikten sonra kalan farktır." şeklindedir.

Söz konusu Kanunun "Mesleki Giderler" başlıklı 68 inci maddesinde ise serbest meslek kazancının tespitinde hâsılattan indirilecek giderler bentler halinde sayılmış olup, maddenin birinci fıkrasının 1 numaralı bendinde, mesleki kazancın elde edilmesi ve idame ettirilmesi için ödenen genel giderlerin serbest meslek kazancının tespitinde hasılattan indirileceği hüküm altına alınmıştır.

Diğer taraftan 3568 sayılı Kanunun geçici 11 inci maddesinde; "Bu maddenin yürürlüğe girdiği tarihten önce; serbest muhasebeci unvanını almış olanlar ile serbest muhasebecilik stajına devam edenlerden başarılı olanlar; altı ayı geçmemek üzere, TÜRMOB tarafından verilen mesleki uyum eğitimine katılarak bu eğitimi tamamladıkları tarihten itibaren beş yıl içinde yapılacak özel serbest muhasebeci mali müşavirlik sınavlarına beş defa girebilirler. Bu sınavlarda başarılı olanlar, serbest muhasebeci mali müşavir unvanını almaya hak kazanırlar..." hükmü yer almaktadır.

Bu itibarla; 3568 sayılı Kanunun geçici 11 inci maddesi uyarınca yapılacak Serbest Muhasebeci Mali Müşavir ünvanını almaya hak kazanacakların belirlenmesine yönelik sınav için ödemiş olduğunuz sınav harç bedelleri, mesleki kazancın elde edilmesi ve idame ettirilmesi için ödenen genel giderler kapsamında değerlendirilmediğinden serbest meslek kazancınızın tespitinde hasılattan indirim konusu yapılması mümkün bulunmamaktadır.

Bilgi edinilmesini rica ederim.

(*) Bu Özelge 213 sayılı Vergi Usul Kanununun 413.maddesine dayanılarak verilmiştir.

(**) İnceleme, yargı ya da uzlaşmada olduğu halde bu konuya ilişkin olarak yanlış bilgi verilmiş ise bu özelge geçersizdir.

(***) Talebiniz üzerine tayin edilmiş olan bu özelgeye uygun işlem yapmanız hâlinde, bu fiilleriniz dolayısıyla vergi tarh edilmesi icap ederse, tarafınıza vergi cezası kesilmeyecek ve tarh edilen vergi için gecikme faizi hesaplanmayacaktır.

Toptan Ödemenin İhyası İşlemleri (SGK Genel Yazısı)

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Emeklilik Hizmetleri Genel Müdürlüğü

Sayı: E-92604331-010.07.01-52673925

Tarih: 24.09.2022

Konu: Toptan Ödemenin İhyası İşlemleri

GENEL YAZI

Genel Müdürlüğümüze intikal eden yazılardan 5510 sayılı Kanunun 31 ve 36 ncı maddelerine istinaden yapılan toptan ödemenin ihyası işlemlerinde bazı tereddütlerin hasıl olduğu anlaşılmış olup, bu tereddütlerin giderilmesi bakımından 5510 sayılı Kanuna göre yapılan toptan ödemelerin ihyası işlemlerinde dikkat edilecek hususlar aşağıda açıklanmıştır.

1. 5510 sayılı Kanuna göre toptan ödemenin ihyası işlemleri

Bilindiği üzere, 5510 sayılı Kanunun 31 inci maddesinin;

-Birinci fıkrasında, 4 üncü maddenin birinci fıkrasının (a) ve (b) bentleri kapsamındaki sigortalılar ile bu Kanuna göre ilk defa (c) bendi kapsamında sigortalı olanlardan, herhangi bir nedenle çalıştığı işten ayrılan veya işyerini kapatan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde malullük ve yaşlılık aylığı bağlanmasına hak kazanamayan sigortalıya, 4 üncü maddenin birinci fıkrasının (a) ve (c) bentleri kapsamında ise kendi adına bildirilen, (b) bendi kapsamında ise ödediği malullük, yaşlılık ve ölüm sigortaları primlerinin her yıla ait tutarı, primin ait olduğu yıldan itibaren yazılı istek tarihine kadar geçen yıllar için, her yılın gerçekleşen güncelleme katsayısı ile güncellenerek toptan ödeme şeklinde verileceği,

-İkinci fıkrasında ise bu Kanuna göre toptan ödeme yapılarak hizmetleri tasfiye edilmiş bulunanlardan, yeniden bu Kanuna tabi olarak malullük, yaşlılık ve ölüm sigortaları primi bildirilmiş olanların, yazılı olarak müracaat etmeleri halinde, aldıkları toptan ödemenin ödeme tarihi ile yazılı istek tarihi arasında geçen yıllar için her yılın gerçekleşen güncelleme katsayısı ile güncellenerek bulunan tutarın ilgiliye tebliğ tarihini takip eden ayın sonuna kadar ödemeleri halinde, bu hizmetler ihya edilerek bu Kanunun uygulanmasında dikkate alınacağı,

36 ncı maddesinin;

-Birinci fıkrasında, 4 üncü maddenin birinci fıkrasının (a) ve (b) bentleri kapsamındaki sigortalılar ile bu Kanuna göre ilk defa aynı maddenin birinci fıkrasının (c) bendi kapsamında sigortalı olanlardan ölen sigortalıların hak sahiplerine ölüm aylığı bağlanamaması durumunda, ölüm tarihi esas alınmak kaydıyla 31 inci maddenin birinci fıkrasına göre hesaplanan tutarın, 34 üncü madde hükümleri dikkate alınarak hak sahiplerine toptan ödeme şeklinde verileceği,

-Dördüncü fıkrasında, bu Kanuna göre toptan ödeme yapılarak tasfiye edilmiş sürelerin, borçlanılarak veya yurt dışı hizmetleri birleştirilerek ya da sonradan hizmet tespiti nedeniyle hak kazanılan sürelerin eklenmesi suretiyle ölüm sigortasından yararlanmak için gerekli prim ödeme gün sayısının tamamlanması halinde, hak sahiplerinin yazılı isteği üzerine 31 inci maddenin ikinci fıkrasına göre ihya edileceği, bu sürelerin ihya edilen süreye ilişkin tutar dahil her türlü borçların ödendiği tarihi takip eden ay başı itibarıyla bu Kanuna göre aylık bağlanmasında dikkate alınacağı,

Geçici 5 inci maddesinin;

-Birinci fıkrasında, bu Kanunun 4 üncü maddesinin birinci fıkrasının (a) ve (b) bentleri kapsamındaki sigortalılar için bu Kanuna göre yapılacak toptan ödemelerin, bu Kanunun yürürlüğe girdiği tarihten önceki hizmet sürelerine ait bölümü, bu Kanunla bazı maddeleri yürürlükten kaldırılan ilgili kanun hükümlerine göre bu Kanunun yürürlük tarihi itibarıyla hesaplanarak, bu Kanunun yürürlüğe girdiği tarih ile toptan ödemenin yapılmasına ilişkin yazılı istek tarihine kadar geçen yıllar için her yılın güncelleme katsayısı ile çarpılarak bulunan tutarın, bu Kanunun yürürlüğe girdiği tarihten sonraki süreler için bu Kanuna göre hesaplanan toptan ödeme tutarına ilave edilerek ödeneceği,

-İkinci fıkrasında, bu Kanunun 4 üncü maddesinin birinci fıkrasının (a) ve (b) bentleri kapsamındaki sigortalılar için bu Kanunun yürürlüğe girdiği tarihten önce toptan ödeme yapılarak tasfiye edilen hizmetlerin 31 inci, 36 ncı ve 41 inci maddelere göre ihyasında veya borçlanılmasında, bu Kanunun yürürlüğe girdiği tarih itibarıyla bu Kanunla bazı maddeleri yürürlükten kaldırılan ilgili kanun hükümlerine göre hesaplanan tutarın, bu Kanunun yürürlüğe girdiği tarih ile ihya talebine ilişkin yazılı istek tarihi arasında geçen yıllar için, her yılın güncelleme katsayısı ile çarpılarak bulunan değeri dikkate alınacağı,

hüküm altına alınmıştır.

Ayrıca, Kanunun 31 inci maddesinin gerekçesinde yaşlılık aylığı bağlanması için gerekli yaş koşulunu tamamladığı halde prim ödeme gün sayısını dolduramayan sigortalılara, kendi adına ödenmiş bulunan malullük, yaşlılık ve ölüm sigortaları primlerinin her takvim yılına ait tutarının, tüketici fiyat endeksindeki değişim oranı ile güncellenmiş tutarının toptan ödenmesi ve sonradan sigortalılığını sürdürmeye karar veren kimselerin ise bu şekilde tasfiye edilen hizmetlerini, kendilerine yapılan toptan ödemeyi, ödeme tarihinden yazılı istek tarihine kadar, tüketici fiyat endeksindeki değişim oranı ile güncellenmiş tutarı üzerinden Kuruma geri ödemeleri durumunda, yeniden kazanmalarının öngörüldüğü, yine Kanunun 36 ncı maddesinin gerekçesinde de; 1800 günden az malullük, yaşlılık ve ölüm sigortası primi ödemiş olan sigortalının ölümünde hak sahiplerine yapılacak toptan ödemenin miktarı ve esasları belirlenerek, daha sonra aylığa hak kazanılması şartıyla bu süreleri ne şekilde ihya edebilecekleri belirtilmiştir.

Bu itibarla, 5510 sayılı Kanunun 31 inci maddesi kapsamında yaşlılık toptan ödemesinin ihyası ile Kanunun 36 ncı maddesi kapsamında ölüme bağlı toptan ödemenin ihyası hakkında uygulanacak hususlar aşağıda açıklanmıştır.

1.1. 5510 sayılı Kanunun 31 inci maddesi kapsamında yapılacak yaşlılık toptan ödemesinin ihyası işlemleri

Kanununun 31 inci maddesi kapsamında toptan ödeme yapılarak sigortalılık süreleri tasfiye edilen kişilerin,

– Sigortalı olmaları sebebiyle haklarında yeniden malullük, yaşlılık ve ölüm sigortaları priminin bildirilmiş olması veya

– Toptan ödeme ile tasfiye edilen sigortalılık süreleri haricinde yeni bir sigortalılık süresinin tespit edilmesi veya

– Herhangi bir kapsamda borçlanılacak süresinin bulunması,

hallerinde yaşlılık toptan ödemesinin ihyası talebi kabul edilecektir.

Ancak, yeni prim ödeme gün sayısının borçlanma ile kazanılacağı durumda ihya talebinin geçerli olabilmesi için ihya ve borçlanma taleplerinin birlikte verilmiş olması şartı aranacaktır.

İhya talebinden önce haklarında yeniden malullük, yaşlılık ve ölüm sigortaları primi bildirilmeyenler ile toptan ödemeyle tasfiye edilen sigortalılık süreleri dışında yeni bir sigortalılık süresi tespit edilemeyen veya borçlanacak herhangi bir süresi bulunmayanların yaşlılık toptan ödemesi ihya talepleri reddedilecektir.

Örnek 1– 4/1-(a) kapsamında 520 gün hizmeti bulunan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde aylığa hak kazanamayan sigortalı (A), 14/3/2019 tarihinde yaşlılık toptan ödemesi talebinde bulunmuş ve bu hizmetler, kendisine toptan ödeme şeklinde ödenmiştir. Sigortalı (A), 8/2/2022 tarihinde 4/1-(a) kapsamında yeniden çalışmaya başlamıştır. Bu sigortalının ihya talebinde bulunması durumunda ihya talebi kabul edilecektir.

Örnek 2– 4/1-(a) kapsamında 400 gün hizmeti bulunan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde aylığa hak kazanamayan sigortalı (B), 10/6/2020 tarihinde yaşlılık toptan ödemesi talebinde bulunmuş ve bu hizmetler, kendisine toptan ödeme şeklinde ödenmiştir. Sigortalı (B), daha sonra 28/3/2022 tarihli dilekçe ile askerlik hizmetinde geçen süreleri için borçlanma ve tasfiye edilen süreleri için de ihya talebinde bulunmuştur. Sigortalı iki talebini de birlikte sunmuş olduğundan ihya talebi kabul edilecektir.

Örnek 3– 4/1-(a) kapsamında 350 gün hizmeti bulunan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde aylığa hak kazanamayan sigortalı (C), 21/2/2018 tarihinde yaşlılık toptan ödemesi talebinde bulunmuş ve bu hizmetler, kendisine toptan ödeme şeklinde ödenmiştir. Sigortalı (C), 23/3/2022 tarihli dilekçe ile toptan ödeme olarak aldığı süreleri ihya talebinde bulunmuştur. Yapılan araştırmada, ilgilinin yaşlılık toptan ödemesi yapılan süreler haricinde yeni bir sigortalılık süresi veya borçlanılabilecek süresi bulunmadığı tespit edildiğinden ihya talebi reddedilecektir.

1.2. 5510 sayılı Kanuna göre yapılan toptan ödemenin Kanunun 36 ncı maddesi kapsamında ihyası işlemleri

Yaşlılık veya ölüm toptan ödemesi yapılarak tasfiye edilen sigortalılık sürelerine, ölen sigortalıya ait borçlanma sürelerinin, yurt dışı hizmetleri birleştirilerek veya sonradan hizmet tespiti nedeniyle yeni sürelerin eklenmesiyle, hak sahiplerinin ölüm aylığına hak kazanmaları için gerekli prim ödeme gün sayısının tamamlanması durumunda, tasfiye edilen süreler, Kanunun 36 ncı maddesi kapsamında hak sahiplerince ihya edilebilecektir.

Yeni prim ödeme gün sayısının borçlanma ile kazanılacağı durumda ihya talebinin geçerli olabilmesi için toplam sürenin ölüm aylığına hak kazanmaya yeterli olması ile birlikte ihya ve borçlanma taleplerinin beraber verilmiş olması şartı da aranacaktır.

Yaşlılık veya ölüm toptan ödemesi ile tasfiye edilen sigortalılık sürelerine eklenecek yeni bir sigortalılık veya borçlanma süresi ile ölüm aylığına hak kazanılamaması durumunda hak sahiplerinin ölüme bağlı toptan ödeme ihya talepleri reddedilecektir.

Ancak, müteveffa sigortalı tarafından Kanunun 31 inci maddesine göre tasfiye edilmiş sigortalılık süreleri, hak sahipleri için ölüm aylığına hak kazanmaya yeterliyse, ölen sigortalıya ait borçlanılacak sürenin bulunması, yurtdışı hizmetlerinin birleştirilmesi veya sonradan hizmet tespiti şartları aranmadan, hak sahiplerinin, tasfiye edilmiş bu sürelere ilişkin ihya talepleri kabul edilecektir.

Örnek 1- 4/1-(a) kapsamında 500 gün hizmeti bulunan sigortalı (A), 3/1/2022 tarihinde vefat etmiştir. Hak sahipleri, 28/1/2022 tarihinde ölüm toptan ödemesi talebinde bulunmuş ve taraflarına ölüm toptan ödemesi yapılmıştır. Hak sahiplerince daha sonra ölen sigortalıya ait, ölüm toptan ödemesi yapılan süreler haricinde 4/1-(a) kapsamında 700 günlük bir hizmetin bulunduğu belgelenmiş ve ölüm toptan ödemesi olarak alınan sürelerin ihyası talebinde bulunulmuştur. Kurumca yapılan araştırmada da ölen sigortalının 700 günlük hizmetinin bulunduğu tespit edilmiştir. Bu durumda toptan ödeme alınan ve sonradan tespit edilen 700 günlük hizmet süresi ile ölüm sigortasından yararlanmak için gerekli olan 5 yıllık sigortalılık süresi ve en az 900 gün prim ödeme şartı sağlanmış olduğundan, ihya talebi kabul edilecektir.

Örnek 2– 4/1-(a) kapsamında 600 gün hizmeti bulunan sigortalı (B), 4/4/2017 tarihinde vefat etmiştir. Hak sahipleri, 6/6/2017 tarihinde ölüm toptan ödemesi talebinde bulunmuş ve taraflarına ölüm toptan ödemesi yapılmıştır. Hak sahiplerince daha sonra ölen sigortalıya ait 4/1-(a) kapsamında 100 günlük bir hizmetin bulunduğu belgelenmiş ve ölüm toptan ödemesi olarak alınan sürelerin ihyası talebinde bulunulmuştur. Kurumca yapılan araştırmada da ölen sigortalının 100 günlük hizmetinin bulunduğu tespit edilmiş ise de toptan ödeme yapılan ve sonradan tespit edilen 100 günlük hizmet ile ölüm sigortasından yararlanmak için gerekli olan 5 yıllık sigortalılık süresi ve en az 900 gün prim ödeme şartı sağlanamadığından, ilgilerin ihya talebi reddedilecektir.

Örnek 3– 4/1-(a) kapsamında 660 gün ve 4/1-b kapsamında 200 gün olmak üzere toplam 860 gün hizmeti bulunan sigortalı (C), 5/4/2018 tarihinde vefat etmiştir. Hak sahipleri, 5/12/2018 tarihinde ölüm toptan ödemesi talebinde bulunmuş ve taraflarına ölüm toptan ödemesi yapılmıştır. Hak sahipleri daha sonra 14/3/2022 tarihli dilekçe ile askerlik hizmetinde geçen süreleri için borçlanma ve tasfiye edilen süreleri için de ihya talebinde bulunmuştur. Yapılan incelemede askerlik borçlanması dahil ölen sigortalının toplam hizmeti ile ölüm sigortasından yararlanmak için gerekli olan (borçlanmalar dahil) 1800 gün prim ödeme gün şartı sağlanamadığından, hak sahiplerinin borçlanma ve ihya talepleri reddedilecektir.

Örnek 4– 4/1-(a) kapsamında 600 gün hizmeti bulunan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde aylığa hak kazanamayan sigortalı (D), 15/10/2021 tarihinde yaşlılık toptan ödemesi talebinde bulunmuş ve bu hizmetler toptan ödeme şeklinde kendisine ödenmiştir. 26/1/2022 tarihinde vefat eden sigortalı (D)’nin hak sahibi ölen sigortalıya ait 4/1-(a) kapsamında 400 günlük yeni bir hizmetin bulunduğunu belgelemiş ve 30/3/2022 tarihinde ölen kişinin tasfiye edilen 600 günlük hizmetinin ihyası için talepte bulunmuştur. Yapılan incelemede yaşlılık toptan ödemesi ile tasfiye edilmiş süreler ve yeni tespit edilen sigortalılık süresiyle birlikte ölüm sigortasından yararlanmak için gerekli olan 5 yıllık sigortalılık süresi ve en az 900 gün prim ödeme şartı sağlanmış olduğundan, hak sahibinin ihya talebi kabul edilecektir.

Örnek 5– 4/1-(a) kapsamında 860 gün hizmeti bulunan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde aylığa hak kazanamayan sigortalı (G), 21/2/2020 tarihinde yaşlılık toptan ödemesi talebinde bulunmuş ve bu hizmetler toptan ödeme şeklinde kendisine ödenmiştir. 6/4/2022 tarihinde vefat eden sigortalı (G)’nin hak sahipleri tarafından 25/4/2022 tarihinde yaşlılık toptan ödemesi ile tasfiye edilmiş hizmetlerin ihyası için talepte bulunulmuştur. Hak sahipleri tarafından, ölen sigortalıya ait borçlanma süresi/ birleştirilebilecek yurtdışı hizmetleri sunulamaması veya sonradan tespit edilen yeni bir hizmetin bulunmaması ve yaşlılık toptan ödemesiyle tasfiye edilen sürelerin de ölüm sigortasından yararlanmak için gerekli olan en az 900 gün prim ödeme şartını sağlamaması nedenleriyle, hak sahiplerinin ihya talebi reddedilecektir.

Örnek 6– 4/1-(a) kapsamında 2000 gün hizmeti bulunan ve yaşlılık aylığı bağlanması için gerekli yaş şartını doldurduğu halde aylığa hak kazanamayan sigortalı (F), 3/2/2016 tarihinde yaşlılık toptan ödemesi talebinde bulunmuş ve bu hizmetler toptan ödeme şeklinde kendisine ödenmiştir. 1/9/2021 tarihinde vefat eden (F)’nin hak sahipleri, 31/3/2022 tarihinde yaşlılık toptan ödemesi ile tasfiye edilmiş hizmetlerin ihyası için talepte bulunmuştur. Yapılan incelemede yaşlılık toptan ödemesi ile tasfiye edilmiş süreler ile ölüm sigortasından yararlanmak için gerekli olan 5 yıllık sigortalılık süresi ve en az 900 gün prim ödeme şartı sağlanmış olduğundan, hak sahiplerinin ihya talebi kabul edilecektir.

Bilgi edinilmesini ve gereğini rica ederim.

İsmail ERTÜZÜN

Genel Müdür

Basit Usulde Kayıtlı Mükellefin Limited Şirket Ortağı Olması

T.C.

GELİR İDARESİ BAŞKANLIĞI

İSTANBUL VERGİ DAİRESİ BAŞKANLIĞI

(Mükellef Hizmetleri Gelir Vergileri Grup Müdürlüğü)

Tarih: 25/08/2011

Sayı: B.07.1.GİB.4.34.16.01-GVK 46-1430

Konu: Basit usulde kayıtlı mükellefin limited şirket ortağı olması.

İlgide kayıtlı özelge talep formunda, ... Vergi Dairesi Müdürlüğünün ... vergi numaralı basit usulde mükellefi olduğunuz belirtilerek, limited şirket ortağı olmanız halinde basit usulde mükellefiyetinizin devam edip etmeyeceği hususunda Başkanlığımız görüşü talep edilmektedir.

193 sayılı Gelir Vergisi Kanununun 37 nci maddesinde, her türlü ticari ve sınaî faaliyetlerden doğan kazançların ticari kazanç olduğu belirtildikten sonra, ticari kazancın, Vergi Usul Kanunu hükümlerine ve Gelir Vergisi Kanununda yazılı gerçek (Bilânço veya işletme hesabı esası) veya basit usullere göre tespit edileceği hükme bağlanmıştır.

Diğer taraftan, aynı Kanunun 46 ncı maddesinde, 47 ve 48 inci maddelerde yazılı şartları topluca haiz olanların ticari kazançlarının basit usulde tespit olunacağı belirtilmiş, anılan maddelerde ise basit usule tabi olmanın genel ve özel şartları açıklanmıştır.

Aynı Kanunun 47 ncı maddesinde; "Basit usule tabi olmanın özel şartları,

- Kendi işinde bilfiil çalışmak veya bulunmak (işinde yardımcı işçi ve çırak kullanmak, seyahat, hastalık, ihtiyarlık, askerlik, tutukluluk ve hükümlülük gibi zaruri ayrılmalar dolayısıyla geçici olarak bilfiil işinin başında bulunmamak bu şartı bozmaz. Ölüm halinde iş sahibinin dul eşi veya küçük çocukları namına işe devam olunduğu takdirde, bunların bilfiil işin başında bulunup bulunmamalarına bakılmaz.)

- İşyeri mülkiyetinin iş sahibine ait olması halinde emsal kira bedeli, kiralanmış olması halinde yıllık kira bedeli toplamı büyükşehir belediye sınırları içinde (2011 yılı için 4.600 TL'yi), diğer yerlerde (2011 yılı için 3.200 TL'yi) aşmamak.

- Ticari, zirai veya mesleki faaliyetler dolayısıyla gerçek usulde Gelir Vergisi'ne tabi olmamak.

2 ve 3 numaralı bent hükümleri öteden beri işe devam edenlerde takvim yılı başındaki, yeniden işe başlayanlarda ise işe başlama tarihindeki duruma göre uygulanır." şeklinde belirtilmiştir.

Bu hüküm uyarınca, mükellefin işin gerektirdiği işlemlerle kısmen veya tamamen kendisinin uğraşması, bu şekilde işinde bilfiil çalışmasa bile işin sevk ve idaresi ile meşgul olması yeterlidir. Dolayısıyla bir ticaret erbabının, işinde bilfiil çalışması veya işin sevk ve idaresi ile uğraşması durumunda, söz konusu bentteki şartları taşıdığı kabul edilecektir.

Diğer taraftan, aynı Kanun'un menkul sermaye iradını düzenleyen 75 inci maddesinde; "Sahibinin ticari, zirai veya mesleki faaliyeti dışında nakdi sermaye veya para ile temsil edilen değerlerden müteşekkil sermaye dolayısıyla elde ettiği kar payı, faiz, kira ve benzeri iratlar menkul sermaye iradıdır.

Kaynağı ne olursa olsun aşağıda yazılı iratlar menkul sermaye iradı sayılır:

...

- İştirak hisselerinden doğan kazançlar (Limited Şirket ortaklarının, iş ortaklıklarının ortakları ve komanditerlerin kâr payları ile kooperatiflerin dağıttıkları kazançlar bu zümreye dahildir. Kooperatiflerin ortakları ile yaptıkları muamelelerden doğan kârların ortaklara, kooperatifle yaptıkları muameleler nispetinde tevzii, kazanç dağıtımı sayılmaz.)" hükmüne yer verilmiştir.

Bu hüküm ve açıklamalara göre; limited şirketler sermaye şirketi olup, buradan elde edilen kazancın ticari kazanç olarak değil, menkul sermaye iradı olarak değerlendirilmesi gerekir. Dolayısıyla genel ve özel şartları topluca taşımanız kaydıyla basit usulde mükellefiyetinizin devamı mümkün bulunmaktadır.

Bilgi edinilmesini rica ederim.

(*) Bu Özelge 213 sayılı Vergi Usul Kanununun 413.maddesine dayanılarak verilmiştir.

(**) İnceleme, yargı ya da uzlaşmada olduğu halde bu konuya ilişkin olarak yanlış bilgi verilmiş ise bu özelge geçersizdir.

(***) Talebiniz üzerine tayin edilmiş olan bu özelgeye uygun işlem yapmanız hâlinde, bu fiilleriniz dolayısıyla vergi tarh edilmesi icap ederse, tarafınıza vergi cezası kesilmeyecek ve tarh edilen vergi için gecikme faizi hesaplanmayacaktır.

VUK’ un Mükerrer 298/Ç ve Geçici 32. Maddeleri İle Geçici 31/7 Maddesi Karşılaştırmalı

Giriş

VUK’un geçici 31.maddesi kapsamında yeniden değerleme hususunu “Yeniden Değerleme (VUK Geçici 31. madde)” başlıklı yazımızda geniş olarak ele almıştık. Yazıyı kaleme aldığımız tarihten sonra 7338 Sayılı Kanunun 31.madesiyle VUK’un mükerrer 298.maddesine (Ç) fıkrası ilave edilerek enflasyon muhasebesinin uygulanmadığı dönemlerde yeniden değerleme müessesesi bilanço hesabı esasına göre defter tutan tam mükelleflerden dileyenler için kalıcı hale getirilmiştir.

Hatırlayacağınız üzere söz konusu yazımızda üzerinde durduğumuz hususlardan biri de “VUK’un değerleme hükümleri ile enflasyon muhasebesinin şartlarının yeniden gözden geçirilmesi ve/veya yeniden değerleme hükümlerinin enflasyon muhasebesiyle birlikte uygulanabilir hale getirilerek kalıcı ve vergisiz düzenleme yapılması” şeklindeydi. Bahse konu düzenlemeyle vergisiz yeniden değerleme yapma imkânı sağlasa da fondaki tutarın elden çıkarma aşamasında birikmiş amortismanın akıbetine tabi tutulacağı (satış kazancına ilave edileceği) hükmü düzenlemenin beklentileri tam olarak karşılamamasına neden olmuştur. Bahse konu enflasyon kaynaklı bu kâr gerçek olmayıp vergilendirilmemelidir.

7338 Sayılı Kanunun 52.maddesiyle ise VUK’a Geçici 32.madde eklenmiştir. Madde VUK’un mükerrer 298/Ç maddesi kapsamında yeniden değerlemeye ilişkin bir nevi geçiş hükümlerini içermekle birlikte mükerrer 298/Ç kapsamında yapılacak yeniden değerlemenin alternatif düzenlemesi değildir. Bu düzenlemeyle daha önce VUK’un geçici 31.maddesi kapsamında vergili olarak yeniden değerleme yapan mükelleflerle VUK’un mükerrer 298/Ç maddesi kapsamında ilk defa yeniden değerleme yapacak mükellefler arasında (özellikle finans/bankacılık/sigorta sektörü için) geçiş ve vergisel eşitlik sağlanmaya çalışıldığı anlaşılmakla birlikte uygulamanın oldukça karmaşık bir hale geldiğini söyleyebiliriz.

7338 Sayılı Kanunla gelen ve 01.01.2022 tarihinde yürürlüğe girecek olan son düzenlemelerin VUK’un geçici 31.maddesi kapsamındaki yeniden değerleme uygulamasına etkisi bulunmamaktadır. Ancak geçici 31.madde kapsamında yeniden değerleme yapılması yeniden değerleme oranını belirleme açısından son düzenlemelere etkisi olacağı kuşkusuzdur. Bugünkü yazımızın konusu VUK’un mükerrer 298.maddesine ilave edilen “Ç” fıkrası ile geçici 32.maddesi kapsamında yeniden değerleme uygulaması olup VUK’un geçici 31.maddesiyle de kıyaslama yapmayı ihmal etmeyeceğiz.

1-Yeniden Değerleme Kapsamındaki Mükellefler

VUK’un mükerrer 298/Ç maddesine göre kollektif, adî komandit ve adî şirketler dâhil olmak üzere tam mükellefiyete tabi ve bilanço esasına göre defter tutan gelir veya kurumlar vergisi mükellefleri yeniden değerleme yapabilirler. Hatırlanacağı üzere Geçici 31.maddede finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri, emeklilik şirketleri ve emeklilik yatırım fonları kapsam dışı bırakılmıştı. VUK’un gerek mükerrer 298/Ç maddesinde gerekse geçici 32.maddesinde söz konusu kuruluşlar düzenleme kapmasında yeniden değerleme yapabilirler. Bu mükelleflere mükerrer 298/Ç maddesi kapsamında ilk defa yeniden değerleme yapmadan önce geçici 32.madde kapsamında değerleme yapma imkânı sağlanmış olup içeriği incelendiğinde bu hakların geçici 31.madde kapsamında sağlanan hakların bir benzeri olduğu anlaşılmaktadır.

2-Yeniden Değerle Yapamayacak Mükellefler

VUK’un mükerrer 298/Ç ve geçici 32.maddesine göre dar mükellefler, şartlara bakılmaksızın enflasyon düzeltmesi yapanlar (kuyumcular) ile kayıtlarını TL dışında başka bir para birimiyle tutmalarına izin verilenler yeniden değerleme yapamazlar. Aynı mükellef grubuna geçici 31.maddede de yeniden değerleme imkânı sağlanmamıştı.

3-Yeniden Değerlemeye Tabi Tutulabilecek İktisadi Kıymetler

VUK’un Mükerrer 298/Ç maddesine göre enflasyon düzeltmesi yapma şartlarının gerçekleşmediği hesap dönemlerinin sonu itibarıyla, bilançolarına dâhil bulunan amortismana tabi iktisadi kıymetlerini (bu niteliklerini korudukları müddetçe sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilenler hariç) yeniden değerlemeye tabi tutabilirler.

VUK’un geçici 31. ve geçici 32.maddelerinde taşınmaz ve amortismana tabi iktisadi kıymetlere değerleme imkânı sağlanmışken Mükerrer 298/Ç maddesinde sadece amortismana tabi iktisadi varlıklara yeniden değerleme imkânı sağlanmıştır. Boş arazi ve arsalar için mükerrer 298/Ç maddesi kapsamında yeniden değerleme yapılamazken geçici 31. ve geçici 32.Maddeye göre değerleme yapılabilecektir. Bu nedenden dolayı yazımızda mükerrer 298/Ç maddesinden bahsedilirken zaman zaman madde lafzından hareketle iktisadi kıymet ifadesi kullansak da esasında bu ifade ATİK’e işaret etmektedir.

4-Hangi hesap Döneminde/Tarihte Aktife Kayıtlı Kıymetler İçin Yeniden Değerleme Yapılabilir

Mükerrer 298/Ç maddesine göre değerlemeye tabi tutulacak ATİK enflasyon düzeltmesi yapma şartlarının gerçekleşmediği hesap dönemi sonu itibarıyla aktifte kayıtlı olmalı ancak hesap dönemi içinde aktife girmiş olmamalıdır. Daha anlaşılır bir ifadeyle hesap dönemi içinde aktife giren ATİK’ler için aktife girdiği hesap döneminde, yeniden değerleme yapılmaz.

Örneğin 31.12.2023 yılında enflasyon düzeltme şartlarının oluşmadığı ve mükellefin mükerrer 298/Ç maddesi kapsamında yeniden değerleme yapacağını varsaydığımızda yeniden değerleme yapılacak ATİK 31.12.2023 tarihi itibariyle aktifte kayıtlı olmalı ancak 2023 yılında iktisap edilmiş olmamalıdır.

Geçici 32.maddeye göre, mükerrer 298/Ç maddesi kapsamında yeniden değerleme yapılabilecek hesap döneminden önceki hesap döneminin sonu itibarıyla bilançolarda kayıtlı bulunan taşınmazlar ile ATİK’ler için değerleme yapılabilir (bu ifadeden zımnen de olsa boş arsalara mükerrer 298/Ç kapsamında yeniden değerleme yapılabileceği ya da geçici 32.madde kapsamında yeniden değerleme yapılamayacağı anlamı yüklenmemelidir). Kanunda bu tarihte bilançoya kayıtlı olan ancak mükerrer 298/Ç maddesine göre değerleme yapılacak dönem sonundan önce elden çıkarılmış iktisadi kıymetlerin durumuna ilişkin bir belirleme yapılmamıştır. Yukarıdaki örneğimize göre söz konusu iktisadi kıymetin Geçici 32.maddeye göre değerleme yapılabilmesi için 31.12.2022 tarihi itibariyle aktifte kayıtlı bulunması gerekli ve yeterlidir. Kanunun lafzı 31.12.2022 tarihinde aktifte yer alan ve 01.01.2023-31.12.2023 tarihleri aralığında elden çıkarılan iktisadi kıymetlerin geçici 32.madde kapsamında yeniden değerlemeye tabi tutulmasına müsaade etse de belirlemenin satış tarihine kadar değerleme yapılıp yapılmadığına göre yapılması gerektiği görüşündeyiz. Zira geçici 32.madde kapsamında yeniden değerleme yapmadan önce ilgili iktisadi kıymet elden çıkarılmışsa satışa ilişkin kazanç gelir tablosuna aktarılmış ve iktisadi kıymet kayıtlardan çıkarılmıştır. Bu hususun yayımlanarak yürürlüğe girecek tebliğde açıklanması gerekir.

Geçici 31.maddenin 7.fıkrasına göre fıkranın yürürlük tarihi olan 09.06.2021 tarihinde işletme aktiflerinde kayıtlı taşınmaz ve ATİK’ler için yeniden değerleme yapılabilir.

5- Yeniden Değerleme İçin Esas Alınacak Değer

VUK’un Mükerrer 298/Ç-2 maddesine göre yeniden değerlemede, ATİK’lerin ve bunlara ait amortismanların, bu Kanunda (VUK’da) yer alan değerleme hükümlerine göre tespit edilen ve değerlemenin yapılacağı hesap dönemi sonu itibarıyla yasal defter kayıtlarında yer alan değerleri dikkate alınır.

VUK’un Geçici 32/a maddesine göre ise yeniden değerlemede, taşınmazlar ile amortismana tabi diğer iktisadi kıymetlerin ve bunlara ait amortismanların, bu Kanunda (VUK’da) yer alan değerleme hükümlerine göre tespit edilen ve bu Kanunun mükerrer 298/Ç maddesi uyarınca ilk kez yeniden değerleme yapılacak hesap döneminden önceki hesap döneminin sonu itibarıyla yasal defter kayıtlarında yer alan değerleri dikkate alınır.

Geçici 31/7.maddeye göre ise iktisadi kıymetin 09.06.2021 tarihli aktifte kayıtlı değeri dikkate alınır. Bu değerin ise;

√ Daha önce enflasyon düzeltmesine tabi tutulmuş ancak geçici 31/1-6 maddesi kapsamında değerleme yapılmamışsa 31.12.2004 tarihli düzeltilmiş değeri,

√ Enflasyon düzeltmesi sonrasında iktisap edilmiş ve daha önce geçici 31/1-6 maddesi kapsamında değerlemeye tabi tutulmuşsa değerleme sonrası değeri,

olduğunu ifade edebiliriz.

Amortismanın herhangi bir yılda yapılmamış olması durumunda, yeniden değerlemeye esas alınacak tutar bu amortismanlar tam olarak ayrılmış varsayılarak belirlenir. Bu hüküm tüm yeniden değerleme düzenlemelerinde yer almaktadır.

6-Maliyet Bedeline Eklenen Kur Farkları ve Faizlerin Durumu

Mükerrer 298/Ç-1 maddesine göre ATİK’in maliyet bedellerine eklenmiş bulunan (iktisadi kıymetlerin aktifleştirildiği hesap dönemine ilişkin olanlar hariç) kur farkları ve kredi faizleri (bunlara isabet eden amortismanlar dâhil) yeniden değerleme kapsamına girmez. 7338 Sayılı Kanunun 27.maddesiyle VUK’un 262.maddesine maliyete zorunlu olarak ilave unsurlar belirlenmiştir. Bu durumda ATİK’lerin değerlemeye esas bedelleri;

√ 7338 Sayılı Kanunun 27.maddesinin yürürlük tarihi olan 26.10.2021 tarihine kadar VUK’un 262.maddesinin önceki hali ile 163 ve 334 Sıra No.lu VUKGT’leri,

√ Bu tarihten sonra ise maddenin yeni haline göre (ve yürürlüğe girecek tebliğe göre);

tespit edilecektir. Özetle maliyete ilave kur farkları/faizlerin ATİK’lerin aktife girdiği tarihte zorunlu/ihtiyari olup olmadığının tespiti gerekir.

Geçici 31.maddeye ilişkin yayımlanan 530 Sıra No.lu VUKGT’nin 6/3.maddesine göre zorunlu olan ya da olmayan ayrımı yapılmaksızın maliyet bedeline ilave edilen tüm kur farkı ve faiz giderleri değerlemeye tabi tutulabilmektedir. Geçici 32. maddenin “a” fıkrasından ise VUK’un değerleme hükümlerine atıf olup yine zorunlu olma/olmama ayrımı yapılmamıştır.

7-Yeniden Değerleme Oranı ve Yeniden Değerlenmiş İktisadi Kıymet ve Amortismanı

a-VUK’un mükerrer 298/Ç maddesine göre yeniden değerlemede esas alınacak oran:

√ Mükerrer 298/Ç maddesine göre değerlemede esas alınacak oran mükerrer 298/B maddesinde belirtilen orandır. Mezkur maddede yeniden değerleme oranının, yeniden değerleme yapılacak yılın Ekim ayında (Ekim ayı dahil) bir önceki yılın aynı dönemine göre DİE’nin (yeni adı TÜİK) TEFE’de meydana gelen ortalama fiyat artış oranı olduğu, bu oranın Maliye Bakanlığınca Resmî Gazete ile ilân edileceği belirtilmiştir. Ancak 298/C maddesinde vergi kanunlarında yer alan “toptan eşya fiyatları genel endeksi” ibaresinin “üretici fiyatları genel endeksi” ve “TEFE” ibaresinin “ÜFE” olarak uygulanacağı, 6527 Sayılı Kanunun 14.maddesinde ise “ÜFE” ye yapılan atıfların Yurt İçi Üretici Fiyat Endeksine “Yİ-ÜFE” yapılmış sayılacağı hususu hüküm altına alınmıştır. Özetle oranın, yeniden değerleme yapılacak yılın Ekim ayında bir önceki yılın aynı ayına göre Yİ-ÜFE ‘de meydana gelen ortalama fiyat artışı oranı olduğunu ve Resmi Gazetede ilan edileceğini söyleyebiliriz.

√ Kendilerine özel hesap dönemi tayin olunan mükellefler için, özel hesap döneminin başladığı takvim yılına ait oran esas alınır.

√ Geçici vergi dönemleri itibarıyla yapılacak değerlemede esas alınacak yeniden değerleme oranı, bir önceki yılın Kasım ayından başlamak üzere; 3, 6 ve 9. aylarda bir önceki 3, 6 ve 9 aylık dönemlere göre TÜİK’in Yİ-ÜFE’de meydana gelen ortalama fiyat artış oranı esas alınmak suretiyle belirlenir.

b-VUK’un Geçici 32.maddesine göre yeniden değerlemede,

√ Daha önce enflasyon düzeltmesine tabi tutulan ve Geçici 31.madde kapsamında değerleme yapılmayan iktisadi varlıklar için Mükerrer 298/Ç maddesi kapsamında yapılacak yeniden değerlemenin ilgili olduğu hesap döneminden önceki hesap döneminin son ayına ilişkin Yİ-ÜFE değerinin, söz konusu bilançonun ait olduğu tarihi takip eden aya (2005 Ocak Ayı) ilişkin Yİ-ÜFE değerine (114,83) bölünmesi ile

√ Son Enflasyon düzeltmesi sonrasında (01.01.2005 Tarihi ve sonrasında) iktisap edilen ve daha önce Geçici 31.madde kapsamında değerleme yapılmayan iktisadi varlıklar için mükerrer 298/Ç maddesi kapsamında yapılacak yeniden değerlemenin ilgili olduğu hesap döneminden önceki hesap döneminin son ayına ilişkin Yİ-ÜFE değerinin, bunların iktisap edildiği ayı izleyen aya ilişkin Yİ-ÜFE değerine bölünmesi ile

√ Daha önce Kanunun geçici 31/1-6.maddesi kapsamında yeniden değerlemeye tabi tutulmuş ancak geçici 31/7.maddesine göre değerleme yapılmayan taşınmazlar ve amortismanları için, mükerrer 298/Ç maddesi kapsamında yapılacak yeniden değerlemenin ilgili olduğu hesap döneminden önceki hesap döneminin son ayına ilişkin Yİ-ÜFE değerinin, 2018 yılı Mayıs ayına ilişkin Yİ-ÜFE değerine (354,85) bölünmesi ile

√ Daha önce Kanunun Geçici 31/7.maddesine kapsamında yeniden değerlemeye tabi tutulan taşınmazlar ve amortismana tabi diğer iktisadi kıymetler ile bunların amortismanları için, mükerrer 298/Ç kapsamında yapılacak yeniden değerlemenin ilgili olduğu hesap döneminden önceki hesap döneminin son ayına ilişkin Yİ-ÜFE değerinin, 2021 yılı Haziran ayına ilişkin Yİ-ÜFE değerine (693,54) bölünmesi ile

bulunan oranlar dikkate alınır.

Değerlemeye ilişkin üç düzenlemeye göre de ilgili kıymetlerin değerlemeye esas değerlerinin/amortismanlarının yeniden değerleme oranı ile çarpılması suretiyle yeniden değerleme sonrası değerleri bulunur.

8-Yeniden Değerleme Farkı

Değer artışı, iktisadi kıymetlerin yeniden değerleme sonrası ve yeniden değerleme öncesi net bilanço aktif değerleri arasındaki farktır. Net bilanço aktif değeri (net defter değeri), iktisadi kıymetlerin bilançonun aktifinde yazılı değerlerinden, birikmiş amortismanların düşülmesi suretiyle bulunan değerdir. İktisadi kıymetler için amortismanın herhangi bir yılda yapılmamış olması durumunda söz konusu değer, bu amortismanlar tam olarak ayrılmış varsayılarak belirlenir. Bu husus mükerrer 298/Ç, geçici 31 ve geçici 32.maddelerinde aynıdır.

9- Özel Fon Hesabında Gösterim ve Sermayeye İlave-Başka Hesaba Devir

Yeniden değerleme neticesinde iktisadi kıymetlerin değerinde meydana gelen değer artışı, yeniden değerlemeye tabi tutulan iktisadi kıymetlerin her birine isabet eden değer artışı ayrıntılı olarak görünecek şekilde, bilançonun pasifinde özel bir fon hesabında gösterilir.

Pasifte özel bir fon hesabında gösterilen değer artışı tutarının, sermayeye ilave edilme dışında herhangi bir şekilde başka bir hesaba nakledilen veya işletmeden çekilen kısmı, bu işlemin yapıldığı dönem kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulur. Bu hüküm mükerrer 298/Ç, geçici 31 ve geçici 32.maddelerinde aynıdır. Mükerrer 298/Ç maddesine “Sermayeye eklenen değer artışları, ortaklar tarafından işletmeye ilave edilmiş kıymetler olarak kabul edilir. Bu işlemler kâr dağıtımı sayılmaz” hükmü ilave edilmiştir. Geçici 31 ve Geçici 32.maddelerde bu hüküm bulunmasa dahi söz konusu maddeler kapsamındaki değer artışlarının sermayeye ilavesinin kâr dağıtımı olarak addedilmeyeceği görüşündeyiz.

10-İktisadi Kıymetlerin Elden Çıkartılması

VUK’un mükerrer 298/Ç maddesindeki “yeniden değerlemeye tabi tutulan iktisadi kıymetlerin elden çıkarılması (satış, devir, işletmeden çekiş, tasfiye gibi) halinde, bunlara isabet eden pasifte özel bir fon hesabında gösterilen değer artışları aynen amortismanlar gibi muameleye tabi tutulur” hükmüne göre, Mükerrer 298/Ç madde kapsamında yapılan yeniden değerleme sonucu oluşan farkların ilgili ATİK’ler elden çıkarıldığında satış kârına ilave edileceği anlaşılmaktadır. Görüşümüze göre söz konusu değer artışı fonunun satıştan önce sermayeye ilave edilmesi hali ilgili fonun amortisman muamelesi görmesine engel olacaktır. Ancak yeniden değerlemeye ilişkin fonların bir kısmının sermayeye ilave edilmesi durumunda sermayeye ilave edilen kısmın hangi ATİK’le ilgili olduğu hususunun tereddüde mahal vermeyecek şekilde işlem tesis edilmelidir (Envanter kaydı, sabit kıymet listesi, sermaye artırımında talep edilen SMMM-YMM Raporu gibi).

VUK’un Geçici 31.ve Geçici 32.maddelerine göre ise yeniden değerlemeye tabi tutulan taşınmaz ve amortismana tabi diğer iktisadi kıymetlerin elden çıkarılması halinde, pasifte özel bir fon hesabında gösterilen değer artışları, kazancın tespitinde dikkate alınmaz.

Anlaşılacağı üzere yeniden değerleme yapılan iktisadi kıymetlerin elden çıkarılması halinde oluşan fonlar mükerrer 298/Ç maddesine göre kazanç olarak dikkate alınacakken Geçici 31 ve Geçici 32.maddeye göre kazanç olarak dikkate alınmayacaktır. Bu durumda fonun hangi kanun maddesinden kaynaklandığı hususuna muhasebe kayıtlarında, envanter defterinde/envanter-amortisman listelerinde yer verilmelidir. Her üç müessesenin kısmen de olsa vergi erteleme imkânı sağladığını düşünürsek genel olarak geçici 31.madde ile geçici 32.maddenin mükerrer 298/Ç maddesine göre daha uzun süreli vergi ertelemesine sebep olacağının tespiti zor olmayacaktır.

11-Yeniden Değerleme Sonrası Amortisman Ayırma

VUK’un bahse konu üç yeniden değerleme müessesesine (Mük.298/Ç, Geçici 31 ve Geçici 32) göre yeniden değerleme sonrasında bulunan değerler üzerinden amortisman ayrılır.

12-Beyanname, Ödeme ve Ödenen Verginin Gider Niteliği

VUK’un Mükerrer 298/Ç maddesine göre yapılan yeniden değerlemeye ilişkin beyan ve ödeme yükümlülüğü bulunmamaktadır. Ancak yayımlanarak yürürlüğe girecek tebliğde bildirim yükümlülüğü getirilebilir.

Geçici 32.madde kapsamında yapılan yeniden değerlemeye ilişkin;

√ İzleyen ayın sonuna kadar beyanname verilerek net değer artışı üzerinden %2 vergi hesaplanmalı,

√ Tahakkuk eden verginin ilk taksiti beyanname verme süresi içinde, izleyen taksitler beyanname verme süresini takip eden ikinci ve dördüncü ayda olmak üzere üç eşit taksitte ödenmelidir.

√ Ödenen vergi; GV/KV vergisinden mahsup edilemez, GV/KV matrahının tespitinde gider olarak kabul edilmez.

√ Beyanın zamanında yapılmaması ya da tahakkuk eden verginin süresinde ödenmemesi halinde bu madde hükümlerinden faydalanılamaz.

Geçici 32.maddeye ilişkin bu hükümler Geçici 31.maddenin bir benzeridir.

Her ne kadar VUK’un geçici 31 ve geçici 32.maddesi mükellefe %2’lik bir vergi yükü getirse de vergi ertelemesinin süresi açısından mükerrer 298/Ç maddesinden daha avantajlı olduğunu ancak bu avantajın enflasyon muhasebesi şartlarının oluştuğu döneme kadar devam ettiğini söyleyebiliriz.

13-Mükerrer 298/Ç Maddesine Göre Herhangi Bir Yıl Yeniden Değerleme Yapılmaması

Her yılın yeniden değerleme oranı ancak o yıla ait değerlemede nazara alınabilir. Yeniden değerlemenin herhangi bir yıl yapılmamasından veya değerleme oranının düşük uygulanmasından dolayı daha sonraki yıllarda geçmiş dönemlere ilişkin yeniden değerleme yapılamaz.

14-Enflasyon Muhasebesine İlişkin Şartların Oluşması

Hatırlanacağı üzere VUK’un 298/1-a maddesine göre; fiyat endeksindeki artışın, içinde bulunulan dönem dahil son üç hesap döneminde %100’den ve içinde bulunulan hesap döneminde %10’dan fazla olması halinde malî tablolar enflasyon düzeltmesine tâbi tutulur. Bu şartların oluşması halinde aşağıdaki gibi işlem yapılır.

Mükerrer 298/Ç maddesine göre yeniden değerleme yapılmaz. Ayrıca aşağıdaki hükümler uygulanır.

√ Yeniden değerleme değer artış fonu öz sermayeden düşülür.

√ Değer artış fonunun sermayeye ilavesi nedeniyle oluşan sermaye artışları sermaye artışı olarak dikkate alınmaz ve enflasyon düzeltmesine tabi tutulmaz.

√ Enflasyon düzeltmesine ilişkin şartların oluşmadığı ilk hesap döneminden itibaren, yeniden değerleme uygulamasına devam olunabilir.

√ Bu durumda iktisadi kıymetlerin yeniden değerlemesine esas değerler olarak, enflasyon düzeltmesine tabi tutulmuş son bilançoda yer alan değerler dikkate alınır.

√ Bu değerin tespitinde, iktisadi kıymetler için amortismanın herhangi bir yılda yapılmamış olması durumunda, bu amortismanlar tam olarak ayrılmış varsayılır.

√ Yeniden değerleme yapılan hesap döneminden sonra enflasyon düzeltmesi şartlarının yeniden oluşması durumunda, bu fıkra hükümlerine göre yeniden değerlemeye tabi tutulmuş olan iktisadi kıymetler ile bunlara ilişkin amortismanlar düzeltilmiş son değerleri dikkate alınarak enflasyon düzeltmesine tabi tutulur.

Geçici 32.madde kapsamında yeniden değerlemeye tabi tutulan taşınmazlar ve ATİK’lerin elden çıkarılmasından önce Mükerrer 298/Ç maddesi uyarınca yeniden değerleme yapılmadan enflasyon muhasebesi şartlarının oluşması halinde, oluşan değer artışı fonu özsermayeden düşülmek suretiyle enflasyon düzeltmesi yapılır.

Geçici 31.madde de yeniden değerlemeye tabi tutulan taşınmazların elden çıkarılmasından önce enflasyon muhasebesi şartlarının oluşması halinde değer artışı fonunun özsermayeden düşülerek enflasyon düzeltmesi yapılacağına dair hüküm bulunmaktadır.

Özetle enflasyon muhasebesi şartları oluşmuşsa eldeki iktisadi kıymetler yeniden değerleme işlemi öncesi değerlerine döndürülerek enflasyon düzeltmesi yapılacaktır. Özsermayede bu işlem çerçevesinde düzeltilecektir.

15-VUK’un Geçici 32.Maddesi Kapsamında Birden Çok Değerleme Yapılabilir mi

VUK’un geçici 32.maddesi kapsamında yeniden değerleme sadece bir kez, mükerrer 298/Ç maddesi uyarınca yapılacak yeniden değerleme öncesinde olmak üzere yapılabilir. Bu madde kapsamında yeniden değerleme yapmakla birlikte yeniden değerlemenin ilgili olduğu hesap döneminden sonraki hesap dönemi için mükerrer 298/Ç kapsamında yeniden değerleme yapmayan, daha sonraki dönemlerde mezkûr fıkra kapsamında yapacakları yeniden değerlemede tekrar bu madde kapsamında yeniden değerleme yapamazlar. Bu hükümden anlaşılacağı üzere geçici 32.madde kapsamında değerleme yapanlar mükerrer 298/Ç kapsamında değerleme yapmak zorunda değiller.

16-Diğer Bazı Hususlar

a-Mükerrer 298/Ç maddesine göre yeniden değerlemenin herhangi bir yılda yapılmaması durumunda, sonraki hesap dönemlerine ilişkin olarak bu fıkra kapsamında yeniden değerleme yapılabilir.

b- Gerek mükerrer 298/Ç maddesine, gerekse geçici 31.maddeye göre yeniden değerleme yapmak zorunlu değildir. VUK’un geçici 32.maddesinde, mükerrer 298/Ç maddesine göre yeniden değerleme yapmadan önce geçici 32.maddeye göre yeniden değerleme yapılabileceği ifade edildiğinden geçici 32.maddeye göre de değerleme yapmanın zorunlu olmadığı görüşündeyiz. Ancak mükellefler iktisadi kıymetlerini enflasyonun etkisine de dikkate alarak bilançolarında göstermek konusunda tercihte bulunmuşlarsa geçici 32.madde kapsamında yeniden değerleme yapmak durumundadırlar. Aksi takdirde iktisadi kıymete uygulanacak yeniden değerleme oranı değişeceğinden geçici 31.madde kapsamında yeniden değerleme ile mükerrer 298/Ç maddesi kapsamında yapılacak yeniden değerleme uygulamaları arasında kopukluk olacak ve enflasyon düzeltmesi zorunluluğu oluşuncaya kadar istenen amaca ulaşılamayacaktır. Anlaşılacağı üzere kısmen de olsa geçici 32.madde, geçici 31.maddenin alternatifi olabilecekken bu maddeler mükerrer 298/Ç maddesinin, mükerrer 298/Ç maddesi ise geçici 31 ve geçici 32.maddenin alternatifleri olamaz.

c-Geçici 31.madde kapsamında yapılacak yeniden değerlemede ihtiyarilik hakkı iktisadi kıymet bazında kullanılabilmekteydi. Ancak gerek geçici 32.madde gerekse mükerrer 298/Ç maddesi kapsamında yapılacak değerlemelerdeki ihtiyariliğin her bir iktisadi kıymet için ayrı ayrı kullanılıp kullanılamayacağına ilişkin belirlemenin yayımlanarak yürürlüğe girecek tebliğde yapılması muhtemeldir.

d-Geçici 31.madde kapsamında yeniden değerleme 31.12.2021 tarihine kadar yapılabilmekte geçici 32.madde ile mükerrer 298/Ç maddesi 01.01.2022 tarihinde yürürlüğe girmektedir. Farklı hükümler içerse de söz konusu düzenlemeler bir bakıma yeniden değerleme müessesinin devamlılığını sağlamıştır.

e-31.12.2004 Tarihinden sonra iktisap edilen arsa üzerine daha sonra bina yapılması halinde Geçici 31.maddeye göre arsanın iktisap edildiği tarih ile inşaat maliyetlerinin aktifleştirildiği tarihler için farklı yeniden değerleme oranları kullanılmaktaydı. Söz konusu durum için mükerrer 298/Ç maddesi ile Geçici 32.maddeye ilişkin henüz tebliğ yayımlanarak yürürlüğe girmediğinden bir belirleme yapılmamıştır.

f-Geçici 31.maddenin uygulamasına ilişkin 500 – 530 Sıra No.lu VUKGT’leri yayımlanarak yürürlüğe girmişken henüz Geçici 32.madde ile Mükerrer 298/Ç maddelerine ilişkin VUKGT’leri yayımlanmamıştır. Söz konusu maddeler 01.01.2022 tarihinde yürürlüğe gireceğinden yılbaşından önce bu tebliğlerin yayımlanmayacağı görüşündeyiz. İlgili tebliğler yayımlandığında uygulamaya ilişkin tereddütlerin önemli bir kısmı giderilmiş olacaktır. Geçici 32.madde hükümlerinin geçici 31.maddeye yakınlığı dikkate alındığında geçici 32.maddenin uygulamasına ilişkin tebliğin 530 Sıra No.lu VUKGT’nin bir benzeri olacağını söyleyebiliriz.

g-31.12.2022 tarihinde enflasyon düzeltmesine ilişkin şartlarının oluşmadığını varsaydığımızda mükellefler yeniden değerlemeye ilişkin olarak;

√ Önce VUK’un geçici 32.maddesi “Aralık 2021 / …-” dönemlerine ilişkin Yİ-ÜFE değerlerine göre bulunacak oranla daha sonra mükerrer 298/Ç maddesi kapsamında 2022 için yayımlanacak yeniden değerleme oranıyla (bu durumda daha sonraki dönemlerde geçici 32.madde kapsamında değerleme yapılamaz),

√ Sadece geçici 32.madde kapsamında “Aralık 2021 / …-” dönemlerine ilişkin Yİ-ÜFE değerlerine göre bulunacak oranla (bu durumda daha sonraki dönemlerde geçici 32.madde kapsamında değerleme yapılamaz),

√ Sadece mükerrer 298/Ç maddesi kapsamında 2022 için yayımlanacak yeniden değerleme oranıyla (bu durumda da daha sonraki dönemlerde geçici 32.madde kapsamında değerleme yapılamaz),

değerleme yapabileceklerdir. Anlaşılacağı üzere geçici 32.madde iktisadi kıymetlerin mükerrer 298/Ç maddesine göre yapılacak yeniden değerleme dönemi öncesine hitap etmekte ve değerleme işleminin kopukluğa uğramamasını sağlamakla birlikte bir kez uygulanabilir niteliktedir.

Ya da her iki madde kapsamında değerleme yapılmayabilir. Bu durumda enflasyon düzeltmesine ilişkin şartlar oluşmadığı dönem sonlarında gerek geçici 32.madde gerekse mükerrer 298/Ç maddesi kapsamında yeniden değerleme yapılabilir. Ancak ihtiyari olarak mükerrer 298/Ç maddesi kapsamında önceki dönemlerde yeniden değerleme yapılamamışsa sadece yeniden değerleme yapılacak döneme ilişkin yeniden değerleme oranı kullanılarak iktisadi kıymetlerin ve amortismanlarının yeni değerleri bulunur. Geçici 32.madde kapsamında yapılacak yeniden değerlemeye ilişkin ise ilk defa mükerrer 298/Ç kapsamında yeniden değerleme yapmadan önce bir kez yapılabileceğine dair sınırlama varken yeniden değerleme oranına ilişkin benzer bir sınırlama yoktur.

h-Sürekliliği olan bir uygulama olması nedeniyle mükerrer 298/Ç maddesine göre enflasyon düzeltme şartları oluşmamışsa geçici vergi dönemlerinde de yeniden değerleme yapılabilir ve her yeniden değerleme yapıldığında yeniden değerlenmiş değerler üzerinden amortisman ayrılır. Ancak gerek geçici 31.madde gerekse geçici 32.madde kapsamında ilgili iktisadi kıymetler sadece bir kez yeniden değerlemeye tabi tutularak geçici vergi dönemlerinde (Geçici 31.madde için 2021 1.dönem hariç) bu değerler üzerinden amortisman ayrılır.

Sonuç

Enflasyon düzeltmesine ilişkin şartlar oldukça ağır olduğundan iktisadi kıymetlerin enflasyona göre endekslenmiş tutarları üzerinden gösterilmesine ve bu tutarlar üzerinden amortisman ayrılmasına ilişkin VUK’un Geçici 31, Geçici 32 ve Mükerrer 298/Ç maddelerinde düzenlemeler yapılmıştır. Her ne kadar bazı kaynaklarda söz konusu düzenlemelerin temel amacının iktisadi kıymetlerin gerçek/rayiç/piyasa değerleriyle bilançoya yansıtılması olduğu ya da bu amaca hizmet etmesi gerektiğinden bahsedilse de ilgili kanun maddeleri incelendiğinde amacın iktisadi kıymetlerin, enflasyon hali dikkate alınarak bilançolara yansıtılması şeklinde olduğu anlaşılmaktadır. Esasında bu anlayış yeniden değerleme müesseselerinin özünde bir kazanç oluşturmadığı bu nedenle de değer artış farklarının vergilendirilmemesi gerektiği sonucunu doğurur. Mükerrer 298/Ç maddesinin yeniden değerleme aşamasına ilişkin hükümleri bu görüşle uyumlu olmakla birlikte yeniden değerlenmiş ATİK’lerin elden çıkarılması aşamasında fonun kazanca ilave edilmesine ilişkin hükmü bu görüşten oldukça uzaktır. Geçici 31. ve geçici 32.madde uygulamalarında ise iktisadi kıymetlerin elden çıkarılması halinde fondaki tutarın satış karıyla ilişkilendirilmemesi bu görüşle uyumluyken net değer artışının vergiye tabi tutulması yine bu görüşten uzak olduğunu söyleyebiliriz. Haliyle bu düzenlemelerin her biri ayrı ayrı değerlendirildiğinde enflasyon kaynaklı gerçek olmayan kârların vergilendirilmesinin önüne geçmediği görülmektedir.

İktisadi kıymetlerin net aktif değerlerinin gerçek değerlerle uyumlu olarak mali tablolarda gösterimi elbette işletme ilgililerine en doğru bilgiyi sağlar. Ancak gerçek değere ulaşma sorunu ve maliyeti bu uygulamayı oldukça güç hale getirmektedir. Aynı iktisadi kıymete aynı ölçütlerle dahi farklı değerleme şirketlerince yaptırılacak değerlemede bir birlerinden farklı değerlere ulaşılabileceği, bu farklı değerlerin ise vergilemede esas alınmasının mükellefler arasında adil olmayan sonuçlar doğuracağı, söz konusu uygulamanın belirgin hale getirilmesinin güçlüğü ve suiistimale açık olduğu, yasal düzenlemelerin ise bu sonuca müsaade etmesinin beklenemeyeceği hususları göz ardı edilmemelidir. Ayrıca iktisadi kıymetlerde enflasyon oranının çok üstünde değer artışları olabilir. Bu durumda ise ilgili iktisadi kıymetler elden çıkarıldığında enflasyondan arındırılmış kazancın vergilendirilmesi gerekir. Zira kâr gerçektir. Geçici 31 ve geçici 32.maddelerde bu amaca hizmet eden hükümler mevcuttur.

Söz konusu madde hükümleri incelendiğinde bir birlerinin devamı nitelikleri ve benzerlikleri bulunsa da yeniden değerleme yapabilecek mükellefler, yeniden değerlemeye tabi iktisadi kıymetler, yeniden değerleme oranları, maliyete ilavesi zorunlu olmayan faiz/kur farkları, beyan ve vergileme, fonun satış aşamasında dikkate alınması/alınmaması gibi hususlarda farklılıklar bulunmaktadır. Anlaşılacağı üzere yeniden değerleme müesseseleri/işlemleri oldukça çetrefilli bir hale gelmiştir. Bu nedenle yeniden değerlemeye ilişkin benzer ve farklı yönlerin aşağıdaki gibi bir tablo halinde gösteriminin konuyu daha anlaşılır hale getirebileceğini söyleyebiliriz.

| Hükümler | VUK’un Geçici 31/7.Maddesi | VUK’un Geçici 32.Maddesi | VUK’un Mük.298/Ç Maddesi |

| Yürürlük Tarihi | 9.06.2021 | 1.01.2022 | 1.01.2022 |

| Zorunluluk | İhtiyari (530 Sıra No.lu VUKGT’ne göre ihtiyarilik her bir iktisadi kıymet için ayrı ayrı kullanılabilir) | İhtiyari (ihtiyariliğin sınırları muhtemelen tebliğde belirlenecek) | İhtiyari (ihtiyariliğin sınırları muhtemelen tebliğde belirlenecek) |

| Yeniden değerleme yapabilecekler | Tam mükellefiyete tabi ve bilanço esasına göre defter tutan GV/KV mükellefleri | Tam mükellefiyete tabi ve bilanço esasına göre defter tutan GV/KV mükellefleri (finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri, emeklilik şirketleri ve emeklilik yatırım fonları dahil) | Tam mükellefiyete tabi ve bilanço esasına göre defter tutan GV/KV mükellefleri (finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri, emeklilik şirketleri ve emeklilik yatırım fonları dahil) |

| Yeniden değerleme yapamayacaklar | Dar mükellefler, bilanço hesabına göre defter tutmayanlar, finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri, emeklilik şirketleri ve emeklilik yatırım fonları, şartlar oluşmasa dahi enflasyon muhasebesi uygulayacak olanlar (kuyumcular), TL dışında para birimiyle defter tutanlar. | Dar mükellefler, bilanço hesabına göre defter tutmayanlar, şartlar oluşmasa dahi enflasyon muhasebesi uygulayacak olanlar (kuyumcular), TL dışında para birimiyle defter tutanlar. | Dar mükellefler, bilanço hesabına göre defter tutmayanlar, şartlar oluşmasa dahi enflasyon muhasebesi uygulayacak olanlar (kuyumcular), TL dışında para birimiyle defter tutanlar. |

| Yeniden değerlemeye yapılacak iktisadi kıymetler |

Taşınmazlar ile amortismana tabi diğer iktisadi kıymetler

(Boş arazi ve arsalar dahil) |

Taşınmazlar ile amortismana tabi diğer iktisadi kıymetler

(Boş arazi ve arsalar dahil) |

Amortismana tabi iktisadi kıymetler (ATİK) |

| Yeniden değerlemeye yapılamayacak iktisadi kıymetler | Sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilen taşınmaz ve iktisadi kıymetler. | Bu niteliklerini korudukları müddetçe sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilen taşınmaz ve iktisadi kıymetler. | Bu niteliklerini korudukları müddetçe sat-kirala-geri al işlemine veya kira sertifikası ihracına konu edilenler. Boş arazi ve arsalar amortismana tabi olmadığından değerleme yapılamaz. Yeniden değerleme yapılacak hesap dönemi içinde iktisap edilen ATİK’ler için değerleme yapılmaz. |

| Esas alınacak aktifte bulunma tarihi/dönemi ve değeri | 9.06.2021 tarihinde aktifte kayıtlı değerler. | VUK’un mükerrer 298/Ç kapsamında ilk kez yeniden değerleme yapacakları hesap döneminden önceki hesap döneminin sonu itibariyle bilançodaki değerler. |

Değerlemenin yapılacağı hesap dönemi sonu itibarıyla yasal defter kayıtlarında yer alan değerleri dikkate alınır. |

| Yeniden değerleme oranı | Mayıs 2021 Yİ-ÜFE değerinin enflasyon düzeltmesi yapılmış kıymetler için Ocak 2005 Yİ-ÜFE değerine – 2018 yılında değerleme yapılmışsa Mayıs 2018 Yİ- ÜFE değerine – 31.12.2004 tarihinden sonra aktife girmiş ve daha önce değerleme yapılmamışsa aktife girdiği ayı izleyen ayın Yİ-ÜFE değerine bölünmesi suretiyle bulunur. | VUK’un 298/Ç maddesi kapsamında yapılacak yeniden değerlemenin ilgili olduğu hesap döneminden önceki hesap döneminin son ayına ait Yİ-ÜFE değerinin 2004 yılında enflasyon düzeltmesi yapılmış kıymetler için Ocak 2005 Yİ-ÜFE değerine – daha önce değerleme yapılmışsa değerlemede dikkate alınan aydan bir sonraki ayın Yİ-ÜFE değerine – 31.12.2004 tarihinden sonra aktife girmiş ve daha önce değerleme yapılmamışsa aktife girdiği ayı izleyen ayın Yİ-ÜFE değerine bölünmesi suretiyle bulunur. |

VUK’un mükerrer 298/B maddesine atıf vardır. Bu maddeye yapılan atıflarla oranın yeniden değerleme yapılacak yılın Ekim ayında bir önceki yılın aynı ayına göre Yİ-ÜFE’de meydana gelen ortalama fiyat artışı oranıdır. Özel hesap dönemi tayin olunan mükellefler özel hesap döneminin başladığı takvim yılına ait oranı esas alır. Geçici vergi dönemleri itibarıyla yeniden değerleme oranı, bir önceki yılın Kasım ayından başlamak üzere; 3, 6 ve 9. aylarda bir önceki 3, 6 ve 9 aylık dönemlere göre TÜİK’in Yİ-ÜFE’de meydana gelen ortalama fiyat artış oranı esas alınmak suretiyle belirlenir. |

| İktisadi kıymetin yeni değeri/amortismanı | Yeniden değerlemeye esas değer ile yeniden değerleme oranın çarpılmasıyla bulunur. | Yeniden değerlemeye esas değer ile yeniden değerleme oranın çarpılmasıyla bulunur. | Yeniden değerlemeye esas değer ile yeniden değerleme oranın çarpılmasıyla bulunur. |

| İşletmenin arsa üzerine bina inşa etmesi durumunda arsa ve diğer maliyetler için kullanılacak yeniden değerleme oranı | Binaların yeniden değerleme sonrası değerlerinin hesaplanmasında, arsa payı için arsanın iktisap tarihine (arsa enflasyon düzeltmesi yapılmış en son bilanço tarihinden önce iktisap edilmiş ise enflasyon düzeltmesi yapılmış son bilanço tarihine) göre bulunacak yeniden değerleme oranı, diğer maliyet unsurları için ise binanın aktifleştirildiği tarihe göre bulunacak yeniden değerleme oranı dikkate alınacaktır. | Tebliğde belirleme yapılacağı beklenmektedir. | Tebliğde belirleme yapılacağı beklenmektedir. |

| Önceki yılların herhangi birinde amortisman ayrılmamışsa hesaplama |

Yeniden değerlemeye esas alınacak tutar bu amortismanlar tam olarak ayrılmış varsayılarak belirlenir. |

Yeniden değerlemeye esas alınacak tutar bu amortismanlar tam olarak ayrılmış varsayılarak belirlenir. |

Yeniden değerlemeye esas alınacak tutar bu amortismanlar tam olarak ayrılmış varsayılarak belirlenir. |

| Maliyete dahil kur farkı/faizler | Zorunlu olan olmayan ayrımı yapılmaksızın değerlemeye tabidir. | Yayımlanacak tebliğde ayrık hüküm bulunmadığı sürece zorunlu olan olmayan ayrımı yapılmaksızın değerlemeye tabidir. | VUK’un 262.maddesine göre zorunlu olarak maliyete ilave edilen tutar ve amortismanları değerlemeye dahildir. Bu durumda 7338 Sayılı Kanunla VUK’un 262.maddesinde yapılan değişikliğin yürürlük tarihi (26.10.2021) dikkate alınmalıdır. |

| Yeniden değerleme sonrası amortisman ayırma |

Yeni değer üzerinden amortisman ayrılır. | Yeni değer üzerinden amortisman ayrılır. | Yeni değer üzerinden amortisman ayrılır. |

| Değer artışlarının gösterimi | Bilançonun pasifinde özel bir fon hesabında gösterilir. MDV için 522 hesap Maddi Olmayan Duran Varlıklar için uygun bir hesap. |

Bilançonun pasifinde özel bir fon hesabında gösterilir. MDV için 522 hesap Maddi Olmayan Duran Varlıklar için uygun bir hesap. |

Bilançonun pasifinde özel bir fon hesabında gösterilir. MDV için 522 hesap Maddi Olmayan Duran Varlıklar için uygun bir hesap. |

| Fonun sermayeye ilavesi-işletmeden çekilme | Sermayeye ilave edilebilir. Madde hükmünde olmasa dahi sermayeye ilave kar dağıtımı sayılmaz. | Sermayeye ilave edilebilir. Madde hükmünde olmasa dahi sermayeye ilave kar dağıtımı sayılmaz. | Sermayeye ilave edilebilir. Eklenen değer artışları, ortaklar tarafından işletmeye ilave edilmiş kıymetler olarak kabul edilir. Bu işlemler kâr dağıtımı sayılmaz. |

| Sermayeye ilave dışında başka hesaba nakil / işletmeden çekme | Sermayeye ilave edilme dışında herhangi bir şekilde başka bir hesaba nakledilen veya işletmeden çekilen kısmı, bu işlemin yapıldığı dönem kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulur. | Sermayeye ilave edilme dışında herhangi bir şekilde başka bir hesaba nakledilen veya işletmeden çekilen kısmı, bu işlemin yapıldığı dönem kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulur. | Sermayeye ilave edilme dışında herhangi bir şekilde başka bir hesaba nakledilen veya işletmeden çekilen kısmı, bu işlemin yapıldığı dönem kazancı ile ilişkilendirilmeksizin bu dönemde gelir veya kurumlar vergisine tabi tutulur. |

| İktisadi kıymetlerin elden çıkarılması | İktisadi kıymetlerin elden çıkarılması halinde, pasifte özel bir fon hesabında gösterilen değer artışları, kazancın tespitinde dikkate alınmaz. | İktisadi kıymetlerin elden çıkarılması halinde, pasifte özel bir fon hesabında gösterilen değer artışları, kazancın tespitinde dikkate alınmaz. | ATİK’lerin elden çıkarılması (satış, devir, işletmeden çekiş, tasfiye gibi) halinde, bunlara isabet eden pasifte özel bir fon hesabında gösterilen değer artışları aynen amortismanlar gibi muameleye tabi tutulur. Satılan ATİK’e ait olan ve satıştan önce sermayeye ilave edilen fonun akıbeti belirsiz olup tebliğde açıklanabilir. |

| Enflasyon muhasebesi şartlarının oluşması halinde fonun akıbeti | Yeniden değerlemeye tabi tutulan iktisadi kıymetler elden çıkarılmadan önce enflasyon düzeltmesi yapılmasına ilişkin şartların oluşması halinde, değer artışı fonu özsermayeden düşülmek suretiyle enflasyon düzeltmesi yapılır. | Yeniden değerlemeye tabi tutulan iktisadi kıymetler elden çıkarılmadan önce Mükerrer 298/Ç madde uyarınca yeniden değerleme yapılmadan enflasyon düzeltmesi yapılmasına ilişkin şartların oluşması halinde, bu madde gereğince oluşan değer artışı fonu özsermayeden düşülmek suretiyle enflasyon düzeltmesi yapılır. | Öz sermaye kalemlerinin düzeltilmesinde y değer artış fonu öz sermayeden düşülür. Ayrıca sermayeye ilave nedeniyle oluşan sermaye artışları sermaye artışı olarak dikkate alınmaz ve enflasyon düzeltmesine tabi tutulmaz. |

| Beyan | Değerleme işleminin yapıldığı tarihi izleyen ayın son günü akşamına kadar. | Değerleme işleminin yapıldığı tarihi izleyen ayın son günü akşamına kadar. | Beyan yükümlülüğü yok ancak tebliğle bildirim yükümlülüğü getirilebilir. |

| Vergi | Değerleme sonrası net aktif değerinden değerleme öncesi net aktif değeri düşülerek vergi matrahı ve bu matrahın üzerinden %2 vergi hesaplanır. | Değerleme sonrası net aktif değerinden değerleme öncesi net aktif değeri düşülerek vergi matrahı ve bu matrahın üzerinden %2 vergi hesaplanır. | Vergisiz |

| Verginin ödenmesi – niteliği | İlk taksiti beyanname verme süresi içinde, izleyen taksitler beyanname verme süresini takip eden ikinci ve dördüncü ayda olmak üzere üç eşit taksitte ödenir. Ödenen vergi GV/KVK’dan mahsup edilemez KKEG niteliğindedir. | İlk taksiti beyanname verme süresi içinde, izleyen taksitler beyanname verme süresini takip eden ikinci ve dördüncü ayda olmak üzere üç eşit taksitte ödenir. Ödenen vergi GV/KVK’dan mahsup edilemez KKEG niteliğindedir. |

Vergisiz |

| Beyanın yapılmaması ve/veya verginin ödenmemesi | Beyanın zamanında yapılmaması ya da tahakkuk eden verginin süresinde ödenmemesi halinde bu madde hükümlerinden faydalanılamaz. | Beyanın zamanında yapılmaması ya da tahakkuk eden verginin süresinde ödenmemesi halinde bu madde hükümlerinden faydalanılamaz. | Vergisiz |

| Hangi tarihe/döneme kadar yapılabilir – sürekli yapılabilir mi? | 31.12.2021 tarihine kadar yapılabilir. Haliyle sürekliliği yok. | VUK’un 298/Ç maddesi öncesi yeniden değerleme yapmadan öncesinde bir kez yapılabilir sonrasında yapılamaz.

Sürekliliği yok. |

Enflasyon düzeltmesi şartları oluşmayan dönemlerde yapılabilir. Şartların oluşması halinde enflasyon düzeltmesi yapılır. Enflasyon düzeltmesi şartlarının oluşmadığı dönemlerde tekrar yeniden değerleme yapılabilir.

Sürekliliği var. |

| Geçici vergi dönemlerinde yeniden değerleme ve amortisman | Her bir iktisadi kıymet için bir kez yapılabilir.2021 1.dönem hariç geçici vergi dönemlerinde yeni değerler üzerinden amortisman ayrılır. | Bir kez yapılabilir. Yeniden değerleme yapılan hesap dönemi ve sonraki geçici vergi dönemlerinde yeni değerler üzerinden amortisman ayrılır. | Enflasyon düzeltme şartları oluşmamışsa geçici vergi dönemlerinde de yeniden değerleme yapılabilir ve her yeniden değerleme yapıldığında yeniden değerlenmiş değerler üzerinden amortisman ayrılır. |

Tarih:

Doğan ÇENGEL

Yeminli Mali Müşavir

Savaş UZUNSAKAL

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Kaynakça

– 213 Sayılı Vergi Usul Kanunu,

– 7338 Sayılı Kanun,

– 6527 Sayılı Kanun,

– 530 Sıra No.lu Vergi Usul Kanunu Tebliği.

Şirketinizi %92,93 ‘Vergisiz’ Büyütebileceğinizi Biliyor Musunuz?

İçinde bulunduğumuz enflasyonist ortam, hayatın her alanında olduğu gibi, işletmelerin bilançolarını da olumsuz yönde etkiledi.

Birçok şirketin, bilançosunda yer alan taşınır ve taşınmaz varlıkları (binalar, taşıtlar, makine ve teçhizatlar, demirbaşlar vb.) güncel piyasa değerinden oldukça uzak. Bu durumun nedeni ise, işletmeler tarafından satın alınan sabit kıymetlerin, alındığı tarih ile içinde bulunduğumuz dönemdeki fiyatları arasındaki uçurum.

Üstelik, amortismana tabi sabit kıymetlerin satışından kaynaklanan kazanç ise işletmelere kar olarak yansıtılmakta ve vergilendirilmektedir. Beklenmedik ‘olağanüstü’ karlar ve buna paralel olarak ortaya çıkan yüksek vergi yükü, işletmeleri başka arayışlara itmektedir.

Aslında, bu durumun kestirme bir çözümü var.

Nasıl mı?

Cevabımız, YENİDEN DEĞERLEME.

Yeniden Değerleme Nedir?

Yeniden değerleme, güncel piyasa koşullarına göre sabit kıymetlerin zaman içinde meydana gelen enflasyonist etkilerden korunması anlamına geliyor. Kısaca, sabit kıymetlerin piyasa koşullarındaki emsal değerlerine yükseltilmesidir.

Bilindiği üzere, 7338 sayılı Kanunun 31’inci maddesiyle 213 sayılı Kanunun mükerrer 298’inci maddesine eklenen (Ç) fıkrasıyla, enflasyon düzeltmesi şartlarının gerçekleşmediği hesap dönemlerinde, amortismana tabi iktisadi kıymetlerin ve bunlara ait amortismanların sürekli olarak yeniden değerleme tabi tutulabilmesi imkanı getirildi.

Şirketler bu kapsamda, enflasyon düzeltmesinin olmadığı, 2022 ve 2023 yılları içerisinde geçici vergi dönemleri itibariyle amortismana tabi iktisadi kıymetleri ve bunlara ait amortismanları vergi ödemeden değerleyebilecek. Üstelik, geçici vergi dönemleri itibariyle sürekli olarak değerleme işlemi yapılabiliyor.

Kimler Sürekli Yeniden Değerlemeden Yararlanabilir?

Yeniden değerleme uygulamasından, tam mükellefiyete tabi bilanço esasına göre defter tutan; kollektif, adi komandit ve adi şirketler de dahil olmak üzere ferdi işletme sahibi gelir vergisi mükellefleri ile kurumlar vergisi mükellefleri yararlanabiliyor.