Mehmet Özdoğru

Vergi' de Dava Açma Süreleri

2577 sayılı İYUK’nunda dava açma süreleri genel ve özel dava açma süreleri şeklinde iki türlü dava süresi bulunmaktadır. Bunun dışında yasada belirtilen bazı özel durumların gerçekleşmesi halinde verilen ek sürelerde de dava açmak mümkün olabilmektedir.[1] Genel dava açma süreleri İYUK md.7 hükmünde gösterilmiştir.

İYUK’nun 7. maddesinde yer alan genel dava açma sürelerinden başkaca özel yasalarda da idari dava açma süreleri ile ilgili bazı hükümler mevcuttur. Yasa koyucu kamu hizmetlerinin niteliklerini ve diğer kamu hizmetlerine nazaran durumlar dikkate alınarak İYUK’da gösterilenlerden daha uzun veya daha kısa idari dava açma süreleri tespit edebilir. Bu gibi durumlarda özel dava açma süreleri dikkate alınarak, genel dava açma süreleri uygulanmaz.

Danıştay’ın ilk derece mahkemesi olarak görevine giren davalarda 60 gün, idari mahkemelerin görevine giren davalarda 60 gün; vergi mahkemelerinin görevine giren davalarda 30 gün dava açma süresidir.

2577 sayılı İdari Yargılama Usulü Kanunu'nda, vergi mahkemelerinde dava açma süresi otuz gün olarak belirlenmiştir. İkmalen, re'sen veya idarece yapılacak tarhiyatlarla, idarece düzeltme yoluyla re'sen yapılan tarhiyatlara, ihtirazi kayıtla yapılan beyanlara veya tahakkuklara yahut kesilen cezalara karşı açılacak davalarda bu süre uygulanır.

2577 sayılı kanun, vergi mahkemelerinde açılacak davalarda süreyi belirlerken, özel kanunlarda yer alan düzenlemeleri saklı tutmuştur. Nitekim pek çok yasada konumuzu ilgilendiren dava açma sürelerine rastlamak mümkündür.

6183 sayılı kanunda ödeme emrine karşı açılacak davalar, 7 günlük süreye tabi tutulmuştur. Ancak, Danıştay tarafından verilen bir kararda ödeme emri üzerinde dava açma süresinin belirtilmemiş olması durumunda 30 gün içerisinde dava açılabileceği yönünde kararlarda bulunmaktadır.[2]

Yine 6183 sayılı kanunun 9 ve 13. maddelerine temas eden haklarında ihtiyati haciz uygulanan kişilerin ihtiyati hacze, haklarında ihtiyati tahakkuk uygulanan kişilerin ihtiyati tahakkuka karşı açacakları davalar da 7 günlük süreye tabidir.[3]

Vergi borcundan dolayı haklarında yurtdışına çıkma işlemi uygulanan kişilerin dava açma süreleri de 30 gündür. Ancak bu davaların idare mahkemesinin görev alanına girdiği hallerde süre 60 güne çıkmaktadır. Anayasa mahkemesi tarafından verilen karar gereğince vergi borcu dolayısıyla yurtdışı çıkış yasağı mahkeme kararına bağlı olarak uygulanacağından dolayı şimdilik bu konularda dava açma yoluna gidilmemektedir. Zira, vergi borcu dolayısıyla yurtdışı çıkış yasağı uygulamasına son verilmiştir.[4]

Emlak Vergisi ile ilgili olarak takdir komisyonlarınca belirlenen arsa ve arazi değerlerine karşı ilgili kurum ve kuruluşlarla mahalle ve köy muhtarlıklarınca açılacak davalarda dava açma süresi 15 gündür.

Aleyhlerine tarhiyat yapılanların uzlaşma yoluna gitmeleri ve uzlaşmanın vaki olmaması halinde, uzlaşmanın vaki olmadığına dair tutanağın kendilerine tebliğinden itibaren dava açma süreleri, uzlaşmaya konu olan ihbarnamenin kendilerine tebliğinden itibaren uzlaşmaya müracaat için harcanan gün sayısının dava açma süresinden düşülmesi suretiyle hesaplanır. Ancak bu sürenin 15 günden az kalması halinde, açılacak davalarda dava açma süresi olarak 15 gün esas alınır. Burada tarhiyat sonrası uzlaşma müzakerelerine iştirak edip, uzlaşmaya varılamaması halinde dava açma süresi 15 gündür. Tarhiyattan önce uzlaşmalarda ise, uzlaşmaya varılmaması halinde, vergi dairesinden gelecek ihbarnameye göre; tebliğ tarihinden itibaren 30 gün içerisinde dava açma tercihi kullanılabilir. Zamanaşımının bitmesine son 3 ay kala tarhiyat öncesi uzlaşma imkanı bulunmamaktadır.

Tarhiyat öncesi uzlaşmanın vaki olmaması veya temin edilememesi halinde, daha sonra tarh edilecek vergiler hakkında herhangi bir şekilde tarhiyat sonrası uzlaşma istenmesi mümkün değildir.[5]

Mükelleflerin sahte ve muhteviyatı itibariyle yanıltıcı belge kullanmaları veya adresinde bulunmamaları dolayısıyla KOD 4’e düşmeleri durumunda bu durumdan haberdar olur olmaz veya kendilerine vergi dairesi tarafından bu konuda yazılı bir bildirim yapılması halinde 30 gün içerisinde vergi mahkemesi nezdinde dava açmaları mümkündür.

Mükelleflerin önce VUK md. 376 hükmü gereği indirim talep edip, bilahare bundan caymaları durumunda dava açmaları mümkün bulunmaktadır.

Dava açma süresi içinde dava açmak yerine koşulları varsa düzeltme talep eden mükelleflerin, düzeltme taleplerinin açıkça veya 60 günlük sürede cevap verilmemek suretiyle zımnen reddedilmesi halinde dava açma süresi, 30 günlük dava açma süresinden düzeltme talep etmek için harcanan gün sayısının düşülmesi suretiyle hesaplanır.

Dava açma süresi geçtikten sonra düzeltme talep eden mükelleflerin, düzeltme taleplerinin açıkça veya 60 günlük sürede cevap verilmemek suretiyle zımnen reddedilmesi halinde, doğrudan dava açma hakları yoktur. Bu mükelleflerin red işlemine karşı şikâyet yolu ile Maliye Bakanlığı'na müracaat etmeleri gerekmektedir. İstemin Maliye Bakanlığı Gelir İdaresince açıkça veya 60 günlük sürede cevap verilmemek suretiyle zımnen reddedilmesi halinde, dava hakkı doğar ve dava açma süresi 30 gündür.[6]

Vergi hukuku ile ilgili Bakanlar Kurulu Kararı veya Genel Tebliğ gibi genel düzenleyici işlemlere karşı doğrudan açılacak davalarda görevli mahkeme, Danıştay'dır. Danıştay'ın ilgili dairesi bu gibi davalara ilk derece mahkemesi sıfatıyla bakar. Bu tür soyut veya objektif iptal davalarında dava açma süresi ise 60 gündür.

Bu sürelerin son günü, resmi tatil gününe denk gelirse süre, tatili izleyen ilk iş gününün mesai saati bitimine kadar uzamaktadır.[7]

Sürelerin son gününün adli tatile tekabül etmesi halinde İYUK md. 62. madde hükmüne göre (1 Ağustos 5 Eylül arası adli tatildir) 5 Eylülden itibaren süreler 7 gün uzamış sayılmaktadır.

Mali tatil (1 ila 20 Temmuz) de dava açma süreleri işlememektedir. Ancak, temyiz müracaatlarında mali tatilin etkisi bulunmamaktadır. Başka bir deyimle, mali tatilde temyiz ve itiraz süreleri uzamaz. Nazlı Gaye Alpaslan Güven

http://www.hukukihaber.net/vergi-yargisinda-dava-acma-sureleri-makale,5161.html

----------------------------------------

[1] CANDAN Turgut, İdari Yargılama Usul Kanunu, Maliye ve Hukuk Yayınları 2 Baskı, Ekim 2006 Ankara, s.329.

[2] Danıştay 4. Dairesinin 13.11.2006 gün ev E:2005/2134-K:2006/2156 sayılı kararları. (KIZILOT age, Cilt 8, s.1452-1456).

[3] 6183 sayılı AATUHK md. 15

[4] Anayasa Mahkemesi, 8.12.2007 gün ve 26724 sayılı RG’de yayınlanan 18.10.2007 gün ve E:2007/4-K:2007/81 sayılı kararları. Bkz. ilgili yasa 6183 md.36/A.

[5] KARAKOŞ Yusuf, Vergi Sorunlarının / Uyuşmazlıklarının Çözüm Yolları (Vergi Yargılaması Hukuku), Yetkin Yayınları, 2007, Ankara, s.47.

[6] Bkz. VUK 116 ila 124 md.

[7] 2577 sayılı İYUK md.8.

Muhasebe Hataları Ve Meslek Mensuplarının Sorumlulukları

I- MUHASEBE HATA VE HİLELERİNDEN DOLAYI MESLEK MENSUPLARININ SORUMLULUKLARI

- a) Muhasebe Hileleri ve Bu Hilelerle İlgili Vergi Suçu:

Esasen muhasebe hilesi, aslında bir muhasebe düzensizliğidir. Başka bir ifade ile bu düzensizliğin, tertipsizliğin vergi suçu boyutuna gelebilmesi için suçun unsurlarının varlığı gereklidir. Buna göre:

- Yasallık ilkesi gereği, yasada tanımlanan tipe uygun bir fiilin olması gereklidir. Muhasebe suçunun mevcut olabilmesi için yani varlığı için, o suçun kanunda açık bir biçimde gösterilmiş olması gerekmektedir. Buradaki asıl düzenleme 213 sayılı VUK’nun 359. maddesinde yer alan fiildir. Bu madde hükmünde tanımlanan fiil var ise, suçta doğal olarak bulunacaktır. Fiil yok ise dolayısıyla suç da yok demektir.

- Madde unsur olarak, suçun tipine uygun bir fiilin varlığı gerekmektedir. Yani vergi kanunlarındaki suç tipine uygun bir fiilin varlığı zorunludur. İşlenen fiilin “hareket”, “sonuç” ve “illiyet bağı” olmak üzere üç tarafı bulunmaktadır.

Suç Ceza Hukukuna aykırı olduğu gibi, diğer hukuk düzenine de aykırılık teşkil

etmesi zorunludur. Başka bir deyimle “hukuka aykırılık” unsuru içermelidir.

Suçun sen son unsuru ise; “isnat yeteneği” ve “kusurluluk” olmak üzere iki kısımdan meydana gelen “manevi unsur”dan oluşmaktadır.

Defter ve kayıtlarda hesap ve muhasebe hileleri yapmak fiilini irdelerken bazı önemli hususlarla karşı karşıya kalabiliyoruz. VUK’nun 359. maddesinde hesap ve muhasebe hilelerinden bahsedilmekte ve ancak kanunda hesap ve muhasebe hileleri tanımlanmamaktadır. Kayıt düzeninin vergi ve muhasebe hukuku ilkelerine aykırı bir şekilde düzenlenmesine neden olan bu hareketler çok çeşitlidir. Örneğin; borcu alacak, alacağı borç göstermek, çift kayıt yapmak, bazı rakamların yerlerini değiştirmek gibi durumlar bu hilelerin bir kaçıdır. Benzetme yaparak bu halleri çoğaltmak mümkündür. Bu hallerin çok çeşitli olması, tamamının sayılmasını engellemektedir. Ancak böyle de olsa muhasebe ve hesap hileleri konusunda kanuni bir tipe yer verilmesi gerekirdi. Bu durum vergi hukukunda yere alan “kıyas yasağı” ilkesine ters düşmektedir.

Ancak, bugün teoride ve uygulamada, mükelleflerin vergi kanununa göre tutulması zorunlu olan defterlere kaydı gereken hesap ve işlemlerin vergi matrahının azalması sonucunu doğuracak şekilde başka defterlere, belgelere veya kayıt ortamlarına vb. kağıtlara kısmen yada tamamen kaydedilmesi, VUK’na göre tutulması zorunlu defterlerdeki kayıtların noksan, usulsüz ve karışık olması sonucunu doğurur ve “çift defter kullanmak” manasına gelmektedir.

Çift defter kullanmak olayında tasdikli defterlerden iki ayrı defter tutulabileceği gibi, asıl defterlere kaydı gereken hususlar başka bir ajanda, takvim, el defteri gibi yardımcı yerlere yazılabilir. Yardımcı defter ve kayıt kullanan mükellefler hesap ve işlemlerini tamamen kanuni defterlere kaydetmek zorundadır. Bu mükelleflerin söz konusu kayıtları arasında matrah farkı ortaya çıkıyorsa “vergi suçu” var demektir. Aksi takdirde yardımcı kayıt yani çift kayıt tutulmasının hiçbir mahsuru olmayabilir.

- b) Muhasebe Hileleri İle İlgili Suça İştirak

Muhasebe hileleri genel muhasebe teorisi açısından ele alındığında; işletme kayıt, belge ve hesaplarının belli bir çıkar sağlamak ve başkalarını aldatmak amacıyla gerçek durumu yansıtmayacak şekilde düzenlenmesi, tahrif edilmesi ve gizlenmesi olarak tanımlanabilir. Bilinçli olarak, daha çok belgeler üzerinde, yapılan hatalardır. Vergi hileleri vergi kaybına neden olan , tamamen vergi matrahının düşük gösterilmesine yönelik yapılan kasti hatalardır.

Hilelerin belgeler üzerinde ve bilinçli olarak yapılması nedeniyle muhasebe sistemi içinde kendiliğinden ortaya çıkması oldukça güçtür. Çünkü hileler; yapılan işlemleri gizlemek amacıyla bilinçli olarak yapılmaktadır ve ancak denetimlerle ortaya çıkarılabilmektedir.

“Muhasebe hilesi” sayılan bir fiilin tanımı ve tespiti, yapılma yöntemi faili belirleme anlamında çok önem arz etmektedir. Örneğin çift defter tutma, yani yasal defter dışında başka defter, ajanda, disket, cd, vs. ortama kayıt yapma fiilinde bir muhasebe hilesi vardır. Ancak bu hile muhasebe dışında yapılmaktadır. Bir ajandaya, belgesiz satılan mala ilişkin “bay Mehmet’den 20.000 YTL alınacak” notunun düşülmesi ikinci defter kaydıdır. Ancak muhasebeci tarafından yapılacak bir kayıt ya da muhasebe kaydı değildir. Böyle bir kaydı sekreter, bekçi, kapıcı, ambar memuru, depocu, bizzat işletme sahibi de tutabilir.

Bu tür hilelerin içinde yer alabilmek için bizzat ya yapanlar tarafından bilgi verilmiş olması, ya da organizasyon içinde yer alınıyor olması gereklidir. Örneğin, şirket resmi kayıtlarını tutan şirket elemanı, eğer organizasyon içinde değilse, kendi önlerine gelen normal, rutin günlük belgeleri muhasebeye işlemekle yetinecekler, hele hele ayrı bir finans departmanı da varsa tahsilat yada ödeme kısmını da araştırmayacaklardır.

Şirket bilgi işlem bünyesi içerisinde yetkiler farklılaştırılmış ise, muhasebe personeli kendi bilgisayar programlarına normal muhasebe kayıtlarını yaparken başka kişiler aynı programın diğer modüllerine başka kayıtlarda işleyebileceklerdir.

Özetle “muhasebe hilesi” ancak bilerek ve istenerek işlenen yapılan fiiller ile bir suç haline gelebilir.

3568 sayılı yasa hükümlerine göre serbest muhasebeci ve serbest muhasebeci mali müşavirlerin sorumlu olacağı işlemler özetle; muhasebecilik ve mali müşavirlik mesleğinin konusu, diğer işlemlerin yanı sıra gerçek ve tüzel kişilere ait teşebbüs ve işletmelerin; genel kabul görmüş muhasebe prensipleri ve ilgili mevzuat hükümleri uyarınca, defterlerini tutmak, bilanço, gelir tablosu ve vergi beyannamelerini imzalamak ile diğer belgeleri düzenlemek vb. işleri yapmak şeklinde ifade olunabilir.

Meslek mensupları, 3568 sayılı yasanın 2/A-a bendinde yer alan işlemleri yapar iken; bu işlemler sonucunda ortaya çıkabilecek mali sorumlulukları ise, 6/7/1994 tarihli resmi gazetede yayınlanan ve yürürlüğe giren 4008 sayılı kanun ile vergi usul kanununa eklenen mükerrer 227. madde ile hüküm altına alınmıştır. Buna göre vergi beyannamelerinin 3568 sayılı kanuna göre yetki almış meslek mensupları tarafından da imza edilmesi zorunluluğu Maliye Bakanlığı yetkili kılmıştır. Bu kapsamda meslek mensupları imzaladıkları vergi beyannameleri ile ilgili olarak sorumlu olacakları bilinmektedir. Diğer taraftan 3568 sayılı kanun ile meslek mensuplarına verilen yetkilere ilişkin mali sorumluluk, VUK mük. md. 227. de düzenlenmiş bulunmaktadır. Maliye Bakanlığının verdiğe yetkiye dayalı olarak vergi beyannamelerinin 3568 sayılı kanuna göre yetki almış meslek mensupları tarafından da imzalanması zorunluluğuna ilişkin yöntem ve ilkeler 4 seri nolu Vergi Beyannamelerinin Serbest Muhasebeci ve Serbest Muhasebeci Mali Müşavirlerce imzalanması hakkında genel tebliğ verilmiştir.

II-YANILTICI FATURA KULLANAN BİR MÜKELLEFİN KAYITLARINI TUTAN MESLEK MENSUBUNUN SORUMLULUĞU

Gerek 3568 sayılı yasa ve gerekse buna ilişkin olarak çıkarılan 4 sıra nolu genel tebliğ ve gerekse VUK mük. md. 227 hükümlerine göre; meslek mensuplarının müşterilerinin sahte fatura kullanımı ile ilgili ne derece sorumlu bulundukları sürekli tartışılan bir konudur. Bu konu zaman zaman meslek mensupları hakkında denetim elemanları tarafından meslek mensupları için “sorumluluk raporu”nun düzenlenmesi sırasında da sürekli gündeme gelen bir konudur. Uygulamada denetim elemanları zaman zaman meslek mensupları hakkında “sorumluluk raporları” düzenleyerek hem mükellefler için tarhiyat önerilmesini ve hem de bu tarhiyattan dolayı meslek mensuplarının nihai aşamada sorumlu olacaklarını rapora bağlıyarak vergi dairelerinin dikkatlerini çekmektedirler. Bu noktada hemen akla şu sorular gelebilmektedir:

1- Önerilen tarhiyat hakkında, sahte fatura kullanımından dolayı (mükellefin işbu sahte faturayı bilmeyerek kullandığı varsayılarak) önerilen tarhiyat hakkında tarhiyat öncesi uzlaşmaya varması durumunda sonucun ne olacağı?

2- Mükellefin kullandığı sahte fatura ile ilgili olarak yine mükellefin VUK 376. maddesine göre talepte bulunması halinde durumun ne olacağı?

3- Mükellefin kendisine yapılan tarhiyat için yukarıdaki hususlar ile ilgili olarak vergi yargısına müracaat etmesi halinde durumun ne olacağı?

4- Yine yukarıdaki durumlara göre yapılan tarhiyat için mükellefin tebliğ edilen ihbarnamelerine karşın düzeltme talebinde bulunulması halinde durumun ne olabileceği?

5- Özetle yukarıda belirtilen konularla ilgili olarak mükellefin kendisine tebliğ edilen ihbarnamelere karşı 30 gün içerisinde dava açmadan tarhiyatı kesinleştirmesi durumunda kimin ne miktarda sorumlu olacağı?

…… gibi konularda mükellefin veya serbest muhasebecisinin ne miktarda hangi safhalarda nasıl sorumlu olabileceği tartışılmalıdır.

Hemen belirtilmesinde yarar gördüğümüz konu: hiç kuşkusuz mükellefin her hal ve takdirde yukarıdaki tarhiyatlardan veya bu tarhiyatların sonucuna göre kendisinin mükellef olması nedeniyle bu borcu ödemesinin gerektiği yada bu borçtan sorumlu olduğu ihtilafsızdır. Diğer yandan mükellefin o dönemde kayıtlarını tutan muhasebeci veya o dönemde vergi beyannameleri imzalayan mali müşavirinin de sorumlu olabileceği düşünülebilir(1).

III-YARGI ORGANLARININ KONUMUZLA İLGİLİ KARARLARI:

MESLEK MENSUBUNUN, MÜKELLEFİN KULLANDIĞI YANILTICI FATURADAN DOLAYI SORUMLU OLUP / OLAMAYACAĞI TARTIŞMALARI

1) Yüksek mahkeme vermiş olduğu bir kararında sahte fatura kullanan bir şirketin muhasebecisinin bu fiilinden sorumlu olmayacağına karar vermiştir. Olay şöyle gelişmiştir: sahte fatura kullandığı iddia edilen bir şirket hakkında, tarhiyat önerilmiştir. Tarhiyat bu mükellefin bu sahte faturayı kasıtlı olarak kullanmadığından dolayı yapılan tarhiyatın terkin edilmesine karar verilmiştir. Sonuç olarak mükellef bu tarhiyat hakkında tarhiyat öncesi uzlaşma hükümlerine göre tarhiyat talep edilmiş ve üzerinde de uzlaşmaya varılmıştır. Daha sonra konuyla ilgili olarak mükellef vergi dairesine ödeme yapamamıştır. Ödeme emri aşamasında ise mükellefin o dönemdeki muhasebecisine rucü edilerek ödeme emri tebliğ edilmiştir. Meslek mensubunun ödeme emrine karşı açtığı bu dava mahkemece kabul edilmiştir. Sonuç olarak yüksek mahkeme bu konuda meslek mensubunu sorumlu olmayacağına ilişkin karar vermiştir(2).

2) Yine Danıştay’ın vermiş olduğu bir başka kararında da “muhasebecilerin sorumluluğu imzaladıkları beyannamelerde yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını oluşturan belgelere uygun olmamasından doğmakta olup, şirketin düzenlediği faturalar karşılığında % 5 komisyon geliri elde ettiği varsayımına dayanarak 213 sayılı vergi usul kanunun mükerrer 227. maddesi uyarınca muhasebeci olan davacının sorumluluğuna gidilemeyeceği hk.” Şeklinde karar verilerek mükellefin bu fiilinden dolayı meslek mensubunun sorumlu olmayacağına karar verilmiştir.

IV- SONUÇ VE ÖZET

- a) Meslek mensuplarının mükellefin düzenlemiş olduğu sahte veya muhteviyatı itibariyle yanıltıcı faturalardan dolayı sorumluluğu genel olarak bulunmamaktadır. Ancak, meslek mensubunun bir menfaat gözeterek işbu fatura ticaretine iştirak, yardım vs. kolaylık gösterdiğinin, tespiti durumunda sorumlu olacağı kuşkusuzdur.

- b) Yine mükellefin gider veya maliyet unsurları içerisinde kullandığı sahte faturalardan dolayı meslek mensubunun sorumluluğu yine genel olarak söz konusu değildir. Burada da yine bu faturaların temini, alınması, sağlanması vb. konularda menfaat gözeterek veya etmeyerek bu işlere yardım, kolaylık vs. yollarla bir şekilde aracılık edilmesi durumunda kuşkusuz meslek mensubunun sorumluluğu mevcut bulunacaktır.

- c) Süre gelen pek çok yargı kararında temel yaklaşım, cezayı gerektirir fiilin bütün unsurları ile vücut bulmadan ve cezayı gerektiren failin fiiline yardım, iştirak, kolaylık gösterilmiş olduğunun tespiti yapılmadan hiçbir şekilde ceza kesilemeyeceği prensip olarak kabul edilmiştir. Uygulamada mükellefler ile meslek mensuplarının sorumluluklarının kesin çizgileriyle belirlenmesi nerede, nereye kadar ve hangi aşamada kimin ve ne kadar sorumlu, mükellef olacağı mutlak surette belirlenmelidir. Hiçbir kişi veya kuruluş işlemediği bir fiilden dolayı cezalandırılmaması gerektiği ceza hukukumuzun temel bir ilkesidir(3).

- d) Uygulamada muhasebe hileleri nedeniyle meslek mensubunun sorumluluğu ancak bilerek ve istenerek işlenen ve yapılan fiiller ile bir suç haline gelebilir. Muhasebe hilesi - vergi suçuna iştirakin şartları vergi ceza hukukunda ceza hukuk teorisinde olduğu gibi suça iştirakten bahis edilebilmesi için temel üç şartın mevcudiyeti gerekmektedir. Buna göre birden çok kişi tarafından yapılan ve aralarında nedensel bağlantı bulunan birden çok hareketin varlığı gereklidir. Yine suça katılma kastı (iştirak iradesi) ve karar verilen suçun işlenmesi (bağlılık koşulu) gerekmektedir. İşletmenin vergi beyannamelerini ve muhasebe kayıtlarını 3568 sayılı yasa kapsamında kontrol eden ve sadece kayıtları ile kendisine ibraz edilen belgelere dayalı işlem yapan meslek mensubunun sorumluluğu düşünülemez. Konuyla ilgili: “iştirak fiilini işlediği yeterli tespit ile ortaya konulmayan davacı adına kesilen kaçakçılık cezasında isabet görülmediği…” Danıştay vergi dava daireleri 18/5/2001 gün ve E:2001/88-K:2001/218 sayılı kararları da bu görüşü doğrulamaktadır. Yine Danıştay 4. dairesi tarafından verilen bir başka kararda da aynı görüş benimsenmiştir. “… davacının kaçakçılık suçunun işlenmesine fiili ile katkıda bulunduğuna dair somut bir tespit bulunmadan, bir dönem söz konusu firmanın muhasebecisi olmasının ya da kaçakçılık suçuna iştirak ettiği öne sürülen kişilerin yanında işçi olarak çalışıyor olmasının tek başına davacının da kaçakçılık suçuna iştirak ettiğini göstermeyeceği…” (Danıştay 4. daire 11/10/2005 E:2005/1231-K:2005/1729 sayılı karar) Nazlı Gaye Alpaslan Güven

(1) İzmir 1. vergi mahkemesinin 17/2/2004 gün ve E:2004/99-K:2005/140 sayılı kararlarında muhasebecinin mükellefin sahte ve muhteviyatı itibariyle fatura düzenlediği ile ilgili olarak sorumlu olamayacağına ve bu nedenle muhasebeci hakkında önerilen tarhiyatı ortadan kaldırmıştır.

(2) Dnş. 4. D. nin vermiş olduğu 9/3/2005 günlü ve E:2004/1877-K:2005/347 sayılı kararlarında yine muhasebecinin 213 sayılı VUK nun mük. 227 . maddesine göre mükelleften mesul olamayacağına karar verilmiştir.

(3) Dnş. 3. D.nin vermiş olduğu 9/11/1999 gün ve E:1998/2581-K:1999/3680 sayılı kararlarında mükellefin tarhiyat öncesi uzlaşmaya vararak uzlaşılan ve üzerinde mutabık kalınan vergi ve cezaları ödemese bile sorumlusunun muhasebecisinin olamayacağına karar vermiştir. Diğer taraftan bir başka kararda ise, Danıştay 4. Dairesi 7/2/2006 gün ve E:2004/1877-K:2005/347 sayılı kararlarında “Muhasebecilerin sorumluluğu, imzaladıkları beyannamelerde yer alan bilgilerin defter kayıtlarına ve bu kayıtların dayanağını oluşturan belgelere uygun olmamasından doğmakta olup, şirketin düzenlediği faturalar karşılığında %5 komisyon geliri elde ettiği varsayımına dayanılarak 213 sayılı VUK’nun mükerrer 227. maddesi uyarınca muhasebeci olan davacının sorumluluğuna gidilemeyeceği hk.” Karar vermiştir.

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

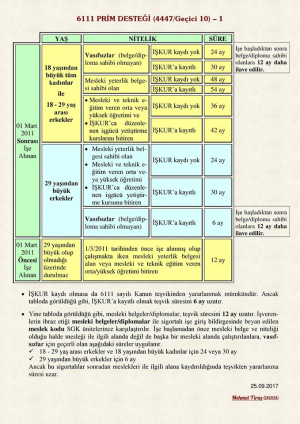

6111 Prim Desteği (4447/Geçici 10)-1

Vergi Mükellefiyetliğinin Resen Silinmesi

Vergi mükellefiyeti Anayasal bir hak olup, bu hak mükelleflerin gelir getirici faaliyetlerini vergi dairelerine bildirmeleri ile ortaya çıkmaktadır. Gelir getirici bir faaliyeti olan şahıs bu faaliyetini vergi dairesinin ıttılası dışında bırakmış olması bu kişinin mükellef olmayacağı anlamına gelmez. Vergi daireleri mükelleflerin vergi sicil kayıtlarını resen silemezler. Bu konuda somut bir tespit yapılmadan veya vergi inceleme raporu ile durum tespit edilmeden veya sahte fatura düzenlediği hakkında inceleme raporu bulunmayan kimselerin vergi kayıtları otomatik olarak silinemez.

Bilindiği gibi, vergi daireleri 213 sayılı VUK’nun 160. maddesine göre işi bırakma bildiriminde bulunmayan bir mükellefin işi bıraktığı konusunda tespitler yapması halinde mükellefiyet kayıtlarını resen silebilmektedir. Yine aynı şekilde mükellefin adresinde yapılan yoklama işlemleri sonucunda adresinde bulunmadığı tespit edilmesi durumunda vergi daireleri resen mükelleflerin sicil kayıtlarını silebilmektedirler. [1]

Mükelleflerle ilgili vergi dairelerinin resen mükellefiyet kaydını silmeleri konusunda 213 sayılı VUK’nunda 5228 sayılı yasanın 6. md. hükmü ile önemli düzenlemeler yapılmıştır. Buna göre vergi daireleri adresinde bulunamayan mükelleflerle ilgili olarak resen vergi kayıtlarını silebilmektedir. Aynı mükellefin bir başka adreste faaliyette bulunması durumunda bu takdirde mükellefiyet kaydı yeni adreste devam ettirilecektir.[2] Yine vergi dairesi tarafından sahte fatura düzenleme nedeniyle haklarında inceleme raporu düzenlenen mükelleflerin de vergi kayıtları resen silinebilmektedir. Uygulamada bu hükmün idare tarafından amacı doğrultusunda kullanılmadığı görülmektedir (bkz. VUK md.153-A).

Yaşanan uygulamalarda, daha çok sahte veya muhteviyatı itibarıyla yanıltıcı belge düzenleyen mükellefler konusundan vergi daireleri bu durumu önlemek amacıyla bir dizi yetkiler almış bulunmaktadır. Şu halde 213 sayılı VUK’nun 160. maddesine 5228 sayılı yasa ile eklenen hüküm gereğince;

1- Sahte belge düzenlemek amacıyla mükellefiyet kaydı açtıran mükelleflerle ilgili vergi daireleri resen bu mükellefiyeti sonlandırabilmeleri için mutlak surette bir vergi inceleme raporu ile bu mükellefiyet kaydını ancak terkin edebileceklerdir.

2- Yine adresinde bulunmayan veya bir başka adrese nakil olduğu halde bu durumu vergi dairesine bildirmeyen mükelleflerle ilgili resen terk işlemi yapılabilir.

3- Anonim veya limited şirketlerde şirket tüzel kişiliğinin adresinde bulunmaması durumunda veyahutta şirket ortak veya müdürlerine ulaşılmaması halinde bu şirketler vergi daireleri tarafından mükellefiyet kayıtları resen silinebilir.

4- Adresinde bulunmayan şirketlerle ilgili olarak sahte fatura düzenlediği konusunda somut tespitlerin olması durumunda bu şirketlerin mükellefiyet kayıtları ancak vergi incelemesi sonucunda inceleme elemanları tarafından düzenlenecek raporlarla mükellefiyet kayıtları ancak sonlandırılabilir.[3]

5- Ortada vergi incelemesi yokken hiçbir şekilde hiçbir şirketin vergi kaydı sonlandırılamaz. VEDOP-VEDOS ekran kaydı silinemez.

Uygulamada vergi daireleri adresinde bulunmayan ya da o anda “yoklama memurları”

tarafından yoklama sırasında bulunmayan mükelleflerin bu yoklama işlemlerinin en az 2 kez farklı tarihlerde takip edilmesi gerekmektedir. Buna rağmen, adresinde bulunmayan mükelleflerle ilgili sahte belge düzenlediği konusunda vergi inceleme raporu bulunmayan mükelleflerin mükellefiyetleri resen silinemeyecektir. Gayrifaal ve adresinde bulunamayan şirketler ise geçici olarak mükellefiyet kayıtları kapatılabilir. Bu mükelleflerin herhangi bir şekilde ortaya çıkması halinde düzenlenecek yoklama fişleri ile tekrar mükellefiyet kayıtları açılacaktır.

Öte yandan, uzun zamandan beri faaliyeti olmayan, içi boş gayrifaal şirketler bir şekilde fesh ve tasfiye hükümlerine göre tasfiye edilmeleri halinde vergi kayıtları yeniden açılacaktır. Vergi daireleri uygulamada adresinde bulunmayan şirketler için vergi incelemesine sevk işlemi yapmak suretiyle aynı anda da mükellefiyet kayıtlarını kapatmaktadırlar. Bu aşamada mükellefin bağlı olduğu meslek kuruluşuna hiçbir şekilde bilgi verilmemekte ve ilgili oda ile yazışma yapılmamaktadır.

Oysaki, 213 sayılı VUK’nun 160. maddesinin 3. fıkrası değiştirilmiş olup, maddenin sonuna eklenen yeni fıkra ile adresinde bulunmayan şirketler hakkında sahte fatura düzenlediği konusunda bir tespit bulunması halinde durum bir vergi inceleme elemanı raporu ile bu mükelleflerin vergi kayıtları terkin olunmaktadır. Uygulamada bu madde hükmü vergi daireleri tarafından yanlış tatbik edilerek pek çok iyi niyetli mükellef hakkında yanlış kanaatler nedeniyle bu mükelleflerin vergi kayıtları sonlandırılarak çeşitli mağduriyetlerin ortaya çıkmasına neden olmaktadır. Ortada herhangi bir vergi inceleme raporu bulunmazken mükelleflerin sahte fatura düzenledikleri iddiasıyla mükellefiyet kayıtların tek taraflı silinmesi hukuka uyarlı bir uygulama olamaz.

Bazı vergi daireleri tarafından mükelleflerin sicil kayıtları resen silinebilmekte, daha sonra mükelleflerin müracaatı üzerine yeniden bu kayıtlar açılabilmektedir. Arada geçen kapalı dönem tarihleri için vergi daireleri ileride vergi beyannamelerinin verilmesini talep ederek, bu beyannamelerin tamamlanması istenilmektedir. Bu aşamada geriye doğru verilen beyannameler için özel usulsüzlük cezaları kesildiği görülmektedir. Kanımızca, mükellefin vergi kayıtlarının kapalı olduğu dönemlerdeki beyannameler için özel usulsüzlük cezası kesilmesi yasal ve hukuka uyarlı bir uygulama olamaz.

Vergi dairesi tarafından vergi kaydı resen silinen mükelleflerin bu konuda idari yargıda dava açarak haklarını geri elde etmeleri veya kapanan vergi kayıtlarını yeniden açtırma olanakları mevcuttur. Bu konuda vergi kaydı silinen mükellefler işbu durumun kendilerine yazılı olarak tebliğ edildiği tarihten itibaren 30 gün içerisinde ilgili vergi mahkemesinde yürütme durdurma talepli iptal davası açmaları mümkündür.[4] Nazlı Gaye Alpaslan Güven

[2] Bu konuda Maliye Bakanlığı tarafından yayınlanan iç genelgeler için bkz. 2000/12 iç genelge, yayım tarihi 29/10/2000’dır. Yine aynı şekilde 2004/13 sayılı ve 2009/3 sayılı iç genelgeler incelenmelidir.

[3] Vergi Daireleri Uygulama İç Genelgesi 2009/3. bu genelgeye göre daha önce mükellefiyet kaydı terkin edilen mükelleflerden tasfiyeye girdikleri öğrenilenlerin mükellefiyet kayıtları tasfiyeye girilen tarih olarak tesis edilmesi yolunda işlem yapılması uygulamada sorunlara neden olmaktadır. Özellikle, geçmiş 5 yılla ilgili beyanname verilmediği iddiasıyla e-beyan özel usulsüzlük cezaları ve takdire dayalı KDV, gelir, kurumlar ve stopaj tarhiyatları mükellefleri cezalandırmaktadır.

[4] İYUK md. 7

Vergi İncelemesi Ve Kaçakçılık Suçu

YARGITAY

11. CEZA DAİRESİ

Esas Numarası: 2017/3532

Karar Numarası: 2017/3462

Karar Tarihi: 08.05.2017

HUKUKA AYKIRI YÖNETMELERLE ELDE EDİLEN DELİLLERİN KULLANILMASI – Usulüne Uygun Sulh Ceza Hakimi Kararı Olmaksızın Arama Yapıldığı - Hukuka Aykırı Arama ve El koyma Sonucunda Elde Edilen Delillerden Hareketle Düzenlenen Vergi Tekniği ve Vergi İnceleme Raporlarının Mahkumiyete Esas Alınamayacağı - Arama Karar ve Tutanakları Temin Edilip, Yapılan Aramanın Hukuka Uygun Olup Olmadığının Belirlenmesi Gerektiği

KAÇAKÇILIK SUÇU KAPSAMINDAKİ EYLEMİN TESPİT EDİLEREK, BU SUÇUN DELİLLERİNİN ELDE EDİLMESİ AMACIYLA ARAMA YAPILDIĞI - Aramanın VUK’nın 142. Maddesindeki Özel Hükümlere Uygun Olarak Gerçekleştirilmediği - Bu Yöntemle Elde Edilen Çek Defteri, El Defteri, Senetler ve Diğer Deliller Hükme Esas Alınarak Sanığın Mahkumiyetine Karar Verildiği - Hükmün Gerekçesinde “Delillerin Tartışılması ve Değerlendirilmesi, Hükme Esas Alınan ve Reddedilen Delillerin Belirtilmesi; Bu Kapsamda Dosya İçerisinde Bulunan ve Hukuka Aykırı Yöntemlerle Elde Edilen Delillerin Ayrıca ve Açıkça Gösterilmesi” Gerektiği

213k/142, 147, 359

ÖZETİ: Özeti: Hukuka aykırı yöntemlerle elde edilen delillerin değerlendirme dışı tutulması halinde, sanığın cezalandırılmasına imkân bulunmamaktadır. Gerekçeli kararda gösterilen esaslı deliller arasında, vergi tekniği raporu mahkûmiyete esas alınmış ise de, VUK hükümleri gözetilmeden dolayısıyla hukuka aykırı arama-el koyma sonucunda elde edilen deliller üzerinden harekete geçilerek düzenlenen vergi tekniği ve vergi inceleme raporları mahkumiyete esas alınamaz. Bu itibarla, arama karar ve tutanakları temin edilip, yapılan aramanın hukuka uygun olup olmadığı belirlenerek sonucuna göre sanıkların hukuki durumlarının takdir ve tayini gerekmektedir.

I-Anayasanın 2. maddesine göre, Türkiye Cumhuriyeti bir hukuk devletidir. "Hukuk Devleti", her eylem ve işlemi hukuka uygun, insan haklarına saygı gösteren, bu hak ve özgürlükleri koruyup güçlendiren, her alanda adaletli bir hukuk düzeni kurup bunu geliştirerek sürdüren, Anayasa'ya aykırı durum ve tutumlardan kaçınan, hukuku tüm devlet organlarına egemen kılan, Anayasa ve hukukun üstün kurallarıyla kendini bağlı sayıp yargı denetimine açık olan, kanunların üstünde kanun koyucunun da bozamayacağı temel hukuk ilkeleri bulunduğunun bilincinde olan devlettir. Anayasa'nın 20. maddesinin ikinci fıkrasına göre de "...usulüne göre verilmiş hakim kararı olmadıkça, yine bu sebeplere bağlı olarak gecikmesinde sakınca bulunan hallerde de kanunla yetkili kılınmış merciin yazılı emri bulunmadıkça; kimsenin üstü, özel kağıtları ve eşyası aranamaz ve bunlara el konulamaz."

5271 sayılı CMK’nın Birinci Kitap Dördüncü Kısmında, altı bölüm halinde koruma tedbirleri, bu kapsamda “arama ve elkoyma” işlemine dair usul ve esaslar (m. 116-134) düzenlenmiştir. Ancak ceza yargılamasına dair çeşitli usul hükümleri ile “arama ve elkoyma” gibi koruma tedbirlerine ilişkin hükümlere bir çok özel kanunda da yer verilmiştir. Bunlardan biri de 213 sayılı Vergi Usul Kanunu'dur. 213 sayılı Kanun'un 359. maddesindeki suçlara ilişkin olarak Cumhuriyet savcısının dava açması, Kanun gerekçesindeki ifadeyle “vatandaşın mali emniyeti mülahazası ile” vergi idaresinin vereceği mütalaaya bağlandığı gibi anılan Kanun'un 142-147. maddeleri arasında “arama” ve “aramalı inceleme”nin usul ve şartları ayrıntılı bir şekilde hükme bağlanmıştır.

213 sayılı Kanun'un 142. maddesi uyarınca "İhbar veya yapılan incelemeler dolayısıyla, bir mükellefin vergi kaçırdığına delalet eden emareler bulunursa, bu mükellef veya kaçakçılıkla ilgisi görülen diğer şahıslar nezdinde ve bunların üzerinde arama yapılabilir. Aramanın yapılabilmesi için:

1) Vergi incelemesi yapmaya yetkili olanların buna lüzum göstermesi ve gerekçeli bir yazı ile arama kararı vermeye yetkili sulh yargıcından bunu istemesi,

2) Sulh yargıcının istenilen yerlerde arama yapılmasına karar vermesi, şarttır."

Buna göre, vergi kaçırıldığına delalet eden emarelerin bulunması halinde, vergi incelemesi yapmaya yetkili olanlar, arama yapılmasını gerekli kılan bir yazıyla sulh ceza hâkiminden talepte bulunacak, arama kararının verilmesi halinde de, arama işlemi genel kolluk görevlileri tarafından değil, vergi inceleme elemanları tarafından gerçekleştirilecektir. VUK’ nun 7. maddesine göre genel kolluk, talep üzerine sadece gerekli güvenlik önlemlerinin alınmasını sağlamakla yükümlüdür.

VUK' nın 147. maddesinde, “bu bölümde açıkça yazılı olmayan hallerde Ceza Muhakemeleri Usulü Kanununun arama ile ilgili bulunan hükümlerinin uygulanacağı"nın belirtilmesinden maksat, bu Kanun'un aramaya ilişkin 142-146. maddelerinde açıkça düzenlenen konularda bu hükümlerin, açıkça düzenlenmeyen konularda ise CMK hükümlerinin uygulanmasının sağlanmasıdır.

Ceza muhakemesinde, arama olağan bir koruma tedbiri iken, Vergi Hukuku’nda istisnai, olağandışı bir denetim yoludur. Niteliği itibariyle adli arama olmasına rağmen, bu aramanın genel suç kolluğu tarafından değil, vergi inceleme elemanlarınca yapılabilmesi, vergi suçlarına ilişkin olarak yapılacak aramanın özelliğidir. Bir araç koruma tedbiri olarak vergi araması, vergi incelemesi denetim yolunun ön basamağıdır. Amaç, vergi kaçırıldığını ortaya çıkaracak ve destekleyecek belge ve kayıtların bulunmasıdır.

Ceza usul hukukunda, resen araştırma ilkesi ve vicdani delil sistemi geçerli olup, amaç maddi gerçeğe ulaşmaktır. Maddi gerçek, hukuka uygun elde edilen her türlü delille ispatlanabilir. Anayasa'ya göre, kanuna aykırı olarak elde edilen bulgular delil olarak kullanılamaz (m.38/6). CMK uyarınca, yüklenen suç, ancak hukuka uygun şekilde elde edilmiş olan delillerle ispat edilebilir (m. 217/2). Delil, kanuna aykırı olarak elde edilmişse, reddolunur (m.206/2-a). Hükmün hukuka aykırı yöntemlerle elde edilen delile dayanması, hukuka kesin aykırılık sebebidir (m. 289). Açıklanan pozitif hukuk normları ve Yargıtay Ceza Genel Kurulunun (29.11.2005, 2005/144 Esas, 2005/150 Karar, 17.11.2009, 2009/7-160 Esas, 2009/264 Karar) kararları ile aynı yöndeki Özel Daire Kararları karşısında; “hukuka aykırı biçimde” elde edilen deliller, Türk Ceza Yargılaması Hukuku sisteminde dikkate alınamaz. Bu husus, Avrupa İnsan Hakları Sözleşmesi’nin 6. maddesinde yer alan ve Anayasamıza da eklenen (m. 36) adil yargılanma hakkının da gereğidir.

Yukarıda yer verilen Anayasa ve Yasa hükümleri ile 213 sayılı Kanun'un 142 ve devamı maddeleri hükümleri uyarınca somut olay değerlendirildiğinde,

Emniyet mensupları tarafından, sanıkların evleri, işyeri, üstleri ve araçlarında yapılan arama sonucu, muhtelif çek defteri, el defteri ve senetlerin ele geçirilmesi sebebiyle vergi incelemesi yapılarak, dava şartı olan mütalaanın verilmesi üzerine, 22.12.2009 tarihli iddianame ile kamu davası açılmıştır. Dosya kapsamından arama kararı ve tutanaklarına rastlanılmayıp, VUK' nın 359/a maddesi kapsamında kalan suçun işlendiğinin tespit edilmesi üzerine, bu aşamada gecikmesinde sakınca bulunduğuna ilişkin bir hâlin varlığı da gösterilmediğine göre, genellikle vergi mükellefleri olan failler için kanun koyucunun öngördüğü ve daha güvenceli olan 213 sayılı Kanun'un 142 ve devamı maddelerindeki özel usule uygun olarak arama ve el koyma işleminin gerçekleştirilmesi, diğer bir ifade ile Cumhuriyet Başsavcılığının, yetkili sulh ceza hâkiminden talepte bulunması ve arama kararı verilmesi halinde arama işlemini vergi incelemeye yetkili olanların gerçekleştirmesine imkân sağlaması gerekirdi.

Bir başka anlatımda, genel hükümlere tabi bir suç ihbarı üzerine, delil elde edilmesi amacıyla CMK uyarınca yapılan arama işlemi sonucunda, vergi suçunun da işlendiğini gösteren delillerin bulunması veya VUK'nın 147. maddesi hükmü karşısında, vergi suçuna ilişkin olmasına rağmen gecikmesinde sakınca bulunan hâllerin varlığı halinde, CMK hükümlerine göre arama işlemi yapılabilir ve bu şartlarda yapılan arama sonucunda elde edilen deliller de hukuka uygun kabul edilebilirdi. Ancak somut olayda VUK’nın 359. maddesi kapsamında olan eylemin tespit edilerek, bu suçun delillerinin elde edilmesi amacıyla arama yapıldığı anlaşılmakta ise de bu arama VUK’nın 142. maddesindeki özel hükümlere uygun olarak gerçekleştirilmediğinden hukuka aykırıdır. Ayrıca, bu yöntemle elde edilen çek defteri, el defteri, senetler ve diğer deliller hükme esas alınarak sanığın mahkumiyetine karar verilirken, CMK’nın 230/1-b madde ve bendi uyarınca hükmün gerekçesinde “delillerin tartışılması ve değerlendirilmesi, hükme esas alınan ve reddedilen delillerin belirtilmesi; bu kapsamda dosya içerisinde bulunan ve hukuka aykırı yöntemlerle elde edilen delillerin ayrıca ve açıkça gösterilmesi” gerektiği de gözetilmemiştir.

Dosya içeriğine göre, hukuka aykırı yöntemlerle elde edilen delillerin değerlendirme dışı tutulması halinde, sanığın cezalandırılmasına imkân bulunmamaktadır. Gerekçeli kararda gösterilen esaslı deliller arasında, vergi tekniği raporu mahkumiyete esas alınmış ise de, VUK hükümleri gözetilmeden dolayısıyla hukuka aykırı arama-elkoyma sonucunda elde edilen deliller üzerinden harekete geçilerek düzenlenen vergi tekniği ve vergi inceleme raporları mahkumiyete esas alınamaz. Bu itibarla, arama karar ve tutanakları temin edilip, yapılan aramanın hukuka uygun olup olmadığı belirlenerek sonucuna göre sanıkların hukuki durumlarının takdir ve tayini gerekirken eksik soruşturma ve değerlendirme ile yazılı şekilde hüküm kurulması,

II- 5252 sayılı Türk Ceza Kanununun Yürürlük ve Uygulama Şekli Hakkında Kanunun 9/3. maddesi uyarınca, suç tarihinden sonra yürürlüğe giren 5728 sayılı Yasanın 276. maddesiyle değişik 213 sayılı Vergi Usul Kanununun 359/a-1. maddesinin, değişiklikten önceki ve sonraki halinin olaya ayrı ayrı uygulanarak ortaya çıkan sonuçların birbirleriyle karşılaştırılması suretiyle lehe Yasanın tespiti gerektiği, 5728 sayılı Yasanın 276. maddesi ile değiştirilmeden önceki 213 sayılı Yasanın 359/a-2-son maddesindeki hapis cezası 6 aydan 3 yıla kadar olup, hükmolunan hapis cezasının para cezasına çevrilmesinde 16 yaşından büyük sanayi sektöründe çalışan işçilerin bir aylık brüt tutarın yarısının esas alınacağı, 08.02.2008 tarihinden sonra ise aynı madde ile hükmolunacak hapis cezası 1 yıldan 3 yıla kadar olmasına rağmen maddedeki paraya çevirmeye ilişkin bölümdeki 16 yaşından büyük sanayi sektöründe çalışan işçilerin bir aylık brüt tutarın yarısının esas alınacağına dair düzenlemenin 08.02.2008 tarihinde yürürlüğe giren 5728 sayılı Yasanın 276. maddesiyle değişik halinde yer almaması nedeniyle, lehe Yasa değerlendirilmesinin denetime olanak verecek şekilde 08.02.2008 tarihinden önceki ve sonraki hükümler bir bütün halinde ayrı ayrı uygulamalı olarak karar yerinde gösterilip sonucuna göre karar verilmesi gerekirken yazılı şekilde hüküm tesisi,

III-Sanıklar hakkında Aydın Cumhuriyet Başsavcılığı'nın 22.12.2009 tarih ve 2009/5967 Esas sayılı iddianamesi ile mütalaa ve ekindeki vergi suçu raporlarına uygun olarak “Defterlere Kaydı Gereken Hesap ve İşlemleri Vergi Matrahının Azalması Sonucunu Doğuracak Şekilde Tamamen veya Kısmen Başka Defter, Belge veya Diğer Kayıt Ortamlarına Kaydetmek” suçundan kamu davası açıldığı, bu suç açısından her takvim yılında işlenen suçların birbirinden ayrı ve bağımsız suçları oluşturacağı cihetle; 2004 ve 2005 takvim yıllarının tek suç olarak kabulüyle yazılı şekilde hüküm kurulması,

Bozmayı gerektirmiş, sanıkların temyiz itirazları bu itibarla yerinde görülmüş olduğundan, hükmün bu sebeplerden dolayı 6723 sayılı yasa ile değişik 5320 sayılı Yasanın 8/1. maddesi gereğince uygulanması gereken 1412 sayılı CMUK' nın 321. maddesi uyarınca BOZULMASINA, aleyhe temyiz olmadığından sonuç ceza miktarı itibarıyla kazanılmış hakkın saklı tutulmasına, 08.05.2017 gününde oybirliği ile karar verildi.

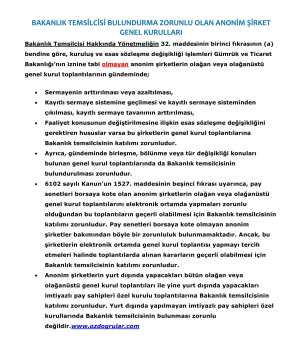

Bakanlık Temsilcisi Bulundurma Zorunlu Olan Anonim Şirket Genel Kurulları

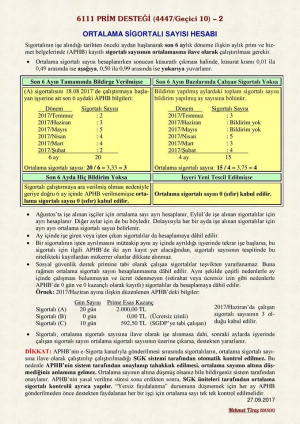

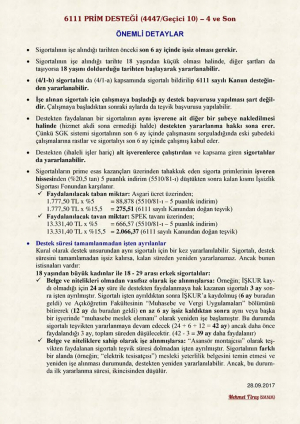

6111 Prim Desteği (4447/Geçici 10)-2

SGK Kayıtları İle Geçmişe Dönük Resen Mükellefiyetliğin Oluşturulması

4447 sayılı Kanunun 38’inci maddesi ile, 1479 sayılı Kanuna “Sosyal Güvenlik Destek Primi” başlıklı Ek-20’nci maddesi eklenmiş, buna göre Kurumca aylık bağlandığı halde, 1479 sayılı Kanunun 24’üncü maddesinin ilgili bendinde belirtilenlerden de çalışmalarına devam edenlerin veya daha sonra çalışmaya başlayanların, çalıştıkları sürece sosyal yardım zammı dahil tahakkuk eden aylıklardan %10 oranında sosyal güvenlik destek primi kesileceği belirtilmiştir.

02.08.2013 tarihinde yürürlüğe giren 4956 sayılı Kanunun 44’üncü maddesi ile 1479 sayılı Kanunun Ek- 20’inci maddesine aşağıdaki fıkra eklenerek: diğer sosyal güvenlik kanunlarına göre yaşlılık malullük aylığı bağlananlardan, ticari kazanç veya serbest meslek kazancı dolayısıyla gerçek veya basit usulde gelir vergisi mükellefi olanlar çalışmaya başladıkları tarihi takip eden ay başından itibaren, çalışmalarının sona erdiği ay dahil bu kanunun 50’inci maddesine göre belirlenen 12’inci gelir basamağının %10’u oranında sosyal güvenlik destek primi ödeyecekleri belirtilmiştir.

Daha sonra yapılan bir düzenleme ile %10 olan SGDP oranı %15’e çıkarılmıştır. 6663 sayılı torba Yasa ile yapılan düzenleme sonucunda %15 SGDP 01.03.2016 tarihinden itibaren yürürlükten kaldırılmıştır.

Sorun burada bitmiş gibi görünmekle beraber geçmiş dönemlerle ilgili veya geçmişe yönelik vergi kaydı açılması sonucunda yine geçmişe yönelik SGDP geriye doğru tahakkuk ettirilerek afaki borçlar tebliğ edilmektedir. Emekli statüsünde olup, geçmişe yönelik vergi daireleri tarafından mükellefiyet tesisi sonucunda Maliye Bakanlığının Bilişim ağıyla SGK Bilişim ağları çakıştırılarak, emekli maaşı alan kimseler adına hem vergi kaydı açılmakta ve hem de geçmişe yönelik %10 SGDP borcu tahakkuk ettirilmektedir.

Sonuç olarak, şu günlerde SGK tarafından geçmişe matuf vergi dairesi tarafından mükellefiyete dahil edilen emekli vatandaşlar adına önemli miktarlarda SGDP tahakkuk ettirilerek, SGK-MOSİP-ON-LİNE BAĞ- KUR SGDP tahsilatı olarak yatırılması tebliğ edilmektedir. Geçmişe matuf mükellefiyet tesisi işlemlerini yargıya taşıyan ve vergi mahkemesinde mükellefiyetini iptal ettirenlerin SGDP ödememesi gerekmektedir.

Şu günlerde vergi daireleri tarafından özellikle 4’ten fazla motorlu araç alım-satımı yapan gerçek kişiler, 2 den çok gayrimenkul alıp satan kimseler adına geçmişe yönelik vergi kaydı açıldığı görülebilmektedir.

Vergi daireleri tarafından geçmişe yönelik vergi kaydı açılan pek çok mükellefe Özel Usulsüzlük Cezaları da (E-beyan verilmediği gerekçesiyle) tebliğ edilmektedir. Ne var ki, Maliye Bakanlığı bu problemi çözmüş olup, geçmişe matuf mükellefiyet kaydı açılanlara Özel Usulsüzlük cezaları kesilemeyecektir. (Bkz: VUK GT 449) (1) Nazlı Gaye Alpaslan Güven

(1) Söz konusu Genel Tebliğ RG’ nin 10.04.2015 gün ve 29322 sayılı nüshasında yayınlanarak, yayım tarihinde yürürlüğe girmiştir.

Vergi Borçlarının Zamanaşımına Uğradığını İddia Edilerek Dava Açılır mı?

Danıştay 4. Daire,

Esas: 2014/1910

Karar: 2015/63

Davacı Vergi Borçlarının Zamanaşımına Uğradığını İddia Ederek Terkini Talep Etmesine Karşın, “Tüm Vergi Borçlarının” Terkin Edilmesine İlişkin Talebin Reddine Dava Açılamaz.

- Davacı Kanuni Temsilci Olduğu Şirketten Kaynaklı Tüm Vergi Borçlarının 6183 Sayılı Kanun Kapsamında Terkin Olduğunu İddia Ederek Talepte Bulunmasına Karşın Talep Davalı İdare Tarafından Red Edilmiştir.

- İstanbul 8. Vergi Mahkemesi, Ret İşleminin Hukuka Aykırılığına İlişkin İstemin;

– 2577 Sayılı Kanun Kapsamında Bir Dava Niteliğinde Olmadığından Esasın İncelenme İmkânının Olmadığı,

– Şirkette Hangi Dönemlerde Kanuni Temsilci Veya Ortak Olunduğunun Bilinmediği,

– Hangi Dönem Ve Tür Vergi İçin Talebin Yapıldığının Bilinmediği,

– 6183 Sayılı Kanun Kapsamında Hangi Aşamada Olunduğu Bilinmediği Gibi “Bütün Vergi Borçları” Gibi Muğlak Bir İfadeyle Yapılan Başvurunun Reddinin “Kesin Ve Yürütülmesi Zorunlu” Bir İşlem Olmadığı Gerekçesiyle Davayı Red Etmiştir.

Danıştay İse Kararı Onamıştır. http://taxauditingymm.com