Mehmet Özdoğru

Sahte Belge (Anayasa Mahkemesinin 11/3/2020 Tarihli ve 2017/20779 Başvuru Numaralı Kararı)

28 Nisan 2020 Tarihli Resmi Gazete

Sayı: 31112

Anayasa Mahkemesi Başkanlığından:

İKİNCİ BÖLÜM KARAR

MEHMET TURGAY ÖZBEKLER BAŞVURUSU

Başvuru Numarası : 2017/20779

Karar Tarihi : 11/3/2020

Başkan : Recep KÖMÜRCÜ

Üyeler : Muammer TOPAL

M. Emin KUZ Rıdvan GÜLEÇ Yıldız SEFERİNOĞLU Raportör : Cafiye Ece YALIM

Başvurucu : Mehmet Turgay ÖZBEKLER

Vekili : Av. Merih KAVUKÇU

I. BAŞVURUNUN KONUSU

1. Başvuru, bir vergi incelemesi sonucuna bağlı olarak aynı fiil nedeniyle yeniden yargılanmama veya cezalandırılmama ilkesinin; başvurucunun usule ilişkin imkânlar bakımından dezavantajlı duruma düşürülmesi nedeniyle de silahların eşitliği ilkesinin ihlal edildiği iddialarına ilişkindir.

II. BAŞVURU SÜRECİ

2. Başvuru 7/4/2017 tarihinde yapılmıştır.

3. Başvuru, başvuru formu ve eklerinin idari yönden yapılan ön incelemesinden sonra Komisyona sunulmuştur.

4. Komisyonca başvurunun kabul edilebilirlik incelemesinin Bölüm tarafından yapılmasına karar verilmiştir.

5. Bölüm Başkanı tarafından başvurunun kabul edilebilirlik ve esas incelemesinin birlikte yapılmasına karar verilmiştir.

6. Başvuru belgelerinin bir örneği bilgi için Adalet Bakanlığına (Bakanlık) gönderilmiştir. Bakanlık görüş bildirmemiştir.

III. OLAY VE OLGULAR

7. Başvuru formu ve eklerinde ifade edildiği şekliyle olaylar özetle şöyledir:

A. Vergi İncelemesi Süreci

8. Başvurucu, eşine ait Tunçöz Teknik Malzemeler Nakliyat Turizm İthalat İhracat Sanayi ve Ticaret Limited Şirketinin (Şirket) yetkilisidir.

9. Vergi idaresince, başvurucunun yetkilisi olduğu Şirketin 2008 ile 2012 arasındaki dönemlere ilişkin işlemleri vergi incelemesine tabi tutulmuştur. Şirketin ilgili dönemlere ait defter ve belgelerinin incelenmesi sonucunda vergi tekniği, vergi inceleme ve vergi suçu raporları düzenlenmiştir. 26/7/2013 tarihli vergi tekniği raporunda;

i. Şirketin 2007 yılının altıncı ayından beri gerçek bir ticari faaliyetinin olmadığı, bu tarihten sonra Şirket tarafından düzenlenen faturaların tümünün gerçek bir mal ve hizmet teslimi olmadan komisyon karşılığı düzenlenen sahte belge olduğu belirtilmiştir.

ii. Şirketin sahte fatura düzenleme fiili ile elde ettiği komisyon gelirinin vergilendirilmesi için 2008, 2009 yılları kazançlarının ilgili takdir komisyonu marifetiyle takdir edilmesi için vergi dairesince takdire sevk işlemi yapılması gerektiği ifade edilmiştir.

iii. 2008, 2009 ve 2012 yıllarında sahte belge düzenleme fiilîni işleyen başvurucu hakkında suç duyurusunda bulunulması önerilmiştir.

10. Bu rapora istinaden düzenlenen 1/12/2014 tarihli vergi inceleme raporlarında başvurucunun yetkilisi olduğu Şirkete 2009 hesap dönemi katma değer vergisi yönünden yapılan sınırlı inceleme neticesinde 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanunu‘nun 353. maddesinin (1) numaralı bendi uyarınca usulsüzlük cezaları; ayrıca aynı Kanun’un 341. ve 344. maddeleri uyarınca mükellef adına resen bir kat vergi ziyaı cezası kesilmesi önerilmiştir. Vergi idaresince vergi inceleme raporu doğrultusunda başvurucunun yetkilisi olduğu Şirket adına 2008 ve 2009 hesap dönemlerine ilişkin olarak vergi ziyaı cezaları tarh edilmiştir.

B. Ceza Yargılamasına İlişkin Süreç

11. Başvurucu hakkında ayrıca sahte fatura kullanma ve düzenleme nedeniyle 213 sayılı Kanun’un 359. maddesinin (b) bendi uyarınca suç duyurusunda bulunulmasının uygun olacağı yönünde vergi suçu raporu tanzim edilmiştir. Bu rapora dayanan Vergi Denetim Kurulu 9/9/2013 tarihinde başvurucu hakkında Kocaeli Cumhuriyet Başsavcılığına (Başsavcılık) suç duyurusunda bulunmuştur.

12. Başsavcılık 3/12/2013 tarihinde başvurucunun sahte fatura düzenleme eylemi nedeniyle zincirleme biçimde 213 sayılı Kanun’a muhalefet suçundan cezalandırılması talebiyle iddianame düzenlemiştir.

13. İddianamenin kabulüne karar veren Kocaeli 3. Asliye Ceza Mahkemesi (Mahkeme) konu hakkında bilirkişi incelemesi yaptırmıştır. Mahkeme 29/11/2016 tarihli kararı ile Vergi Denetim Kurulu Başkanlığının vergi tekniği raporu, vergi suçu raporu ve yaptırılan bilirkişi incelemesi sonucu alınan rapor doğrultusunda başvurucunun sahte fatura düzenleme suçunu işlediğine ve 213 sayılı Kanun’a muhalefet suçundan cezalandırılmasına karar vermiştir. Mahkemece başvurucu hakkında 213 sayılı Kanun’un 359. maddesinin (b) bendi gereğince 2008, 2009, 2012 yıllarındaki eylemleri nedeniyle alt sınırdan ceza tayin edilmiştir. Mahkeme, aynı suçu işleme kararı ile Kanun’un aynı hükmünü değişik zamanlarda birden fazla kez ihlal ettiği gerekçesiyle başvurucuya verilen cezalan 26/9/2004 tarihli ve 5237 sayılı Türk Ceza Kanunu‘nun 43. maddesinin ilk fıkrası uyarınca artırmış ve sonuç olarak başvurucunun üç kere ayrı ayrı 3 yıl 1 ay 15 gün hapis cezası ile cezalandırılmasına karar vermiştir.

14. Başvurucu, sahte olarak düzenlendiği iddia edilen faturalar üzerinde yazı ve imza incelemesi yapılması talebinin reddedilerek eksik inceleme ile, işlemediği bir suçtan cezalandırıldığını belirtmiş ve istinaf kanun yoluna başvurmuştur. İstanbul Bölge Adliye Mahkemesi 18. Ceza Dairesi 7/3/2017 tarihinde başvurucunun istinaf başvurusunun esastan reddine karar vermiştir. Başvurucu, nihai kararı 27/3/2017 tarihinde öğrendiğini belirtmiştir.

15. Başvurucu 7/4/2017 tarihinde bireysel başvuruda bulunmuştur.

IV. İNCELEME VE GEREKÇE

16. Mahkemenin 11/3/2020 tarihinde yapmış olduğu toplantıda başvuru incelenip gereği düşünüldü:

A. Aynı Fiil Nedeniyle Yeniden Yargılanmama veya Cezalandırılmama İlkesinin İhlal Edildiğine İlişkin İddia

1. Başvurucunun İddiaları

17. Başvurucu, yapılan vergi incelemesi sonrası aynı fiil yönünden hem idari süreçte vergi cezası kesildiğini hem de adli süreç sonunda hapis cezasına mahkûm edildiğini belirtmiş; aynı fiil dolayısıyla iki kez yargılanmama veya cezalandırılmama (ne bis in idem) ilkesinin ihlal edildiğini ileri sürmüştür.

2. Değerlendirme

18. Anayasa’nm “Hak arama hürriyeti” kenar başlıklı 36. maddesinin birinci fıkrası

şöyledir:

“Herkes, meşru vasıta ve yollardan faydalanmak suretiyle yargı mercileri önünde davacı veya davalı olarak iddia ve savunma ile adil yargılanma hakkına sahiptir.”

19. Aynı fiil nedeniyle yeniden yargılanmama veya cezalandırılmama (ne bis in idem) ilkesi gereğince kişi aynı fiil nedeniyle birden fazla yargılanamaz veya cezalandırılamaz. Ancak bu ilke mutlak olmayıp korunan hukuki yararı, unsurları, amacı ve neticesinin farklı olması nedeniyle ayrı hukuk disiplinleri kapsamında aynı fiilin farklı şekillerde mütalaa edilmesi mümkündür. Bu ilke sadece ceza davalarına ilişkin olduğu için aynı fiilden dolayı ceza soruşturmasının yanında ayrıca hukuk davası veya disiplin soruşturması açılmasına engel teşkil etmez. Dolayısıyla bir fiilin söz konusu hukuk disiplinlerinin öngördüğü farklı yaptırımlarla cezalandırılması aynı fiilden dolayı iki kez yargılama olmaz ilkesine aykırılık oluşturmaz (bazı değişikliklerle birlikte bkz. AYM, E.2017/28, K.2017/107, 31/5/2017, § 15).

20. Aynı fiilden dolayı yeniden yargılanmama veya cezalandırılmama ilkesinin uygulanabilmesi için hukuka aykırı fiillere bağlanan iki ayrı cezanın birlikte uygulanıp uygulanmadığı ve dolayısıyla aynı kişinin iki kere yaptırıma tabi tutulması sonucuna yol açılıp açılmadığı değerlendirilmelidir. Ayrıca ne bis in idem ilkesine uygunluk yönünden müdahalenin yol açtığı söz konusu mükerrerliğin aynı fiilden kaynaklanıp kaynaklanmadığı hususunun da irdelenmesi gerekir (AYM, E.2017/95, K.2017/119, 12/7/2017, § 13).

21. Somut olayda başvurucunun yetkilisi olduğu Şirkete vergi ziyaı ve özel usulsüzlük cezaları uygulanmıştır. Bunun yanında başvurucunun sahte fatura düzenlemek suretiyle 213 sayılı Kanun’a muhalefet suçundan cezalandırılması talebiyle ceza davası açılmış ve yapılan yargılama sonucunda mahkûmiyetine hükmedilmiştir.

22. Somut olayda Şirket hakkında vergi incelemesi başlatılmış, vergi incelemesi sonucu başvurucunun sahte fatura düzenlediği tespit edilmiştir. Başvurucunun sahte fatura düzenlemesi eylemi nedeniyle ceza soruşturması yapılmış, vergi incelemesi ise başvurucunun yetkilisi olduğu Şirket aleyhine yapılmıştır. Sonuç olarak başvurucunun yetkilisi olduğu Şirket aleyhine aynı vergilendirme dönemleri ile ilgili olarak vergi idaresince elde edildiği takdir edilen gelir üzerinden vergi cezaları uygulanmış, başvurucu hakkında da sahte fatura düzenleme eylemi dolayısıyla ceza yargılaması yapılarak başvurucunun mahkûmiyetine karar verilmiştir.

23. Yukarıda açıklanan ilkeler somut olayla birlikte değerlendirildiğinde idari süreç sonunda vergi cezasının başvurucunun yetkilisi olduğu Şirket aleyhine, adli süreç sonunda mahkûmiyet kararının başvurucu aleyhine verilmesi nedeniyle başvurucunun ihlal iddiasının aynı fiil nedeniyle iki kez yargılanmama veya cezalandırılmama ilkesi kapsamına girmediği anlaşılmaktadır.

24. Açıklanan gerekçelerle başvurunun bu kısmının, diğer kabul edilebilirlik koşulları yönünden incelenmeksizin konu bakımından yetkisizlik nedeniyle kabul edilemez olduğuna karar verilmesi gerekir.

B. Silahların Eşitliği İlkesinin İhlal Edildiğine İlişkin İddia

1. Başvurucunun İddiaları

25. Başvurucu, imza ve yazı incelenmesi talebinin Mahkemece reddedilerek eksik inceleme ile mahkûmiyet kararı verildiğini; hak arama hürriyeti, savunma hakkı ve ayrımcılık yasağının ihlal edildiğini iddia etmiştir.

2. Değerlendirme

26. Anayasa Mahkemesi, olayların başvurucu tarafından yapılan hukuki nitelendirmesi ile bağlı olmayıp olay ve olguların hukuki tavsifini kendisi takdir eder (Tahir Canan, B. No: 2012/19). Başvurucunun iddialarının adil yargılanma hakkının güvencelerinden olan silahların eşitliği ilkesi kapsamında incelenmesi gerektiği değerlendirilmiştir.

27. 30/3/2011 tarihli ve 6216 sayılı Anayasa Mahkemesinin Kuruluşu ve Yargılama Usulleri Hakkında Kanun’un 47. maddesinin (3), 48. maddesinin (1) ve (2) numaralı fıkraları uyarınca başvurucunun başvuru konusu olaylara ilişkin iddialarını açıklama, dayanılan Anayasa hükmünün ihlal edildiğine dair hukuki iddialarını kanıtlama, bireysel başvuru kapsamındaki haklardan hangisinin hangi nedenle ihlal edildiği ve buna ilişkin gerekçeleri ve delilleri sunma yükümlülüğü bulunmaktadır (S.S.A., B.No: 2013/2355, 7/11/2013, § 38; Veli Özdemir, B. No: 2013/276, 9/1/2014, §§ 19,20).

28. Başvuruya konu ihlal iddiasıyla ilgili deliller sunarak ihlale neden olduğu ileri sürülen işlem veya kararların aslı ya da örneğini başvuru dilekçesine ekleme sorumluluğunun başvurucuya ait olmasına rağmen başvurucu, taleplerinin Mahkemece reddedildiğine ilişkin iddialarım temellendirememiştir. Bir başka ifadeyle hangi tarihli dilekçeyle veya hangi tarihli celsede imza incelemesi yapılması yönünde Mahkemeden talepte bulunduğuna ilişkin deliller Anayasa Mahkemesine sunulmamış, Mahkemenin anılan taleple ilgili olarak verdiği karar da başvuru formuna eklenmemiştir.

29. Açıklanan gerekçelerle başvurunun bu kısmının açıkça dayanaktan yoksun olması nedeniyle kabul edilemez olduğuna karar verilmesi gerekir.

V. HÜKÜM

Açıklanan gerekçelerle;

A. 1. Aynı fiil nedeniyle yeniden yargılanmama veya cezalandırılmama ilkesinin ihlal edildiğine ilişkin iddianın konu bakımından yetkisizlik nedeniyle KABUL EDİLEMEZ OLDUĞUNA,

2. Silahların eşitliği ilkesinin ihlal edildiğine ilişkin iddianın açıkça dayanaktan yoksun olması nedeniyle KABUL EDİLEMEZ OLDUĞUNA,

B. Yargılama giderlerinin başvurucu üzerinde BIRAKILMASINA 11/3/2020 tarihinde OYBİRLİĞİYLE karar verildi.

Başkan Recep KÖMÜRCÜ

Üye Muammer TOPAL

Üye M.Emin KUZ

Üye Rıdvan GÜLEÇ

Üye Yıldız SEFERİNOĞLU

Adi Ortaklıklar Taşınmaz Sahibi Olabilir Mi?

Türkiye Odalar ve Borsalar Birliği’nin yayınlamış olduğu verilere hiç bakma şansınız oldu mu? Türkiye adeta bir şirket cenneti. Mart 2020 sonu itibariyle yeni kurulan şirket sayısı toplam 28.303, kapanan şirket sayısı toplamı ise 3.978’dir. Biraz geriye gidip 2019 yılı toplam verilerini incelediğimizde ise, yeni kurulan şirket sayısının 85.263, kapanan şirket sayısının 14.050 olduğunu görüyoruz. Üstelik, tek bir şirket boyutunu aşan ancak ortaklaşa yapılması gereken büyüklükteki işlerle ilgili olarak kurulan iş ortaklıkları ve adi ortaklılar da bu sayılara dahil değil. Belli bir işi yapma açısından iş ortaklığı mı yoksa adi ortaklık mı daha avantajlı konusunu ayrı bir yazımda ele alacağım.

Uygulamada, adi ortaklıklarla ilgili birkaç önemli vergisel sorun bulunuyor. Bunlardan birisi de adi ortaklıkların taşınmaz edinip edinemeyecekleri ve taşınmaz alımlarına ilişkin olarak yüklendikleri KDV’leri indirim konusu yapıp yapamayacaklarıdır.

Adi Ortaklık Nedir? Neden Tercih Edilir?

Adi ortaklık, iki ya da daha fazla girişimcinin emeklerini ve mallarını sermaye olarak birleştirerek meydana getirdiği bir ortaklık tipidir. Adi ortaklık sözleşmesi de, iki veya daha fazla kişinin emeklerini veya mallarını kazanç elde etme amacına ulaşmak üzere birleştirmeyi üstlendikleri sözleşmedir.

Adi ortaklıklar, 6098 sayılı Türk Borçlar Kanunu’nun 620 - 645. Maddelerinde düzenlenmiştir. Adi ortaklıkların, Türk Ticaret Kanunu’nda yer alan ortaklıkların aksine tüzel kişilikleri bulunmamaktadır. Yani, tüzel kişiliği olmaması nedeniyle üçüncü kişilere karşı bağımsız bir varlığa sahip değildir. Bu nedenle kendilerine ait mal varlıkları üzerinde ortaklarının elbirliği mülkiyeti vardır. Ortaklıkla ve ortaklığın mal varlığı ile ilgili hukuki eylem ve işlemlerde tüm ortaklar birlikte hareket etmek zorundadırlar.

Sahibinden ayrı bir varlığı olmayan, şirket kuruluş süreçlerinde kolaylık ve işlev bakımından en rahat olan türlerden biri olan ve en basit şirket modeli olarak ayrışan adi ortaklıklar; kuruluş̧ kolaylığı, tüzel kişiliğinin olmaması ve tescil zorunluluğu bulunmaması nedenleriyle yaygın bir şirket türüdür.

Adi Ortaklıkların Vergi Kanunları Karşısındaki Durumu Nasıl?

Yukarıda da ifade edildiği üzere, adi ortaklıkların tüzel kişilikleri bulunmadığından, kurumlar vergisi mükellefiyetleri bulunmamaktadır. Bunların ortakları gelir veya kurumlar vergisi mükellefidirler. Ortaklar, ortaklık kazancını hisseleri oranında kendi beyanlarına dahil ederek beyan etmek suretiyle vergilendirirler. Ancak, tüzel kişilikleri olmasa da, vergi uygulaması açısından ortaklık adına vergi kimlik numarası verilerek, stopaj gelir (muhtasar) ve KDV yönünden mükellefiyetleri tesis edilir. Yani, adi ortaklıkların KDV ve stopaj gelir vergisi yönünden vergi mükellefiyetleri bulunmaktadır.

Adi Ortaklıklar Taşınmaz Edinebilir Mi?

Adi ortaklıkların Türk Ticaret Kanunu kapsamında tüzel kişilikleri bulunmadığından, tapu kütüğünde ortaklık adına taşınmaz tescili yapılamamaktadır. Ancak, adi ortaklık ortaklarının bir taşınmaz satın alarak bunun adi ortaklık adına tapuda tescilini istemeleri halinde, bu taşınmaz adi ortaklık adına değil ortakları adına elbirliği mülkiyeti esasına göre tescil edilebilmekte, düzenlenecek satış resmi senedinde de bu durum belirtilmektedir. Tescilde mülkiyet hanesine adi ortaklık ortaklarının isimleri yazılmakta, pay oranları belirtilmeden (aynı verasette iştirak halinde olduğu gibi) isimler ortak paranteze alınmaktadır. Ortak parantezin karşısına ise "Adi Şirket" ibaresi yazılmaktadır.

Taşınmaz Alımı Nedeniyle Ortaklık Adına Düzenlenen Faturadaki KDV, Ortaklık Tarafından İndirim Konusu Yapılabilir Mi?

Evet, indirim konusu yapılabilir.

Adi ortaklık faaliyetlerinde kullanılmak üzere satın alınan taşınmaz/taşınmazlar nedeniyle ortaklık adına düzenlenen faturada ayrıca gösterilen KDV, taşınmazın tapu kütüğüne yukarıda belirtildiği şekilde elbirliği mülkiyet şeklinde tescil edilmesi halinde, indirim konusu yapılabilir.

Konu ile ilgili olarak Gelir İdaresi Başkanlığı da aynı görüşte olup, verdiği bir özelgede;

“6098 sayılı Türk Borçlar Kanununun 620 ve müteakip hükümlerine göre, birden çok kişinin bir taşınmaz satın alıp bunun adi şirket adına tescilini istemesi halinde, bu taşınmaz adi ortaklık adına değil ortakları adına elbirliği mülkiyeti esasına göre tescil edilmektedir. Diğer bir ifade ile adi şirketin tüzel kişiliği bulunmadığından taşınmazı satın alan gerçek veya tüzel kişilerin adları tapu kütüğüne yazılarak pay oranları gösterilmeksizin, elbirliği halini oluşturan neden "adi şirket" şeklinde tapu kütüğüne tescil edilmektedir. Elbirliği halinde tescil hali, birlikte mülkiyet hali değil, esasında şirket adına tek mülkiyetin tescil halidir. Ayrıca, ortakların taşınmazdaki tasarrufları elbirliği mülkiyet hükümlerine göre yapılabilmekte olup, ortaklar paylarını ancak birbirlerine temlik edebilmekte üçüncü bir kişiye temlik edememektedirler. Bu itibarla, adi şirket adına tapu siciline tescil edilmek istenen taşınmaz, elbirliği mülkiyeti olarak tescil edilmekte ve adi şirket olduğu belirtilmektedir.

Buna göre, ortaklığınızın faaliyetinde kullanmak üzere alacağınız işyerinin tapu siciline yukarıda belirtilen şekilde tescil edilmesi ve ortakların isimlerine ayrı ayrı yer verilmesi suretiyle faturanın ortaklık adına düzenlenmesi şartıyla, söz konusu işyeri alımına ait fatura muhteviyatı KDV'nin adi ortaklık tarafından indirim konusu yapılması mümkündür.’’

Şeklinde idari görüş bildirmiştir (GİB. Trabzon VDB’nin 11.04.2017 tarihli ve 26468226-105[ÖZG-14-2014]-30 sayılı özelgesi).

Sonuç Olarak;

Adi Ortaklık adına taşınmazın alınıp alınamayacağı ve Adi Ortaklık adına düzenlenen faturadaki KDV’sinin indirim konusu yapılıp yapılamayacağı hususları artık netleşmiştir. Bu konuda ortaya çıkan tereddütler tamamen ortadan kaldırılmıştır. Ozan TOLU Kaynak: www.bdTurkey.com

İşsizlik Desteği İçin Dikkat!

İş sözleşmesinin sona erdirilmesi 16 Nisan’dan itibaren önemli ölçüde sınırlandı. İşverenler işçinin ahlak ve iyiniyet kurallarına uymayan bir davranışı olmadığı sürece iş sözleşmesini 3 ay süre ile sona erdiremeyecek. Peki 16 Nisan’dan önce iş sözleşmesi sona eren işçiler ne yapacak?

15 Mart 2020’den 16 Nisan 2020’ye kadar iş sözleşmesi işsizlik sigortası ödeneğine hak kazandıracak şekilde feshedilen ve fakat prim ödeme gün sayısı itibariyle işsizlik ödeneğine hak kazanamayan işçilere günlük 39.24 TL nakdi ücret desteği getirildi.

İşsizlik ödeneğinden yararlanmanın prim ödeme gün sayısını sağlayanlar ise işsizlik ödeneğinden yararlanacak. Bu nedenle bugünkü yazımda hem nakdi ücret desteğinden yararlanabilmek için de şart koşulmuş sona erme hallerini, hem de işsizlik sigortasından yararlanmanın diğer şartı olan belirli süre prim ödemeyi değerlendireceğim.

Haklı neden yoksa...

İki tür yardıma da hak kazanmak için iş sözleşmesi 4447 sayılı Kanun’un 51. maddesinde sayılan hallerden birisi ile sona ermiş olmalı. Kanuna göre; işsizlik sigortası, “Bir işyerinde çalışırken, çalışma istek, yetenek, sağlık ve yeterliliğinde olmasına rağmen, herhangi bir kasıt ve kusuru olmaksızın işini kaybeden sigortalılara işsiz kalmaları nedeniyle uğradıkları gelir kaybını belli süre ve ölçüde karşılayan, sigortacılık tekniği ile faaliyet gösteren zorunlu sigortayı” ifade etmektedir. Bu nedenle işçinin haklı bir nedeni olmadan istifa etmesi işçiyi ne işsizlik ödeneğine, ne de nakdi ücret desteğine hak kazandıracaktır.

İşsizlik sigortası için şartlar neler?

İşsizlik sigortasından yararlanmak için kapsamdaki kişilerin işten ayrılmadan önceki son üç yıl içerisinde en az 600 gün prim ödemiş olması zorunludur. Son üç yıl içerisinde en az 600 gün prim ödememiş kişiler işsizlik ödeneği alamamaktadır. İşsizlik Sigortası Kanunu’nun 50. maddesindeki, “prim ödeyerek sürekli çalışmış” ibaresi 17/1/2019 tarihli ve 7161 sayılı Kanun’un 25 inci maddesiyle “hizmet akdine tabi” şeklinde değiştirilmiştir. Bu nedenle son 120 gün kesintisiz prim ödeme şartı kaldırılmıştır. Bununla birlikte son 120 gün hizmet akdine tabi çalışma yeterli görülmüştür.

Dolayısıyla devamsızlık gibi bir nedenle işten ayrılmadan önceki son 120 günde priminde kesinti olan kişiler de artık işsizlik sigortasından maaş alabilmektedir. Yapılan değişiklik ile iş sözleşmesinin devam ediyor olması işsizlik sigortasından ödenek alabilmek için yeterli hale gelmiştir. Bununla birlikte işçi, son 120 gün içerisinde iş sözleşmesinin sona ermesi ve diğer iş sözleşmesinin başladığı tarihe kadar arada boşluk olması halinde işsizlik ödeneği alamayacaktır. İşsizlik ödeneği için kısa çalışmada olduğu gibi Kovid-19’a bağlı kolaylaştırılmış şartlar getirilmedi. Bu şartları sağlayamayanlar nakdi ücret desteği alabilecekler.

Prim gün sayısı

Son üç yıl içerisinde en az 600 gün prim ödeyen işçiler 6 ay işsizlik ödeneği alabilmektedir. Son üç yıl içerisindeki primi 900 gün olanlar 8 ay, son üç yılın tamamında prim ödeyenler ise 10 ay işsizlik ödeneğinden yararlanabilmektedir. Nakdi ücret desteği alınması halinde üç aylık süre doğrudan bu sürelerden düşürülmüyor.

Fakat son üç yılın başladığı tarih üç ay ileriye taşındığı için işsiz kalmadan önceki üç yılın başındaki üç aylık sürede prim ödemesi varsa bu prim gün sayıları devre dışı kalıyor.

Hangi hallerde ödenek kazanılır?

Bu durumların başında belirsiz süreli iş sözleşmesinin işveren tarafından bildirimli olarak feshedilmesi gelmektedir. Sözleşme belirli süreli veya belirsiz süreli olsun işveren tarafından haklı nedenle yapılan fesihlerden işçinin ahlak ve iyiniyet kurallarına uymayan davranışları dışında örneğin sağlık nedenlerine veya işçinin tutukluluğuna dayanan derhal fesih nedenleri de işsizlik ödeneğine dolayısıyla nakdi ücret desteğine hak kazandıracaktır.

İşçinin haklı nedene dayalı bütün fesihleri de bu kapsamda yer alır. Son olarak belirli süreli sözleşmenin sürenin sonunda kendiliğinden sona ermesi de fesih olmasa da işçinin ödenek veya ücret desteği almasına imkan tanır.

Çıkış kodu önemli

Ne var ki iş sözleşmesinin sona erme şekli işverenin SGK’ya yaptığı işten çıkış bildirimine göre belirlenmekte ve birçok durumda işverenler gerçek nedeni bildirmemekte.

Örneğin, işçi işten çıkarken haklı neden sunsa da işveren işten çıkışı normal istifa olarak kodlamakta, işçi İŞKUR’dan ödenek alamamakta. Ya da işten çıkış nedenini kıdem tazminatı ödememek için işçinin ahlak ve iyi niyet kurallarına aykırı bir davranışı olarak göstermekte, gerçek neden ise farklı olmakta. Bu tür durumlarda işçinin feshe yönelik dava açması gerekiyor. Eğer dava sonucunda fesih nedeninin işverenin bildirdiğinden farklı olduğu sonucuna ulaşılırsa işsizlik ödeneğinin işçiye ödenmesi gerekiyor.

Yargıtay’ın verdiği bir karara göre, işveren ilk etapta haklı fesihle iş akdini sonlandırdığını iddia etmiş, yargılama sonucunda, iş akdinin işveren tarafından haksız olarak feshedildiği saptanmış ve bu kararın kesinleşmesinden itibaren işçinin süresi içerisinde kuruma başvurarak işsizlik ödeneğinden yararlanabileceği hükme bağlanmıştır. Cem Kılıç

https://www.milliyet.com.tr/yazarlar/cem-kilic/issizlik-destegi-icin-buna-dikkat-6199543

Bazı Beyan Ve Bildirimlerde Yapılan Süre Uzatımları Ve Güncel Beyan/Bildiri Tarihleri (En Son Hali İle)

Serbest Bölgeler Uygulama Yönetmeliğinde Değişiklik Yapılmasına Dair Yönetmelik

25 Nisan 2020 Tarihli Resmi Gazete

Sayı: 31109

Ticaret Bakanlığından:

MADDE 1 – 10/3/1993 tarihli ve 21520 sayılı Resmî Gazete’de yayımlanan Serbest Bölgeler Uygulama Yönetmeliğinin 3 üncü maddesi başlığı ile birlikte aşağıdaki şekilde değiştirilmiştir.

“Dayanak

Madde 3 – Bu Yönetmelik, 6/6/1985 tarihli ve 3218 sayılı Serbest Bölgeler Kanununun 7 nci, 10 uncu, 13 üncü, ek 1 inci ve geçici 5 inci maddeleri ile 10/7/2018 tarihli ve 30474 sayılı Resmî Gazete’de yayımlanan 1 sayılı Cumhurbaşkanlığı Teşkilatı Hakkında Cumhurbaşkanlığı Kararnamesinin 450 nci ve 508 inci maddelerine dayanılarak hazırlanmıştır.”

MADDE 2 – Aynı Yönetmeliğin 4 üncü maddesi başlığı ile birlikte aşağıdaki şekilde değiştirilmiştir.

“Tanımlar

Madde 4 – Bu Yönetmelikte geçen;

a) Açık Alan Kullanma Belgesi: Serbest Bölgede sınırlı süreli açık alan kullanımına izin verme belgesini,

b) Araç Giriş Kartı: Bölge Müdürlüğünün uygun görüşüne istinaden işletici veya B.K.İ. tarafından, bölgede faaliyet gösteren Kullanıcılar ile Giriş İzin Belgesi veya Görev Kartı olanlar için düzenlenen kartı,

c) Bağımsız Denetim Kuruluşu: Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu tarafından bağımsız denetim yapmakla yetkilendirilen, ortakları yeminli mali müşavirlik ya da serbest muhasebeci mali müşavirlik ruhsatını almış meslek mensuplarından oluşan sermaye şirketlerini,

ç) Bakan: Ticaret Bakanını,

d) Bakanlık: Ticaret Bakanlığını,

e) Bölge: Cumhurbaşkanı Kararı ile yer ve sınırları belirlenen Serbest Bölgeyi,

f) Bölge Kurucu ve İşleticisi (B.K.İ.): Yeni bir serbest bölge kurulması için gerekli olan yatırımları ya da mevcut bir serbest bölgenin altyapısının yenilenmesi, iyileştirilmesi veya bölgede ihtiyaç duyulan yeni yatırımları, Bakanlık ile akdedilecek sözleşmelerle belirlenecek yatırım taahhütleri kapsamında yapmak ve bu bölgeyi işletmek üzere Cumhurbaşkanınca yetkilendirilen kamu kurum ve kuruluşu, yerli ve yabancı gerçek veya tüzel kişilerini,

g) Bölge Müdürlüğü: Serbest bölge müdürlüklerini,

ğ) Döviz: Türkiye Cumhuriyet Merkez Bankası’nca alım-satım konusu yapılan, efektif dâhil yabancı paralar ile ödemeyi sağlayan her nevi hesap, belge ve vasıtaları,

h) Faaliyet Ruhsatı: Serbest Bölgede faaliyette bulunma ruhsatını,

ı) Finansal Raporlama Çerçevesi: Başvuru sahibinin, 26/3/2018 tarihli ve 2018/11597 sayılı Bakanlar Kurulu Kararıyla yürürlüğe konulan Bağımsız Denetime Tabi Şirketlerin Belirlenmesine Dair Kararı uyarınca bağımsız denetime tabi olması durumunda; Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu düzenlemelerine göre uyguladığı Türkiye Finansal Raporlama Standartlarını (TFRS) veya Büyük ve Orta Boy İşletmeler için Finansal Raporlama Standardını (BOBİ FRS), bunlar dışında kalan ve isteğe bağlı olarak TFRS veya BOBİ FRS uygulamayan başvuru sahipleri için ise ilgili mevzuatında belirlenen hususları,

i) Genel Müdür: Serbest Bölgeler, Yurtdışı Yatırım ve Hizmetler Genel Müdürünü,

j) Genel Müdürlük: Serbest Bölgeler, Yurtdışı Yatırım ve Hizmetler Genel Müdürlüğünü,

k) Giriş İzin Belgesi: Faaliyet Ruhsatı ve Depo Kullanma Belgesi alan gerçek veya tüzel kişiler ve bunların temsilcisi, görevlisi ve işçileri ile bölgede her türlü iş veya işlemlerini yürüten kişiler için düzenlenen belgeyi,

l) Görev Kartı: Bölge Müdürlüğü ile diğer kamu kurumu birimlerinde ve işletici veya B.K.İ. nezdinde çalışan görevliler için düzenlenen belgeyi,

m) İşletici: Serbest Bölgeyi işleten kamu kurum ve kuruluşunu, yerli ve yabancı gerçek veya tüzel kişileri,

n) Kanun: 6/6/1985tarihli ve 3218 sayılı Serbest Bölgeler Kanununu,

o) Kullanıcı: Faaliyet Ruhsatı alan ve Serbest Bölgede belli bir işyeri bulunan gerçek veya tüzel kişiyi,

ö) Özel Hesap: Serbest Bölge gelirlerinin toplandığı Türkiye Cumhuriyet Merkez Bankası nezdinde açılan özel hesabı,

p) Özel İzin Belgesi: Serbest Bölgeye iş görüşmesi, ziyaret ve benzerleri gibi kısa süreli, süreklilik arz etmeyen girişler için verilen belgeyi,

r) Tarife: Serbest Bölgede faaliyet gösteren gerçek ve tüzel kişilere verilen yer ve hizmet ücretlerini gösterir tarifeyi,

s) Ziyaretçi Araç Giriş Kartı: Süreklilik arz etmeyen günlük araç giriş ve çıkışlarında kullanılan, Bölge Müdürlüğü tarafından düzenlenen kartı,

ifade eder.”

MADDE 3 – Aynı Yönetmeliğin 5 inci maddesinin birinci fıkrası aşağıdaki şekilde değiştirilmiştir.

“Serbest bölge müdürlükleri, 1 sayılı Cumhurbaşkanlığı Kararnamesinin 465 inci maddesi uyarınca doğrudan Bakanlığa bağlıdır.”

MADDE 4 – Aynı Yönetmeliğin 8 inci maddesine ikinci fıkrasından sonra gelmek üzere aşağıdaki fıkra eklenmiş, mevcut sekizinci fıkrasından sonra gelmek üzere aşağıdaki fıkra eklenmiş, aynı maddenin mevcut dokuzuncu fıkrasında yer alan “Müsteşarlık” ibaresi “Bakanlık” olarak, “Dış Ticaret Müsteşarlığınca” ibaresi “Bakanlıkça” olarak değiştirilmiş, mevcut on birinci fıkrasında yer alan “Müsteşarlıkça” ibaresi “Bakanlıkça” olarak değiştirilmiş ve mevcut on dördüncü fıkrasının birinci cümlesi aşağıdaki şekilde değiştirilmiştir.

“25 inci maddenin (b) bendi hükmü saklı kalmak kaydıyla, işletici veya B.K.İ., sahibi bulunduğu faaliyet ruhsatları kapsamında kullanmak üzere, Hazineye ait arazi, bina veya tesisleri Bölge Müdürlüğünden kiralayabilir. Hazineye ait arazi, bina veya tesislerin işletici veya B.K.İ. tarafından kiralanması ve uygulanacak tarifeye ilişkin hususlar işletme veya kuruluş ve işletme sözleşmelerinde ayrıca düzenlenir.”

“Kullanıcılar, Hazineye intikal eden üstyapıları ruhsat süresince toplu bir bedel karşılığında kullanabilir. Buna ilişkin usul ve esaslar ile bölgedeki üstyapıların, yenisi yapılmak üzere yıkılmasına ilişkin usul ve esaslar Genel Müdürlükçe belirlenir ve Bakanlığın internet sitesinde yayımlanır.”

“Bölgede inşa edilecek üstyapıların tabi olacağı yapı ve inşa esasları ile bölge arazisinin kullanımına ilişkin mekânsal yönetim planları her bölge için Genel Müdürlükçe belirlenir.”

MADDE 5 – Aynı Yönetmeliğin 25 inci maddesinin birinci fıkrasının (a) ve (d) bentlerinde yer alan “Müsteşarlık” ibareleri “Bakanlık” olarak değiştirilmiş, (c) bendinde yer alan “ziya” ibaresi “zayi” olarak değiştirilmiş ve aynı fıkraya (c) bendinden sonra gelmek üzere aşağıdaki bent eklenmiştir.

“ç) İşletici veya B.K.İ. aydınlatma, temizlik, çevre düzenlemesi, atık su arıtma ve benzeri ortak giderleri hizmet tarifesiyle belirlenen esaslara uygun olarak kullanıcılardan tahsil etmekle yükümlüdür.”

MADDE 6 – Aynı Yönetmeliğe 27 nci maddesinden sonra gelmek üzere aşağıdaki maddeler eklenmiştir.

“İşletme veya Kuruluş ve İşletme Sözleşmelerinde Süre Uzatımı

Madde 27/A – İşletici veya B.K.İ. şirketler; işletme veya kuruluş ve işletme sözleşmesinin sona ermesinden en çok beş, en az iki yıl önce Kanunun ek 1 inci maddesinin birinci fıkrasındaki hükümler çerçevesinde işletme süresinin uzatılması için başvurabilir. İşletici veya B.K.İ. şirketler bu sürelere tabi olmaksızın Bakanlık tarafından re’sen de başvuruya davet edilebilir. Serbest bölge arazisinin genişletilmesi halinde, ortaya çıkacak ilave yatırım ihtiyaçlarının karşılanmasında öngörülebilirliğin sağlanmasına yönelik olarak, süre uzatım çalışmaları bu sürelere bağlı olmaksızın daha önce başlatılabilir.

Süre uzatımı başvurusu; mevcut sözleşmelerde belirtilen taahhütlerin, sözleşmelerin süresi sona ermeden önce yerine getirileceğinin, Bakanlığın geleceğe yönelik yatırım taleplerinin kabul edileceğinin, mevcut sözleşmelerin uygulanmasından dolayı Bakanlık ile herhangi bir uyuşmazlık hususu bulunmadığının, uzatma döneminde, bölgenin işleticisi veya bölgenin kurucu ve işleticisi olarak devam edilmesinin ve mevcut sözleşmelerdeki hükümlerin yeniden düzenlenmesinin kabul ve taahhüt edildiğine ilişkin yazılı müracaat ile yapılır.

İşletici veya B.K.İ. şirketin süre uzatımı başvurusu, Bakan Onayı ile kurulacak yedi asil ve beş yedek üyeden oluşan Değerlendirme Komisyonu tarafından incelenir. Komisyon, ilgili bakan yardımcısı başkanlığında, Genel Müdür, Genel Müdürlükte görevli iki genel müdür yardımcısı, biri ilgili bölgenin bağlı bulunduğu daire başkanlığını temsil etmek üzere iki daire başkanı ve Bakanlığın Hukuk Hizmetleri Genel Müdürlüğünde görevli bir daire başkanından oluşur. Komisyon, üye tamsayısı ile toplanır ve salt çoğunlukla karar verir. Kararda çekimser kalınamaz. Karara muhalefet eden üye karşı oy gerekçesini kararın altına yazarak imzalamak zorundadır. Komisyon toplantılarında alınan kararlar imzalanan bir tutanak ile tespit edilir. Komisyon Başkanı tarafından uygun görüldüğü takdirde yedek üyeler her türlü çalışma ve toplantıya katılabilirler.

Değerlendirme Komisyonu, başvuru sahibinden aşağıdaki rapor, bilgi ve belgelerin hazırlanarak ibraz edilmesini ister:

a) Başvuru sahiplerinin finansal tabloları ile diğer finansal bilgilerinin finansal raporlama çerçevesine ve mevzuata uygun olduğuna ilişkin yetkilendirilmiş bir bağımsız denetim kuruluşu tarafından hazırlanan bağımsız denetim raporu.

b) Mevcut sözleşme itibarıyla özel hesap yükümlülüklerinin yerine getirildiğini gösteren, Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca bağımsız denetim yapmakla yetkilendirilmiş bir bağımsız denetim kuruluşu tarafından hazırlanmış son beş yıla ilişkin mali denetim raporu ile söz konusu raporda eksik ödeme yapıldığının tespit edilmesi halinde, faizi ile birlikte ödendiğine ilişkin ödeme belgesi.

c) Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca bağımsız denetim yapmakla yetkilendirilmiş bir bağımsız denetim kuruluşu tarafından, Bakanlığın bölgede yapılmasını istediği veya bölgede ihtiyaç duyulan alt ve üstyapı yatırımları ile demirbaş ve benzeri harcama taahhütlerinin uygulamaya esas teşkil edecek şekilde açık ve kesin olarak belirtildiği yatırım programı ve yatırım maliyet raporu ile uluslararası sektöreliç kârlılık oranları göz önünde bulundurularak maliyet artı kâr yöntemi ile belirlenen gelir paylaşımı teklifi ve önerilen sözleşme taslağı ile risk analizlerini içeren mali fizibilite raporu.

ç) Değerlendirme Komisyonunun gerekli gördüğü ilave bilgi ve belgeler.

Dördüncü fıkranın (c) bendinde öngörülen çalışmayı yapacak bağımsız denetim kuruluşunun (a) ve (b) bentlerinde öngörülen çalışmaları yapacak bağımsız denetim kuruluşundan farklı bir tüzel kişiliğe sahip olması ve bu tüzel kişilikler arasında doğrudan ve/veya dolaylı bir organik bağ olmaması zorunludur.

Bölgenin işletilmesine ilişkin gelir paylaşımı oranları 41 inci maddede yer alan oranlardan düşük olamaz. Arazisi Hazineye ait serbest bölgelerle sınırlı olmak üzere Kanunun 7 nci maddesinin birinci fıkrasının (b) bendi kapsamında elde edilen gelirlerden B.K.İ.’ye gelir payı aktarılmasına ilişkin usul ve esaslar sözleşme ile düzenlenir. Aktarılacak gelir payı, bu kapsamdaki gelirlerin yüzde otuzunu aşamaz.

Değerlendirme Komisyonu tarafından; süre uzatımı talebi ve projesine ilişkin genel değerlendirme, gelir paylaşımı model ve oranları, mutabık kalınan sözleşme taslağı, taahhüt edilen demirbaş ve benzeri harcama programı ile bölge kurucu ve işleticilerince taahhüt edilen alt ve üstyapı yatırımlarını içeren Komisyon kararı mahiyetindeki Değerlendirme Raporu hazırlanır. Değerlendirme Raporu, Bakan Onayına sunulur.

Değerlendirme Raporunun Bakan tarafından uygun bulunması halinde, başvuru sahibi işletici veya B.K.İ.’nin yetki süresi ile serbest bölgenin işleticisi veya kurucu ve işleticisi olarak yetkilendirilme şekline ilişkin hükümleri içeren Cumhurbaşkanı Kararı istihsal edilmesi ve Bakanlık ile işletici veya B.K.İ. arasında sözleşme akdedilmesi suretiyle işletici veya B.K.İ.’nin sözleşme süresi uzatılır.

Bakanlık, Kanunun ek 1 inci maddesinin birinci fıkrası çerçevesinde yapacağı süre uzatım işlemlerinden ilkini sözleşme süresini 49 yılı tamamlayacak şekilde, sonrasında yapacağı süre uzatım işlemlerini ise 20 yılı aşmayacak dönemler halinde yapar.

İşletici veya B.K.İ.’nin sözleşme süresinin uzatılması ile birlikte işletici veya B.K.İ. faaliyet ruhsatlarının süresi de uzatılır. Ancak bu ruhsatların süresi, işletme veya kuruluş ve işletme sözleşmesinin süre uzatımlarına bağlı olarak verilecek ilave sürelerle birlikte azami 49 yıldır. Bu sürenin sonunda işletici veya B.K.İ. faaliyet ruhsatlarına bağlı üstyapılar, Hazineye intikal eder ve kalan sözleşme süresine uygun olarak işletici veya B.K.İ. faaliyet ruhsatları aynı numara ile yeniden düzenlenir.

Arazisi Hazineye ait serbest bölgelerde, işletme veya kuruluş ve işletme sözleşmesi süre uzatımı talebinde bulunmayan veya süre uzatımı başvurusu uygun görülmeyenlere ait işletici veya B.K.İ. faaliyet ruhsatları ile üstyapı kiralama ve işletici veya B.K.İ. faaliyetinin bir gereği olarak bölgede yürütülen hizmet faaliyetlerine ilişkin diğer faaliyet ruhsatları, işletme veya kuruluş ve işletme sözleşmesinin süresinin sonunda iptal edilir ve bu ruhsatlara bağlı alt ve üstyapılar Hazineye intikal eder.

Arazisi özel mülkiyete ait serbest bölgelerde, işletme veya kuruluş ve işletme sözleşmesi süre uzatımı talebinde bulunmayan veya süre uzatımı başvurusu uygun görülmeyenlere ait işletici veya B.K.İ. faaliyet ruhsatları ile üstyapı kiralama ve işletici veya B.K.İ. faaliyetinin bir gereği olarak bölgede yürütülen hizmet faaliyetlerine ilişkin diğer faaliyet ruhsatları işletme veya kuruluş ve işletme sözleşmesinin süresinin sonunda iptal edilir. Bu faaliyet ruhsatlarına bağlı arazi, alt ve üstyapılar Kanunun 5 inci maddesi ile düzenlenen kamulaştırma hükümleri uyarınca kamulaştırmaya konu edilebilir.

Süre uzatımı talebinde bulunmayan veya süre uzatımı başvurusu uygun görülmeyen işletici veya B.K.İ.’ler, işletme veya kuruluş ve işletme sözleşmeleri kapsamındaki tüm alt ve üstyapı yatırımlarını bir bütün olarak, çalışır, iyi ve elverişli şekilde ve kullanılmaya hazır durumda Bakanlığa terk eder.

Bu maddenin yürürlüğe girmesinden önce Bakanlık tarafından yapılan; işletme veya kuruluş ve işletme sözleşmesi ile işletici veya B.K.İ. faaliyet ruhsatları süre uzatımları ve üstyapı kiralama ile işletici veya B.K.İ. faaliyetinin bir gereği olarak bölgede yürütülen hizmet faaliyetlerine ilişkin faaliyet ruhsatlarının süre uzatımları, uzatma döneminin sonuna kadar geçerlidir. Bu sürelerin bitmesi ile birlikte yapılacak süre uzatım işlemleri, bu madde hükümlerine tabidir. İşletici veya B.K.İ.’lerin üstyapı kiralama ya da işletici veya B.K.İ. faaliyetinin bir gereği olarak bölgede yürüteceği hizmet faaliyetlerini yatırımcı niteliği ile ayrı ruhsatlar altında yapmasına Bakanlık tarafından daha önceden izin verilmiş olması halinde; bu ruhsatların süreleri, işletme veya kuruluş ve işletme sözleşmesinin süresini aşmamak üzere B.K.İ. için 40 yıl, işleticiler için 30 yıldır. Arazisi Hazineye ait bölgelerde bu sürelerin sonunda söz konusu ruhsatlara bağlı üstyapılar Hazineye intikal eder. Bu sürelerin tamamlanması ile birlikte işletici veya B.K.İ.’lerin inşa ettiği ya da devraldığı üstyapılarda gerçekleştireceği kiralama faaliyetleri ile işletici veya B.K.İ. faaliyetinin bir gereği olarak bölgede yürüteceği hizmet faaliyetleri, işletici veya B.K.İ. faaliyet ruhsatı altında yahut işletici veya B.K.İ. faaliyet ruhsatı altında muhasebeleştirmek kaydıyla verilecek ek ruhsatlar altında yürütülür.

İşletme veya Kuruluş ve İşletme İzninin Yeniden Verilmesi

Madde 27/B – 27/A maddesinde yer alan şartların sağlanamaması veya sair nedenlerle işletme veya kuruluş ve işletme sözleşmesi sona erecek serbest bölgelerde, işletme veya kuruluş ve işletme izninin 49 yılı geçmemek üzere yeniden verilmesine ilişkin yapılacak değer tespit çalışmaları, Bakan Onayı ile kurulacak, beş asil ve dört yedek üyeden oluşan Değer Tespit Komisyonu tarafından yürütülür. Değer Tespit Komisyonu, Genel Müdürün Başkanlığında, iki genel müdür yardımcısı ile biri ilgili bölgenin bağlı bulunduğu daire başkanlığını temsil etmek üzere iki daire başkanından oluşur. Değer Tespit Komisyonu, üye tamsayısı ile toplanır ve salt çoğunlukla karar verir. Kararda çekimser kalınamaz. Karara muhalefet eden üye karşı oy gerekçesini kararın altına yazarak imzalamak zorundadır. Komisyon toplantıları imzalanan bir tutanak ile tespit edilir. Komisyon Başkanı tarafından uygun görüldüğü takdirde yedek üyeler her türlü çalışma ve toplantıya katılabilirler.

Değer Tespit Komisyonu, değer tespit çalışmalarını, 24/11/1994 tarihli ve 4046 sayılı Özelleştirme Uygulamaları Hakkında Kanunda belirtilen esasları dikkate alarak indirgenmiş nakit akımları (net bugünkü değer), defter değeri, net aktif değeri, amortize edilmiş yenileme değeri, tasfiye değeri, fiyat/kazanç oranı, piyasa kapitalizasyon değeri, piyasa değeri/defter değeri, ekspertiz değeri, fiyat/nakit akım oranı metotlarından en az ikisini uygulamak suretiyle yürütür. Komisyon, ayrıca fizibilite çalışması ile bölgede ihtiyaç duyulan alt ve üstyapı yatırımları ile demirbaş ve benzeri harcama tutarını da belirler.

Değer Tespit Komisyonu, gerekli gördüğü takdirde kararlara katılmamak şartıyla değer tespit çalışmalarına yardımcı olmak üzere Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunca bağımsız denetim yapmakla yetkilendirilmiş bir bağımsız denetim kuruluşundan hizmet alabilir.

Değer Tespit Komisyonu, tespit sonuçlarını içeren değer tespit raporunu hazırlar. Değer tespit raporu, ihalenin 4046 sayılı Kanunda öngörülen işletme hakkının verilmesi yöntemi ile yapılacağı kaydıyla ilan edilir. Bu ihalelerde değer tespit sonuçları, önceden öngörülemeyen sebeplerin varlığı halinde, ihale usulünün değiştirilmesine neden olunmaması kaydıyla, son teklif verme tarihinden önce revize edilebilir.

İhale; Bakan Onayı ile yurt içinde yayımlanan ve Basın İlan Kurumu tarafından bildirilen listede yer alan tirajı yüksek en az üç gazetede, gerektiğinde yurt dışında yayın yapan basın ve yayın organlarında, serbest bölgenin bulunduğu ildeki yerel basın ve yayın organlarında, Bakanlık internet sitesinde ve bir defaya mahsus olmak üzere Resmî Gazete’de yayımlanmak suretiyle duyurulur. Bakanlıkça teklif verme süresi belirli bir tarihe kadar veya bilahare belirlenecek bir tarihe kadar uzatılabilir. Bu husus teklif verme süresi sona ermeden ihale duyurusu ile aynı şekilde duyurulur.

İhale ilanı;

a) İşletme izni verilecek bölgeye ilişkin genel bilgileri,

b) İhale usulünü,

c) Geçici teminat miktarını,

ç) İhaleye katılmak için ihale şartnamesi ve belirlenecek diğer belgelerin alınmasının zorunlu olduğunu,

d) Teklif ve istenilen belgelerin verileceği açık adresi ve teklif verme süresini,

e) İhalenin Kanun ve bu Yönetmelik hükümleri uyarınca yürütüldüğünü,

f) Bakanlığın ihaleyi yapıp yapmamakta serbest olduğunu,

g) Gerektiğinde teklif verme süresinin uzatılabileceği hususunu,

ğ) Bakanlıkça gerekli görülen diğer hususları,

kapsar.

İhale şartnamesi;

a) İhalenin konusu ve usulünü,

b) Tekliflerin verileceği açık adres ve süreyi,

c) Tekliflerin hangi para birimi üzerinden yapılacağını, döviz üzerinden alınan tekliflerin Türk Lirasına çevrilmesinde hangi kurun esas alınacağını,

ç) İhaleye katılabilmek için verilmesi gereken belgelerin neler olduğunu,

d) İhalenin neticesinin sırasıyla İhale Komisyonu tarafından Bakanlık Makamına, Bakanlık tarafından da Cumhurbaşkanlığına sunulacağını; Cumhurbaşkanlığı tarafından yetkilendirme yapılmadığı takdirde ihalenin iptal edileceğini,

e) İhaleye katılmak için Bakanlıkça belirlenecek geçici teminatın miktarı ile niteliklerini,

f) İhale üzerinde kalan tarafından sözleşme imzalanmaması veya Bakanlıkça belirlenecek miktarda kesin teminat verilmemesi veya diğer yükümlülüklerin yerine getirilmemesi halinde geçici teminatın irat kaydedileceğini,

g) İhaleye katılamayacak olanları,

ğ) Bakanlıkça hazırlatılacak fizibiliteye göre belirlenecek asgari alt ve üstyapı yatırım tutarı ile demirbaş ve benzeri harcama tutarını,

h) Gerekli görülen diğer hususları,

kapsar.

İhale usulünün belirlenmesi ve bu usulle ihaleye çıkılması için Genel Müdürlükçe Bakanlık Makamından İhale Onayı alınır. İhale Onayı ekinde, ilgili Değer Tespit Komisyonu Raporu, ilan metni, ihale şartnamesi ve varsa ekleri ile değer tespit sonuçları yer alır.

İhale Komisyonu; ilgili bakan yardımcısı, Genel Müdür, Genel Müdürlükte görevli iki genel müdür yardımcısı, iki daire başkanı ve Bakanlığın Hukuk Hizmetleri Genel Müdürlüğünde görevli bir daire başkanı olmak üzere yedi üyeden oluşur. Komisyonda yukarıda adı geçen birimlerde görevli olmak kaydı ile Komisyon Başkanı tarafından uygun görülecek sayıda yedek üye görevlendirilir. Komisyon, Bakan Onayı ile göreve başlar.

İhale Komisyonu üye tamsayısı ile toplanır ve salt çoğunlukla karar verir. Kararda çekimser kalınamaz. Karara muhalefet eden üye karşı oy gerekçesini kararın altına yazarak imzalamak zorundadır. Komisyon toplantıları ve teklif sahipleri ile yapılan her görüşme Komisyon tarafından tutanakla tespit edilir. Tutanaklar Komisyon üyeleri ile hazır bulunan teklif sahipleri tarafından imzalanır. Bu tutanaklar ve Komisyon kararları ihale işlem dosyasında muhafaza edilir. Komisyon tarafından, ihalenin konusuna göre nihai karar verilmek suretiyle ihale işlemleri sonuçlandırılır.

İhale Komisyonunca ihalenin iptaline karar verilmesi halinde, Komisyon tarafından verilen gerekçeli iptal kararı ile ilgili Bakan Onayı alınır. İhalenin iptali, teklif sahiplerine yazı ile bildirilir ve ayrıca kamuoyuna duyurulur.

58 inci maddede sayılan değerler ihale uygulamalarında teminat olarak kabul edilebilir. Teminat olarak kabul edilebilecek değerlerden hangisinin veya hangilerinin talep edileceği ihale şartnamesinde belirtilir. İhalelerde teklif sahiplerinden geçici teminat alınması zorunludur. Bakanlık, getirilecek olan geçici ve kesin teminat mektuplarının risk temerküzünden kaçınmak amacıyla başka bir banka veya finans kuruluşundan getirilmesini talep edebilir.

İhale Komisyonunun ihale sonucunu içeren nihai kararı ve gerekçesine ilişkin Bakan Onayı alındıktan sonra, ihaleyi kazanan şirketin yetkilendirilmesine ilişkin teklif hazırlanarak Cumhurbaşkanlığına sunulur.

Yetkilendirmeye ilişkin Cumhurbaşkanı Kararının Resmî Gazete’de yayımlanmasını müteakip Bakanlık tarafından süre belirtilmek suretiyle işletme veya kuruluş ve işletme sözleşmesi imzalanması hususunda yetkilendirilen şirkete yazılı bildirimde bulunulur. Yetkilendirilen şirketin talep etmesi ve Bakanlıkça uygun görülmesi halinde bir defaya mahsus olmak üzere ek süre verilebilir. Bakanlıktan kaynaklanan sebeplerle, verilen süre içerisinde işletme veya kuruluş ve işletme sözleşmesinin imzalanamaması durumunda, birden fazla ek süre verilebilir.

Bakanlık tarafından verilen süre içerisinde ihale üzerinde kalan tarafından istenilen teminatın verilmemesi, diğer yükümlülüklerin yerine getirilmemesi veya işletme veya kuruluş ve işletme sözleşmesinin imzalanmaması halinde, alınan teminatlar Bakanlık lehine irat kaydedilir ve İhale Komisyonu kararında yer alması halinde sırası ile diğer teklif sahipleri yetkilendirilmek üzere Cumhurbaşkanlığına sunulur.

Tebligatlar, 4046 sayılı Kanun ve ilgili yönetmeliklerinde yer alan hükümlere göre gerçekleştirilir.

İhale neticesinde Cumhurbaşkanınca serbest bölgeyi işletmekle yetkilendirilen işletici veya B.K.İ. ile işletme veya kuruluş ve işletme sözleşmesi imzalanana kadar, bölge mevcut işletici veya B.K.İ. tarafından Bakanlıkla akdetmiş olduğu işletme veya kuruluş ve işletme sözleşmesi kapsamında işletilmeye devam olunur.

Bölge, yetkilendirilen şirket ile işletme yetkisi sona eren şirket arasında Bakanlık refakatinde imzalanacak devir protokolü ile devralınır.

Arazisi özel mülkiyete ait serbest bölgelerde ihtiyaç duyulacak arazi ve tesisler Kanunun 5 inci maddesi ile düzenlenen kamulaştırma hükümleri uyarınca sağlanabilir.

İşleticinin belirlenmesine yönelik gerçekleştirilecek iş ve işlemler hakkında bu Yönetmelikte hüküm bulunmayan hallerde 4046 sayılı Kanun ve ilgili ikincil mevzuat hükümleri kıyasen uygulanır.

Bu madde kapsamında akdedilecek işletme veya kuruluş ve işletme sözleşmelerinin süre uzatım işlemleri 27/A maddesinde düzenlenen usul ve esaslara tabidir.”

MADDE 7 – Aynı Yönetmeliğin; 7 nci maddesinin üçüncü fıkrasında, 26 ncı maddesinin birinci fıkrasının (a) bendinde, 40 ıncı maddesinin birinci ve ikinci fıkralarında, 43 üncü maddesinin birinci fıkrasının (a) bendinde ve 51 inci maddesinin üçüncü fıkrasında yer alan “Müsteşarlık” ibareleri “Bakanlık” olarak; 32 nci maddesinin birinci fıkrasında ve 55 inci maddesinin birinci fıkrasında yer alan “Müsteşarlıkça” ibareleri “Bakanlıkça” olarak; 40 ıncı maddesinin ikinci fıkrasında, 51 inci maddesinin üçüncü fıkrasında ve geçici 4 üncü maddesinin birinci fıkrasında yer alan “Müsteşarlığa” ibareleri “Bakanlığa” olarak; 2 nci maddesinin ikinci fıkrasında yer alan “Dış Ticaret Müsteşarlığı” ibaresi “Bakanlık” olarak değiştirilmiş ve 19 uncu maddesinin üçüncü fıkrasında yer alan “Müsteşarlığın bağlı olduğu” ibaresi yürürlükten kaldırılmıştır.

MADDE 8 – Aynı Yönetmeliğin 61 inci maddesi aşağıdaki şekilde değiştirilmiştir.

“Madde 61 – Bu Yönetmelik hükümlerini Ticaret Bakanı yürütür.”

MADDE 9 – Bu Yönetmelik yayımı tarihinde yürürlüğe girer.

MADDE 10 – Bu Yönetmelik hükümlerini Ticaret Bakanı yürütür.

Mali Müşavir Vergi Mükellefinin Eli Ayağı, Kamu Otoritelerinin Gözü Kulağı, Ticari Hayatın Hafızası, Ülke Ekonomisinin Teminatıdır

Mali Müşavir Vergi Mükellefinin Eli Ayağı, Kamu Otoritelerinin Gözü Kulağı, Ticari Hayatın Hafızası, Ülke Ekonomisinin Teminatıdır.

Neden mi?

Kaynak: TÜRMOB

E-Defter Ve Berat Yükleme Sürelerinde Kafalar Karışık..!

E-Defter'lerin oluşturulma ve imzalanması ile Elektronik Defter Beratlarının Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesine ilişkin süreler, Gelir İdaresi Başkanlığı tarafından çıkarılan Elektronik Defter Genel Tebliğleri ile belirleniyor.

Ancak, son birkaç aydır koronavirüs salgını nedeniyle alınan tedbirler çerçevesinde mücbir sebep kapsamına alınan mükelleflerin bazı vergi beyannameleri, Ba-Bs formları ile defter beratlarının sisteme yüklenme sürelerinin ertelenmesi, mücbir sebep kapsamına girmeyen mükelleflerin ise verilen yasal yetki çerçevesinde yine bazı vergi beyannamelerinin verilme sürelerinin uzatılması vb., e-defter ve beratlarının yüklenme süreleri ile ilgili olarak meslek mensupları başta olmak üzere hemen herkesin kafasını karıştırdı.

Son günlerde gelen sorular, e-defter ve beratların yüklenme süreleri konusunda yoğunlaşmaya başladı. Sosyal medya ve bazı sitelerde bu sorulara verilen cevaplar ise çoğunlukla hatalı ve yanlış.

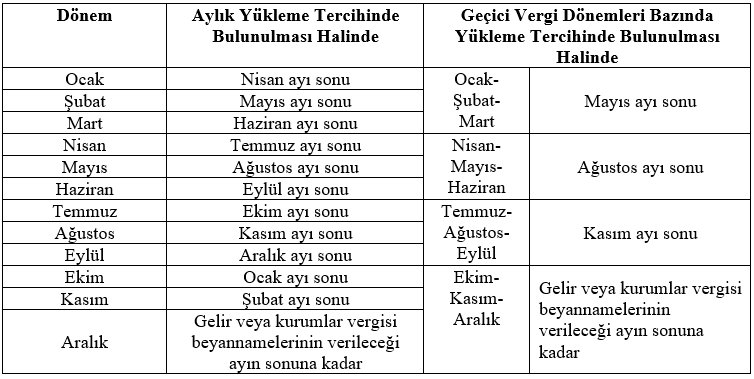

e-Defter ve Beratların Normal Yükleme Süreleri Nedir?

e-Defterlerin oluşturulma ve imzalanması ile Elektronik Defter Beratlarının Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesine ilişkin süreler, 3 Sıra No.lu Elektronik Defter Genel Tebliği (Sıra No: 1)'nde Değişiklik Yapılmasına Dair Tebliğ ile belirlenmiş durumda. Buna ilişkin olarak Tebliğde yer alan Tablo aşağıda yer alıyor:

Koronavirüs, e-Defter ve Berat Yükleme Sürelerini Nasıl Etkiledi?

Koronavirüs salgını nedeniyle çıkarılan 518 Sıra No.lu VUK Genel Tebliği ile 126 ve 128 Sıra No.lu VUK Sirkülerleri ile yapılan düzenleme ve süre uzatımları, özellikle Aralık/2019 ve sonrasında Ocak, Şubat ve Mart 2020 ayları e-Defter ve beratlarının oluşturulacağı ve yükleneceği tarihler konusunda tereddütlere neden oldu.

1) Aralık 2019 Ay’ı e-Defter ve Beratı Yükleme Tarihi

Normal koşullarda, Aralık 2019 ayına ait e-Defter ve beratlarının oluşturulacağı ve yükleneceği tarihler, gelir vergisi mükellefleri için 31 Mart 2020, kurumlar vergisi mükellefleri için ise 30 Nisan 2020. Ancak,

- 126 Sıra No.lu VUK Sirküleri ile, 31 Mart 2020 günü sonuna kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma süresi ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süresi 30 Nisan 2020 Perşembe günü sonuna uzatıldı.

- 518 Sıra No.lu VUK Genel Tebliği ile de, virüs salgını nedeniyle mücbir sebep halinde olduğu kabul edilen mükelleflerle ilgili olarak 30 Nisan 2020 tarihine kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süreleri 27 Temmuz 2020 Pazartesi günü sonuna uzatıldı.

Ayrıca, daha sonra çıkarılan 128 Sıra No.lu VUK Sirküleri ile de, 518 Sıra No.lu VUK Genel Tebliği’nde belirtilen mücbir sebep kapsamında olmayan kurumlar vergisi mükelleflerinin 30 Nisan 2020 günü sonuna kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma süresi ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süresi, 1 Haziran 2020 Pazartesi günü sonuna uzatıldı.

Buna göre,

a) Tüm gelir vergisi mükelleflerinin Aralık 2019 ayına ait e-Defter ve beratlarını 30 Nisan 2020 Perşembe günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

b) Kurumlar vergisi mükelleflerinden; 518 Sıra No.lu VUK Genel Tebliği’nde belirtilen mücbir sebep kapsamında olmayanların Aralık 2019 ayına ait e-Defter ve beratlarını 1 Haziran 2020 Pazartesi günü sonuna kadar, mücbir sebep kapsamında olanların ise Aralık 2019 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

2) Ocak 2020 Ay’ı e-Defter ve Beratı Yükleme Tarihi

Normal koşullarda, gelir ve kurumlar vergisi mükellefleri için Ocak 2020 ayına ait e-Defter ve beratlarının oluşturulacağı ve yükleneceği tarih, 30 Nisan 2020. Ancak,

- 518 Sıra No.lu VUK Genel Tebliği ile, virüs salgını nedeniyle mücbir sebep halinde olduğu kabul edilen mükelleflerle (gelir vergisi mükelleflerinin tamamı ile kurumlar vergisi mükelleflerinden mücbir sebep kapsamında kabul edilenler) ilgili olarak 30 Nisan 2020 tarihine kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süreleri 27 Temmuz 2020 Pazartesi günü sonuna uzatıldı.

- Ayrıca, daha sonra çıkarılan 128 Sıra No.lu VUK Sirküleri ile de, 518 Sıra No.lu Vergi Usul Kanunu Genel Tebliği’nde belirtilen mücbir sebep kapsamında olmayan kurumlar vergisi mükelleflerinin 30 Nisan 2020 günü sonuna kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma süresi ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süresi, 1 Haziran 2020 Pazartesi günü sonuna kadar uzatıldı.

Buna göre,

a) Tüm gelir vergisi mükelleflerinin Ocak 2020 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

b) Kurumlar vergisi mükelleflerinden; 518 Sıra No.lu Vergi Usul Kanunu Genel Tebliği’nde belirtilen mücbir sebep kapsamında olmayanların Ocak 2020 ayına ait e-Defter ve beratlarını 1 Haziran 2020 Pazartesi, mücbir sebep kapsamında olanların ise Ocak 2020 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

3) Şubat 2020 Ay’ı e-Defter ve Beratı Yükleme Tarihi

Normal koşullarda, gelir ve kurumlar vergisi mükellefleri için Şubat 2020 ayına ait e-Defter ve beratlarının oluşturulacağı ve yükleneceği tarih, 31 Mayıs 2020 (31 Mayıs hafta sonu tatiline rastladığından 1 Haziran 2020).

Ancak, 518 Sıra No.lu VUK Genel Tebliği ile, virüs salgını nedeniyle mücbir sebep halinde olduğu kabul edilen mükelleflerle (gelir vergisi mükelleflerinin tamamı ile kurumlar vergisi mükelleflerinden mücbir sebep kapsamında kabul edilenler) ilgili olarak 1 Haziran 2020 tarihine kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süreleri 27 Temmuz 2020 Pazartesi günü sonuna uzatıldı.

Buna göre,

a) Tüm gelir vergisi mükelleflerinin Şubat 2020 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

b) Kurumlar vergisi mükelleflerinden; 518 Sıra No.lu Vergi Usul Kanunu Genel Tebliği’nde belirtilen mücbir sebep kapsamında olanların Şubat 2020 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi, mücbir sebep kapsamında olmayanların ise Şubat 2020 ayına ait e-Defter ve beratlarını 1 Haziran 2020 Pazartesi (31 Mayıs tarihinin hafta sonu tatiline rastlaması nedeniyle) günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

4) Mart 2020 Ay’ı e-Defter ve Beratı Yükleme Tarihi

Normal koşullarda, gelir ve kurumlar vergisi mükellefleri için Mart 2020 ayına ait e-Defter ve beratlarının oluşturulacağı ve yükleneceği tarih, 30 Haziran 2020.

Ancak, 518 Sıra No.lu VUK Genel Tebliği ile, virüs salgını nedeniyle mücbir sebep halinde olduğu kabul edilen mükelleflerle (gelir vergisi mükelleflerinin tamamı ile kurumlar vergisi mükelleflerinden mücbir sebep kapsamında kabul edilenler) ilgili olarak 30 Haziran 2020 tarihine kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken "Elektronik Defter Beratları"nın yüklenme süreleri 27 Temmuz 2020 Pazartesi günü sonuna uzatıldı.

Buna göre,

a) Tüm gelir vergisi mükelleflerinin Mart 2020 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

b) Kurumlar vergisi mükelleflerinden; 518 Sıra No.lu Vergi Usul Kanunu Genel Tebliği’nde belirtilen mücbir sebep kapsamında olanların Mart 2020 ayına ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi, mücbir sebep kapsamında kapsamında olmayanların ise Mart 2020 ayına ait e-Defter ve beratlarını 30 Haziran 2020 Salı günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

5) Üç Aylık (Ocak, Şubat ve Mart) Yükleme Tercihinde Bulunanların e-Defter ve Berat Yükleme Tarihi

Normal koşullarda, üç aylık (Ocak, Şubat, Mart) berat yükleme tercihinde bulunanlarda, bu 3 aylık e-Defter ve beratların oluşturulacağı ve yükleneceği tarih, gelir ve kurumlar vergisi mükellefleri için 31 Mayıs 2020’dir (31 Mayıs tarihinin hafta sonu tatiline rastlaması nedeniyle 1 Haziran 2020).

Ancak, 518 Sıra No.lu VUK Genel Tebliği ile, virüs salgını nedeniyle mücbir sebep halinde olduğu kabul edilen mükelleflerle (gelir vergisi mükelleflerinin tamamı ile kurumlar vergisi mükelleflerinden mücbir sebep kapsamında kabul edilenler) ilgili olarak 1 Haziran 2020 tarihine kadar oluşturulması ve imzalanması gereken e-Defterlerin oluşturulma ve imzalanma ile aynı sürede Gelir İdaresi Başkanlığı Bilgi İşlem Sistemine yüklenmesi gereken “Elektronik Defter Beratları”nın yüklenme süreleri 27 Temmuz 2020 Pazartesi günü sonuna uzatıldı.

Buna göre,

a) 3 aylık (Ocak, Şubat, Mart) berat yükleme tercihinde bulunan tüm gelir vergisi mükelleflerinin bu 3 aylık döneme ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

b) 3 aylık (Ocak, Şubat, Mart) berat yükleme tercihinde bulunan kurumlar vergisi mükelleflerinden; 518 Sıra No.lu Vergi Usul Kanunu Genel Tebliği’nde belirtilen mücbir sebep kapsamında olanların bu 3 aylık döneme ait e-Defter ve beratlarını 27 Temmuz 2020 Pazartesi, mücbir sebep kapsamında olmayanların ise bu 3 aylık döneme ait e-Defter ve beratlarını 1 Haziran 2020 Salı günü sonuna kadar oluşturarak sisteme yüklemeleri gerekiyor.

6) Basit Usul Mükelleflerinin Ocak – Şubat – Mart/2020 Dönemi Defter-Beyan Sistemine Yapılması Gereken Kayıt Süresi

128 Sıra No.lu VUK Sirküleri ile; 30 Nisan 2020 günü sonuna kadar Defter-Beyan Sistemine kaydedilmesi gereken 2020/Ocak-Şubat-Mart dönemine ilişkin alış ve giderler ile satış ve hasılatlara ilişkin kayıt süresi, 31 Temmuz 2020 Cuma günü sonuna kadar uzatıldı.

Bu arada; yüzlerinde gülücüklerin, kalplerinde sevgi ve umut çiçeklerinin hiç solmamasını temenni ettiğimiz, bunun için büyük gayret sarf ettiğimiz bütün çocuklarımızın ve Türk Ulusunun 23 Nisan Ulusal Egemenlik ve Çocuk Bayramı’nı kutluyor, 100 yıl önce bu kutsal vatanı ve Meclisi emanet eden başta Büyük Önder Mustafa Kemal Atatürk olmak üzere, ilk Meclisin kurucu üyelerini, ülkemizin bağımsızlığı ve egemenliği uğrunda canlarını feda eden bütün Şehitlerimizi saygı, minnet ve rahmetle anıyorum.

Devletimize güveniyoruz, Devletimizin yanındayız. ABDULLAH TOLU

SGK Genel Yazı (Belediye ve Bağlı Kuruluşların Prim Borçlarının Ertelenmesi)

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : 24010506-010.99-E.5603418

Tarih: 22/04/2020

Konu : Belediye ve bağlı kuruluşların prim borçlarının ertelenmesi

GENEL YAZI

Bilindiği üzere, 17/04/2020 tarih ve 31102 sayılı Resmi Gazete’de yayımlanan 7244 sayılı Yeni Koronavirüs (Covıd-19) Salgınının Ekonomik ve Sosyal Hayata Etkilerinin Azaltılması Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunun 1 inci maddesinin birinci fıkrasının (d) bendinde;

“d) Büyükşehir belediyeleri, belediyeler ve bağlı kuruluşlarının gelir vergisi tevkifatı beyan ve ödeme süreleri, tüm sosyal sigorta prim ödemeleri ile 3/7/1968 tarihli ve 1053 sayılı Belediye Teşkilâtı Olan Yerleşim Yerlerine İçme, Kullanma ve Endüstri Suyu Temini Hakkında Kanunun 4 üncü maddesi uyarınca Devlet Su İşleri Genel Müdürlüğüne yaptığı yıllık taksit ödemelerinden, bu maddenin yürürlüğe girdiği tarihten itibaren 3 aylık döneme ilişkin tahsil edilmesi gerekenler 3 ay ertelenir. Bu süreler, bitiminden itibaren 3 aya kadar Cumhurbaşkanı tarafından uzatılabilir. Bunlar ertelenen süre sonunda, ertelenen süre kadar aylık eşit taksitler halinde, herhangi bir gecikme zammı ve faiz uygulanmadan tahsil edilir. Erteleme süresince 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununda yer alan tarh ve ceza kesme zamanaşımı süreleri işlemez ve zamanaşımı işlemeyen süreler kadar uzar.”

Hükmü yer almaktadır.

Kanun gereği, sadece Büyükşehir belediyeleri, belediyeler ve bağlı kuruluşları bu kapsama girmektedir. Bağlı kuruluş; büyükşehir belediyeleri, il belediyeleri, ilçe belediyeleri ve bunlara bağlı müstakil bütçeli ve kamu tüzel kişiliğini haiz (su ve kanalizasyon, otobüs, ulaştırma ve benzeri hizmetleri yürüten) kuruluşları ifade etmektedir.

Buna göre, 7244 sayılı Kanunun birinci maddesinin yürürlüğe girdiği 17/4/2020 tarihinden itibaren 3 aylık döneme ilişkin tahsil edilmesi gereken sigorta primleri 3 ay erteleneceğinden;

1-) 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında sigortalı sayılanları çalıştıran Büyükşehir belediyeleri, belediyeler ve bağlı kuruluşlarının;

a-) Ayın 1’i ila 30’u arasındaki çalışmaları karşılığı ücret alan sigortalıları bakımından;

-2020/Mart ayına ait sigorta primlerinin üç eşit taksitte olmak üzere 1 inci taksitinin son ödeme süresinin 4/8/2020 tarihine (31/7/2020 ila 3/8/2020 tarihlerinin Kurban Bayramına denk gelmesi nedeniyle), 2 nci taksitinin son ödeme süresinin 31/8/2020 tarihine, 3 üncü taksitinin son ödeme süresinin 30/9/2020 tarihine,

-2020/Nisan ayına ait sigorta primlerinin üç eşit taksitte olmak üzere, 1 inci taksitin son ödeme süresinin 31/8/2020 tarihine, 2 nci taksitinin son ödeme süresinin 30/9/2020 tarihine, 3 üncü taksitinin son ödeme süresinin 2/11/2020 tarihine (31 Ekim 2020 ve 1/11/2020 tarihlerinin hafta sonu tatiline denk gelmesi nedeniyle) ,

-2020/Mayıs ayına ait sigorta primlerinin üç eşit taksitte olmak üzere, 1 inci taksitin son ödeme süresinin 30/9/2020 tarihine, 2 nci taksitinin son ödeme süresinin 2/11/2020 tarihine (31 Ekim 2020 ve 1/11/2020 tarihlerinin hafta sonu tatiline denk gelmesi) , 3 üncü taksitinin son ödeme süresinin 30/11/2020 tarihine ,

b-) Ayın 15’i ila müteakip ayın 14’ü arasındaki çalışmaları karşılığı ücret alan sigortalıları bakımından;

-15 Mart -14 Nisan dönemine ait sigorta primlerinin üç eşit taksitte olmak üzere 1 inci taksitinin son ödeme süresinin 14/8/2020 tarihine, 2 nci taksitinin son ödeme süresinin 14/9/2020 tarihine, 3 üncü taksitinin son ödeme süresinin 14/10/2020 tarihine,

-15 Nisan -14 Mayıs dönemine ait sigorta primlerinin üç eşit taksitte olmak üzere 1 inci taksitinin son ödeme süresinin 14/9/2020 tarihine, 2 nci taksitinin son ödeme süresinin 14/10/2020 tarihine, 3 üncü taksitinin son ödeme süresinin 16/11/2020 tarihine(14,15/11/2020 tarihlerinin hafta sonu tatili olması),

-15 Mayıs -14 Haziran dönemine ait sigorta primlerinin üç eşit taksitte olmak üzere 1 inci taksitinin son ödeme süresinin 14/10/2020 tarihine, 2 nci taksitinin son ödeme süresinin 16/11/2020 tarihine (14,15/11/2020 tarihlerinin hafta sonu tatili olması nedeniyle), 3 üncü taksitinin son ödeme süresinin 14/12/2020 tarihine,

2-) 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (c) bendi kapsamında sigortalı sayılanları çalıştıran Büyükşehir belediyeleri, belediyeler ve bağlı kuruluşlarının kesenek/prim, fiili hizmet süresi zammı primi ve ek karşılık primlerinin ödeme süreleri;

a-) Son ödeme tarihi 17/4/2020 ila 30/4/2020 tarihleri arasına rastlayanlar üç eşit taksit olmak üzere 1 inci taksitinin son ödeme süresi 4/8/2020 tarihine (31/7/2020 ila 3/8/2020 tarihlerinin Kurban Bayramına denk gelmesi nedeniyle), 2 nci taksitinin son ödeme süresi 31/8/2020 tarihine, 3 üncü taksitinin son ödeme süresi 30/9/2020 tarihine,

b-) Son ödeme tarihi 4/5/2020 ila 1/6/2020 tarihleri arasına rastlayanlar üç eşit taksit olmak üzere 1 inci taksitinin son ödeme süresi 31/8/2020 tarihine, 2 nci taksitinin son ödeme süresi 30/9/2020 tarihine, 3 üncü taksitinin son ödeme süresi 2/11/2020 tarihine (31/10/2020 ve 1/11/2020 tarihlerinin hafta sonu tatiline denk gelmesi nedeniyle),

c-) Son ödeme tarihi 1/6/2020 ila 30/6/2020 tarihleri arasına rastlayanlar üç eşit taksit olmak üzere 1 inci taksitinin son ödeme süresi 30/9/2020 tarihine, 2 inci taksitinin son ödeme süresi 2/11/2020 tarihine (31/10/2020 ve 1/11/2020 tarihlerinin hafta sonu tatiline denk gelmesi nedeniyle), 3 üncü taksitinin son ödeme süresi 30/11/2020 tarihine,

5510 sayılı Kanunun 89 uncu maddesinde belirtilen gecikme cezası ve gecikme zammı uygulanmaksızın ertelenmiştir.

Bununla birlikte söz konusu aylara/dönemlere ilişkin aylık prim hizmet belgeleri/muhtasar ve prim hizmet beyannamelerinin verilme sürelerinde herhangi bir erteleme olmadığından, söz konusu belgeler/beyannameler yasal süresi içerisinde verilecektir.

3- Prim ertelemesi yapılan 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında sigortalılar yönünden 2020/Mart, Nisan ve Mayıs aylarına, 4 üncü maddesinin birinci fıkrasının (c) bendi kapsamında sigortalılar yönünden ise 2020/ Nisan, Mayıs ve Haziran aylarına ilişkin geriye dönük olarak prim tahakkukuna neden olacak şekilde aylık prim hizmet belgesi/muhtasar ve prim hizmet beyannamesi verilmesi halinde, bu belge/beyannamelerden kaynaklanan sigorta primleri erteleme kapsamı dışında tutulacaktır.

4- 2020/Mart, nisan ve mayıs ayları aylık prim hizmet belgeleri/muhtasar ve prim hizmet beyannamelerinin verilmesiyle tahakkuk edecek damga vergisi tutarları erteleme kapsamına dahil edilmeyecektir.

5- Ertelenen sigorta prim tutarlarının, bu genel yazıda belirtilen sürelerde ödenmemesi halinde, ödenmeyen her bir taksite denk gelen sigorta prim tutarlarına, son ödeme tarihinden itibaren 5510 sayılı Kanunun 89 uncu maddesinde belirtilen gecikme cezası ve gecikme zammı uygulanacaktır.

Bilgi edinilmesini ve gereğini rica ederim.

Savaş ALIÇ

Genel Müdür V.

Nakdi Ücret Desteği Uygulaması

7244 sayılı torba yasa ile 4447 sayılı İşsizlik Sigortası Kanununa eklenen geçici 24 üncü madde kapsamında yapılacak nakdi ücret desteğine ilişkin uygulama esasları Aile, Çalışma ve Sosyal Hizmetler Bakanlığı tarafından 22.04.2020 açıklanmıştır.

1. Kapsam:

4447 sayılı Kanun kapsamında olan sigortalılardan;

a) 17/4/2020 tarihi itibarıyla iş sözleşmesinin bulunduğu işveren tarafından 22/5/2003 tarihli ve 4857 sayılı İş Kanununun geçici 10 uncu maddesi uyarınca ücretsiz izne ayrılan ve kısa çalışma ödeneğinden yararlanamayan işçileri,

b) 15/3/2020 tarihinden sonra 4447 sayılı Kanunun 51 inci maddesi kapsamında iş sözleşmesi feshedilen ve aynı Kanunun diğer hükümlerine göre işsizlik ödeneğinden yararlanamayan işçileri,

kapsamaktadır.

2. Başvuru esasları:

2.1.Yukarıda belirtilen 1(a) bendi kapsamındaki ücretsiz izne ayrılan işçiler bakımından;

- Nakdi ücret desteğinden yararlanılabilmesi için ücretsiz izne ayrılan işçilere ilişkin aylık bildirimler, “https://uyg.sgk.gov.tr/IsverenSistemi” internet adresinden ücretsiz iznin verildiği ayı takip eden ayın 3’üne kadar işverenlerce yapılacak.

Bu şekilde bildirimi yapılan işçiler için ilgili aya ait Aylık Prim ve Hizmet Belgelerinde/Muhtasar ve Prim Hizmet Beyannamelerinde eksik gün nedeninin, “28-Pandemi Ücretsiz İzin” olarak seçilmesi gerekmektedir.

5510 sayılı Kanunun Ek-9 uncu maddesi kapsamında ev hizmetlerinde ay içerisinde 10 günden fazla sigortalı çalıştıranlar ise bu durum değişikliğini, ücretsiz iznin verildiği ayın sonuna kadar aynı eksik gün koduyla Sosyal Güvenlik İl Müdürlüklerine/Sosyal Güvenlik Merkezlerine bildirirler.

- 4857 sayılı Kanunun geçici 10 uncu maddesi kapsamında verilen ücretsiz izin bilgilerine ilişkin işverenler tarafından yapılan başvuru ve güncelleme işlemleri, ücretsiz iznin uygulandığı ayı takip eden ayın sonuna kadar SGK’ya bildirilir. Ancak bu şekilde uygulamanın yürürlükte olduğu sürenin tamamlanmasından sonra izleyen ay sonuna kadar yapılan ve hak doğurucu nitelikteki başvurular en fazla bir önceki ay için yapılır.

- Kısa çalışma ödeneğine hak kazanamayanlar için Aylık Prim ve Hizmet Belgelerinde/Muhtasar ve Prim Hizmet Beyannamelerinde bildirilmiş olan “18-Kısa Çalışma Ödeneği” gerekçesinin ikinci fıkradaki süreler içerisinde “28-Pandemi Ücretsiz İzin” olarak güncellenmesi ve işverenler tarafından birinci fıkrada belirtilen esaslar çerçevesinde ücretsiz izin başvurusunda bulunulması gerekir. Ayrıca 17/4/2020 tarihinden sonra ücretsiz izne ayrılmasına rağmen,

- Aylık Prim ve Hizmet Belgelerinde/Muhtasar ve Prim Hizmet Beyannamelerinde “28-Pandemi Ücretsiz İzin” eksik gün nedeni yerine yanlışlıkla başka bir koddan bildirim yapanların, eksik gün kodunun değiştirilmesi için SGK’nın ilgili il müdürlüğü/sosyal güvenlik merkezine başvurmaları gerekir.

- İşveren, Nakdi Ücret Desteğinin uygulama süresi kapsamında, ilgili ayda işçinin ücretsiz izne ayrıldığı gün sayısını, işçinin TC Kimlik Numarasını, işçinin IBAN numarasını ve cep telefonu bilgilerini SGK başvuru ekranı üzerinden bildirir.

2.2.Yukarıda belirtilen 1(b) bendi kapsamındaki işsizlik ödeneğinden yararlanamayan işçiler bakımından;

a) 15/03/2020 tarihinden sonra iş sözleşmesi feshedilen ancak işsizlik ödeneği başvurusuna rağmen bu ödeneğe hak kazanamayan işsizlerin nakdi ücret desteği ödemeleri, ayrıca başvuru yapmalarına gerek bulunmaksızın İŞKUR tarafından re’sen gerçekleştirilecektir.

b) 15/03/2020 tarihinden sonra 4447 sayılı Kanunun 51 inci maddesi kapsamında iş sözleşmesi feshedilen ancak işsizlik ödeneği başvurusunda bulunmayan işsizlerin nakdi ücret desteği ödemeleri, “https://esube.iskur.gov.tr/” internet adresinden veya e-Devletten işsizlik ödeneği başvurusunda bulunmaları üzerine İŞKUR tarafından gerçekleştirilecektir.

3. Hak kazanma şartları

3.1. Yukarıda belirtilen 1(a) bendi kapsamındaki işçiler için

a) 17/4/2020 tarihi itibarıyla iş sözleşmesinin bulunduğu işveren tarafından 4857 sayılı Kanunun geçici 10 uncu maddesi uyarınca ücretsiz izne ayrılmak,

b) Kısa çalışma ödeneğinden yararlanmamak,

c) Herhangi bir sosyal güvenlik kuruluşundan yaşlılık aylığı almamak,

ç) SGK’ya 01, 04, 05, 06, 12, 14, 20, 29, 32, 35, 39, 52, 53, 54 veya 55 nolu belge türlerinden bildirilmiş olmak,

koşullarını birlikte taşımaları ve işverenleri tarafından 5 inci maddenin birinci fıkrası kapsamında gerekli bildirimin yapılması halinde, 4857 sayılı Kanunun geçici 10 uncu maddesi kapsamında ücretsiz izne ayrıldıkları süre kadar nakdi ücret desteğine hak kazanır.

3.2. İşverenleri tarafından kısa çalışma başvurusunda bulunulan ve başvurunun kabul edilmesine karşın gerekli prim şartlarını sağlamadığı gerekçesiyle kısa çalışma ödeneğine hak kazanamayanlar, birinci fıkradaki koşulları taşımaları ve işverenleri tarafından ilgili dönem için eksik gün gerekçelerinin 4857 sayılı Kanunun geçici 10 uncu maddesi kapsamında verilen ücretsiz izin olarak güncellenmesi halinde, ücretsiz izne ayrıldıkları süre kadar nakdi ücret desteğine hak kazanır.

3.3.15/3/2020 tarihinden sonra 4447 sayılı Kanunun 51 inci maddesi kapsamında iş sözleşmesi feshedilen ve yine aynı Kanunun diğer hükümlerine göre işsizlik ödeneğinden yararlanamayan işçiler, herhangi bir sosyal güvenlik kuruluşundan yaşlılık aylığı almamaları kaydıyla, 4857 sayılı Kanunun geçici 10 uncu maddesinde yer alan fesih yapılamayacak süreyi geçmemek üzere, işsiz kaldıkları süre kadar nakdi ücret desteğine hak kazanır.

3.4. 4447 sayılı Kanunun 50 nci maddesinin dördüncü fıkrasının birinci cümlesi doğrultusunda daha önce hak ettiği işsizlik ödeneği süresini dolduruncaya kadar işsizlik ödeneği tekrar başlatılanlar, 4857 sayılı Kanunun geçici 10 uncu maddesinde yer alan fesih yapılamayacak süreyi geçmemek üzere, ödemenin bittiği tarihten itibaren nakdi ücret desteğine hak kazanır.

4.Ödeme süresi ve ödeme tutarı

4.1.Nakdi ücret desteğinin süresi, 4857 sayılı Kanunun geçici 10 uncu maddesi kapsamında ücretsiz izne ayrılanlar için, 17/4/2020-17/7/2020 tarihleri arasında ücretsiz izinli olunan süreleri kapsar. Cumhurbaşkanı tarafından 4857 sayılı Kanunun geçici 10 uncu maddesinde yer alan fesih yapılamayacak sürenin uzatılması halinde, nakdi ücret desteği de aynı süre için uzatılacaktır.

4.2. 15/3/2020 tarihinden sonra 4447 sayılı Kanunun 51 inci maddesi kapsamında iş sözleşmesi feshedilen ve yine aynı Kanunun diğer hükümlerine göre işsizlik ödeneğinden yararlanamayan işçiler için nakdi ücret desteğinin süresi, 17/4/2020-17/7/2020 tarihleri arasında işsiz olarak geçen süreleri kapsar. Cumhurbaşkanı tarafından 4857 sayılı Kanunun geçici 10 uncu maddesinde yer alan fesih yapılamayacak sürenin uzatılması halinde, nakdi ücret desteği de aynı süre için uzatılacaktır.

4.3. Nakdi ücret desteğini hak eden her bir kişi için yapılacak ödeme, 39,24 Türk Lirası olarak belirlenen bir günlük tutardan damga vergisi düşüldükten sonra hesaplanan tutar ile ödemeye hak kazanılan gün sayısı çarpımı sonucu elde edilen tutara tekabül eder.

(4.4.) Hesaplanan ödeme tutarından damga vergisi hariç herhangi bir kesinti yapılamaz.

(4.5) Nakdi ücret desteği, bir ay içerisinde en çok 30 gün olmak üzere ödeme kanalları yoluyla işçinin kendisine ödenir.

(4.6) Birden fazla işyerinde çalışırken, bu işyerlerinden 4857 sayılı Kanunun geçici 10 uncu maddesi kapsamında ücretsiz izne ayrılanlar adına işverenler tarafından bildirilen prim ödeme gün sayıları toplanır. Bu kişiler adına 30 günden eksik kalan gün sayısı kadar nakdi ücret desteği ödenir. İlgili ayda toplamda 30 gün ve üzeri prim bildirimi yapılması durumunda, bu kişiler nakdi ücret desteğine hak kazanamaz.

5. Genel sağlık sigortası primi ödemeleri

Nakdi ücret desteğinden yararlananlardan, 5510 sayılı Kanuna göre genel sağlık sigortalısı veya genel sağlık sigortalısının bakmakla yükümlü olduğu kişi kapsamına girmeyenler, aynı Kanunun 60 ıncı maddesinin birinci fıkrasının (g) bendi kapsamında genel sağlık sigortalısı sayılır. Bu madde kapsamında SGK tarafından tescili yapılan kişilere ait genel sağlık sigortası primleri, İŞKUR tarafından SGK’ya aktarılacaktır.

6. Hak düşürücü sebepler ve yaptırımlar

(6.1) Ücretsiz izne ayrılarak nakdi ücret desteğinden yararlanan işçinin fiilen çalıştırıldığının tespiti halinde işverene, bu şekilde çalıştırılan her işçi ve çalıştırıldığı her ay için ayrı ayrı olmak üzere fiilin işlendiği tarihteki 4857 sayılı Kanunun 39 uncu maddesince belirlenen aylık brüt asgari ücret tutarında çalışma ve iş kurumu il müdürlüklerince idari para cezası uygulanır.

(6.2) Nakdi ücret desteğinden yararlanılan dönemde, aynı veya başka bir işyerinde işe başlanması ve/veya herhangi bir sosyal güvenlik kuruluşundan yaşlılık aylığı alınmaya başlanması halinde nakdi ücret desteği kesilir.

(6.3) Fazla ve yersiz ödemeye sebep işverenlerden, ödenen nakdi ücret desteği, ödeme tarihinden itibaren işleyecek kanuni faizi ile birlikte tahsil edilir.

(6.4) Yukarıda 4.2 bendi kapsamında yapılacak düzeltme ve güncelleme bildirimleri nedeniyle oluşan fazla ve yersiz ödemeler, işçinin takip eden ay için yapılacak nakdi ücret desteği ödemesinden mahsup edilir. 4857 sayılı Kanunun geçici 10 uncu maddesi kapsamında fesih işleminin yapılamayacağı dönemi izleyen ayın sonuna kadar mahsuba yeter veya hiç nakdi ücret desteği alamayacak kişi bakımından ortaya çıkan fazla ve yersiz ödemeler, işverenden genel hükümlere göre İŞKUR tarafından tahsil edilir. E&Y

23 Nisan Ulusal Egemenlik ve Çocuk Bayramımızın 100. Yılı Kutlu Olsun!

23 Nisan Ulusal Egemenlik ve Çocuk Bayramınızı Kutlar,

Türkiye Büyük Millet Meclisinin Açılışının 100. Yılında, Gazi Mustafa Kemal Atatürk'ü, Yüce Meclisimizin Kahraman Üyelerini ve Kurtuluş Mücadelesinde Emeği Geçen Tüm Şehitlerimizi Saygı, Minnet ve Rahmetle Anıyoruz.