Mehmet Özdoğru

SGK Covid-19 Ücretsiz İzin Giriş İşlemleri Duyurusu

Bilindiği üzere Covid-19 Ücretsiz İzin Girişleri 17.07.2020 tarihine kadar yapılabilmekteydi. 30.06.2020 tarih ve 31171 sayılı resmi gazete ile bu tarihin bir ay uzatılması sebebiyle Covid-19 Ücretsiz İzin Girişleri 17.08.2020 tarihine kadar yapılabilecektir. Temmuz döneminde 17.07.2020 tarihini dikkate alarak giriş yapan işverenlerimiz, mevcut girişlerini 09.07.2020 tarihi itibarıyla değiştirebileceklerdir.

Girişim Sermayesi Yatırım Ortaklıkları

Girişim sermayesi yatırım ortaklıkları ne iş yapar?

GSYO olarak adlandırılan Girişim Sermayesi Yatırım Ortaklıkları kayıtlı sermayeli olarak kurulan ve çıkarılmış sermayelerini esas olarak girişim sermayesi yatırımlarına yönelten ortaklıklardır. GSYO girişim sermayesi yatırımlarının gerçekleştirilmesinde kullanılan araçlardan biridir. Sonuçta girişim sermayesi yatırımı bir yatırım kararı olup, bunu kişiler veya herhangi bir şirket de yapabilir.

Bir GSYO aynı zamanda bir kurumsal yatırımcı ve bir sermaye piyasası kurumudur. Bu sebeple GSYO'ların faaliyetlerinde sermaye piyasası mevzuatına uyum sağlaması gerekmektedir.

Portföyündeki girişim sermayesi yatırımlarından kar sağlayan girişim sermayesi yatırım ortaklığı, yılsonunda bu karı ortaklarına temettü olarak dağıtabilmekte ve böylece girişim sermayesi gelirini ortaklarına aktarabilmektedir.

Girişim sermayesi yatırım ortaklıkları girişim sermayesi yatırımlarına portföy değerlerinin en az % 50'si oranında yatırım yapmak zorundadırlar. Asgari % 50 oranı sağlanamazsa SPK'ya başvurulur ve SPK yapacağı değerlendirmede bir defaya mahsus olmak üzere ortaklığa bir yıl süre tanıyabilir.

Girişim sermayesi yatırımı nedir?

Girişim sermayesi yatırımlarını temel olarak girişim şirketlerine doğrudan ve dolaylı olarak ortak olunması ve girişim şirketlerinin borçlanma araçlarının satın alınması diğer bir ifadeyle girişim şirketlerine kreditör olunması olarak iki başlık altında toplayabiliriz. Girişim şirketlerine doğrudan ortak olunması bu şirketlerin hisse senetlerinin satın alınması anlamındadır. GSYO'lar dolaylı olarak da girişim şirketlerine ortak olabilirler, bu dolaylı ortaklığı yurtiçinde kurulu özel amaçlı şirketler (holdingler) ve girişim sermayesi fonları ile yurtdışında kurulu girişim sermayesi fonları üzerinden gerçekleştirebilirler.

Bahsedilen bu dolaylı yapıların ortak özelliği gerek yurtiçinde gerekse yurtdışında kurulsun, faaliyet amaçlarının sadece yurtiçinde kurulu girişim şirketlerine yatırım yapmak olmasıdır.

Girişim şirketi nedir?

Sermaye piyasası mevzuatına göre Türkiye'de kurulmuş veya kurulacak olan, gelişme potansiyeli taşıyan ve kaynak ihtiyacı olan şirketleri ifade etmektedir. Girişim şirketlerinin, sınai, zirai uygulama ve ticari pazar potansiyeli olan araç, gereç, malzeme, hizmet veya yeni ürün, yöntem, sistem ve üretim tekniklerinin meydana getirilmesini veya geliştirilmesini amaçlamaları ya da yönetim, teknik veya sermaye desteği ile bu amaçları gerçekleştirebilecek durumda olmaları gereklidir. Borsada işlem gören diğer bir deyişle halka açık şirketler de girişim şirketi niteliğini taşıyabilir. Ancak GSYO'lar bu kapsamdaki şirketlerin sadece borsada işlem görmeyen paylarına diğer bir deyişle halka açık olmayan paylarına yatırım yapabilirler.

Girişim sermayesi yatırım ortaklığının yan faaliyetleri nelerdir?

GSYO'lar;

-

Girişim şirketlerinin yönetimine katılabilir, bu şirketlere danışmanlık hizmeti verebilir,

-

Portföylerini çeşitlendirmek amacıyla ikinci el piyasalarda işlem gören sermaye piyasası araçları ile para piyasası araçlarına (mevduat vs.) yatırım yapabilir,

-

Türkiye'deki girişim sermayesi faaliyetlerine yönelik olarak danışmanlık hizmeti vermek üzere yurtiçinde ve yurtdışında kurulu danışmanlık şirketlerine ortak olabilir,

-

Yurtiçinde kurulu portföy yönetim şirketleri ile yurtdışında kurulmakla birlikte faaliyet kapsamı sadece yurtiçinde kurulu girişim şirketleri olan portföy yönetim şirketlerine ortak olabilir.

-

Belirli şartları sağlayarak girişim sermayesi portföyüne yönelik portföy yöneticiliği hizmeti verebilir,

-

Borsa İstanbul Gelişen İşletmeler Piyasasında piyasa danışmanlığı hizmeti verebilirler.

GSYO'lar ayrıca bir yıldan kısa vadeli olanlar için en son bağımsız denetimden geçmiş mali tablolarında yer alan özsermayelerinin yarısını, bir yıl ve daha uzun vadeli olanlar için özsermayelerinin iki katını aşmamak kaydıyla borçlanabilirler.

Girişim sermayesi yatırım ortaklıklarının paylarının halka arzı nasıl gerçekleşir?

Ani usulde kurulan veya esas sözleşme tadili yoluyla girişim sermayesi yatırım ortaklığına dönüşen ortaklıkların, kuruluşlarının veya esas sözleşme değişikliklerinin ticaret siciline tescilini takip eden 6 ay içinde faaliyetlerin yürütülebilmesi için gerekli olan mekan, donanım ve personeli temin etmeleri ve organizasyonu kurarak portföy işletmeciliği faaliyet yetki belgesi almak üzere SPK'na başvururlar.

Portföy işletmeciliği faaliyet yetki belgesinin ticaret siciline tescilini takip eden 3 yıl içinde ise yatırım portföyünü oluşturarak paylarının kayda alınması için SPK'na başvurulur. Bu süre içinde başvuruda bulunmayan veya gerekli şartları sağlamadığı için başvurusu Kurulca uygun görülmeyen ortaklıkların girişim sermayesi yatırım ortaklığı olarak faaliyette bulunma hakları ortadan kalkar.

Girişim sermayesi yatırım ortaklıklarının paylarının sadece belirli yatırımcılara satılması mümkün müdür?

Evet. Girişim sermayesi ortaklıkları esas sözleşmeleri ile halka arzı sadece nitelikli yatırımcılarla sınırlandırabilirler. Diğer bir ifadeyle bu nitelikteki ortaklıkların payları borsada işlem görmez. Bu durumda ortaklıkta lider sermayedar olması şartı da aranmaz. Ayrıca bu nitelikteki ortaklıklar hisse senetlerini tahsisli satış yöntemi ile nitelikli yatırımcıya arz ederler. Bu ortaklıkların paylarının nitelikli yatırımcılara arzında, izahname ve sirküler düzenleme zorunluluğu da bulunmamaktadır.

Paylarını halka arz eden GSYO'lar için asgari halka açıklık oranı var mıdır?

Çıkarılmış sermayeleri 20 milyon TL'den az olan ortaklıkların çıkarılmış sermayelerinin asgari % 20'sini temsil eden paylarının, çıkarılmış sermayeleri 20 milyon TL ve daha fazla olan ortaklıkların ise çıkarılmış sermayelerinin asgari % 10'unu temsil eden paylarının halka arz edilmesi ve tüm payların kayda alınması talebiyle Kurula başvurmaları zorunludur.

Girişim sermayesi yatırım ortaklıkları Borsaya kote olmak zorunda mıdır?

Girişim sermayesi yatırım ortaklıkları, paylarının satış süresinin bitimi sonrasında çıkardıkları payların Borsa kotuna alınması için gerekli belgenin verilmesi istemiyle Kurula başvurmak zorundadırlar. Bu belgenin alınmasını takiben 15 gün içinde de payların kote edilmesi isteği ile Borsaya müracaat edilmesi zorunludur.

Girişim sermayesi yatırım ortaklıklarının nasıl bir vergi avantajı vardır?

5520 sayılı Kurumlar Vergisi Kanunu'nun 5'inci maddesinin 1 no'lu fıkrasının (d) bendi uyarınca, girişim sermayesi yatırım ortaklıklarının kazançları kurumlar vergisinden istisnadır. KVK'nun 15'inci maddesinin 3 numaralı fıkrasında girişim sermayesi yatırım ortaklığı kazançlarından, dağıtılsın veya dağıtılmasın, kurum bünyesinde % 15 oranında vergi kesintisi yapılacağı hükme bağlanmış olmakla birlikte, 2009/14594 sayılı Bakanlar Kurulu Kararı ile bu kazançlar üzerinden yapılacak olan (bu kazançlar dağıtılsın dağıtılmasın ) stopajın oranı da % 0 olarak belirlenmiştir.

Girişim sermayesi yatırım ortaklıkları için halka açılma ne tür avantajlar sağlar?

Girişim sermayesi yatırım ortaklıkları halka açılmak suretiyle yatırımlarının finansmanında sermaye piyasalarından yararlanma imkanı elde etmektedirler. Özkaynak yoluyla gerçekleşen söz konusu finansman imkanı, ortaklıkların daha büyük yatırımlara ulaşmalarına imkan sağlayarak büyümelerine önemli boyutta destek olmaktadır.

Bunun dışında, girişim sermayesi yatırım ortaklıklarına yatırım yapanlar paylarının Borsada işlem görmesi sayesinde girişim sermayesi yatırımlarını likidite etme imkanı elde ederler. Ayrıca, şirketin piyasa değerinin regüle edilmiş ve sürekli olarak gözetim altında tutulan bir piyasada alıcılar ve satıcılar arasında arz talep dengesi altında objektif olarak belirlenmesi olanağından yararlanırlar.

Bunlara ilave olarak, Sermaye Piyasası Kurulu düzenlemelerine uyum sayesinde daha kurumsal, şeffaf ve hesap verebilir bir yönetim anlayışına geçiş yapar ve finansal raporlama üretiminde uluslararası bir standarda ulaşırlar. Böylece, girişim sermayesi yatırım ortaklıkları, yurt içi ve yurt dışı iş ortaklıkları ve ticari işlemler tesis edilmesinde halka açık şirket olmanın sağladığı itibardan yararlanırlar.

Girişim sermayesi yatırım ortaklıkları için halka açılma sonrasında başlıca ne tür yükümlülükleri doğar?

Başlıca yükümlülükler mali tabloların Kurul düzenlemelerine göre hazırlanarak bağımsız denetimden geçirilmesi, periyodik portföy tablolarının hazırlanması ve özel durum açıklamaları yapılmasıdır.

Bağımsız denetim yükümlülüğü

Ortaklık paylarının halka arz edildiği hesap dönemi itibariyle girişim sermayesi yatırım ortaklığı, sürekli bağımsız denetime tabidir. Bunun sonucu olarak şirketin finansal tabloları Kurul tarafından listeye alınmış bir bağımsız denetim kuruluşu tarafından 6. ve 12. ay sonları itibariyle denetlenir. Payları borsada işlem gören ortaklıklar bağımsız denetimden geçirilen 6 aylık ve yıllık tablolarının yanı sıra her hesap döneminin 3. ay ve 9. ay sonları itibariyle hazırlanan mali tablolarını da borsaya iletirler. Bu bilgiler Kamuyu Aydınlatma Platformu (http://www.kap.gov.tr) internet sitesinde yayımlanır.

Paylarını sadece nitelikli yatırımcılara arz eden GSYO'ların ise ara mali tablolarının bağımsız denetimden geçirilmesi, Kurula gönderilmesi gerekmez. Ancak yıllık bilanço ve gelir tablosu ile ayrıntılı bağımsız denetim raporu yıllık olağan genel kurul toplantı tarihini izleyen bir ay içinde Kurula gönderilir.

Portföy tabloları

Girişim sermayesi yatırım ortaklıkları, 3 aylık dönemler itibariyle portföylerindeki varlıklara ilişkin olarak, Kurul standartlarına uygun şekilde 3 aylık portföy tabloları düzenlemek ve dönem sonunu takip eden altı işgünü içerisinde Kurul'a ve yayımlanmak üzere Kamuyu Aydınlatma Platformu'na göndermek zorundadırlar. Yatırımcılar, bu tablolar aracılığıyla, yatırım yaptıkları yatırım ortaklıklarının portföy yapısı ve portföydeki varlıkların değeri hakkında bilgi edinebilirler.

Özel durum açıklamaları

GSYO'ların kamunun bilgi edinmesi gereken nitelikteki bilgileri (temettü dağıtımı, girişim sermayesi yatırımı, genel kurul toplantıları vs. ile ilgili bilgiler) özel durum açıklamaları da Kamuyu Aydınlatma Platformu'nda yayımlanmak zorundadır.

Paylarını sadece nitelikli yatırımcılara arz eden GSYO'ların portföy tabloları Kamuyu Aydınlatma Platformu'nda yayımlanmaz, ayrıca yatırımcılarını bilgilendirme esaslarını esas sözleşmelerinde belirleyebilirler.

Girişim sermayesi yatırım ortaklıkları hakkında detaylı bilgilere nasıl ulaşılabilir?

Girişim Sermayesi Yatırım Ortaklıklarının kurucularına ve kuruluş usullerine, paylarının Sermaye Piyasası Kurulu kaydına alınması ve halka arzına, yönetimine ve yöneticilerinde aranacak niteliklere, faaliyet konuları ve portföy sınırlamalarına, kamuyu aydınlatma kapsamında periyodik olarak açıklayacakları bilgilere ilişkin esaslar Sermaye Piyasası Kurulu'nun Seri: VI, No: 15 "Girişim Sermayesi Yatırım Ortaklıklarına İlişkin Esaslar Tebliği" ile düzenlenmiştir. Söz konusu Tebliğe Sermaye Piyasası Kurulu'nun internet sitesindeki (http://www.spk.gov.tr) mevzuat bölümünden ulaşılması mümkündür. Ayrıca, girişim sermayesi yatırım ortaklıkları ile ilgili ihtiyaç duyulabilecek bilgilere, söz konusu internet sitesinde yer alan "sermaye piyasası kurumları" bölümündeki "yatırım ortaklıkları" başlığından ulaşılması mümkündür. Kaynak, SPK

Girişim Sermayesi Fonu Ve Kurum Kazancından İndirimi

Gayrimenkul Yatırım Ortaklıkları

Gayrimenkul yatırım ortaklığının amacı, getiri potansiyeli yüksek gayrimenkullere, gayrimenkule dayalı projelere yatırım yapmak, portföyündeki gayrimenkullerden kira geliri ve gayrimenkul alım satım kazancı elde etmektir. Portföyündeki varlıklardan kazanç elde eden gayrimenkul yatırım ortaklığı, yılsonunda bu kazancı, Sermaye Piyasası Kurulu düzenlemeleri çerçevesinde, ortaklarına temettü olarak dağıtabilmekte ve böylece gayrimenkul gelirini ortaklarına aktarabilmektedir.

Gayrimenkul yatırım ortaklıkları gayrimenkullere, gayrimenkullere dayalı haklara ve gayrimenkul projelerine portföy değerlerinin en az % 50'si oranında yatırım yapmak zorundadırlar. Asgari % 50 oranı sağlanamazsa SPK'ya başvurulur ve SPK yapacağı değerlendirmede bir defaya mahsus olmak üzere ortaklığa bir yıl süre tanıyabilir.

Ayrıca, gayrimenkul yatırım ortaklıkları, sermaye piyasası araçlarını alabilir ve satabilir, borsa para piyasası ve ters repo işlemi yapabilir, Türk Lirası veya yabancı para cinsinden vadesiz ve vadeli mevduat hesabı açtırabilirler ve ayrıca sermaye piyasası araçlarını ödünç verebilir.

Gayrimenkul yatırım ortaklığı sisteminde likiditesi daha düşük olan gayrimenkulün kendisinden ziyade, ona yatırım yapan bir şirketin paylarının satın alınması, gayrimenkul yatırımının likidite edilmesi sorununu ortadan kaldırmaktadır.

Gayrimenkul yatırım ortaklıkları, sadece gayrimenkule dayalı portföy işletmeciliği faaliyeti kapsamında faaliyet gösterebilirler. Bunun doğal bir sonucu olarak, gayrimenkul yatırım ortaklıkları aktiflerinde makine ve ekipman bulunduramazlar. Ayrıca, inşaat işlerini kendileri üstlenemez, proje yürütemez, ancak inşaatını başka şirketlerin gerçekleştirdiği projelere finansman sağlayabilirler.

Yatırımcılar açısından ise, gayrimenkul ve gayrimenkule dayalı yatırımların psikolojik bir güven unsuru oluşturduğu inkar edilemez. Ayrıca, çeşitlendirme yoluyla riskin azaltılabilmesi, yatırımın borçlanma ile finanse edilebilmesi ve portföydeki varlıkların ve hakların rayiç değerlerinin periyodik olarak tespit ettirilmesi gibi hususlar ise, yatırımcılar için gayrimenkul yatırımını cazip kılan unsurlardır.

Gayrimenkul yatırım ortaklıkları nasıl kurulur?

Gayrimenkul yatırım ortaklıkları, Türk Ticaret Kanunu çerçevesinde yeni bir anonim şirket olarak ani usulde kurulabildikleri gibi, daha önce kurulmuş şirketlerin esas sözleşmelerini Sermaye Piyasası Kurulu'nun düzenlemelerine uygun olarak değiştirerek, gayrimenkul yatırım ortaklığına "dönüşmeleri" de mümkündür. Her iki şekilde de gayrimenkul yatırım ortaklıklarının kuruluşunun veya dönüşümünün Kurul'ca uygun görülmesi gereklidir. Her iki kuruluş şeklinde de gayrimenkul yatırım ortaklıkları kayıtlı sermayeli olarak kurulurlar. Böylece, gayrimenkul yatırım ortaklıkları, esas sözleşmede tespit edilen kayıtlı sermaye miktarına kadar yeni paylar çıkarmak suretiyle yönetim kurulu tarafından Türk Ticaret Kanunu'nun esas sermayenin artırılmasına ilişkin hükümlerine bağlı kalmaksızın sermaye artırabilir. Ayrıca, esas sözleşme ile yetkili kılınması şartıyla, ortaklık yönetim kurulu, imtiyazlı ve itibari değerinin üzerinde pay çıkarabilir, pay sahiplerinin yeni pay alma haklarını sınırlandırabilir ve imtiyazlı pay sahiplerinin haklarını kısıtlayıcı nitelikte karar alabilir.

Gayrimenkul yatırım ortaklıklarının paylarının halka arzı nasıl gerçekleşir?

Ani usulde kurulan veya esas sözleşme tadili yoluyla gayrimenkul yatırım ortaklığına dönüşen ortaklıkların, kuruluşlarının veya esas sözleşme değişikliklerinin ticaret siciline tescilini takip eden 3 ay içinde faaliyetlerin yürütülebilmesi için gerekli olan mekan, donanım ve personeli temin etmeleri ve organizasyonu kurmaları, kaynaklarının zorunlu giderler dışında kalan kısmı ile varlık portföyünü oluşturmaları, şekli ve esasları Kurulca belirlenecek halka arz başvuru formunu ve formda belirtilen belgeleri tamamlayarak çıkarılmış sermayelerinin asgari % 25'ini temsil eden payların halka arz edilmesi ve tüm payların kayda alınması talebiyle Kurula başvurmaları zorunludur.

Gayrimenkul yatırım ortaklıkları Borsaya kote olmak zorunda mıdır?

Gayrimenkul yatırım ortaklıkları, paylarının satış süresinin bitimi sonrasında çıkardıkları payların Borsa kotuna alınması için gerekli belgenin verilmesi istemiyle Kurula başvurmak zorundadırlar. Bu belgenin alınmasını takiben 15 gün içinde de payların kote edilmesi isteği ile Borsaya müracaat edilmesi zorunludur.

Gayrimenkul yatırım ortaklıklarının nasıl bir vergi avantajı vardır?

5520 sayılı Kurumlar Vergisi Kanunu'nun 5'inci maddesinin 1 no'lu fıkrasının (d) bendi uyarınca, gayrimenkul yatırım ortaklıklarının kazançları kurumlar vergisinden istisnadır. KVK'nun 15'inci maddesinin 3 numaralı fıkrasında gayrimenkul yatırım ortaklığı kazançlarından, dağıtılsın veya dağıtılmasın, kurum bünyesinde % 15 oranında vergi kesintisi yapılacağı hükme bağlanmış olmakla birlikte, 2009/14594 sayılı Bakanlar Kurulu Kararı ile bu kazançlar üzerinden yapılacak olan (bu kazançlar dağıtılsın dağıtılmasın ) stopajın oranı da % 0 olarak belirlenmiştir.

Gayrimenkul yatırım ortaklıkları için halka açılma ne tür avantajlar sağlar?

Gayrimenkul yatırım ortaklıkları halka açılmak suretiyle yatırımlarının finansmanında sermaye piyasalarından yararlanma imkanı elde etmektedirler. Özkaynak yoluyla gerçekleşen söz konusu finansman imkanı, ortaklıkların daha büyük yatırımlara ulaşmalarına imkan sağlayarak büyümelerine önemli boyutta destek olmaktadır. Ayrıca, gayrimenkul yatırım ortaklıkları, kazançlarının kurumlar vergisinden istisna tutulması sayesinde sektörde çok önemli bir vergi avantajı elde etmektedirler. Bunun dışında, gayrimenkul yatırım ortaklıkları, paylarının Borsada işlem görmesi sayesinde gayrimenkul yatırımlarını likidite etme imkanı elde ederler. Ayrıca, şirketin piyasa değerinin regüle edilmiş ve sürekli olarak gözetim altında tutulan bir piyasada alıcılar ve satıcılar arasında arz talep dengesi altında objektif olarak belirlenmesi olanağından yararlanırlar. Bunlara ilave olarak, Sermaye Piyasası Kurulu düzenlemelerine uyum sayesinde daha kurumsal, şeffaf ve hesap verebilir bir yönetim anlayışına geçiş yapar ve finansal raporlama üretiminde uluslararası bir standarda ulaşırlar. Böylece, gayrimenkul yatırım ortaklıkları, yurt içi ve yurt dışı iş ortaklıkları ve ticari işlemler tesis edilmesinde halka açık şirket olmanın sağladığı itibardan yararlanırlar.

Gayrimenkul yatırım ortaklıkları için halka açılma sonrasında başlıca ne tür yükümlülükleri doğar?

Gayrimenkul yatırım ortaklıkları portföylerinde bulunan varlıkların ve hakların rayiç değerlerinin tespitini, SPK'ca listeye alınmış bir gayrimenkul değerleme şirketine, her yıl sonu itibarıyla yaptırmak, üç aylık dönemler itibariyle portföylerindeki varlıklara ve bunların maliyet bedelleri ile rayiç değerlerine ilişkin olarak portföy tablosunu düzenlemek ve periyodik olarak üç aylık rapor düzenlemek zorundadırlar. Üç aylık rapor asgari olarak, Yönetim Kurulu faaliyet raporunu, ortaklığın ilgili döneme ait portföy tablosunu, portföyde yer alan varlıklara ilişkin bilgileri, varsa projelere ilişkin bilgileri, ortaklığın üç aylık bilanço ve gelir tablolarını içeren rapordur. Gayrimenkul yatırım ortaklıkları, ayrıca, Sermaye Piyasası Kurulu'nun muhasebe standartlarına ilişkin düzenlemeleri çerçevesinde finansal tablolarını hazırlayıp kamuya ilan etmek, altı aylık ve yıllık finansal tablolarını bağımsız denetimden geçirmek ve Kurul'un kamuya aydınlatmaya ilişkin düzenlemelerine uygun hareket etmek zorundadırlar.

Gayrimenkul yatırım ortaklıkları hakkında detaylı bilgilere nasıl ulaşılabilir?

Gayrimenkul Yatırım Ortaklıklarının kurucularına ve kuruluş usullerine, paylarının Sermaye Piyasası Kurulu kaydına alınması ve halka arzına, yönetimine ve yöneticilerinde aranacak niteliklere, faaliyet konuları ve portföy sınırlamalarına, kamuyu aydınlatma kapsamında periyodik olarak açıklayacakları bilgilere ilişkin esaslar Sermaye Piyasası Kurulu'nun Seri: VI, No: 11 "Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği" ile düzenlenmiştir. Söz konusu Tebliğe Sermaye Piyasası Kurulu'nun internet sitesindeki (http://www.spk.gov.tr) mevzuat bölümünden ulaşılması mümkündür. Ayrıca, gayrimenkul yatırım ortaklıkları ile ilgili ihtiyaç duyulabilecek bilgilere, söz konusu internet sitesinde yer alan "sermaye piyasası kurumları" bölümündeki "yatırım ortaklıkları" başlığından ulaşılması mümkündür. Kaynak, SPK

50’den Az Çalışanı Bulunan Ve Az Tehlikeli Sınıfta Yer Alan İşyerleri İçin İşyeri Hekimi Ve İş Güvenliği Uzmanı Çalıştırma Yükümlülüğü (Yeni Bir Erteleme Olmaz İse) 01/07/2020 Tarihinde Başladı

İşyerlerinde iş sağlığı ve güvenliğinin sağlanması ve mevcut sağlık ve güvenlik şartlarının iyileştirilmesi için işveren ve çalışanların görev, yetki, sorumluluk, hak ve yükümlülükleri 30/06/2012 tarih ve 28339 sayılı Resmi Gazete'de yayımlanan 6331 sayılı İş Sağlığı ve Güvenliği Kanunu ile düzenlenmiştir.

Mezkür Kanunu’nun 6 ncı maddesi ile işverenlere; işçilere yönelik mesleki risklerin önlenmesi ve bu risklerden korunmasına yönelik çalışmaları kapsayacak şekilde, iş sağlığı ve güvenliği hizmetlerinin sunulması için iş güvenliği uzmanı, işyeri hekimi ve sağlık personeli bulundurma yükümlülüğü getirilmiştir.

6331 sayılı Kanun’un 6 ncı maddesi ile getirilen bu yükümlülükler arasında yer alan “50'den az çalışanı bulunan ve az tehlikeli sınıfta yer alan işyerleri ile kamu kurumlarının işyeri hekimi ve iş güvenliği uzmanı çalıştırma yükümlülüğü en son 7033 sayılı Kanun ile 01.07.2020 tarihine ertelenmiştir.'' Risk değerlendirmesi, sağlık gözetimi, çalışanların İSG eğitimi gibi diğer yükümlülükler ise hâlihazırda tüm işyerleri için yürürlüktedir.

Yeni bir erteleme olmaması halinde; 1 Temmuz 2020 itibariyle az tehlikeli sınıfta yer alan kafeler, terziler, hukuk büroları, muhasebe büroları, eczaneler, berberler, manavlar, lokantalar, kapıcı bulunduran apartmanlar vb. 50'den az çalışanı bulunan tüm iş yerlerinde, iş güvenliği uzmanı ve iş yeri hekiminin görevlendirilmesi yasal bir zorunluluk halinde gelmiş durumdadır.

Çalışanları arasından iş güvenliği uzmanı, işyeri hekimi olan işletmeler bu personellerini görevlendirebilirler. Ancak çalışanları arasında belirlenen niteliklere sahip personel bulunmaması hâlinde ise, bu hizmetin tamamını veya bir kısmını ortak sağlık ve güvenlik birimlerinden hizmet alarak yerine getirebilirler.

Buna ilaveten; belirlenen niteliklere ve gerekli belgeye sahip olmayan ancak 50’den az çalışanı bulunan ve az tehlikeli sınıfta yer alan işyeri işverenleri veya işveren vekilleri Aile, Çalışma ve Sosyal Hizmetler Bakanlığı tarafından açılan sertifika programlarını tamamlamak şartıyla işe giriş ve periyodik muayeneler ve tetkikler hariç iş sağlığı ve güvenliği hizmetlerini kendileri de yürütebilirler. Bakanlığın bu sertifika programına katılmak için herhangi bir mezuniyet şartı aranmamakta, 18 yaşını dolduran her işveren/işveren vekili iş güvenliği uzmanlığı eğitimini alabilmektedir.

6331 sayılı İSG Kanun’una göre iş güvenliği uzmanı ve iş yeri hekimi çalıştırmamanın cezası 2020 yılı için her bir personel başına ve her ay uygulanmak üzere 11.735TL olarak belirlenmiştir. https://www.vergidegundem.com/

Holdinglerin Grup Şirketlerine İştirak Satışı

5520 sayılı Kurumlar Vergisi Kanunu’nun (KVK) istisnaları düzenleyen 5. maddesinin birinci fıkrasının (e) bendinde, kurumların, en az iki tam yıl süreyle aktiflerinde yer alan iştirak hisseleri ile aynı süreyle sahip oldukları kurucu senetleri, intifa senetleri ve rüçhan haklarının satışından doğan kazançların %75’lik kısmı ile aynı süreyle aktiflerinde yer alan taşınmazların satışından doğan kazançların %50’lik kısmı bazı koşullarla kurumlar vergisinden istisna edilmiştir.

Ancak bu istisna, uygulamada özellikle grup şirketleri için hep sıkıntılı olmuştur. Bu konuda yargı kararlarının uygulamada örnek alınmaması ve konunun Genel Tebliğ bazında net ortaya konulmaması ve uygulamanın özelgelerle yürütülmeye çalışılması, bu sıkıntı ve tereddütlerin başlıca kaynakları olmuştur. Bu sıkıntılar bazında ben de bu yazımda bu konuda verilmiş bir özelgeyi değerlendirmek istiyorum.

Önce özelgenin konusunu aktaralım. Turizm ve madencilik sektörlerinde yer alan bir holding, yapılanması içerisindeki şirketler grubunun borçlarını oluşturan banka kredilerinin tamamına yakın kısmını doğal olarak üstlenmiştir. Holding bankalara olan borçlarını kısmen kendi kaynaklarından karşılarken, bu konuda finansman açısından kaynaklarını kullandığı grup şirketine olan anapara ve faiz geri ödemelerini yerine getirmekte zorlanmıştır. Bunun üzerine holding, aktifinde yer alan (“24-Mali Duran Varlıklar” hesabında kayıtlı olan) diğer grup şirketlerine ait iştirak hisselerini, bu şirkete borcu karşılığında satmak istemiştir. Bu satıştan elde edeceği kazancın KVK’nın 5/1e maddesi uyarınca istisnadan yararlanıp yararlanamayacağı konusunda ise tereddüde düşerek özelge talep etmiştir.

Konu ile ilgili olarak 1 seri no.lu KVK Genel Tebliği’nin “5.6. Taşınmazlar ve iştirak hisseleri ile kurucu senetleri, intifa senetleri ve rüçhan hakları satış kazancı istisnası” başlıklı bölümünde iştirak hisseleri satış kazancı istisnası ile ilgili açıklamalar içerisinde, holdinglerin durumu özel olarak düzenlenmiştir. (md. 5.6.23.4.2). Burada yer alan açıklama aynen şu şekildedir.

“Türk Ticaret Kanunu’na göre, gayesi esas itibarıyla başka işletmelere iştirakten ibaret olan holding şirketlerin (aktiflerinde iştirak amacıyla iktisap edildiği ve elde tutulduğu ispat ve tevsik edilen iştirak hisseleri hariç olmak üzere) iştirak hisselerinin satışından doğan kazançlar için istisna uygulanması söz konusu olmayacaktır. Bu çerçevede, şirketlerin iktisap ettikleri diğer şirketlere ait hisse senetlerini veya ortaklık paylarını, Muhasebe Sistemi Uygulama Genel Tebliği uyarınca “11-Menkul Kıymetler” veya “24-Mali Duran Varlıklar” gruplarındaki hesaplarda izlemeleri gerekmektedir. Kısa vadeli fiyat değişimlerinden yararlanarak kâr elde etmek amacıyla, geçici bir süre elde tutulmak üzere alınan hisse senetleri veya ortaklık payları “11-Menkul Kıymetler” grubundaki hesaplarda izlenmektedir. Holding şirketlerin söz konusu hesapta izlenmesi gereken hisse senetleri veya ortaklık paylarının bulunması halinde, bunların satışından doğan kazançlar, istisnadan yararlandırılmayacaktır. Ancak, holding şirketlerin “24-Mali Duran Varlıklar” grubundaki hesaplarda izlemesi gereken iştirak hisselerinin satışından doğan kazançların ise diğer şartların da sağlanmış olması halinde, sözü edilen istisnadan yararlanabileceği tabiidir.”

Aynı Genel Tebliğ’in “grup şirketleri arasındaki işlemlerin durumu”nu değerlendiren açıklamasında (md. 5.6.2.44) ise; “İstisnanın temel amacı, kurumların mali yapılarının güçlendirilmesinin teşviki olduğundan, ekonomik açıdan şirketlere ilave imkân sağlamayan işlemler istisna kapsamı dışında kalacaktır. Grup şirketlerinin her birinin ayrı tüzel kişilikleri bulunduğundan, her bir şirketin söz konusu istisnadan yararlanabilmesi mümkündür.” denilmiştir.

Tebliğ açıklamalarını kısaca değerlendirecek olursak, holdingler ticari maksatla elinde bulundurdukları (“11-Menkul Kıymetler” grubundaki hesaplarda izledikleri) iştirak hisselerini satarlarsa, istisnadan yararlanamazlar. Ancak ticari maksatla değil de yatırım olarak veya sevk ve idaresinde rol almak maksadı ile sahip oldukları iştirak hisselerini (24-Mali Duran Varlıklar” grubundaki hesaplarda izledikleri) iştirak hisselerini satarlarsa istisnadan yararlanabilirler. Grup şirketlerinin her birinin ayrı tüzel kişilikleri bulunduğundan, her bir şirketin söz konusu istisnadan yararlanabilmesinin ayrı ayrı değerlendirilmesi gerekir. İstisnanın temel amacı kurumların mali yapılarının güçlendirilmesinin teşviki olduğundan, ekonomik açıdan şirketlere ilave imkân sağlamayan işlemler istisna kapsamı dışında kalacaktır. Ayrıca tarih ve sayısını aşağıda vereceğim özelge de de belirtildiği gibi istisnayla, finansman sıkıntılarının giderilmesi, faaliyetlerinin öz kaynaklarla devam ettirilebilmesi ve mali yapılarının güçlendirilmesi amaçlanmıştır.

Büyük Mükellefler Vergi Dairesi Başkanlığı’nın 64597866-125[5/1-e]-E.360 sayı ve 07.01.2019 günlü özelgesi ile bu holdinge “şirketiniz aktifinde yer alan iştirak hisselerinin, %100 hissesine sahip olduğunuz grup şirketiniz ... AŞ’ye olan borcunuz karşılığında bu şirkete satılması durumunda, aktifinizde yer alan iştirak hisseleri adı geçen grup şirketinizde yine iştirak hissesi olarak var olacağından ve söz konusu iştirak hisselerine ... AŞ aracılığıyla dolaylı olarak sahip olmaya devam edeceğinizden, bahse konu satıştan elde edilecek kazançla ilgili olarak Kurumlar Vergisi Kanunu’nun 5’inci maddesinin birinci fıkrasının (e) bendinde düzenlenen istisnadan yararlanılması mümkün bulunmamaktadır” cevabı verilmiştir.

Özelgeyle ortaya konulan idari anlayış ilk bakışta doğru görünmekteyse de derinlemesine incelendiğinde pek çok çelişkiyi ve sorunu barındırmaktadır. İstisnanın bu özelge bağlamında değerlendirmesi, köşemin sınırları dolayısıyla ise gelecek yazımda. Bumin Doğrusöz

https://www.dunya.com/kose-yazisi/holdingin-grup-sirketine-istirak-satisi/474497

Sosyal Yardımlara Zam Yapıldı!

Türkiye İstatistik Kurumu’nun (TÜİK) haziran ayı enflasyon rakamını açıklamasının ardından, Hazine ve Maliye Bakanlığı da yılın ikinci yarısında uygulanacak memur maaş katsayısını belirledi. Ocak – haziran döneminde 0.146061 olan memur maaş katsayısı 1 Temmuz’dan geçerli olmak üzere yılın ikinci yarısında 0.154461’e yükseltildi.

Temmuz ayından itibaren ödenecek sosyal yardımlar da buna bağlı olarak artırıldı. Muhtaç durumdaki vatandaşlara ve engellilere devlet tarafından yapılan yardımlar bu ay zamlı ödenecek.

Evde bakım maaşı alabilmek için en az yüzde 50 engelli raporu olması ve raporda "ağır engelli" olduğunun belirtilmesi, engelli bireyin kişisel bakımını tek başına karşılayamaması koşulları aranıyor. Ağır hastalık dolayısıyla yaşamını başkalarının yardımıyla sürdürenler de bu kapsamda değerlendiriliyor.

Evde bakım maaşı bağlatılabilmesi için her ne ad altında olursa olsun her türlü gelirler toplamı esas alınmak suretiyle, hane içinde kişi başına düşen ortalama aylık gelirin net asgari ücretin 2/3'ünden az olması gerekiyor. 2020 yılı itibarıyla evde bakım maaşı bağlatılabilmesi için hane içinde kişi başına düşen ortalama aylık gelirin bin 962 TL’nin altında olması gerekiyor. Hane içinde birden fazla bakıma ihtiyacı olan engelli bulunması halinde, ikinci engelli iki kişi sayılıyor. Örneğin bir anne ve iki engelli çocuğunun yaşadığı ailenin kişi başına geliri hesaplanırken toplam gelirler 3’e değil, 4’e bölünerek kişi başına gelir hesaplanıyor.

Geçen yıl yapılan kanun değişikliği uyarınca, ramazan ve kurban bayramlarında emeklilere verilen biner lira tutarındaki ikramiyeler, evde bakım yardımında kişi başına gelir hesabına dahil edilmiyor.

Bu yıl ocak-haziran döneminde bin 460 TL olan engellilerin evde bakım yardımı temmuz ayından itibaren yılsonuna kadar 1.544 lira olacak.

Bakıma muhtaç engellilerin özel bakım merkezlerinde bakımı için ödenen tutar da 2 bin 921 liradan 3 bin 88 liraya yükseldi.

ENGELLİ AYLIĞI

Başkasının yardımı olmaksızın hayatını devam ettiremeyecek derecede en az yüzde 70 engelli olan 18 yaşından büyük, 65 yaşından küçük yoksul vatandaşlara yılın ilk yarısında aylık 805 lira yardım yapıldı. Bu tutar yılın ikinci yarısı için 851 liraya yükseltildi.

Kendi ihtiyaçlarını karşılayabilen yüzde 40-69 oranında engelli yoksul vatandaşlara ödenen aylık yardım tutarı da 537 TL’den 567 TL’ye çıktı.

18 yaşın altında, en az yüzde 40 oranında engelli çocuğu bulunan yoksul ailelere yapılan aylık ödemeler de aynı şekilde 537 liradan 567 liraya yükseldi

65 YAŞ AYLIĞI 711 TL OLDU

65 yaşını doldurmuş yoksul vatandaşlara bağlanan aylık 672 liradan 711 liraya çıktı. 65 yaş aylığından yararlanabilmek için Sosyal Güvenlik Kurumu’ndan (SGK) gelir veya aylık alınmaması, nafaka bağlanmamış olması veya nafaka bağlanmasının mümkün olmaması gerekiyor.

SİLİKOZİS HASTALARININ MAAŞLARI

Kot taşlama işlerinde çalışırken silikozis hastalığına yakalanan vatandaşlara 2011 yılından itibaren aylık yardım yapılıyor. Yardım tutarı, meslekte kazanma kaybı yüzde 15-34 arasındakilerde bin 160 liradan bin 226 liraya, yüzde 35-54 arasındakilerde bin 326 liradan bin 402 liraya, yüzde 55’in üzerinde olanlarda ise bin 477 liradan bin 561 liraya çıktı.

SOSYAL HİZMET KURULUŞLARINDA KALANLARA VERİLEN HARÇLIK

Huzurevi, yetiştirme yurdu gibi sosyal hizmet kuruluşlarında kalanlara verilen harçlıklar da artacak. Harçlık tutarı yaşlılarda 247 liradan 261 liraya, 6-12 yaş arası engellilerde 99 liradan 104 liraya, 13-18 yaş arası engellilerde 148 liradan 156 liraya, 18 yaş üstü engellilerde 198 liradan 209 liraya yükselecek.

SOSYAL YARDIMLAR İÇİN NEREYE NASIL BAŞVURULUR?

65 yaş aylığı, engelli aylığı ve evde bakım maaşı gibi sosyal yardımlar için başvuruların ikâmetgâhın bulunduğu yerdeki sosyal yardımlaşma ve dayanışma vakıflarına yapılması gerekiyor. Yaşlı aylığı başvurularında herhangi bir belge talep edilmiyor. Engelli aylıkları ve 18 yaş altı engelli yakını aylığı başvurularında ise sağlık kurulu raporu aranıyor. Gelir testi için ise herhangi bir belge talep edilmiyor.

İKÂMETGÂHINI DEĞİŞTİRENLER DİKKAT

Aylık almakta iken ikâmetgâhını başka vakıf görev alanına girecek şekilde değiştirenlerin yaşlı aylığı ve engelli aylıkları geçici olarak durduruluyor. Bir yıl içinde yeni ikâmetgâh bölgesindeki vakfa başvurulması ve muhtaçlığın devam ettiğinin tespit edilmesi halinde, durdurulduğu tarihten itibaren aylıklar yeniden bağlanır. Sağlık raporunu, süresi dolduktan sonra yeniletmeyenlerin aylığı da aynı şekilde durdurulur.

18 yaş altı engelli yakını aylığı, 18 yaşın doldurulduğu tarihte kesilir. Aylığın on ay boyunca alınmaması veya gelir kriterinin kaybedilmesi halinde de aylık kesilir.

https://www.haberturk.com/evde-bakim-maasi-zamlandi-2735449-ekonomi

Geri Kazanım Katılım Payına İlişkin Yönetmeliğin Uygulanmasına Dair Usul ve Esaslarda Değişiklik Yapılmasına Dair Usul ve Esaslar

T.C.

ÇEVRE VE ŞEHİRCİLİK BAKANLIĞI

Çevre Yönetimi Genel Müdürlüğü

GERİ KAZANIM KATILIM PAYINA İLİŞKİN YÖNETMELİĞİN UYGULANMASINA DAİR USUL VE ESASLARDA DEĞİŞİKLİK YAPILMASINA DAİR USUL VE ESASLAR

MADDE 1 – Geri Kazanım Katılım Payına İlişkin Yönetmeliğin Uygulanmasına Dair Usul ve Esasların ikinci bölümünde Geri Kazanım Katılım Payı Uygulamalarına İlişkin Genel Tanım ve Tanımlamalar başlığı altında yer alan “İthalat” tanımına son cümle olarak “İthalat işlemlerinde, serbest dolaşıma giriş beyannamesinin tescil tarihi ithalat işleminin gerçekleştiği tarih olarak esas alınır.” cümlesi eklenmiştir. “İthal Edenler (İthalatçı)” tanımından sonra gelmek üzere “İhracat”, “İade” ve “Taşıma Ekipmanı” tanımları aşağıdaki şekilde eklenmiştir.

“İhracat: Türkiye Gümrük Bölgesi içerisinde serbest dolaşımda bulunan bir ürün/eşya/malzemenin Türkiye Gümrük Bölgesi dışına veya ilgili mevzuat uyarınca bu bölgeye eşdeğer kabul edilen birimlere gönderilmesini ifade etmektedir. İhracat şartı ile bir başka gerçek/tüzel kişiye yapılan teslimler, bu ihracat işleminin gerçekleştiğinin belgelendiği hallerde ihracat kapsamında yer almaktadır. Ambalajlı ürünler ile Kanunun ek-1 sayılı listesinde yer alan diğer ürünleri tedarik yolu ile temin eden piyasaya süren işletmelerce ihracatın belgelenmesi durumunda, ihracat tanımı üzerinden işlem tesis edilir. Bu durumda tedarikçi ve ihracatçılar için geri kazanım katılım payı yükümlülüğü oluşmaz.

İade: Kanunun ek-1 sayılı listesinde yer alan plastik poşetler haricindeki piyasaya arz edilen ürünler için cayma hakkının kullanılması, sözleşmeden dönülmesi, sözleşmenin feshi veya garanti ayıplı mal kapsamında geri alınması işlemini ifade etmektedir. Ürünlerin son kullanma/tüketim tarihi gerekçesi ile piyasaya sürenlerce piyasadan geri çekilerek muhasebe kayıtlarına işlenen ürünler için de iade tanımı kapsamında işlem yapılır. Piyasaya sürülen bir ürünün ilgili idarelerce piyasadan çektirilmesi/toplatılması durumunda da iade tanımı kapsamında işlem tesis edilir.

Taşıma Ekipmanı: Herhangi bir ürün/eşya/malzeme taşımacılığında aynı amaçlı kullanımı sabit ve sürekli olan, piyasaya arz edilen ürün/eşya/malzeme ile birlikte piyasaya arz işlemine konu edilmeyen ekipmanları tariflemektedir. Taşımacılık amaçlı hizmet alımları kapsamında taşıyıcıya ait ekipmanlar da bu kapsamda değerlendirilir. Taşıma ekipmanları ambalaj tanımı dışında tutulmakla birlikte Bakanlıkça bu ekipmanların kayıt ve takip altına alınması yönelik ayrıca işlem tesis edilebilir.”

MADDE 2 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a.3.1 Birincil Ambalaj/İç Ambalaj/Satış Ambalajı” bölümüne “Örnek-6” ve “Örnek-7” aşağıdaki şekilde eklenmiştir.

“Örnek-6: Üretim makinelerinin bir parçası olarak değerlendirilen, bu makinelerde kullanıma yönelik olarak tasarlanan ve endüstriyel amaçlı üretime konu olan hammaddenin (kâğıt, kumaş, iplik, metalik levhalar vb. malzemelerin) taşınması, korunması ve kullanıma alınmasını sağlayan rulolar, makaralar, masuralar, rolikler ve bobinler ambalaj olarak değerlendirilmemektedir.

Örnek-7: Alüminyum folyoların ve streç filmlerin ruloları, temizlik kâğıdı ruloları, ipliklerin makaraları gibi satış noktalarında ürünlerin satışa sunumu amacıyla kullanılan bobinler, makaralar, rulolar ve benzeri malzemeler ambalaj olarak değerlendirilir.”

MADDE 3 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a.3.3 Üçüncül Ambalaj/Nakliye Ambalajı/Dış Ambalaj” bölümüne “Örnek-2” ve “Örnek-3” aşağıdaki şekilde eklenmiştir.

“Örnek-2: Karayolu, demiryolu, deniz yolu ve havayolu taşımacılığında taşıma ekipmanı olarak sürekli ve tekrar aynı amaçlı kullanımları olan ve piyasaya arz edilen ürün/eşya/malzeme ile birlikte piyasaya arz işlemlerine konu edilmeyen ahşap, plastik, metal vb. malzemelerden imal edilmiş paletler, sepetler, konteynerler, kasalar ve benzerleri bu tanım dışındadır.

Örnek-3: Karayolu, demiryolu, deniz yolu ve havayolu taşımacılığında ürün/eşya/malzeme ile birlikte piyasaya arz işlemlerine konu edilen (iade alınmak şartı ile belirli bir teminat karşılığında verilenler dahil) ahşap, plastik, metal vb. malzemelerden imal edilmiş paletler, sepetler, konteynerler, kasalar ve benzerleri nakliye ambalajıdır.”

MADDE 4 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “b) Ambalajlar İçin Geri Kazanım Katılım Payı Yükümlülükleri” bölümüne aşağıdaki ifade yedinci fıkra olarak eklenmiştir.

“(7) Yeniden kullanılabilir ambalajlarla tüketici ve/veya kullanıcılara iletilen eşya ve/veya malzemelerin tüketimleri/kullanımları sonrasında oluşan ambalajların yeniden/tekrar kullanımlarının sağlanması amacıyla iade alınmasına yönelik olarak Bakanlıkça belirlenen esaslar doğrultusunda depozito yönetim sisteminin kurularak Bakanlıktan onay alınması durumunda; depozito uygulaması dâhilinde geri toplanmak üzere piyasaya arz edilen ambalajlar için geri kazanım katılım payı beyanı verilir ancak geri kazanım katılım payı ödenmez. Depozito uygulaması dâhilinde piyasaya sürülen ancak geri toplanamayan miktarlar için ise geri kazanım katılım payı ödenir. Depozito uygulamalarına yönelik işlemler Bakanlık tarafından belirlenen usul ve esaslar çerçevesinde gerçekleştirilir.”

MADDE 5 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “b.l Ambalaj Piyasaya Sürenler” bölümüne aşağıdaki ifade ile birlikte Örnek-6 eklenmiştir.

“İhtiyaç sahiplerine iletilmek üzere kâr amacı gütmeyen hayır veya İnsanî yardım kurum/kuruluşlarca dağıtılan ambalajlı ürünler için geri kazanım katılım payı yükümlülüğü oluşmaz.”

Örnek-6: Peynir üreticisi (G) gerçek/tıizel kişisi kâr amacı gütmeyen hayır veya İnsanî yardım kurum/kuruluşlarına ihtiyaç sahiplerine iletilmek şartıyla ambalajlı peynirleri göndermektedir. Hayır veya İnsanî yardım kurum/kuruluşları tarafından (G) gerçek/tüzel kişisinden gelen ambalajlı peynirler olduğu gibi veya tekrar ambalajlanmak suretiyle ihtiyaç sahiplerine dağıtılmaktadır. Bu süreçte (G) gerçek/tüzel kişisi ile kâr amacı gütmeyen hayır veya İnsanî yardım kurum/kuruluşlarının bu ambalajlara yönelik geri kazanım katılım payı yükümlülüğü oluşmamaktadır.”

MADDE 6 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “b.4 Satış Noktası” bölümüne “Örnek-2” ve “Örnek-3” aşağıdaki şekilde eklenmiştir.

“Örnek-2: Eğitim ve öğretim faaliyeti gösteren (O) Okulu;

– Öğrencilerinin, personelinin ve ziyaretçilerinin kullanımı için su sebilleri yerleştirerek suyu tek kullanımlık bardaklarla ikram etmektedir. Bu durumda okul işletmesi (O) Okulu satış noktası olarak değerlendirilmediğinden su ikramında kullandığı tek kullanımlık bardaklar ambalaj olarak tanımlanmayıp geri kazanım katılım payı uygulaması kapsamı dışındadır.

-Okul içinde yer alan kantinde tek kullanımlık bardaklarla/tabaklarla içecek/yiyecek sunulmaktadır. Bu durumda; kantin işletmecisi satış noktası olarak değerlendirilmektedir. Kantin işletmecisinin ürünlerini sunarken kullandığı tek kullanımlık bardaklar/tabaklar ambalaj kapsamında yer aldığından kantin işletmecisi piyasaya süren olarak geri kazanım katılım payı uygulamasına tabidir.

-Okul bünyesinde öğrencilere, personele ve ziyaretçilere yemekhane hizmeti verilmekte ve yemekhanede tek kullanımlık bardaklarla/tabaklarla içecek/yiyecek sunulmaktadır. Bu durumda; yemekhane işletmecisi gerçek/tüzel kişisi satış noktası olarak değerlendirilmekte olup içecek ürünlerini müşterilerine sunarken kullandığı tek kullanımlık bardaklar/tabaklar ambalaj kapsamında yer aldığından yemekhane işletmecisi piyasaya süren olarak geri kazanım katılım payı uygulamasına tabidir.

Örnek-3: Konfeksiyon ürünleri satışını gerçekleştiren (T) gerçek/tüzel kişisinin faaliyet konusu sadece konfeksiyon ürünleri satışını gerçekleştirmek olup müşterilerine tek kullanımlık bardaklar ile sıcak/soğuk içecek ikramı yapmaktadır. Bu durumda, (T) gerçek/tüzel kişisi satış noktası olması sebebiyle sıcak/soğuk içecek ikramında kullandığı tek kullanımlık bardaklar için geri kazanım katılım payı yükümlülüğü bulunmaktadır.

MADDE 7 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “d) Geri Kazanım Katılım Payına Tabi Ürünlerin Birincil ve Diğer Ambalajları” bölümüne 5 inci madde ile birlikte Örnek-2 ve Örnek-3 aşağıdaki şekilde eklenmiştir.

“(5) Geri kazanım katılım payına tabi olan piyasaya arz edilmiş herhangi bir ürünün/ambalajlı ürünün son kullanım/tüketim tarihinin geçmesi nedeni ile piyasaya sürenlerce piyasadan geri toplatılması halinde sadece geri toplanan ürünler ve ambalajları için iade işlemi tesis edilir. Bu şekilde piyasadan geri çekilen ürünler ve ambalajları için sadece geri kazanım katılım payı ödenmiş kısımları iade talebine konu edilir. İade alım sürecinde ürünün piyasaya sürülmesinde kullanılan birincil ambalajlar haricindeki ambalajların da kullanılmadan ürünle birlikte iade alınması durumunda bu ambalajlar için de iade süreci işletilir. Geri alım sürecinde iade alınan ürünlerin yeniden ambalajlanması durumunda yeniden ambalajlamada kullanılan ambalajlar iade işlemine konu edilmez.

Örnek-2: (Ş) ilaç üreticisi tarafından üretilen ve piyasaya sürülen öksürük şurubu (metal kapaklı cam şişe içerisine doldurulmakta, prospektüsü ve ölçek kaşığı/kabı ile birlikte) ilgili mevzuat uyarınca imha edilmek üzere piyasadan geri çekilmiş/toplatılmıştır. Bu durumda (Ş) ilaç üreticisi, piyasaya arz edilen öksürük şurubu için ödenen geri kazanım katılım payını iade işlemine konu edebilecek olup ilaç için kullanılan birincil ambalajlara ayrıca geri kazanım katılım payı ödenmediği için bu ambalajlar iade işlemine konu edilmez. Söz konusu ilaçların piyasaya arzında kullanılan ve geri kazanım katılım payı ödenen ambalajlar (birincil ambalajlar haricindeki) için bu ambalajların sadece piyasaya sürüldüğü şekliyle geri alınması hâlinde iade işlemine konu edilebilir.

Örnek-3: Bakliyat paketleme faaliyetinde bulunan (K) gerçek/tiizel kişisi tarafından paketlenen ve (L) gerçek/tiizel kişisi tarafından piyasaya arz edilen bakliyatlar son tüketim tarihlerinin geçmesi nedeni ile (L) gerçek/tiizel kişisi tarafından piyasadan geri toplanmış ve muhasebe kayıtlarına işlenmiştir. Bu durumda piyasadan geri çekilen bakliyatların birincil ambalajları iade işlemine konu edilir. Geri toplanan bakliyatların piyasaya arzında kullanılan birincil ambalajları haricindeki diğer ambalajları için de iade talebinde bulunabilmesi için ürünün piyasaya arz edildiği ambalajları ile birlikte geri alınması gerekmekte olup, geri alım sürecinde yeniden ambalajlama yapılması durumunda kullanılan yeni ambalajlar iade işlemine konu edilmez.”

MADDE 8 – Aynı Usul ve Esasların üçüncü bölümünde Ambalajlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altına “e) Depozitolu Ambalajlar” bölümü ve bu bölüme ait olmak üzere “Örnek-1” “Örnek-2” “Örnek-3” “Örnek-4” ve “Örnek-5” aşağıdaki şekilde eklenmiştir.

“e) Depozitolu Ambalajlar

Yeniden kullanılabilir ambalajlara yönelik depozito uygulamaları için Bakanlıkça belirlenen Usul ve Esaslar kapsamında depozito uygulama planı hazırlanır ve Bilgi Sistemi üzerinden Bakanlığa sunulur. Bakanlıkça uygun bulunan planlar için bir kod numarası tahsis edilir.

Depozito uygulamaları, Bakanlıkça uygun bulunan depozito uygulama planları doğrultusunda gerçekleştirilir.

Depozito uygulamalarına ilişkin veriler Bakanlık bilgi sistemine girilir, depozito uygulamaları kapsamında geri toplamak üzere piyasaya sürülen ambalajların geri toplanamayan kısımlarına ilişkin hesaplamalar bilgi sistemi üzerinden değerlendirilir.

Örnek-1: Piyasaya süren olarak tanımlı (Z) içecek işletmesinin piyasaya arz ettiği 100 bin adet içecek ambalajının 50 bin adeti yeniden kullanılabilir nitelikte olması ve yeniden kullanılabilir 50 bin adet ambalajlar için depozito uygulayacak olması halinde; Bakanlıkça belirlenen esaslar doğrultusunda depozito uygulama planı hazırlaması ve Bakanlık Ambalaj Bilgi Sistemi üzerinden sunulan planının uygun bulunması şartıyla depozito uygulanan 50 bin adet yeniden kullanılabilir içecek ambalajı için geri kazanım katılım payı ödeme yükümlülüğü oluşmaz.

Depozito uygulanan ambalajlar için geri kazanım katılım payı ödeme yükümlülüğü bulunmamakla birlikte, depozito uygulanan ambalajların haricinde kalan diğer (nakliye, saklama, taşıma ve benzeri) ambalajları için geri kazanım katılım payı yükümlülüğü bulunmaktadır.

Yurt içinde piyasaya arz edilmek üzere ithal edilen ambalajlı ürünlere yönelik depozito uygulamalarında onaylı depozito uygulama planı bulunması halinde geri kazanım katılım payı tahsil edilmez.

Örnek-2: Piyasaya süren olarak tanımlı (Y) meşrubat işletmesinin yurt içinde piyasaya arz etmek üzere ithal ettiği meşrubatın yeniden kullanılabilir ambalajı için Bakanlıkça belirlenen esaslar doğrultusunda depozito uygulama planı hazırlanması ve Bakanlık Bilgi Sistemi üzerinden sunulan planının uygun bulunması durumunda depozito uygulanan meşrubat ambalajları için geri kazanım katılım payı ödeme yükümlülüğü bulunmaz. Ancak depozito uygulanacak ambalajlar için geri kazanım katılım payı beyanı yapılır.

Örnek-3: (T) tüzel kişisi metal tüplerde LPG gazı satışı yapmaktadır. Metal tüpleri gaz doldurmak sureti ile bayilerine ileten (T) tüzel kişisi metal tüpler için bayilerinden teminat almakta olup bayiler tarafından tüketicilere/kullanıcılara yapılan satışlarda da bayilerce bu teminat depozito bedeli olarak tüketicilerden/kullanıcılardan alınmaktadır. Tüketiciler/kullanıcılar tarafından kullanılan tüplerde bulunan gaz bittiğinde bayilerden dolu tüp alınırken boş tüp iade edilmekte olup yeni alman dolu tüpler için depozito bedeli ödenmemektedir. Bayilerce toplanan boş tüpler dolum tesislerine iade edilerek dolu tüpler alınmakta olup bu değişim esnasında da depozito bedeli alınmamaktadır. Bu süreçte; metal tüplerde LPG satışı yapan (T) tüzel kişisi piyasaya süren olarak tanımlanır ve her bir metal tüp için geri kazanım katılım payı öder. Ancak, (T) tüzel kişisi tarafından Bakanlıkça belirlenen esaslar doğrultusunda depozito uygulama planı hazırlanması ve Bakanlık Ambalaj Bilgi Sistemi üzerinden onaylatılması durumunda; geri kazanım katılım payı beyanını yapılır ancak geri kazanım katılım payı ödenmez.

Örnek-4: (R) tüzel kişisi tarafından plastik damacanalar ile piyasaya içme suyu arz edilmektedir. (R) tüzel kişisi tarafından Bakanlıkça belirlenen usul ve esaslar kapsamında hazırlanan depozito uygulama planı Bakanlığa sunulmuş ve Bakanlıkça onaylanarak depozito planı için bilgi sistemi üzerinden kod numarası tahsis edilmiştir. Bu durumda; (R) tüzel kişisi piyasaya arz

ettiği plastik damacanalara yönelik olarak geri kazanım katılım beyanına piyasaya sürdüğü plastik damacana miktarı bilgisini ve Bakanlıkça verilen depozito plan kod numarasını girecek olup plastik damacanalar için geri kazanım katılım payı tahsili söz konusu olmayacaktır. (R) tüzel kişisi tarafından depozito uygulama planı kapsamında piyasaya sürülen ancak geri toplanamayan miktarlar Bakanlık bilgi sistemi üzerinden kontrol edilecek ve yılsonu itibari ile geri toplanamayan ambalaj miktarları, takip eden geri kazanım katılım beyanı döneminde beyan edilerek geri kazanım katılım payı ödenecektir.

Örnek-5: Ürünlerini ahşap paletler ile piyasaya süren (S) tüzel kişisi tarafından söz konusu ahşap paletler (Y) tüzel kişisinden kiralamak sureti ile temin edilmekte ve bu paletler (Y) tüzel kişisi tarafından piyasadan toplanarak tekrar aynı amaçla kullanılmak üzere başka piyasaya süren işletmelere kiralanmaktadır. Bu durumda; (Y) tüzel kişisi tarafından piyasaya süren işletmelere kiralanan ahşap paletler için depozito uygulama planı hazırlanmış ve Bakanlıktan onay alınmış olması şartıyla (S) tüzel kişisinin bu paletler için geri kazanım katılım payı beyan ve ödeme yükümlülüğü oluşmaz. (Y) tüzel kişisi geri kazanım katılım payı beyanını yapılır ancak geri kazanım katılım payı ödenmez.”

MADDE 9 – Aynı Usul ve Esasların üçüncü bölümünde Bitkisel Yağlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a) Geri Kazanım Katılım Payına Tabi Bitkisel Yağların Tanımlanması” bölümünün ikinci fıkrası altında yer alan Örnek-6’dan sonra gelmek üzere aşağıdaki örnekler ve fıkralar eklenmiş ve takip eden fıkra numaraları buna göre teselsül ettirilmiştir.

“Örnek-7: (K) gerçek/ttizel kişisi yurt içinde bitkisel yağ üretimi gerçekleştirmektedir. Üretimini gerçekleştirdiği bitkisel yağı, gıda üretimi (bisküvi, kek vb) yapan (L) gerçek/tüzel kişisine vermektedir. Bu durumda;

• (K) gerçek/tüzel kişisi, (L) gerçek/tüzel kişisine verdiği bitkisel yağ için piyasaya süren olarak geri kazanım katılım payından sorumludur.

• (L) gerçek tüzel kişisi, (K) gerçek/tüzel kişisinden aldığı bitkisel yağ ile üreterek piyasaya sürdüğü gıda ürünleri (bisküvi, kek vb) Kanunun ek-1 sayılı listesinde yer almadığından, geri kazanım katılım payından sorumlu değildir.

Örnek-8: (M) gerçek/tüzel kişisi tankerler ile bitkisel yağ ithalatı gerçekleştirmektedir. İthal ettiği bitkisel yağları, yurt içindeki tesislerinde çeşitli ebatlarda ambalajlara (şişe, teneke vb) doldurarak piyasaya arz etmektedir. Bu durumda;

• (M) gerçek/tüzel kişisi, ithal ettiği bitkisel yağ için ithalatçı olarak geri kazanım katılım payından sorumludur.

• (M) gerçek/tüzel kişisi, yurt içindeki tesislerinde çeşitli ambalajlarda piyasaya sürdüğü bitkisel yağ için geri kazanım katılım payından sorumlu değildir.

• (M) gerçek/tüzel kişisi, bitkisel yağın dolumunu gerçekleştirdiği ve yurt içi piyasaya sürdüğü ürünlerin ambalajları için geri kazanım katılım payından sorumludur.

Örnek-9: (N) gerçek/tüzel kişisi, yurt içinde yağlı tohum işleyerek ham ayçiçek yağı, mısır yağı, pamuk yağı vb. üretimi gerçekleştirmektedir. (N) gerçek/tüzel kişisi üretimini gerçekleştirdiği ham ayçiçek yağı, mısır yağı, pamuk yağı vb, hammadde olarak kullanılmak üzere bitkisel yağ üretimi faaliyeti gerçekleştiren (O) gerçek/tüzel kişisine vermektedir. Bu durumda;

• (N) gerçek/tüzel kişisi hammadde olarak kullanılmak üzere piyasaya sürdüğü bitkisel ham yağlar için geri kazanım katılım payı beyanı yapar, ancak geri kazanım katılım payı ödemez.

• (O) gerçek/tüzel kişisi, (N) gerçek/tüzel kişisinden aldığı hammadde ile üreterek piyasaya sürdüğü bitkisel yağ için geri kazanım katılım payından sorumludur.

(3) Geri Kazanım Katılım Payına İlişkin Yönetmeliğe tabi olan bitkisel yağlardan satış şekline (ambalajlı veya dökme) bağlı olmaksızın geri kazanım katılım payı tahsil edilir.

(4) Yağlı bitki tohumlarını işleyen ve/veya rafinasyonunu gerçekleştiren tesislerden kaynaklanan soap stock ve tank dibi tortu gibi atıklar ile rafınasyon sürecinde oluşan yağ asitleri gibi yan ürünler, Geri Kazanım Katılım Payına İlişkin Yönetmelik kapsamında “bitkisel yağ” olarak değerlendirilmemektedir.”

MADDE 10 – Aynı Usul ve Esasların üçüncü bölümünde İlaçlar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a) Geri Kazanım Katılım Payına Tabi İlaçların Tanımlanması” bölümünün ikinci fıkrası altına gelmek üzere aşağıdaki fıkra ve örnekler eklenmiş ve takip eden fılaa numarası buna göre teselsül ettirilmiştir.

“(3) Zirai İlaç: 31/12/2019 tarihli ve 30995 sayılı Resmi Gazete’de yayımlanan Geri Kazanım Katılım Payına İlişkin Yönetmelikte yer alan hususlar esas alınmak sureti ile Tarım ve Orman Bakanlığı tarafından zirai ilaç/bitki koruma ürünü olarak tanımlanan ürünler geri kazanım katılım payı uygulamasına tabi olan ürünlerdir.

Örnek-4: Yurt dışından ilaç ithal eden (E) gerçek/tüzel kişisi ithal etmiş olduğu ilaçların yurtiçinde satışını gerçekleştirmektedir. Bu durumda;

• (E) gerçek/tüzel kişisi ithal ettiği ilaçlar için kutu/şişe başına geri kazanım katılım payı uygulamasından sorumludur. Geri kazanım katılım payına ilişkin beyan ve ödemeler ithalatın gerçekleştiği işlem tarihi üzerinden yapılır. İthalat sonrası yurtiçinde yapılan satışlar için geri kazanım katılım payı yükümlülüğü oluşmaz.

• İthal edilen ilaçların birincil ambalajından geri kazanım katılım payı alınmaz.

Örnek-5: (F) gerçek/tüzel kişisi (G) gerçek/ttizel kişisinin yetkili ilaç ithalatçısıdır. Bu kapsamda;

(F) gerçek/tüzel kişisi (G) gerçek/tüzel kişisi adına yetkisi dâhilinde yaptıkları ithalat işlemlerine ilişkin beyan ve ödeme yükümlüğü bulunmamaktadır.

• Diğer taraftan yetkilendirmeyi yapan (G) gerçek/tüzel kişisi piyasaya süren olarak geri kazanım katılım payı uygulamasından yükümlüdür.

Örnek-6: İlaç üretimi faaliyetinde bulunan (H) gerçek/tüzel kişisi, (I) gerçek/tüzel kişisi adına üretimi gerçekleştirmekte ve ilaçlar (I) gerçek/tüzel kişisinin adı ve/veya ticari markasıyla tüketicilerin kullanımı için piyasaya arz edilmektedir. Bu durumda;

• Piyasaya arz edilen ilaçlar için (I) gerçek/tüzel kişisi piyasaya süren, (H) gerçek/tüzel kişisi ise tedarikçidir. Bu faaliyet çerçevesinde tedarikçi (H) gerçek/tüzel kişisinin piyasaya süren (I) gerçek/tüzel kişisine satış işlemi esnasında oluşacak geri kazanım katılım payından (I) piyasaya süreni sorumludur. Sonraki satışlar geri kazanım katılım payına tabi değildir.

Örnek-7: Yurt dışından büyük hacimli kaplar içerisinde ilaç ithal eden (J) gerçek/tüzel kişisi ithal etmiş olduğu ilacı daha küçük kutu/şişeler içerisinde yurtiçinde satışını gerçekleştirmektedir. Bu durumda;

• (J) gerçek/tüzel kişisi ithal ettiği büyük hacimli her bir kap için Çevre Kanunu ek-1 sayılı

listesinde ilaç için belirlenmiş olan geri kazanım katılım payı uygulamasından sorumludur. Geri kazanım katılım payına ilişkin beyan ve ödemeler ithalatın gerçekleştiği işlem tarihi üzerinden yapılır. İthalat soması yurtiçinde yapılan satışlarda ilaç için geri kazanım katılım payı yükümlülüğü oluşmaz ancak, bu ilaçların ambalajları için geri kazanım katılım payı yükümlülüğü oluşur.

Örnek-8: Yurt dışından büyük hacimli kaplar içerisinde zirai ilaç ithal eden (K) gerçek/tüzel kişisi ithal etmiş olduğu zirai ilacın bileşiminde değişiklik yaptıktan sonra bunları 1 litrelik bidonlar içerisinde satışını gerçekleştirmektedir. Bu durumda;

• (K) gerçek/tüzel kişisi ithal ettiği büyük hacimli her bir kap için Çevre Kanunu ek-l sayılı

listesinde ilaç için belirlenmiş olan geri kazanım katılım payı uygulamasından sorumludur. Bu noktadaki Geri kazanım katılım payına ilişkin beyan ve ödemeler ithalatın gerçekleştiği işlem tarihi üzerinden yapılır.

• Bununla birlikte, İthalat soması yurtiçinde yapılan satışlar için (K) gerçek/tüzel kişisinin ürünün özelliğinde değişiklik yapmış olması nedeniyle geri kazanım katılım payı yükümlülüğü bulunmakta olup 1 litrelik bidonlarla satılan zirai ilaçlar için Ek-1 sayılı listede ilaç için belirlenmiş olan geri kazanım katılım payının ödenmesi gerekmektedir.”

(4) Beşeri İlaç: 31/12/2019 tarihli ve 30995 sayılı Resmi Gazete’de yayımlanan Geri Kazanım Katılım Payına İlişkin Yönetmelikte yer alan hususlar esas alınmak sureti ile Sağlık Bakanlığı tarafından beşeri ilaç olarak tanımlanan ürünler geri kazanım katılım payı uygulamasına tabi olan ürünler olarak değerlendirilmektedir.

(5) Veteriner İlaç: 31/12/2019 tarihli ve 30995 sayılı Resmi Gazete’de yayımlanan Geri Kazanım Katılım Payına İlişkin Yönetmelikte yer alan hususlar esas alınmak sureti ile Tarım ve Orman Bakanlığı tarafından veteriner ilaç olarak tanımlanan ürünler geri kazanım katılım payı uygulamasına tabi olan ürünler olarak değerlendirilmektedir.

MADDE 11 – Aynı Usul ve Esasların üçüncü bölümünde Lastikler İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a) Geri Kazanım Katılım Payına Tabi Lastiklerin Tanımlanması” bölümünün ikinci fıkrasında yer alan Örnek-5’in altına gelmek üzere örnekler aşağıdaki şekilde eklenmiştir.

“Örnek-6: (J) gerçek/tüzel kişisi yurt içinde araç üretimi yapmaktadır. (J) gerçek/tüzel kişisinin ürettiği araçlarda stepne lastik bölümü de bulunmaktadır. (J) gerçek/tüzel kişisi ürettiği araçlarda orijinal eşya/parça kapsamında kullanacağı lastikleri yurt içinde araç lastiği üreten (K) gerçek/tüzel kişisinden temin etmektedir. Bu durumda;

• (J) gerçek/tüzel kişisi orijinal eşya/parça kapsamında kullanmak üzere (K) gerçek/tüzel kişisinden temin ettiği lastikler (stepne lastikler de dahil) için geri kazanım katılım payı beyanı yapar, ancak geri kazanım katılım payı ödemez.

• (K) gerçek/tüzel kişisi orijinal eşya/parça kapsamında kullanmak üzere (J) gerçek/tüzel kişisine verdiği lastikler için (stepne lastikler de dahil) geri kazanım katılım pay beyanı yapar, ancak geri kazanım katılım payı ödemez.

Örnek-7: (L) gerçek/tüzel kişisi lastik kaplama faaliyeti yürütmektedir. (L) gerçek/tüzel kişisi kaplama işlemi yaptığı lastikleri yurt içinde (M) gerçek/tüzel kişisine satmaktadır. Bu durumda (L) gerçek/tüzel kişisi lastik kaplama faaliyeti yaparak yurt içine arz ettiği lastikler için geri kazanım katılım payından sorumlu değildir.”

MADDE 12 – Aynı Usul ve Esasların üçüncü bölümünde Elektrikli ve Elektronik Eşyalar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a) Geri Kazanım Katılım Payına Tabi Elektrikli ve Elektronik Eşyaların Tanımlanması” bölümünün onuncu fıkrasında yer alan Örnek-l’in altına gelmek üzere aşağıdaki fıkralar ve örnekler eklenmiş ve takip eden fıkra numaraları buna göre teselsül ettirilmiştir.

“(11) Geri Kazanım Katılım Payına İlişkin Yönetmeliğin 5 inci maddesinin onbirinci fıkrası gereğince; piyasaya arz edilecek araçlar ile elektrikli ve elektronik eşyaların orijinal eşya/parçası (bu eşyaların ilk üretim aşamasında eşyaya bütünleşik bileşen olarak doğrudan monte edilen ürünler) olarak kullanılan ve Kanunun ek-1 sayılı listesinde yer alan ürünler için bu ürünleri sadece araç ile elektrikli ve elektronik eşya üretiminde orijinal eşya/parça olarak kullanılmak şartıyla piyasaya sürenler tarafından beyan yapılır, ancak bu ürünlerden geri kazanım katılım payı tahsil edilmez. Orijinal eşya/parça tanımına uymasına rağmen münferit olarak piyasaya arz edilen Kanunun ek-l sayılı listesinde yer alan ürünler için geri kazanım katılım payı beyanı yapılır ve geri kazanım katılım payı tahsil edilir.

Örnek-1: Araçlar için nihai ürün niteliğindeki buzdolabı üretimi yapan (C) gerçek/tüzel kişisi üretmiş olduğu buzdolaplarını, otobüslerde bu ürünleri orijinal eşya/parça olarak kullanan (D) gerçek/tüzel kişisine vermektedir. Ayrıca (C) gerçek/tüzel kişisi söz konusu ürünlerinin bir kısmını da araç ve aksesuarlarının modifikasyonunu yapan (E) gerçek/tüzel kişisine vermektedir.

• (C) gerçek/tüzel kişisi, (D) gerçek/tüzel kişisine vermiş olduğu orijinal eşya/parça kapsamındaki buzdolapları için beyan yapacak, ancak bu ürünleri için geri kazanım katılım payı ödemeyecektir.

• (C) gerçek/tüzel kişisi (E) gerçek/tüzel kişisine vermiş olduğu buzdolapları için geri kazanım katılım payından sorumludur.

Örnek-2: Araç üretimi yapan (F) gerçek/tüzel kişisi ürettiği araçlara nihai ürün olarak değerlendirilmeyen monitörleri entegre etmektedir. Ayrıca araç içi eğlence paketi ekipmanı olarak nihai ürün niteliğinde olan monitörleri (G) gerçek/tüzel kişisinden alarak araç üretimi aşamasında kullanmaktadır.

• (F) gerçek/tüzel kişisinin nihai ürün olmayan ve dolayısıyla geri kazanım katılım payı uygulamasına tabi olmayan monitörler için geri kazanım katılım payından sorumlu değildir.

• (F) gerçek/tüzel kişisi araçların üretim aşamasında orijinal eşya/parça olarak kullanmak için (G) gerçek/tüzel kişisinden aldığı nihai ürün olan monitörler için beyan yapacak, ancak geri kazanım katılım payı ödemeyecektir. Ayrıca (G) gerçek/tüzel kişisi de (F) gerçek/tüzel kişisine orijinal eşya/parça kapsamında verdiği monitörler için beyan yapacak, ancak geri kazanım katılım payı ödemeyecektir.

(12) Geri kazanım katılım payı uygulamasına tabi ürün listesinde yer alan ve enerjisini güneş pilinden (fotovoltaik pillerden) alan elektrikli ve elektronik eşyalar Geri Kazanım Katılım Payına İlişkin Yönetmelik kapsamına dâhildir.

Örnek-1: Cep telefonu şarj cihazı, aydınlatma ekipmanları, hesap makinaları vb.

(13) Cep telefonu, tablet gibi ekipmanların doğrudan prize bağlanmadan şarj edebilen taşınabilir nitelikteki elektrikli ve elektronik eşyalar Geri Kazanım Katılım Payına İlişkin Yönetmelik kapsamına dâhildir.

Örnek-1: Powerbank vb.

(14) Trafo ve jeneratörler, Çevre Kanunu ek-1 sayılı listesi kapsamında yer almadığından geri kazanım katılım payı uygulaması dışında değerlendirilmektedir.”

MADDE 13 – Aynı Usul ve Esasların üçüncü bölümünde Elektrikli ve Elektronik Eşyalar İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “b) Açıklayıcı Genel Örnekler” bölümündeki Örnek 4’ün altına gelmek üzere aşağıdaki Örnek-5 eklenmiştir.

“Örnek-5: (F) gerçek/tüzel kişisi powerbank ithalatı gerçekleştirmektedir. İthal ettiği bahse konu ürünleri yurt içinde (G) gerçek/tüzel kişisine satmaktadır. Bu durumda (F) gerçek/tüzel kişisi ithal ettiği powerbanklar için geri kazanım katılım payından sorumludur. (G) gerçek/tüzel kişisi, (F) gerçek/tüzel kişisinden satın aldığı bahse konu ürünler için geri kazanım katılım payı yükümlülüğü bulunmamaktadır.”

MADDE 14 – Aynı Usul ve Esasların üçüncü bölümünde Pil ve Akümülatörler İçin Geri Kazanım Katılım Payı Uygulamaları başlığı altında yer alan “a) Geri Kazanım Katılım Payına Tabi Pil ve Akümülatörlerin Tanımlanması” bölümünün ikinci fıkrasında yer alan Örnek-2’nin altına gelmek üzere üçüncü fıkra ve aşağıdaki Örnek-1 eklenmiştir.

(3) Depozito uygulaması dahilinde piyasaya arz edilen akümülatörlerin tüketimleri/kullanımları sonrasında iade alınmasına yönelik olarak Bakanlıkça belirlenen esaslar doğrultusunda depozito yönetim sisteminin kurularak Bakanlıktan onay alınması durumunda; depozito uygulaması dâhilinde geri toplanmak üzere piyasaya arz edilen akümülatörler için geri kazanım katılım payı beyanı verilir ancak geri kazanım katılım payı ödenmez. Depozito uygulaması dâhilinde piyasaya sürülen ancak geri toplanamayan miktarlar için ise geri kazanım katılım payı ödenir. Depozito uygulamalarına yönelik işlemler Bakanlık tarafından belirlenen usul ve esaslar çerçevesinde gerçekleştirilir.

Örnek-1: (I) firması yurt içinde piyasaya arz etmek üzere ithal ettiği akümülatörler için Bakanlıkça belirlenen esaslar doğrultusunda depozito uygulama planı hazırlanması ve Bakanlık Bilgi Sistemi üzerinden sunulan planının uygun bulunması durumunda depozito uygulanan akümülatörler için geri kazanım katılım payı ödeme yükümlülüğü bulunmaz. Ancak depozito uygulanacak akümülatörler için geri kazanım katılım payı beyanı yapılır.

Kıdem Tazminatı Tavanı Belli Oldu!

Ocak-haziran döneminde 6 bin 730 lira olarak uygulanan kıdem tazminatı tavanı 1 Temmuz 2020 tarihinden geçerli olmak üzere 7 bin 117 TL’ye yükseldi.

Aynı işverene bağlı iş yerlerinde 10 yıl çalışan bir kişinin alabileceği maksimum kıdem tazminatı tutarı da 67 bin 300 liradan 71 bin 170 liraya yükseldi.

Bu rakam 2020'nin temmuz-aralık döneminde geçerli olacak.

Kıdem tazminatı tavan turarı bir yıl içerisinde ocak-temmuz ve temmuz-aralık olmak üzere iki kere değişiyor.

Gelir Vergisi Beyannamesinde Eğitim Ve Sağlık Harcamalarının Matrahtan İndirilmesi İmkanı

Eğer bir erteleme yapılmazsa, 2020 yılı için 2021 mart ayında verilecek gelir vergisi beyannamesi sayısında önceki yıllara göre çok ciddi bir artış olacak

2020 yılında elde edilen bireysel gelirlerin yıllık gelir vergisi beyannamesi ile beyan edilip edilmeyeceğinin saptanmasında 600.000 TL önemli bir tutar/sınır. Pek çok kişi 2020 yılı içinde bu tutarın üzerinde gelir elde ederse beyanname vermek zorunda kalacak. Çünkü

- Sanatçıların kazancı bu tutarı aşarsa gelir vergi istisnası uygulanamayacak ve bu gelirler için beyanname verilmesi gerekecek.

- Sporcu ve hakemlerin yıllık ücret gelirleri toplamı bu tutarı aşarsa beyanname verilmesi gerekecek.

- Ücretlilerin (kaç işverenden olursa olsun) elde ettiği ücret gelirleri toplamı bu tutarı aşarsa beyanname verilmesi gerekecek.

Demek ki, eğer bir erteleme yapılmazsa, 2020 yılı için 2021 mart ayında verilecek gelir vergisi beyannamesi sayısında önceki yıllara göre çok ciddi bir artış olacak…

Özellikle ilk defa gelir vergisi beyannamesi verecek okurlarımız için bu yazıda, gelir vergisi beyannamesi üzerinde yapılabilecek eğitim ve sağlık harcamalarına ilişkin indirimi tanıtmak istedim. İndirimi sadece yukarıda saydığım kişiler değil yıllık gelir vergisi beyannamesi veren tüm mükellefler uygulayabiliyor. Beyanname üzerinde başka indirimler (bağış vs.) yapmak da mümkün, ancak yazının çok uzamaması için diğer indirimleri başka bir yazıda ele alacağım.

Eğitim ve sağlık harcamalarında indirimin genel koşulları

Beyanname veren mükellefler kendileri, eşleri ve küçük çocuklarına[1] ait eğitim ve sağlık harcamalarını, aşağıdaki şartlarla gelir vergisi matrahından indirebiliyorlar:

- Eğitim ve sağlık harcamaları toplamının beyan edilecek gelirin yüzde 10’unu aşmaması (Aşarsa aşan kısım indirime konu edilemiyor),

- Türkiye'de yapılması,

- Gelir veya kurumlar vergisi mükellefiyeti bulunan gerçek veya tüzel kişilerden alınacak yasal belgelerle (fatura vb.) belgelendirilmesi.

İndirim, beyannamede bu indirim için ayrılmış özel satır doldurularak yapılıyor.

Yurt dışı okul giderleri, harcamanın Türkiye’de yapılmamış olması nedeniyle indirimde dikkate alınamıyor.

Eğitim ve sağlık harcamaları için ayrı ayrı yüzde 10 indirim imkânı yok, bunların toplamı üzerinden beyan edilen gelirin yüzde 10’u ile sınırlı tek bir indirim imkânı mevcut. İndirilemeyen kısım gelecek yıla devretmiyor.

Faydalı bilgiler…

* İndirime esas alınacak harcama tutarı, KDV dâhil bedelden oluşuyor.

* Mükellefin eşi ve küçük çocuklarının ayrı beyanname vermeleri halinde, eş ve küçük çocuklara ait eğitim ve sağlık harcamaları, öncelikle eş ve çocuğun kendi beyannamesinde indiriliyor, arta kalan tutar mükellefin beyannamesinde dikkate alınabiliyor.

* Öğrenciler için yapılan ev kirası, apartman aidatı, doğalgaz, elektrik, su ve internet gibi ödemeler indirim konusu yapılamıyor.

* Harcamaların perakende satış fişi veya ödeme kaydedici cihaz fişi ile belgelendirilmesi mümkün, ancak Maliye sürekli mükellefiyeti bulunan tüccar ve serbest meslek erbabında harcamaların belgelendirilmesi için faturayı şart koşuyor.

* Okul ücretinin içinde ödenen yemek bedeli eğitim harcaması olarak kabul edilmiyor.

* Özel sağlık sigortası primi sağlık harcamaları kapsamında değerlendirilmiyor, ancak bu primler başka bir fasıldan, beyan edilen gelirin yüzde 15'i ile sınırlı olarak gelir vergisi matrahından indirilebiliyor.

ÖRNEK

Bay (A) 2020 yılında tek işverenden yıl sonu itibariyle kümülatif matrahı 650.000 TL olan ücret geliri elde etmiştir. Ücret geliri üzerinden 211.077 TL vergi kesintisi yapılmıştır. 15 yaşındaki çocuğu için bir özel okula fatura karşılığında KDV dâhil 75.000 TL ve eşinin ameliyatı için bir özel hastaneye fatura karşılığı KDV dâhil 25.000 TL ödemede bulunmuştur.

Ücret gelirlerinin vergiye tabi tutarı 600.000 TL’yi aştığı için Bay (A) 2020 yılı için gelir vergisi beyannamesi verecektir. Bay (A)’nın gelir vergisi beyanı şöyle olacaktır.

- Beyan Edilen Ücret Geliri : 650.000 TL

- İndirilebilecek Eğitim ve Sağlık Harcaması Sınırı : 65.000 TL

(650.000 x % 10)

- Mükellefin Eğitim ve Sağlık Harcaması Tutarı : 100.000 TL

(75.0000 + 25.000)

- İndirilemeyen Eğitim ve Sağlık Harcaması Tutarı : 35.000 TL

(100.000 – 65.000)

- Gelir Vergisi Matrahı : 585.000 TL

(650.000 – 65.000)

-Hesaplanan Gelir Vergisi : 185.820 TL

- İade Edilecek Vergi : 25.257 TL

(211.077 – 185.820)

Görüldüğü gibi bu örnekte mükellef beyanname üzerinde eğitim ve sağlık harcamalarını indirdiği için vergi iadesi almaya hak kazanmıştır.

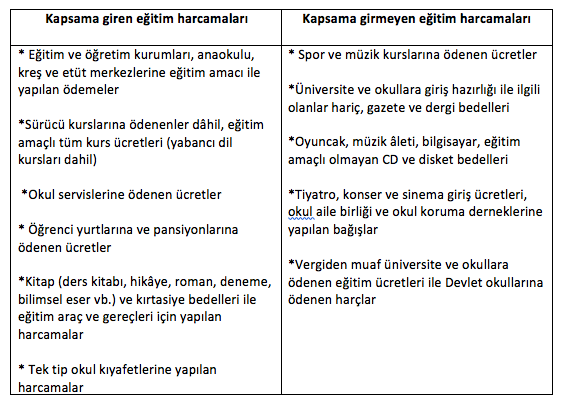

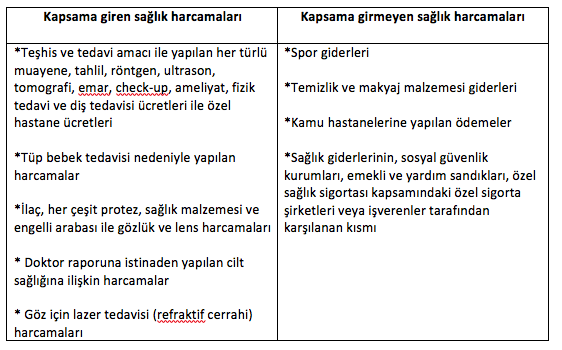

Eğitim ve sağlık harcamalarının kapsamı

İndirim kapsamına giren ve girmeyen eğitim ve sağlık harcamalarının neler olduğunu yazının sonundaki tabloda görebilirsiniz.

Sonuç

Özellikle tek işverenden ücret geliri elde edenler, örnekte olduğu gibi, dönem içinde eğitim ve sağlık harcamalarına ilişkin belgeleri toplar ve beyannamede bu indirimi yaparlarsa vergi iadesi alabilirler. Başka beyana tabi gelirleri olanlar ise bu indirimi yaparak, gelirlerin toplanmasından ve artan oranlılıktan doğabilecek vergi artışını azaltabilir veya tamamen yok edebilirler. Gelecek yıl mart ayında bu belgeleri toplamak zor olabilir. Bugünden hazırlıklı olmak lazım… Bizden hatırlatması…

Erdoğan Sağlam

Personele Tahsis Edilen Araçların Giderlerini Ücret Sayan Uygulama Danıştay'dan Döndü!

Hemen yanlış anlamayın, bu uygulama kamu kurumları ve kamu yöneticileri için geçerli değil, kamu personeline makam aracı tahsisinde herhangi bir sorun yok. Maliye'nin araç tahsisini ücret sayan görüşü, özel sektör yani şirketler ve araç tahsis ettikleri yöneticiler için geçerli.

Ağaçlarla Uğraşmaktan Ormanı Görememek!

Rahmetli Hocam Prof. Dr. Şükrü Kızılot yazılarında "ağaçlarla uğraşmaktan ormanı görememek" şeklinde bir sözü sıkça kullanırdı. Bence de çok doğru bir söz, vergilendirmede bu kadar kayıt dışılık ve kayıt dışı alan varken, Maliye’nin tüm enerjisini zaten kayıt altında olan ve üstelik ciddi vergi yükü taşıyan bu ve benzeri konulara yoğunlaştırması oldukça ilginç ve bir o kadar da şaşırtıcı!

Kişisel görüşümüze göre, gayrimenkul ve binek otomobillerin artık vergi gündeminden çıkarılması, yerine yeni güncel konuların alınması şart.

Şirketler Kimlere Özel Araç Tahsis Ediyor?

Şirketler CEO, Yönetim Kurulu Üyeleri, CFO ve diğer üst düzey yöneticilerine eve gidip gelmeleri ve işte kullanmaları amacıyla araç tahsis ediyor. Üstelik, bu yeni bir uygulamada değil, yıllardır yapılıyor. Vergi uygulamasında uzunca bir süre bu konuda herhangi bir sıkıntı ile karşılaşılmadı. Ancak, bazı konularda yasal mevzuatta bir değişiklik yapılmasa da, idari yorumun değişmesi ile bir anda her şeyin alt üst olabildiğine şahit oluyoruz.

İşte, bunun en güzel örneklerinden birisi de, şirketlerin CEO, Yönetim Kurulu Üyeleri, CFO ve diğer üst düzey yöneticilerine araç tahsis etmeleri.

Maliye, Personele Tahsis Edilen Araçların İş Dışı Kullanım Giderlerini Net Ücret Olarak Kabul Ediyor!

Gelir Vergisi Kanunu’nun 61. Maddesinde yer alan düzenlemeye göre, yönetim ve denetim kurulları başkanı ve üyeleri ile şirket personeline ödenen veya sağlanan para, ayın ve menfaatler ücret olarak kabul ediliyor.

Maliye; CEO, Yönetim Kurulu Üyeleri, CFO ve diğer üst düzey yöneticilere tahsis edilen araçların iş dışı kullanım (işe geliş̧ - gidiş, hafta sonu tatili, bayram tatili vb.) giderlerini net ücret olarak kabul ediyor ve ücret olarak vergilendirilmesini istiyor. Bu konuda verdiği bir özelgenin özeti şu şekilde:

“Şirket personelinin işyerine geliş gidişlerini kolaylaştırmak amacıyla toplu taşıma dışında tahsis edilen araçlar ile CEO, Yönetim Kurulu Üyeleri ve CFO’lara bu sıfatları dolayısıyla tahsis edilen araçların, işle ilgili olarak kullanılmadıkları (işe geliş - işten dönüş, hafta sonu tatili, bayram tatili vb.) dönemlere ilişkin giderlerinden Şirketler tarafından karşılanan kısmının net ücret olarak kabul edilmesi ve bu ödemelerin Gelir Vergisi tevkifatına tabi tutulması, bu şekilde tevkifata tabi tutulan brüt tutarların ise kurum kazancının tespitinde indirilecek gider olarak dikkate alınması gerekir.” (GİB. İzmir VDB’nin 17.01.2012 tarih ve B.07.1.GİB.4.35.16.01-176300-48 sayılı Özelgesi).

Maliye’nin, şirket personeline tahsis edilen araçların iş dışı kullanım giderlerine yaklaşımı bu şekilde!

Vergi İncelemelerinde İlk Bakılan Konular Arasında!

Vergi İncelemelerinde, şirketlerin CEO, Yönetim Kurulu Üyeleri, CFO ve diğer üst düzey yöneticilere araç tahsisi, ilk bakılan konular arasında. Böyle bir araç tahsisi varsa, bu araçların iş dışında kullanılıp kullanılmadığı araştırılıyor. Tahsis edilen araçlar iş dışında da kullanılıyorsa, örneğin işe geliş̧- gidiş, hafta sonu veya bayram tatillerinde de kullanılıyorsa, bu iş dışı kullanımlara ilişkin giderler net ücret olarak kabul edilerek brütleştiriliyor ve şirketler adına vergi ziyaı cezalı gelir vergisi stopajı tarhiyatları yapılıyor.

Giderlerin büyüklüğüne göre, tarhiyat yapılacak gelir vergisi stopajı ve vergi ziyaı cezasının tutarı da artıyor.

Danıştay: CEO, Yönetim Kurulu Üyeleri, CFO ve Diğer Üst Düzey Yöneticilere Tahsis Edilen Araçların Akaryakıt Giderleri Ücret Olarak Değerlendirilemez!

Bu konuda yapılan bir tarhiyatın yargıya taşınması üzerine Danıştay verdiği kararda;

“Şirketler tarafından CEO, Yönetim Kurulu Üyeleri, CFO ve diğer üst düzey yöneticilere araç tahsis edilerek akaryakıt dahil tüm giderlerinin karşılanmasının bu araçların işte kullanıldığı gerçeğini değiştirmeyeceğini, sayılan kişilerin işle ile ilgili olarak kendi araçlarını kullanmaları halinde akaryakıt giderlerinin şirketler tarafından karşılanmasında da aynı durumun söz konusu olduğunu, bu nedenle tahsis edilen araçların akaryakıt giderleri ile kendi araçlarını kullananların karşılanan akaryakıt giderlerinin net ücret olarak değerlendirilemeyeceğini, bu giderlerin brüte iblağ edilerek brüt ücret olarak gelir vergisi stopajına tabi tutulamayacağını”

açıkladı (Danıştay 4. Dairesi’nin 25.9.2012 tarih E. 2010/5654, K. 2012/4557 sayılı Kararı).

Yalnız bu kararda dikkat çeken ve karara esas alınan ince noktalar; akaryakıtın şirketin anlaşmalı akaryakıt istasyonlarından taşıt tanıma, otobil, taşıt ünitesi ve benzeri elektronik ortamlarda alınması, akaryakıt sarfiyatının şirket tarafından takibi, alış faturalarının şirket adına düzenlenmesi.

Danıştay Haklı, Araçlar İşle İlgili Tahsis Ediliyor, Giderlerinin Şirket Tarafından Karşılanması da Son Derece Normal!

Gelir Vergisi Kanunu’nun ücretle ilgili 61. Maddesinin incelenmesinden de fark edileceği üzere, Kanunda ücretin tanımı çok geniş yapılmış olup, çalıştırılan kişilerle ilgili nakdi ve ayni her şeyin ücret tanımına dahil edilmesi mümkün. Bu son derece sakıncalı.

Yazımıza konu olayda da, şirketler işlerinin gördürülmesi için belirlediği şartları taşıyan çalışanlarına araç tahsis ediyor ve giderlerini karşılıyor. Bu tamamen iş ve işin gördürülmesi ile ilgili, çalışanların cebine giren bir şey yok. Bu nedenle, söz konusu giderlerin, çalışanlara sağlanan menfaat olarak değerlendirilmemesi gerekir. Aksi halde, yorumla ilgili ilgisiz her şey ücret tanımına dahil edilebilir.

Bu nedenle, Maliye’nin görüşüne katılmıyorum.

Peki, Binek Otomobillerin Giderlerine Getirilen Yüzde 70 - 30 Kısıtlaması Bu Sorunu Çözer Mi?

Maliye, 7194 sayılı Kanunla yaptığı düzenleme ile, faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olanların bu amaçla kullandıkları hariç olmak üzere, binek otomobillere ilişkin giderlerin kurumlar vergisine esas kazançtan indirimini, yüzde 70 ile sınırlandırdı. Binek otomobillere ilişkin giderlerin kalan yüzde 30’unun ise KKEG olarak dikkate alınması gerekiyor. Bu düzenleme 1 Ocak 2020 tarihinde yürürlüğe girdi (GVK Mad. 40,68).

Gider kısıtlaması düzenlemesinin nedeni ise, şirketlere ait binek otomobillerin iş yanında özel ve şahsi ihtiyaçlar için de kullanılması.

Bize göre, binek otomobillerin giderleri ile ilgili olarak yapılan yüzde 70 - 30 kısıtlamasına ilişkin düzenleme, yaşanan bu sorunu çözdü.

Şirketlere ait binek otomobillerin özel işlerde kullanıldığı peşin olarak kabul edilerek, giderlerinin yüzde 30’unun safi kazancın tespitinde gider olarak düşülmesine izin verilmemesi, Şirketlerin CEO, Yönetim Kurulu Üyeleri, CFO ve diğer üst düzey yöneticilere tahsis ettikleri araçların kullanım giderlerinin net ücret olarak değerlendirilip değerlendirilemeyeceğine ilişkin sorunu da kendiliğinden çözdü.

Bize göre, artık bu tür araç tahsislerinde, araçların giderlerinde yaşanan ücret tartışması kendiliğinden sona ermiş oldu. Çünkü, söz konusu araçların giderlerinin yüzde 30’u peşinen KKEG olarak matraha ilave edilip vergilendirildiğinden, bunun net ücret olarak çalışanların ücretlerine ilave edilip bir daha vergilendirilmemesi gerekir.

Ne dersiniz? ABDULLAH TOLU