Mehmet Özdoğru

Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurulunun 06/01/2022 Tarihli ve 75935942-050.01.04-[01/7585] Sayılı Kararı

09 Ocak 2022 Tarihli Resmi Gazete

Sayı: 31714

Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumundan:

KURUL KARARI

Karar No: 75935942-050.01.04-[01/7585] Karar Tarihi: 06/01/2022

Konu: BDS 315 ““Önemli Yanlışlık” Risklerinin Belirlenmesi ve Değerlendirilmesi” Standardının ve BDS 315’in Revize Edilmesinden Kaynaklı Olarak Diğer Bazı Standartlarda Yapılan Değişikliklerin Yayımlanması

660 sayılı Kanun Hükmünde Kararnamenin 9’uncu maddesi uyarınca; uluslararası standartlara uyum sağlamak üzere, Uluslararası Bağımsız Denetim ve Güvence Denetimi Standartları Kurulu tarafından “ISA 315 (Revised 2019) and Conforming and Consequential Amendments to Other International Standards Arising from ISA 315 (Revised 2019)” başlığıyla yayımlanan Standardın ve diğer Standartlardaki değişikliklerin mevzuata kazandırılması amacıyla “BDS 315 ““Önemli Yanlışlık” Risklerinin Belirlenmesi ve Değerlendirilmesi” Standardı ile BDS 315’in Revize Edilmesinden Kaynaklı Olarak Diğer Bazı Standartlarda Yapılan Değişikliklerin yayımlanmasına karar verilmiştir.

Konut Yapı Kooperatiflerinin Kurumlar Vergisi ve Katma Değer Vergisi Karşısındaki Durumu

|

T.C. YALOVA VALİLİĞİ Defterdarlık Gelir Müdürlüğü |

|

Sayı |

: |

E-42152853-125-19386 |

15.12.2021 |

|

|

Konu |

: |

Konut Yapı Kooperatiflerinin Kurumlar Vergisi ve Katma Değer Vergisi karşısındaki durumu. |

||

|

İlgi |

: |

|

İlgide kayıtlı özelge talep formunuzda;

- Kooperatifinizin, üyelerinin konut ihtiyacını karşılamak amacıyla … tarihinde kurulduğu ve bu amaçla arsa satın aldığı,

- Mülkiyetindeki arsalar üzerinde yapı müteahhidi … ile sözleşme imzalanarak "İnşaat Ruhsatı"nda yapı sahibi Kooperatifiniz olacak şekilde ilk olarak … ada, … sayılı parsel üzerindeki … bloktan oluşan meskenler için … tarihli ve … sayılı yapı ruhsatlarının alındığı,

- Diğer parsellerin yapı ruhsatı alım sürecinin ise devam ettiği

belirtilmiş olup,

-Üyelerinize konut yapımı ile ilgili yapı ruhsatının alınıp inşaatın başlamasıyla Kooperatifinizin kurumlar vergisinden muaf olup olmayacağı,

- Sadece üyeleriniz için yaptırılacak konutlara ilişkin yapı müteahhidi firma tarafından yapılacak inşaat malzemesi alımlarında ve konutların yapımı sürecinde hem Kooperatifinizin, hem de müteahhit firmanın KDV istisnasına tabi olup olmayacağı,

- İstisna uygulanacaksa "KDV İstisna Belgesinin" tarafınıza verilmesi, istisna uygulanmayacak ise konutların yapılışı amacıyla malzeme alışı, işçilik faturası düzenlenmesi ve benzeri hallerde uygulanacak KDV oranı ile ilgili müteahhit firmanın Kooperatifinize keseceği faturalarda uygulanacak KDV oranının ne olacağı

hususlarında Defterdarlığımızdan görüş talep edilmektedir.

A) Kurumlar Vergisi Kanunun Yönünden Değerlendirme;

5520 sayılı Kurumlar Vergisi Kanununun 2 nci maddesinin ikinci fıkrası hükmüyle kooperatifler kurumlar vergisi mükellefleri arasında sayılmış olmakla beraber aynı Kanunun 4 üncü maddesinin birinci fıkrasının (k) bendinde, tüketim ve taşımacılık kooperatifleri hariç olmak üzere, ana sözleşmelerinde sermaye üzerinden kazanç dağıtılmaması, yönetim kurulu başkan ve üyelerine kazanç üzerinden pay verilmemesi, yedek akçelerin ortaklara dağıtılmaması ve sadece ortaklar ile iş görülmesine ilişkin hükümler bulunup, (Yapı kooperatiflerinin kendilerine ait arsalarını kat karşılığı vererek her bir hisse için bir iş yeri veya konut elde etmeleri ortak dışı işlem sayılmaz. Kooperatiflerin ortak dışı işlemleri nedeniyle kooperatif tüzel kişiliğine bağlı ayrı bir iktisadi işletme oluşmuş kabul edilir. Kooperatiflerin, iktisadi işletmelerinden ve tam mükellefiyete tabi başka bir kurumun sermayesine katılımlarından kazanç elde etmelerinin ve bu kazançların daha sonra ortaklara dağıtılmasının muafiyete etkisi yoktur. Ortak dışı işlemlerden elde edilen kazançların vergilendirilmesine ilişkin usul ve esaslar Maliye Bakanlığınca belirlenir.) bu hükümlere fiilen uyan kooperatifler ile bu kayıt ve şartlara ek olarak kuruluşundan inşaatın bitim tarihine kadar yönetim ve denetim kurullarında, söz konusu inşaat işlerini kısmen veya tamamen üstlenen gerçek kişilerle tüzel kişi temsilcilerine veya Kanunun 13 üncü maddesine göre bunlarla ilişkili olduğu kabul edilen kişilere veya yukarıda sayılanlarla işçi ve işveren ilişkisi içinde bulunanlara yer vermeyen ve yapı ruhsatı ile arsa tapusu kooperatif tüzel kişiliği adına tescil edilmiş olan yapı kooperatiflerinin kurumlar vergisinden muaf olduğu hükme bağlanmıştır.

Buna göre, yapı kooperatiflerinin muafiyetten yararlanabilmeleri için ana sözleşmelerinde;

- Sermaye üzerinden kazanç dağıtılmaması,

- Yönetim kurulu başkan ve üyelerine kazanç üzerinden pay verilmemesi,

- Yedek akçelerin ortaklara dağıtılmaması,

- Sadece ortaklarla iş görülmesine (Yapı kooperatiflerinin kendilerine ait arsalarını kat karşılığı vererek her bir hisse için bir iş yeri veya konut elde etmeleri ortak dışı işlem sayılmaz.)

ilişkin hükümler bulunması ve bu hükümlere fiilen uyulması gerekmektedir.

Öte yandan, yapı kooperatiflerinde yukarıda belirtilen şartların yanı sıra; kuruluşundan, inşaatın sona erdiği tarihe kadar yönetim ve denetim kurullarında, söz konusu inşaat işlerini kısmen veya tamamen üstlenen gerçek kişilerle tüzel kişi temsilcilerine veya Kanunun 13 üncü maddesine göre bunlarla ilişkili olduğu kabul edilen kişilere veya sayılan bu kişiler ile işçi - işveren ilişkisi bulunan kişilere yer vermemesi ve yapı ruhsatı ile arsa tapusunun kooperatif tüzel kişiliği adına tescil edilmiş olması şartları da aranmaktadır.

Konuyla ilgili olarak ayrıntılı açıklamaların yapıldığı 1 seri no.lu Kurumlar Vergisi Genel Tebliğinin "4.13.2. Yapı kooperatiflerinin muafiyetinde özel şartlar" başlıklı bölümünde "...Yapı kooperatiflerinin yapı ruhsatı veya arsa tapusunun kooperatif tüzel kişiliği adına bulunmadığı durumlarda da muafiyetten yararlanılması mümkün değildir. Örneğin, inşaatı üstlenen müteahhit adına düzenlenecek bir yapı ruhsatı, yapı kooperatifinin muafiyetten yararlanmasını engelleyecektir. Henüz arsa temini veya inşaat aşamasına gelmemiş bulunan dolayısıyla, işyeri veya konut teminine yönelik faaliyeti bulunmayan kooperatifler için bu şartlar aranmayacaktır. Örneğin, arsa tapusu kooperatif tüzel kişiliğine ait olmakla birlikte, henüz inşaat aşamasına gelmemiş bulunan konut yapı kooperatifinden inşaat ruhsatına ilişkin şart aranmayacaktır..." açıklamalarına yer verilmiştir.

Bu hüküm ve açıklamalara göre, Kooperatifinizin ana sözleşmesinde söz konusu hükümlere yer verilmiş olup, inşaatın sona erdiği tarihe kadar yönetim ve denetim kurullarında, söz konusu inşaat işlerini kısmen veya tamamen üstlenen gerçek kişilerle tüzel kişi temsilcilerine veya Kanunun 13 üncü maddesine göre bunlarla ilişkili olduğu kabul edilen kişilere veya sayılan bu kişiler ile işçi - işveren ilişkisi bulunan kişilere yer verilmemesi ve yapı ruhsatı ile arsa tapusunun kooperatif tüzel kişiliği adına tescil edilmiş olması şartlarının da sağlanması kaydıyla Kooperatifiniz Kurumlar Vergisi Kanununun 4 üncü maddesinin birinci fıkrasının (k) bendi uyarınca kurumlar vergisinden muaf tutulacaktır.

Ayrıca, arsa tapuları Kooperatifiniz tüzel kişiliğine ait olmakla birlikte, henüz inşaat aşamasına gelinmemiş olması halinde inşaat ruhsatına ilişkin şartın aranmayacağı tabiidir.

B) Katma Değer Vergisi Yönünden Değerlendirme;

Katma Değer Vergisi (KDV) Genel Uygulama Tebliğinin;

- "Konut Yapı Kooperatiflerine Yapılan İnşaat Taahhüt İşlerinde İstisna/İndirimli Oran Uygulaması" başlıklı (II/G-4.2.) bölümünde,

"3065 sayılı Kanunun geçici 15 inci maddesi ile 29/7/1998 tarihinden önce bina inşaat ruhsatı almış olan konut yapı kooperatiflerine yapılan inşaat taahhüt işleri KDV'den istisna edilmiştir. Bu madde çerçevesinde, konut yapı kooperatiflerine ifa edilecek inşaat taahhüt işleri, bina inşaat ruhsatı 29/7/1998 tarihinden önce alınmış ise KDV'den istisna tutulur. Bina inşaat ruhsatı bu tarihten sonra alınmışsa söz konusu işlere (% 1) oranında KDV uygulanır.

Konut yapı kooperatiflerine yapılan inşaat taahhüt işlerinde istisna veya indirimli KDV oranı (%1) uygulanabilmesi için;

- Kooperatifin konut yapı kooperatifi statüsünde olması,

- İşin konut yapı kooperatifine yapılması,

-Yapılan işin inşaat işi olması ve taahhüde dayanması

gerekir.

...

Diğer taraftan, konut yapı kooperatiflerinin emanet usulüyle inşaat işi yaptırmaları halinde, taşeron ve müteahhitler tarafından konut yapı kooperatiflerine yapılan malzeme hariç işçilik hizmetlerinde, yalnızca işçilik hizmetlerine istisna veya indirimli oran uygulanır. Bunun dışında inşaatta kullanılmak üzere piyasadan satın alınan mal ve hizmetler ise genel hükümler çerçevesinde vergiye tabi tutulur."

- "Konut Yapı Kooperatiflerine Verilen İnşaat Taahhüt İşlerinde İndirimli Oran Uygulaması" başlıklı (III/B-2.1.2.) bölümünde,

"3065 sayılı Kanunun geçici 15 inci maddesinde, 29/7/1998 tarihinden önce bina inşaat ruhsatı alınmış inşaatlara ilişkin olarak konut yapı kooperatiflerine yapılan inşaat taahhüt işleri 1/1/1998 tarihinden geçerli olmak üzere KDV'den istisna edilmiştir. Bina inşaat ruhsatını 29/7/1998 tarihinden sonra almış konut yapı kooperatiflerine yapılacak inşaat taahhüt işleri ise 2007/13033 sayılı Bakanlar Kurulu Kararına ekli (I) sayılı listenin 12 nci sırası uyarınca (% 1) oranında KDV'ye tabi bulunmaktadır."

açıklamalarına yer verilmiştir.

Diğer taraftan, konut yapı kooperatiflerine yapılan inşaat taahhüt işlerinde istisna veya indirimli KDV oranı (%1) uygulanabilmesi için işin konut yapı kooperatifine yapılmış olması hususuna ilişkin şartın gerçekleşip gerçekleşmediği, yapı ruhsatının münhasıran konut yapı kooperatifi adına düzenlenmiş olmasına (bir başka deyişle, ruhsatın "yapı sahibi" bölümünde yalnızca konut yapı kooperatifinin adına yer verilmiş olmasına) göre belirlenecektir.

Buna göre, … tarihinden sonra Kooperatifiniz adına inşaat ruhsatı alındığından, müteahhit tarafından Kooperatifinize verilen inşaat taahhüt hizmetleri için (%1) oranında KDV uygulanması mümkün bulunmaktadır.

Kooperatifiniz tarafından emanet usulüyle inşaat işi yaptırılması halinde, müteahhit tarafından Kooperatifinize yapılan malzeme hariç işçilik hizmetlerinde (%1) oranında KDV uygulanması, inşaatta kullanılmak üzere Kooperatifiniz veya müteahhit tarafından piyasadan mal ve hizmet alımları ise genel hükümler çerçevesinde KDV'ye tabi olması gerekmektedir.

Bilgi edinilmesini rica ederim.

Ortağın Paylarını Limited Şirkete Satması

Limited şirket ortakları, sahip oldukları esas sermaye paylarını kısmen veya tamamen diğer ortaklara veya üçüncü kişilere satıp devredebilirler. Limited şirket ortağının, Türk Ticaret Kanunu’nda aranılan bazı şartlara uymak kaydıyla, sahip olduğu esas sermaye paylarını şirkete satıp devretmesi de mümkündür.

Ancak, şirkete satılacak payların itibari değerlerinin toplamı şirket esas sermayesinin % 10’unu aşmaması gerekir. Bu %10’lık sınırın belirlenmesinde yasanın aradığı esas sermaye paylarının itibarî değeridir. Müdürlerin şirketin kendi paylarını iktisabı konusunda yetkilendirilmesi veya böyle bir iktisabın onaylanması genel kurulun devredilemez yetkilerinden olduğundan, limitet şirketin esas sermayesinin %10’una kadar olan ortaklık paylarını satın alabilmesi için, şirket genel kurulunun müdürü yahut birden fazla müdür var ise müdürler kurulunu yetkilendirmesi gerekir. Limited şirketin ortağa ait esas sermaye paylarını satın alabilmesi için, bunları alabilecek tutarda serbestçe kullanabileceği özkaynaklara sahip olması gerekir. Eğer bu koşul sağlanmıyor ise, şirket, ortağın esas sermaye paylarını satın almamalıdır.

Bunun yanında, limitet şirketin ortağa ait esas sermaye paylarını satın alabilmesi için, ortak ile şirket arasında noter huzurunda bir devir sözleşmesi yapılması ve bu devrin şirket genel kurulunda görüşülüp onaylanması gerekir. Limitet şirket, ortağından satın aldığı paylar için, ayrıca ödediği tutar kadar yedek akçe ayırmak zorundadır. Limitet şirketin ortağından satın aldığı esas sermaye paylarına ait oy hakları ile buna bağlı diğer haklar, paylar şirketin elinde bulunduğu sürece donar. Limitet şirketin, ortağından satın aldığı esas sermaye paylarına ait ek ve yan ödeme yükümlülükleri de, söz konusu paylar şirketin elinde bulunduğu sürece istenemez.

Sonradan sorun yaşanmaması ve sorumluluklarının doğmaması bakımından, ortağın sahip olduğu esas sermaye paylarını limitet şirkete satarken özellikle müdürlerin yasal koşulların varlığını araması gerekir. Dr. Soner ALTAŞ Bilim, Sanayi ve Teknoloji Bakanlığı Başmüfettişi

https://www.dunya.com/kose-yazisi/ortagin-paylarini-limited-sirkete-satmasi/645308

Vergide Eşitliğin Fırsat Maliyeti Vergide Adalet!

Asgari ücrete yapılan yüksek nominal ücret zammıyla birlikte 2022 yılında uygulanacak asgari ücretin aylık brüt tutarı 5.004,00 TL’ye yükselmiş olup, bu tutardan işçi SGK primi (%14) ve işsizlik sigortası primi (%1) düşüldüğünde kalan 4.253,40 TL ise asgari ücretlilerin gelir vergisi matrahı olmuştur. Normal şartlarda bu matrah üzerinden aylar itibariyle kümülatif olarak hesaplanarak artan oranlı tarife kapsamında tevkif edilecek Gelir Vergisi, 7349 sayılı Kanun ile istisna edildiğinden, asgari ücretlilerin gelir vergisi tevkifat matrahı aynı zamanda aylık elde edecekleri net ücrete dönüştü. Bununla birlikte aynı Kanun kapsamında aylık brüt asgari ücret tutarı üzerinden alınması gereken binde 7,59 oranındaki Damga Vergisi de istisna edilince, asgari ücretli olarak çalışan ücretlilerin üzerindeki vergi yükü kaldırılmış oldu.

AGİ kaldırıldı!

Asgari ücretin vergiden istisna edilmesi, her ne kadar büyük bir gelişme olsa da, 2008 yılından itibaren yürürlükte olan “Asgari Geçim İndirimi (AGİ)” müessesesi de aynı Kanunla tarihe karışmış oldu.

Asgari ücretin yıllık brüt tutarı üzerinden hesaplanan ve çalışanların ailevi durumlarını, çocuk sayılarını dikkate alarak ödemeleri gereken gelir vergisinin bir kısmını iade almalarına olanak sağlayan, ücretlilerin şahsi ve ailevi durumlarını dikkate aldığı için de vergide adaleti tesis etme fonksiyonu ağır basan asgari geçim indirimi müessesesinden vazgeçildi. Bunun yerine, ücretli olarak çalışan herkesin (memurlar dahil) ücretleri üzerinden ödeyecekleri gelir vergisi ve damga vergisinden, asgari ücret üzerinden hesaplanan gelir vergisi (net tutar üzerinden) ve damga vergisinin (brüt tutar üzerinden) mahsup edilmesi imkanı getirildi.

Bir taraftan, tüm ücretlilerin eşit bir şekilde yararlanmalarına imkan veren gelir vergisi ve damga vergisi istisnası getirilirken, diğer taraftan da halihazırdaki gelir vergisi teşviki kaldırılmış oldu. Konuya bütüncül bakıldığında olayın vergide adalet ile vergide eşitlik arasında bir mübadele olduğu açıkça görülmektedir. Pek tabi ki her tercihin bir fırsat maliyeti olduğu gibi, tüm ücretlilere eşit bir teşvik mekanizması getirilmesinin alternatif maliyeti de nispeten daha adilane bir işlerliği olan asgari geçim indiriminden vazgeçilmesi olmuştur. Emeğin sermayeye nazaran daha az oranda vergilendirilmesi ilkesine dayanan ayırma kuramı, asgari geçim indirimi sayesinde emeğin kendi içinde de daha adil vergilendirilmesini sağlamaktaydı. Bu yönüyle AGİ, eşitler arasında adaleti tesis etmekteydi.

Şimdi ise sırada; yapılan bu vergisel değişikliğin ücret geliri elde eden memur ve işçilerin aylık gelirlerinde sağladığı değişikliği tespit etmekte.

AGİ kaldırılmasaydı, çalışanların elde edeceği teşvik ne kadar olacaktı?

Asgari geçim indirimi; 2008 yılından itibaren uygulanan ve çalışanların kendileri için (%50), çalışmayan eşleri için (%10), ilk iki çocuk için ayrı ayrı (%7,5), üçüncü çocuk için (%10) ve diğer çocukları için de (%5) oranında hesapladıkları asgari geçim indirimi oranları üzerinden hesaplanan bir gelir vergisi teşvik mekanizması idi. Bu uygulama sayesinde ücret matrahı aynı olan çalışanlar, ailevi durumlarına göre farklı tutarlarda gelir vergisine muhatap olmakta ve bu sayede de ellerine geçen net ücretleri farklı olmaktaydı. Hâsılı, evli olup eşi çalışmayan bir ücretlinin bekar ya da eşi çalışana göre, bir çocuğu olan ücretlinin birden fazla çocuğu olan diğerine kıyasla farklı tutarlarda gelir vergisi ödemesi sağlanmakta ve vergide adalet tesis edilmekteydi.

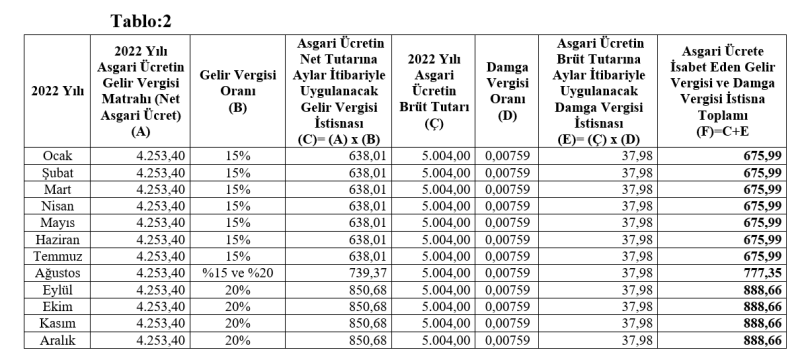

AGİ uygulaması kaldırılmasaydı; 2022 yılında geçerli olan brüt asgari ücret tutarı üzerinden hesaplanan ve ailevi durumları farklı olan ücretlilerin elde edecekleri aylık gelir vergisi teşviki aşağıdaki tablodaki gibi olacaktı:

Tablodan görüleceği üzere; eğer AGİ müessesesi kaldırılmasaydı; ailevi durumları birbirinden farklı olan ücretlilerin faydalanacağı aylık AGİ tutarları 375,30 TL ile 638,01 TL arasında olacaktı. Bir başka ifadeyle; aylık ücretleri üzerinden ödeyecekleri gelir vergisinden, kendi ailevi durumlarına isabet eden bu tutarları mahsup edeceklerdi.

Tablodan görüleceği üzere; eğer AGİ müessesesi kaldırılmasaydı; ailevi durumları birbirinden farklı olan ücretlilerin faydalanacağı aylık AGİ tutarları 375,30 TL ile 638,01 TL arasında olacaktı. Bir başka ifadeyle; aylık ücretleri üzerinden ödeyecekleri gelir vergisinden, kendi ailevi durumlarına isabet eden bu tutarları mahsup edeceklerdi.

Asgari ücrete isabet eden vergi istisnası çalışanlara ne kadar katkı sağladı?

Asgari ücretin net tutarına isabet eden gelir vergisi ve asgari ücretin brüt tutarına isabet eden damga vergisi istisnası getirilmesi ile birlikte tüm ücretlilerin vergi matrahları üzerinden ödeyecekleri gelir vergisinin ve damga vergisinin mahsup edilmesi imkanı doğdu. Bu mahsup, matrahların mahsubu şeklinde değil vergilerin mahsubu şeklinde olacağından, öncelikle ücretlinin ödeyeceği gelir vergisi ve damga vergisi bulunacak daha sonra ise asgari ücrete isabet eden kısım için vergi mahsuplaşmasına gidilecektir. Çok detaylarına girmek istemesem de şunu belirtmekte fayda görüyorum. Elde edilen ücretin matrahı kendi içinde kümülatif ilerken, asgari ücrete isabet eden gelir vergisi matrahı da kendi içinde kümülatif ilerleyecek. Bu durum ise asgari ücret tutarından daha fazla bir ücretle çalışan ücretlilerin daha erken aylarda bir üst dilime girmelerine neden olacak fakat bir üst dilimden gelir vergisi istisnası elde etmeleri daha sonraki aylarda gerçekleşecektir. Bir matrah mahsubu gerçekleşmiş olsaydı ve net matrah üzerinden bir vergileme uygulaması getirilseydi; bulunacak net matrahın kümülatif ilerleyecek olması sebebiyle bir üst dilimden vergilendirilme ya hiç olmayacaktı ya da ücretin tutarına göre çok daha sonraki aylarda gerçekleşecekti.

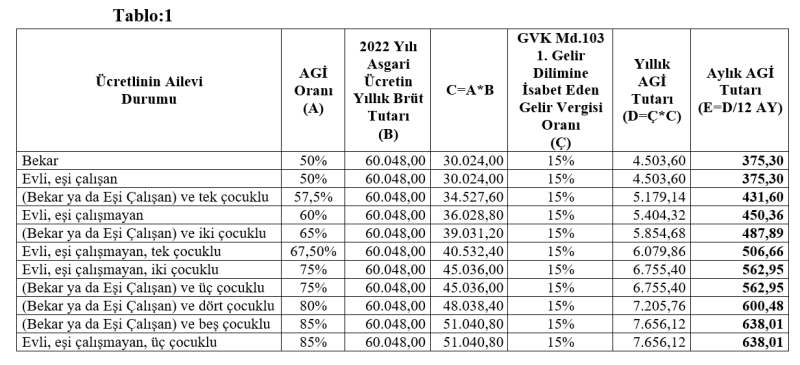

Benim esas bahsetmek istediğim husus; yapılan vergi politikası değişikliğinin ücretlilere sağladığı net avantajı tespit etmek olduğundan, ücretlere getirilen gelir vergisi ve damga vergisi istisnasının aylar itibariyle sağlayacağı katkıyı aşağıdaki tabloda inceleyelim:

Tablodan görüleceği üzere; asgari ücret tutarı da kendi içinde kümülatif ilerlemekte ve bir üst dilime girilince elde edilecek gelir vergisi istisnası da artmaktadır. Buna ilaveten 37,98 TL tutarındaki damga vergisi istisnası da hesaba katılınca tüm ücretlilerin eşit bir şekilde aylar itibariyle elde edeceği vergisel avantajlar; yılın ilk yedi ayı için 675,99 TL, sekizinci ayda 777,35 TL ve yılın son dört ayı için de 888,66 TL arasında olacaktır. Bu tutarların aritmetik ortalamasını hesap ettiğimizde aylık elde edilecek ortalama vergisel avantaj ise 755,33 TL’ye isabet edecektir.

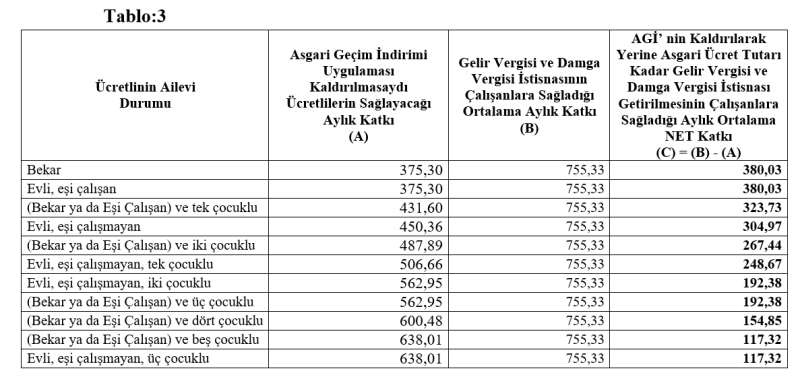

Şimdi konunun can damarına geldik. AGİ devam etseydi her ay elde edilecek avantaj ile AGİ’nin kaldırılıp yerine asgari ücret tutarı kadar gelir vergisi ve damga vergisi istisnası getirilmesinin sağladığı avantajı birbiriyle kıyaslarsak, yapılan vergisel değişikliğin ailevi durumları farklı olan ücretlilere sağladığı net katkıyı tespit edebiliriz.

Vergi istisnasının çalışanlara sağladığı net katkı nedir?

Yapılan vergisel değişikliğin ücretler üzerindeki yansımasını görmek için AGİ’ nin yerine ikame edilen ve asgari ücret tutarına isabet eden gelir vergisi ve damga vergisi istisnası toplamının ücretlilere sağlayacağı aylık ortalama net katkıdan, böyle bir vergi istisnası getirilmeyip AGİ uygulamasına devam edilseydi sağlanacak aylık net katkı arasındaki farkı tespit etmek gerekir. Böylelikle, vergide adaleti tesis eden AGİ müessesesinin kaldırılıp yerine asgari ücrete isabet eden tutar kadar vergi istisnası getirilmesi uygulamasının, ailevi durumları farklı olan ücretlilere sağladığı avantaj da açıkça görülmüş olacaktır.

Şimdi aşağıdaki tabloya bir göz atalım ve ne demek istediğimizi izah etmeye çalışalım:

Öncelikle şunu net bir şekilde ifade edebiliriz ki; ücretlilerin bakmakla yükümlü oldukları aile bireylerinin sayısı arttıkça AGİ’ nin sağladığı aylık katkının da arttığını ve bu sebeple vergide adaleti tesis ettiğini, buna karşın yeni getirilen vergi istisnasının ise ücretlilerin ailevi durumlarını dikkate almadan her ücretliye aynı tutarda uygulandığı için de vergide eşitliği sağladığı görülmektedir.

Öncelikle şunu net bir şekilde ifade edebiliriz ki; ücretlilerin bakmakla yükümlü oldukları aile bireylerinin sayısı arttıkça AGİ’ nin sağladığı aylık katkının da arttığını ve bu sebeple vergide adaleti tesis ettiğini, buna karşın yeni getirilen vergi istisnasının ise ücretlilerin ailevi durumlarını dikkate almadan her ücretliye aynı tutarda uygulandığı için de vergide eşitliği sağladığı görülmektedir.

Dikkat edilirse vergide adaleti tesis eden uygulamanın kaldırılarak vergide eşitliği ön plana alan bir uygulamanın yürürlüğe girmesiyle birlikte; ücretlilerin bakmakla yükümlü oldukları aile bireylerinin sayısı arttıkça elde edecekleri aylık net avantaj azalmaktadır.

Sonuç olarak;

Asgari ücrete getirilen gelir vergisi ve damga vergisi istisnası ile birlikte asgari geçim indirimi uygulamasından vazgeçilmesi; gelire ihtiyacı görece daha fazla olan ücretlilere daha az, gelire ihtiyacı nispeten daha az olan ücretlilere ise daha çok reel katkı sağladığından, gelir dağılımında adalet ilkesinden de sapma gerçekleşmiştir. Yusuf Cihad DEMET - Vergi Müfettişi

https://www.dunya.com/kose-yazisi/vergide-esitligin-firsat-maliyeti-vergide-adalet/645338

Kurumlar Vergisinin Düşürülmesi, Emekli Maaşları İle İlgili Düzenleme Yapılmasını İçeren Torba Kanun Alt Komisyondan Geçti

Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu ile Bazı Kanunlarda ve 375 Sayılı KHK'da Değişiklik Yapan Kanun Teklifi, TBMM Plan ve Bütçe Komisyonunda kabul edildi.

Teklif, Türkiye Cumhuriyet Merkez Bankası Kanunu'nda değişiklik yapıyor. Buna göre, banka nezdindeki yabancı ülke merkez bankalarına ait para, alacak, mal, hak ve varlıklar haczedilemeyecek, üzerlerine ihtiyati tedbir veya ihtiyati haciz konulamayacak.

Vergi kanunları uyarınca iadesi talep edilen vergilere ilişkin açılan davalarda, dava konusu tutarın yüzde 50'si oranında teminat alınmadan yürütmenin durdurulması kararı verilemeyecek.

Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu'nda yapılan değişiklikle, BES'te belirli bir süre bulunmuş katılımcılara, kısmen ödeme alma imkanı sağlanıyor. Kurumca belirlenen hallerde ve koşullarda katılımcıya sistemden ayrılmadan, devlet katkısı hesabındaki tutarlar hariç hesabındaki birikim tutarının yüzde 50'sine kadar kısmen ödeme yapılabilecek. Bu durumda kısmen yapılan ödeme tutarının yüzde 25'ini aşmamak üzere devlet katkısı hesabındaki tutardan da ödeme gerçekleştirilebilecek.

BES'te devlet katkısı yüzde 30 oluyor

Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu'nda yapılan değişiklikle halihazırda yüzde 25 olarak belirlenmiş olan devlet katkısı oranı yüzde 30'a yükseltiliyor.

Buna göre, işveren tarafından ödenenler hariç Türkiye Cumhuriyeti vatandaşı katılımcılar ile Türk Vatandaşlığı Kanunu'nun ilgili maddesi kapsamındaki katılımcılar adına bireysel emeklilik hesabına ödenen katkı paylarının yüzde 30'una karşılık gelen tutar, şirketler tarafından emeklilik gözetim merkezine iletilen bilgiler esas alınarak devlet katkısı olarak emeklilik gözetim merkezince hesaplanacak. Cumhurbaşkanı, yabancı para cinsinden yapılan katkı payı ödemeleri için bu oranı yüzde 10'a kadar indirmeye yetkili olacak.

Devlet katkısı, bakanlık bütçesine konulan ödenekten katılımcıların ilgili hesaplarına şirketler aracılığıyla aktarılmak üzere emeklilik gözetim merkezine ödenecek. Bir katılımcı için bir takvim yılında ödenen ve devlet katkısı tutarının hesaplanmasına esas teşkil eden katkı paylarının toplamı, ilgili takvim yılına ait hesaplamaya ilişkin dönemin sona erdiği tarihte geçerli brüt asgari ücretin hesaplama dönemine isabet eden toplam tutarını aşamayacak. Anılan sınırı aşan katkı payları için bakanlığın uygun görüşüyle, kurumca belirlenecek usul ve esaslar çerçevesinde, ilgili katkı payının ödendiği yılı takip eden takvim yıllarında da devlet katkısı hesaplaması ve ödemesi yapılabilecek. Bu ödenekten bütçenin diğer kalemlerine hiçbir şekilde aktarma yapılamayacak. Devlet katkısı, katkı payı ödemelerinden ayrı olarak takip edilecek.

Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu'nda yapılan değişiklikle 45 yaş üstü katılımcılar da talep etmeleri halinde otomatik katılım sistemine dahil edilebilecek.

Bireysel emeklilik sistemine ödenen katkı paylarına yönelik yapılan düzenleme, sistemde yer alan katılımcılara da uygulanacak.

TL ile yapılan sözleşmeler

Teklife göre, BOTAŞ tarafından bakanlık görüşleri alınmak kaydıyla bölgesel ve iklimsel koşullar dikkate alınarak il veya bölge bazında kademeli doğal gaz satış fiyatı uygulanabilecek.

Teklifle, Kamu İhale Sözleşmeleri Kanunu'na "Ek fiyat farkı ve/veya sözleşmelerin devri" başlıklı madde ekleniyor. Türkiye ve dünyada hammadde temininde ve tedarik zincirlerinde yaşanan aksaklıklarla girdi fiyatlarındaki beklenmeyen artışlar nedeniyle 1 Aralık 2021 tarihinden önce Kamu İhale Kanunu'na göre ihalesi yapılan ve bu maddenin yürürlüğe girdiği tarih itibarıyla devam eden veya bu maddenin yürürlüğe girdiği tarihten önce fesih veya tasfiye edilmeksizin kabulü/geçici kabulü yapılan mal ve hizmet alımları ile yapım işlerine ilişkin Türk lirası üzerinden yapılan sözleşmelerde düzenlemeye gidiliyor.

1 Temmuz-31 Aralık 2021 tarihlerinde gerçekleştirilen kısımlar için ihale dokümanında fiyat farkı verilmesine ilişkin hüküm bulunup bulunmadığına bakılmaksızın 1 Temmuz-30 Kasım 2021 tarihlerinde ihalesi yapılan işlerde ihale tarihinin içinde bulunduğu aya ait endeks, 1 Temmuz 2021'den önce ihale edilen işlerde ise haziran 2021'e ait endeks temel endeks olarak kabul edilerek ve sözleşme fiyatları kullanılarak yüklenicinin başvurusu üzerine sözleşmesine göre hesaplanan fiyat farkına ilave olarak ek fiyat farkı verilebilecek.

Bu kapsamdaki sözleşmeler, yüklenicinin başvurusu ve idarenin onayı ile devredilebilecek. Devredilen sözleşmelerde devir alacaklarda ilk ihaledeki şartlar, devir tarihi itibarıyla aranacak olup devirden kaynaklanan kısıtlama ve yaptırımlar uygulanmayacak. Yüklenimi ortak girişim tarafından yürütülen sözleşmelerde ortaklar arasında devir veya hisse devirlerinde ilk ihaledeki yeterlik şartları aranmayacak. Sözleşmeyi devreden yüklenicinin teminatı iade edilecek. Bu kapsamda devredilecek sözleşmelerden damga vergisi alınmayacak.

Bu madde kapsamında ek fiyat farkı verilebilecek alım türlerini, ürün ve girdileri, ek fiyat farkı verilmesi veya sözleşmenin devri için idareye başvuru süreleri ile devir işlemlerinin tamamlanacağı süre dahil ek fiyat farkı hesaplamalarına ve sözleşmelerin devrine ilişkin esas ve usullerin tespitinde Cumhurbaşkanı yetkili olacak.

Kamu İhale Kanunu'ndan istisna edilen mal ve hizmet alımları ile yapım işlerinden TL üzerinden yapılan sözleşmeler için idareler tarafından bu maddeye uygun olarak ilgili mevzuatında düzenleme yapılabilecek.

Türk lirası vadeli mevduat ve katılma hesapları

Teklifle, Kamu Finansmanı ve Borç Yönetiminin Düzenlenmesi Hakkında Kanun'da değişikliğe gidiliyor.

Finansal istikrara katkı sağlamak ve gerçek kişilerin mevduat ve katılma hesaplarının getirilerini kur artışlarına karşı desteklemek amacıyla bankalar nezdinde 21 Aralık 2021 ve 31 Aralık 2022 tarihleri arasında açılan Türk lirası vadeli mevduat ve katılma hesaplarına aktarılmak üzere Merkez Bankasına nakit kaynak aktarmaya, ihraç etmeye ve ihraç edilecek senet tutarıyla ihraç yapılacak bankaları belirlemeye, özel tertip devlet iç borçlanma senedi ve nakit kaynak aktarımı için Bakanlık bütçesinde mevcut veya yeni açılacak tertiplere ödenek eklemeye Hazine ve Maliye Bakanı yetkili olacak.

Ödenecek destek tutarını ve hesaplama yöntemini, destekten yararlanacak gerçek kişi kapsamını, hesap türlerini, vadeleri, limitleri, hesapların vadeden önce kapatılması durumunda yapılabilecek kesintiler ile bu kesintilerin Bakanlığa aktarılmasını, bu kapsamda destek olarak aktarılacak kaynağın kullandırılması ile uygulamaya ve denetime ilişkin usul ve esaslar ile nihai hesap açma tarihini öne çekmeye veya 31 Aralık 2023 tarihine kadar uzatmaya Cumhurbaşkanı yetkili olacak.

Hazine ve Maliye Bakanlığı, bu maddenin uygulanması kapsamında Merkez Bankası ve bankalardan gerekli veri ve bilgiyi talep edebilecek. Merkez Bankası veya bankalar, talep edilen veri ve bilgiyi Bakanlığın belirleyeceği şekil ve süreler içerisinde vermekle yükümlü olacak. Veri ve bilginin bu amaç çerçevesinde Bakanlığa verilmesinde diğer kanunlardaki yasaklayıcı ve sınırlayıcı hükümler uygulanmayacak.

Bu kapsamda Merkez Bankası tarafından aktarılacak desteğin hak sahipliğinin tespitiyle desteğin doğru ve tam hesaplanmasından, Türk lirası vadeli mevduat ve katılma hesaplarının açıldığı banka sorumlu olacak. Haksız olarak verildiği tespit edilen destek tutarı, bankaya ödendiği tarihten tahsil edildiği tarihe kadar Amme Alacaklarının Tahsil Usulü Hakkında Kanun'a göre hesaplanacak gecikme zammıyla birlikte söz konusu kanun hükümlerine göre tahsil edilecek.

Bu düzenleme, 21 Aralık 2021 tarihinden itibaren geçerli olmak üzere yayımı tarihinde yürürlüğe girecek.

Gelir ve aylık ödemesi asgari 2500 lira olacak

Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu'nda yapılan değişiklikle, gelir ve aylık ödemesi yapılanlara 1500 lira olarak öngörülen aylık asgari ödeme tutarı 2500 liraya yükseltilecek. Bu madde, 2022 yılı ocak ayı ödeme döneminden itibaren uygulanmak üzere düzenlemenin yayımı tarihinde yürürlüğe girecek.

Kurumlar Vergisi Kanunu'na göre, tam mükellefiyete tabi girişim sermayesi yatırım fonlarının katılma payları ile girişim sermayesi yatırım ortaklıklarının hisse senetlerinden elde edilen kar paylarına kurumlar vergisi istisnası uygulanırken bu istisna diğer fon ve ortaklıklarını kapsamıyor. Teklifle, girişim sermayesi dışındaki diğer yatırım fonlarından elde edilen kar paylarına da istisnanın uygulanması sağlanıyor.

Girişim sermayesi dışındaki diğer yatırım ortaklıklarından elde edilen kar paylarına ise istisna uygulanmayacak. Söz konusu istisna, portföyünde yabancı para birimi cinsinden varlık ve altın ile diğer kıymetli madenler ve bunlara dayalı sermaye piyasası araçları bulunan yatırım fonlarından elde edilen iştirak kazançlarına da uygulanmayacak.

Kurumlar vergisi oranı yüzde 19 olarak uygulanacak

Sanayi sicil belgesini haiz ve fiilen üretim faaliyetiyle iştigal eden ve ihracat yapan kurumların söz konusu faaliyetlerinden elde ettikleri kazançlarına kurumlar vergisi oranı 1 puanlık indirimle yüzde 20 yerine yüzde 19 olarak uygulanacak.

Bu maddeler, 1 Ocak 2022 tarihinden, özel hesap dönemine tabi olan mükelleflerde 2022 takvim yılında başlayan özel hesap döneminin başından itibaren elde edilen kazançlara uygulanmak üzere düzenlemenin yayımı tarihinde yürürlüğe girecek.

Teklifle, 375 sayılı Kanun Hükmünde Kararname'de de değişikliğe gidiliyor. Buna göre, Kamu Görevlilerinin Geneline ve Hizmet Kollarına Yönelik Mali ve Sosyal Haklara İlişkin 2022 ve 2023 Yıllarını Kapsayan 6. Dönem Toplu Sözleşme ile kamu görevlilerinin aylık ve ücretlerinde 1 Ocak 2022-30 Haziran 2022 tarihlerindeki dönem için uygulanacak olan artış oranı yüzde 5'ten yüzde 7,5'e yükseltiliyor ve bu oranın aynı döneme ilişkin enflasyon farkı ödemesinde de dikkate alınması sağlanıyor. Böylece söz konusu toplu sözleşmeye göre 2021 yılı ikinci yarısından kaynaklı enflasyon farkı dahil 1 Ocak 2022 tarihinden geçerli olmak üzere yüzde 27,9 oranında yapılması gereken zam, yüzde 30,95'e çıkarılıyor.

Prime Esas Kazançların Alt ve Üst Sınırları İle Bazı İşlemlere Esas Tutarlar (SGK Genelgesi 2022/1)

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : E-24010506-010.06.01-38246807

Tarih: 07.01.2022

Konu : Prime esas kazançların alt ve üst sınırları ile bazı işlemlere esas tutarlar

GENELGE

2022/1

4857 sayılı İş Kanununun 39 uncu maddesine istinaden Asgari Ücret Tespit Komisyonunca 2022 yılı için uygulanacak olan asgari ücret, 1/1/2022 ila 31/12/2022 tarihleri arası için tespit edilerek, 17/12/2021 tarihli ve 31692 sayılı Resmi Gazetede yayımlanmıştır.

Asgari Ücret Tespit Komisyonunca alınan karara istinaden, 1/1/2022 ila 31/12/2022 tarihleri arası için bir günlük normal çalışma karşılığı asgari ücret 166,80 (yüz altmış altı lira seksen kuruş) Türk Lirası olarak tespit edilmiştir.

Buna göre, 1/1/2022 ila 31/12/2022 tarihleri arasında uygulanmak üzere sigortalılar için sigorta primine esas günlük ve aylık kazançların alt ve üst sınırlarında, yurt dışında geçen süreler ile hizmet borçlanmalarında, isteğe bağlı sigortalılar ve genel sağlık sigortalılarının ödeyecekleri primlerde dikkate alınacak tutarlar ile idari para cezalarında, geçici iş göremezlik, cenaze ve emzirme ödeneklerinde dikkate alınacak tutarlar aşağıda gösterilmiştir.

1- 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendine tabi sigortalıların sigorta primi ve işsizlik sigortası primlerine esas günlük ve aylık kazançlarının alt ve üst sınırları

1.1- Bir işverene bağlı olarak çalışan sigortalılar için;

a) Özel sektörde:

1/1/2022 ila 31/12/2022 tarihleri arasında sigorta primine esas;

Günlük kazanç alt sınırı : 166,80 TL

Aylık kazanç alt sınırı : 5.004,00 TL

Günlük kazanç üst sınırı : 1.251,00 TL

Aylık kazanç üst sınırı : 37.530,00 TL

b) Kamu sektöründe:

15/12/2021 – 14/1/2022 döneminde sigorta primine esas kazanç alt sınırı;

2021 yılı Aralık ayının ikinci yarısı için: 119,25 TL x 16 gün = 1.908,00 TL

2022 yılı Ocak ayının ilk yarısı için :166,80 TL x 14 gün = 2.335,20 TL

15/12/2021-14/1/2022 devresi için : 1.908,00 TL + 2.335,20 TL = 4.243,20 TL

15/12/2021 – 14/1/2022 döneminde sigorta primine esas kazanç üst sınırı;

2021 yılı Aralık ayının ikinci yarısı için: 894,38 TL x 16 gün = 14.310,08 TL

2022 yılı Ocak ayının ilk yarısı için :1.251,00TL x 14 gün =17.514,00 TL

15/12/2021-14/1/2022 devresi için :14.310,08 TL +17.514,00 TL =31.824,08 TL

15/1/ 2022 ila 14/12/2022 tarihleri arasında sigorta primine esas;

Aylık kazanç alt sınırı : 5.004,00 TL

Aylık kazanç üst sınırı :37.530,00 TL

1.2- Çırak ve öğrenciler için;

3308 sayılı Mesleki Eğitim Kanununun 25 inci maddesinin dördüncü fıkrası uyarınca; aday çırak, çıraklar, işletmelerde mesleki eğitim gören öğrenciler ile mesleki ve teknik ortaöğretim okul ve kurumlarında okumakta iken staja, tamamlayıcı eğitime veya alan eğitimine tabi tutulan öğrencilerin sigorta primleri, asgari ücretin yüzde ellisi üzerinden hesaplanmaktadır.

Buna göre, bu kapsamda yer alan çırak ve öğrencilerin prime esas kazançları;

a) Aylık prim ve hizmet belgelerini ayın 1’i ila 30’u arasında düzenleyenler için;

1/1/2022 ila 31/12/2022 tarihleri arasında;

Günlük kazanç tutarı : 83,40 TL

Aylık kazanç tutarı :2.502,00 TL

b) Aylık prim ve hizmet belgelerini ayın 15’i ila takip eden ayın 14’ü arasında düzenleyenler için;

15/12/2021- 14/1/2022 dönemi için;

2021 yılı Aralık ayı günlük kazanç tutarı: 119,25 TL x %50 = 59,63 (*)TL

2022 yılı Ocak ayı günlük kazanç tutarı: 166,80 x %50 =83,40 TL

2021 yılı Aralık ayının ikinci yarısı için: 59,63TL x 16 gün = 954,08 TL

2022 yılı Ocak ayının ilk yarısı için :83,40 TL x 14 gün =1.167,60 TL

15/12/2021-14/1/2022 devresi için : 954,08 TL +1.167,60TL =2.121,68 TL

15/1/2022 ila 14/12/2022 tarihleri arasında sigorta primine esas;

Günlük kazanç tutarı : 83,40 TL

Aylık kazanç tutarı : 2.502,00 TL

1.3- Yükseköğrenimleri sırasında staja tabi tutulan öğrenciler, kısmi zamanlı çalıştırılan öğrenciler ile bursiyer ve kursiyerler için;

Yükseköğrenimleri sırasında staja tabi tutulan öğrenciler, kamu kurum ve kuruluşları tarafından desteklenen projelerde görevli bursiyerler ve 2547 sayılı Kanunun 46 ncı maddesine tabi olarak kısmi zamanlı çalıştırılan öğrencilerden aylık prime esas kazanç tutarı 5510 sayılı Kanunun 82 nci maddesine göre belirlenen günlük prime esas kazanç alt sınırının otuz katından fazla olmayanlar ile Türkiye İş Kurumu tarafından düzenlenen meslek edindirme, geliştirme ve değiştirme eğitimine katılan kursiyerlerin sigorta primleri, prime esas günlük kazanç alt sınırı üzerinden hesaplanmaktadır.

Buna göre, bu kapsamda yer alan öğrenci, bursiyer ve kursiyerlerin prime esas kazançları;

a) Aylık prim ve hizmet belgelerini ayın 1’i ila 30’u arasında düzenleyenler için;

1/1/2022 ila 31/12/2022 tarihleri arasında;

Günlük kazanç tutarı : 166,80 TL Aylık kazanç tutarı : 5.004,00 TL

b) Aylık prim ve hizmet belgelerini ayın 15’i ila takip eden ayın 14’ü arasında düzenleyenler

15/12/2021 – 14/1/2022 döneminde sigorta primine esas kazanç alt sınırı;

2021 yılı Aralık ayının ikinci yarısı için: 119,25 TL x 16 gün = 1.908,00 TL

2022 yılı Ocak ayının ilk yarısı için : 166,80 x 14 gün =2.335,20 TL 15/12/2021-14/1/2022 devresi için :1.908,00 TL + 2.335,20 TL = 4.243,20 TL

15/1/2022 ila 14/12/2022 tarihleri arasında sigorta primine esas;

Günlük kazanç tutarı : 166,80 TL

Aylık kazanç tutarı : 5.004,00 TL

1.4- Prime esas kazançlardan istisna tutulacak yemek parası, çocuk zammı ve aile zammı (yardımı) tutarları;

5510 Sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendine tabi sigortalıların;

– Yemek parası:

1/1/2022 ila 31/12/2022 tarihleri arasında; 166,80 TL x % 6 =10,01 TL (*) (Günlük)

– Çocuk zammı:

1/1/2022 ila 31/12/2022 tarihleri arasında; 5.004,00 x % 2 = 100,08 TL (Aylık)

– Aile zammı (yardımı):

1/1/2022 ila 31/12/2022 tarihleri arasında; 5.004,00 x %10 =500,40 (Aylık) tutarındaki kazançları, prime esas kazanca dahil edilmeyecektir.

1.5- Sosyal Güvenlik Sözleşmesi Olmayan Ülkelerde İş Üstlenen İşverenlerce Yurt Dışındaki İşyerlerinde Çalıştırılmak Üzere Götürülen Sigortalılar için;

5510 sayılı Kanunun 82 nci maddesinin birinci fıkrası gereğince sigorta primine esas kazanç üst sınırı sosyal güvenlik sözleşmesi olmayan ülkelerde iş üstlenen işverenlerce yurt dışındaki işyerlerinde çalıştırılmak üzere götürülen Türk işçiler için 3 katı olup söz konusu hüküm gereğince sosyal güvenlik sözleşmesi olmayan ülkelerde iş üstlenen işverenlerce yurt dışındaki işyerlerinde çalıştırılmak üzere götürülen sigortalıların;

1/1/2022 ila 31/12/2022 tarihleri arasında;

Günlük kazanç alt sınırı : 166,80 TL

Aylık kazanç alt sınırı :5.004,00 TL

Günlük kazanç üst sınırı : 500,40 TL

Aylık kazanç üst sınırı : 15.012,00 TL

olarak uygulanacaktır.

1.6- 5510 sayılı Kanunun ek 9 uncu maddesi kapsamında ev hizmetlerinde ayda 10 gün ve üzerinde sigortalı çalıştıran işverenlerin ödeyecekleri aylık kazançların alt ve üst sınırları ile 10 günden az sigortalı çalıştıranların ödeyeceği iş kazası ve meslek hastalığı primleri ve sigortalılarca yapılacak ödemeler

a) 10 gün ve üzerinde sigortalı çalıştıran işverenler

a.1- Ev hizmetlerinde sigortalı çalıştıran işverenin sigortalı ve işveren hissesi ile işsizlik sigortası primi dahil (5510 sayılı Kanunun 81 inci maddesinin birinci fıkrasının (ı) bendi ile ikinci fıkrası, 4447 sayılı Kanunun 50 nci ve geçici 10 uncu maddeleri teşviklerinden yararlananlar için yapılan indirimler hesaplamaya dahil edilmemiştir.),

1/1/2022 ila 31/12/2022 tarihleri arasında günlük kazanç alt sınırına göre ödeyecekleri tutar

Ayda 10 gün sigortalı çalıştıran için 166,80 x 10 x % 37,5 = 625,50 TL Ayda 30 gün sigortalı çalıştıran için 166,80 x 30 x % 37,5 = 1.876,50 TL

1/1/2022 ila 31/12/2022 tarihleri arasında günlük kazanç üst sınırına göre ödeyecekleri tutar

Ayda 10 gün sigortalı çalıştıran için 1.251,00 x 10 x % 37,5 =4.691,25 TL

Ayda 30 gün sigortalı çalıştıran için 1.251,00 x 30 x % 37,5 =14.073,75 TL

a. 2- Ev hizmetlerinde sosyal güvenlik destek primine tabi sigortalı çalıştıran işverenin sigortalı ve işveren hissesi dahil

1/1/2022 ila 31/12/2022 tarihleri arasında günlük kazanç alt sınırına göre ödeyecekleri tutar

Ayda 10 gün sigortalı çalıştıran için 166,80 x 10 x % 32 = 533,76 TL Ayda 30 gün sigortalı çalıştıran için 166,80 x 30 x % 32 = 1.601,28 TL

1/1/2022 ila 31/12/2022 tarihleri arasında günlük kazanç üst sınırına göre ödeyecekleri tutar

Ayda 10 gün sigortalı çalıştıran için 1.251,00 x 10 x % 32 =4.003,20 TL

Ayda 30 gün sigortalı çalıştıran için 1.251,00 x 30 x % 32 = 12.009,60 TL

b) 10 günden az sigortalı çalıştıranlar ile sigortalılar yönünden yapılacak ödemeler

b. 1- Ev hizmetlerinde ayda 10 günden az sigortalı çalıştıranların ödeyecekleri iş kazası ve meslek hastalığı primi,

1/1/2022 ila 31/12/2022 tarihleri arasında günlük kazanç alt sınırına göre ödeyecekleri tutar

Ayda 1 gün sigortalı çalıştıranlar için 166,80 x % 2 =3,34 TL (*)

Ayda 9 gün sigortalı çalıştıranlar için 3,34 x 9 =30,06 TL

b.2- Ev hizmetlerinde aynı işveren yanında ayda 10 günden az sigortalı çalışanların ödeyecekleri malullük, yaşlılık ve ölüm sigortası ile genel sağlık sigortası primi,

1/1/2022 ila 31/12/2022 tarihleri arasında günlük kazanç alt sınırına göre ödeyecekleri tutar

166,80 x 30 x % 32,5 = 1.626,30 TL

2- 5510 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (a) bendi kapsamında primlerini kendileri ödeyen sigortalıların prime esas aylık kazançlarının alt ve üst sınırları ile ödenecek prim tutarları

2.1- 5510 sayılı Kanunun ek 5 inci maddesine tabi sigortalılar;

5510 sayılı Kanunun ek 5 inci maddesine tabi olarak tarım veya orman işlerinde hizmet akdiyle süreksiz olarak çalışanlar,

…

2021 Yılı Nakdi Sermaye Artırımında İndirim Oranı Belli Oldu

KURUMLAR VERGİSİ GENEL TEBLİĞİ (SERİ NO: 1)’NDE DEĞİŞİKLİK YAPILMASINA DAİR TEBLİĞ (SERİ NO: 9)

MADDE 1 – 3/4/2007 tarihli ve 26482 sayılı Resmî Gazete’de yayımlanan Kurumlar Vergisi Genel Tebliği (Seri No: 1)’ne “10.5. Türkiye’den yurtdışı mukimi kişi ve kurumlara verilen hizmetler” başlıklı bölümünden sonra gelmek üzere aşağıdaki bölüm eklenmiştir.

“10.6. Sermaye artırımında indirim

27/3/2015 tarihli ve 6637 sayılı Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanunun 8 inci maddesiyle Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasına eklenen (ı) bendinde, finans, bankacılık ve sigortacılık sektörlerinde faaliyet gösteren kurumlar ile kamu iktisadi teşebbüsleri hariç olmak üzere sermaye şirketlerinin ilgili hesap dönemi içinde, ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi sermaye artışları veya yeni kurulan sermaye şirketlerinde ödenmiş sermayenin nakit olarak karşılanan kısmı üzerinden Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından indirimden yararlanılan yıl için en son açıklanan bankalarca açılan TL cinsinden ticari kredilere uygulanan ağırlıklı yıllık ortalama faiz oranı dikkate alınarak, ilgili hesap döneminin sonuna kadar hesaplanan tutarın %50’sinin, kurumlar vergisi matrahının tespitinde kurumlar vergisi beyannamesi üzerinde ayrıca gösterilmek şartıyla, kurum kazancından indirim konusu yapılabileceği hüküm altına alınmıştır.

10.6.1. İndirimin kapsamı

Sermaye şirketlerinin sermaye yapılarının güçlendirilmesi amacıyla getirilen bu düzenleme uyarınca indirime konu edilecek tutarın hesaplanmasında, 1/7/2015 tarihinden itibaren ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi sermaye artışları veya bu tarihten itibaren yeni kurulan sermaye şirketlerinde ödenmiş sermayenin nakit olarak karşılanan kısmı üzerinden, ilgili hesap döneminin sonuna kadar Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasının (ı) bendi hükmüne göre hesaplanacak tutar dikkate alınacaktır.

Bu indirim uygulamasında,

a) Nakdi sermaye artışı, sermaye şirketlerince ilgili hesap döneminde ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi artışlar ile yeni kurulan sermaye şirketlerinde ödenmiş sermayenin nakdi olarak karşılanan kısmını,

b) Ticari krediler faiz oranı, bankalarca açılan TL cinsinden ticari kredilere uygulanan ağırlıklı yıllık ortalama faiz oranı olarak dikkate alınacak olan ve TCMB tarafından indirimden yararlanılan yıl için en son açıklanan “Bankalarca Açılan Kredilere Uygulanan Ağırlıklı Ortalama Faiz Oranları”ndan “Ticari Krediler (TL Üzerinden Açılan) (Tüzel Kişi KMH ve Kurumsal Kredi Kartları Hariç)” faiz oranını,

c) Süre, ticaret siciline tescil edilen sermaye artırımının nakit olarak karşılanan kısmının şirketin banka hesabına yatırıldığı tarihin içinde bulunduğu (Nakden taahhüt edilen sermayenin, sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten önce şirketin banka hesabına yatırılan kısmı için tescil tarihinin içinde bulunduğu) aydan hesap döneminin sonuna kadar olan ay sayısının 12 aya olan oranını,

ifade etmektedir.

İndirime konu edilecek tutarın hesaplanmasında; mevcut sermaye şirketlerinde ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi sermaye artışları, yeni kurulan sermaye şirketlerinde ise ödenmiş sermayenin nakit olarak karşılanan kısmı dikkate alınacak olup sermayenin nakit olarak karşılanmayan kısmı için indirim uygulamasından yararlanılamayacağı tabiidir.

Bununla birlikte;

- Sermaye şirketlerine nakit dışındaki varlık devirlerinden kaynaklanan sermaye artışları,

- Sermaye şirketlerinin birleşme, devir ve bölünme işlemlerine taraf olmalarından kaynaklanan sermaye artışları,

- Bilançoda yer alan öz sermaye kalemlerinin sermayeye eklenmesinden kaynaklanan sermaye artışları,

- Ortaklarca veya Kurumlar Vergisi Kanununun 12 nci maddesi kapsamında ortaklarla ilişkili olan kişilerce kredi kullanılmak veya borç alınmak suretiyle gerçekleştirilen sermaye artışları,

- Şirkete nakdi sermaye dışında hisse senedi, tahvil veya bono gibi kıymetlerin konulması suretiyle gerçekleştirilen sermaye artışları,

- Bilanço içi kalemlerin birbiri içinde mahsubu şeklinde gerçekleştirilen sermaye artışları,

indirim tutarının hesaplamasında dikkate alınmayacaktır.

Örnek: (A) Ltd. Şti. 4/5/2015 tarihinde, %50 oranında ortağı olan Bayan (D)’ye 1.000.000 TL borç vermiş olup bu tutarı “Ortaklardan Alacaklar” hesabında izlemektedir. 15/7/2015 tarihinde (A) Ltd. Şti.’nin sermayesinin nakdi olarak 2.000.000 TL artırılması kararı alınmış ve bu tutarın %25’i olan 500.000 TL aynı tarihte ortaklarca şirketin banka hesabına yatırılmıştır. Nakdi sermaye artışına ilişkin karar 22/7/2015 tarihinde ticaret siciline tescil ettirilmiştir. Bayan (D) sermaye taahhüdünün geri kalan 750.000 TL’sini 31/7/2015 tarihinde ortağı olduğu (A) Ltd. Şti.’nin banka hesabına yatırmak suretiyle yerine getirmiş olup şirketten 4/5/2015 tarihinde almış olduğu 1.000.000 TL tutarındaki borcunu henüz ödememiştir.

Ortaklar tarafından, kredi kullanılmak veya borç alınmak suretiyle gerçekleştirilen sermaye artışları indirim tutarının hesaplanmasında dikkate alınmayacağından, Bayan (D) tarafından sermaye taahhüdüne ilişkin olarak ödenen 1.000.000 TL için, Bayan (D)’nin 4/5/2015 tarihinde almış olduğu 1.000.000 TL borç ödeninceye kadar (bu borcun kısım kısım ödenmesi halinde ödenmeyen tutar ile sınırlı olmak üzere) indirimden yararlanılması mümkün bulunmamaktadır.

10.6.2. İndirimden yararlanacak olanlar

İndirimden finans, bankacılık ve sigortacılık sektörlerinde faaliyet gösteren kurumlar ile kamu iktisadi teşebbüsleri hariç olmak üzere, şartları sağlayan sermaye şirketlerinin yararlanabilmeleri mümkündür. Dolayısıyla finans, bankacılık ve sigortacılık sektörlerinde faaliyet gösteren kurumlar ile kamu iktisadi teşebbüsleri bu indirimden yararlanamayacaktır.

10.6.3. İndirim uygulaması

Nakdi sermaye artışı üzerinden, indirimden yararlanılan yıl için TCMB tarafından en son açıklanan ticari krediler faiz oranı dikkate alınarak, ilgili hesap döneminin sonuna kadar hesaplanan tutarın Bakanlar Kurulunca belirlenen orana isabet eden kısmı ilgili dönem kurum kazancından indirilebilecektir.

Kurum kazancından indirilebilecek tutar aşağıdaki şekilde hesaplanacaktır:

İndirim uygulamasında, artırılan sermayenin hesap dönemi içerisinde ortaklarca nakit olarak ödendiği (Nakden taahhüt edilen sermayenin, sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten önce şirketin banka hesabına yatırılan kısmı için tescil tarihinin içinde bulunduğu) ay kesri tam ay sayılmak suretiyle, yılın kalan süresi için kıst dönem esasına göre indirim tutarı hesaplanacaktır.

10.6.3.1. Sermaye artırımının tescili ve artırılan tutarın şirketin banka hesabına yatırılması

Sermaye şirketleri, yetkili organlarının kısmen veya tamamen nakdi sermaye artışına ilişkin kararının ticaret siciline tescil edildiği hesap döneminden itibaren, bu indirim uygulamasından yararlanmaya başlayabileceklerdir.

İndirim hesaplamasına konu edilebilecek sermaye artışı tutarı, artırılan sermayenin ortaklarca şirketin banka hesabına nakit olarak fiilen yatırılan kısmı ile sınırlı olup taahhüt edilen sermayenin, ortaklar tarafından nakit olarak şirketin banka hesabına fiilen yatırılmayan kısmı indirim tutarının hesaplanmasında dikkate alınmayacaktır.

Nakden taahhüt edilen sermayenin;

- Sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten önce şirketin banka hesabına yatırılan kısmı için tescil tarihi,

- Tescil tarihinden sonra şirketin banka hesabına yatırılan tutarlar için ise şirketin banka hesabına yatırılma tarihi,

esas alınarak bu indirimden yararlanılabilecektir.

Örnek 1: (B) A.Ş.’nin sermayesinin nakdi olarak 6.000.000 TL artırılmasına ilişkin 15/7/2015 tarihinde karar alınmış olup şirket ortaklarından Bay (F)’nin taahhüt ettiği tutar 2.000.000 TL, Bay (K)’nın taahhüt ettiği tutar ise 4.000.000 TL’dir. Taahhüt edilen tutarların %25’i olan 1.500.000 TL 30/7/2015 tarihinde ortaklar tarafından şirketin banka hesabına yatırılmış ve daha sonra sermaye artırım kararı 3/8/2015 tarihinde ticaret siciline tescil ettirilmiştir. Şirket ortağı Bay (F) taahhüt ettiği sermayenin kalan kısmı olan 1.500.000 TL’yi, sermaye artırımına ilişkin kararın tescil tarihinden sonra, 6/8/2015 tarihinde, şirketin diğer ortağı Bay (K) ise taahhüt ettiği sermayenin kalan 3.000.000 TL’lik kısmını 9/11/2015 tarihinde şirketin banka hesabına yatırmıştır. (B) A.Ş.’nin yararlanabileceği indirim oranı %50 olup 2015 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %10’dur.

Sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten önce (B) A.Ş.’nin banka hesabına yatırılan sermaye taahhüdünün %25’lik kısmı için bu kararın tescil tarihi olan 3/8/2015 tarihi esas alınmak suretiyle indirimden faydalanılması mümkündür.

Kararın tescil tarihinden sonra ortaklarca şirketin banka hesabına yatırılan sermaye taahhütleri için ise bu tutarların şirketin banka hesabına yatırıldığı tarihler dikkate alınarak indirim tutarı hesaplanacaktır.

Sermaye artırımına ilişkin karar 3/8/2015 tarihinde ticaret siciline tescil ettirildiğinden, taahhüt edilen sermayenin kararın tescil tarihinden önce şirketin banka hesabına yatırılan 1.500.000 TL’lik kısmı için bu aydan itibaren yıl sonuna kadar indirim tutarı hesaplanabilecektir.

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 1.500.000 TL x 0,10 x 0,50 x (5/12)

= 31.250 TL

Sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten sonra, taahhüt edilen sermayenin 1.500.000 TL’lik kısmı Bay (F) tarafından 6/8/2015 tarihinde, kalan 3.000.000 TL’lik kısmı ise şirketin diğer ortağı Bay (K) tarafından 9/11/2015 tarihinde şirketin banka hesabına yatırılmış olduğundan; bu tutarların şirketin banka hesabına yatırıldıkları aylardan itibaren yıl sonuna kadar indirim tutarı hesaplanabilecektir.

Bay (F) tarafından yatırılan tutar için,

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 1.500.000 TL x 0,10 x 0,50 x (5/12)

= 31.250 TL

Bay (K) tarafından yatırılan tutar için,

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 3.000.000 TL x 0,10 x 0,50 x (2/12)

= 25.000 TL

Dolayısıyla, 2015 hesap döneminde 6.000.000 TL’lik sermaye artırımı üzerinden hesaplanan ve kurum kazancının tespitinde dikkate alınacak toplam indirim tutarı (31.250 TL + 31.250 TL + 25.000 TL=) 87.500 TL olacaktır.

Ayrıca, (B) A.Ş. 2016 hesap döneminde sermaye azaltımına gitmediği ve diğer şartları da sağladığı takdirde 6.000.000 TL’lik bu sermaye artırımının tamamı üzerinden 12 ay için indirim tutarı hesaplayabilecektir.

Örnek 2: 22/12/2015 tarihli genel kurul kararı ile (C) A.Ş.’nin sermayesinin 12.000.000 TL artırılmasına karar verilmiş ve bu tutarın %25’i olan 3.000.000 TL 29/12/2015 tarihinde ortaklarca şirketin banka hesabına yatırılmıştır. Söz konusu genel kurul kararı 13/1/2016 tarihinde ticaret siciline tescil ettirilerek sermaye taahhüdünün kalan 9.000.000 TL’si nakit olarak 29/1/2016 tarihinde ortaklarca şirketin banka hesabına yatırılmıştır. (C) A.Ş.’nin indirim tutarının hesaplanmasında dikkate alacağı indirim oranı %50 olup 2016 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %10’dur.

Sermaye artırımına ilişkin karar her ne kadar 2015 hesap döneminde alınmış olsa da bu kararın ticaret siciline tescili 13/1/2016 tarihinde gerçekleştirildiğinden, taahhüt edilen sermayenin 29/12/2015 tarihinde şirketin banka hesabına yatırılmış olan %25’lik kısmı için 2015 hesap dönemi itibarıyla indirimden faydalanılması mümkün bulunmamaktadır.

Öte yandan, sermaye artırımına ilişkin karar Ocak 2016 döneminde ticaret siciline tescil edildiğinden ve sermaye taahhüdünün kalan kısmının tamamı da bu dönemde ortaklarca şirketin banka hesabına yatırılmış olduğundan, 2016 hesap dönemine ait kurumlar vergisi matrahının tespitinde (C) A.Ş., sermayesinin nakden artırılan tutarının tamamı üzerinden indirim uygulamasından faydalanabilecektir.

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 12.000.000 TL x 0,10 x 0,50 x (12/12)

= 600.000 TL

(C) A.Ş. 2016 hesap dönemine ait kurumlar vergisi matrahının tespitinde 600.000 TL’lik tutar için indirim uygulamasından yararlanabilecektir.

10.6.3.2. Her bir hesap dönemi için ayrı ayrı yararlanma

Sermaye şirketleri gerçekleştirdikleri nakdi sermaye artışları üzerinden, nakdi sermaye artışının yapıldığı hesap döneminden itibaren başlamak üzere izleyen her bir hesap dönemi için ayrı ayrı indirim uygulamasından yararlanabileceklerdir.

Öte yandan, sonraki dönemlerde sermaye azaltımı yapılması hâlinde nakdi sermaye artışının azaltılan sermaye tutarı kadarlık kısmı indirim hesaplamasında dikkate alınmayacaktır.

Örnek: (BA) A.Ş.’nin sermayesinin nakdi olarak 6.000.000 TL artırılmasına ilişkin 3/8/2015 tarihli genel kurul kararı 24/8/2015 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün tamamı ortaklarca bu ay içinde şirketin banka hesabına yatırılmıştır.

(BA) A.Ş. 2015 hesap döneminde 5 aylık süre için indirimden yararlanacak ve şartları sağlamaya devam ettiği sürece artırılan bu sermaye tutarı dolayısıyla izleyen hesap dönemlerinde de bu indirimden yararlanabilecektir.

10.6.3.3. Kazanç yetersizliği nedeniyle indirim konusu edilemeyen tutarın sonraki dönemlere devri

Sermaye şirketleri tarafından nakdi sermaye artışına ilişkin hesaplanan indirim tutarının kazanç yetersizliği nedeniyle ilgili olduğu hesap dönemine ait matrahın tespitinde indirim konusu yapılamaması halinde bu indirim tutarları, herhangi bir endekslemeye tabi tutulmaksızın izleyen hesap dönemlerine ilişkin matrahın tespitinde indirim konusu yapılabilecektir.

Örnek: 2016 hesap döneminde gerçekleştirdiği nakdi sermaye artışları üzerinden 50.000 TL indirim tutarı hesaplamış olan (D) A.Ş. bu hesap dönemindeki mali zararı nedeniyle indirimden yararlanamamıştır.

(D) A.Ş.’nin 2016 hesap döneminde kazanç yetersizliği nedeniyle kurum kazancından indiremediği 50.000 TL’lik indirim tutarı sonraki dönemlere devredecektir. İzleyen dönemlerde kazancın bulunması halinde, 2016 hesap döneminde indirilemeyen bu tutar herhangi bir endekslemeye tabi tutulmaksızın ilgili dönem matrahının tespitinde indirim konusu yapılabilecektir.

10.6.3.4. Sermaye azaltımı

Bu indirimden yararlanan sermaye şirketlerinin daha sonra sermaye azaltımı yapmaları halinde, nakdi sermaye artışının azaltılan sermaye tutarı kadarlık kısmı için sermaye azaltımına ilişkin kararın ticaret siciline tescil edildiği ayı izleyen aydan itibaren bu indirimden yararlanmaları mümkün bulunmamaktadır.

Öte yandan, nakdi sermaye artışı yapılmadan önce sermaye şirketlerinin sermaye azaltımına gitmiş olmaları halinde, bu indirimin hesaplanmasında azaltılan sermaye tutarı kadarlık kısım dikkate alınmayacaktır.

Örnek: (E) A.Ş.’nin sermayesinin 150.000 TL artırılmasına ilişkin olarak 9/5/2016 tarihinde genel kurul kararı alınmış, sermaye taahhüdünün %25’i olan 37.500 TL 11/5/2016 tarihinde ortaklar tarafından şirketin banka hesabına yatırılmıştır. Karar, 23/5/2016 tarihinde ticaret siciline tescil ettirilerek, taahhüt edilen sermayenin geri kalan kısmı olan 112.500 TL ise ortaklarca nakit olarak 27/6/2016 tarihinde şirketin banka hesabına yatırılmıştır. (E) A.Ş.’nin yararlanabileceği indirim oranı %50 olup 2016 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %10’dur.

(E) A.Ş.’nin sermayesinin 120.000 TL azaltılmasına ilişkin genel kurul kararı 10/7/2019 tarihinde ticaret siciline tescil ettirilmiştir.

(E) A.Ş.’nin 2016 hesap döneminde yararlanabileceği indirim tutarı; taahhüt edilen sermayenin 37.500 TL’lik kısmı için kararın tescil tarihi olan 23/5/2016 tarihi, 112.500 TL’lik kısmı için ise bu tutarın ortaklar tarafından şirketin banka hesabına yatırıldığı 27/6/2016 tarihi dikkate alınarak hesaplanacaktır.

37.500 TL için;

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 37.500 TL x 0,10 x 0,50 x (8/12)

= 1.250 TL

112.500 TL için;

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 112.500 TL x 0,10 x 0,50 x (7/12)

= 3.281,25 TL

(E) A.Ş. 2016 hesap döneminde (1.250 TL + 3.281,25 TL=) 4.531,25 TL’lik indirim tutarını kurumlar vergisi matrahının tespitinde indirim konusu yapabilecektir. 2017 ve 2018 hesap dönemlerinde ise diğer şartların da sağlanması kaydıyla, TCMB tarafından bu dönemler için açıklanan ticari krediler faiz oranı dikkate alınmak suretiyle söz konusu nakdi sermaye artışı üzerinden 12 ay için indirim tutarı hesaplanabilecektir.

10/7/2019 tarihinde sermaye azaltımı yapılmış olduğundan Ocak-Temmuz 2019 dönemi için 150.000 TL’lik sermaye tutarı üzerinden, Ağustos-Aralık 2019 dönemi için ise sermaye azaltımı dikkate alınmak suretiyle (150.000 TL – 120.000 TL=) 30.000 TL’lik sermaye tutarı üzerinden indirim tutarı hesaplanabilecektir.

Öte yandan, (E) A.Ş. sonraki dönemlerde sermaye artırımına gitmesi halinde, şartları taşıması kaydıyla, artırılan bu sermaye tutarları için indirim uygulamasından yararlanabilecektir.

10.6.4. İndirim uygulamasına ilişkin Bakanlar Kuruluna verilen yetki

Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasının (ı) bendinin dördüncü paragrafı ile Bakanlar Kuruluna verilen yetki 26/6/2015 tarihli ve 2015/7910 sayılı Bakanlar Kurulu Kararı ile kullanılmıştır.

10.6.4.1. İndirim oranları

Anılan Bakanlar Kurulu Kararında genel indirim oranı %50 olarak belirlenmiş olup durumlarına göre sermaye şirketleri bu orana aşağıdaki oranları eklemek suretiyle indirim uygulamasından yararlanabileceklerdir.

10.6.4.1.1. Payları borsada işlem gören halka açık sermaye şirketlerinde indirim oranı, indirimden yararlanılan yılın son günü itibarıyla, Merkezi Kayıt Kuruluşu A.Ş. nezdinde borsada işlem görebilir nitelikte pay olarak izlenen payların nominal tutarının ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermayeye oranı;

- %50 ve daha az olan şirketler için 25 puan,

- %50’nin üzerinde olan şirketler için ise 50 puan,

ilave edilmek suretiyle uygulanacaktır.

Örnek: (F) A.Ş.’nin yetkili organı 6/7/2015 tarihinde 6.000.000 TL nakdi sermaye artırımı kararı almış; nakden taahhüt edilen sermayenin %25’i olan 1.500.000 TL ortaklarca 3/8/2015 tarihinde şirketin banka hesabına yatırılmıştır. Söz konusu karar 12/8/2015 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün geri kalan kısmı olan 4.500.000 TL Ağustos 2015 döneminin sonuna kadar şirketin banka hesabına yatırılmıştır.

(F) A.Ş.’nin 31/12/2015 tarihi itibarıyla Merkezi Kayıt Kuruluşu A.Ş. nezdinde borsada işlem görebilir nitelikte pay olarak izlenen paylarının nominal tutarının çıkarılmış sermayesine oranı %40 olup 2015 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %10’dur.

Buna göre, (F) A.Ş.’nin gerçekleştirdiği nakdi sermaye artışı nedeniyle indirim uygulamasında dikkate alacağı indirim oranı, diğer şartların da sağlanması kaydıyla, (%50 + %25=) %75 olacaktır.

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 6.000.000 TL x 0,10 x 0,75 x (5/12)

= 187.500 TL

Öte yandan, (F) A.Ş.’nin Merkezi Kayıt Kuruluşu A.Ş. nezdinde borsada işlem görebilir nitelikte pay olarak izlenen paylarının nominal tutarının çıkarılmış sermayesine oranının %80 olması halinde, indirim tutarının hesaplanmasında dikkate alacağı indirim oranı (%50 + %50=) %100 olacaktır.

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 6.000.000 TL x 0,10 x 1 x (5/12)

= 250.000 TL

10.6.4.1.2. Nakdi olarak artırılan sermayenin, yatırım teşvik belgeli üretim ve sanayi tesisleri ile bu tesislere ait makine ve teçhizat yatırımlarında ve/veya bu tesislerin inşasına tahsis edilen arsa ve arazi yatırımlarında kullanılması durumunda, yatırım teşvik belgesinde yer alan sabit yatırım tutarı ile sınırlı olmak üzere 25 puan ilave edilmek suretiyle söz konusu indirim uygulanacaktır.

Örnek: (G) A.Ş.’nin yetkili organı tarafından 28/8/2015 tarihinde 24.000.000 TL nakdi sermaye artırımı kararı alınmış olup nakden taahhüt edilen sermayenin %25’i olan 6.000.000 TL, 8/9/2015 tarihinde ortaklarca şirketin banka hesabına yatırılmıştır. Söz konusu karar 15/9/2015 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün geri kalan kısmı aynı yılın Eylül ayının sonuna kadar ortaklarca şirketin banka hesabına yatırılmıştır. Diğer taraftan, (G) A.Ş. nakdi sermaye artırımından sağladığı bu kaynağın 10.000.000 TL’lik kısmını, aynı yılın Eylül ayında 9.000.000 TL sabit yatırım tutarı içeren yatırım teşvik belgeli sanayi tesisi yatırımında kullanmıştır.

(G) A.Ş.’nin Merkezi Kayıt Kuruluşu A.Ş. nezdinde borsada işlem görebilir nitelikte pay olarak izlenen paylarının nominal tutarının çıkarılmış sermayesine oranı %80 olup 2015 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %10’dur.

Buna göre, (G) A.Ş.’nin Merkezi Kayıt Kuruluşu A.Ş. nezdinde borsada işlem görebilir nitelikte pay olarak izlenen paylarının nominal tutarının çıkarılmış sermayesine oranı %80 olduğu için indirim tutarının hesaplanmasında dikkate alacağı indirim oranı (%50 + %50=) %100 olacaktır.

Öte yandan, (G) A.Ş.’nin nakdi sermaye artırımının, yatırım teşvik belgeli sanayi tesisi yatırımında kullanılmış olan 10.000.000 TL’sinin 9.000.000 TL’lik kısmı sabit yatırım tutarına ilişkin olduğundan, bu tutarla sınırlı olmak üzere indirim oranı 25 puan ilave edilmek suretiyle (%50 + %50 + %25=) %125 olarak dikkate alınacaktır.

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 9.000.000 TL x 0,10 x 1,25 x (4/12)

= 375.000 TL

Kalan (24.000.000 TL – 9.000.000 TL=) 15.000.000 TL’lik sermaye artırımı için indirim oranı ise (%50 + %50=) %100 olarak dikkate alınacaktır.

İndirim tutarı = Nakdi sermaye artışı x Ticari krediler faiz oranı x İndirim oranı x Süre

= 15.000.000 TL x 0,10 x 1 x (4/12)

= 500.000 TL

Dolayısıyla, (G) A.Ş.’nin 2015 hesap dönemine ilişkin kurumlar vergisi beyannamesinde indirim konusu edebileceği toplam tutar (375.000 TL + 500.000 TL=) 875.000 TL’dir.

10.6.4.2. İndirim uygulamasına ilişkin sınırlamalar

2015/7910 sayılı Bakanlar Kurulu Kararının birinci maddesinin üçüncü fıkrasında indirim uygulamasında dikkate alınmak üzere farklı indirim oranları belirlenmiştir.

10.6.4.2.1. Gelirlerinin %25 veya fazlası şirket faaliyeti ile orantılı sermaye, organizasyon ve personel istihdamı suretiyle yürütülen ticarî, ziraî veya serbest meslek faaliyeti dışındaki faiz, kâr payı, kira, lisans ücreti, menkul kıymet satış geliri gibi pasif nitelikli gelirlerden oluşan sermaye şirketleri için indirim oranı %0 olarak uygulanacaktır.

Örnek: (H) A.Ş. 29/7/2015 tarihinde 10.000.000 TL nakdi sermaye artırımı kararı almış ve bu karar 14/8/2015 tarihinde ticaret siciline tescil ettirilmiştir. Ancak, (H) A.Ş.’nin 2015 hesap dönemine ait gelir tablosundan, gelirlerinin %55’inin şirketin bankalarda yer alan vadeli mevduat hesaplarına işleyen faiz gelirleri ile iştiraklerden elde edilen kar payları toplamından oluştuğu görülmektedir.

Buna göre, (H) A.Ş.’nin gelirlerinin %25’inden fazlası pasif nitelikli gelirlerden oluştuğu için nakdi sermaye artışı nedeniyle indirilebilecek tutarın hesaplanmasında 2015 hesap dönemi için dikkate alınacak indirim oranı %0 olarak uygulanacaktır.

10.6.4.2.2. Aktif toplamının %50 veya daha fazlası bağlı menkul kıymetler, bağlı ortaklıklar ve iştirak paylarından oluşan sermaye şirketleri için indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

Örnek: (K) A.Ş. 7/6/2016 tarihinde 2.000.000 TL nakdi sermaye artırımı kararı almış ve bu karar 10/8/2016 tarihinde ticaret siciline tescil ettirilmiştir. (K) A.Ş.’nin nakdi sermaye artırımı kararının tescil edildiği hesap döneminin son günü itibarıyla aktif toplamının %57’sinin bağlı menkul kıymetler, iştirakler ve bağlı ortaklıklardan oluştuğu görülmektedir. Dolayısıyla, (K) A.Ş.’nin aktif toplamının %50’sinden fazlası bağlı menkul kıymetler, iştirakler veya bağlı ortaklıklardan oluştuğu için 2016 hesap dönemine ilişkin indirilebilecek tutarın hesaplanmasında dikkate alınacak indirim oranı %0 olarak uygulanacaktır.

10.6.4.2.3. Artırılan nakdi sermayenin başka şirketlere sermaye olarak konulan veya kredi olarak kullandırılan kısmına tekabül eden tutarla sınırlı olmak üzere indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

Örnek 1: (L) A.Ş. 10/9/2015 tarihinde 1.000.000 TL nakdi sermaye artırımında bulunmuş, nakdi sermaye artırımından sağladığı bu kaynağın 400.000 TL’sini 22/10/2015 tarihinde, yeni kurulan ve ortağı olduğu (KL) Ltd. Şti.’ne sermaye olarak koymuştur.

(L) A.Ş. 1.000.000 TL tutarındaki nakdi sermaye artırımının, yeni kurulan (KL) Ltd. Şti.’ne sermaye olarak koyduğu 400.000 TL’si için indirilebilecek tutarın hesaplanmasında dikkate alacağı indirim oranı %0 olacaktır. Ancak, (L) A.Ş. kalan 600.000 TL’lik sermaye artırımı için, diğer şartların da sağlanması kaydıyla, ilgili dönemde tespit edilecek orana göre indirim uygulamasından yararlanabilecektir.

Örnek 2: 17/9/2015 tarihinde 5.000.000 TL nakdi sermaye artırımında bulunan (T) A.Ş. sağladığı bu kaynağın 2.000.000 TL’sini ortağına 27/10/2015 tarihinde borç olarak vermiştir.

(T) A.Ş.’nin 5.000.000 TL tutarındaki nakdi sermaye artırımının, ortağına borç olarak verdiği 2.000.000 TL’si için indirilebilecek tutarın hesaplanmasında dikkate alacağı indirim oranı %0 olacaktır. Ancak nakdi sermaye artırımının kalan 3.000.000 TL’lik kısmı için, diğer şartların sağlanması kaydıyla, tespit edilecek orana göre indirim uygulamasından yararlanabilecektir. Öte yandan, borç olarak verilen 2.000.000 TL’nin kısmen veya tamamen tahsil edildiği dönemden itibaren, tahsil edilen tutarla sınırlı olmak üzere indirim uygulamasından faydalanılması mümkündür.

10.6.4.2.4. Arsa ve arazi yatırımı yapan sermaye şirketlerinde arsa ve arazi yatırımına tekabül eden tutarla sınırlı olmak üzere indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

Örnek: 11/1/2016 tarihinde 1.000.000 TL nakdi sermaye artırımında bulunan (M) A.Ş. 23/10/2017 tarihinde 800.000 TL bedelle bir arsa satın almıştır.

Buna göre, (M) A.Ş. şartların sağlanması kaydıyla 2016 hesap döneminde 12 ay olarak ve genel indirim oranı dikkate alınmak suretiyle indirim uygulamasından yararlanabilecektir. 2017 hesap döneminde 1.000.000 TL’lik nakdi sermaye artırımı dolayısıyla 10 ay genel indirim oranı dikkate alınacak, kalan 2 aylık sürede ise 23/10/2017 tarihinde arsa alımında kullanılan 800.000 TL tutarla sınırlı olmak üzere indirim oranı %0 olarak uygulanacaktır.

10.6.4.2.5. 9/3/2015 tarihinden Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasının (ı) bendinin yürürlüğe girdiği 1/7/2015 tarihine kadar olan dönemde, sermaye azaltımına gidilmiş olması halinde, azaltılan sermaye tutarına tekabül eden miktarla sınırlı olmak üzere indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

Örnek: 15/4/2015 tarihinde 4.000.000 TL tutarında sermaye azaltımına gitmiş olan (N) A.Ş.’nin yetkili organınca 7/7/2015 tarihinde 10.000.000 TL’lik nakdi sermaye artırımı kararı alınmış olup bu tutarın %25’i olan 2.500.000 TL aynı tarihte ortaklarca şirketin banka hesabına yatırılmıştır. Söz konusu karar 15/7/2015 tarihinde ticaret siciline tescil ettirilmiş ve sermaye taahhüdünün geri kalan kısmı olan 7.500.000 TL nakit olarak 29/7/2015 tarihinde ortaklarca şirketin banka hesabına yatırılmıştır.

Buna göre, (N) A.Ş. şartları taşıması halinde, nakdi sermaye artırımının sadece (10.000.000 TL – 4.000.000 TL=) 6.000.000 TL’lik kısmı için genel indirim oranını dikkate alarak indirim uygulamasından yararlanabilecek olup kalan 4.000.000 TL’lik tutar için ise indirim oranı %0 olarak uygulanacaktır.

10.6.5. Diğer hususlar

10.6.5.1. İndirim tutarının hesaplanmasında TCMB tarafından yararlanılan yıl için en son açıklanan ticari krediler faiz oranı dikkate alınacağından geçici vergi dönemlerinden sadece dördüncü geçici vergilendirme dönemi itibarıyla bu indirimden yararlanılması mümkün bulunmaktadır.

Öte yandan, kazancın yetersiz olması nedeniyle ilgili hesap döneminde indirim konusu yapılamayan tutarlar, izleyen hesap dönemine ilişkin geçici vergilendirme dönemlerine ait geçici vergi matrahlarının tespitinde indirim konusu yapılabilecektir.

10.6.5.2. Kendilerine özel hesap dönemi tayin edilmiş olan sermaye şirketleri, şartların sağlanması kaydıyla, hesap dönemlerinin sona erdiği ay itibarıyla TCMB tarafından en son açıklanan ticari krediler faiz oranını dikkate alarak indirimden yararlanabileceklerdir.

10.6.5.3. İndirimden faydalanmak isteyen sermaye şirketlerinin, taahhüt edilen sermaye artırımı tutarının nakit olarak şirketin banka hesabına fiilen yatırıldığına ilişkin olarak bu işlemleri içeren ve ilgili banka şubesi tarafından onaylanmış banka hesap özetini kağıt ortamında veya elektronik ortamda ilgili dönem kurumlar vergisi beyannamesi verme süresi içerisinde kurumlar vergisi yönünden bağlı oldukları vergi dairelerine ibraz etmeleri gerekmektedir.

Ayrıca, Tebliğin bu bölümünde yer alan açıklamalar çerçevesinde indirimden faydalanmak isteyen sermaye şirketlerinin, nakdi olarak artırdıkları sermaye ile indirime konu edecekleri tutara ilişkin bilgileri, kurumlar vergisi beyannamesi ekinde bildirmeleri gerekmektedir.”

Yürütme

MADDE 2 – Bu Tebliğ hükümlerini Maliye Bakanı yürütür.

2021 Sonu İtibariyle Geçerli Yeni Reeskont Oranı Ve Reeskont Uygulaması

2 Ocak 2022 tarihli Resmî Gazete’de yayımlanan Türkiye Cumhuriyet Merkez Bankası’nın Reeskont ve Avans İşlemlerinde Uygulanacak Faiz Oranları Hakkında Tebliği’yle;

- Vadesine en çok 3 ay kalan senetler karşılığında yapılacak reeskont işlemlerinde uygulanacak ıskonto faiz oranı yıllık %15,75’ten %14,75’e,

- Avans işlemlerinde uygulanacak faiz oranı ise yıllık %16,75’ten %15,75’e

indirildi.

Bu faiz oranları doğrudan vergi iş ve işlemleriyle ilgili değil. Ancak avans işlemlerinde uygulanacak faiz oranı gelir ve kurumlar vergisi matrahının belirlenmesinde, daha açık söylemek gerekirse reeskont uygulamasında yaygın olarak kullanılıyor.

Reeskont nedir, neden yapılır?

Reeskont, vadesi gelmemiş senede bağlı borç ve alacakların, değerleme günündeki gerçek değerlerine indirgenmesi işlemi.

Borç ve alacak senedinin değerleme günündeki nominal değeri, senedin vade tarihine kadar olan süreye isabet eden faizi de içeriyor. Reeskont işlemi ile bu faiz miktarı tespit ediliyor ve vergi matrahının hesaplanmasında bu tutar gelir veya gider olarak dikkate alınıyor.

Vergi uygulamasında reeskont işlemi yapılmazsa, ticari kazancın tespitinde dönemsellik ilkesi tam olarak hayata geçmemiş oluyor.

Reeskont işleminde hangi oran kullanılır?

Senede bağlı alacak ve borçların değerleme günündeki kıymetlerine irca edilmesi sırasında;

- Varsa senet üzerinde yazılı faiz oranı,

- Senet üzerinde faiz oranı yoksa T.C. Merkez Bankasının resmi ıskonto hadleri,

kullanılıyor.

Reeskont tutarının hesaplanmasında; faiz oranı olarak reeskont işlemlerinde uygulanan faiz oranı değil, kısa vadeli avans işlemlerinde uygulanan faiz oranı esas alınıyor.

Dolayısıyla, borç ve alacak senetlerinin reeskontu işlemlerinde dikkate alınacak oran 2 Ocak 2022 tarihinde yayımlanan Tebliğin yürürlük tarihinden itibaren % 15,75.

Yabancı para ile olan borç ve alacakların reeskontunda, varsa senette yazılı faiz oranı, senette faiz oranı yer almıyorsa yukarıda yer alan Merkez Bankası tebliğindeki faiz oranı değil, değerleme gününde geçerli Londra Bankalar Arası Faiz Oranı (LİBOR) esas alınıyor.

2021 sonu itibariyle kullanılacak reeskont oranı

2 Ocak 2022 tarihli Resmî Gazete’de yayımlanan Türkiye Cumhuriyet Merkez Bankası’nın Reeskont ve Avans İşlemlerinde Uygulanacak Faiz Oranları Hakkında Tebliği’nde, belirlenen yeni oranların, bu tarihte yürürlüğe gireceği belirlenmiş. Ancak 3 Ocak 2022 tarihli Resmî Gazete’de yayımlanan düzeltme metniyle, Tebliğin yürürlük tarihi, 31 Aralık 2021 tarihinden geçerli olmak üzere yayımı tarihi olarak düzeltilmiş.

Buna göre, 31 Aralık 2021 tarihi itibariyle yapılacak reeskont işlemlerinde, yeni oran olan 15,75 kullanılacak.

Reeskont hesaplamasında dikkat edilecek konular

Reeskont hesaplamasında şu konulara özellikle dikkat edilmesi gerekiyor.

- Reeskont uygulaması zorunlu değil. Ancak seçimin bütün alacak ve borç senetleri için yapılması şart.

- Bankalar, bankerler ve sigorta şirketleri alacak ve borçlarını reeskonta tabi tutmak zorunda. Bu kurumların seçimlik hakkı yok.

- Reeskonta tabi tutulacak alacak veya borcun senede bağlı olması gerekiyor. Banka, banker ve sigorta şirketleri senede bağlı olsun veya olmasın, bütün alacak ve borçlarını reeskonta tabi tutmak zorunda.

- Reeskonta tabi tutulacak alacak veya borç senedinin, ticari kazancın elde edilmesi ve idamesiyle ilgili ve gerçek bir alacak veya borç ilişkisine dayanması gerekiyor.

- Alacak senetlerini reeskonta tabi tutanların, borç senetlerini de reeskonta tabi tutmaları zorunlu.

- Reeskont, katma değer vergisi dahil alacak veya borç tutarı üzerinden hesaplanıyor.

Çekler reeskonta tabi tutulabilir mi?

Alınan çeklerin reeskonta tabi tutulup tutulmayacağı konusunda açık bir yasal düzenleme yok.

Gelir İdaresi Başkanlığı, çekin ödeme aracı olması niteliğini dikkate alarak, uzun süre reeskonta tabi olmadığı görüşünde oldu. 2009 yılında, 3167 sayılı Çekle Ödemelerin Düzenlenmesi ve Çek Hamillerinin Korunması Hakkındaki Kanun’la, 31 Aralık 2009'a kadar uygulanmak üzere, çekin üzerinde yazılı keşide tarihinden önce ödenmek için muhatap bankaya ibrazının geçersiz kabul edileceğine ilişkin bir düzenleme yapıldı. Bu düzenlemeyle çekin vadeli senet niteliği bir bakıma öne çıktı ancak bu düzenleme sonrasında da İdare eski görüşünü devam ettirdi.

3167 sayılı Kanun’da yer alan 31 Aralık 2009 tarihi birkaç defa ötelendi ve en son 4 Kasım 2021 tarih ve 7341 sayılı Kanun’la yapılan değişiklikle 31 Aralık 2023 olarak belirlendi. İlk uzatma sonrasında Gelir İdaresi 30 Nisan 2012 tarih ve 64 sayılı Vergi Usul Kanunu Sirküleri’yle görüşünü değiştirerek, gerçek mahiyeti itibariyle çeklerin vergi uygulamaları bakımından artık vadeli olma niteliğini kazandığı gerekçesiyle, ileri düzenleme tarihli çeklerin değerleme gününde vadesi gelmemiş senede bağlı alacak ve borçlar için uygulanması öngörülen reeskont uygulamasından yararlanmasının mümkün olduğunu açıkladı. Dolayısıyla bugün itibariyle ileri vadeli çeklerin reeskonta tabi tutulması mümkün. Recep Bıyık

Çalışandan, Onaysız Ücretsiz İzin Mümkün Mü?

İşverenler ekonomik durgunluk dönemlerinde, işçileri ücretsiz izne gönderebilmektedir. Ücretsiz izin işçinin ücretini almasına engel olduğu gibi aynı zamanda birçok hakkını da olumsuz etkilemektedir. İşverenlerin ücretsiz izne gönderme hakkı olup olmadığı, işçinin ücretsiz izin talebinin karşılanmak zorunda olup olmadığı ve ücretsiz izne gönderilen işçinin haklarının ne şekilde belirleneceği tartışma konusu olmuştur. Ücretsiz iznin işveren tarafından talep edilmesi ve makul karşılanabilecek süreleri aşması halinde işverenin feshi olarak dahi yorumlanabilmektedir. Bu denli etkisi olan ücretsiz izin kavramı üzerinde değerlendirme yapmaya çalışacağım.

Anlaşma bulunmalı

Ücretsiz izin iş sözleşmesinin askıya alınması sonucunu doğuran bir uygulamadır. Bu uygulama ile işveren ücret ödeme borcundan geçici süre ile kurtulurken, çalışan da aynı süre ile iş görme borcundan kurtulmaktadır. Hangi nedenle başvurulursa başvurulsun, ücretsiz izinler çalışanın ücret hakkını, işverenin de işçiyi çalıştırma hakkını geçici süreyle ortadan kaldırdığından çalışma şartlarında esaslı değişiklik oluşturmaktadır. Bu nedenle ancak iki tarafın da rıza ile yürürlüğe konulabilmektedir. Bunun istisnası İş Kanununun taraflardan birine tek taraflı ücretsiz izin uygulama hakkı tanımasıdır.

İstisnalar var