Mehmet Özdoğru

4760 Sayılı Özel Tüketim Vergisi Kanununa Ekli (II) Sayılı Listede Yer Alan Bazı Malların Özel Tüketim Vergisi Oranlarına Esas Özel Tüketim Vergisi Matrahlarının Yeniden Tespiti Hakkında Karar (Karar Sayısı: 5096)

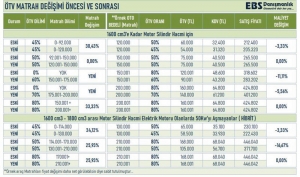

13/1/2022 tarihli ve 31718 sayılı Resmi Gazete'de yayımlanan "4760 Sayılı Özel Tüketim Vergisi Kanununa Ekli (II) Sayılı Listede Yer Alan Bazı Malların Özel Tüketim Vergisi Oranlarına Esas Özel Tüketim Vergisi Matrahlarının Yeniden Tespiti Hakkında Karar (Karar Sayısı: 5096)" ile bazı binek otomobillerin ÖTV matrah aralıkları ve ÖTV oranları yeniden belirlenmiştir.

Bilindiği üzere, 2016/9542 sayılı BKK sonrası, binek otomobillere ilişkin ÖTV oranları motor silindir hacminin yanı sıra otomobil fiyatı (taşıt değeri) da dikkate alınarak ayrıca belirlenmektedir.

Bu Karar ile bazı araçların ÖTV oranlarına esas ÖTV matrah aralıkları aşağıdaki şekilde değiştirilmiş; ayrıca bazı araçlar için farklı matrah grupları ile bu matrah gruplarına ilişkin yeni ÖTV oranları oluşturulmuştur. verginet.net

|

ESKİ MATRAH ARALIĞI |

Vergi Oranı (%) |

YENİ MATRAH ARALIĞI |

Vergi Oranı (%) |

|

-Diğerleri |

-Diğerleri |

||

|

-- Motor silindir hacmi 1600 cm³'ü geçmeyenler |

-- Motor silindir hacmi 1600 cm³'ü geçmeyenler |

||

|

--- Özel tüketim vergisi matrahı 92.000 TL’yi aşmayanlar |

45 |

--- Özel tüketim vergisi matrahı 120.000 TL’yi aşmayanlar |

45 |

|

--- Özel tüketim vergisi matrahı 92.000 TL’yi aşıp, 150.000 TL’yi aşmayanlar |

50 |

--- Özel tüketim vergisi matrahı 120.000 TL’yi aşıp, 150.000 TL’yi aşmayanlar |

50 |

|

--- Özel tüketim vergisi matrahı 150.000 TL’yi aşıp, 175.000 TL’yi aşmayanlar |

60 |

||

|

--- Özel tüketim vergisi matrahı 175.000 TL’yi aşıp, 200.000 TL’yi aşmayanlar |

70 |

||

|

-Diğerleri |

80 |

-Diğerleri |

80 |

|

-- Motor silindir hacmi 1600 cm³'ü geçen fakat 2000 cm³'ü geçmeyenler |

-- Motor silindir hacmi 1600 cm³'ü geçen fakat 2000 cm³'ü geçmeyenler |

||

|

--- Elektrik motoru da olanlardan elektrik motor gücü 50 kW'ı geçip motor silindir hacmi 1800 cm³'ü geçmeyenler |

--- Elektrik motoru da olanlardan elektrik motor gücü 50 kW'ı geçip motor silindir hacmi 1800 cm³'ü geçmeyenler |

||

|

---- Özel tüketim vergisi matrahı 114.000 TL’yi aşmayanlar |

45 |

---- Özel tüketim vergisi matrahı 130.000 TL’yi aşmayanlar |

45 |

|

---- Özel tüketim vergisi matrahı 114.000 TL’yi aşıp, 170.000 TL’yi aşmayanlar |

50 |

---- Özel tüketim vergisi matrahı 130.000 TL’yi aşıp, 210.000 TL’yi aşmayanlar |

50 |

|

-Diğerleri |

80 |

-Diğerleri |

80 |

13 Ocak 2022 Tarihli Resmi Gazete

Sayı: 31718

Karar Sayısı: 5096

4760 sayılı Özel Tüketim Vergisi Kanununa ekli (II) sayılı listede yer alan bazı malların özel tüketim vergisi oranlarına esas özel tüketim vergisi matrahlarının yeniden tespiti hakkındaki ekli Kararın yürürlüğe konulmasına, mezkûr Kanunun 12 nci maddesi gereğince karar verilmiştir.

12 Ocak 2022

Recep Tayyip ERDOĞAN

CUMHURBAŞKANI

12/1/2022 TARİHLİ VE 5096 SAYILI CUMHURBAŞKANI KARARININ EKİ KARAR

MADDE 1– (1) 6/6/2002 tarihli ve 4760 sayılı Özel Tüketim Vergisi Kanununa ekli (II) sayılı listedeki 87.03 G.T.İ.P. numaralı mallardan Diğerleri” satırı altında yer alan bazı mallar için farklı matrah grupları ile bu matrah gruplarına ilişkin oranlar oluşturulmuş ve özel tüketim vergisi oranlarına esas özel tüketim vergisi matrahları aşağıdaki şekilde tespit edilmiştir.

| Mal İsmi | Vergi Oranı (%) |

| – Diğerleri | |

| — Motor silindir hacmi 1600 cm3‘ü geçmeyenler | |

| — Özel tüketim vergisi matrahı 120.000 TL’yi aşmayanlar | 45 |

| — Özel tüketim vergisi matrahı 120.000 TL’yi aşıp, 150.000 TL’yi aşmayanlar | 50 |

| — Özel tüketim vergisi matrahı 150.000 TL’yi aşıp, 175.000 TL’yi aşmayanlar | 60 |

| — Özel tüketim vergisi matrahı 175.000 TL’yi aşıp, 200.000 TL’yi aşmayanlar | 70 |

| — Diğerleri | 80 |

| — Motor silindir hacmi 1600 cm3‘ü geçen fakat 2000 cm3‘ü geçmeyenler | |

| — Elektrik motoru da olanlardan elektrik motor gücü 50 kW’ı geçip motor silindir hacmi 1800 cm3‘ü geçmeyenler | |

| — Özel tüketim vergisi matrahı 130.000 TL’yi aşmayanlar | 45 |

| — Özel tüketim vergisi matrahı 130.000 TL’yi aşıp, 210.000 TL’yi aşmayanlar | 50 |

| -— Diğerleri | 80 |

MADDE 2– (1) Bu Karar yayımı tarihinde yürürlüğe girer.

MADDE 3– (1) Bu Karar hükümlerini Hazine ve Maliye Bakanı yürütür.

Ağustos 2021’de ÖTV matrahlarında düzenleme yapılmış, bu sayede yüzde 80’den yüzde 50 ÖTV baremine giren 50’den fazla otomobil modelinin fiyatı yüzde 16’ya yakın düşmüştü. Ancak çip krizi nedeniyle tüketici yaklaşık 60 bin TL olan bu vergi avantajından yararlanamadan, kurdaki hızlı yükselişe paralel yüzde 50 ÖTV bareminde kalan model sayısı hızla düşmeye başladı. 300 bin TL’nin altındaki otomobilleri kapsayan bu ÖTV diliminde aralık başında 20’nin altına düşen model sayısı, 1’e inmişti. 20 Aralık’ta kurdaki düşüş sonrası ise model sayısı 5’e çıktı. Ancak sektör yetkilileri, maliyet artışları ve enflasyon nedeniyle bu araçların da yüzde 50 bareminde kalamayacağından endişe ediyordu.

Kurumların Elde Ettiği Tüm Yatırım Fonu Kâr Payları Kurumlar Vergisinden İstisna Ediliyor

Torba yasada yer alan bir hükümle, girişim sermayesi dışındaki diğer yatırım fonlarından elde edilen kâr paylarına da iştirak kazancı istisnasının uygulanması öngörülüyor. Teklif kabul edilirse, gayrimenkul yatırım fonu kâr paylarına da iştirak kazancı istisnası uygulanabilecek

4 Ocak'ta TBMM Başkanlığına sunulan ve 7 Ocak'ta Plan ve Bütçe Komisyonunda görüşülen torba yasa teklifinde, kurumların elde ettiği yatırım fonu kâr payları ile ilgili önemli bir değişiklik öngörülüyor. Teklifin geneli hakkındaki görüşmeler dün Meclis Genel Kurulunda tamamlandı, bugün maddelere ilişkin görüşmelerin de tamamlanması ile teklifin kanunlaşması bekleniyor.

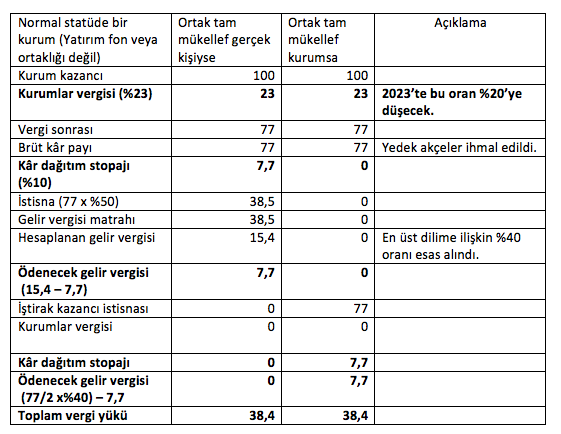

Yapılan değişiklikleri daha iyi anlatabilmek için önce kurum vergileme rejimini açıklamakta yarar var. Okuyucuları uyarıyorum, bu yazı takibi zor, karmaşık bir vergi yazısı. Bu nedenle affınıza sığınıyorum, ancak konuyu açıklayabilmek için detaylara girmek durumundayım.

Normal kurumlar vergisi vergileme rejiminde kurumlar vergisine tabi tutulduktan sonra ortaklara dağıtılan kâr payları üzerinden ortakların hukuki durumuna göre kâr dağıtım stopajı yapılıyor. Bu stopajın oranı halen yüzde 10 olarak uygulanıyor.

Tam mükellef gerçek kişilerin elde ettiği kâr paylarının yarısı gelir vergisinden müstesna; kalan tutar, o yıla ilişkin beyan sınırının (2021 için 53 bin, 2022 için 70 bin TL'nin) aşılmış olması halinde, yıllık gelir vergisi beyannamesi ile beyan ediliyor. Beyanname üzerinden hesaplanan vergiden yapılan kâr dağıtım stopajının tamamı (istisna edilen tutara isabet eden dâhil) indiriliyor ve kalan tutar ödeniyor.

Dar mükellef yabancı kişi ve kurumlara dağıtılan kâr payları üzerinden de vergi anlaşmasında daha düşük bir oran öngörülmemişse, yüzde 10 oranında stopaj yapılıyor.

Tam mükellef kurumlara dağılan kâr payları üzerinden ise stopaj yapılmıyor, brüt kâr payının tamamı tam mükellef kurumlara aktarılıyor. Tam mükellef kurum ortaklar nezdinde bu kâr payları için iştirak kazancı istisnası uygulandığından kurumlar vergisi ödenmiyor. Böylece mükerrer kurumlar vergisi ödenmesinin önüne geçiliyor. Bu kurumlar tarafından kâr dağıtımı yapıldığı aşamada yine ortakların hukuki durumuna göre yukarıda açıkladığım şekilde stopaj yapılıyor.

Buraya kadar olan açıklamaları aşağıdaki tabloda özetlemek mümkün.

Görüldüğü gibi, kurum kazancı gerçek kişiye ulaşıncaya kadar arada kaç tane kurum olursa olsun iştirak kazancı istisnası sayesinde vergi yükü aynı. Bunu iştirak kazancı istisnası ve tam mükellef kurumlara dağıtılan kâr paylarından stopaj yapılmaması sağlıyor.

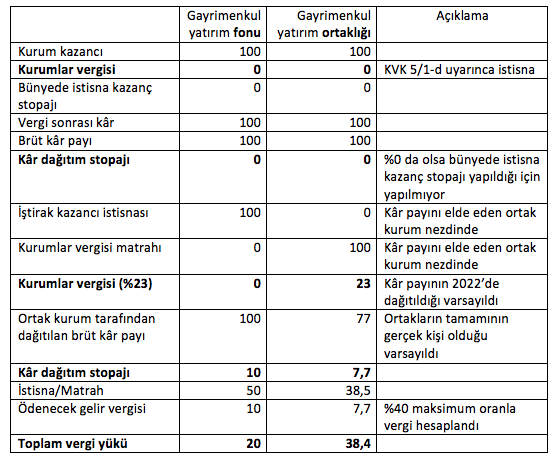

Kurumun yatırım fonu ve ortaklığı olması ise bu tabloyu değiştiriyor. Çünkü, yatırım fon ve ortaklıklarının kazançları ilke olarak kurumlar vergisinden istisna edilmemiş bulunuyor (KVK 5/1-d).

Bunun halihazırda tek istisnasını, girişim sermayesi yatırım fonları ile girişim sermayesi yatırım ortaklıklarından elde edilen kâr payları için iştirak kazancı istisnası uygulanabilmesi oluşturuyor. Diğer yatırım fon ve ortaklıklarından sağlanan kâr payları için halen iştirak kazancı istisnası uygulanamıyor.

Bu durumda ortağın gerçek kişi olmayıp kurum olması halinde fon veya ortaklık bünyesinde yararlanılan kurumlar vergisi istisnası ile sağlanan vergi avantajı, söz konusu ortaklığın kâr payını dağıtması halinde tamamen ortadan kalkıyor. Bu sonuç özellikle kurumların gayrimenkul yatırım fonu (GYF) katılma payı iktisap etmelerinin önünde önemli bir vergisel engel olarak duruyor. Yani GYF katılma payına sahip olan yabancı kişi/kurumlar ile gerçek kişiler vergisel açıdan avantaj sağlarken, tam mükellef kurumlar bu avantajdan yararlanamıyor.

İşte bu olumsuz tabloyu değiştirmek için torba yasaya eklenen bir hükümle, girişim sermayesi dışındaki diğer yatırım fonlarından elde edilen kâr paylarına da iştirak kazancı istisnasının uygulanması öngörülüyor. Teklif kabul edilirse, GYF kâr paylarına da iştirak kazancı istisnası uygulanabilecek.

Bu düzenlemenin gerekçesi, “kurumların yatırım fonlarına iştirak etmelerini teşvik etmek” olarak açıklandı.

Girişim sermayesi yatırım ortaklığı dışındaki diğer yatırım ortaklıklarından (dolayısıyla gayrimenkul yatırım ortalıklarından) elde edilen kâr paylarına yönelik bir düzenleme yapılmadığı için bu ortaklıkların kâr paylarına mevcut durumda olduğu gibi istisna uygulanamayacak.

Buna göre, gayrimenkul yatırım ortaklıklarından elde edilen kâr payları için mevcut durum devam edecek, yani bu gelirler elde eden kurumlar nezdinde kurumlar vergisine tabi tutulacak. Bu açıdan GYF'ler, gayrimenkul yatırım ortaklıklarına nazaran daha avantajlı bir ürün haline geliyor.

Türk Lirası'na olan talebi artırmak amacıyla portföyünde yabancı para, altın ve diğer kıymetli madenler olan fonlardan elde edilen kâr payları da istisna kapsamı dışında bırakılıyor.

Teklifle öngörülen değişikliğin gerçekleştirilmesi durumunda, ortakların tamamının tam mükellef kurum olduğu varsayımına göre, GYF ve gayrimenkul yatırım ortaklıklarında vergileme şöyle olacak:

Görüldüğü gibi, gayrimenkul yatırım ortaklığında ortağın tam mükellef kurum olması halinde vergi yükü normal bir kurumla eşitleniyor.

GYF'lerin dağıtıma konu ettiği kâr payları teklifle iştirak kazancı olarak kabul edilse dahi ortağın tam mükellef kurum olması halinde, kâr payını elde eden tam mükellef kurumların dağıtacağı kâr paylarına yönelik düzenleme yapılmadığı için, ortak nezdinde normal kâr payı vergilemesi hükümlerine göre vergileme yapılacak, dolayısıyla yukarıdaki tabloda görüldüğü üzere kâr dağıtım stopajı ve gelir vergisi nedeniyle (kurumlar vergisi oranının yüzde 23 olduğu ortamda) yüzde 20 vergileme söz konusu olacak. Gerçek kişi ortağın doğrudan GYF ortağı olmasında da aynı vergi yükü ortaya çıktığı için yatırım fonu kâr payları için kurumlarda iştirak kazancı istisna uygulaması ile birlikte gerçek kişilerin GYF paylarını doğrudan veya dolaylı olarak iktisap etmeleri arasındaki farkın ortadan kalkacağını söyleyebiliriz.

Şöyle sorular duyar gibi oluyorum: Tüzel kişiliği olmayan GYF'ler anonim ve limited şirketler gibi kâr dağıtabilir mi?

Normalde yatırım fonu katılma payı sahipleri üç şekilde gelir elde ederler:

- Katılma paylarının fona iadesinden doğan gelirler (menkul sermaye iradı),

- Katılma paylarının elde tutulduğu dönemde elde edilen dönemsel gelirler (menkul sermaye iradı),

- Katılma paylarının üçüncü kişilere satışından doğan gelirler (değer artışı kazancı)

Sermaye Piyasası Kurulu mevzuatına göre bazı fonlar, fon ihraç belgesinde yer verilen esaslar çerçevesinde katılma payı sahiplerine kâr payı dağıtabiliyorlar. Örneğin girişim sermayesi yatırım fonları ile GYF'lerin kâr payı dağıtması mümkün.

Bu durumda söz konusu fon katılma payı sahipleri yukarıda belirtilen üç grup gelire ilaveten kâr payı şeklinde de gelir elde edebiliyorlar.

Getirilmek istenen istisnanın bu kâr payı şeklindeki gelirleri kapsadığı konusunda tereddüt yok.

Peki, fona iade suretiyle elde edilen gelirler istisna uygulanacak mı?

Bence menkul sermaye iradı niteliğindeki bu gelirler için de istisna uygulanmalıdır. Çünkü fona iade suretiyle elde edilen gelirler özünde kâr payı sayılır.

Dönemsel getirilere gelirsek, önce şu sorunun cevabını aramalıyız: Yatırım fonlarında dönemsel getiri olur mu?

Maliye bir özelgede gerçek kişi ve kurumlarca sahip olunan ve Sermaye Piyasası Mevzuatına göre sermaye piyasası aracı olarak nitelendirilen yatırım fonları katılma belgelerinden elde edilen gelirlerin, Gelir Vergisi Kanununun geçici 67 nci maddesinin birinci fıkrası çerçevesinde tevkifat (stopaj) yoluyla vergilendirilmekte olduğunu belirttikten sonra, GYF katılma paylarının fona iade edilmemesi durumunda katılımcıların elde etmiş olduğu kâr paylarının, elde tutulduğu dönemde elde edilen dönemsel getiri olarak değerlendirilmesi ve Gelir Vergisi Kanununun geçici 67'nci maddesinin (1) numaralı fıkrası kapsamında (2006/10731 sayılı BKK uyarınca) stopaja tabi tutulması gerektiğini açıkladı.

Bu stopajın oranı normalde yüzde 10 olmakla beraber, 31/3/2022 tarihine kadar iktisap edilen (değişken, karma, eurobond, dış borçlanma, yabancı, serbest fonlar ile unvanında döviz ifadesi geçen yatırım fonları hariç) yatırım fonlarından elde edilen kazançlar üzerinden yüzde 0 (sıfır) oranında stopaj yapılıyor. (Geçici düzenleme)

Diğer taraftan, iki yıldan fazla süreyle elde tutulan girişim sermayesi yatırım fonu ve GYF katılma paylarından elde edilen kazançlar için stopaj oranı, 4 Eylül 2021 tarihinden beri yüzde 0 (sıfır) olarak uygulanıyor. (Kalıcı düzenleme)

Gördüğünüz gibi yatırım fonları yatırım ortaklıklarına nazaran teşvik ediliyor.

Yukarıda bahsettiğim özelgeden Maliyenin fona iade dışında kâr payı şeklinde elde edilen gelirleri “dönemsel getiri” olarak değerlendirdiğini anlıyoruz. Geçici 67/1 kapsamındaki stopajı banka veya aracı kurumların üçer aylık dönemler itibariyle yaptığını göz önünde bulundurursak, bu kapsama banka ve aracı kurumların tahsiline aracılık ettikleri dönemsel getirilerin girdiği sonucuna ulaşırız.

Geçici 67 kapsamına girmek önemli, çünkü bu madde kapsamında stopaja tabi tutulmuş gelirler (oran sıfır olsa bile stopaj yapılmış sayılır) yıllık gelir vergisi beyannamesi ile beyan edilmez, yapılan stopajlar nihai vergileme niteliğine dönüşür.

Yatırım fonu kâr paylarının tahsilini banka veya aracı kurum aracılığıyla yapmayanların ise bu gelirlerinin genel hükümlere göre vergilendirileceği anlaşılıyor.

Bu konuda son bir uyarım, fon katılma paylarının üçüncü kişilere satışından doğan gelirlerin değer artışı kazancı olması sebebiyle iştirak kazancından yararlanamayacak olması.

Yatırım fonu katılma paylarının dönem sonlarında değerlenmesi istisna düzenlemesini etkisizleştirir!

Kurumların iktisap ettikleri yatırım fonu katılma paylarının Vergi Usul Kanununun 279. maddesi uyarında dönem sonlarında değerlenip değerlenmeyeceği tartışmalıdır.

Vergi Usul Kanunun 279. maddesine göre hisse senetleri ile fon portföyünün en az yüzde 51'i Türkiye'de kurulmuş bulunan şirketlerin hisse senetlerinden oluşan yatırım fonu katılma belgeleri alış bedeliyle, bunlar dışında kalan her türlü menkul kıymet borsa rayici ile değerlenir. Borsa rayici yoksa veya borsa rayicinin muvazaalı bir şekilde oluştuğu anlaşılırsa değerlemeye esas alınacak bedel, menkul kıymetin alış bedeline vadesinde elde edilecek gelirin (kur farkları dahil) iktisap tarihinden değerleme gününe kadar geçen süreye isabet eden kısmının eklenmesi (kıst getiri) suretiyle hesaplanır. Ancak, borsa rayici bulunmayan, getirisi ihraç edenin kâr ve zararına bağlı olarak doğan ve değerleme günü itibariyle hesaplanması mümkün olmayan menkul kıymetler, alış bedeli ile değerlenir.

Maliye bir özelgede, yurt dışında kurulmuş yatırım fonu katılma belgelerinin değerleme günü itibariyle hesaplanan getirisinin eklenmesi suretiyle, bir diğer ifadeyle değerleme günü (hesap dönemi ve geçici vergi dönemleri sonu) itibariyle ilan edilen değeri dikkate alınmak suretiyle değerlenmesi gerektiğini açıkladı.

Maliyenin bu sonuca, yatırım fonlarında değerleme günü (dönem sonu) itibariyle getirinin hesaplanabilmesi nedeniyle ulaştığı anlaşılıyor. Bu görüşe katılmıyorum. Bence bu değer borsa rayici olarak kabul edilemeyeceği gibi yatırım fonu katılma payı mevduat ve benzeri bir yatırım aracı olarak da değerlendirilemez. Özellikle kâr payı dağıtımına izin verilen fonlar yönünden bu görüşün gözden getirilmesi gerekir. Benzer yatırım araçlarında (mesela gayrimenkul yatırım ortaklıklarında) ortaklık payı hisse senedine bağlanmış olduğu için dönemsel değerleme gerekliliği bulunmuyor. Sermaye Piyasası mevzuatına göre GYF'lerde gayrimenkul portföyünün değerlenmesi dönem içinde fona giriş ve çıkışın güncel değer üzerinden olmasını sağlamaya yönelik, amaç asla dönem sonları itibariyle değerlemeye esas değerlerin belirlenmesi değil.

Eğer kâr payının istisna edildiği katılma paylarının da dönem sonlarında değerleneceği öngörülüyorsa bu istisnayı getirmenin bir etkisi olmaz, dönem sonlarında hesaplanan değer artışları vergilendirildikten sonra bu değer artışlarını içeren kâr paylarına sonradan istisna uygulamanın anlamı kalmaz. Bu nedenle GYF'ler için değerleme yapılmaması, yapılacaksa da oluşan değer artışına iştirak kazancı istisnasının uygulanması gerektiğini düşünüyorum. Mevduat, repo, tahvil, bono gibi ürünlere rakip menkul kıymet yatırım fonları ile GYF gibi fonları farklı değerlendirmek, karıştırmamak gerekir

Gayrimenkul yatırım fonları ile ilgili diğer sorunlar…

GYF oluşumunu olumsuz etkileyen bazı önemli vergisel engeller var. Eğer şahsen veya kurumların bireysel olarak sahip olduğu gayrimenkullerin yatırım fonuna dönüştürülmesi isteniyorsa (bence bu teşvik edilmeli), en azından şu iki önemli sorunun acilen çözülmesi gerekir:

- Kurumların GYF kurmaları önündeki en önemli engel gayrimenkullerin fona satışı veya ayni sermaye konulması halinde ödenmesi gereken kurumlar vergisi. Yapılacak bir yasal düzenleme ile fon oluşumu maksadıyla elden çıkarılan gayrimenkullerin elden çıkarma kazançlarına yüzde 100 kurumlar vergisi istisnası uygulanması sorunu çok kolay bir şekilde çözer. Gayrimenkullerin kurumsal bir yapıda değerlendirilmesini ve güvenliği sağlar.

- Mevcut durumda GYF'ye satılan gayrimenkuller için güncel değerler üzerinden tapu harcı ödenmesi gerekiyor. Gayrimenkullerin ayni sermaye olarak konulması halinde bile fon sermaye şirketi sayılmadığı için tapu harcı ödemek zorunda kalınıyor. Mademki bu fonlar tüzel kişiliği olmadığı halde “kurum” sayılıyor ve tapuda adlarına gayrimenkul tescil ettirilebiliyor, ayni sermaye konulması işlemi tapu harcından istisna edilmeli. Bu haksızlık giderilmeli…

Gördüğünüz gibi konu oldukça karmaşık, düzenleme çıktıktan sonra Maliyenin konuyu tüm yönleriyle –fon veya ortaklık kazanç istisnası, istisna kazanç stopajı, kar dağıtım stopajı, iştirak kazancı istisnası, geçici 67 uygulaması, dönem sonu getiri değerlemesi- ayrıntılı bir şekilde açıklamasında yarar (hatta zorunluluk) var.

Erdoğan Sağlam

YMM

This email address is being protected from spambots. You need JavaScript enabled to view it.

TL Mevduata Dönüşümde Kurumlar Vergisi İstisnası

Geçtiğimiz yılın son çeyreğinde, Merkez Bankasının politika faizlerinde ardı ardına yaptığı indirimler sonucunda, döviz kurlarını tutmak mümkün olmamış, ancak 20 - 21 Aralık’ta yapılan Kur Korumalı Mevduata ilişkin açıklamalar ile piyasaların kapalı ve işlemlerin son derece sığ olduğu saatlerde yapılan yoğun satışlar sonucunda, döviz kurlarında ciddi bir düzeyde gerileme sağlanmıştı.

Kur korumalı mevduat hesaplarından yararlanma olanağı başlangıçta sadece gerçek şahıslara tanınmış olup, söz konusu hesaplardan elde edilecek faiz ve şartların oluşması halinde ödenecek kur farkları gelir vergisinin dışında bırakılmıştı.

Ancak, yapılan tüm bu düzenlemeler döviz kurlarında oynaklığı yeterince giderememiş olsa gerek ki dün gece yeni bir adım daha geldi. Yapılan açıklama uyarınca, “Kurumlar vergisi mükellefleri, 31 Aralık 2021 tarihli bilançolarında yer alan yabancı paralarını Türkiye Cumhuriyet Merkez Bankasının (TCMB) düzenlemeleri çerçevesinde Türk lirasına dönüştürmeleri halinde bu suretle açılacak TL mevduat ve katılım hesaplarında en az üç ay vadeli olarak değerlendirebilecek. Bakanlığın hazırladığı taslak kapsamında, kur değerlemesi sonucu hesaplanan kur farkı kazançları kurumlar vergisinden istisna edilecek. Vade sonunda elde edilen faiz ve kar payları da kurumlar vergisinden istisna olacak. Türk lirasına dönüştürme işleminin 17 Şubat 2022 tarihine kadar yapılması durumunda, 2021 yılı son geçici vergi dönemi için de bu istisnadan yararlanılabilecek.”

Gelin şimdi hep birlikte, bu düzenlemenin kurumlar vergisi mükelleflerine vergisel açıdan sağlayabileceği avantajları hep birlikte değerlendirmeye çalışalım. 2021 yılında edinilmiş olup, 31.12.2021 tarihli bilançolarda yer alan yabancı paraların Türk Lirasına dönüştürülerek en az üç ay vadeli hesaba dönüştürülmesi durumunda; söz konusu döviz varlıklarının değerlenmesine ilişkin olarak, hem 2021 yılı için hem de 2022 yılı için kur farkları geliri söz konusu olabilecektir.

Her ne kadar yapılan açıklamada döviz varlıklarının mevduata dönüştürülmesi halinde kur farklarına sağlanacak kurumlar vergisi istisnasının hangi yıla ilişkin olarak tanınacağı yönünde tam bir açıklık bulunmamakla birlikte, “Türk lirasına dönüştürme işleminin 17 Şubat 2022 tarihine kadar yapılması durumunda, 2021 yılı son geçici vergi dönemi için de bu istisnadan yararlanılabilecek” denildiğine göre, söz konusu istisnanın 2021 yılı dönem sonunda yapılacak kur değerlemesi işlemleri için tanınacağı hususu açıktır.

Merkez Bankası tarafından 31.12.2021 tarihi için ABD Doları Döviz Alış Kuru 12,9775 TL olarak açıklamıştır. Hazine ve Maliye Bakanlığı tarafından 31.12.2021 tarihinde değerleme işlemlerinde kullanılacak ABD Doları olarak bu kuru yayımlayacaktır.

Buna göre, şirketlerin 2021 yılı içerisinde bu kurdan daha düşük kurdan elde etmiş bulundukları ABD Doları cinsinden döviz varlıklarını 17 Şubat 2022 tarihine kadar TL’na dönüştürerek en az 3 ay vadeli hesaba geçmeleri durumunda, dövizlerin alış bedeli ile dönem sonu kuruyla yapılacak değerleme sonucunda ortaya çıkan kur farkları, 2021/4. geçici vergi beyanında ve 2022 yılı Nisan ayında verilecek 2021 hesap dönemi kurumlar vergisi beyanında kurumlar vergisinden istisna tutulacaktır.

Örneğin, Güzel İzmir Tütüncülük AŞ’nin 31.12.2021 bilançosuna göre DTH hesaplarında 100.000.- ABD Doları bulunmaktadır. Söz konusu dövizler 9 TL’dan satın alınmış olup, kayıtlarda 900.000.- TL olarak yer almaktadır. Dönem sonunda yapılacak değerleme sonucunda 397.750.- TL kur farkı geliri doğmuştur. Söz konusu 100.000.- ABD Doları 17 Şubat 2022 tarihine kadar bozdurulup en az üç ay vadeli TL mevduat hesabına dönüştürülürse, söz konusu kur farkı kazancı 2021/4 geçici vergi ve 2021 hesap dönemi kurumlar vergisi beyanında kurumlar vergisinden istisna edilecektir.

Konuya ilişkin yapılan açıklamada bir açıklık olmamakla birlikte, söz konusu döviz varlıkların 2021 hesap dönemi beyanı verilinceye kadar Türk Lirasına dönüştürülerek en az üç ay vadeli hesaba dönüştürülmesi halinde, 2021 yılı beyanında söz konusu kur farkları kazançlarının kurumlar vergisinden istisna tutulacağı sonucuna varılabilir. Bu fırsatın hangi tarihe kadar kullanılabileceği yönünde şimdilik tam bir açıklık yoktur.

Konuya ilişkin olarak tam bir açıklık olmayan diğer bir husus ise şudur: 31.12.2021 tarihinde değerlemeye esas alınan kurlar ile bu yıl içerisinde dövizin bozdurulduğu tarihler arasında doğan kur farkları ne olacaktır?

Örneğin, yukarıdaki örnekte yer alan şirketin 100.000.- ABD Doları 12 Şubat 2022 tarihinde 13,9775 TL’ndan bozdurulmuş ve üç ay vadeli TL mevduat hesabına çevrilmiştir. DTH hesabının 1.1.2022 tarihli açılış bakiyesi 1.297.750.- TL olup, satış tarihinde 100.000.- TL tutarında kur farkı kazancı oluşmuştur.

31.12.2021 tarihinde şirketlerin bilançolarında bulunan döviz varlıkların 2022 yılında bozdurularak vadeli mevduata dönüştürülmesiyle ortaya çıkan kur farklarının da 2022 yılı kurumlar vergisinden istisna tutulması beklenmekle birlikte, bu hususun daha net bir şekilde ortaya konulmasında fayda bulunmaktadır.

Diğer taraftan, yapılan açıklama uyarınca, vade sonunda elde edilen faiz ve kar paylarının da kurumlar vergisinden istisna olacağı belirtilmiş.

Yapılacak bu düzenlemeyle 31.12.2021 tarihi itibarıyla bilançolarında, düşük kurlardan edinilmiş döviz varlıkları olan firmalara, TL mevduata dönerek ortaya çıkan kur farkları ile vade sonunda edinilecek faizlerin ve kar paylarının da kurumlar vergisinden istisna edilmesiyle, çok ciddi oranda bir avantaj sağlandığını söyleyebiliriz.

2021 yılında beyan edilecek kurumlar vergisi matrahlarını aşındıracak bu uygulamanın vergi gelirlerimizde ne kadar bir azalmaya yol açacağını şimdiden kestirmek çok zor. Umarız şirketler kendilerine sunulan bu fırsatı geri çevirmez, döviz varlıklarının bozdurmaya başlayarak, piyasaların ateşinin sönmesine ve döviz piyasalarında yaşanan oynaklığın giderilmesine yardımcı olurlar.

(*) Anadolu Ajansının haberinde, şirketlerin döviz varlıklarını TL mevduata dönüştürmesinde, asgari vadenin üç ay olacağı belirtilmekle birlikte, bugün yayınlanan Dünya Gazetesinde asgari vadenin altı ay olacağı belirtilmektedir. Yapılacak düzenlemeyi takip etmenizde fayda bulunmaktadır.

Bülent Ak

Yeminli Mali Müşavir

Eski Baş Hesap Uzmanı

This email address is being protected from spambots. You need JavaScript enabled to view it.

12.01.2022

Kaynak: www.MuhasebeTR.com

2022 Maliyet Hesaplarının 7/A ve 7/B Seçeneklerine Göre Tutulmasına İlişkin Hadler

26/12/1992 tarihli ve 21447 (M) sayılı Resmi Gazetede yayımlanan 1 Sıra No.lu Muhasebe Sistemi Uygulama Genel Tebliğinde maliyet hesaplarının uygulamada esneklik sağlamak üzere iki seçenek halinde 7/A ve 7/B olarak sunulduğu,

⎯ 7/A seçeneğinde giderlerin defter-i kebirde fonksiyon esasına göre,

⎯ 7/B seçeneğinde ise çeşit esasına göre

belirlendiği, bu suretle, işletmelere giderlerin bölümlenmesinde ve defter-i kebirde izlenmesinde kendi organizasyon yapılarına, büyüklüklerine ve ihtiyaçlarına göre düzenleyebilmeleri için kolaylık sağlandığı, farklı maliyet hesaplama yöntemlerine uyulabilmesi açısından da geniş bir esneklik tanındığı belirtilmiştir.

Daha sonra 18/09/1994 tarihli ve 22055 sayılı Resmi Gazetede yayımlanan 3 Sıra No.lu Muhasebe Sistemi Uygulama Genel Tebliği (MSUGT) ile yapılan düzenlemeyle de 7/A seçeneğini uygulamak zorunda olan işletmelerin tespitinde kullanılan kriterleri netleştirilerek bir önceki yıl aktif toplamı 25 milyar lirayı veya net satışlar toplamı 50 milyar lirayı aşan üretim ve hizmet işletmeleri için 7/A seçeneği zorunlu hale getirilmiştir. Aynı Tebliğde ayrıca aktif ve net satışlar toplamları bu rakamların altında kalan üretim ve hizmet işletmeleri ile aktif ve net satış toplamları ne olursa olsun ticaret işletmeleri için 7/A seçeneğinin zorunlu olmadığı, bu işletmelerin 7/A ve 7/B seçeneğinden herhangi birini tercih edebilecekleri belirtilmiştir.

Daha sonra 19/12/2000 tarihli ve 24265 sayılı Resmi Gazetede yayımlanan 10 Sıra No.lu MSUGT’de; tebliğde yer alan parasal hadlerin, takip eden yıllarda Bakanlıklarınca ayrıca bir belirleme yapılmadığı takdirde, her yıl bir önceki yıl için Vergi Usul Kanunu hükümleri uyarınca tespit edilen yeniden değerleme oranında artırılarak uygulanacağı; bu şekilde yapılacak hesaplamada 50 lira ve daha düşük olan tutarların dikkate alınmayacağı, 50 liradan fazla olan tutarların ise 100 liraya yükseltileceği belirtilmiştir.

2020 Yılı Aktif Toplamı 4.613.700 TL veya Net Satışlar Toplamı 9.227.100 TL’yi aşan üretim ve hizmet işletmeleri, 2021 yılında maliyet hesaplarını 7⁄A seçeneğine göre tutmak zorundaydılar.

Hazine ve Maliye Bakanlığı’nca çıkarılan ve 21.11.2021 tarihli ve 31696 sayılı Resmi Gazetede yayımlanan 533 seri No.lu Vergi Usul Kanunu Genel Tebliği’nde, yeniden değerleme oranı 2021 yılı için %36,20 olarak tespit edilmiştir.

Buna göre 2021 yılı Aktif Toplamı 6.283.900 TL veya Net Satışlar Toplamı 12.567.300 TL’yi aşan üretim ve hizmet işletmeleri, 2022 yılında maliyet hesaplarını 7⁄A seçeneğine göre tutmak zorundadırlar.

2021 yılı Aktif Toplamı 6.283.900 TL veya Net Satışlar Toplamı 12.567.300 TL’nin altında kalan üretim ve hizmet işletmeleri ile ticaret işletmeleri ise 2022 yılında 7/A veya 7/B seçeneklerinden herhangi birini seçebilirler.

EK: MALİYET HESAP GRUPLARI

7/A SEÇENEĞİNDE MALİYET HESAP GRUPLARI

Bu uygulamada, maliyet hesap grupları aşağıdaki gibi bölümlenmiştir.

70 Maliyet Muhasebesi Bağlantı Hesapları (Maliyet muhasebesinin genel muhasebeden bağımsız çalışması durumunda bu grup çalıştırılır.)

71 Direkt İlk madde ve Malzeme Giderleri

72 Direkt İşçilik Giderleri

73 Genel Üretim Giderleri

74 Hizmet Üretim Maliyeti

75 Araştırma Geliştirme Giderleri

76 Pazarlama Satış ve Dağıtım Giderleri

77 Genel Yönetim Giderleri

78 Finansman Giderleri

79

7/B SEÇENEĞİNDE MALİYET HESAP GRUPLARI

7/B seçeneğinde işletmeler 79 No.lu gruptaki maliyet hesaplarını kullanır.

Bu uygulamada maliyet hesap grupları aşağıdaki gibi bölümlenir:

79 GİDER ÇEŞİTLERİ

790 ilk Madde ve Malzeme Giderleri

791 Memur Ücret ve Giderleri

792 Personel Ücret ve Giderleri

793 Dışarıdan Sağlanan Fayda ve Hizmetler

794 Çeşitli Giderler

795 Vergi, Resim ve Harçlar

796 Amortismanlar ve Tükenme Payları

797 Finansman Giderleri

798 Gider Çeşitleri Yansıtma Hesapları

799 Üretim Maliyet Hesabı

2022 Yılında Maliyet Hesaplarının 7/A ve 7B Seçeneklerine Göre Tutulmasına İlişkin Hadler

1 – 2021 yılı Aktif Toplamı 6,283,900 TL veya Net Satışlar Toplamı 12,567,300 TL’yi aşan üretim ve hizmet işletmeleri, 2022 yılında maliyet hesaplarını 7/A seçeneğine göre tutmak zorundadırlar.

2- 2021 yılı Aktif Toplamı 6,283,900 TL veya Net Satışlar Toplamı 12,567,300 TL’nin altında kalan üretim ve hizmet işletmeleri ile ticaret işletmeleri ise 2022 yılında 7/A veya 7/B seçeneklerinden herhangi birini seçebilirler.

Kaynak: TÜRMOB

e-Defter Beratlarının Yüklenmesi Hakkında Duyuru

Bilindiği üzere, 1 Sıra No.lu Elektronik Defter Genel Tebliği’nin, 19/10/2019 tarihli ve 30923 sayılı Resmi Gazete’de yayımlanarak yürürlüğe giren 3 Sıra No.lu Elektronik Defter Tebliği ile değişen “4.3.4” bölümünde aylık dönemler için oluşturulacak e-Defterlerin berat dosyalarının aylık veya geçici vergi dönemleri bazında yüklenebilmesi imkanı getirilmiştir.

Bu kapsamda:

01/01/2022 tarihi itibarıyla e-Defter uygulamasına dahil olan mükelleflerden;

Geçici vergi dönemleri bazında berat yükleme tercihinde bulunmak isteyen mükelleflerin, mali mühür veya elektronik imza ile “e-Defter Uygulaması”na giriş yapıp “Bilgi Güncelle” kısmının “Berat Yükleme Tercihi” bölümünden; Aylık yükleme / Geçici vergi dönemleri bazında yükleme şeklinde seçimlerini yapmaları mümkün bulunmaktadır.

Yapılan tercih 31/01/2022 tarihine kadar e-Defter uygulaması üzerinden güncellenebilir. Bu tarihten sonra, yapılan seçimin değiştirilmesi mümkün bulunmamaktadır. Söz konusu yükleme tercihi, 2022/Ocak döneminden itibaren yüklenecek berat dosyaları için geçerli olacaktır.

Tercihlerini 31/01/2022 tarihine kadar bildirmeyen mükellefler, 2022 hesap dönemi berat dosyaları için Aylık yükleme seçeneğini tercih etmiş olarak değerlendirilecektir.

Öteden beri e-Defter uygulamasına dahil olan mükelleflerin;

2021 hesap dönemi için yapmış oldukları “Berat Yükleme Tercihi” 2022 hesap dönemi için de geçerlidir.

2022 yılı için berat yükleme tercihini değiştirmek isteyen mükelleflerin, e-Defter uygulamasına giriş yapıp “Bilgi Güncelle” kısmının “Berat Yükleme Tercihi” bölümünden; Aylık yükleme / Geçici vergi dönemleri bazında yükleme şeklinde seçimlerini yapmaları mümkün bulunmaktadır.

Duyurulur.

Kaynak: GİB

Sosyal Medya Gelirleri İle İlgili Gelir Vergisi Genel Tebliği (Seri No: 318) Yayımlandı

12/1/2022 tarihli ve 31717 sayılı Resmi Gazete (R.G)'de sosyal içerik üreticiliği ile mobil cihazlar için uygulama geliştiriciliğinde kazanç istisnasina ilişkin 318 Seri No.lu Gelir Vergisi Genel Tebliği yayımlandı.

Sosyal medyada sosyal içerik üreticilerinin elde ettikleri kazançların tamamı Gelir Vergisi Kanununun ticari kazançlara ilişkin hükümleri çerçevesinde vergiye tabi tutulmaktaydı.

26.10.2021 tarihli R.G’de yayımlanan 7338 Sayılı Kanun’un 2 nci maddesi ile GVK’ye eklenen mükerrer 20/B maddeyle, sosyal medya üzerinden paylaşım yapan sosyal içerik üreticilerinin elde ettikleri kazançlar ile mobil cihazlarda uygulama geliştirenlerin bu uygulamalardan 1/1/2022 tarihinden itibaren elde ettikleri kazançları GVK’nin 103 üncü maddede yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2022 yılı için 880.000 TL) aşmamak kaydıyla istisna kapsamına alınmıştır.

İstisnadan kimler faydalanabilecek?

İstisnadan, internet ortamındaki sosyal ağ sağlayıcıları üzerinden metin, görüntü, ses, video gibi içerikler paylaşan sosyal içerik üreticisi gerçek kişiler ile akıllı telefon veya tablet gibi mobil cihazlar için uygulama geliştiren gerçek kişiler yararlanabilecektir.

Söz konusu istisna uygulamasında mükelleflerin tam veya dar mükellef olmalarının bir önemi bulunmamaktadır.

İstisnadan faydalanma şartları nelerdir?

İstisnadan yararlanabilmek için söz konusu faaliyetlerde bulunan kişilerin bu faaliyetleri sonucu elde edecekleri tüm hasılatı tahsil etmelerini teminen Türkiye’de kurulu bankalarda hesap açmaları şarttır.

Bu kapsamda, istisnadan faydalanmak isteyen mükelleflerin ikametgâhlarının bulunduğu yerdeki tarha yetkili vergi dairesine başvurarak istisna kapsamındaki faaliyetine ilişkin olarak ilgili vergi dairelerinden Ek-1’de yer alan “193 Sayılı Kanunun Mükerrer 20/B Maddesi Uygulamasına İlişkin İstisna Belgesi”ni (İstisna Belgesi) almaları gerekmektedir. Başvuruda bulunanların istisna kapsamına giren faaliyetleriyle ilgili olarak;

a) Başvuru öncesinde ticari kazanç yönünden gelir vergisi mükellefiyetlerinin bulunması halinde, vergi dairelerince mükelleflerin kayıtlı faaliyetlerinin istisna kapsamına giren faaliyetlere uygun olup olmadığı kontrol edilecek, vergi dairelerine kayıtlı bu faaliyetlerin mezkûr madde hükmüne göre istisna edilen faaliyetler arasında olduğunun tespitini veya uygun faaliyet kodunun tesisini müteakip başvuru sahiplerine istisna belgeleri verilecektir.

b) Başvuru öncesinde ticari kazanç yönünden gelir vergisi mükellefiyetlerinin bulunmaması halinde ise istisna kapsamına giren faaliyetlerle ilgili mükellefiyet tesisinin ardından istisna belgeleri alınabilecektir.

İstisna kapsamında bankalara yatırlan ödemelerden tevkifat yapılacak mı?

193 sayılı Kanunun mükerrer 20/B maddesi kapsamında vergi dairelerinden alınacak istisna belgesi, sosyal içerik üreticileri ve uygulama geliştiricilerinin bu faaliyetlerinden elde ettikleri hasılatın yatırılacağı hesap açılışında kullanılmak üzere bankalara ibraz edilecektir.

İstisna kapsamındaki faaliyet nedeniyle birden fazla hesap açılması mümkün bulunmakta olup, bu kapsamda açılan tüm hesapların bağlı bulunulan vergi dairesine Tebliğin 4 üncü maddesi kapsamında bildirilmesi şarttır.

Bankalar, bu kapsamda açılan hesaplara aktarılan hasılat tutarı üzerinden, aktarım tarihi itibarıyla %15 oranında gelir vergisi tevkifatı yapacaklardır.

İstisna kapsamında hesaba yatırılan tüm ödemelerden tevkifat yapılacağından, açılacak hesabın münhasıran istisna kapsamındaki hasılatın tahsili için kullanılması gerekmektedir.

Bankalar, aktarım tarihi itibarıyla gelir vergisi tevkifatı yapacaklar ve tevkif edilen vergileri, 193 sayılı Kanunun 98 ve 119 uncu maddelerindeki esaslar çerçevesinde muhtasar beyanname ile beyan edip ödeyeceklerdir.

Bu kapsamda açılan hesaplara döviz cinsinden bedellerin yatırılması durumunda, hesaba yatırılan döviz bedellerinin aktarım tarihindeki kur (işlem tarihindeki döviz alış kuru) Türk lirası karşılıkları dikkate alınmak suretiyle tevkifat matrahı tespit olunacaktır.

Bir takvim yılında elde edilen hasılatın Kanunda öngörülen tutarı aşması durumunda da bankalarca hesaba aktarılan tutarlar üzerinden tevkifat yapılmaya devam edilecektir. Dolayısıyla bankaların, Kanunda öngörülen tutarı aşıp aşmadığının kontrolü yönünde bir sorumlulukları bulunmamaktadır.

Örnek: Mükellef (F), 2022 takvim yılında sosyal içerik üreticiliği faaliyetinden 500.000 TL, internet üzerinden yapılan perakende ticareti faaliyetinden ise 800.000 TL kazanç elde etmiştir.

Anılan mükellefin istisna kapsamındaki faaliyeti nedeniyle elde ettiği kazancı 193 sayılı Kanunun 103 üncü maddesinin dördüncü gelir diliminde yer alan tutarı (2022 yılı için 880.000 TL) aşmadığından bu kazanç için yıllık gelir vergisi beyannamesi verilmeyecek, internet üzerinden yapılan perakende ticareti faaliyetinden elde ettiği kazanç nedeniyle verilecek yıllık gelir vergisi beyannamesine bu kazançlar dâhil edilmeyecektir.

Sosyal içerik üreticiliği faaliyetinden dolayı tevkif suretiyle ödenmiş vergi olan 75.000 TL (500.000*%15) mükellefin beyanı üzerine hesaplanan vergilerden mahsup edilemeyecektir.

İstisna edilen faaliyetlere ilişkin gelirin ayni olarak tahsil edilmesi halinde, tahsile konu mal veya hizmetin tahsil tarihindeki rayiç bedelinin gelirin elde edildiği ay içerisinde, ayni olarak tahsil edilen gelirin içinde bulunulan ayın son yedi günü içerisinde elde edilmiş olması halinde ise en geç takip eden ayın ikinci iş günü bitimine kadar banka hesabına yatırılması durumunda istisna şartları ihlal edilmemiş olacaktır.

İstisnadan faydalananların yükümlülükleri nelerdir?

193 sayılı Kanunun mükerrer 20/B maddesinde istisna edilen türdeki faaliyetlerde bulunan mükelleflerden istisnadan faydalananların yıl içindeki kazançları toplamının 193 sayılı Kanunun 103 üncü maddesinin dördüncü gelir diliminde yer alan (2022 yılı için 880.000 TL) tutarı aşıp aşmadığına bakılmaksızın, defter tasdik ettirme, defter tutma (defter-beyan sistemine kaydolma/elektronik defter tutma) ve belge düzenleme zorunluluklarının kaldırılmıştır.

Bu istisna faaliyetlerinin yanı sıra mükelleflerin ticari, zirai veya serbest meslek kazancı yönünden başka faaliyetlerinin bulunması halinde, defter tasdik ettirme, defter tutma (defter-beyan sistemine kaydolma/elektronik defter tutma) ve belge düzenleme zorunlulukları devam etmektedir. Başkaca faaliyetleri nedeniyle mükellefiyeti bulunan ve defter tutan mükelleflerin, istisna kapsamında bulunan ve bulunmayan faaliyetlerine ilişkin hasılat, maliyet ve gider unsurlarının ayrı ayrı izlenmesi, istisna kapsamındaki faaliyete ilişkin hasılat, maliyet ve gider unsurlarının, diğer faaliyetlerle ilişkilendirilmemesi ve kayıtlarının da bu ayrımı sağlayacak şekilde tutulması gerekmektedir. Mevcut istisna uygulaması kapsamında icra edilen faaliyet ile bu kapsama girmeyen işlerin birlikte yapılması halinde müşterek genel giderler, bu faaliyetler ile ilgili olarak cari yılda oluşan hasılatın toplam hasılat içindeki oranı dikkate alınarak dağıtılacaktır. Bu dağıtım sonucunda müşterek genel giderlerden istisna kapsamındaki faaliyete düşen pay, diğer faaliyetlere ilişkin vergiye tabi kazancın ve matrahın tespitinde dikkate alınmayacaktır. verginet.net

12 Ocak 2022 Tarihli Resmi Gazete

Sayı: 31717

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

BİRİNCİ BÖLÜM

Amaç ve Kapsam

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, 14/10/2021 tarihli ve 7338 sayılı Vergi Usul Kanunu ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunun 2 nci maddesi ile 31/12/1960 tarihli ve 193 sayılı Gelir Vergisi Kanununa eklenen mükerrer 20/B maddesine ilişkin usul ve esasları düzenlemektir.

İKİNCİ BÖLÜM

Sosyal İçerik Üreticiliği ile Mobil Cihazlar İçin Uygulama Geliştiriciliğinde

Kazanç İstisnası

Yasal düzenleme

MADDE 2 – (1) 7338 sayılı Kanunun 2 nci maddesi ile 193 sayılı Kanuna aşağıdaki madde eklenmiştir.

“Sosyal içerik üreticiliği ile mobil cihazlar için uygulama geliştiriciliğinde kazanç istisnası:

Mükerrer Madde 20/B – İnternet ortamındaki sosyal ağ sağlayıcıları üzerinden metin, görüntü, ses, video gibi içerikler paylaşan sosyal içerik üreticilerinin bu faaliyetlerinden elde ettikleri kazançlar ile akıllı telefon veya tablet gibi mobil cihazlar için uygulama geliştirenlerin elektronik uygulama paylaşım ve satış platformları üzerinden elde ettikleri kazançlar gelir vergisinden müstesnadır.

Bu istisnadan faydalanılabilmesi için Türkiye’de kurulu bankalarda bir hesap açılması ve bu faaliyetlere ilişkin tüm hasılatın münhasıran bu hesap aracılığıyla tahsil edilmesi şarttır.

Bankalar, bu kapsamda açılan hesaplara aktarılan hasılat tutarı üzerinden, aktarım tarihi itibarıyla %15 oranında gelir vergisi tevkifatı yapmak ve Kanunun 98 ve 119 uncu maddelerindeki esaslar çerçevesinde beyan edip ödemekle yükümlüdür. Bu tutar üzerinden 94 üncü madde kapsamında ayrıca tevkifat yapılmaz.

Mükelleflerin birinci fıkra kapsamı dışında başka faaliyetlerinden kaynaklanan kazanç ya da iratlarının bulunması istisnadan faydalanmalarına engel değildir.

Birinci fıkra kapsamındaki kazançları toplamı 103 üncü maddede yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşanlar ile faaliyete ilişkin tüm gelirlerini ikinci fıkrada belirtilen şartlara göre tahsil etmeyenler bu istisnadan faydalanamazlar. Bu durumda olanların, 94 üncü maddenin birinci fıkrası kapsamında tevkifat yapma yükümlülüğü yoktur.

İstisnaya ilişkin şartların taşınmadığının tespit edilmesi halinde eksik tahakkuk etmiş olan vergi, vergi ziyaı cezası kesilmek suretiyle gecikme faiziyle birlikte tahsil olunur.

Cumhurbaşkanı, bu maddede yer alan tevkifat oranını her bir faaliyet türü için ayrı ayrı sıfıra kadar indirmeye, bir katına kadar artırmak suretiyle yeniden tespit etmeye; Hazine ve Maliye Bakanlığı, maddenin uygulanmasına ilişkin usul ve esasları belirlemeye yetkilidir.”

Tanımlar

MADDE 3 – (1) Bu Tebliğde geçen;

a) Elektronik uygulama paylaşım ve satış platformu: Yazılım geliştirme kitleri marifetiyle geliştirilen ve yayınlanan mobil uygulamalara, kullanıcıların çevrim içi ortamda göz atmasına ve indirmesine olanak tanıyan ve uygulama mağazası olarak da tanımlanan platformu,

b) Mobil uygulama: Akıllı telefon veya tablet gibi mobil cihazlara yönelik özel kodlar ve tasarımlar ile geliştirilen yazılımı,

c) Mobil uygulama geliştiricisi: Elektronik uygulama paylaşım ve satış platformlarında faaliyet göstermek amacıyla uygulama geliştiren ve geliştirdiği uygulamaları bu platformlarda kullanıcıların hizmetine sunan gerçek kişiyi,

ç) Sosyal ağ sağlayıcısı: Sosyal etkileşim amacıyla kullanıcıların internet ortamında metin, görüntü, ses, video gibi içerikleri oluşturmalarına, görüntülemelerine veya paylaşmalarına imkân sağlayan gerçek veya tüzel kişiyi,

d) Sosyal içerik üreticisi: Sosyal ağ sağlayıcıları aracılığıyla; herhangi bir konuya ilişkin paylaşımlar yapmak suretiyle tanıtım ve tavsiyede bulunarak bir ürün ya da hizmetin satın alınması için diğer kullanıcıları etkilemek suretiyle gelir elde edenler ile paylaşımlarının izlenmesi sayesinde reklam gelirlerinden pay alan başta olmak üzere içerik üreticiliği faaliyeti sonucu her türlü gelir elde eden gerçek kişiyi,

e) Üçüncü taraf hizmet sağlayıcısı: Sosyal içerik üreticilerine daha geniş kitlelere ulaşma, dijital hak yönetimi, içerik programlama, içerik üretici ortak çalışmaları ve benzeri alanlarda hizmet sunan gerçek ya da tüzel kişiyi,

ifade etmektedir.

İstisnadan faydalanabilecekler, faydalanma şartları ve istisna uygulamasında özellik arz eden durumlar

MADDE 4 – (1) İstisnadan, internet ortamındaki sosyal ağ sağlayıcıları üzerinden metin, görüntü, ses, video gibi içerikler paylaşan sosyal içerik üreticisi gerçek kişiler ile akıllı telefon veya tablet gibi mobil cihazlar için uygulama geliştiren gerçek kişiler yararlanabilecektir.

(2) Söz konusu istisna uygulamasında mükelleflerin tam veya dar mükellef olmalarının bir önemi bulunmamaktadır.

(3) İstisnadan yararlanabilmek için birinci fıkrada belirtilen faaliyetlerde bulunan kişilerin bu faaliyetleri sonucu elde edecekleri tüm hasılatı tahsil etmelerini teminen Türkiye’de kurulu bankalarda hesap açmaları şarttır.

(4) Bu kapsamda, istisnadan faydalanmak isteyen mükelleflerin ikametgâhlarının bulunduğu yerdeki tarha yetkili vergi dairesine başvurarak istisna kapsamındaki faaliyetine ilişkin olarak ilgili vergi dairelerinden Ek-1’de yer alan “193 Sayılı Kanunun Mükerrer 20/B Maddesi Uygulamasına İlişkin İstisna Belgesi”ni (İstisna Belgesi) almaları gerekmektedir. Başvuruda bulunanların istisna kapsamına giren faaliyetleriyle ilgili olarak;

a) Başvuru öncesinde ticari kazanç yönünden gelir vergisi mükellefiyetlerinin bulunması halinde, vergi dairelerince mükelleflerin kayıtlı faaliyetlerinin istisna kapsamına giren faaliyetlere uygun olup olmadığı kontrol edilecek, vergi dairelerine kayıtlı bu faaliyetlerin mezkûr madde hükmüne göre istisna edilen faaliyetler arasında olduğunun tespitini veya uygun faaliyet kodunun tesisini müteakip başvuru sahiplerine istisna belgeleri verilecektir.

b) Başvuru öncesinde ticari kazanç yönünden gelir vergisi mükellefiyetlerinin bulunmaması halinde ise istisna kapsamına giren faaliyetlerle ilgili mükellefiyet tesisinin ardından istisna belgeleri alınabilecektir.

Örnek 1: Ticari kazanç yönünden gelir vergisi mükellefiyeti bulunan sosyal içerik üreticisi mükellef (A), 8/2/2022 tarihinde istisna belgesi almak için bağlı bulunduğu vergi dairesine başvurmuştur.

İlgili vergi dairesince kayıtlar üzerinde yapılan kontrolde, mükellefin kayıtlı faaliyetinin istisna kapsamına giren faaliyetlere uygun olduğu anlaşılmış olup, adı geçen mükellefe başvurusuna istinaden istisna belgesi verilecektir.

Örnek 2: Konfeksiyon ürünlerinin perakende satışı nedeniyle ticari kazanç yönünden mükellefiyeti bulunan mükellef (B), 11/3/2022 tarihinde istisna belgesi almak için bağlı bulunduğu vergi dairesine başvurmuştur.

Söz konusu mükellefin istisna kapsamına giren faaliyetlerin herhangi birinden ek faaliyette bulunacağını bildirmesi halinde, vergi dairesince mükellefe istisna belgesi verilebilecektir. Mükellefin istisna kapsamına giren faaliyetlerin herhangi birinden ek faaliyetinin bulunmaması durumunda ise hâlihazırdaki kayıtlı faaliyetinin istisna kapsamına giren faaliyetlere uygun olmaması nedeniyle mükellefe istisna belgesi verilemeyecektir.

Örnek 3: Ticari kazanç yönünden mükellefiyeti bulunmayan Bay (C), 4/2/2022 tarihinde tarha yetkili vergi dairesine başvurarak istisna kapsamına giren faaliyetlerle ilgili istisna belgesi talep etmektedir.

İlgili vergi dairesince, adı geçen hakkında istisna kapsamına giren faaliyetlerle ilgili mükellefiyet tesisinin ardından istisna belgesi verilecektir.

(5) Vergi dairelerinden temin edilen istisna belgeleri, madde kapsamında istisna edilen faaliyetlerle ilgili hasılatın tahsil edileceği banka hesaplarının açılışında kullanılacaktır. Mükelleflerin bankalardaki mevcut hesapları da istisna belgesinin ilgili bankaya ibrazı suretiyle, münhasıran bu faaliyetlere ilişkin hasılatın tahsili amacıyla kullanılabilecektir.

(6) 213 sayılı Vergi Usul Kanununun 148 ve mükerrer 257 nci maddelerinin Bakanlığımıza verdiği yetkiye dayanılarak; söz konusu istisnadan yararlanabilmek amacıyla Türkiye’de kurulu bankalar nezdinde yeni hesap açılması halinde hesap açılış tarihinden itibaren, mevcut hesabın kullanılacak olması halinde ise mevcut hesabın bu amaçla kullanılacağına dair istisna belgesinin bankaya ibraz tarihinden itibaren bir ay içerisinde banka hesaplarına ilişkin bilgilerin (banka adı, banka şubesi, iban numarası) bağlı bulunulan vergi dairesine yazılı bildirim yükümlülüğü getirilmiştir. Bu bağlamda istisnadan yararlanabilmek amacıyla bankada hesap açan veya hesaplarını bu amaçla kullanmaya başlayan mükelleflerin banka hesaplarına ilişkin bilgilerini bir ay içerisinde bağlı bulundukları vergi dairesine bildirmeleri şarttır.

(7) İstisnadan yararlanabilmek için istisna kapsamındaki faaliyetlerden elde edilen hasılat toplamının 193 sayılı Kanunun 103 üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşmaması şarttır. İstisna uygulamasında söz konusu tarifenin dördüncü gelir diliminde yer alan tutarın aşılıp aşılmadığı, takvim yılı sonu itibarıyla her bir yıl için ayrı ayrı değerlendirilecektir.

(8) İstisna şartlarını haiz mükelleflerin, istisna kapsamındaki faaliyetleri nedeniyle elde ettikleri kazançlar için yıllık gelir vergisi beyannamesi verilmeyecek, diğer gelirleri nedeniyle beyanname verilmesi halinde bu kazançlar beyannameye dâhil edilmeyecektir.

Örnek 4: Mükellef (Ç), 2022 takvim yılında sosyal içerik üreticiliği faaliyetinden dolayı 450.000 TL, şehirlerarası yolcu taşımacılığı faaliyetinden ise 550.000 TL kazanç elde etmiştir.

Anılan mükellefin istisna kapsamındaki faaliyetleri nedeniyle elde ettiği kazancı 193 sayılı Kanunun 103 üncü maddesinin dördüncü gelir diliminde yer alan tutarı (2022 yılı için 880.000 TL) aşmadığından şehirlerarası yolcu taşımacılığı faaliyeti nedeniyle verilecek yıllık gelir vergisi beyannamesine sosyal içerik üreticiliği faaliyetinden elde edilen kazançlar dâhil edilmeyecektir.

(9) İlgili takvim yılında istisna şartlarını sonradan kaybedenler ile bu şartları ihlal edenler, şartın kaybedildiği veya ihlal edildiği yıl için söz konusu istisnadan yararlanamayacak olup, bu kapsamda elde edilen kazançların tamamı yıllık gelir vergisi beyannamesi ile beyan edilecektir. Bu durumda, madde hükmü uyarınca tevkif edilen vergiler beyanname üzerinden hesaplanan gelir vergisinden mahsup edilebilecektir. İlgili takvim yılında herhangi bir nedenden ötürü istisnadan yararlanılamaması, sonraki yıllarda istisnadan yararlanılmasına engel teşkil etmeyecektir.

Örnek 5: Mobil uygulama geliştiriciliği faaliyetinde bulunan mükellef (D), istisna kapsamındaki bu faaliyeti nedeniyle Türkiye’de kurulu bankalar aracılığıyla 2022 takvim yılında 600.000 TL hasılat elde etmiştir.

Ancak, mükellefin söz konusu faaliyeti nedeniyle nakden tahsil ettiği gelirlerinin de bulunduğu, takvim yılı sona ermeden tespit edilmiştir.

Bu nedenle, 2022 yılında mobil uygulama geliştiriciliği faaliyetinden elde edilen gelirlerin tamamı için yıllık gelir vergisi beyannamesi verilmesi gerekmekte olup, faaliyet kapsamında bankalar tarafından tevkif edilmiş olan vergiler mükellefin beyanı üzerine hesaplanan gelir vergisinden mahsup edilebilecektir.

Diğer taraftan, mezkûr maddede belirtilen şartların sağlanması halinde 2023 takvim yılı ve sonraki yıllar için de istisna uygulamasından yararlanılabilecektir.

(10) İstisna şartlarının ihlali nedeniyle yıllık beyanname verilmesi durumunda, 193 sayılı Kanunun 40 ıncı maddesinde sayılan giderler ile 89 uncu maddesinde yer alan indirimler beyannamede beyan edilen gelirden indirim konusu yapılabilecektir. Söz konusu giderlerin indirim konusu yapılabilmesi için 213 sayılı Kanunda belirtilen belgelerle tevsik edilmesi şarttır.

(11) İstisnadan faydalanma şartlarını kaybeden veya istisna şartlarını ihlal eden mükelleflerin istisnadan faydalanılamayan dönemler için geçici vergi beyannamesi verme yükümlülükleri bulunmamaktadır. Madde kapsamında istisna edilen faaliyetlerin yanı sıra mükelleflerin ticari kazanç yönünden başka faaliyetlerinin bulunması halinde ise istisna dışı diğer faaliyetler nedeniyle geçici vergi beyannamesi verme yükümlülüğü devam edecektir.

(12) Bankalar tarafından 193 sayılı Kanunun mükerrer 20/B maddesi kapsamında elde edilen hasılat tutarı üzerinden gelir vergisi tevkifatı yapılacağından, 193 sayılı Kanunun 94 üncü maddesi uyarınca tevkifat yapmakla yükümlü olanlarca istisnadan faydalananlara bu faaliyetleri nedeniyle yapılacak ödemelerden ayrıca gelir vergisi tevkifatı yapılmayacaktır.

(13) 193 sayılı Kanunun mükerrer 20/B maddesinin beşinci fıkrasına göre, madde kapsamındaki kazançları toplamı 103 üncü maddede yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşanlar ile faaliyete ilişkin tüm gelirlerini ikinci fıkrada belirtilen şartlara göre tahsil etmeyenlerin bu istisnadan faydalanamayacakları hükme bağlanmış ve bu durumda olanların, 94 üncü maddenin birinci fıkrası kapsamında tevkifat yapma yükümlülüğü olmadığı belirtilmiştir. Bu nedenle, 193 sayılı Kanunun mükerrer 20/B maddesi kapsamında kazanç elde eden ve aynı Kanunun 103 üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı aşması nedeniyle istisnadan yararlanamayacak olan mükelleflerin, Kanunun 94 üncü maddesi kapsamında ücret, kira gibi yapacağı ödemeler üzerinden tevkifat yapma yükümlülüğü bulunmamaktadır.

Örnek 6: Sosyal içerik üreticisi mükellef (E), faaliyetini yürütmek için bir işyeri kiralamıştır. Ayrıca yanında bir işçi çalıştırmakta olup, yaptığı içerik üretim faaliyeti karşılığında 193 sayılı Kanunun mükerrer 20/B maddesi kapsamında 2022 yılında 950.000 TL kazanç elde etmiştir.

Mükellef (E)’nin 2022 yılında elde ettiği kazancın, aynı Kanunun 103 üncü maddesinde yazılı tarifenin dördüncü gelir diliminde yer alan tutarı (2022 yılı için 880.000 TL) aşması nedeniyle istisnadan faydalanılamayacak ve bu kazançlar yıllık gelir vergisi beyannamesiyle beyan edilecektir.

Diğer taraftan, mükellef (E) kiralamış olduğu işyeri nedeniyle 2022 yılında ödediği kira bedelleri ile çalıştırdığı işçisine ödediği ücret ödemeleri üzerinden gelir vergisi tevkifatı yapmayacaktır. Mükellef (E)’nin yanında çalışan işçisinin ücret geliri ise, 193 sayılı Kanunun 23 üncü maddesindeki istisna hükümleri de dikkate alınmak suretiyle 95 inci maddesi uyarınca vergilendirilecektir.

(14) İstisna kapsamındaki faaliyetler sonucu elde edilen hasılat üzerinden tevkif edilen vergiler nihai vergi olacağından, bu vergilerin başka gelirler nedeniyle verilecek yıllık beyanname üzerinden hesaplanan vergilerden mahsubu mümkün değildir.

Örnek 7: Mükellef (F), 2022 takvim yılında sosyal içerik üreticiliği faaliyetinden 500.000 TL, internet üzerinden yapılan perakende ticareti faaliyetinden ise 800.000 TL kazanç elde etmiştir.

Anılan mükellefin istisna kapsamındaki faaliyeti nedeniyle elde ettiği kazancı 193 sayılı Kanunun 103 üncü maddesinin dördüncü gelir diliminde yer alan tutarı (2022 yılı için 880.000 TL) aşmadığından bu kazanç için yıllık gelir vergisi beyannamesi verilmeyecek, internet üzerinden yapılan perakende ticareti faaliyetinden elde ettiği kazanç nedeniyle verilecek yıllık gelir vergisi beyannamesine bu kazançlar dâhil edilmeyecektir.

Sosyal içerik üreticiliği faaliyetinden dolayı tevkif suretiyle ödenmiş vergi olan 75.000 TL (500.000*%15) mükellefin beyanı üzerine hesaplanan vergilerden mahsup edilemeyecektir.

(15) İstisna edilen faaliyetlere ilişkin gelirin ayni olarak tahsil edilmesi halinde, tahsile konu mal veya hizmetin tahsil tarihindeki rayiç bedelinin gelirin elde edildiği ay içerisinde, ayni olarak tahsil edilen gelirin içinde bulunulan ayın son yedi günü içerisinde elde edilmiş olması halinde ise en geç takip eden ayın ikinci iş günü bitimine kadar banka hesabına yatırılması durumunda istisna şartları ihlal edilmemiş olacaktır.

Örnek 8: Sosyal ağ sağlayıcıları aracılığıyla sosyal içerik üreten mükellef (G)’ye içerik üretimi karşılığında 5/5/2022 tarihinde cep telefonu verilmiştir. Cep telefonunun alındığı tarihteki rayiç bedeli 15.000 TL’dir.

Sosyal içerik üretimi karşılığında ayni tahsilata konu edilen cep telefonunun, 5/5/2022 tarihindeki rayiç bedeli kadar nakit bedelin 31/5/2022 tarihine kadar bu istisna kapsamında açılan hesaplara yatırılması halinde, mezkur madde kapsamında istisnadan yararlanılmaya devam edilebilecektir.

(16) Sosyal içerik üreticiliği ile mobil cihazlar için uygulama geliştiriciliğinde kazanç istisnasından sadece gelir vergisi mükellefleri yararlanabilecek olup kurumlar vergisi mükellefleri bu istisnadan yararlanamayacaktır.

(17) Mobil cihazlar için uygulama geliştiriciliği faaliyeti kapsamında yalnızca elektronik uygulama paylaşım ve satış platformları üzerinden elde edilen kazançlar mezkûr madde kapsamında istisna edilmektedir. Bu platformlar üzerinden elde edilen; ücretli uygulama satış geliri, reklam geliri, uygulama içi satış geliri, sponsorluk geliri, ücretli abonelik geliri gibi gelirler istisna kapsamında dikkate alınacaktır. Diğer taraftan, elektronik uygulama paylaşım ve satış platformları dışında elde edilen kazançlar ise istisna kapsamında değerlendirilemeyecektir.

Örnek 9: Mobil cihazlar için uygulama geliştiren mükellef (H), geliştirdiği mobil uygulamayı bir yazılım şirketine 600.000 TL’ye satmıştır.

Mükellef (H)’nin elektronik uygulama paylaşım ve satış platformları dışındaki bu satışı nedeniyle elde ettiği kazanç istisna kapsamında olmayacaktır.

Örnek 10: Mükellef (I), bilgisayarlar için uygulama geliştirmekte ve geliştirdiği bu uygulamalar üzerinden reklam geliri elde etmektedir.

Mükellefin geliştirdiği bu uygulamaların akıllı telefon veya tablet gibi mobil cihazlara yönelik olmaması ve gelirin elektronik uygulama paylaşım ve satış platformları vasıtasıyla elde edilmemesi nedeniyle mükellefin bu kazançları dolaysıyla mezkûr istisnadan yararlanması mümkün olmayacaktır.

(18) Sosyal içerik üreticiliği faaliyeti kapsamında sosyal ağ sağlayıcıları üzerinden elde edilen; reklam gelirleri, sponsorluk gelirleri, bağışlar, hediyeler, bahşişler, ücretli abonelik gelirleri gibi gelirler istisna kapsamında dikkate alınacaktır.

(19) Sosyal içerik üreticileri tarafından internet ortamındaki sosyal ağ sağlayıcıları üzerinden elde edilen gelirlerin üçüncü taraf hizmet sağlayıcıları aracılığıyla elde edilmesi durumunda da istisnadan yararlanılabilecektir.

Örnek 11: Mükellef (İ) sosyal içerik üreticiliği faaliyetiyle iştigal etmektedir. Mükellefin çeşitli sosyal ağ sağlayıcıları üzerinde kendine ait hesapları bulunmakta olup, mükellef tarafından üretilen içeriklerin bir kısmı kendine ait hesaplar üzerinden bir kısmı ise üçüncü taraf hizmet sağlayıcılarına ait hesaplar üzerinden paylaşılmaktadır. Üçüncü taraf hizmet sağlayıcısı kendisine ait hesaplarda, mükellef (İ)’nin ürettiği içerikler nedeniyle elde edilen gelirler üzerinden komisyon bedelini düşmek suretiyle kalan tutarı mükellefin münhasıran bu amaçla açılan hesabına aktarmaktadır.

Mükellefin istisna kapsamındaki faaliyeti dolayısıyla üçüncü taraf hizmet sağlayıcısı aracılığıyla elde ettiği gelirler için mezkûr maddede belirtilen diğer şartların da sağlanması koşuluyla söz konusu istisnadan yararlanılabilecektir.

(20) Sosyal ağ sağlayıcısı olarak kabul edilmeyen kişisel internet siteleri, elektronik ticaret siteleri, haber siteleri gibi etkileşim amaçlı içeriğin ikincil ve yan hizmet olarak sunulduğu platformlarda faaliyette bulunan kişilerin bu faaliyetlerinden elde ettikleri kazançlar için mezkûr istisna hükümleri uygulanmayacaktır.

Örnek 12: Mükellef (J), kişisel internet sitesinde yemek tarifleri vermekte ve yemeklerin yapılışına ilişkin videolar yayınlamaktadır. Mükellefin faaliyette bulunduğu kişisel internet sitesinin belirli alanlarında reklamlar yayınlanmakta ve yayınlanan bu reklamlardan kazanç elde edilmektedir.

Sadece belirli bir kısmında sosyal etkileşim amaçlı içeriğe yer veren kişisel internet sitelerinin sosyal ağ sağlayıcıları kapsamında değerlendirilmesi mümkün olmadığından mükellefin kişisel internet sitesi aracılığıyla elde ettiği kazanç istisna kapsamında değerlendirilemeyecektir.

Örnek 13: Mükellef (K), sosyal ağ sağlayıcısı üzerinden matematik dersi eğitim videoları yayınlamakta ve videoların izlenmesi esnasında yayınlanan reklamlardan kazanç elde etmektedir.

Sosyal içerik üreticiliği faaliyetinin sosyal ağ sağlayıcısı üzerinden yapılmış olması nedeniyle reklam gelirlerinden pay almak suretiyle elde edilen kazanca mezkur istisna hükümleri uygulanabilecektir.

Bankalar tarafından yapılacak işlemler ve tevkifat uygulaması

MADDE 5 – (1) 193 sayılı Kanunun mükerrer 20/B maddesi kapsamında vergi dairelerinden alınacak istisna belgesi, sosyal içerik üreticileri ve uygulama geliştiricilerinin bu faaliyetlerinden elde ettikleri hasılatın yatırılacağı hesap açılışında kullanılmak üzere bankalara ibraz edilecektir.

(2) İstisna kapsamındaki faaliyet nedeniyle birden fazla hesap açılması mümkün bulunmakta olup, bu kapsamda açılan tüm hesapların bağlı bulunulan vergi dairesine Tebliğin 4 üncü maddesi kapsamında bildirilmesi şarttır.

(3) İstisna kapsamında hesaba yatırılan tüm ödemelerden tevkifat yapılacağından, açılacak hesabın münhasıran istisna kapsamındaki hasılatın tahsili için kullanılması gerekmektedir.

(4) Bankalar, aktarım tarihi itibarıyla gelir vergisi tevkifatı yapacaklar ve tevkif edilen vergileri, 193 sayılı Kanunun 98 ve 119 uncu maddelerindeki esaslar çerçevesinde muhtasar beyanname ile beyan edip ödeyeceklerdir.

(5) Bu kapsamda açılan hesaplara döviz cinsinden bedellerin yatırılması durumunda, hesaba yatırılan döviz bedellerinin aktarım tarihindeki kur (işlem tarihindeki döviz alış kuru) Türk lirası karşılıkları dikkate alınmak suretiyle tevkifat matrahı tespit olunacaktır.

(6) Bir takvim yılında elde edilen hasılatın Kanunda öngörülen tutarı aşması durumunda da bankalarca hesaba aktarılan tutarlar üzerinden tevkifat yapılmaya devam edilecektir. Dolayısıyla bankaların, Kanunda öngörülen tutarı aşıp aşmadığının kontrolü yönünde bir sorumlulukları bulunmamaktadır.

İstisnadan faydalananların yükümlülükleri ve belgelendirme

MADDE 6 – (1) 213 sayılı Kanunun 172 nci maddesinde ticaret erbabının defter tutmaya mecbur olduğu hüküm altına alınmış olup, aynı Kanunun 176 ncı maddesinde ticari kazanç mükelleflerinin durumlarına göre bilanço veya işletme hesabı esasına göre defter tutmak zorunda oldukları hükmüne yer verilmiştir.

(2) İnternet ortamındaki sosyal ağ sağlayıcıları üzerinden içerikler paylaşan sosyal içerik üreticileri gerçek kişilerin bu faaliyetlerinden elde ettikleri kazançlar ile akıllı telefon veya tablet gibi mobil cihazlar için uygulama geliştiren gerçek kişilerin elektronik uygulama paylaşım ve satış platformları üzerinden elde ettikleri kazançlar ticari kazanç kapsamında vergilendirilmekte olup, 193 sayılı Kanuna eklenen mükerrer 20/B maddesiyle bu faaliyetlerden elde edilen kazançlar belirli şartlar dâhilinde gelir vergisinden istisna edilmiştir.

(3) 213 sayılı Kanunun mükerrer 257 nci maddesinin Bakanlığımıza verdiği yetkiye istinaden, münhasıran 193 sayılı Kanunun mükerrer 20/B maddesinde istisna edilen türdeki faaliyetlerde bulunan mükelleflerden istisnadan faydalananların yıl içindeki kazançları toplamının 193 sayılı Kanunun 103 üncü maddesinin dördüncü gelir diliminde yer alan (2022 yılı için 880.000 TL) tutarı aşıp aşmadığına bakılmaksızın, defter tasdik ettirme, defter tutma (defter-beyan sistemine kaydolma/elektronik defter tutma) ve belge düzenleme zorunluluklarının kaldırılması uygun görülmüştür.

(4) Mezkûr madde kapsamında istisna edilen faaliyetlerin yanı sıra mükelleflerin ticari, zirai veya serbest meslek kazancı yönünden başka faaliyetlerinin bulunması halinde, defter tasdik ettirme, defter tutma (defter-beyan sistemine kaydolma/elektronik defter tutma) ve belge düzenleme zorunlulukları devam etmektedir. Başkaca faaliyetleri nedeniyle mükellefiyeti bulunan ve defter tutan mükelleflerin, istisna kapsamında bulunan ve bulunmayan faaliyetlerine ilişkin hasılat, maliyet ve gider unsurlarının ayrı ayrı izlenmesi, istisna kapsamındaki faaliyete ilişkin hasılat, maliyet ve gider unsurlarının, diğer faaliyetlerle ilişkilendirilmemesi ve kayıtlarının da bu ayrımı sağlayacak şekilde tutulması gerekmektedir. Mevcut istisna uygulaması kapsamında icra edilen faaliyet ile bu kapsama girmeyen işlerin birlikte yapılması halinde müşterek genel giderler, bu faaliyetler ile ilgili olarak cari yılda oluşan hasılatın toplam hasılat içindeki oranı dikkate alınarak dağıtılacaktır. Bu dağıtım sonucunda müşterek genel giderlerden istisna kapsamındaki faaliyete düşen pay, diğer faaliyetlere ilişkin vergiye tabi kazancın ve matrahın tespitinde dikkate alınmayacaktır.

Örnek 14: Mükellef (L)’nin sosyal içerik üreticiliği faaliyetinin yanında otel işletmeciliği faaliyeti de bulunmaktadır. Sosyal içerik üreticiliği faaliyeti kapsamında hasılatının tamamını banka aracılığıyla tahsil eden istisna şartlarını haiz mükellefin 2022 yılında söz konusu faaliyetlerine ilişkin bilgileri aşağıdaki gibidir:

Sosyal içerik üreticiliği faaliyeti gayrisafi hasılat 700.000 TL

Sosyal içerik üreticiliği faaliyeti kapsamında yapılan giderler 50.000 TL

Otel işletmeciliği faaliyeti gayrisafi hasılat 1.800.000 TL

Otel işletmeciliği faaliyeti giderler 600.000 TL

Müşterek genel giderler 100.000 TL

Mükellef sosyal içerik üreticiliği faaliyeti ile bu istisna kapsamına girmeyen faaliyeti birlikte yaptığı için sosyal içerik üreticiliği faaliyetine ilişkin gider, maliyet ve müşterek giderlerden sosyal içerik üreticiliği faaliyetine düşen pay vergiye tabi otel işletmeciliği faaliyetine ilişkin kazancın tespitinde dikkate alınamayacaktır.

Buna göre; mükellefin 2022 yılında,

a) Otel işletmeciliği faaliyetine ilişkin;

– Hasılat toplamı: 1.800.000 TL,

– Müşterek genel giderlerden otel işletmeciliği faaliyetine düşen pay tutarı: 72.000 TL [100.000 TL * (1.800.000 TL / (700.000 TL + 1.800.000 TL))]

b) Sosyal içerik üreticiliği faaliyetine ilişkin;

– Hasılat toplamı: 700.000 TL,

– Müşterek genel giderlerden sosyal içerik üreticiliği faaliyetine düşen pay tutarı: 28.000 TL [100.000 TL * (700.000 TL / (700.000 TL + 1.800.000 TL))]

Söz konusu dönemde sosyal içerik üreticiliği faaliyetine ilişkin istisna kapsamında tevkif edilen vergi 105.000 TL (700.000 TL * %15) olup, yapılan tevkifat bu faaliyete ilişkin nihai vergi olacaktır. Müşterek genel giderlerden istisna kapsamındaki faaliyete düşen kısım (28.000 TL) ile sosyal içerik üreticiliği faaliyeti kapsamında yapılan giderler (50.000 TL) otel işletmeciliği faaliyetine ilişkin vergiye tabi kazancın ve matrahın tespitinde dikkate alınmayacaktır.

(5) Bu istisnadan yararlananların, faaliyetlerine ilişkin olarak adlarına düzenlenen belgeler ile yapmış oldukları giderlere, satın aldıkları mal ve hizmetlere ilişkin belgeleri 213 sayılı Kanunda öngörülen süre boyunca saklamaları zorunludur.

(6) Gelir ve kurumlar vergisi mükelleflerince, mezkûr madde kapsamında kazançları istisna edilen faaliyetlerde bulunanlara yapılan ödemelerin tamamının gider pusulası ile belgelendirilmesi esas olmakla birlikte, münhasıran bu ödemelere ilişkin olmak üzere gider pusulasında bulunması gereken bilgileri (imza hariç) ihtiva eden banka dekontları 213 sayılı Kanunun 234 üncü maddesine göre gider pusulası yerine geçebilecektir.

Takvim yılı içerisinde istisnadan faydalanmak veya istisnadan vazgeçmek isteyen mükelleflerin durumu

MADDE 7 – (1) Takvim yılı içerisinde istisnadan faydalanmak isteyen mükellefler, Tebliğin 4 üncü maddesi kapsamında başvuruda bulundukları vergi dairelerinden istisna belgelerini almalarını müteakip;

a) Yeni hesap açılışında bankalarda hesap açtırdıkları tarih itibarıyla istisnadan faydalanabileceklerdir.

b) Mevcut hesaplardan münhasıran istisna faaliyetlere ilişkin hasılatın tahsili amacıyla kullanılacak hesaplar için ise mevcut hesabın bu amaçla kullanılacağına dair istisna belgesinin bankaya ibraz edildiği tarih itibarıyla istisnadan faydalanabileceklerdir.

(2) Mükellefler, takvim yılı başı ile istisnadan faydalanabilecekleri tarih arasındaki kıst dönem faaliyetleri için ise yıllık gelir vergisi beyannamesi ve geçici vergi beyannamesi verecekler, bu kişilerin söz konusu dönem için defter tasdik ettirme, defter tutma (defter-beyan sistemine kaydolma/elektronik defter tutma) ve belge düzenleme zorunlulukları da bulunacaktır.

(3) İstisnadan faydalanmakta iken takvim yılı içerisinde mevcut istisna uygulamasından vazgeçmek isteyen mükellefler, bağlı bulundukları vergi dairesine bu durumu bildirdikleri tarih itibarıyla istisna kapsamından çıkabileceklerdir. Mükelleflerin yıllık gelir vergisi beyannamesi ve geçici vergi beyannamesi verme yükümlülükleri ile istisnadan vazgeçtikleri tarihten itibaren on gün içerisinde defter tasdik ettirme ve belge düzenleme yükümlülükleri başlayacaktır. İstisnadan ayrılma tarihinden takvim yılının son günü arasında geçen kıst dönem için yukarıda sayılan beyannameler mükellefler tarafından bağlı bulunulan vergi dairelerine verilecektir.

Örnek 15: Sosyal içerik üreticiliği ile mobil cihazlar için uygulama geliştiriciliğinde kazanç istisnasından yararlanan mükellef (M) sosyal içerik üreticiliği faaliyetinden dolayı 2022 takvim yılında 700.000 TL kazanç elde etmiştir.

Anılan mükellef, istisnadan faydalanmakta iken 1/3/2023 tarihinde mevcut istisna uygulamasından vazgeçmek istediğini bağlı bulunduğu vergi dairesine ve istisna kapsamındaki hasılatını tahsil ettiği bankaya bildirmiştir.

İstisna kapsamından çıkan mükellef (M)’nin 1/3/2023 tarihinden itibaren on gün içerisinde defter tasdik ettirme ve belge düzenleme yükümlülükleri başlayacak, bu tarihten itibaren yıllık gelir vergisi beyannamesi ve geçici vergi beyannamesi verme yükümlülüklerini de yerine getirmesi gerekecektir.

İstisna şartlarını sağlamadığı tespit edilenler

MADDE 8 – (1) Türkiye’de kurulu bankalarda hesap açılmadığı, elde edilen hasılatın tamamının açılan banka hesabına yatırılmadığı veya eksik yatırıldığı veya istisnaya ilişkin şartları taşımamasına rağmen istisnadan faydalandığı tespit edilen mükelleflerin söz konusu kazançlarına ilişkin olarak eksik tahakkuk etmiş olan vergi, mükellefin bağlı bulunduğu yerdeki vergi dairesi tarafından vergi ziyaı cezası kesilmek suretiyle gecikme faiziyle birlikte tahsil olunur.

(2) İstisna kapsamındaki faaliyetlerde bulunan ancak bazı dönemlerde istisna şartlarını sağlamadığı tespit edilen mükellefler, şartları haiz olmadıkları dönemler için istisnadan faydalanamayacak, şartları sağladıkları dönemler için ise istisnadan faydalanabileceklerdir.

Yürürlük

MADDE 9 – (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 10 – (1) Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür.

Gelir Vergisinden İstisna Edilen Yurt İçi ve Yurt Dışı Gündelik Tutarları

Hazine ve Maliye Bakanlığı 06/01/2022 tarihli ve 27998389-010-06-02-854887 sayılı Genelge ile 01/01/2022 – 30/06/2022 döneminde geçerli olan memur maaş katsayılarını açıklanmış ve 11/01/2022 tarihli Resmi Gazete’de yayımlanan 5090 sayılı Cumhurbaşkanı Kararı ile 01/01/2022 tarihinden itibaren uygulanacak olan yurt dışı gündelik tutarları belirlenmiştir.

Buna göre 01/01/2022 - 30/06/2022 döneminde uygulanacak gelir vergisinden istisna edilen yurt içi ve yurt dışı gündelik tutarlarına aşağıda yer verilmiştir.

1) Yurt içi Gündelik Tutarları

1/1/2022 – 30/6/2022 dönemi için gelir vergisinden istisna yurt içi gündelik tutarları aşağıdaki tabloda gösterilmiştir.

|

Brüt Aylıklar (TL) |

Vergiden Müstesna Gündelikler Tutarı (TL) |

|

5.784,43 ve fazlası |

92,00 |

|

5.743,03 - 5.784,42 |

80,00 |

|

5.237,08 - 5.743,02 |

75,00 |

|

4.593,14 - 5.237,07 |

71,00 |

|

3.810,06 - 4.593,13 |

63,00 |

|

3.810,05 ve daha azı |

62,00 |

Yukarıdaki tabloda gösterilen aylık brüt tutarlara, ilgililerin hizmet sürelerine göre kıdem aylıkları ayrıca ilave edilecektir.

2) Yurt Dışı Gündeliklerinin Hesaplanmasında Esas Alınacak Cetvel

5090 sayılı Cumhurbaşkanı Kararı ile yurt dışı gündelik tutarlarında değişiklik yapılmamıştır.

Buna göre, brüt aylık tutarı 5.784,43 TL'den fazla olan çalışanlar için 1/1/2022 – 30/6/2022 döneminde uygulanacak olan gelir vergisinden istisna yurt dışı gündelik tutarlarına aşağıdaki cetvelden ulaşabilirsiniz.

|

Ülkeler |

Gündelik Tutarlar |

|

A.B.D. (A.B.D. Doları) |

182 |

|

Almanya (Euro) |

164 |

|

Avustralya (Avustralya Doları) |

283 |

|

Avusturya (Euro) |

166 |

|

Belçika (Euro) |

161 |

|

Danimarka (Danimarka Kronu) |

1.238 |

|

Finlandiya (Euro) |

148 |

|

Fransa (Euro) |

160 |

|

Hollanda (Euro) |

156 |

|

İngiltere (Sterlin) |

115 |

|

İrlanda (Euro) |

155 |

|

İspanya (Euro) |

158 |

|

İsveç (İsveç Kronu) |

1.359 |

|

İsviçre (İsviçre Frangı) |

283 |

|

İtalya (Euro) |

152 |

|

Japonya (Japon Yeni) |

31.405 |

|

Kanada (Kanada Doları) |

244 |

|

Kuveyt (Kuveyt Dinarı) |

50 |

|

Lüksemburg (Euro) |

161 |

|

Norveç (Norveç Kronu) |

1.193 |

|

Portekiz (Euro) |

155 |

|

Suudi Arabistan (Suudi A. Riyali) |

617 |

|

Yunanistan (Euro) |

158 |

|

Kosova (Euro) |

123 |

|

Diğer AB Ülkeleri (Euro) |

127 |

|

Diğer Ülkeler (A.B.D. Doları) |

157 |

Mal, Hizmet Aldığı Tespit Edilmiş Mükellef Sahte Fatura Kullanmış Mıdır?

Sahte faturanın tanımı 213 Sayılı Vergi Usul Kanununun 359. Maddesinin (b) bendinde yapılmış ve söz konusu maddede sahte belge “Gerçek bir muamele veya durum olmadığı halde bunlar varmış gibi düzenlenen belge, sahte belgedir.” şeklinde tanımlanmıştır. Aynı maddede belgelerin asıl veya suretlerini tamamen veya kısmen sahte olarak düzenleyenler veya bu belgeleri kullananların, üç yıldan beş yıla kadar hapis cezası ile cezalandırılacağı hüküm altına alınmıştır.

Vergi müfettişleri tarafından düzenlenen bazı vergi raporlarında, mükellefin söz konusu mal/hizmetleri almadığı yönünde bir tespitin yapılamadığı, hatta mükellefin söz konusu sahte faturalarda yer alan mal/hizmetleri gerçekten almış olduğu ve işletme faaliyetinde kullandığı kanaatine varıldığı halde mükellefin sahte faturaları bilerek ve kasıtlı olarak kullandığı kanaatine ulaşılmaktadırlar.

Oysa, mükellefin ticari faaliyetlerine dayalı gerçek bir alım satım yaptığı tespit edilmiş veya kanaatine varılmış ise, faturanın sahte olduğu kanaatine ulaşılması doğru değildir. Zira, bir belgenin sahte belge olması için gerçek bir muamele veya durum olmadığı halde bunlar varmış gibi düzenlenmiş olması gerekmektedir. Sahte belgede esas olan gerçek bir mal veya hizmetin söz konusu olmamasıdır.

Bu bağlamda, gerçekten bir mal ve hizmet teslimi olduğunun tespit edilmiş olmasına, bu mal veya hizmetin işletmenin faaliyetinde kullanılmış oluğunun tespit edilmesine veya aksi bir yönde bir tespit yapılmamış olmasına rağmen;

1-İş hacmi ile teknik donanımın uyumlu olmadığı sonucuna varılması, örneğin işyerindeki demirbaşların yetersiz olmasına karşın mükellefin yüksek tutarlarda iş hacmine sahip olması,

2-Mükellefin ödemelerini kasadan yapmış olması,

3-Defter ve belgeleri sunamaması,

4-Ödenecek KDV ve diğer vergilerinin çıkmaması ya da yüksek tutarda vergi borcunun bulunması,

Şeklindeki hususlara dayanılarak o mükellef hakkında sahte faturaları bilerek ve kasıtlı olarak kullandığı sonucuna varılmasının doğru olmadığını düşünmekteyiz.

Zira, bir firmanın bütün faaliyeti gerçek bir mal veya hizmet alımına dayanmış ve bu mal/hizmeteler işletmenin faaliyetinde kullanılmışsa o işletmenin sahte fatura kullandığı sonucuna varılmaması gerekir.

Bir şirketten elde edilen verilerle, mevcut alt yapı, teknik donanım ve mevcut sermaye ile bu işlerin yapılamayacağı sonucuna ulaşılıyor ve mal hareketi, para hareketi, vergi hareketini ispatlayacak sağlıklı veriler de bulunmuyorsa o zaman sahte fatura kullanıldığı sonucuna varılabiliriz.

Ancak, yazımızın konusu ve işin temeli olan mal hareketi söz konusu ise aynı sonuca ulaşılmış olması sağlıklı bir sonuç olmayacaktır.

Hüseyin Yörükoğlu, SMMM

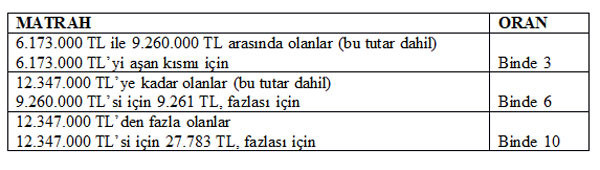

Değerli Konutlar Vergisinde 2022 Uygulaması

7194 sayılı Kanun’la Emlâk Vergisi Kanunu’na eklenen hükümlerle ihdas olunan, ancak hatalı düzenlemelere karşı 2020 yılında oluşan tepkiler dolayısıyla uygulaması ertelenen ve ilk uygulaması 2021 yılında yapılan değerli konutlar vergisi, 2022 yılında da farklı parametreler ile uygulanmaya devam olunacak.

Bu verginin konusuna Türkiye sınırları içinde bulunan ve bina vergi değeri belli tutarı aşan mesken nitelikli taşınmazlar girmektedir. Verginin uygulamasında "mesken nitelikli taşınmaz" kavramı, mesken niteliğini haiz binalar ile birden fazla bağımsız bölümden oluşan binalarda her bir bağımsız bölümü ifade etmektedir. Her bir bağımsız bölüm vergilendirme açısından ayrı ayrı değerlendirilir. Taşınmazın mesken niteliğini haiz olup olmadığı hususunun değerlendirilmesinde ise, taşınmazın tapu kayıtlardaki niteliğinin yanı sıra fiilen kullanım durumuna da bakılmaktadır. Dolayısıyla tapu kayıtlarında mesken olarak gözüken bir dairenin fiilen iş yeri olarak kullanılması veya tapu kayıtlarında işyeri olarak gözüken bir dairenin fiilen konut olarak kullanılması da verginin konusuna girmektedir.

Bu verginin mükellefi, mesken nitelikli taşınmazların maliki, varsa intifa hakkı sahibi, her ikisi de yoksa mesken nitelikli taşınmaza malik gibi tasarruf edenlerdir. Buna göre, mesken nitelikli taşınmaza ilişkin vergiyi taşınmazın maliki ödeyecektir. Mesken nitelikli taşınmaz üzerinde intifa hakkı varsa vergi, bu hakkın sahibi tarafından ödenecektir.

Bir mesken nitelikli taşınmaza paylı mülkiyet halinde malik olanlar, hisseleri oranında mükellef olurlar. Elbirliği mülkiyette ise malikler vergiden müteselsilen sorumludurlar.

Bu yıl verginin konusuna 2021 yılı emlâk vergisi değeri 5.227.000 lirayı aşan mesken nitelikli konutlar girmekle birlikte 2022 yılı vergi tarifesinin 6.173.000 liradan başlaması dolayısıyla bu vergiyi 2021 yılı emlâk vergisi değeri 6.173.000 lirayı aşan mesken sahipleri ödeyecektir.

Burada garip bir düzenleme söz konusudur. Emlâk Vergisi Kanunu, vergi değerinin kanunda yazılı tutarı aşan meskenler için izleyen yıldan itibaren mükellefiyetin başlamasını öngörmesi dolayısıyla bu yılın mükellefleri geçen yılki değere göre belirlenecektir (md. 45). Vergilendirme ise bu yıl ki tarifeye göre yapılacaktır. Meskeni sınırı (5.227.000 Lira) aşan ancak tarifenin alt diliminin başlangıç tutarı (6.173.000 Lira) altında kalanlar, her hangi bir vergi ödemeyeceklerdir.

Gelecek yıl ise aynı şekilde 2022 yılı emlâk vergisi değeri 6.173.000 lirayı aşanların meskenleri verginin konusuna girecek, ancak gelecek yılın tarifesinin alt diliminin altında kalanlar yine vergi ödemeyecektir.