Mehmet Özdoğru

Birden Fazla Taşınmaz Satışında Devamlılık Varmıdır

Danıştay 4. Dairesi,

Esas No: 2011/9055

Karar No: 2014/911

Bir Hesap Döneminde Birden Fazla Taşınmaz Satışında Devamlılık Yoktur.

- Davacı Aynı Yıl İhale Yoluyla Satın Aldığı 5 Adet Farklı Arsayı Farklı Kişilere “Aynı Yıl İçinde” Satmıştır.

- Vergi Mahkemesince, Davacının 2008 Yılı İçerisinde Çok Sayıda Gayrimenkul Üzerinde Yine Çok Sayıda Tapu İşlemine Taraf Olduğu Ve Gayrimenkul Alım-Satım İşlemlerindeki Yoğunluğu Ticaret Boyutuna Vardırdığı Sonucuna Ulaşıldığından Davacı Adına Salınan Gelir Vergisi İle Kesilen Vergi Ziyaı Cezalarında Ve İşe Başlamayı Zamanında Bildirmemesi Nedeniyle Kesilen Usulsüzlük Cezasında Hukuka Aykırılık Bulunmadığına Karar Verildiği Anlaşılmıştır.

- Danıştay, Uyuşmazlık Döneminde Alınan Beş Taşınmazı İhale Yoluyla Satın Alan Davacının Bu Gayrimenkulleri Aynı Dönem İçinde Satması Dışında Taşınmaz Alım Satımı Faaliyetine Yönelik Başka Bir Tespitin Bulunmaması Karşısında, Yalnızca Bir Yıl İçinde Gerçekleşen Söz Konusu Alım Satımların Devamlılık Arz Ettiğinin Kabulü Mümkün Değildir.

Ali Çakmakcı/ http://taxauditingymm.com

Vergi Davasına Katılma ve Davanın İhbarı

I-GİRİŞ

Üçüncü kişilerin kendi iradeleri ile davanın taraflarından birisinin yanında yer almasına, davaya müdahale veya davaya katılma denilmektedir. İdari Yargılama Usulü Kanununun “davaya katılma” konusunu, ayrıca düzenlememiş olup, bu konuda, Hukuk Usulü Mahkemeleri Kanununun 53. md.hükümlerine yollamada bulunmuştur. Başkası tarafından açılmış ve devam eden bir davanın sonucundan bir hakkı veyahutta borcu etkileyecek olan kimse, duruma göre, davacı yada davalının yanında yer alma hakkına sahiptir (1).

İdari Yargılama Usulü Kanununda, davaya katılma ve davanın ihbarı, ayrıca düzenlenmiştir. Kanunun 31/1.maddesinde, birçok müessese ile ilgili olarak yapmış olduğu gibi, bu konuda da, Hukuk Usulü Mahkemeleri Kanununa yollamada bulunmuştur (2).

Diğer yandan, davaya katılma müessesesi, üçüncü şahısların menfaatlerinin görülmekte olan bir davada kafi derecede korunamayabileceği kanaatine dayandırılmaktadır. Halbuki, idari yargılama usulünde, kendiliğinden araştırma prensibi bahis konusu olduğu için, tarafların dışındaki kimselerin haklarının zarar görmesi ihtimalide yoktur. Hakimler, tarafların karşılıklı iddia ve savunmaları ile bağlı olmadığı gibi, her türlü ve her şekilde inceleme ve araştırmayı da re’sen (kendiliğinden ) yapabilirler. Bu sebepledir ki, bu yargılama sırasında davaya katılma konusunda düzenleme yapılması da gerekmektedir (3).

II- DAVAYA KATILMA KOŞULLARI VE KATILMA YÖNTEMİ

Davanın tarafları haricindeki, üçüncü bir şahsın davaya katılabilmesi için öncelikle davaya katılacak kimsenin davanın kazanılmasında veyahutta davanın kaybedilmesinde bir menfaatinin bulunması icap etmektedir. Yine de davaya müdahil olmadan söz edilebilinmesi için halen açılmış ve görülmekte olan bir davanın derdest olması icap etmektedir. Bu durumda davaya katılan, yanında katıldığı kişinin yardımcısı durumunda olduğundan, yanında davaya katıldığı tarafın taleplerinden farklı bir talepte bulunması olanaksızdır.

Davaya katılma talebi ayrı bir dilekçe ile mümkündür. Katılma talebi, davanın sona ermesine kadar, herhangi bir aşamada yapılabilir. Dava neticelendikten sonra; temyiz safhasında, katılma isteminde bulunulamaz. Davaya katılan, katılma gerekçelerini de, işbu dilekçesinde ve katıldığı yeni dilekçesinde özellikle belirtmelidir.

Taraflar, katılma isteğine karşı itiraz edebilirler, mahkeme katılma koşullarının gerçekleşip, gerçekleşmediğini re’sen karara bağlar.

III- DAVAYA KATILMANIN SONUÇLARI

Üçüncü kişilerin davaya katılmış olması, davanın taraflarından birisinin, taraf olduğu anlamına gelmez. Katılan, yanında katıldığı taraftan müstakil hareket etme hakkına veya imkanına malik değildir. Kendiliğinden yasal müracaat yollarına başvuramaz. Duruşma talep edemez. Ancak, taraflarca yapılan tüm bildirimler, davaya katılana da yapılacaktır. Davaya katılan duruşmaya da davet edilir.

Mahkeme kararının “katılan” lehine veya aleyhine olması mümkün değildir, hüküm davanın tarafları hakkında verilmektedir. Mahkeme yargılama masrafları esas itibarı ile taraflar adına hükmedilir. Ancak katılma nedeniyle husule gelen mahkeme giderleri, katılan namına hükmedilir.

IV- DAVANIN İHBARI (DUYURULMASI) ÜZERİNE KATILMA

Davanın ihbarı veya duyurulması, HUMK.’na göre, ihbar görülmekte olan davanın, taraflarınca bu davada taraf olmayan üçüncü kişilere bildirilmesidir (4). Burada amaç bu davanın neticelerinden hakları ve borçları etkilenebilecek olan, üçüncü kişilerin davaya katılmalarının temin edilmesidir. 2577 sayılı İYUK. md. 31/1 hükmü uyarınca, ihbar müessesesi için, katılma ile ilgili olarak yapılabileceği gibi, HUMK. na atıflarda bulunulmuştur.

Diğer taraftan, İYUK. md. 31/1 fıkra hükmü 4001 sayılı yasanın 14 md. ile değişik son cümlesinde, davanın ihbarının, Danıştay, mahkeme veya hakim taraflarından kendiliğinden yapılacağı işaret edilmiştir (5).

Davanın idari yargı mercileri tarafından resen ihbarı da yapılabilir. Bu duruma göre, uygulama da, davanın böyle ihbarı, idari yargı merciine verilecek bir ara kararı ile yapılabilinmektedir. Ara kararında, davanın tarafları, konusu ve hukuki nedenleri hakkında da bilgiler verilir.Davaya katılmaları için de, üçüncü kişi veya kişilere de süre verilmektedir (6).

Yine, taraflardan birinin, üçüncü kişilerin davaya katılmalarını lüzumlu görüyor olmaları halinde, bunu temin etmek üzere, yine dava neticelenmeden, davaya bakan idari yargı yerine verebileceği bir dilekçe ile davanın bu kişi veya kişilere ihbarını isteyebilir. Veyahutta idari yargı merciini devreye sokmadan, direkt olarak üçüncü kişi veya kişilere ihbarda bulunabilir.

Kendisine, bir dava duyrulan kimsenin davaya katılmakla yetinmesi durumunda, katılmaya dair ilkeler geçerli olacaktır. İhbar yapılan kimsenin, katılma talebinde bulunması ve bu talebinde, mahkeme tarafından kabul edilmesi gerekmektedir.

Kendisine ihbar yapılan kimsenin susması, ihbar yapanın yardım talebinin red edildiği anlamına gelmektedir. İhbarı yapanın ağır kusuru veya hilesi sözkonusu olmadıkça, üçüncü kişinin davanın kazanılmaması nedeniyle, ihbar yapanı sorumlu tutması mümkün olmayacaktır.

Sonuç itibariyle, davanın ihbarı veya katılma müessesesi, Vergi Hukuku uygulamasında da zaman zaman başvurulabilecek müesseselerinden biridir. Örneğin, Vergi mahkemesinde devam eden bir dava hakkında, o dava ile ilgili davacının yanında, ilgili bir başka kişi de davaya katılma veya davanın ihbarı talebinde bulunabilir. Nazlı Gaye Alpaslan Güven

http://www.hurses.com.tr/Haber-Vergi_Hukukunda_davaya_katilma_ve_davanin_ihbari-14464.htm

(1) Kızılot Şükrü, Vergi İhtilafları ve Çözüm Yolları, Yaklaşım Yay, Ankara, s.327

(2) Candan Turgut, Açıklamalı İdari Yargılama Usulü Kanunu, 2. baskı, Maliye Hukuk Yay.s.757

(3) Kızılot, age 328

(4) Candan age,757.758

(5) Candan Turgut, Kanuni Temsilcinin Vergi ve Diğer Kamu Alacaklarından Sorumluluğu, Tüze Yayıncılık, Ankara 1998, s. 209

(6) Candan Turgut, 757

Yeni Gelir İdaresi Özelgeleri (2017/9)

1. Kurumlar Vergisi Kanunu

Serbest bölgede gerçekleştirilen üretim sırasında oluşan atıkların satılması durumunda elde edilecek kazanç kurumlar vergisinden istisna mıdır?

(07.04.2017 tarih ve 11382 sayılı özelge)

Serbest bölgede gerçekleştirilen, araçların zırhlandırılması ve her türlü zırhlı araçlar için elektronik aksam üretimi ve montajı faaliyetleri nedeniyle elde edilecek kazançların kurumlar vergisinden istisna edilmesi mümkündür.

Öte yandan, üretim faaliyetin sırasında araçlardan sökülen fire şeklindeki atık ve parçaların satılmasından elde edilen kazançların, üretim faaliyetinden elde edilen bir kazanç söz konusu olmadığından, kurumlar vergisi istisnası kapsamında değerlendirilmesi mümkün değildir.

Malzeme tedariki, taşınması ve montajı işi yıllara sari inşaat ve onarım işi niteliğinde midir?

(09.06.2017 tarih ve 163020 sayılı özelge)

Bir işin Gelir Vergisi Kanunu’nun 42. maddesi kapsamına girmesi için, inşaat ve onarma işi olması, işin taahhüde bağlı olarak başkaları hesabına yapılması ve birden fazla takvim yılına sirayet etmesi gerekmektedir.

İmzalanan “Geosentetik Ürünler ve Polietilen Boru Tedarik ve Sahada Uygulama Sözleşmesi” gereğince şirket tarafından söz konusu iş için gerekli bütün malzemelerin tedariki, taşınması ve montajı işinin, yıllara yaygın inşaat ve onarım işi olarak değerlendirilip yapılan hakediş ödemeleri üzerinden kurumlar vergisi kesintisi yapılması gerekmektedir.

Japonya mukimi kurumun Türkiye’de bulunan limited şirket hisselerini Malezya mukimi kuruma satması durumunda kurumlar vergisi mükellefiyeti doğar mı?

(04.08.2017 tarih ve 235942 sayılı özelge)

Japonya mukimi olan şirketin % 99 payına sahip olduğu Türkiye mukimi limited şirkete ait iştirak paylarının satışından kazanç elde etmesi halinde, Gelir Vergisi Kanunu’nun mükerrer 81. maddesi hükmüne göre belirlenecek olan değer artışı kazancının, Kurumlar Vergisi Kanunu’nun özel beyana ilişkin hükümlerine göre Türkiye’de vergilendirilmesi gerekecektir.

Diğer taraftan, her iki ülkenin de bu değer artışı kazançlarından vergi alması durumunda yol açılacak çifte vergilendirme, Türkiye Cumhuriyeti ile Japonya Arasında Gelir Üzerinden Alınan Vergilerde Çifte Vergilendirmeyi Önleme ve Vergi Kaçakçılığına Engel Olma Anlaşmasının 22. maddesinin 2. fıkrasının (a) bendi ile önlenecek olup, değer artışı kazancı için Türkiye’de ödenen vergi Japonya’da ödenecek bu gelire ilişkin vergiden mahsup edilebilecektir.

Şirket ortağının yurtdışına teknik İngilizce ve yüksek lisans eğitimine gönderilmesine ilişkin harcamalar gider kaydedilebilir mi?

(04.08.2017 tarih ve 235888 sayılı özelge)

Şirket ortağı ve aynı zamanda ücretli çalışanı olan kişinin, Şirketin verimliliğinin artması, geliştirilmesi ve pazar araştırması yapılması amacıyla, yurt dışına bir aylık teknik İngilizce eğitimine gönderilmesi dolayısıyla yapılan İngilizce eğitimine ilişkin ödemelerin ücret kabul edilerek Gelir Vergisi Kanunu’nun 61, 94, 103 ve 104. maddelerine göre vergilendirilmesi ve Gelir Vergisi Kanunu’nun 40. maddesinin (1) numaralı bendine göre kurum kazancının tespitinde gider olarak dikkate alınması mümkün bulunmaktadır.

Ancak, söz konusu kişinin yurt dışı eğitim giderleri ile harcırahının Şirket tarafından karşılanması durumunda, söz konusu ödemelerin Şirketin faaliyeti ile doğrudan ilgili olmaması, ortağın bilgi ve becerisinin artırılmasına yönelik bir harcama olması halinde kurumlar vergisi açısından gider olarak kabul edilmesi mümkün bulunmamaktadır.

Diğer yandan, ilişkili kişi olarak kabul edilen Şirket ortağına yapılan ücret niteliğindeki ödemelerin 5520 sayılı Kanun’un 13. maddesinde yer alan transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı hükümlerine uygun olarak belirlenmesi gerekmektedir.

Öte yandan, adı geçen kişinin teknik İngilizce eğitimine yönelik olarak yurt dışındaki harcamaları için Şirket tarafından yapılan ödemelerle ilgili olarak, Şirket Harcırah Kanunu kapsamı dışında kalan bir kuruluş olduğundan;

- Gider karşılığı olarak yapılan fiili yemek ve konaklama ödemelerinin (devlet memuruna ödenen harcırah gündeliği ile mukayese edilmeksizin), Vergi Usul Kanunu uyarınca belgelendirilmesi halinde, tamamının vergiden müstesna tutulması,

- Yemek ve konaklama giderlerinin Vergi Usul Kanunu uyarınca belgelendirilmemesi halinde, yapılan ödemenin aynı aylık seviyesindeki Devlet memuruna verilen gündelik tutarını (veya Devletçe verilen en yüksek gündelik tutarını) aşmaması kaydıyla vergiden müstesna tutulması, aşan kısmın ise ücret olarak vergilendirilmesi,

- Gerçek yol giderlerinin ücret matrahına dahil edilmemesi,

gerekmektedir.

2015 yılından 2016 yılına devreden yatırıma katkı tutarı yeniden değerleme oranıyla artırılarak dikkate alınabilir mi?

(10.08.2017 tarih ve 69825 sayılı özelge)

Teşvik belgesi kapsamındaki toplam yatırıma katkı tutarının yatırımın tamamlandığı hesap döneminin sonuna kadar yararlanılamayan kısmı (yatırımın tamamlandığı hesap döneminin sonuna kadar gerek diğer faaliyetlerden elde edilen kazançlara ve gerekse yatırımın tamamen veya kısmen işletilmesinden elde edilen kazançlara indirimli kurumlar vergisi uygulanması suretiyle yararlanılan kısmından sonra kalan yatırıma katkı tutarı), yatırımın tamamlandığı hesap dönemini izleyen yıllarda Vergi Usul Kanunu hükümlerine göre bu yıllar için belirlenen yeniden değerleme oranında artırılarak dikkate alınır.

Buna göre, 07.09.2016 tarihinde yürürlüğe giren hükmün 2015 yılından 2016 yılına devreden yatırıma katkı tutarına uygulanması mümkün bulunmamakta olup 2016 hesap dönemine ilişkin kurumlar vergisi beyannamesinde, teşvik belgeli yatırımlardan elde edilen kazanca indirimli kurumlar vergisi uygulandıktan sonra kalan ve 2017 yılına devreden yatırıma katkı tutarının yeniden değerleme oranında artırılarak dikkate alınması mümkündür.

Şemsiye fon adına kurumlar vergisi mükellefiyeti tesis edilmesi gerekir mi?

(14.06.2017 tarih ve 169519 sayılı özelge)

Sermaye Piyasası Kurulu’ndan alınan yazıda, şemsiye fonların kendilerine bağlı olarak ihraç edilen fonlardan oluştuğu, şemsiye fona ait ayrı bir portföy bulunmadığı; şemsiye fona bağlı olarak ihraç edilen her bir fonun kendine ait ayrı portföyünün bulunduğu dikkate alınarak, şemsiye fonlara bağlı olarak ihraç edilen fonlar olmaksızın sadece şemsiye fondan kaynaklanan bir portföy işlemeciliği faaliyetinin bulunmasının sermaye piyasası mevzuatı kapsamında mümkün bulunmadığı belirtilmiştir.

Buna göre, Şirket tarafından, Yatırım Fonlarına İlişkin Esaslar Tebliğinin 4. maddesinin ikinci fıkrasında bentler halinde sayılı varlık ve işlemlerden oluşan portföy veya portföyleri işletmek amacıyla kurulan şemsiye fon adına kurumlar vergisi mükellefiyeti tesis edilmesine gerek bulunmamaktadır.

Taşınmazın şuyulandırma sonucu değişiminde vergiye tabi kurum kazancı doğar mı?

(18.08.2017 tarih ve 53748 sayılı özelge)

Taşınmazın şuyulandırmaya bağlı olarak başka taşınmazlarla değişimi işleminin elden çıkarma olarak değerlendirilmesi ve söz konusu işlem dolayısıyla elden çıkarılan taşınmazların emsal bedeli ile aktifte kayıtlı maliyet bedeli arasındaki farkın tamamının takas işlemi tarihi itibariyle kurum kazancının tespitinde dikkate alınması gerekmektedir. Öte yandan, bu kazancın Kurumlar Vergisi Kanunu’nun 5. maddesinin birinci fıkrasının (e) bendinde düzenlenen istisna uygulamasına konu edilmesi de mümkün değildir.

Teknopark bünyesinde yapılan faaliyetlerde istisnanın kapsamı nedir?

(24.08.2017 tarih ve 266901 sayılı özelge)

Teknoloji Geliştirme Bölgeleri Kanunu’nda yer alan istisna sadece bölgede gerçekleştirilen Ar-Ge, yazılım ve tasarım faaliyetlerinden elde edilen kazançlara yönelik olup uyarlama, yerleştirme, geliştirme, revizyon, ek yazılım gibi faaliyetlerden elde edilen kazançlar da bu kapsama girmektedir. Bölge dışında gerçekleştirilen faaliyetlerden elde edilen kazançların ise Ar-Ge ve yazılım faaliyetlerinden elde edilse dahi istisnaya konu edilmesi mümkün bulunmamaktadır.

Bu itibarla;

- “Satış süreçleri karar destek, simülasyon ve optimizasyon sistemi” projesi kapsamında geliştirilen yazılımın satışından elde edilen kazançların kurumlar vergisinden istisna tutulması mümkün bulunmaktadır.

- Seri üretim kapsamında satışı yapılan yazılımdan elde edilen kazancın sadece teknoloji geliştirme bölgesinde gerçekleştirilen Ar-Ge ve yazılım faaliyetlerinden doğan gayrimaddi hakka isabet eden kısmı, transfer fiyatlandırması esaslarına göre ayrıştırılmak suretiyle söz konusu istisnaya konu edilebilecektir.

- Bölge dışında gerçekleştirilen faaliyetlerden elde edilen kazançlar istisna kapsamı dışında olduğundan, yurt içi ve yurt dışında bulunan müşterilerin adreslerinde verilen yazılımların entegre edilmesi faaliyeti kapsamında elde edilen gelirler kurumlar vergisinden istisna edilmeyecektir.

- Teknoloji geliştirme bölgesi içinde verilen, uyarlama, yerleştirme, geliştirme, revizyon, ek yazılım gibi faaliyetlerden elde edilen kazançlar ise kurumlar vergisinden istisna olacaktır.

Tamamlanmış bina alımı için yapılan harcamalar indirimli kurumlar vergisi uygulamasında yatırım harcaması sayılır mı?

(25.08.2017 tarih ve 96176 sayılı özelge)

Özelge talep formu ile Gelir İdaresi Başkanlığına hitaben yazılan dilekçe ekinde yer alan Ekonomi Bakanlığının 29.01.2015 tarih ve 12514 sayılı yazısında;

“...

Bu çerçevede; C/.... sayılı Yatırım Teşvik Belgesi kapsamı yatırımın, firmanız tarafından yapılan bina ile birlikte aynı parselde bulunan ve satın alınması planlanan hazır binada gerçekleştirildiğinin ve toplam kapalı alanın belge kapsamında gerçekleştirilen yatırım için uygun olduğunun tamamlama vizesi aşamasında tespit edilmesi halinde, satın alınacak bedel içerisindeki arsa ve hazır binaya isabet eden tutarların da ilgili kurum veya kuruluşlarca yapılacak çalışma sonucu ayrıştırılması durumunda, yatırım için uygun olan kısımlarının da dikkate alınması suretiyle söz konusu hazır binanın C/.... sayılı Yatırım Teşvik Belgesi kapsamında değerlendirilebilmesi mümkün bulunmak-tadır.”

denilmektedir.

Buna göre, yatırım teşvik belgesi kapsamındaki yatırımdan elde edilen kazanca teşvik belgesinde yer alan vergi indirim oranı dikkate alınarak indirimli kurumlar vergisi uygulanması esas olup, üretim faaliyetlerinde kullanmak üzere alınan binaya ilişkin harcamaların Ekonomi Bakanlığınca mevcut yatırım teşvik belgesi kapsamında indirimli vergi uygulaması açısından yatırıma katkı tutarının tespitinde dikkate alınacak unsurlar arasında değerlendirilmesi durumunda, yatırıma katkı tutarının hesabında bahse konu bina alımı için yapılan harcamalar da dikkate alınmak suretiyle indirimli kurumlar vergisi uygulamasından yararlanılması mümkün bulunmaktadır.

2. Vergi Usul Kanunu

Yurtdışındaki şubenin iflası nedeniyle tahsil edilemeyen alacak gider olarak dikkate alınabilir mi?

(24.08.2017 tarih ve 266587 sayılı özelge)

Bir ticari işletmenin şube veya şubeleri söz konusu olduğu durumlarda merkez-şube ayrımı gündeme gelmektedir. Ticari işletmenin merkezi, işletmenin düzenli ve sürekli bir idari yapılanma içinde ticari faaliyetlerini sürdürdüğü, karar organlarının bulunduğu yerdir. Buna karşın şube, merkez dışında bir yapılanma olup, merkeze bağlı olma, dış ilişkilerde bağımsızlık, yer ve yönetim ayrılığı ögelerine sahip bulunan ayrı iş yerleridir. Bu bakımdan şube, ticari işletmenin bir parçası olarak, merkeze bağlıdır ve bu nedenle şube ile merkezin aynı gerçek veya tüzel kişiye ait olması gerekir. Bu bağımlılık nedeniyle şubenin merkezden ayrı bir işletme politikasından söz edilemez ve şubenin kâr ve zararı merkeze aittir. Dolayısıyla şube aracılığıyla elde edilen hakların ve üstlenilen borçların gerçek sahibi de, şube değil işletmenin kendisidir.

Buna göre, şubenin bütün hak ve borçlarının gerçekte merkeze ait bulunması hususu dikkate alındığında, merkezle şube arasında ticari mahiyette olup olmamasına bakılmaksızın ortaya çıkan alacak ve borç ilişkileri nedeniyle şüpheli alacak veya değersiz alacak hükümlerinin uygulanması mümkün bulunmamaktadır

Dolayısıyla, Hırvatistan’daki şubeden tahsil edilemeyen ve ticari alacak niteliğinde olmayan alacağın kurum kazancının tespitinde gider olarak dikkate alınması mümkün bulunmamaktadır.

Taşınmazın şuyulandırma sonucu değişiminde belge düzeni nasıl olmalıdır?

(18.08.2017 tarih ve 53748 sayılı özelge)

Bedelsiz olarak takas edilen arsadan kayıtlarda bulunan ve teslim edilen kısım için teslim tarihinden itibaren 7 gün içinde emsal bedel üzerinden fatura düzenlenmesi, devralınan kısım için ise, teslim eden tarafın mükellef olması durumunda teslim tarihinden itibaren 7 gün içinde emsal bedel üzerinden tarafınıza fatura düzenlenmesi, teslim eden tarafın mükellefiyetinin bulunmaması durumunda da emsal bedel üzerinden teslim eden taraf adına gider pusulası düzenlenmesi gerekmektedir.

Mahkeme tarafından zamanaşımına uğradığı gerekçesiyle takibinin durdurulmasına karar verilen alacak değersiz alacak olarak zarar yazılabilir mi?

(04.08.2017 tarih ve 236148 sayılı özelge)

Vergi Usul Kanunu’nun 322. maddesi uyarınca, kazai bir hükme veya kanaat verici bir vesikaya göre tahsiline artık imkan kalmayan alacaklar değersiz alacak olarak nitelendirilmiştir. Görüldüğü gibi değersiz alacak; kaybedilmiş, tahsiline artık imkan kalmamış ve değeri sıfıra inmiş bir alacaktır.

Kanuni düzenlemeye göre alacağın tahsil imkanının kalmadığının, kazai bir hükümle veya kanaat verici bir vesika ile tevsik edilmesi icap etmektedir. Kazai bir hükümden anlaşılması gereken, alacağın tahsili için kanun yollarına başvurulmuş olması, icra takibinin yapılmış bulunması, bu müracaatlar ve takipler sonunda alacağın ödenmeyeceğine hakim tarafından hükmedilmiş olması; kanaat verici vesika teriminden ise ödemeyi imkansız hale getirmiş hal ve sebepler sonucu ortaya çıkmış belgeler anlaşılmalıdır.

Alacağın tahsil güçlüğünün objektif ve inandırıcı belgelerle ortaya konması değersiz alacak uygulaması bakımından büyük önem taşımaktadır. Aksi takdirde alacakların tahsilinin mümkün olmadığının takdiri mükellefe bırakılmış olur. Böyle bir boşluk bırakmamak amacıyla kanun koyucu, değersiz hale geldiği ileri sürülen alacağı ciddi olarak takip edildiğine ilişkin çabaların kazai bir hüküm veya kanaat verici bir vesika ile tevsikini öngörmüştür.

Ayrıca, alacağın değersiz hale geldiği yıl hesaplara zarar olarak yazılması gerekmekte olup, ilgili olduğu yılda zarar yazılmayan alacağın sonraki yıllarda dikkate alınması da mümkün bulunmamaktadır.

Vergi hukuku uygulaması bakımından kanaat verici vesikalara örnek olarak aşağıdaki belgeler sayılabilir.

- Borçlunun herhangi bir mal varlığı bırakmadan ölümü veya Medeni Kanunun 31 ve izleyen maddelerine göre mahkemelerce borçlu hakkında verilen gaiplik kararı ve mirasçıların da mirası reddettiklerine dair sulh hukuk mahkemelerince verilmiş bulunan mirası red kararı,

- Borçlu aleyhine alacaklı tarafından açılan davayı borçlunun kazandığına dair mahkeme kararı,

- Mahkeme huzurunda alacaktan vazgeçildiğine ilişkin olarak düzenlenmiş belgeler,

- Alacaktan vazgeçildiğine dair konkordato anlaşması,

- Borçlunun dolandırıcılıktan mahkum olması ve herhangi bir malvarlığı bulunmadığını belgeleyen resmi evrak,

- Borçlunun adresinin saptanamaması nedeniyle icra takibat dosyasının kaldırıldığını ve yasal süresi içerisinde yenileme talebinde de bulunulmadığını gösteren icra memurluğu yazısı,

- Gerek doğuşu gerekse vazgeçilmesi bakımından belli ve inandırıcı sebepleri olmak şartıyla alacaktan vazgeçildiğini gösteren anlaşmalar (Alacaklının tek taraflı irade beyanı ile alınmasından vazgeçilen alacakların, değersiz alacak olarak zarar kaydı mümkün değildir.),

- Ticaret mahkemesince borçlu hakkında verilmiş ve ilgili masa tarafından tasfiyeye tabi tutulmuş bulunan iflas kararına ilişkin belgeler.

Yukarıda yapılan açıklamalar çerçevesinde, söz konusu alacakların değersiz alacak olarak dikkate alınabilmesi ve gider olarak kayıtlara intikal ettirilebilmesi için, bu alacakların değersiz olduğuna ilişkin kanaat verici belgelerin ve mahkeme kararının ilgili olduğu yıl hesaplara alınması gerekmektedir.

Aksi halde bu alacağın değersiz alacak olarak hesaplara intikal ettirilmesi ve gider olarak kayıtlara alınmasına imkan bulunmamaktadır.

Öte yandan, özelge talep formu ekinde yer alan ..... İcra Hukuk Mahkemesinin 30/10/2014 tarih ve E: 2014/945, K: 2014/1235 sayılı kararında, takip tarihinden itibaren alacaklının 6 aylık süreler içerisinde bu borçlu aleyhine işlem yapmadığının anlaşıldığı ve zamanaşımı süresi dolduğundan takibin durdurulmasına karar verildiği belirtilmektedir.

Zamanaşımı bir borcu doğuran, değiştiren, ortadan kaldıran bir olgu olmayıp var olan bir hakkın istenmesini ortadan kaldıran bir savunma aracıdır. Ayrıca, alacağın zamanaşımına uğraması durumu ancak alacaklının borçluyu ısrarla takip etmemesi neticesinde mümkün olduğundan ısrarla takip edilmeyen alacakların zamanaşımına uğraması halinde bunların değersiz alacak olarak kaydedilmesi mümkün bulunmamaktadır.

Bu durumda, anılan mahkeme tarafından zamanaşımına uğradığı gerekçesiyle takibinin durdurulmasına karar verilen alacağın, değersiz alacak olarak değerlendirilmesine olanak bulunmadığın-dan, söz konusu tutarın kurum kazancının tespitinde gider olarak dikkate alınması mümkün değildir.

3. Harçlar Kanunu

Belediyeye ait taşınmazlar ile mükellefe ait taşınmazın trampa edilmesinde tapu harcı doğar mı?

(18.04.2017 tarih ve 34 sayılı özelge)

Tapuda kayıtlı iki ya da daha fazla gayrimenkulün karşılıklı olarak takas edilmesinde sahiplerinin her biri hem alıcı hem de satıcı durumundadır.

Bu itibarla, trampa işleminin bedel ve miktar farkı gözetilerek gerçekleştirilmesi halinde her bir gayrimenkul için ayrı ayrı olmak ve emlak vergisi değerinden az olmamak üzere beyan edilen gerçek alım satım bedeli üzerinden harç aranılması gerekmektedir.

6728 sayılı Kanunun yürürlük tarihinden sonra sona eren finansal kiralama sözleşmesinin süresi sonunda kiralanan taşınmazın kiracıya devri işleminde tapu harcı istisnası uygulanır mı?

(23.05.2017 tarih ve 160405 sayılı özelge)

Özelge talep formuna konu fabrika binası olarak kiralanan taşınmaza ilişkin düzenlenen 15.09.2011 tarihli finansal kiralama sözleşmesinde, kira süresinin sözleşmenin yürürlüğe girdiği tarihten itibaren başlamak üzere 5 yıl olduğu, kira süresinin, sözleşmenin başlangıç tarihinden 5. yılın sona erdiği güne isabet eden günde ya da Kiralayan’ın yazılı onayıyla bu süre uzatılmışsa uzatılan sürenin son gününde Kiracı’nın Kiralayan’a bütün borç ve yükümlülüklerini yerine getirmiş olması kaydıyla sona ereceği hususlarının düzenlendiği, daha sonra yapılan tadil sözleşmeleri ile sözleşme süresinde değişiklikler yapıldığı, son olarak da 06.04.2017 tarih ve … yevmiye numaralı “Düzenleme Şeklinde Finansal Kiralama Tadil Sözleşmesi” ile sözleşme süresinin 10.03.2017 olarak değiştirildiği anlaşılmıştır.

Buna göre, 6728 sayılı Kanun’un yürürlük tarihinden sonra sona erdiği anlaşılan finansal kiralama sözleşmesine konu taşınmazın, sözleşmenin sona erdiği 10.03.2017 tarihinden itibaren finansal kiralama şirketince kiracı şirkete devrine ilişkin tapuda yapılacak işlemin harçtan istisna tutulması gerekmektedir.

Faaliyette kullanılmak üzere teşvik belgesi kapsamında satın alınan taşınmazın tescili tapu harcından istisna mıdır?

(08.06.2017 tarih ve 7 sayılı özelge)

Yatırım teşvik belgesi kapsamında sabit kıymet yatırımlarının imal ve inşasına yönelik düzenlenen sözleşmeler, taahhütnameler, teminatlar ve bu mahiyetteki kâğıtlar harçlardan müstesna tutulmuş olup sabit kıymet yatırımlarına ilişkin olarak yapılacak taşınmaz tedarik işlemlerinin tapu harcından istisna olacağına ilişkin bir hükme yer verilmemiştir.

Bu çerçevede, taşınmazın yatırım teşvik belgesi kapsamında şirkete devri ile ilgili olarak tapuda yapılacak işlem 492 sayılı Kanun’un 123. maddesi kapsamında bulunmadığından, söz konusu işleme tapu harcı istisnası uygulanması mümkün değildir.

Yukarıda özetlenen özelgeler ile diğer çok sayıda özelgenin tam metnine www.gelirler.gov.tr internet adresinin mevzuat bölümünden ulaşabilirsiniz.

Evini 5 yıl Geçtikten Sonra Satanlarda Vergi

193 sayılı Gelir Vergisi Kanunu mük.80.maddesinde “değer artışı kazançları” tanımlanmıştır. Anılan madde hükmüne göre;

"Aşağıda yazılı mal ve hakların elden çıkarılmasından doğan kazançlar değer artışı kazançlarıdır.

...

6-İktisap şekli ne olursa olsun (ivazsız olarak iktisap edilenler hariç) 70.maddenin 1.fıkrasının 1, 2, 4 ve 7 numaralı bentlerinde yazılı mal (gerçek usulde vergiye tabi çiftçilerin zirai istihsalde kullandıkları gayrimenkuller dahil) ve hakların, iktisap tarihinden başlayarak 5 yıl içinde elden çıkarılmasından doğan kazançlar, kooperatiflerin ortaklarına bu sıfatları dolayısıyla tahsis ettikleri gayrimenkuller tahsis tarihinde ortak tarafından satın alınmış sayılır.

Bu maddede geçen "elden çıkarma" deyimi, yukarıda yazılı mal ve hakların satılması, bir ivaz karşılığında devir ve temliki, trampa edilmesi, takası, kamulaştırılması, devletleştirilmesi, ticaret şirketlerine sermaye olarak konulmasını ifade eder.

Bir takvim yılında elde edilen değer artışı kazancının, menkul kıymet ve diğer sermaye piyasası araçlarının elden çıkarılmasından sağlananlar hariç, 6.000 Yeni Türk Lirası (2011 takvim yılı gelirlerine uygulanmak üzere 8.000 TL) gelir vergisinden müstesnadır." (2016 yılı için 11.000 TL’dir.)

Değer artışı kazancı kapsamında değerlendirilen malların büyük çoğunluğunu gayrimenkuller oluşturmaktadır.

Gayrimenkullerde iktisap, Türk Medeni Kanunu’nun 705.maddesi uyarınca, tapuya tescille gerçekleşmektedir.

Kat karşılığı müteahhide veya kooperatiflere verilen arsa karşılığında alınan gayrimenkuller dahil, iktisap edilen gayrimenkullerin elden çıkarılması halinde, değer artışı kazancının tespiti yönünden iktisap tarihi olarak, gayrimenkulün tapuya tescil edildiği tarih esas alınmaktadır.

Ancak, gayrimenkulün tapuya tescil tarihinden önce sahibinin fiilen kullanımına bırakıldığı bazı özel hallerde iktisap tarihi olarak tapuya tescil tarihi yerine fiilen kullanıma bırakılma tarihine itibar edilmektedir. Maliye Bakanlığı'nın görüşü de bu yöndedir.

Gayrimenkullerin miras yoluyla veya bağış gibi ivazsız bir şekilde iktisap edilmesi değer artışı kazancının konusuna girmemektedir. Bu çerçevede ivazsız olarak iktisap edilen gayrimenkulün üzerine, sahibi tarafından inşa edilen veya kat karşılığı olarak alınan gayrimenkullerin, daha sonradan elden çıkarılması halinde elde edilen gelir, değer artışı kazancı kapsamında değerlendirilmemektedir. Ancak konuya ilişkin olarak İzmir Vergi Dairesi Başkanlığı tarafından verilen 14.08.2012 tarih ve 762 sayılı özelgede, ivazsız intikal yoluyla iktisap edilen gayrimenkulün satışından elde edilen kazancın değer artış kazancı olarak vergilendirilmesinin söz konusu olmayacağı; ancak söz konusu gayrimenkulün satışının ticari bir organizasyon içerisinde yürütülmesi veya bu tür organizasyon içinde yürütülmemekle beraber aynı kişiye farklı tarihlerde veya farklı kişilere aynı tarihte satılması veya birbirini izleyen yıllarda satılması durumunda ise yapılan satışların devamlı olarak gayrimenkul alım-satım işiyle uğraşıldığına karine teşkil edeceği ve Gelir Vergisi Kanunu'nun 37.maddesi çerçevesinde ticari kazanç olarak vergilendirilmesi gerektiği ifade edilmiştir. Bir kısım Maliye Bakanlığı denetim elemanlarının da iştirak ettiği bu görüşe göre, miras yoluyla veya bağış gibi ivazsız intikalle edinilen arsaların kat karşılığı devri sonucunda iktisap edinilen taşınmazların satışı, ticari kazanç kapsamında vergiye tabi tutulmalıdır. Biz bu görüşe katılmıyoruz. Zira Gelir Vergisi Kanunu ivazsız iktisap yoluyla edinilen gayrimenkullerin elden çıkarılmasını olayın özü itibariyle gelir vergisine tabi tutmamıştır( Bkz. TÜRKMEN Nedim, Evini 5 Yıl İçinde Satan Vergi Ödeyecek, 13.03.2017, Sözcü Gazetesi). Nitekim konuya ilişkin olarak Danıştay tarafından verilen muhtelif kararlarda da bu husus vurgulanmaktadır.1

Sonuç olarak, bize göre ivazsız olarak intikal eden (veraseten intikal eden gayrimenkuller dahil) arsa ve arazi üzerine inşa edilen taşınmazların satılmasından doğan kazançların ticari kazanç kapsamında değerlendirilmemesi gerekir (Bkz. İzmir Bölge İdare Mahkemesi, 1.Vergi Dava Dairesi Kararı, 29.05.2017 gün ve E:2017/685-K:2017/1585). Buna göre,

1- Veraset yoluyla iktisap edilen gayrimenkullerin şekli ve nitelikleri değiştirilmeksizin (aynen), çoklu ya da tek seferde satışı sonucu elde edilen kazancın değer artışı kazancı veya ticari kazanç olarak vergilendirilmesi mümkün değildir.

2- Veraset yoluyla edinilen gayrimenkullerin iktisap bedeli bulunmadığı için satış bedelinin tümü gelir vergisine tabi tutulursa bu durumda gelirin safiliği esas olması gerektiği için hasılatın tümü kazanç sayılarak vergiye tabi tutulması haksızlıklara neden olacaktır. Dolayısıyla, gelirin safiliği ilkesi bozulacaktır.

3- Miras yoluyla elde edilen gayrimenkullerin iktisap tarihinden sonra aynı kişiye farklı zamanlarda veya farklı kişilere aynı tarihte veya birbirini takip eden tarihlerde birden çok gayrimenkul satıldığı, bu şekilde yapılan satışların gayrimenkul alım-satım işiyle uğraşıldığına karine teşkil ettiğinden, elde edilen kazancın GVK md.37 hükmüne göre ticari kazanç olarak vergilendirilmesi gerektiği iddia edilebilir. Ancak biz görüşe katılamıyoruz. Zira, karineye göre vergi salınamaz. Çünkü, karine kanıt değildir. Vergi hukukundaki yasallık ilkesi kanaat veya varsayıma dayanılarak vergi tarh edilmesinin önündeki en büyük engeldir. Karine, kanaat veya varsayım üzerine mükellefe mali yük yüklenemez. Re’sen takdir yetkisi ile varsayıma dayanan vergi tarhını birbirine karıştırmamak gerekir. Re’sen takdir yetkisine dayanılarak yapılan vergi tarhiyatı hukukidir, ancak; kanaat, karine veya varsayıma dayanan vergi tarhiyatı ise hukuk dışıdır. Sonuç olarak, ivazsız olarak veya veraset suretiyle intikal eden arsa ve arazi üzerine inşa edilen gayrimenkullerin satışından doğan kazançların GVK md.37 kapsamında vergilendirilmesi mümkün değildir2 (bkz. Danıştay 4.Daire’nin 09.11.2010 tarih ve E.2010/1869, K.2010/5546 sayılı Kararı ve Danıştay 3.Daire’nin 31.05.2011 tarih ve E.2010/2830, K.2011/2621 sayılı Kararı).

4- İvazsız olarak elde edilen gayrimenkullerin elden çıkarılmasından doğan kazançlar ile gayrimenkullerin iktisap tarihinden başlayarak 5 yıldan fazla süreyle elde bulundurduktan sonra elden çıkarılmasından doğan kazançlar ise vergilendirilmeyecektir. Bu tür kazançlar için yıllık gelir vergisi beyannamesi verilmeyeceği gibi diğer gelirler nedeniyle beyanname verilse dahi verilecek beyannameye söz konusu yıllık gelir vergisi beyannamesine dahil edilmemesi gerekmektedir (bkz. Gürboğa Erkan – Atabey Tuncel, Vergi Kılavuzu, Kasım 2008, İzmir, SMMM Odası Yayını, s.206-207). Nazlı Gaye Alpaslan Güven

1 SÖNMEZ Erdal – ERSAN Bülent, Sinerji Sirküler 12.12.2014 / 2014-46.

2 ŞEKER Sakıp, Miras Yoluyla İktisap Edilen Taşınmazların Satış Geliri, Gelir Vergisine Tabi Tutulabilir Mi?, www.xing.com, Gruplar, Özdoğrular SMMM.

Ücretini alamayan ne yapacak?

Geniş anlamda ücretin içerisine işçiye ödenen ikramiye, prim, fazla çalışma, hafta tatili, ulusal bayram ve genel tatil ücretleri de giriyor.

Ücretin ödenmesi

Ücret, kural olarak, Türk parası ile işyerinde veya özel olarak açılan bir banka hesabına ödeniyor. Ücret yabancı para olarak kararlaştırılmış ise ödeme günündeki rayice göre Türk parası ile ödenebiliyor. 5 ve üzerinde çalışan bulunan işyerlerinin ücretleri bankadan ödeme zorunluluğu bulunuyor.

Ödeme süresi

Ücretin en geç ayda bir ödenmesi gerekiyor. İş sözleşmeleri veya toplu iş sözleşmeleri ile ödeme süresi bir haftaya kadar indirilebilir.

Örnek: 2017 Eylül ayı ücretinin en geç 30 Eylül tarihinde ödenmesi gerekiyor.

İşten ayrılma

İşçinin ücreti ödeme günü geçmesine rağmen ödenmiyorsa işçi iş sözleşmesini sonlandırarak işten ayrılabilir. Bu durumda çalışma süresi bir yıl ve üzerinde olan işçi kıdem tazminatına hak kazanır.

Ücrete faiz uygulaması

İşverence gününde ödenmeyen ücretler için mevduata uygulanan en yüksek faiz oranı uygulanır. 4857 sayılı Yasa'ya göre; ücret alacaklarında zamanaşımı süresi beş yıldır.

Ücreti ödenmeyenler nereye başvuracak

Ücretleri ödenmeyen çalışanlar, çalışma ve iş kurumu il müdürlüklerine veya ALO 170'e başvurabilirler. Ayrıca iş mahkemesine dava açabilirler.

Ücretin devlet tarafından ödenmesi

İşçinin, iş ilişkisinden kaynaklanan ve işverenin konkordato ilan etmesi, işveren için aciz vesikası alınması, iflası veya iflasın ertelenmesi nedenleri ile ödeme güçlüğüne düşmesinden önceki ödenmeyen en fazla üç aylık temel ücrete ilişkin alacakları, işçinin başvurusu üzerine ücret garanti fonu tarafından ödeniyor. İşçinin bu haktan yararlanabilmesi için işverenin ödeme güçlüğüne düşmesinden önceki son bir yıl içinde aynı işyerinde çalışmış olması gerekiyor. Arif Temir

http://www.gunes.com/yazarlar/arif--temir/ucretini-alamayan-calisan-ne-yapacak-821957

Dağıtılmayan kârlarda matrah sorunu

Geçtiğimiz günlerde Maliye Bakanı Naci Ağbal’ın basına yansıyan açıklamalarını takip ettik. Vergi alanında pek çok değişikliğin sinyalini veren açıklamaların ardından yayınlanan kanun tasarısında bu değişikliklerin detaylarını inceleme şansı bulduk. Söz konusu değişikliklerden biri de şirketlerin dağıtılmayan kârlarının vergilendirilmesine yönelik. Bakan Ağbal yaptığı açıklamada, şirketlerin dağıtılmamış karlarından %1 oranında vergi alınacağını belirtmişti. Kanun tasarısında bu oran belirtilmemekle birlikte, söz konusu verginin kapsamı aşağıdaki şekilde oluşturulmuş durumda:

- İlgili yılın kârı, kurumlar vergisi beyannamesinin verildiği ayı izleyen ikinci ayın sonuna kadar dağıtılmazsa veya sermayeye ilave edilmezse tevkifata tabi tutulacak. Normal hesap dönemine tabi şirketler beyannamelerini nisan ayında veriyor. Bu durumda haziran sonuna kadar vergi sonrası kar dağıtılmazsa veya sermayeye ilave edilmezse bu madde kapsamında tevkifat uygulanması gerekecek. Maddede özel bir hüküm bulunmasa da, şirketin geçmiş yıl zararları bulunması durumunda, dağıtılabilir karın hesaplanmasında dikkate alınması gerekir.

- Tevkifat yapılan karların sonradan dağıtıma konu edilmesi ve bu dağıtımın tevkifata tabi olması halinde, daha önce ödenen tevkifatın dağıtılan kâr üzerinden tahakkuk eden vergiden mahsubu öngörülüyor.

- Tevfikat yapılan ancak dağıtımı tevkifata tabi olmayan kârlara ilişkin (örneğin, tam mükellef bir kurumdan bir başka tam mükellef kuruma kâr dağıtımı), sonradan kâr dağıtımı yapılırsa veya kar sermayeye ilave edilirse, ödenmiş olan tevkifatın iadesi söz konusu olabilecek. Bu noktada bu tür şirketler için bir istisna hükmü getirilmesi düşünülebilir.

- Madde metninde ilgili hesap dönemine ait kâra atıf yapıldığı için 2017 itibarı ile bilançoda yer alan ve dağıtıma konu edilmemiş geçmiş yıl kârlarına herhangi bir tevkifat uygulanmayacak şeklinde bir anlam çıkarılıyor.

İlgili maddenin gerekçesinde, söz konusu vergi uygulamasının amacının kârların sermayeye ilavesini teşvik etmek olduğu belirtilmişse de bu tür bir vergilemenin şirketlerden fon çıkışını hızlandırma ihtimali bir risk olarak dikkate alınmalıdır. Zira, vergi kanunlarımızda aynı amaca yönelik bir takım istisnalar yer almakta ve bu yönüyle dağıtılmayan kârların vergilendirilmesi mevcut uygulamalarla çelişmektedir.

Burada asıl dikkat çekmek istediğimiz husus ise vergi hukuku açısından bu tür bir vergilemede karşılaşılabilecek bazı sorunlar.

Sorunun kaynağını esas itibarı ile verginin matrahı oluşturuyor. Matrah, vergi konusunun verginin hesaplanmasında esas alınan değeri veya miktarı olarak tanımlanabilir. Dağıtılmayan kârların vergilendirilmesi konusu ile ilgili olarak kanun taslağında matrah, ilgili hesap döneminde oluşmuş, sermayeye ilave edilmemiş veya dağıtıma konu edilmemiş kârların tutarı olarak belirlenmiş durumda. Dağıtılabilir kâr, ticari kârdan kurumlar vergisinin ve yedek akçelerin çıkarılması yolu ile tespit edilir. Ticari kâr ise bir şirketin muhasebe politikalarına, bünyesinde bulunduğu şirketler grubunun raporlama ilkelerine, halka açık olmasına veya olmamasına göre değişebilmektedir.

Özellikle halka açık şirketler ve uluslararası muhasebe standartlarına göre raporlama yapan şirketler, mali tabloların gerçeğe uygun sunumu amacıyla kıdem tazminatı karşılığı başta olmak üzere çeşitli karşılık giderleri muhasebeleştirmektedir. Ülkemizde muhasebe uygulamaları vergi kuralları çerçevesinde şekillenmiş olduğundan ve ihtiyatlılık prensibi gereği ayrılan bu tür karşılıklar vergi matrahını etkilemediğinden, halka açık olmayan ve uluslararası raporlama yapmayan şirketler karşılık ayırmamayı tercih edebilmektedir. Ancak, ülkemizin uluslararası muhasebe standartları ile uyumlu bir muhasebe sistemine geçiş hedefi bulunduğunu da hatırlatmak gerekir. Aynı zamanda kurumlar vergisi matrahını temsil eden mali kara ulaşırken vergi kanunlarına uygun olarak ayrılmayan karşılıklar açısından ticari kârda düzeltmeler yapılmakta ve vergi matrahının henüz gerçekleşmemiş karşılık giderlerinden etkilenmemesi sağlanmaktadır. Bir şirketin karşılık ayırmayı tercih etmesi durumunda mali kârı etkilenmese de ticari kârı olumsuz etkilenmekte ve azalmaktadır.

Kanun tasarısında yer alan dağıtılmayan kârların vergilendirilmesine ilişkin maddenin bu hali ile yasalaştığını varsayarsak, bir önceki paragrafta bahsi geçen karşılık giderleri yolu ile ticari kârın, dolayısıyla da dağıtılabilir karın azaltılması mümkündür. Diğer bir ifadeyle, şirket yönetiminin alacağı muhasebe kararları ile söz konusu verginin matrahı değişebilecek ve dolayısıyla daha az vergi ödenebilecektir.

Diğer taraftan, Vergi Usul Kanunu’nda suç ve ceza hükümleri birlikte okunduğunda şöyle bir çıkarım yapılabilmektedir: Defter ve kayıtlarda hesap ve muhasebe hileleri yapanlar hakkında, vergileme ödevini yerine getirmemeleri veya eksik yerine getirmeleri yüzünden verginin zamanında tahakkuk ettirilmemesine veya eksik tahakkuk ettirilmesine sebebiyet verilmesi halinde vergi ziyaı cezası kesilir.

Dağıtılmayan kârların vergi matrahı olarak belirlenmesi, karşılık ayrılması, farklı değerleme yöntemleri kullanılması gibi uygulamaların dağıtılabilir kârı azaltmaya yönelik yapıldığı iddiasıyla muhasebe hilesi sayılıp sayılmayacağı sorusunu akıllara getirmektedir. Böyle bir iddianın tersini ispatlayabilecek bir düzenleme ne kanun tasarısında ne de mevcut düzenlemelerde yer alıyor. Diğer taraftan, bu tür karşılıkların uluslararası muhasebe standartlarına uyum sağlamanın başlıca şartlarından olması nedeniyle, bu tür bir eleştiri muhasebe ve raporlama alanında belirlenmiş hedeflerle çelişecektir. Bu nedenle, bu tür bir eleştiriye imkan tanımayacak şekilde düzenleme yapılması ve dağıtılmayan karların vergilendirilmesi özelinde bir matrah tanımı yapılması gerekmektedir. Sedat Büyük

https://www.dunya.com/kose-yazisi/dagitilmayan-karlarin-vergilendirilmesinde-matrah-sorunu/384841

Asgari Ücretin 1404,06 Tl' nın Aşağı Düşmemesi Kanunla Uygulanır

2017 yılı Eylül,Ekim, Kasım ve Aralık aylarındaki ücretlerde 31/12/1960 tarihli ve 193 sayılı Gelir Vergisi Kanununun 103 üncü maddesinde yazılı tarife nedeniyle net ücretlerin 1.404,06 TL’nin altına düşmesi sonucu sadece 1.404,06 TL ile bunun altına düşen tutar arasındaki farkın ilave asgari geçim indirimi yoluyla telafisine gidilmesi yapılması düşünülen kanun değişikliği ile uygulanacaktır.

UYGULAMA NASIL OLACAK?

1) 2017 yılının Ocak ayından itibaren bekâr ve çocuksuz olan asgari ücretlilere 1.404,06 TL net ücret ödenmeye başlanmıştır.

2) 2017 yılında asgari ücret tutarında yapılan artış nedeniyle 1.777,50 TL brüt asgari ücret geliri elde edenler ile 1.889,80 TL’ye kadar brüt ücret geliri olan hizmet erbabının da elde ettiği ücret gelirleri üzerinden ödemesi gereken gelir vergisi, 2017 yılının Eylül ayından itibaren 193 sayılı Kanunun 103 üncü maddesinde yer alan vergi tarifesinin ikinci dilimi de dikkate alınarak hesaplanmaktadır. Bu nedenle, söz konusu ücretlilerden bir kısmının eline geçen net ücret tutarı Eylül 2017 ayından itibaren 1.404,06 TL’nin altına düşmektedir.

3) …. tarihli ve …. sayılı Kanunla 193 sayılı Kanuna eklenen geçici …. ncı maddede düzenlenen ilave asgari geçim indirimi uygulamasından, 2017 yılı Eylül, Ekim, Kasım ve Aralık aylarına ilişkin net ücretleri 193 sayılı Kanunun 103 üncü maddesinde yazılı tarife nedeniyle 1.404,06 TL’nin altına düşen hizmet erbabı yararlanacaktır.

4) Gelir vergisi tarifesi nedeniyle ücretlerinde düşüş olsa dahi net ücretleri 1.404,06 TL’nin altına düşmeyenler bu uygulamadan yararlanamayacaklardır.

5) Hizmet erbabının, ücret aldığı dönemde işe başlaması veya işten ayrılması, ücretsiz izin ve benzeri nedenlerle net ücretinin 1.404,06 TL’nin altına düşmesi durumunda ilave asgari geçim indirimi uygulanmayacaktır.

ESASLARI NEDİR?

1) 193 sayılı Kanunun 103 üncü maddesinde yazılı tarife nedeniyle 2017 yılı Eylül,Ekim, Kasım ve Aralık aylarına ilişkin net ücretleri 1.404,06 TL’nin altına düşen hizmet erbabının ücretleri ilave asgari geçim indirimi ile 1.404,06 TL’ye tamamlanacaktır.

2) 193 sayılı Kanunun 32 nci maddesinde yer alan esaslara göre sadece kendisi için asgari geçim indirimi hesaplanan asgari ücretlilere 2017 yılı Ocak ayına ilişkin ödenen net ücret 1.404,06 TL’dir. Ödenen 1.404,06 TL ile 2017 yılı Eylül,Ekim, Kasım ve Aralık aylarına ilişkin olarak aylık hesaplanan net ücret arasındaki fark tutar, Gelir Vergisi Genel Tebliği (Seri No: 265)’nde belirtilen esaslara göre düzenlenen “Asgari Geçim İndirimi Bordrosu”nda hesaplanan asgari geçim indirimine ayrıca ilave edilecektir.

3) Asgari geçim indirimi bordrosunda yer alan ilave tutar dahil toplam asgari geçim indirimi tutarı, ücret ödemesinin yapıldığı döneme ilişkin ücret bordrosunun "Asgari Geçim İndirimi" satırına aktarılacaktır.

4) İkinci fıkrada belirtilen esaslara göre hesaplanan ilave tutar dahil toplam asgari geçim indirimi tutarı, hizmet erbabının ücreti üzerinden hesaplanan gelir vergisinden mahsup edilecektir. Mahsup işleminin yapılabilmesi için, söz konusu tutarın ücretlilere ödenmiş olması gerekmektedir.

5) Asgari geçim indiriminin toplamı, ücretlinin o aydaki ücretinden kesilen gelir vergisinden fazla olamayacaktır.

6)Asgari geçim indiriminin hesaplanması ve uygulanmasına ilişkin olarak bu Tebliğde yer almayan hususlar hakkında Gelir Vergisi Genel Tebliği (Seri No: 265)’nde yer alan açıklamalar dikkate alınacaktır.

Yayınlanacak tebliğ de ;

Ø Bekar

Ø Evli çocuklu,eşi çalışmayan,

Ø Evli çocuklu,eşi çalışan,

Ø Evli çocuksuz ,eşi çalışmayan,

Olmak üzere değerlendirilmesi gerekir.

Aşağıdaki Örnek:Bekar Asgari İşçilik Dikkate Alınarak Hazırlanmıştır.

|

AY |

MAAŞ |

NET |

AGİORANI |

AGİTUTARI |

TOPLAM |

AGİ DAHİL NET |

FARK |

|

EYLÜL |

1.777,50 |

1.240,86 |

50 |

133,31 |

1.374,17 |

1.404,06 |

29,89 |

|

EKİM |

1.777,50 |

1.195,21 |

50 |

133,31 |

1.328,52 |

1.404,06 |

75,54 |

|

KASIM |

1.777,50 |

1.195,21 |

50 |

133,31 |

1.328,52 |

1.404,06 |

75,54 |

|

ARALIK |

1.777,50 |

1.195,21 |

50 |

133,31 |

1.328,52 |

1.404,06 |

75,54 |

|

AY |

MAAŞ |

NET |

AGİORANI |

AGİTUTARI |

TOPLAM |

|

FARK |

|

EKİM |

1.889,80 |

1.270,72 |

50 |

133,31 |

1.404,03 |

1.404,06 |

0,03 |

|

KASIM |

1.889,80 |

1.270,72 |

50 |

133,31 |

1.404,03 |

1.404,06 |

0,03 |

|

ARALIK |

1.889,80 |

1.270,72 |

50 |

133,31 |

1.404,03 |

1.404,06 |

0,03 |

Not:

Yazı Kanunun ,tebliğle birlikte netlik kazanacaktır.

Uygulamacılara tavsiyemiz Kanun ve Tebliğin yayınlanma

Vedat İlki

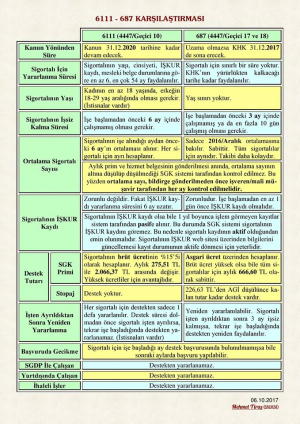

6111 ile 687 Sayılı Yasaların Karşılaştırlması

İşçinin Alkol Ve Sigara İçmesi

1. Giriş

İşçinin çalışma saatleri dışında kalan özel yaşantısında alkol ya da sigara kullanmasının, sarhoş olmasının önünde herhangi bir engel bulunmamaktadır. Genel olarak bu tür alışkanlıkların iş akdinin feshine etkisi düşünülemez. Ancak işçinin alkolü özel yaşamında sıkça kullanmasının işverenle olan güven ilişkisini zedeleyeceği durumlar için geçerli nedene dayanarak iş sözleşmesinin feshedilebileceğini kabul etmek gerekecektir. Bununla beraber işçinin mesai saatleri içerisinde alkol ve sigara kullanması, işyerine sarhoş olarak gelmesi durumlarında ise fiilin niteliğine göre işverenin haklı veya geçerli nedenle fesih imkanı ortaya çıkacaktır.

Bu yazımızda, işçinin alkol ve sigara kullanmasının iş akdine etkilerinden bahsedeceğiz.

2.İşçinin Alkol Kullanmasının İş Akdine Etkileri

İş Kanununun 25'inci maddesinin II/(d) fıkrasında; "İşçinin.... işyerine sarhoş yahut uyuşturucu madde almış olarak gelmesi ya da işyerinde bu maddeleri kullanması" haklı fesih nedeni olarak görülmüştür. İlgili madde de belirtildiği üzere, işverenin haklı nedenle fesih hakkını kullanabilmesi için işçinin işyerinde alkol alması ya da işyerine sarhoş olarak gelmesi gerekmektedir. Bu kapsamda, işçinin işyerinde alkol alması yeterlidir, iş akdini sona erdirmek için sarhoş olana kadar beklemesine gerek yoktur. İşçinin özel yaşamında kullandığı alkol ise kişilik hakları kapsamındadır. Dolayısıyla işverenin karışma hakkı bulunmamaktadır. Ancak iş akdinin temelini teşkil eden unsurların başında karşılıklı güven ilişkisi gelmektedir. Bu kapsamda sadece işin ifasına yönelik tutum ve davranışlar değil, işin ifası ile doğrudan ilişkisi olmayan davranışların da belirli durumlarda feshe neden olacağı söylenebilir. İşçinin alkolü özel yaşamında sıkça kullanması işverenle olan güven ilişkisini zedeleyeceği durumlarda geçerli nedene dayanarak iş sözleşmesinin feshedilebileceğini kabul etmek gerekecektir.

Nitekim Yargıtay bir kararında, işçinin iş saatleri dışında alkollü araç kullanması nedeniyle sürücü belgesine el konulduğu halde bunu işverenden saklayarak, işverenin aracını kullanmasını geçerli neden olarak kabul etmiştir. 1

3.İşçinin Sigara Kullanmasının İş Akdine Etkileri

İşçinin işyeri düzenine aykırı olarak sigara içmesi bir başka fesih nedenidir. Türk İş Hukuku'na bakıldığında, bu konu daha çok iş güvenliği açısından değerlendirildiği görülmektedir. 2 Bu durumda sigara içme yasağına aykırı hareketin iş güvenliği açısından tehlike oluşturduğu durumlarda işverenin iş sözleşmesini bildirimsiz haklı nedene dayanarak feshetme hakkı doğacaktır. Zira, Yargıtay konu ile ilgili bir davada, ambalaj üretimi yapıldığı, işin niteliği gereği yanıcı ve parlayıcı özelliği olan solvent maddesinin yoğun olarak kullanıldığı bir bölgede sigara içen işçinin iş sözleşmesinin feshinin haklı nedene dayandığını kabul etmiştir. 3 Ancak, iş güvenliği açısından herhangi bir tehlike olmamasına rağmen işverenin, verimliliğinin azalması, sigara içmeyenlerin pasif içiciliğin tehlikeleriyle karşı karşıya kalması, işletme imajının zedelenmesi gibi gerekçelerle sigara içilmesi ile ilgili bazı sınırlamalara gitmesi doğal karşılanabilir. Yalnız diğer hakların kullanımında olduğu gibi, bu hakkın kullanımında da işverenin iyi niyet kuralından hareket ederek öncelikle çözüm bulmaya çalışması gerekir. 4 Bu doğrultuda, sigara kullanımının verimi düşürdüğü ya da diğer çalışanları olumsuz etkilediği durumlarda iş sözleşmesi geçerli nedene dayanarak feshedilebilecektir.

Nitekim Yargı kararları da bu yöndedir.

Örnek bir kararda,

"... Dosya içeriğine göre operatör olarak görev yapan ve gece vardiyasında çalışan davacının 05.02.2007 günü çay molasında kapalı ortamda sigara içtiği, açık alanda içmesi gerektiğini işverenin diğer işçileri tarafından söylenmesi üzerine aldırmadığı, uyarılması üzerine de "sizi buraya toplayanları" ve "böyle insanlardan laf duymak zoruma gidiyor" şeklinde söylemde bulunduğu, davacının yaklaşık bir ay önce de çalışırken iş güvenliği açısından ESD bandı takmama nedeni ile uyarıldığı, bant takmadığının kabulünde olduğu anlaşılmaktadır. Davacının söylediği sözler 4857 sayılı İş Kanunu'nun 25/II.d maddesi anlamında sataşma niteliğinde olmamakla birlikte, uyarılara rağmen disiplinsiz davrandığı, gereksiz sözler söylediği ve tartışmaya girdiği, bu davranışlarının işyerinde olumsuzluklara yol açtığı sabittir. İşyeri kurallarına uymayan ve disiplinsiz davranan davacı ile iş ilişkisinin sürdürülmesi olanağı kalmamıştır." 5

şeklinde hüküm kurulmuştur.

4.Sonuç

İşçi ve işveren arasında düzenlenen hizmet sözleşmesinin temeli karşılıklı güvene dayanmaktadır.

Bu kapsamda işçi işverene sadakat yükümlülüğü çerçevesinde hizmetini sunmak, işveren de yükümlülüklerini yerine getiren işçinin ücretini ödemekle yükümlüdür.

İşçinin çalışma saatleri içerisinde sadakat yükümlülüğüne aykırı olarak ortaya koyduğu tutum ve davranışlar korunmadığı gibi çalışma saatleri dışında sergilediği fiiller de korunmamaktadır.

Bu kapsamda işçinin işyerinde alkol alması, çalışma saatleri dışında alkol almakla birlikte işyerine sarhoş olarak gelmesi, yine işyerinde iş sağlığı ve güvenliğini tehlikeye düşürecek şekilde sigara kullanması işverene iş akdini haklı nedenle fesih imkanı sunarken; işçinin çalışma saatleri dışında sıklıkla alkol almasının işverenle olan güven ilişkisini sarsacağı durumlarda ve işçinin işyerinde sigara kullanımının verimliliğinin azalması, sigara içmeyenlerin pasif içiciliğin tehlikeleriyle karşı karşıya kalması, işletme imajının zedelenmesi gibi sonuçlara sebep olacağı durumlarda iş akdinin geçerli nedenle feshedilebileceği kabul edilmelidir. Ufuk Yola/Lebib Yalkın Yayımları

Kaynakça

- AYDIN, Ufuk (2002). İşçinin Kişilik Hakları. Eskişehir: T.C. Anadolu Üniversitesi

- Yargıtay 9.H.D. 2004/14165 E. 2005/2615 K. 31.01.2005 T.

- Yargıtay 9.H.D. 2007/42697 E. 2008/20143 K. 14.07.2008 T.

- Yargıtay 22.H.D. 2012/16640 E. 2013/4968 K. 11.03.2013 T.

Kadın Sigortalıların Doğum Borçlanması

5510 sayılı Kanuna göre sigortalı kadınlar doğum tarihinden sonra iki yıllık süreyi geçmemek kaydıyla en çok üç defaya mahsus olmak üzere doğum borçlanması yapabilmektedir. Doğum borçlanması sigortalı kadının kendisi tarafından yapılabildiği gibi hak sahipleri tarafından da yapılabilmektedir.

Doğum borçlanması yapılabilmesi için kadın sigortalının sigortaya tescil edilmiş ve adına kısa veya uzun vadeli sigorta kolları primi ödenmiş olması gerekir. Sigortaya tescil tarihinden önce doğan çocuklar için doğum borçlanması yapılamayacaktır.

5510 sayılı Kanunda, 'bu Kanuna göre tespit edilen sigortalılığın başlangıç tarihinden önceki süreler için borçlandırılma halinde, sigortalılığın başlangıç tarihi borçlandırılan gün sayısı kadar geriye götürülür' ifadesi yer alsa da, sigorta tescil tarihinden önceki doğumlar için borçlanma yapılamayacağı için, doğum borçlanması sigortalılık süresini geriye götürmeyecektir. Sadece borçlanılan süre kadar prim günü kazandırır. Ancak, kadın sigortalı stajyer olarak çalışması nedeniyle tescil edilmiş ve adına kısa vadeli sigorta kolları primi bildirilmiş ise bu tarihten sonra doğan çocukları için borçlanma yapabilecek, ileride bütün sigorta kollarına tabi çalıştığı takdirde sigortalılık süresi başlangıcı borçlanılan süre kadar geriye götürülecek, sigortalı kadın daha erken emekli olabilecektir. Lebib Yalkın Yayımları