Vergi kaçakçılığı suç ve cezaları bakımından 3 önemli değişiklik getiren torba kanun teklifi, TBMM’de 8 Nisan 2022’de kabul edildi ve 7394 sayılı Kanun 1 olarak kanun numarasını aldı. Söz konusu 3 önemli değişiklik; farklı takvim yıllarındaki kaçakçılık fiillerine zincirleme suç hükümlerinin uygulanabilmesi ile tek ceza verilebileceği hükmü2 , hapis cezasının üst sınırının artırılması3 ve “etkin pişmanlık” düzenlemesiydi.

Bu yazıda yeni “etkin pişmanlık” düzenlemesini açıklayıp olumlu/olumsuz yönleri ve etkileriyle değerlendireceğiz.

1) “Etkin pişmanlık” mı, “af” mı, “uzlaşma” mı, “indirim” mi?

Yazımızın hem başlığında hem de girişinde “etkin pişmanlık” ifadesini kullandık. Bunun nedeni, 7394 sayılı Kanun’un gerekçesinde ve 6. maddesinde (VUK’a eklenen geçici 34. madde) bu ifadenin tercih edilmiş olması 4. Bununla birlikte, düzenlemenin etkin pişmanlıktan daha çok bir tür uzlaşma5 ya da af niteliğinde olduğu yönünde görüşler de bulunuyor. Aslında hukuki ve teknik bir terim yerine uygulamadaki karşılığına baktığımızda “bedelli ve şartlı ceza indirimi” diyebiliriz. Peki nedir bu bedel ve şart? Nasıl uygulanacak?

2) Etkin pişmanlıktan yararlanma şartları nedir?

Vergi kaçakçılığında etkin pişmanlık hükümleri, 7394 sayılı Kanun’un 4. maddesi ile VUK’un 359. maddesine eklenen hükümler ve yine 7394 sayılı Kanun’un 6. maddesi ile VUK’a eklenen geçici 34. madde kapsamında yapılacak.

Buna göre, şu iki şartın yerine getirilmesi gerekiyor:

1- VUK’un 359. maddesinde yazılı fiillerle verginin ziyaa uğratıldığının tespit edilmesine bağlı olarak tarh edilen verginin, gecikme faizi ve gecikme zammının tamamı ile kesilen cezaların yarısı ve buna isabet eden gecikme zammının ödenmesi,

2- Vergi mahkemesinde dava açılmaması, açılmışsa feragat edilmesi, kanun yollarına başvurulmaması veya başvurulmuşsa vazgeçilmesi.

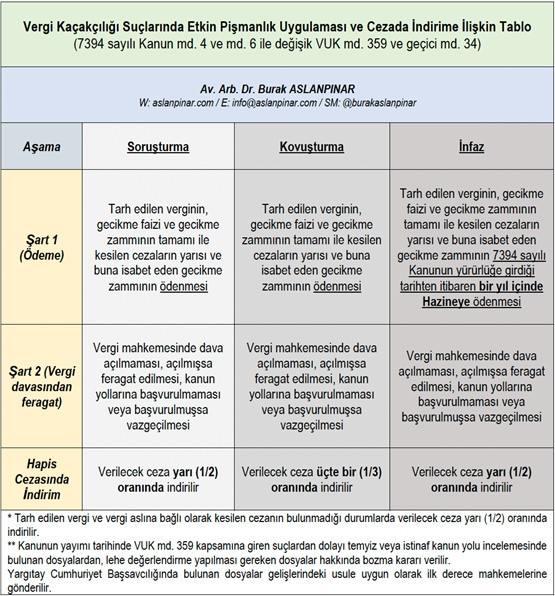

Bu şartların yerine getirilmesi halinde soruşturma (savcılık) ve infaz (cezaevinde olanlar dahil olmak üzere mahkumiyetleri kesinleşenler) aşamasındakiler için hapis cezası 1/2 oranında, kovuşturma (ceza yargılaması) aşamasında olanlar için hepis cezası 1/3 oranında indirilecek. Burada hakimin takdir hakkı bulunmuyor.

Tarh edilen vergi ve vergi aslına bağlı olarak kesilen cezanın bulunmadığı durumlarda verilecek ceza yarı (1/2) oranında indirilecek.

Kanunun yayımı tarihinde VUK md. 359 kapsamına giren suçlardan dolayı temyiz veya istinaf kanun yolu incelemesinde bulunan dosyalardan, lehe değerlendirme yapılması gereken dosyalar hakkında bozma kararı verilecek. Yargıtay Cumhuriyet Başsavcılığında bulunan dosyalar gelişlerindeki usule uygun olarak ilk derece mahkemelerine gönderilecek.

Bu düzenlemelerin birlikte görülebilmesi ve daha kolay anlaşılabilmesi için tarafımızdan oluşturulmuş tablo aşağıdadır:

3) Hem etkin pişmanlık hem zincirleme suç lehe uygulanabilir mi?

Vergi kaçakçılığı suçlarında farklı yıllardaki fiiller söz konusu olsa da zincirleme suç hükümleri uygulanarak tek ceza verilebileceği yönündeki düzenleme, şüpheli/sanık/hükümlü lehine bir düzenleme. Etkin pişmanlık da cezada indirim sağlayan bir diğer lehe uygulanabilir düzenleme. Üstelik iki lehe düzenlemenin birlikte uygulanabilmesi mümkün.

İnfaz durumunda olanlar için ise önceki yazımızda ifade ettiğimiz özel yöntemi tekrar edelim: “Uyarlama Yargılaması”. Bu yargılamada hakim iki kanun hükmünü yan yana koyarak hükümlü hakkındaki lehe düzenlemeyi saptayıp uygulaması gerekiyor.

4) Hapis cezalarında HAGB, erteleme ve hatta para cezasına çevrilme olacak

Yeni düzenlemelerle zincirleme suç kapsamında tek ceza verilebilmesi ve daha önemlisi etkin pişmanlıkla cezada indirim olabilmesi, hükmün açıklanmasının geri bırakılması (HAGB), erteleme ve hapis cezasının para cezasına çevrilmesi uygulamalarının oldukça yaygın şekilde görmememize neden olacak. Önceki uygulamada 15-20 hapse mahkum olanlar HAGB de uygulanabildiği için hiç ceza almamış duruma gelebilecek.

5) “Ödeme” şartı ve yapılandırma, af, taksitlendirme, matrah artırımı düzenlemeleri

Kanunda etkin pişmanlık için “ödeme” şartıyla ilgili tek belirli olan, infaz aşamasındaki durumlarda, ödemenin kanunun yürürlük tarihinden itibaren 1 yıl içinde “Hazine”ye yapılması gerektiği. İlgi çekici ve farklı bu hüküm dışındaki düzenlemelerde, ödeme şartının hangi sürede, nasıl ve nereye yapılacağı konusu belirtilmemiş.

Burada, diğer vergi kanunu hükümlerinin (örneğin VUK md. 110 vd.) dikkate alınabileceği değerlendirilebilirse de tereddüt oluşturabilecek pek çok konu bulunuyor. Mesela, çıkmış ve çıkabilecek yapılandırma kanunları çerçevesinde matrah artırımı talebinde bulunmuş olan kişiler hakkında vergi tarhiyatı yapılmamış ve vergi cezası kesilmemiş olmasına karşın hapis cezasıyla yargılama söz konusu olabilir. Burada ödeme talep edilmemesi gerekiyor.

Bir diğer ihtimale göre de vergi ve ceza taksitlendirilebilir ya da borç ertelenebilir. Bu durumda ödeme şartının ne durumda gerçekleşmiş kabul edileceği tartışma konusu olabilir.

Ceza mahkemesinden verilecek hüküm öncesinde ödeme için talepte bulunulması halinde yargılamanın bu talebi nasıl karşılaması gerektiği de ayrı bir tereddüt oluşturabilir.

On binlerce kişiyi ilgilendiren bu düzenlemelerin farklı şekilde uygulanmaması ve hak kaybı oluşmaması için belirtilen konuların belki yeni bir kanuni düzenleme ile belirli hale getirilmesi yararlı olabilir.

6) Soruşturma ve infazda 1/2, kovuşturmada 1/3 indirim adil mi?

Kişinin sanık bile olmadığı, şüpheli konumda olduğu soruşturma evresinde, hapis cezasındaki indirim oranının 1/2 yüksek bir oran olması anlaşılır bir durum. Ancak kişinin yargılaması tamamlanıp mahkumiyetinin yani suçluluğunun kesinleştiği infaz aşamasındaki oranla aynı olması son derece eleştiriye açık.

Dahası, kişinin henüz mahkumiyetinin olmadığı ya da en azından kesinleşmediği kovuşturma aşamasındaki 1/3 oranındaki indirim oranının, infaz aşamasındaki 1/2’lik indirim oranından daha düşük olması; adil, orantılı ve ölçülü değil. Bu hükmün değiştirilmesi, en azından kovuşturma aşaması için de aynı oranın uygulanması değerlendirilebilir. Aksi halde, Anayasa Mahkemesi’ne taşınması olası görünüyor.

7) Vergi mahkemesindeki davaların durumu ve muhtemel sorular

Etkin pişmanlıktan yararlanmak için vergi mahkemesinde dava açmamak, açıldıysa da feragat etmek ya da kanun yolunda vazgeçmek şart olarak belirlenmiş. Bu düzenleme, vergi ve ceza mahkemelerinin etkileşimini bertaraf etmesi, idarenin işleminin yargı denetimi dışında bırakılması yönlerinden Anayasa’ya uygun olmadığı yönünde eleştirilmekte. Ayrıca soruşturma hatta kovuşturma evresi başlamış olmasına karşın vergi tarhiyatı yapılması ve ceza kesilmesi yönündeki idari işlemler sonuçlanmamış olabileceğinden ödenecek tutar belirlenemeyebilir. Bir diğer eleştiri de etkin pişmanlıktan yararlanmak üzere ödeme yapan kişinin ceza davasında beraat etmesi halinde, haksız yere ödeme yapıldığı şeklinde oluşabilecek ilginç duruma ilişkin .

En çok karşılaşılabilecek ve kişide tereddüt uyandırabilecek ihtimaller ise vergi davasında mükellef lehine kararın bulunduğu haller olacak gibi görünüyor. Burada oluşacak ilk tereddüt, tamamen ya da kısmen iptal edilen vergi ve ceza nedeniyle ödenecek bir miktarın bulunmaması ya da azalmış olması. Kişi, vergi yargılamasında lehe karar bulunması nedeniyle ceza yargılaması bakımından da olumlu sonuç çıkma ihtimalini dikkate alarak etkin pişmanlıktan yararlanmak istemeyebilir.

Bir diğer tereddüt ise etkin pişmanlıktan yararlanılarak ödeme yapılması istense dahi hesaplanacak tutarın neye göre olacağından kaynaklı olabilir. Vergi mahkemesi tarafından verilen davanın kabulü yani vergi ve cezanın iptali yönündeki karar, idari yargıdaki iptal kararlarının niteliği gereği, idari işlemi yapılmadan önceki haline yani vergi tarhiyatı ve ceza kesilmesinden önceki duruma getirecektir. Bu çerçevedeki görüşümüz, vergi mahkemesindeki iptal kararının varlığı halinde, etkin pişmanlıktan yararlanmak için ödeme yapılmasına gerek olmaması ve hapis cezasında indirim oranının da 1/2 olması gerektiği yönünde.

Yapılandırma kanunlarında mutlaka yer verilen vergi mahkemesindeki davadan feragat halinde yargılama giderleri, karşı taraf avukatlık vekalet ücreti gibi konularda ne olacağı, bu kanunda düzenlenmeyen bir diğer husus. Bu haliyle, genel feragat hükümleri uygulanacak gibi görünüyor. Etkin pişmanlıktan yararlanmak isteyen kişiler nezdinde ek bir külfet oluşturabilecek bu duruma yönelik de düzenleme yapılmasında fayda olabilir. Zira vergi ve ceza borcu çok olan kişilerin etkin pişmanlıktan yararlanma konusunda zaten isteksiz olabilecekleri değerlendirildiğinde, belki de önceden dikkate alınmayan yargılama giderleri bu isteksizliği artırabilir.

8) Mahkumiyeti olanlar “infazın durdurulması” ve “uyarlama yargılaması” istemeli

Yukarıda açıklandığı üzere, kanun koyucu VUK’un 359. maddesindeki yeni düzenlemelerde pek çok hususu uygulamaya bırakmış.

Yargıdaki uygulama ise kanunun yürürlüğe girdiği gün hemen başlayacak. Özellikle mahkumiyet hükmünün var olduğu durumlarda “infazın durdurulması” ve “uyarlama yargılaması” talep edilebilecek.

Her ne kadar vergi kaçakçılığı suçlarında asliye ceza mahkemelerinden bazıları yetkilendirilerek ihtisaslaşma konusunda adım atılmışsa da bu yerinde düzenleme yeterli olmayabileceği gibi sonuçlarını doğurması için henüz çok erken.

Hem devam eden veya başlayacak soruşturma ve kovuşturma süreçlerinde, hem de infaz aşamasındaki durumlarda ceza yargısının lehe hükmü değerlendirip uygulayacağı, bunu yaparken de vergi hukuku ile ceza ve ceza usul hukukunu dikkate alması gerektiği açık. Hatta yukarıda sözü edilen sorular ve sorunlarla birlikte meselenin anayasa, idare ve hukuku çerçevesinde de değerlendirilmesi gerekebilir.

Bu çerçevede, kanunun çok iyi anlaşılarak somut durumla bağdaştırılması ve oluşan lehe sonuçların mahkemece uygulanabilmesi için açıkça ifade edilmesi, en doğru sonuca ulaşabilmenin yolu olarak görünüyor.

Av. Dr. Burak ASLANPINAR

This email address is being protected from spambots. You need JavaScript enabled to view it.

1 Söz konusu Kanunun tam ismi “Hazineye Ait Taşınmaz Malların Değerlendirilmesi ve Katma Değer Vergisi Kanununda Değişiklik Yapılması Hakkında Kanun ile Bazı Kanunlarda Ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanun”dur.

2 Konu hakkındaki yazı için bkz. Y. Burak Aslanpınar, “Vergi kaçakçılığı suçlarında binlerce kişi hapisten kurtulacak” https://www.dunya.com/kose-yazisi/vergi-kacakciligi-suclarinda-binlerce-kisi-hapisten-kurtulacak/653972, 05.04.2022.

3 Hapis cezalarının üst sınırlarının artırılmasının en önemli etkisi, Vergi Usul Kanunu’nun 359/b, 359/c ve 359/ç maddelerindeki fiiller bakımından dava zamanaşımının 8 yıldan 15 yıla çıkacak olmasıdır (Türk Ceza Kanunu md. 66/1). Bu noktada lehe-aleyhe kanun uygulamasındaki incelikler ve suç tarihinin belirlenmesi son derece önemlidir.

4 Vergi Usul Kanunu’nun “Pişmanlık ve Islah” başlıklı 371. maddesi ve bu maddede belirtilen pişmanlık şartlarına uygun olarak durumu ilgili makamlara bildirenler hakkında 359. maddenin uygulanmayacağı yönündeki düzenlemenin de bir tür etkin pişmanlık olduğu kabul edilebilir (Y. Burak Aslanpınar, TCK’nın Genel Hükümleri Çerçevesinde Vergi Kaçakçılığı Suçları, Seçkin Yayınevi, Ankara, Mart 2021, s. 173-174). Ancak söz konusu pişmanlık hükümleri, idari aşamada yani soruşturma aşaması öncesinde uygulanabilmektedir. Bu bakımdan yeni getirilen etkin pişmanlık hükümleriyle herhangi bir çatışma ya da çelişme bulunmamaktadır.

5 “Düzenlemenin, etkin pişmanlık müessesesi değil de bir tür koşulları yasayla belirlenmiş uzlaşma müessesesi öngördüğü, zira Vergi Usul Kanunu’nun 359. maddesinde düzenlenen kaçakçılık suçlarının zarar suçu değil tehlike suçu olduğu, zarar suçu olmayan bir eylem sebebiyle hükmolunacak cezada indirim yapılmasının, mükellefin vergi ziyaı kabahatinin sonucu olan Hazine zararının ödenmesi koşuluna bağlanması, etkin pişmanlık haliyle uyuşur bir durum olmadığı yönündeki görüş için bkz. suçudur; zarar suçu değildir. Zarar suçu olmayan bir eylem sebebiyle hükmolunacak cezada indirim yapılmasının, mükellefin vergi ziyaı kabahatinin sonucu olan Hazine zararının ödenmesi koşuluna bağlanması, etkin pişmanlık haliyle uyuşur bir durum değildir.” (Turgut Candan, “Kaçakçılık suçunda ceza indirimi/soruşturma ve kovuşturma evrelerinde etkin pişmanlık”, https://turgutcandan.com/2022/03/29/kacakcilik-sucunda-ceza-indirimi-sorusturma-ve-kovusturma-evrelerinde-etkin-pismanlik/, 29.03.2022.)

6 Aslanpınar, a.g.m.

7 Söz konusu eleştiriler için bkz. Bumin Doğrusöz, “Vergi suçlarında etkin pişmanlık ve hukuk”, https://www.dunya.com/kose-yazisi/vergi-suclarinda-etkin-pismanlik-ve-hukuk/653238, 29.03.2022; Candan, a.g.m.

8 Y. Burak ASLANPINAR, “İhtisaslaşmış vergi ceza mahkemeleri önerimiz gerçekleşti” https://www.dunya.com/kose-yazisi/ihtisaslasmis-vergi-ceza-mahkemeleri-onerimiz-gerceklesti/641268, 30.11.2021.