Bu yazı ve muhatap olduğum onca sorun vesilesiyle bir kere daha Yapılandırma Kanunu’nun kapsamının yetersiz olduğunu gördüm. Henüz kesinleşmemiş olsa bile kesinleşmeye yakın ve mükellefin dava açmayı düşünmediği inceleme veya uzlaşma safhasındaki işlemler de kapsama alınabilirdi

Yapılandırma Kanunu Meclis Genel Kurulunda 11 Kasım’da kabul edilerek, 12 Kasım’da Cumhurbaşkanı'na onaya sunuldu. Kanun Cumhurbaşkanı'nın onayından sonra Resmi Gazete’de yayımlanarak yürürlüğe girecek.

Yapılandırma kapsamına kanunun yayımı tarihi itibariyle vadesi geldiği hâlde ödenmemiş ya da ödeme süresi henüz geçmemiş bulunan vergiler ve bunlara bağlı vergi cezaları, gecikme faizleri, gecikme zamları giriyor.

Bugünkü yazım, Kanun kapsamına giren sadece Hazine ve Maliye Bakanlığı'nca tahsil edilen vergi borçlarına ilişkin olacak. Kapsama giren gümrük vergileri, Sosyal Güvenlik Kurumu'na olan borçlar ve diğer borçları ise daha sonra ele almaya çalışacağım.

Kanunda "kesinleşmiş borçlar" ifadesi kullanılıyor. Bu ifade yanlış anlaşılmaya müsait, daha doğru bir ifade "ödeme süresi bittiği için vadesi geçmiş veya ödeme süresi henüz geçmemiş" vergi borçlarının kapsama girdiğidir. Bu da vergilendirmede "tahakkuk etmiş" borçlara tekabül eder. Kanun incelendiğinde kapsama giren borçların bir kısmının hem tahakkuk etmiş hem de kesinleşmiş olabileceği anlaşılıyor. Ancak kesinleşmemiş olsa da tahakkuk etmiş, yani ödeme süresi başlamış veya sona ermiş borçlar da kapsama giriyor.

Beyana dayalı vergilerde verginin tahakkuk ettiği ve kesinleştiği tarihi aşağıdaki gibi ifade etmek mümkündür.

Normal beyan

Beyana dayalı vergilerde vergi beyan üzerine tahakkuk fişi ile tahakkuk eder ve kesinleşir. Yani bu durumda tahakkuk ve kesinleşme aynı anda gerçekleşir. Vergi ilgili kanunda belirlenen ödeme süresi içinde ödenir. Ödeme süresinin son günü vade tarihidir.

Kanuni süresinden sonra kendiliğinden beyan

Mükellef matrah veya matrah farkını kanuni süresinden sonra kendiliğinden beyan ederse vergi normal beyanda olduğu gibi beyan üzerine tahakkuk eder, ancak ihbarname ile mükellefe yüzde 50 oranında vergi ziyaı cezası kesilir. Mükellefin bu cezaya ilişkin dava açma veya uzlaşma talep etme hakkı vardır. Bu hakların kullanımı ihbarnamenin tebliğinden itibaren 30 gün içinde mümkündür. 30 günlük sürenin geçmesi ve dava açılmaması halinde ceza da tahakkuk eder ve kesinleşir. Uzlaşma talep edilmesi halinde uzlaşılan ceza uzlaşma tutanağının imzalandığı tarihte tahakkuk eder ve kesinleşir.

Kanuni süresinden sonra beyan edilen vergiler için Vergi Usul Kanunu (VUK) 376 uyarınca cezalarda indirim talep edilebilir.

Pişmanlıkla beyan (VUK 371)

Mükellefin kendisini ihbar etmesi şeklinde açıklayabileceğimiz bu işlemde mükellef matrah veya matrah farkını vergi dairesine kendiliğinden bildirdiği için ceza kesilmez, ancak vergi beyan üzerine tahakkuk eder. Tahakkuk eden verginin (gecikme zammı oranında) pişmanlık zammı ile birlikte 15 gün içinde ödenmesi gerekir. Eğer tahakkuk eden vergi bu süre içinde ödenmezse pişmanlık şartları ihlal edilmiş sayılır ve mükellefe ihbarname ile yüzde 50 vergi ziyaı cezası kesilir. Bu ceza için uzlaşma ve dava hakkı mevcuttur.

İhtirazî kayıtla beyan

İhtirazî kayıtla beyan edilen vergilerde de vergi beyan üzerine tahakkuk fişi ile tahakkuk eder, yani ödeme süresi başlar, ancak kesinleşmez. Tahakkuk eden vergi ödenmemişse yapılandırmadan yararlanılabilir. Kesinleşme açılan davanın sonucuna bağlıdır. Süreç mükellef aleyhine sonuçlanırsa vergi kesinleşir. İhtirazî kayıtla beyanın ayrıntılarını 6 Kasım tarihli yazımda bulabilirsiniz.

İkmalen veya re’sen tarhiyat ve dava safhası

Mükellefin beyanından sonra 5 yıllık zamanaşımı süresi içinde bu beyanın incelenmesi mümkündür. Bu inceleme sonucunda matrah farkı tespit edilirse cezalı vergi tarhiyatı yapılabilir. Bu durumda mükellef ihbarnamenin tebliğinden itibaren 30 gün içinde dava açmazsa vergi tahakkuk eder ve kesinleşir. Tahakkuktan itibaren 1 aylık ödeme süresi başlar.

Mükellef tarhiyatı dava konusu ederse tahakkuk vergi mahkemesinin kararına göre gerçekleşir.

Vergi mahkemesi davayı reddeder ve tarhiyatı onaylarsa kararın mükellefe tebliğ tarihinde vergi tahakkuk eder, ancak yargılama süreci devam ettiği için kesinleşmez. İstinaf veya Danıştay’da temyiz sonucuna göre vergi kesinleşir veya terkin edilir.

Mahkeme davayı kabul ederse vergi tahakkuk etmez. Ancak istinaf sonucunda tarhiyat onaylanırsa vergi bu aşamada tahakkuk eder, ancak Danıştay’da temyiz yolu açıksa kesinleşmez, açık değilse kesinleşir. Danıştay’ın temyizen verdiği nihai karar tarhiyatın onaylanması yönündeki kararın onanması olursa vergi bu aşamada kesinleşir

Vergi mahkemesi davayı kabul eder ve tarhiyatı iptal ederse vergi tahakkuk etmez. İstinaf sonucunda tarhiyat onaylanırsa tahakkuk eder. Temyiz yolu açık değilse tarhiyat kesinleşir. Temyiz yolu açıksa ve mükellefin temyiz talebi Danıştay ilgili dairesince reddedilirse vergi kesinleşir.

Uzlaşma talebi

Yapılan tarhiyata karşı mükellefin tarhiyat öncesi veya tarhiyat sonrası uzlaşma hakkı vardır. Uzlaşma sağlanırsa uzlaşma tutanağının imzalandığı tarih itibariyle vergi tahakkuk eder ve kesinleşir. Bu yolla tahakkuk eden verginin 1 ay içinde ödenmesi gerekir.

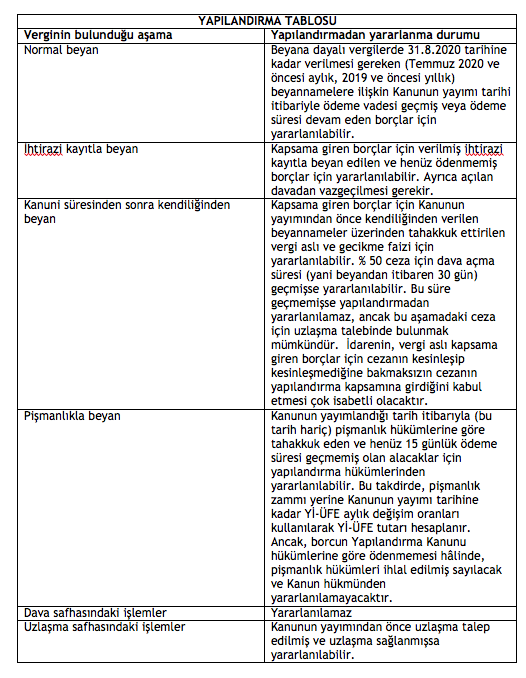

Vergi borçlarının aşamalar itibariyle Yapılandırma Kanunu karşısındaki durumu

Vergi borçlarına ilişkin yararlanma durumunu aşağıdaki tabloda özetlemeye çalıştım. Kanunun dönem itibariyle kapsamına giren borçları, yararlanma halinde ödenmesi gerekecek veya silinecek tutarları ve ödeme alternatiflerini 30 Ekim tarihli yazımda bulabilirsiniz.

Önerilerim

Bu yazının yayımlandığı tarihte Yapılandırma Kanunu Resmi Gazete’de yayımlanmamışsa, uzlaşma safhasında bir tarhiyatınız varsa ve dava açmayı düşünmüyorsanız önerim, bir an önce ilgili uzlaşma komisyonuna başvurup uzlaşmayı yapmanız ve borcu kesinleşmiş borç kategorisine sokmanızdır. Böylece yapılandırmadan yararlanabilirsiniz.

Gördüğüm kadarıyla uzlaşma komisyonları dava açmayı düşünmeyen ve kanun yayımlanmadan önce uzlaşmak isteyen tüm mükelleflerin taleplerini kabul etmek için yoğun çaba sarf ediyor. İdareye bu yaklaşımı için teşekkür ediyor ve bu fırsatı değerlendirmenizi öneriyorum.

Geçmiş dönemlere ilişkin vergi riskiniz varsa bunu kanun yayımlanmadan önce pişmanlıkla veya süresinden sonra kendiliğinizden beyan ederek tahakkuk ettirebilir ve vergi aslı ile gecikme faizi/pişmanlık zammı için yapılandırmadan yararlanabilirsiniz.

Bu yazı ve muhatap olduğum onca sorun vesilesiyle bir kere daha Yapılandırma Kanunu’nun kapsamının yetersiz olduğunu gördüm. Henüz kesinleşmemiş olsa bile kesinleşmeye yakın ve mükellefin dava açmayı düşünmediği inceleme veya uzlaşma safhasındaki işlemler de kapsama alınabilirdi. Hatta dava aşamasında olup davayı devam ettirmeyip uygulamadan yararlanmak isteyenlere bir imkân verilebilirdi. Bu durumdaki mükellefler için en kısa sürede yeni bir düzenleme yapılmalıdır. Erdoğan Sağlam