Mehmet Özdoğru

Kimler 325 Euro’luk Bakıcı Desteğinden Yararlanacak?

Soru: Çalışan anneye bakıcı desteği yapılacağı söylendi. Aylık ödeme tutarı 325 Euro’ymuş. Biri 5 yaşında diğeri de 18 aylık iki çocuğum var. Sigortalı olarak çalışıyorum. Destekten yararlanabilecek miyim? Nereye başvurmam gerekiyor? Destek alabilirsem ödemeyi bana mı bakıcıya mı yapacaklar? Gözde K.

IBAN’ını Kullandırana Hapis Cezası

Bankaya gidip bildirimde bulunmamış ve IBAN’ını kullandırdığı anlaşılan kişi için ya bir yıla kadar hapis cezası ya da beş bin güne kadar adli para cezası kesilecek

Hazine ve Maliye Bakanı Mehmet Şimşek kayıt dışılıkla mücadele kapsamında tüm tuşlara aynı anda basmaya başladı. Bastığı bu tuşlardan bir tanesi de kendi banka hesabını başkalarına kullandıranlarla alakalıdır.

Bakan Şimşek, kişisel hesaplara (IBAN) gelen paraların nereden ve niçin geldiğinin sorgulanma süreci için vergi idaresine talimat verdi. Ve böylece bir tür kazıma yöntemiyle vergi idaresi kayıp ve kaçakla mücadele etmek adına binlerce hesabı takibe aldı.

Ne oluyor?

Vergi idaresi, şu aralar mal ve/veya hizmet satışı yapan kişilerin/şirketlerin, bu satış dolayısıyla alması gereken parayı kredi kartı ya da nakit olarak al(a)madığı durumlarda ilgisiz kişilerin banka hesaplarına transfer yoluyla gönderilmesi sonucu ortaya çıkan kaybı sorgulamakta. Örneğin bir tüccar, bir malı ya da hizmeti birine satarken ürünün parasını ya nakit ya da kredi kartıyla alabilmektedir. Bunun karşılığında da tüccar, yasaların izin verdiği hadler ve koşullar doğrultusunda ya fiş ya da fatura düzenlemek zorundadır.

Buraya kadar bir sorun yok ancak satıcı bazen sattığı ürünü kredi kartı komisyonundan ve dolayısıyla da gelir/kurumlar vergisi ile KDV’den kaçmak için alıcıdan, verdiği bir IBAN numarasına parayı göndermesini istemektedir. Böylece mal/hizmet satışı görüntüde olmamış sayılacak ve vergi de ödenmemiş olacaktır.

Paranın geldiği IBAN ise ya o işletmede çalışan birine ya işletme sahibinin çocuğu, eşi gibi yakınlarından birine ya da güvendiği başka birine ait olabilmektedir. Hatta işletme sahibiyle hiçbir akrabalık bağı olmayan başka birine de ait olabilmektedir.

Tam da bu noktada Hazine ve Maliye Bakanlığı, bu şekilde para gelen IBAN sahiplerini incelemeye başladı. Bu IBAN denetim işlemi, Vergi Dairesi Başkanlıklarının olduğu yerde vergi dairesi başkanlığı -29 ilde vergi dairesi başkanlığı bulunmaktadır- olmayan yerlerde ise defterdarlıklar vasıtasıyla yapılacak.

Malı/hizmeti satan için idari para cezası var

Malı ve/veya hizmeti satan kişilerden öncelikle alınmayan kurumlar, gelir, KDV gibi vergiler alınacak. Akabinde alınmayan bu vergilerin bir (1) katı kadar da vergi ziyaı cezası ile düzenlenmeyen faturalar için düzenlenmesi gereken fatura tutarının yüzde 10’u kadar da özel usulsüzlük cezası kesilecek. Ancak kesilecek bu yüzde 10’luk tutar 2024 yılı için 3 bin 400 TL’yi geçmiyorsa 3 bin 400 TL, şayet üstünde ise o tutar kesilecek. Örneğin, bu şekilde satılan ancak faturası kesilmeyen ürünün fiyat 25 bin TL ise bunun yüzde 10’u 2 bin 500 TL olacak ama 2024 yılı için asgari 3 bin 400 TL’yi geçmediği için 3 bin 400 TL kesilecek. Ya da satılan ürünün fiyatı 60 bin TL ise 60 bin TL’nin yüzde 10’u 6 bin TL’dir ve bu tutar da asgari ceza tutarı olan 3 bin 400 TL’nin üstünde olacağından bu işlem için 6 bin TL özel usulsüzlük cezası kesilecektir. Bu şekilde kesilecek özel usulsüzlük cezası da 2024 yılı için en fazla 1 milyon 700 bin TL olacaktır. Ayrıca alınmayan vergiler üzerinden her ay için aylık yüzde 3,5 gecikme faizi de alınacak

IBAN’ını kullandıran için idari para cezası var

IBAN’ını kullandıran için ise daha vahim bir durum var; hem vergi ve idari para cezası hem de hapis cezası. Daha vahim olan ise basında dolaşan haberlere göre IBAN’ını kiralayan binlerce kişinin olmasıdır.

Zaten hiç kimse de IBAN’ını bir karşılık olmadan “tanımadığı” birine kiralamayacağına göre IBAN sahiplerinin komisyon aldığı varsayılacak ve aldığı varsayılan ya da gerçekte aldığı komisyon dolayısıyla gelir ve katma değer vergisi ile idari para cezaların yanı sıra gecikme faizi de istenecek.

Aldığı komisyon tutarının ne kadar olduğu belli olmadığı için Danıştay ve vergi idaresi nezdinde genel olarak en az yüzde 2 olarak uygulanmaktadır. Yani IBAN’ını kiraladığı varsayılan kişinin hesabında -normalin dışında- 20 milyon TL’lik bir işlem hacmi varsa bunun en az yüzde 2’si kadar (en az 400 bin TL) komisyon aldığı varsayılıp bu tutar üzerinden ödemesi gereken vergiler ile cezalar kesilecektir.

IBAN’ını kullandıran için hapis cezası da var

IBAN’ını kullandıranların akıbetini öğrenmek için önce 5549 sayılı Suç Gelirlerinin Aklanmasının Önlenmesi Hakkında Kanun’a sonra da Suç Gelirlerinin Aklanmasının ve Terörün Finansmanının Önlenmesine Dair Tedbirler Hakkında Yönetmelik’e bakmak lazım.

Buna göre 5549 sayılı Kanun’un 15’inci maddesine göre IBAN’ını başkasına kullandıracak kişinin bunu gidip yükümlüye bildirmesi gerekiyor. Kanun’da geçen yükümlü kavramından bankacılık, sigortacılık, bireysel emeklilik, sermaye piyasaları, ödünç para verme ve diğer finansal hizmetler ile posta ve taşımacılık, talih ve bahis oyunları alanında faaliyet gösterenler; döviz, taşınmaz, değerli taş ve maden, mücevher, nakil vasıtası, iş makinesi, tarihi eser, sanat eseri ve antika ticareti ile iştigal edenler veya bu faaliyetlere aracılık edenler ile noterler, spor kulüpleri ve Cumhurbaşkanınca belirlenen diğer alanlarda faaliyet gösterenler anlaşılmalıdır.

Süreç şöyle işleyecek

Bu inceleme/kazıma işlemi genel olarak vergi dairesi nezdinde işleyecek. Ancak konuya vergi müfettişleri de dahil edilip incelemenin boyutu genişletilecek. Bu arada vergi dairesi müdürlerinin de inceleme yetkisi olduğundan inceleme açısından hukuken bir sorun bulunmamaktadır.

İncelemeye yetkili kişi yani vergi dairesi müdürü ya da vergi müfettişi, IBAN’ını başkasına kullandırtan kişiyi tespit edip incelemeye alacak ardından düzenlediği vergi suçu raporuyla önce savcılığa sonra da MASAK’a bilgi verecek.

Savcılık ise gelen bu raporu baz alarak iddianameyi oluşturacak. Bu kişilerin suçlanacağı madde ise 5549 sayılı Kanun’un 15’inci maddesidir. Bu maddeye göre yükümlüler nezdinde veya aracılığıyla yapılacak kimlik tespitini gerektiren işlemlerde, kendi adına ve fakat başkası hesabına hareket eden kimse, bu işlemleri yapmadan önce kimin hesabına hareket ettiğini yükümlülere yazılı olarak bildirmediği takdirde altı aydan bir yıla kadar hapis veya beş bin güne kadar adlî para cezasıyla cezalandırılır.

Bu maddenin gerekçesinde ise işlemin esas sahibinin kimliğinin gizli tutulmasının önlenmesi amaçlanmıştır cümlesi bulunmaktadır. Ve böylece IBAN’ını kullandıran kişi, bankaya (yükümlüye) gidip kim için kullandırdığını yazıyla bildirirse bu bildirim sonucunda bu madde uyarınca ceza işlemi uygulanmayacaktır. Ama hesaptaki para hareketinden sonra bildirmenin pek bir önemi maalesef bulunmamaktadır.

Özetle bankaya gidip bildirimde bulunmamış ve IBAN’ını kullandırdığı anlaşılan kişi için ya bir yıla kadar hapis cezası ya da beş bin güne kadar adli para cezası kesilecek.

Ayrıca IBAN’ı kullanan iş yeri sahibi de (tüccar vs) TCK madde 38 uyarınca bu suçu azmettiren olarak işlenen suçun cezası ile cezalandırılacaktır.

Verilecek adlî para cezasının miktarı, bir (1) gün karşılığı olarak en az 20 ve en fazla 100 Türk Lirasıdır.

Nihayet; hapis cezasının süresi 1 yılın altında olduğu için burada CMK madde 171 uyarınca kamu davasının açılmasının ertelenmesine karar verilebilecektir. Yine söz konusu ceza TCK madde 50 kapsamında seçenek yaptırımlara çevrilebilecek, TCK madde 51 kapsamında ertelenebilecek ve yine sanık hakkında CMK madde 231/5 uyarınca hükmün açıklanmasının geri bırakılmasına karar verilebilecektir.

Prof. Dr. Murat Batı

https://t24.com.tr/yazarlar/murat-bati/iban-ini-kullandirana-hapis-cezasi,44519

Vergi Yasalarının Geriye Yürütülmesi Tartışma Yarattı

Ek verginin iptal talebini reddeden Anayasa Mahkemesi’nin gerekçeli kararı vergi kanunlarının geriye yürütülmesi tartışması başlattı. TÜRMOB, bu karar ile birlikte anayasal vergilendirme ilkeleri, evrensel hukuk ilkeleri, mülkiyet hakkının ortadan kaldırılabileceğine dikkat çekerken, vergi kanunlarının geriye yürütülmesinin önünün açıldığını düşünüyor.

Anayasa Mahkemesi, depremin olumsuz etkilerinin giderilmesi amacıyla kurumlar vergisine bir defaya mahsus ek vergi getirilmesini öngören düzenlemenin iptal talebini reddetti. Yüksek mahkemenin bu kararı, hukuk sisteminde kanunlarının geriye yürütülmemesi ilkesinin zedelenmesi tartışması başlattı.

TÜRMOB, bu karar ile birlikte anayasal vergilendirme ilkeleri, evrensel hukuk ilkeleri, mülkiyet hakkının ortadan kaldırılabileceğine dikkat çekerken, vergi kanunlarının geriye yürütülmesinin önünün açıldığını düşünüyor. Güncel Grup Yönetim Kurulu Başkanı YMM Yılmaz Sezer, bu kararın yabancı yatırımcıya en çok ihtiyaç duyulan dönemde, yatırımcıları şaşkına çevirdiğini bildirdi. Buna karşılık Yeni Ekonomi Danışmanlık AŞ Kurucu Ortağı YMM Nazmi Karyağdı ise yatırım kararı verildikten sonra yapılan vergisel değişikliklerin yatırım ortamını olumsuz etkilemekle birlikte olağanüstü durumların devleti olağan olmayan çözümlere zorladığını aktardı. Daha İyi Yargı Derneği Başkanı Av. Mehmet Gün de olağanüstü durumlarda ‘geriye yürümezlik’ ilkesinin işlemeyebileceği değerlendirmesinde bulundu.

Güncel Grup Yönetim Kurulu Başkanı Yılmaz Sezer: “Yabancı yatırımcılar açısından endişe yaratıyor”

Kanunların geriye yürümezliği ilkesi hukukun genel kabul görmüş ilkelerinin başında yer almasına rağmen, Anayasa Mahkemesi vermiş olduğu son kararlar ile bu hukuk genel kurulanı yok saymıştır.

Vergi gelirlerinin yetersiz olması sonucu maliye bakanlığının hukuk genel teamüllerine aykırı davranarak vergi toplaması ve anayasa mahkemesinin de bu uygulamayı haklı ve yerinde görmesi günümüz Türkiye’sinde başka bir tartışmayı gündeme taşımaktadır. Çünkü vergi çok hassas bir konudur ve ancak kanunla konulur ve kanunla kaldırılır. Yaşanılan son olayda ise genel hukuk kuralı yok sayılmıştır. Ekonominin sıkıntılı olduğu, vergi gelirlerinin toplanamadığı, bütçenin ciddi açık verdiği günümüz Türkiye’sinde; bundan sonra da yine benzer hukuk ihlalleri yapılarak, kanunsuz ya da kanunların ve hukuk kurallarının yok sayılarak vergi toplanılmaya çalışıldığı bir sürece mi giriliyor diye düşünmeden edemiyoruz. Tabi bu durum özellikle yabancı yatırımcılar açısından büyük bir endişe yaratmaktadır. Bir yandan yabancı yaptırımcı çekmek isteyip, (yabancı yatırımcıya ihtiyacımız varken) var olan hukuk kurallarını ihlal ederek onları şaşkına çevirmek sanırım yeni bir politika gereği. Kanunsuz ve hukukun genel kurallarına aykırı vergi toplamaz. Bunun sonuçlarını kısa ve uzun vadede millet olarak çok pahalıya öderiz.

Yeni Ekonomi Danışmanlık AŞ Kurucu Ortağı Nazmi Karyağdı: “Olağanüstü durumlar devleti olağanüstü çözümlere zorluyor”

Vergilendirmenin en temel ilkelerinden biri “yasaların geriye yürütülmemesi” ilkesidir. Bu ilke aynı zamanda “hukuk güvenliği” ve “hukuk devleti” ilkelerinin de bir anlamda sağlayıcısıdır. Yatırım kararları verilip iş planları yapıldıktan sonra sıklıkla yapılan vergisel değişikliklerin ülkelerin yatırım ortamını olumsuz etkilediği bir gerçektir. Ancak olağanüstü durumlar, devletleri olağan olmayan çözümlere zorlamaktadır. Hele ki ek kaynağa ihtiyaç olduğu dönemlerde bu durum kaçınılmaz hale gelmektedir. Geçen yıl 6 Şubat’ta Kahramanmaraş’ta yaşadığımız depremler sonucunda ortaya çıkan büyük yıkımın yaralarının sarılması ve hayatın yeniden olağan akışına dönmesi Devletin acil önlemler almasını zorunlu kıldı. Mali güce göre vergi ödeme ilkesini göz önünde bulundurarak getirilen ek verginin, geçmiş yılın ekonomik faaliyeti üzerinden alındığı bir bilinen gerçektir. Nitekim AYM’de bu durumu kararında açıkça ifade ediyor. AYM’nin doğal afetler, savaş ve seferberlik hâli, siyasi, ekonomik ve sosyal kriz durumlarında toplanmak zorunda kalınan vergilerde “geriye yürümezlik” ilkesini bir anlamda askıya alması kamu yararı açısından sağlam bir gerekçeye dayanmaktadır.

Daha İyi Yargı Derneği Başkanı Av. Mehmet Gün: “Olağanüstü durumlarda ilke işlemeyebilir”

“Vergi ile ilgili konularda, ‘geriye gitmezlik’ ilkesi olağanüstü durumlarda işlemeyebilir. Nitekim, 6 Şubat deprem felaketi nedeniyle çıkarılan vergiler bakımından deprem, olağanüstü hal sayılabilir.”

“AYM olağanüstü durumda mülkiyet hakkı ihlalinin göz ardı edilebileceğini değerlendirdi”

EKONOMİ Yazarı YMM Abdullah Tolu

Kanunların yürürlüğe girmeden önceki dönemler için yeni kanun hükümlerinin uygulanmaması hukuki güvenlik ilkelerinden biri olan “kanunların geriye yürümezlik ilkesi” olarak değerlendirilir. Hukuk sistemimiz için çok önemli bir teminattır bu ilke. Diğer ilkeler ise belirlilik ve kıyas yasağı’dır.

Hukuki bir sonuç doğduktan sonra vergi yükünü artıran düzenlemelerin uygulanması gerçek geriye yürüme olarak adlandırılır. Ancak, hukuki sonuç doğmadan vergi yükünün artırılması ise gerçek olmayan geriye yürüme’dir. Hukukumuzda temel kural gerçek geriye yürüme geçersiz, gerçek olmayan geriye yürüme ise geçerlidir.

7440 sayılı Af Yasası’nın 10/27. Maddesinde yer alan ek vergi düzenlemesinin Anayasa’ya aykırı olduğu iddia edildi ve bu Yasa’nın muhtelif hükümleri Anayasa Mahkemesine taşındı.

Anayasa Mahkemesi ise 19 Nisan 2024 tarihli Resmi Gazete’de yayımlanan kararında kamu yararının gözetildiği ve bu nedenle de mevcut düzenlemenin geriye yürüyebileceğine hükmetti.

Bu durum, olağanüstü koşullarda yasa koyucuya benzer düzenlemelerin yapılabileceğini ve deprem gibi olağanüstü durumlarda kamu harcamalarının finanse edilmesi anlamında ek vergi yükü getirilebileceğine, bu nedenle de, Anayasanın diğer muhtelif hükümlerinin normal dönemlerde işlediği gibi işlemeyeceğini göstermektedir.

Anayasa Mahkemesi bu kararıyla deprem gibi olağanüstü dönemlerde geriye yürümenin olabileceğini, ölçülülük ilkesine takılmamayı ve dolayısıyla da mülkiyet hakkının ihlali hükümlerinin de göz ardı edilmesi gerektiğini kamu yararı üst perdesinin altında değerlendirmiştir.

19 Nisan’da yayımlandı

Geçtiğimiz yıl yaşanan deprem felaketinin ardından çıkarılan 7440 sayılı Kanun ile afetzedelerin acil ihtiyacının karşılanması, bölgenin yeniden inşası amacıyla 2022 hesap dönemine ilişkin bir defaya mahsus olmak üzere yüzde 10 ek kurumlar vergisi alınması hükme bağlanmıştı. Ek vergi, çeşitli istisnalardan yararlanan mükellefl ere ise yararlandıkları istisna tutarının yüzde 5’i kadar uygulanmıştı.Ek vergiye ilişkin İstanbul 1. Vergi Mahkemesi iptal istemiyle Anayasa Mahkemesi’ne başvurmuş, Mahkeme de başvuruyu 19 Nisan’da Resmi Gazete’de yayımlanan kararı ile reddetmişti.

1999’da da reddedilmişti

1999 depreminin hemen ardından çıkarılan 4481 sayılı Kanun ile, deprem nedeniyle ortaya çıkan kamu finansman ihtiyacının giderilmesi amacıyla gelir ve kurumlar vergisi matrahları ile belli miktarın üzerindeki ücretler, bina, arsa, arazi, motorlu taşıtlar ve cep telefonları üzerinden bir defalık ek vergi getirilmişti. Bu ek vergilerin iptali istemiyle de AYM’ye başvurulmuş ve mahkeme iptal taleplerini reddetmişti. Aynı şekilde geçen yılki depremden sonra alınan ek MTV’ye yönelik iptal başvurusu da reddedilmişti.

https://www.ekonomim.com/ekonomi/vergi-yasalarinin-geriye-yurutulmesi-tartisma-yaratti-haberi-739508

Belediyelerin Borçları Doğru-Mudur?

Her seçim döneminde Türkiye genelinde gündeme gelen ve kamuoyunda siyasi malzemeye dönüştürülen “belediye borçlarının” doğruluğu tartışmalıdır.

Sadece borçları (doğru veya yanlış) dile getirmek kamuoyu nezdinde bilgi kirliliğine ve farklı algılara yol açmaktadır. Bir belediyenin veya iktisadi işletmesinin (doğru olsa bile) sadece borçlarını ifşa etmek veya ilan etmek yalnız başına doğru bir tahlil veya haber değildir. Doğrusu, ilgili kurumların mali tablolarını (bilanço ve gelir tablosunu) ortaya koymaktır.

Bilanço: bir kurumun aktif ve pasifinin dengelendiği bir tablodur.

Aktifler; dönen varlıklar (kasa, banka, alacaklar, stoklar) ile duran varlıkları (tesis, makine, yatırım) ifade eder. Pasifler ise; borçlar ve öz varlıkları (sermaye, kar/zarar) ifade eder. Aktif ve pasif arasındaki fark, öz varlık veya kar/zaradır.

Gelir tablosu: bir kurumun bir takvim dönemi içerisindeki satışları, satışların maliyeti, giderleri ve kar/zararını ifade eder.

Belediyelerin denetimi

Kamu yönetim sistemimizde belediyelerde denetim, idari ve mali denetim olmak üzere iki şekilde yapılır. İdari denetim; iç ve dış denetim olarak iki şekilde yapılır. İç denetim, mali uygunluk ve performans denetimi yapar. Dış Denetim ise; Sayıştay ve İçişleri Bakanlığı tarafından yapılır. Mali denetim; içsel ve dışsal olmak üzere iki şekilde yapılmaktadır.

Belediyelerin içsel mali denetimi: harcama öncesi süreç kontrolleri ve harcama sonrası iç denetçilerce yapılan mali uygunluk ve performans denetimi şeklinde yapılmaktadır. gerekirse uzman kişilerden de yararlanarak raporlar hazırlayabilirler.

Belediyelerin dışsal mali denetimi: Belediyelerde dışsal mali denetimler Sayıştay tarafından yapılmaktadır. Sayıştay‘ın belediyeler ve bağlı idareler üzerinde yapmış olduğu denetim Anayasanın 127’nci maddesinde düzenlenmiş olan idari vesayet kapsamında bir denetim değil, Parlamento (TBMM) adına yapılan bir denetimdir.

Yasama organı adına yapılan Sayıştay denetiminin fonksiyonel bağımsızlığının daha fazla olduğu kabul edilir. Belediyeler veya iştirakleri şirketler, içsel ve dışsal mali denetimlerde gerekirse uzman kişilerden de yararlanarak raporlar hazırlatabilirler.

Sayıştay denetimi

Belediyeler üzerinde aktif ve etkin denetimin başında Sayıştay denetimi gelmektedir. Genel kabul örmüş uluslararası standartlara göre yapılan bu dışsal mali denetimin amacı, hesap verme sorumluluğu çerçevesinde, belediyelerin malî faaliyet, karar ve işlemlerinin; kanunlara, kurumsal amaç, hedef ve planlara uygunluk yönünden incelenmesi ve sonuçlarının Türkiye Büyük Millet Meclisine raporlanmasıdır.

Sayıştay, belediyelerde idari adli ve cezai bir soruşturma, kovuşturma veya yargılama yapmaz. Sayıştay belediyelerde yaptığı mali denetim, kamu zararlarının tespiti ve ilgililerinden tazminine yönelik olan, mali uygunluk denetimi ile performans denetimini kapsar.

Bağımsız denetim kuruluşlarından yararlanılabilir

Kamu Gözetimi Muhasebe ve Denetim Standartları Kurumu (KGK) tarafından yetkilendirilmiş Türkiye genelinde 420 Bağımsız Denetim Kuruluşu (şirketi) bulunmaktadır. Her yıl kriterleri yeniden belirlenen bazı şirketler zorunlu olarak bağımsız denetime tabi olup, bu şirketler içerisinde belediyelerin iştiraki olan bazı şirketlerde yer almaktadır. Türkiye’de, KGK’ya bağlı sorumluluk alanında rüştünü ispatlamış bağımsız denetim kuruluşlarından yararlanılarak belediyelerin dış denetimleri yaptırılarak kamuoyu daha sağlıklı bilgilendirilebilir.

Netice itibariyle

Resmi kurumları bilgilendirmek kadar kamuoyunu doğru bilgilendirmekte çok önemlidir. Bir kurum kar mı etmiş, zarar mı etmiş, öz varlığı artmış mı, azalmış mı, borca battık mı değil mi? Sorularının cevabı yukarıda ifade edilen mali tablolarının tahlili ile mümkün olabilecektir. Yoksa, sadece borçlar gibi tek bir hesabı ele alarak ilgili kurum hakkında tahlilde bulunmak eksik bir veri olup, yanlış algı ve yorumlara yol açacaktır. Aynı durum, Belediyeler ve iştiraki olan iktisadi işletmeler için de geçerlidir. Talha APAK

https://www.dunya.com/kose-yazisi/belediyelerin-borclari-dogru-mudur/724041

Gayri Faal Ve Zararlı İşletmelerde Enflasyon Düzeltmesi Etkisi

Kıymetli okurlar, Enflasyon Düzeltmesi uygulamasında SÜRPRİZ durumları keşfetmeye devam ediyoruz.

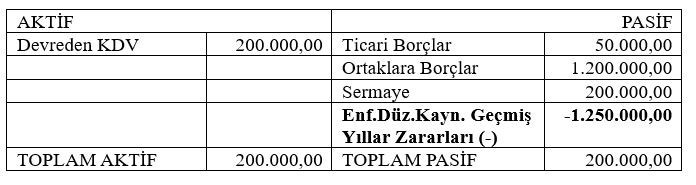

Bugünkü yazımızda esasen gayri faal duruma düşmüş ve 31.12.2023 tarihli düzeltme öncesi bilançolarının aktif tarafında PARASAL OLMAYAN varlığı bulunmamakla birlikte, pasif tarafında sadece sermaye hesabı olarak PARASAL OLMAYAN kaynağı bulunan ancak ayrıca hem geçmiş yılları hem de cari dönemi ZARAR ile kapatmış olan işletmelerimizde; 2024 ve devamındaki Enflasyon Düzeltmesi işlemlerinin doğurabileceği ilave vergi etkisinden bahsetmeye çalışacağım.

Zararlı olan, aktifinde parasal olmayan varlığı bulunmayan bir işletmede enflasyon düzeltmesi nasıl olur da ilave vergi etkisi yaratacaktır diye düşünebilirsiniz…

Size farklı bir bakış açısı vermek açısından; “Bilançonun pasifinde yer alan ancak pasif tarafı düzenleyici nitelikte olan hesapların aktifteki parasal olmayan hesaplardan bir farkı yoktur ve bu nedenle cari dönem veya geçmiş yılları zararlı olan işletmeler esasen; enflasyon düzeltmelerinde aktif tarafındaki parasal olmayan kıymeti olan işletmelerle aynı sonuca maruz kalacaklardır.” desem ne düşünürsünüz?

Gelin size bir örnekle bu durumu aktarmaya çalışayım:

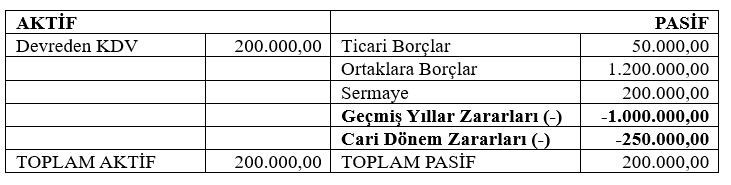

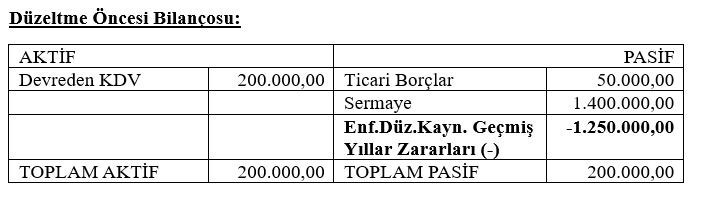

A işletmemizin 31.12.2023 tarihli bilançosu aşağıdaki şekildedir:

Parasal Olmayan Aktif Hesaplar Toplamı: Sıfır

Parasal Olmayan Pasif Hesaplar Toplamı: -1.250.000

Sermaye: 200.000

Geçmiş Yıllar Zararları: -1.000.000

Cari Dönem Zararı: -450.000

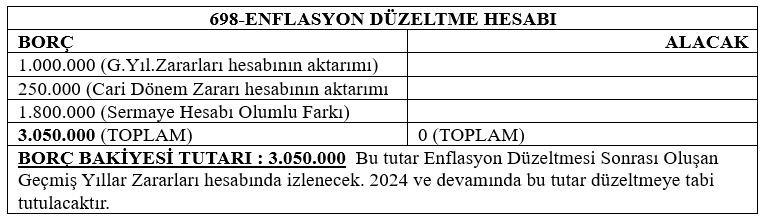

31.12.02023 tarihli Bilançonun Düzeltilmesi Sonucunda; Enflasyon Düzeltme Hesabı aşağıdaki şekilde oluşmuştur:

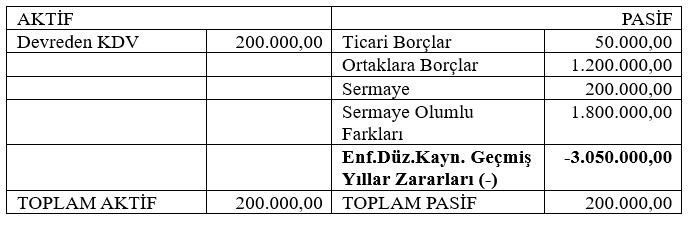

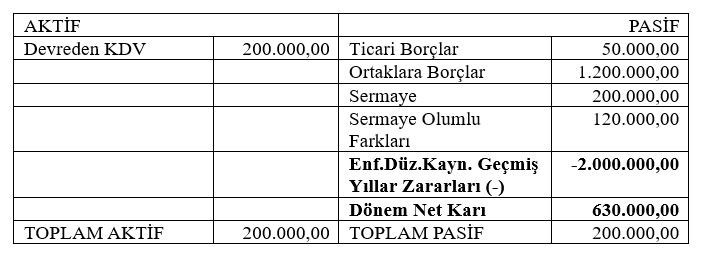

A işletmemizin 31.12.2023 (ve 01.01.2024) tarihli bilançosu (Enflasyon Düzeltmesi Sonrasında) aşağıdaki duruma gelmiştir:

İşletmemiz; Sermaye Olumlu Farklarını (502), ilgili mevzuatın kendisine verdiği imkân çerçevesinde; Enflasyon Düzeltmesinden kaynaklanan Geçmiş Yıllar Zararları hesabına (3.050.000,00 TL) mahsup etmeyi tercih ederek en son bilançosunu aşağıdaki hale getirmiştir:

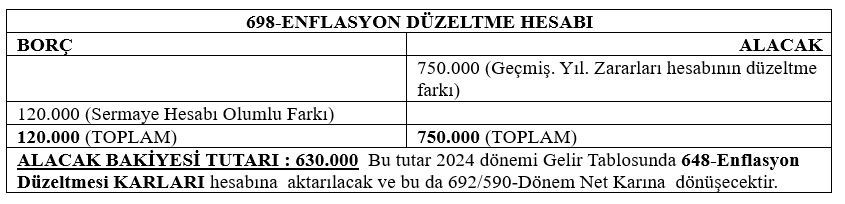

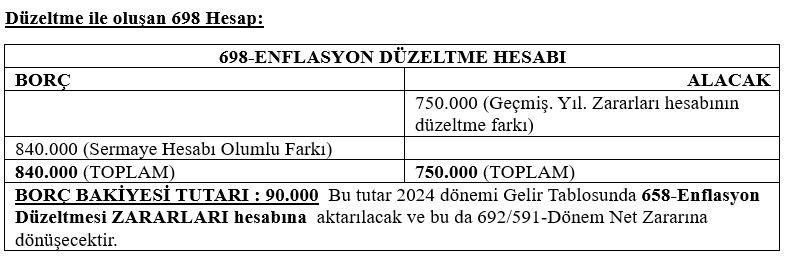

2024 yılı 1. geçici vergi döneminde enflasyon düzeltmesinin uygulanmayacağına ilişkin gerek işletmelerimiz tarafının gerekse bu çalışmaları bayram tatili, gece-gündüz demeden yerine getirmeye çalışan muhasebe meslek camiası tarafını yoğun bir beklenti içinde olduğunu da bu arada belirtip, 2024 yılı sonu itibariyle işletmenin yıllık enflasyon oranının % 60 olacağı varsayımı altında; 2024 yılı sonu bilançosunun enflasyon düzeltmesine tabi tutulması durumunda; oluşacak vergi etkisini ortaya koymak adına aşağıda yer verilen 2024 yılı sonu itibariyle 698-Enflasyon Düzeltme Hesabının ve bunun da sonucunda 648-Enflasyon Düzeltme Gelirleri hesabına bakarak anlamaya çalışalım:

2024 yılı 1. geçici vergi döneminde enflasyon düzeltmesinin uygulanmayacağına ilişkin gerek işletmelerimiz tarafının gerekse bu çalışmaları bayram tatili, gece-gündüz demeden yerine getirmeye çalışan muhasebe meslek camiası tarafını yoğun bir beklenti içinde olduğunu da bu arada belirtip, 2024 yılı sonu itibariyle işletmenin yıllık enflasyon oranının % 60 olacağı varsayımı altında; 2024 yılı sonu bilançosunun enflasyon düzeltmesine tabi tutulması durumunda; oluşacak vergi etkisini ortaya koymak adına aşağıda yer verilen 2024 yılı sonu itibariyle 698-Enflasyon Düzeltme Hesabının ve bunun da sonucunda 648-Enflasyon Düzeltme Gelirleri hesabına bakarak anlamaya çalışalım:

Bu işletme 2024 yılı boyunca hiçbir ticari faaliyette bulunmamasına ve 2023 öncesinde ve 2023 yılında zararlı bir işletme olmasına rağmen, enflasyon düzeltmesi sonucunda 630.000 TL dönem ticari kârı elde etmiş duruma gelmiştir. Bu durum kanaatimizce belirtilen durumda olan işletmelerimiz açısından SÜRPRİZ olarak değerlendirilebilecek niteliktedir.

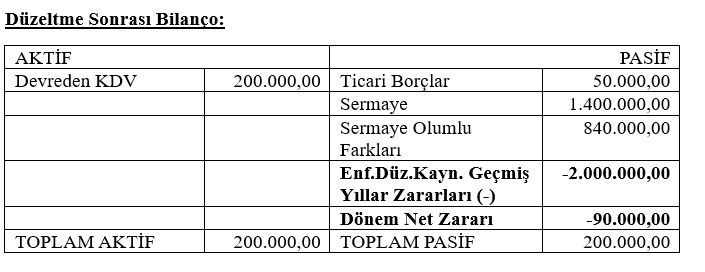

Bu işletmemiz Öz Kaynağını güçlendirmek adına; Ortaklarından olan alacağını 2024 yılı içinde sermayeye ilave etmiş olursa; Düzeltme Öncesi Bilanço, 698- Enflasyon Düzeltmesi Hesabı ve Düzeltme Sonrası bilanço aşağıdaki durumlara dönüşecektir.

Geçmiş yazılarımda da belirttiğim üzere; “ÖZ KAYNAĞI güçlü olan firmalar enflasyon düzeltmesinde daha az vergi yükü ile karşılaşacaklardır”, değerlendirmemizi yapılan bu analizlerimiz de haklı çıkarmaktadır. Zira, işletmemiz Ortaklardan olan alacağını sermayeye ekleyerek Öz kaynağını artırmış ve böylece kar etkisi yerine zarar artırıcı etkisinden yararlanmıştır.

Bir kaz daha vurgu yapmak gerekirse; enflasyon düzeltmesi uygulanacak dönemlerde, işletmelerimizin Öz Kaynağının güçlü olması, stok ve yatırım mallarının borçlanmalar yerine öz kaynak ile temini önem kazanmıştır.

Yazımızın tüm ilgililere faydalı olmuş olması dileklerimle, bir sonraki yazımız için araştırmalara devam…

Abdullah KİRAZ

Yeminli Mali Müşavir

Bağış Ve Yardımların Kurum Kazancından İndirimine İlişkin Notlar

Kurumlar vergisi beyan dönemi, uzatma olmaması durumunda 30 Nisan akşamı sona erecek. Dolayısıyla beyan döneminin bitmesine bugün hariç dört işgünü kalmış durumda. Bayram tatilleri ve enflasyon düzelmesi yoğunluğu dikkate alınarak beyan döneminin uzatılması büyük bir olasılık olmakla birlikte, bu durumda da beyan döneminin bitmesine çok bir zaman kalmadı.

Beyan döneminde en yaygın uygulama alanı olan konuların başında bağış ve yardımların matrahtan indirimi geliyor. 2023 yılında yaşanan deprem felaketi nedeniyle bu yıl konu daha da önemli hale geldi. Ben de bu nedenle, beyan döneminin son makalesi olarak bu konuda hatırlatmalar yapmak istedim.

Beyannamede yer alan doldurulması gereken alanlar

Kurumlar beyannamesinde bağışlarla ilgili doldurulması gereken çok sayıda satır var.

Yaptığı bağışı kurum kazancından indirecek kurumların öncelikle toplam bağış tutarını matraha eklemeleri, sonra da indirebilecekleri kadar tutarı, bağışın nereye yapıldığına bağlı olarak ilgili satırlara yazmaları gerekiyor.

Bağış ve yardım tutarının doğru satıra yazılması sonuçları itibariyle önemli. Dikkat edilmeli.

Bağış ve yardımların matrahtan indiriminde sınır

Bağışın yapıldığı alan veya kuruma bağlı olarak, bağış ve yardımların kurum kazancından indiriminde çeşitli sınırlar var. Yaygın bazı bağış ve yardılar için kısa hatırlatmalar yapmak gerekirse şunları söyleyebilirim:

- Yardıma ihtiyacı olan kişilere doğrudan yapılan bağış ve yardımların kurum kazancından indirilmesi mümkün değil. Ancak ihtiyacı olanlara yardım etmek üzere kurulan ve faaliyet gösteren, vergiden muaf vakıflara veya kamuya yararlı derneklere yapılan bağışların, kurum kazancının yüzde beşine kadar olan kısmı matrahtan indirilebilir.

- Kızılay ve Yeşilay’a yapılan nakdi bağışlar, gelirin veya kurum kazancının yüzde beşi sınırlamasına tabi olmaksızın matrahtan indirilebilir.

- Vergiden muaf vakıflara ve kamuya yararlı derneklere yapılan bağışlar, kurum kazancının yüzde 5’i sınırı çerçevesinde matrahtan indirilebilir. Bu statülere sahip olmayan vakıf ve derneklere yapılan bağış ve yardımların kurumlar vergisi matrahından indirimi, kural olarak mümkün değil. Ancak, kamuya yararlı dernek statüsü olmayan bir derneğe yapılan şartlı bağışın (bağış bir kamu kurumunun mal alımında kullanılmak üzere yapılmış), belirli koşullara uyulması halinde, kurum kazancının yüzde 5’ini aşmamak şartıyla beyanname üzerinden indirim konusu yapılmasının mümkün bulunduğu yönünde verilmiş bir özelge var. (İlgilenenler için 05.12.2023 tarih ve 270852 sayılı özelge.)

- Mülki idare amirinin izni ve denetimine tabi olarak yaptırılacak ibadethaneler ile Diyanet İşleri Başkanlığı’nın denetimine tabi olan yaygın din eğitimi veren kuruluşlara yapılacak bağışların tamamı, matrahtan indirilebilir.

- Belediyelere yapılan bağışların, gelirin veya kazancın yüzde 5’ine kadar olan kısmı matrahtan indirilebilir.

- Gıda bankacılığı faaliyetinde bulunan dernek ve vakıflara bağışlanan gıda, temizlik, giyecek, yiyecek ve yakacak maddelerinin maliyet bedelinin tamamı matrahtan indirilebilir.

- Kamu kurum ve kuruluşlarına; okul, sağlık tesisi, öğrenci yurdu gibi kanunda sayılan tesislerin yapılıp bağışlanması ya da bu tesislerin faaliyetlerini devam ettirmeleri için yapılacak her türlü nakdi ve ayni bağış ve yardımların tamamı matrahtan indirilebilir.

Bağışın kurum kazancından indirimi için beyannamede ayrıca gösterilmesi şart mı?

Kurumlar Vergisi Kanunu’nun bağışlarla ilgili düzenlemesinde açıkça, bağışların kurumlar vergisi beyannamesinde ayrıca gösterilmek şartıyla indirim konusu yapılacağı hükme bağlanmış.

Vergiden muaf bir vakfa bağış yapan bir kuruma, bu bağışı beyannamede göstermediği için yapılan tarhiyatı dava konusu yapması sonucu konuyu inceleyen vergi mahkemesi, bağış yapılan Vakfın Bakanlar Kurulu Kararı ile vergi muafiyeti tanınan vakıflar arasında yer aldığı, bu vakfa yapılan bağışın sadece, kurumlar vergisi beyannamesinde ayrı bir sütunda gösterilmediğinden bahisle, Kurumlar Vergisi Kanunu’nun 10. maddesi uyarınca bağış tutarının indirim konusu olarak kabul edilmemesinde hukuka uyarlık görülmediği sonucuna varmış ve davanın kabulüne karar vermiş. Temyiz talebini inceleyen Danıştay Dördüncü Dairesi de Vergi Mahkemesi kararının onamış. (Danıştay Dördüncü Dairesi’nin 16.09.2020 tarih ve E:2016/19328 K:2020/2984 sayılı kararı)

Evet, oy çokluğuyla alınmış böyle bir karar var. Kanun lafzının açık olması nedeniyle, bu kararı bilin ama karara bakarak hareket etmeyin derim. Telafi edilemez sonuçları olabilir.

Kurum kazancının yüzde 5’i sınırının olduğu durumda kurum kazancı nedir?

Kurum kazancının belli bir yüzdesiyle sınırlı olan bağışlarda hesaplamaya esas olacak kurum kazancı, 1 seri no.lu Kurumlar Vergisi Genel Tebliği’ne göre, [Ticari Bilanço Karı – (İştirak Kazançları + Geçmiş Yıl Zararları)] formülüyle hesaplanıyor.

Formülde kanunen kabul edilmeyen giderlere yer verilmemiş. Gelir İdaresinin, indirilecek bağış ve yardımların bazının belirlenmesinde esas alınan kurum kazancının tespitinde kanunen kabul edilmeyen giderlerin kurum kazancına eklenmeyeceği görüşünde olduğu anlaşılıyor.

Yargı kararları Gelir İdaresi görüşüyle paralel değil. Bir Danıştay kararında özetle, mali bilanço kârına göre üzerinden kurumlar vergisi hesaplanan kurum kazancı içinde kanunen kabul edilmeyen giderlerin de yer aldığı, Kurumlar Vergisi Kanunu’nda, yapılacak bağışın, kurum kazancından indirilmesinin öngörülmesi karşısında, yapılan bağış ve yardımın tespitinde mali bilanço karına göre, üzerinden kurumlar vergisi hesaplanan kurum kazancının esas alınması gerektiği sonucuna ulaşılmış. (Danıştay Dördüncü Dairesi’nin 04.02.2021 tarih ve E:2016/14325 K:2021/753 sayılı kararı.)

Danıştay kararına ben de katılıyorum. Genel Tebliğ’de yapılan tanımın kanuna uygun olmadığını düşünüyorum.

Sınırsız indirimde de bir sınır var

Kurum kazancının belli bir oranı ile sınırlandırılmayan bağış ve yardımların indiriminde de bir sınır var. Bu sınır bağış ve yardımın yapıldığı yılın kurum kazancı. Bu tutarı geçen bağış ve yardımlar sonraki yıllara devretmiyor.

Sınırın tespitinde esas alınması gereken kurum kazancı, ticari bilanço kârı değil, mali bilanço kârı. Bu çerçevede, kanunen kabul edilmeyen gideri bulunan kurumlar için, bağış ve yardım indirimine esas tutar, kanunen kabul edilmeyen gider tutarı dahil, mali bilanço kârıdır ((Danıştay Dördüncü Dairesinin; 29.05.2003 tarih ve E:2022/1267 K:2003/1527 sayılı, 08.12.199 tarih ve E:1999/1723 K:1999/4373 sayılı kararları.)

Genel olarak bağışların indirim zamanı

Bağış veya yardım tutarı, bağış veya yardımın yapıldığı hesap döneminde kurum kazancından indirilebiliyor. Aşağıda bahsedeceğim bazı özel durumlar dışında, indirim zamanıyla ilgili bir özellik yok.

Okul ve sağlık tesisi inşası dolayısıyla yapılan harcamaların indirme zamanı

Kamu kurum ve kuruluşlarına bağışlanan okul, sağlık tesisi, öğrenci yurdu, çocuk yuvası, yetiştirme yurdu ve huzurevi inşası dolaysıyla yapılan harcamaların indirim zamanı Kurumlar Vergisi Kanunu’nda açıkça düzenlenmiş değil. Gelir İdaresi’nce öteden beri hukuken bağışın yapıldığı, bağışa konu değerin mülkiyetinin bağış yapılan kurum veya kuruluşa geçtiği tarih esas alınıyor. Bu çerçevede;

- Tesislerin kamu kurum ve kuruluşlarına ait arsa üzerine inşa ettirilmesi halinde, inşaat için yapılan harcamaların, harcamanın yapıldığı yılın kazancından,

- Tesislerin mükellefin kendi arsası üzerine inşa ettirilmesi halinde ise, bu tesislerin inşası için yapılan harcamaların, tesisin tamamlanarak bağışlandığı yılın kazancından,

indirim konusu yapılması gerektiği kabul ediliyor.

Vadeli çekle yapılan bağışların indirim zamanı

Çek bir ödeme aracı. Dolayısıyla, keşide edildiği tarih itibariyle bağışın yapıldığının kabul edilmesi ve bu dönem kazancından indirilmesi gerekiyor.

Ancak, 2009 yılında yapılan bir geçici düzenlemeyle, çekin üzerinde yazılı keşide tarihinden önce ödenmek için muhatap bankaya ibrazının geçersiz kabul edileceği hükme bağlandı. Geçici düzenlemenin süresi birkaç defa uzatıldı. En son 27 Aralık 2023 tarihli ve 7491 sayılı Kanun’la yapılan düzenleme çerçevesinde süre 2025 sonunda bitecek. Bu dönem içinde çek, ödeme aracı olmaktan çok vadeli senet niteliğine dönüştü. Böyle olunca, ileri tarihli olarak düzenlenen çek bedelinin, vade tarihinde indirim konusu yapılması gerekir.

Gelir İdaresi’nin görüşü de bu şekilde. Verilen bir özelgede, özetlediğim geçici düzenlemeden hareketle, geçici düzenleme süresi sonuna kadar çeklerin üzerinde yazılı düzenleme tarihinden önce ödenmek üzere muhatap bankaya ibrazı ve tahsili mümkün olmadığından, bir üniversiteye çekle yapılan bağış ve yardım, söz konusu çekin üzerinde yazılı tarih esas alınarak kurum kazancının tespitinde dikkate alınabileceği, ancak üzerinde yazılı düzenleme tarihinden önce ibraz edilen çekin karşılığının ödenmiş olması halinde kurum kazancının tespitinde ödemenin gerçekleştiği tarihin esas alınacağı belirtilmiş. (21.06.2012 tarih ve 611 sayılı özelge.) Recep BIYIK YMM

Yatırım Teşvik Belgesi Kapsamındaki Makine ve Teçhizatın KDV İstisnasından Yararlanılmaksızın Temini

KDV Kanunu Hükümleri

KDV Kanunu'nun 1/1 inci maddesine göre, Türkiye'de ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetler KDV'ye tabidir. Aynı kanunun 13/d maddesine göre ise, yatırım teşvik belgesi sahibi mükelleflere belge kapsamındaki makine ve teçhizat teslimlerinin KDV'den istisna olduğu belirtilmiştir.

Kurumlar Vergisi Kanunu Hükümleri

Kurumlar Vergisi Kanunu'nun 32/A maddesine göre, yatırım teşvik belgesine bağlanan yatırımlardan elde edilen kazançlar, yatırımın kısmen veya tamamen işletilmesine başlanılan hesap döneminden itibaren yatırıma katkı tutarına ulaşıncaya kadar indirimli oranlar üzerinden kurumlar vergisine tabi tutulur. Bakanlar Kurulu, yatırıma katkı oranını, kurumlar vergisi oranını ve yatırım harcamaları içindeki bazı kalemlerin oranlarını belirleme yetkisine sahiptir.

Yatırım Teşvik Belgesi Kapsamında KDV İstisnası

İthal Edilen Makine ve Teçhizat

Yatırım teşvik belgesi sahibi mükellefler, belge kapsamındaki makine ve teçhizatın ithalatında KDV istisnasından yararlanabilirler.

Bunun için vergi dairesinden alınan istisna belgesini gümrük idaresine ibraz etmeleri gerekmektedir.

Yurt İçinden Temin Edilen Makine ve Teçhizat

Yurt içinden temin edilen makine ve teçhizat için de vergi dairesinden alınacak istisna belgesinin satıcılara ibraz edilmesi gerekmektedir.

KDV Ödenerek Makine ve Teçhizat Temini

Mümkün

Teşvik belgesinde KDV istisnası öngörülmesine rağmen, KDV ödenmek suretiyle makine ve teçhizat temin edilmesi mümkündür.

Yatırım Harcaması

Makine ve teçhizatın KDV ödenerek temini, harcamayı yatırım harcaması dışına çıkarmaz.

Kurumlar Vergisi İndirimi

Bu durum, teşvik belgesinde yer alan indirimli kurumlar vergisi uygulamasına engel teşkil etmemektedir.

Yatırım Teşvik Belgesi Kapsamındaki Harcamalar

1 - Makine ve Teçhizat Alımı

Yatırım teşvik belgesi kapsamında makine ve teçhizat alımı yapılabilir.

2 - KDV Ödenerek Temin

Makine ve teçhizat YTB kapsamında olsa da KDV ödenerek temin edilebilir.

3 - İndirimli Kurumlar Vergisi

Bu durum, indirimli kurumlar vergisi uygulamasına engel teşkil etmez.

Sonuç

1 - KDV İstisnası Uygulanmadan Temin

Yatırım teşvik belgesi kapsamındaki makine ve teçhizat, KDV istisnası uygulanmadan temin edilebilir.

2 - Yatırım Harcaması Kapsamında

Makine ve teçhizatın KDV ödenerek temini, harcamayı yatırım harcaması dışına çıkarmaz

3 - İndirimli Kurumlar Vergisi Uygulaması

Bu durum, teşvik belgesinde yer alan indirimli kurumlar vergisi uygulamasına engel teşkil etmez.

Örtülü Sermaye, Transfer Fiyatlandırması, Finansman Gider Kısıtlaması, KKEG ve Teknik İflas

Örtülü sermaye ve transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı vergi güvenlik müessesesi olarak nitelendirilir. Bunların temel amacı vergi matrahının haksız yere azaltılmasını engellemek ve hazinenin kayba uğramasının önlemektir.

Örtülü sermaye, şirketler arasında borç para alış verişinde, örtülü kazanç dağıtımı da şirketler arasındaki mal veya hizmet alım satımında söz konusu oluyor. Ancak kanun koyucu bazı işlemlerin mal veya hizmet alım satımı olarak değerlendirileceğini açıkça belirtmiştir.

Her ikisinde de önemli olan ilişkili kişi veya şirket varlığıdır.

Örtülü Sermaye Kavramı

➢Kurumun, ortaklarından veya ortaklarla ilişkili kişilerden doğrudan veya dolaylı olarak temin ederek işletmede kullandıkları borcun, her türlü hesap dönemi içinde herhangi bir tarihte kurumun sermayesinin üç katını aşan kısmı öz , ilgili hesap dönemi için örtülü sermaye sayılır (KVK md.12/1),

➢İşletmede kullanılan borçların örtülü sermaye sayılabilmesi için;

✓Doğrudan veya dolaylı olarak ortak veya ortakla ilişkili kişiden temin edilmesi,

✓İşletmede kullanılması,

✓Borcun hesap dönemi içinde herhangi bir tarihte kurumun öz sermayesinin üç katını aşması (KVK md.12/1).

ÖRTÜLÜ SERMAYE

Örtülü sermaye müessesesi KVK m. 12’de düzenlenmiştir. Buna göre «Kurumların, ortaklarından veya ortaklarla ilişkili olan kişilerden doğrudan veya dolaylı olarak temin ederek işletmede kullandıkları borçların, hesap dönemi içinde herhangi bir tarihte kurumun öz sermayesinin üç katını aşan kısmı, ilgili hesap dönemi için örtülü sermaye sayılır».

KVK m. 11/1-b hükmü gereğince de örtülü sermaye üzerinde ödenen veya hesaplanan faiz kur farkı ve benzeri giderlerin kurum kazancının tespitinde indirilebilmesi mümkün değildir.

Örnek 1: ÖRTÜLÜ SERMAYE

A.B.C.’ nin 1.1.2024 tarihindeki öz sermayesi 200.000.-TL.dir. 2024 yılındaki borçlarının bir ortağına (Z) ait tutarı 900.000.TL dır. 90.000.-TL. Faiz tahakkuk ettirilerek gider yazılmıştır. Başka ortak veya ilişkili kişiye borcu yoktur.

Borç öz sermaye oranlamasında:

- Öz sermayenin 3 katı : 600.000TL

- Toplam borç miktarı : 900.000TL

- Örtülü sermaye miktarı: 300.000TL

KKEG ve dağıtılmış kar payı sayılacak olan tutar

- Örtülü Sermaye/Toplam Borç x Faiz Tutarı 300.000/900.000 x 90.000= 30.000TL

Örtülü sermaye nitelendirmesi için dikkat edilecek noktalar:

Borçlanmanın tarafı : Ortakla ilişkili kişi/kişiler,

Borçlanmanın nispeti: Borç / Öz sermaye oranı,

Öz sermaye miktarı,

Borcun kullanılacağı yer: işletmede kullanılma şart

Ortak ve Ortaklık İlişkisi

Ortak gerçek veya tüzel kişi olabilir.

Ortaklık ilişkisi, bir kurumun hem kendisinin ortak olduğu kurumlarla olan ilişkisini, hem de kendisine ortak olan gerçek kişi ve kurumlar ile olan ilişkisini kapsamaktadır.

Ortaklık ilişkisinde bir ortaklık payı sınırı yoktur . %01 payı olan ortak da olsa, diğer şartlar gerçekleşmişse örtülü sermaye söz konusu olabilir.

Tek istisnası : Borsada işlem gören hisselerin elde bulundurulması halindedir. Bu hisselerin ait olduğu kurumlardan yapılan borçlanmalarda örtülü sermayenin oluşabilmesi için hisselerin sağladığı ortaklık payının > %10 olması gerekir

Ortakla İlişkili Kişi

Ortağın doğrudan veya dolaylı olarak en az % 10 oranında ortağı olduğu veya

En az bu oranda oy veya kar payı hakkına sahip olduğu bir kurumu ya da

Doğrudan veya dolaylı olarak, ortağın veya ortakla ilişkili bu kurumun sermayesinin, oy veya kar payı hakkına sahip hisselerinin % 10’unu elinde bulunduran bir gerçek kişi veya kurumu ifade etmektedi

Şirketin dönem başı öz sermayesi sıfır veya negatif olması durumunda, şirketin ortak veya ortaklarla ilişkili kişilerden yapmış olduğu borçlanmanın tamamı örtülü sermaye sayılır.

Bu konu ile alakalı olarak dikkat edilmesi gereken husus iştirak kazançları istisnasından yararlanıp yararlanamama durumudur.

Borcun İşletmede Kullanılması

Örtülü sermayeden söz edilebilmesi için borcu alan kurumun bu borcu işletme veya yatırım harcamalarında kullanması gerekmektedir.

Örtülü Sermaye Faizinde KDV’nin Durumu

Maliye Bakanlığı 2011 yılına kadar örtülü sermaye üzerinden ödenen veya hesaplanan faizlerin kar payı niteliğinde olması nedeniyle KDV’nin konusuna girmediği görüşündeydi.

Örtülü sermaye dolayısıyla düzenlenecek faturanın KDV ye tabi olmamasına yönelik Büyük Mükellefler Ver. D. Bşk. 09.06.2008 tarih ve B.07.GİB.0.04.99.16.01./01/KVK-12-2008-MUK-30 sayılı özelgesine göre «örtülü sermaye sayılan ödemeler için hesaplanan faizler katma değer vergisine tabi olmayıp, yapılan işlemin örtülü sermaye olduğu daha sonradan anlaşıldığı durumlar da ise daha önceden yapılmış olan katma değer vergisi hesaplamalarının Katma Değer Vergisi Kanununun 35. maddesine göre ilgili oldukları dönemler itibariyle düzeltilmesi gerekmektedir»

Borcun aynı şartlarla diğer başka bir kuruma aktarılması halinde, işletmede kullanılan bir borçtan söz etmek mümkün olmayacak ve bu borçlanma nedeniyle örtülü sermaye oluşmayacaktır.

Örtülü sermaye dolayısıyla elde edilen faiz için düzenlenecek faturada KDV hesaplaması yapılmayacaktır.

İstanbul Vergi Mahkemesi'nin 18.06.2010 tarih ve E. 2009/2268, K. 2010/1502 sayılı kararı bu yöndedir «…Kurumlar Vergisi Kanunu'nda açıkça belirtilen kâr payı dağıtımının Katma Değer Vergisi Kanunu'nda sayılan türde bir teslim veya hizmet olarak nitelendirilemeyeceği, KDV Kanunu'nun 1. maddesinde kâr payı ve iştirak kazançlarının KDV konusu olarak sayılmadığı…»

Daha sonra Maliye Bakanlığı görüşünü değiştirmiştir.

GİB’in 18.08.2011 tarih ve B.07.1.GİB.0.01.55-130-14sayılı özelgesinde örtülü sermaye sayılan borçlanmalar üzerinden hesaplanan faizlerin KDV mevzuatı karşısındaki durumu ile ilgili olarak:

Ana ortak veya ilişkilifirmalar arasındaki borç verme işlemleri, KDV Kanununun 1/1 inci maddesine göre finansman hizmeti olarak değerlendirilmekte ve bu işlemler nedeniyle hesaplanacakfaiz tutarları KDV ye tabi bulunmaktadır. Kurumlarla ilişkili kişiler arasında gerçekleşen ticari faaliyetlerin sonradan KVK ve GVK uygulanmasında örtülü sermaye olarak değerlendirilerek dağıtılmış kar payı sayılması, KDV açısından işlemin finansman temin hizmeti olmasını etkilememektedir.

KVK m.12 çerçevesinde yapılan giderlerin kurum kazancının tespitinde indirim konusu yapılması kabul edilmediğinden bu giderler dolayısıyla ödenen KDV nin de, KDV Kanununun30/d maddesi uyarıncaindirimkonusu yapılması mümkün bulunmamaktadır.

TRANSFER FİYATLANDIRMASI YOLU İLE ÖRTÜLÜ KAZANÇ DAĞITIMI

5422 sayılı kanunda «örtülü kazanç» olarak düzenlenmiş olan bu müesses 2006 yılında yapılan 5520 sayılı kanun ile «Transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı» olarak değiştirilmiştir.

Değiştirilme amaçları :

Uluslararası gelişmeler

Çok uluslu şirketlerin artması

OECD üyesi ülke sistemleri ile uyum, vs.

Kapsamı

KVK m. 13 ‘te düzenlenmiş olan transfer fiyatlandırması yoluyla örtülü kazanç dağıtım müessesi bir vergi güvenlik önlemi olup, kurum kazancının dağıtılmayıp örtülü yollardan ortak veya ilişkili kişilere aktarımını önleme amacı gütmektedir.

Bu düzenleme kapsamında örtülü yoldan kazanç dağıtımı için kurumun kar elde etmiş olması şart olmayıp, cari dönem sonucu zararla sonuçlansa da örtülü kazanç dağıtımı söz konusu olabilir.

Kurum mal varlığı ile ortak veya sahiplerinin mal varlığının ayrılığı ilkesine dayanır.

KVK m. 13/1 ‘e göre «Kurumlar, ilişkili kişilerle emsallere uygunluk ilkesine aykırı olarak tespit ettikleri bedel veya fiyat üzerinden mal veya hizmet alım ya da satımında bulunursa, kazanç tamamen veya kısmen transfer fiyatlandırması yoluyla örtülü olarak dağıtılmış sayılır.»

Transfer fiyatlandırması yolu ile örtülü kazanç dağıtımında ilişkili kişilerin aralarında yaptıkları mal veya hizmet alım ya da satım işlemlerindeki fiyat veya bedeli, emsallerinden farklı tespit etmek suretiyle vergi matrahını aşındırmaları ve kurum kazancının vergilendirilmeden ortaklara veya diğer ilişkili kişilere aktarılması sonucunu doğurmaktadır.

Transfer fiyatlandırması yoluyla örtülü kazanç dağıtımından söz edebilmek için;

Bir kurum tarafından bir mal veya hizmet alım ya da satımının yapılmış olması,

Söz konusu kurumun bu mal veya hizmet alım ya da satımını ilişkili kişilerle yapmış olması,

Bu mal veya hizmet alım ya da satımında “emsallere uygunluk ilkesi”ne aykırı olarak fiyat veya bedel tespiti yapılmış olması

İlişkili kişi

Bir kurum açısından ilişkili kişi;

Kurumların kendi ortaklarını,

Kurumların veya ortaklarının ilgili bulunduğu gerçek kişi veya kurumları,

Kurumların veya ortaklarının idaresi, denetimi veya sermayesi bakımından doğrudan veya dolaylı olarak bağlı bulunduğu gerçek kişi veya kurumları,

Kurumların veya ortaklarının idaresi, denetimi veya sermayesi bakımından nüfuzu altında bulundurduğu gerçek kişi veya kurumları,

Ortakların eşlerini,

Ortakların veya eşlerinin üstsoy ve altsoyu, üçüncü derece dahil yansoy hısımları ve kayın hısımlarını ifade etmektedir.

Emsallere Uygunluk İlkesi

Emsallere uygunluk ilkesi ilişkili kişilerle yapılan mal veya hizmet alım ya da satımında uygulanan fiyat veya bedelin, aralarında böyle bir ilişkinin bulunmaması durumunda oluşacak fiyat veya bedele uygun olmasını ifade eder.

Emsallere uygun fiyat veya bedel, aralarında ilişkili kişi tanımına uygun herhangi bir ilişki olmayan kişilerin tamamen işlemin gerçekleştiği andaki koşullar altında oluşturduğu piyasa ya da pazar fiyatı olarak da adlandırılan tutardır.

Emsallere Uygun Fiyat Tespit Yöntemleri

Geleneksel İşlem Yöntemleri

Karşılaştırılabilir Fiyat Yöntemi

Maliyet Artı Yöntemi

Yeniden SatışFiyatı Yönteminden oluşur

Karşılaştırılabilir fiyat yöntemi, bir mükellefin uygulayacağı emsallere uygun satış fiyatının, karşılaştırılabilir mal veya hizmet alım ya da satımında bulunan ve aralarında herhangi bir şekilde ilişki bulunmayan gerçek veya tüzel kişilerin birbirleriyle yaptıkları işlemlerde uygulayacağı piyasa fiyatı ile karşılaştırılarak tespit edilmesini ifade etmektedir

Doğrudan karşılaştırma yapılmasına olanak veren bu yöntem, uygulamada en sık kullanılan yöntemdir.

Maliyet artı yöntemi, emsallere uygun fiyatın, ilgili mal veya hizmet maliyetlerinin makul bir brüt kâr oranı kadar artırılması suretiyle hesaplanmasını ifade eder.

Bu yöntem özellikle hammadde ve yarı mamuller ile imal edilen mallara ilişkin işlemlerde ve fason imalatlarda uygulama alanı bulmaktadır

Makul brüt kâr oranı, işlemi yapan mükellefin bu mal veya hizmetlere ilişkin olarak ilişkisiz kişilerle yaptığı işlemlerde uyguladığı brüt kâr oranı olacaktır . Böyle bir brüt kâr oranı mevcut değilse ya da karşılaştırma için gerekli işlem sayısı yetersizse, karşılaştırılabilir işlemler arasında belirlenen fiyat ya da bedeli etkileyen bir farklılık bulunmaması veya var olan farklılıkların düzeltilebilir nitelikte olması şartıyla ilişkisiz kişilerin karşılaştırılabilir işlemlerine ait brüt kâr oranları da bu yöntemin uygulamasında kullanılabilecektir.

Mükellefin kendi belirleyeceği yöntem: emsallere uygunluk ilkesine göre tespit edilmesi şartıyla mükellefler başka bir yöntem de tercih edebilirler.

“kar bölüşümü yöntemi” yada “işleme dayalı net kar marjı yöntemi” uygulanacaktır.

Yöntem seçimi mükellefin isteğine bağlı değildir. Emsallere uygun fiyatın belirlenmesinde en doğru sonucu veren yöntemin uygulanması zorunludur. Aksi taktirde, daha sonra yapılacak vergi incelemelerinde olması gereken yönteme göre oluşacak fiyat farklılığı nedeniyle cezalı vergi tarhiyatı yapılabilir.

Bu yöntemler dışında mükelleflerin bir hakkı daha vardır. O da mükelleflerin GİB ile anlaşmaya varması halidir. Bu durum aynı zamanda mükelleflerin korunmasına da imkan tanıyan bir fiyat tespit yöntemidir.

Peşin Fiyatlandırma Anlaşması :

İlişkili kişilerle yapılan işlemlere ilişkin transfer fiyatlandırmasının tespit edilmesinde belli bir süre için uygulanacak yöntemin mükellef ile İdare (Maliye Bakanlığı Gelir İdaresi Başkanlığı) tarafından anlaşılarak belirlenmesini ifade etmektedir.

Finansman Gider Kısıtlaması Uygulaması ve Özellik Arz Eden Hususlar

6322 Sayılı Kanunla, KVK 11/1-i ve GVK 41/1-9 maddeleriyle, 1/1/2013 tarihinden itibaren yürürlüğe girmek üzere mevzuatımıza eklenmiştir.

Kullanılan yabancı kaynakları öz kaynaklarını aşan işletmelerde, aşan kısma münhasır olmak üzere, yatırımın

maliyetine eklenenler hariç, işletmede kullanılan yabancı kaynaklara ilişkin faiz, komisyon, vade farkı, kâr payı,

kur farkı ve benzeri adlar altında yapılan gider ve maliyet unsurları toplamının %10'unu aşmamak üzere

Cumhurbaşkanınca kararlaştırılan kısmı kanunen kabul edilmeyen gider (KKEG) olarak dikkate alınacaktır

Cumhurbaşkanı bu yetkisini 4/2/2021 tarihli ve 31385 sayılı Resmi Gazete’de yayımlanan 3490 sayılı Kararıyla

kullanmış olup bu Kararda; 1/1/2021 tarihinden itibaren başlayan vergilendirme dönemi kazançlarına

uygulanmak üzere söz konusu gider ve maliyet unsurlarının %10’unun kurum kazancının tespitinde indiriminin kabul edilmeyeceği düzenlenmiştir.

Kapsama Giren Mükellefler

Kısıtlama, yabancı kaynakları öz kaynaklarını aşan gelir ve kurumlar vergisi mükellefleri hakkında uygulanacaktır.

Bilanço esasına tabi mükellefler için geçerli olup işletme hesabı esasına göre defter tutan mükellefler finansman gider kısıtlamasına tabi değildir.

Kısıtlamanın Uygulanacağı Dönem

Gider kısıtlaması kapsamında kurumlar vergisi mükellefleri, her bir geçici vergilendirme döneminin son günü itibarıyla finansman gider kısıtlaması öncesi VUK’a göre çıkaracakları bilanço esas alınmak suretiyle öz kaynak ve yabancı kaynak mukayesesi yaparak finansman gider kısıtlamasına tabi olup olmayacaklarını tespit edeceklerdir

Uygulama

Örnek: Öz kaynakları toplamı 800.000 TL olan (A) A.Ş.’nin aynı dönemde yabancı kaynakları toplamı 1.000.000 TL’dir. Bu döneme ilişkin toplam finansman gideri ise 100.000 TL’dir. Dönem sonu itibarıyla (A) A.Ş.’nin yabancı kaynak tutarı öz kaynak tutarını aştığı için aşan kısma münhasır olmak üzere yabancı kaynaklara ilişkin finansman giderinin %10’luk kısmı, kurum kazancının tespitinde gider olarak kabul edilmeyecektir.

Finansman gider kısıtlamasına tabi tutarın hesabı:

Aşan kısım: Yabancı kaynak toplamı

– Öz kaynak toplamı :

1.000.000 TL – 800.000 TL = 200.000 TL

Aşan kısma isabet eden finansman gideri: Finansman gideri x (Aşan kısım / Toplam yabancı kaynak): 100.000 TL x

(200.000 TL / 1.000.000 TL): 100.000 TL x %20: 20.000 TL

Yabancı kaynağın öz kaynak tutarını aşan kısmına isabet eden finansman giderinin %10’luk kısmı olan (20.000 TL x

%10=) 2.000 TL kurum kazancının tespitinde KKEG olarak dikkate alınacaktır.

Kanunen Kabul Edilmeyen Giderler

GİDERLER,

İndirilecek Giderler,

- GVK Md. 40

- KVK Md. 8

- Diğer Kanunlar

Kanunen Kabul Edilmeyen Giderler,

- KVK Md. 11

- Diğer Kanunlar

GVK’YA GÖRE İNDİRİLECEK GİDERLER - Md.40

• Kazancı elde edilmesi ve idame ettirilmesi için yapılan genel giderler.

• Çalışanların yiyecek, giyecek, sigorta prim vb. giderleri.

• İşle ilgili zarar-ziyan ve tazminatlar.

• Seyahat ve ikamet giderleri.

• Taşıt giderleri.

• Ayni vergi, resim ve harçlar.

• Amortismanlar.

• İşveren sendikalarına ödenen aidatlar.

• Bireysel emeklilik sistemine ödenen katkı payları.

• Gıda bankacılığı faaliyetinde bulunan dernek ve vakıflara bağışlanan gıda maddeleri.

• Türkiye İş Kurumu tarafından düzenlenen işbaşı eğitim programlarından faydalananlara, programı yürüten işverenlerce fiilen ödenen tutarlar.

KVK’YA GÖRE İNDİRİLECEK GİDERLER - Md.8

• Menkul kıymet ihraç giderleri, • Kuruluş ve örgütlenme giderleri,

• Genel kurul toplantıları için yapılan giderler ile birleşme, devir, bölünme, fesih ve tasfiye giderleri,

• Sermayesi paylara bölünmüş komandit şirketlerde komandite ortağın kâr payı,

• Katılım bankalarınca katılma hesabı karşılığında ödenen kâr payları,

• Sigorta ve reasürans şirketlerince ayrılan teknik karşılıklar.

KVK. GÖRE KABUL EDİLMEYEN İNDİRİMLER - (Md.11)

• Öz sermaye üzerinden ödenen veya hesaplanan faizler,

• Örtülü sermaye üzerinden ödenen veya hesaplanan faiz, kur farkları ve benzeri giderler,

• Transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlar,

• Her ne şekilde ve ne isimle olursa olsun ayrılan yedek akçeler,

• Hesaplanan kurumlar vergisi ile her türlü para cezaları ile vergi cezaları ve gecikme zamları,

KVK. GÖRE KABUL EDİLMEYEN İNDİRİMLER II

• Menkul kıymetlerin itibari değerlerinin altında ihracından doğan zararlar,

• İşletmenin esas faaliyet konusu ile ilgili olmayan deniz ve hava taşıtlarına ilişkin giderler ve amortismanlar,

• Kurumun kendisinin, ortaklarının, yöneticilerinin ve çalışanlarının suçlarından doğan tazminat giderleri,

• Basın yoluyla işlenen fiillerden dolayı ödenen tazminatlar,

• Alkol ve alkollü içkiler ile tütün ve tütün mamullerine ait ilan ve reklâm giderleri.

• G.V.K 40.Mad. gereği binek otomobil gider, amortisman ve kiralarının gider yazılışına ilişkin sınırlandırma kapsamında olan KKEG

• Bağış ve Yardımlar Bellirli kısmı

G.V.K 40.Mad. gereği binek otomobil gider, amortisman ve kiralarının gider yazılışına ilişkin sınırlandırma kapsamında olan KKEG

Binek araçlarla ilgili her türlü masraf (benzin, geçiş ücreti, tamir bakım, vs giderlerin %30’luk kısmı ile bu digerlere ait KDV’lerin %30’luk kısmı KKEG

Binek otolara ait kiralama giderlerinin Her yıl belirlenen sınırın üzerinde olan kısmının tamamı KKEG (2024 yılı için KDV hariç tutar 26.000 TL) aşan kısma ait olan KDV’nin tamamı KKEG olarak dikkate alınır.

BAĞIŞ VE YARDIMLAR

KVK’nın 10. maddesinin birinci fıkrasının (c), (ç), (d), (e) ve (f) bentlerine göre, kurumlar vergisi mükellefleri hesap dönemi içerisinde yapmış oldukları belli bağış ve yardımların bir kısmını veya tamamını ilgili dönem kurum kazancından beyannamede göstererek indirebileceklerdir.

Ticari kar ve zararın tespitinde gider olarak dikkate alınan bağış ve yardımların yıllık kurumlar vergisi beyannamesinde KANUNEN KABUL EDİLMEYEN GİDERLER satırında dikkate alındıktan sonra kurum kazancından indirim konusu yapılması gerekmektedir.

%5’lik Sınıra Tabi Bağış ve Yardımlar

• Genel ve özel bütçeli kamu idarelerine,

• İl özel idareleri ve belediyelere, • Köylere,

• Kamu yararına çalışan derneklere,

• Bakanlar Kurulunca vergi muafiyeti tanınan vakıflara,

• Bilimsel araştırma ve geliştirme faaliyetlerinde bulunan kurum ve kuruluşlara

makbuz karşılığı yapılan bağış ve yardımların toplamının o yıla ait kurum kazancının % 5'ine kadar olan kısmı.

Tamamı İndirilebilecek Bağış ve Yardımlar

• Okul, sağlık tesisi ve öğrenci yurtlarına yapılan bağışlar

• Çocuk yuvası, yetiştirme yurdu, huzurevi, bakım ve rehabilitasyon merkezlerine yapılan bağış ve yardımlar

• İbadethanelere, Diyanet İşleri Başkanlığı denetiminde yaygın din eğitimi verilen tesislere yapılan bağışlar

• Gençlik ve Spor Bakanlığına ait gençlik merkezleri ile gençlik ve izcilik kamplarının yapılan bağışlar

• Kültür ve tabiat varlıklarının korumasına yönelik olarak yapılan bağışlar

• Başbakanlıkça veya Bakanlar Kurulunca Başlatılan Yardım Kampanyalarına Yapılan Bağış ve Yardımlar

• Türkiye Kızılay Derneğine ve Türkiye Yeşilay Cemiyetine makbuz karşılığı yapılan nakdi bağış ve yardımlar

TEKNİK İFLAS KAVRAMI

Teknik iflasa yol açan nedenler ile yapılması gereken işlemler Türk Ticaret Kanunu’nun (TTK) 376. maddesinde düzenlenmiştir. İlgili maddede;

1) Son yıllık bilançodan, sermaye ile kanuni yedek akçeler toplamının yarısının zarar sebebiyle karşılıksız kaldığı anlaşılırsa, yönetim kurulu, genel kurulu hemen toplantıya çağırır ve bu genel kurula uygun gördüğü iyileştirici önlemleri sunar

(2) Son yıllık bilançoya göre, sermaye ile kanuni yedek akçeler toplamının üçte ikisinin zarar sebebiyle karşılıksız kaldığı anlaşıldığı takdirde, derhâl toplantıya çağrılan genel kurul, sermayenin üçte biri ile yetinme veya sermayenin tamamlanmasına karar vermediği takdirde şirket kendiliğinden sona erer

(3) Şirketin borca batık durumda bulunduğu şüphesini uyandıran işaretler varsa, yönetim kurulu, aktiflerin hem işletmenin devamlılığı esasına göre hem de muhtemel satış fiyatları üzerinden bir ara bilanço çıkartır. Bu bilançodan aktiflerin, şirket alacaklılarının alacaklarını karşılamaya yetmediğinin anlaşılması hâlinde, yönetim kurulu, bu durumu şirket merkezinin bulunduğu yer asliye ticaret mahkemesine bildirir ve şirketin iflasını ister. Meğerki iflas kararının verilmesinden önce, şirketin açığını karşılayacak ve borca batık durumunu ortadan kaldıracak tutardaki şirket borçlarının alacaklıları, alacaklarının sırasının diğer tüm alacaklıların sırasından sonraki sıraya konulmasını yazılı olarak kabul etmiş ve bu beyanın veya sözleşmenin yerindeliği, gerçekliği ve geçerliliği, yönetim kurulu tarafından iflas isteminin bildirileceği mahkemece atanan bilirkişilerce doğrulanmış olsun. Aksi hâlde mahkemeye bilirkişi incelemesi için yapılmış başvuru, iflas bildirimi olarak kabul olunur

hükmü yer almaktadır.

Özetle, şirketin son yıllık bilançosuna göre sermaye ve kanuni yedek akçeler tutarının 2/3'ünün zarar nedeniyle karşılıksız kalması halinde, yönetim kurulunun çağrısı üzerine genel kurul, sermayenin tamamlanması veya 1/3'ü ile yetinme kararlarını almazsa şirket sona ermektedir.

31.12.2023 tarihi itibariyle özkaynak durumuna ilişkin aşağıda detayı verilen X A.Ş.’nin teknik iflas durumunda bulunup bulunmadığının analizini yapalım.

Sermaye............................9.600.000,00 TL

Yasal Yedekler.................... 825.000,00 TL

Geçmiş Yıllar Zararları........ -7.000.000,00 TL

Dönem Zararı ................... - 1.750.000,00 TL

Toplam Özkaynak Tutarı...... 1.675.000,00 TL

Sermaye ile kanuni yedek akçeler toplamının 2/3’ü ((9.600.000 + 825.000) * 2/3) olan 6.950.000 TL’nin karşılıksız kalma durumu söz konusudur. Özkaynak toplamı olan 1.675.000 TL ile sermaye ile kanuni yedek akçeler toplamının 2/3 ü karşılanamamaktadır.

Kurumun özkaynak toplamı olan 1.675.000 TL sermaye ve yasal yedekler toplamının 1/3’ü olan ((9.600.000 + 825.000)*1/3) 3.475.000 TL’den 1.800.000 TL kadar daha eksiktir.

TTK’nın 376. maddesinin üçüncü fıkrasında belirtildiği üzere, şirkette borca batıklık şüphesini uyandıran belirtiler olması durumunda yani şirket öz varlığının şirketin borçlarını karşılamaya yeterli olmayacağı şüphesini uyandıran, bunu gösteren işaretler mevcutsa, yönetim kurulu emsal satış fiyatları üzerinden bir ara bilanço çıkartır. Bu çıkartılan bilançoda aktiflerin şirket alacaklılarının alacaklarını karşılamadığı anlaşılırsa, yönetim kurulu bu durumu asliye ticaret mahkemesine bildirerek şirketin iflasını istemek zorundadır.

ŞIRKETIN BORCA BATIK HALDE BULUNDUĞU KANAATINE VARDIRAN BELIRTILER NELERDIR • • • • •

Şirketin seri icra ve iflas takiplerine maruz kalması

- Çalışanların ücretlerinin zamanında ödenmemesi,

- Banka ve finans kurumlarından kredi temin edilememesi,

- Vergi, sigorta, ticari borçlar gibi şirket borçlarının ödenmemesi

- Protestolu çek ve senetlerin fazlalığı.

TTK’nın 378. maddesinde sermaye kaybı ve borca batıklık konusuna ek bir tedbir olarak pay senetleri borsada işlem gören şirketlerde, yönetim kurulu, şirketin varlığını, gelişmesini ve devamını tehlikeye düşüren sebeplerin erken teşhisi, bunun için gerekli önlemler ile çarelerin uygulanması ve riskin yönetilmesi amacıyla, uzman bir komite kurmak, sistemi çalıştırmak ve geliştirmekle yükümlü tutulmuştur.

Örtülü Sermaye, Transfer Fiyatlandırması, Finansman Gider Kısıtlaması, KKEG ve Teknik İflas slayt olarak indirmek için Tıklayınız

Kaynak Ve Emek Veren

ÖZKAN YILDIRIM

FINANCIAL AFFAIRS DIRECTOR

This email address is being protected from spambots. You need JavaScript enabled to view it.

Linkedin Paylaşımından Alıntı Yapılmıştır.

23 Nisan Ulusal Egemenlik ve Çocuk Bayramımız Kutlu Olsun!

23 Nisan Ulusal Egemenlik ve Çocuk Bayramınızı Kutlar,

Gazi Mustafa Kemal Atatürk'ü, Yüce Meclisimizin Kahraman Üyelerini ve Kurtuluş Mücadelesinde Ve Ülkemizin İlelebet Yaşaması Uğrunda Emeği Geçen Tüm Şehitlerimizi Saygı, Minnet ve Rahmetle Anıyoruz.

SGK TEŞVİKLERİ KARŞILAŞTIRMA TABLOSU

SGK TEŞVİKLERİ KARŞILAŞTIRMA TABLOSU

| ŞART \ TEŞVİK | 5 PUANLIK PRİM İNDİRİMİ | YURTDIŞINA GÖNDERİLEN SİGORTALILAR | İLAVE 6 PUANLIK İNDİ RİM | YATIRIM TEŞVİKİ | İŞSİZLİK ÖDENEĞİ ALANLAR | GENÇ VE KADIN TEŞVİKİ | İŞBAŞI EĞİTİMİNE KATILANLAR | ENGELLİ İSTİHDAMI | AR-GE/TASARIM TEŞVİKİ | KÜLTÜR YATIRIM/GİRİŞİM TEŞVİKİ | SOSYAL HİZMETLERDEN YARARLANAN ÇOCUKLAR | İLAVE İSTİHDAM DESTEĞİ | ÜCRET DESTEĞİ | GENÇ GİRİŞİMCİ TEŞVİKİ |

| KANUN NO | 5510 | 6486 | 46486 / 56486 / 66486 | 25510 / 16322 / 26322 | 15921 | 6111 | 6645 | 14857 | 05746 / 15746 | 25225 / 55225 | 2828 | 17103 / 27013 | 17103 / 27103 | |

| YARARLANANILAN KİŞİ | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | ÇALIŞAN SİGORTALI | İŞVERENİN KENDİSİ |

| 5 PUAN İNDİRİMİ İLE UYGULANMA | EVET | EVET | HAYIR | EVET | EVET | EVET | EVET | EVET | EVET | HAYIR | HAYIR | |||

| BORCA BAKILMA | EVET (İŞYERİ BAZLI) | EVET (İŞYERİ BAZLI) | EVET (TÜRKİYE GENELİ) | EVET (TÜRKİYE GENELİ) | EVET (İŞYERİ BAZLI) | EVET (İŞYERİ BAZLI) | EVET (İŞYERİ BAZLI) | HAYIR | EVET (TÜRKİYE GENELİ) | EVET (TÜRKİYE GENELİ) | EVET (İŞYERİ BAZLI) | EVET (İŞYERİ BAZLI) | EVET (İŞYERİ BAZLI) | HAYIR |

| PRİMLERİ SÜRESİNDE ÖDEME | EVET | EVET | EVET | EVET | EVET | EVET | EVET | HAYIR | HAYIR | HAYIR | HAYIR | EVET | EVET | HAYIR |

| BELGELERİ SÜRESİNDE VERME | EVET | EVET | EVET | EVET | EVET | EVET | EVET | EVET | EVET | EVET | EVET | EVET | EVET | HAYIR |

| 5335/30. MD. KAPSAMINA GİREN KURUMLAR | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANIR | YARARLANIR | YARARLANIR | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ |

| SİGORTALININ ORTALAMAYA İLAVE OLMA ŞARTI | YOK | YOK | YOK | YOK | VAR | VAR | VAR | YOK | YOK | YOK | YOK | VAR | VAR (EN AZ BİLDİRİME İLAVE) | |

| SİGORTALI İÇİN İŞSİZLİK ŞARTI | YOK | YOK | YOK | YOK | İŞSİZLİK ÖDENEĞİ ALIYOR OLMAK | SON 6 AY | YOK | YOK | YOK | YOK | YOK | SON 3 AY | SON 3 AY | |

| İHALE KONUSU İŞLER | YARARLANAMAZ | YARARLANAMAZ | YARARLANAMAZ | YARARLANIR | YARARLANAMAZ (2828 SY.KN.HARİÇ) | YARARLANAMAZ | YARARLANAMAZ | YARARLANIR | YARARLANAMAZ (İSTİSNAİ İHALELER HARİÇ) | YARARLANIR | YARARLANIR | YARARLANAMAZ | YARARLANAMAZ | YARARLANIR |

| (ULUSLARARASI ANT. HARİÇ) | ||||||||||||||

| KAYITDIŞI SİGORTALI YASAKLAMA | EVET | EVET | EVET | EVET | HAYIR | EVET | EVET | HAYIR | HAYIR | HAYIR | HAYIR | EVET | EVET | HAYIR |

| SAHTE SİGORTALI YASAKLAMA | EVET | EVET | EVET | EVET | HAYIR | HAYIR | HAYIR | HAYIR | HAYIR | HAYIR | HAYIR | EVET | EVET | HAYIR |

| YARARLANILACAK TUTAR | 5 PUAN SPEK | 5 PUAN SPEK | 5 PUAN SPEK | 5 PUAN SPEK | 33,5 A.Ü. | 20,5 PUAN SPEK | 5 PUAN SPEK | BORCU YOKSA 5 PUAN SPEK 15,5 PUAN A.Ü. | 5 PUAN DAHİL 12,75 PUAN SPEK | KÜLTÜR YATIRIMI 12,75 PUAN SPEK | 37,5 PUAN A.Ü. | İMALAT-BİLİŞİM SEK. 2.558,40 TL ÜST SINIR OLMAK ÜZERE 37,5 PUAN | GÜNLÜK 67,36 TL | 34,5 PUAN A.Ü. |

| 6 PUAN A.Ü. | 15,5 PUAN A.Ü. | 15,5 PUAN A.Ü. | BORCU VARSA 20,5 A.Ü. | 5 PUAN HARİÇ 10,25 PUAN SPEK | KÜLTÜR GİRİŞİMİ 8,87 PUAN SPEK | DİĞER SEKTÖRLER 37,5 PUAN A.Ü | ||||||||

| DEVLET PAYI (ALT SINIR) | 127,92 | 127,92 | 281,42 | 524,47 | 857,06 | 524,47 | 524,47 | 524,47 | BEŞ PUAN DAHİL 326,20 | KÜLTÜR YATIRIMI 326,20 | 959,4 | 959,4 | 2020,8 | 882,65 |

| BEŞ PUAN HARİÇ 198,24 | KÜLTÜR GİRİŞİMİ 227,06 | |||||||||||||

| DEVLET PAYI (ÜST SINIR) | 959,4 | 383,76 | 1112,9 | 1355,95 | 857,06 | 3933,54 | 1355,95 | BORCU YOKSA 1.355,95 | BEŞ PUAN DAHİL 2.446,47 | KÜLTÜR YATIRIMI 2.446,47 | 1790,88 | İMALAT-BİLİŞİM SEK. 2.558,40 | 2020,8 | 882,65 |

| BORCU VARSA 524,47 | BEŞ PUAN HARİÇ 1.486 | KÜLTÜR GİRİŞİMİ 1.702,94 | DİĞER SEKTÖR/959,4 | |||||||||||

| SÜRE | DEVAMLI | DEVAMLI | 31/12/2019 TARİHİNE KADAR | YATIRIMIN YAPILDIĞI BÖLGEYE GÖRE DEĞİŞMEKTEDİR. | İŞSİZLİK ÖDENEĞİ SÜRESİNCE | SİGORTALININ YAŞINA BELGELİ VEYA BELGESİZ OLMA DURUMUNA GÖRE DEĞİŞMEKTEDİR. | İMALAT SANAYİ SEKTÖRÜ 42 AY | DEVAMLI | 31/12/2023 TARİHİNE KADAR | KÜLTÜR YATIRIMI 3 YIL | DEVAMLI | 12 AY/18 AY | 1/2/2019- 30/4/2019 tarihleri arasında işe alınmış olanlar için 3 ay süreyle | YARARLANMA SÜRESİ 1 YIL TEŞVİK DÖNEMİ DEVAMLI |

| (2 İLA 12 YIL ARASINDA) | (6, 8, 10 AY) | (6 İLA 54 AY ARASINDA) | DİĞER SEKTÖRLER 30 AY | KÜLTÜR GİRİŞİMİ 7 YIL |

SGK Teşvikleri Karşılaştırma Tablosunu Excel Olarak İndirmek İçin Tıklayınız

https://www.smmmtesvik.com/sgk-tesvikleri-karsilastirma-tablosu/