Mehmet Özdoğru

296 GEÇİCİ HESAP VE ENFLASYON DÜZELTMESİ

7440 Sayılı Kanunun 6/3. Fıkrasına Göre Mükelleflerin Bilançolarında Görülmekle Birlikte İşletmelerinde Bulunmayan;

-Kasa Mevcutlarını,

-İşletmenin Esas Faaliyet Konusu Dışındaki İşlemleri Dolayısıyla (Ödünç Verme Ve Benzer Nedenlerle Ortaya Çıkan) Ortaklarından Alacaklı Bulunduğu Tutarlar İle Ortaklara Borçlu Bulunduğu Tutarlar Arasındaki Net Alacak Tutarlarını, ("131. Ortaklardan Alacaklar" ve "231. Ortaklardan Alacaklar" toplamından "331. Ortaklara Borçlar" ve "431. Ortaklara Borçlar" toplamının çıkarılması sonucunda kalan net tutar esas alınarak)

-Bunlarla İlgili Diğer Hesaplarda Yer Alan İşlemlerini(136. Diğer Çeşitli Alacaklar Hesabı)

%3 Oranında Vergi Ödenmesi Suretiyle Vergi Dairelerine Beyan Etmek Suretiyle Kayıtlarını Düzeltebileceklerdir. Yapılan düzeltme tutarları ve ödenecek vergi 689 Diğer Olağandışı Gider Ve Zararlar Hesabına (7440 sayılı Kanun 6/3 md.) (Kanunen Kabul Edilmeyen Gider) kaydedilir. 7440 Sayılı Kanunun 1 Sayılı Tebliğine göre kayıtlarda bu hesap yerine dileyen mükellefler 296 Geçici Hesabı kullanabilir. Söz konusu Geçici Hesapta izlenen tutarın herhangi bir şekilde kurum kazancının tespitinde gider olarak dikkate alınamaz. 296 Geçici Hesabı kullanma tercihinde bulunmayan mükellefler açısından dönem karı azalacak veya dönem net zararı artış gösterecektir. Bu durumda teknik iflas v.b. konularda analizler mükellef aleyhine olacaktı. Bu durum göstermektedir ki 296 Geçici Hesabı aslında aktif/ pasifi değil öz kaynağı düzenleyici bir hesap kodudur ve öz kaynaklarla birlikte değerlendirilmesi gerekir.

Nevi itibarıyla iktisadi işletmelere dâhil bulunan kıymetlerden parasal ve parasal olmayan kıymetler 555 Seri Nolu Vergi Usul Kanunu Genel Tebliği eki listelerde (EK 1 ve EK 2) yer almaktadır. Bu listelerde parasal / parasal olmayan kıymetlerin arasında 296 Geçici Hesabı sayılmamıştır. 555 Seri Nolu Vergi Usul Kanunu Genel Tebliğine göre söz konusu listelerde öz sermaye kalemlerine yer verilmemekle birlikte, aksine bir hüküm olmaması ve Tebliğde bir belirleme yapılmamış olması şartıyla, bu Tebliğ uygulamasında öz sermaye kalemleri "parasal olmayan kıymet" olarak addolunur. 296 Geçici Hesabı öz kaynağı düzenleyici bir hesap olması nedeniyle "parasal olmayan kıymet" olarak addolunması gerektiği düşünülmektedir. Bunun sonucunda enflasyon düzeltmesine tabi olduğu düşünülmekte ve düzeltme katsayısı ile değerinin düzeltilmesi gerekmektedir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

ALACAĞIN TEMLİKİ İLE VERGİ BORCU ÖDENMESİ

6098 Sayılı Türk Borçlar Kanunu 183. Maddesine Göre Kanun, Sözleşme Veya İşin Niteliği Engel Olmadıkça Alacaklı, Borçlunun Rızasını Aramaksızın Alacağını 3. Kişiye Devredebilir. Temlik İle Birlikte Borçluya Karşı Alacaklı Değişmiş Olur. Alacağın Devrinin Geçerliliği, Alacağın Temlik Sözleşmesinin Yazılı Şekilde Yapılmış Olmasına Bağlıdır. 6098 Sayılı Türk Borçlar Kanununda Alacağın Temlik Sözleşmesinin Noterde Onaylattırma Zorunluluğu Bulunmamaktadır.

7.000,00 TL’yi Aşan Bir Alacağın Borçlar Kanununa Göre Düzenlenen Temlik Sözleşmesi İle Bir Başkasına Devir Edilmesi Halinde Söz Konusu Temlik Sözleşmesinin Noterde Düzenlenmesi Koşulu İle Yapılacak Borç Ödemesinin Banka, Özel Finans Kurumu Veya Ptt Aracı Kılınmadan Tevsik Edilmesi Mümkün Bulunmaktadır.

Gerçek Veya Tüzel Kişilerin Başkalarından Temlik Yoluyla Devir Aldıkları Alacaklarının Vergi Borçlarına Takas Taleplerinin Geçerli Olması İçin Alacağın Temlik Sözleşmesinin Noterce Onaylanmış Olması Gerekir.

Belli Parayı İhtiva Eden Alacağın Temlik Sözleşmesinde Devir Bedeli Üzerinden; Binde 9,48 Damga Vergisi, Değerli Kâğıt Ve Yazı Ücreti Masrafları Alınmaktadır. Bu Durumda Alacağın Temlik Sözleşmesinde Vergiler Yüksek Miktara Ulaşabilmektedir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

Enflasyon Düzeltmesinin Teknik İflasa Etkisi

Borca batık olma durumu, şirketin aktiflerinin borçlarını karşılayamaması halidir

Değerli okurlar, uygulamada "teknik iflas" olarak adlandırılan durum sermaye şirketlerinin ortaklarını, müşterilerini ve üst düzey yöneticilerini ilgilendiren önemli konuların başında gelir.

Çünkü zarar sebebiyle sermayenin kısmen veya tamamen kaybedilmesinin şirketin iflasına kadar giden çok ağır sonuçları var.

Türk Ticaret Kanunu (TTK) madde 376’ya göre;

- Son yıllık bilançodan, sermaye ile kanuni yedek akçeler toplamının yarısının zarar sebebiyle karşılıksız kaldığı anlaşılırsa, yönetim kurulu derhâl genel kurulu toplantıya çağırmak ve uygun gördüğü iyileştirici önlemleri sunmak zorunda. Bu iyileştirici önlemler; sermayenin tamamlanması, sermaye artırımı, bazı üretim birimlerinin veya bölümlerinin kapatılması ya da küçültülmesi, iştiraklerin satışı, pazarlama sisteminin değiştirilmesi vs. olabilir. Genel kurul, sunulan iyileştirici önlemleri aynen kabul edebileceği gibi değiştirerek de kabul edebilir ya da sunulan önlemler dışında başka bir önlemin uygulanmasına karar verebilir.

- Yine son yıllık bilançoya göre, sermaye ile kanuni yedek akçeler toplamının üçte ikisinin zarar sebebiyle karşılıksız kaldığı anlaşılırsa, derhâl toplantıya çağrılan genel kurul, kalan sermaye ile yetinmeye, sermayenin tamamlanmasına veya artırılmasına karar verebilir. Kalan sermayeyle yetinmeye karar verdiği takdirde sermaye azaltımı yapılır, bu azaltımla eşzamanlı sermaye artırımı yapılabilir veyahut azaltım yapılmadan da artırıma karar verilebilir. Bu kararlar verilmediğinde şirket kendiliğinden sona erer, yani iflas süreci başlar.

- Şirketin borca batık durumda bulunduğu şüphesini uyandıran işaretler varsa, yönetim kurulu, aktiflerin hem işletmenin devamlılığı esasına göre hem de muhtemel satış fiyatları üzerinden bir ara bilanço çıkarmakla görevlidir. Bu bilançodan hareketle aktiflerin, borçları karşılamaya yetmediğinin anlaşılması hâlinde, yönetim kurulu, bu durumu asliye ticaret mahkemesine bildirmek ve şirketin iflasını istemek zorundadır. Borca batık olma durumu, şirketin aktiflerinin borçlarını karşılayamaması halidir.

Enflasyon düzeltmesi bu konuda birçok şirketi rahatlattı!

Çünkü aktiflerini borçla finanse eden şirketlerde 31/12/2023 tarihi itibariyle yapılan enflasyon düzeltmesi işlemi öz sermayeleri artırıcı yönde etki yaptı.

Ayrıca sermaye ile kanuni yedek akçeler toplamının yarısının veya üçte ikisinin kaybedilip kaybedilmediğinin analizinde sermaye ve yasal yedeklerin düzeltme öncesi tutarları dikkate alındığı halde öz sermaye düzeltilmiş tutarlara göre dikkate alındığı için enflasyon düzeltmesi çoğu örnekte bu açıdan bilançoları iyileştirici yönce etki gösterdi.

Örnek 1

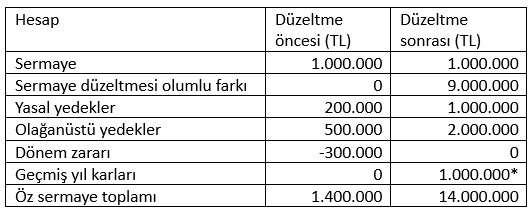

Şirketin öz sermayesinin düzeltme öncesi ve sonrası aşağıdaki gibi olduğunu varsayalım.

*Mükellefin parasal olmayan aktiflerinden 12.600.000 TL enflasyon kazancı hesaplandığını varsayarsak, düzeltilmiş bilançoda yer alacak geçmiş yıl karları, Maliyenin yönlendirmesine göre;

=12.600.000- (9.000.000 + (1.000.000-200.000) + (2.000.000-500.000) + 300.000)

=12.600.000- 11.600.000

=1.000.000

Bu örnekte şirket, düzeltme öncesinde, sermaye ve kanuni yedek akçeler toplamının yarısı olan (1.000.000 +200.000) /2= 600.000 TL’nin tamamını 1.400.000 TL’lik öz sermaye içinde tamamıyla korumaktadır. Bu şirket düzeltme sonrasında analizde yine 600.000 TL’lik tutarı dikkate alacak olup, bu tutarı 14.000.000 TL öz sermaye içinde fazlasıyla korumaya devam etmektedir.

Örnek 2

Şirketin öz sermayesinin düzeltme öncesi ve sonrası aşağıdaki gibi olduğunu varsayalım.

*Mükellefin parasal olmayan aktiflerinden 13.000.000 TL enflasyon kazancı hesaplandığını varsayarsak, düzeltilmiş bilançoda yer alacak geçmiş yıl karları, Maliyenin yönlendirmesine göre;

=13.000.000- (9.000.000 + (1.000.000-200.000) + 2.000.000+ 200.000)

=13.000.000- 12.000.000

=1.000.000

Bu örnekte düzeltme öncesinde şirket, sermaye ve kanuni yedek akçeler toplamının yarısı olan (1.000.000 +200.000) /2 = 600.000 TL’nin tamamını kaybetmiş görünmektedir. Bu şirket düzeltme sonrasında 600.000 TL’lik tutarı 12.000.000 TL öz sermaye içinde korumaktadır. Yani enflasyon düzeltmesi bu şirketi teknik iflastan kurtarmıştır.

Bu yazı için son sözlerim...

Görüldüğü gibi sermayenin kaybına ilişkin analizde sermaye ve yasal yedeklerin enflasyon düzeltmesi öncesi tutarlarının dikkate alınması olumlu etki yaratan en önemli husustur. Çünkü TTK’ya göre şirketin sermayesi ve kanuni yedekleri düzeltilmiş tutarlar değil, düzeltme öncesi tutarlardır. Ticaret sicilinde tescil edilmiş sermaye, düzeltme öncesi tutarlardan oluşur. Enflasyon düzeltmesi vergisel açıdan bir değerleme işlemi niteliğindedir. Bu analizde öz sermaye olarak ise düzeltme sonrası tutarların esas alınması zorunluluktur. Çünkü vergisel fonlar da öz sermaye tutarını artıran unsurlardandır.

Öz sermaye unsurlarının düzeltilmesi ise bu açıdan bir yarar sağlamaz. Çünkü bir taraftan öz sermaye unsurları hesaplanıp enflasyon farkları pasifte kayda alınırken, diğer taraftan aynı tutarda pasifte geçmiş yıl zararları içinde enflasyon zararları takip edilmektedir. Bu iki unsur da, vergili enflasyon düzeltmesi uygulamasının yapılacağı yıllarda (2024 ve şartların sağlandığı izleyen yıllar) düzeltileceği için bu işlemlerin öz sermayeye + veya - herhangi bir etkisi olmayacaktır. Asıl etki parasal olmayan aktif kalemlerden gelmektedir.

Erdoğan Sağlam YMM

https://t24.com.tr/yazarlar/erdogan-saglam/enflasyon-duzeltmesinin-teknik-iflasa-etkisi,44689

Vergi Tarihi Tekerrür Ediyor: 30 Sene Sonra İkinci “Virgül” Vakası

Değerli okurlar, Cuma günü LinkedIn hesabımdan meslektaşlarımla, pişmanlıkla beyan ve ödeme halinde iyi mükellef indirimi şartlarının ihlal edilmiş sayılmayacağı düşüncemden hareketle ihtirazi kayıtla beyan tavsiyemi paylaştım. Çok sayıda meslektaşım yorumlarıyla katkıda bulununca oldukça yaygın olduğunu anladığım bu konuyu buraya da taşımaya karar verdim. Bir düzenlemeyi temel Türk dil bilgisi kurallarından, cümlede virgülün varlığı, yokluğu ya da cümle içindeki yerinden hareketle yorumlama tartışmasını 30 sene önce de yaptığımızı hatırladım.

Güncel virgül vakası: Olmayan-sanal virgül

Vergiye uyumlu mükelleflere vergi indirimi başlığı ile Gelir Vergisi Kanunu’nun Mükerrer 121.maddesinde düzenlenen (%5’lik)indirimden yararlanabilmenin ilk şartı, kanunda belirtilen beyannamelerin kanuni süresinde verilmiş olmasıdır.

Bahse konu maddenin 1.fıkrasının 1 numaralı bendindeki parantez içi “(Kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla veya pişmanlıkla verilen beyannameler bu şartın ihlali sayılmaz.)” şeklindeki hükmünü, Mali İdare, "Ancak öncesinde bir beyan verilmiş, sonrasında pişmanlıkla ek beyanda bulunulursa bu imkandan yararlanılır.” şeklinde anlıyor ve öncesinde beyannamenin verilmediği, sadece pişmanlık beyannamesinin olduğu durumların şartları sağlamadığı düşüncesi ile yıllık beyan sisteminde %5 indirimi engelleyen blokaj koyuyor.

Ben bu yorumun doğru olmadığını düşünüyorum. Bu nedenle iyi mükellef indiriminiz engelleniyorsa ihtirazi kayıtla beyanda bulunun, konuyu yargıya taşıyın tavsiyesinde bulunuyorum.

Bu yorumun yanlışlığının temel noktası, parantez içinde bir virgülün olmaması ve fakat Mali İdarece sanki parantez içindeki cümlede, “sonra” kelimesini takip eden, gizli bir “virgül” varmış gibi okunması ve anlamlandırılmasıdır.

Buna göre, parantez içinde iki ayrı durum belirtilerek, bu hallerde (beyannamelerin kanuni süresinde verilmiş olması ) şartın ihlal edilmiş sayılmayacağı hükme başlanmıştır.

1. Kanuni süresinde verilmiş bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla beyanname verilmiş olmasının, indirimden yararlanma şartını ihlal etmeyeceği açıkça ifade edilmektedir.

2. Daha önce hiç verilmemiş olan bir beyannamenin sonradan pişmanlıkla verilmiş olması hali de dahil olmak üzere, beyannamenin pişmanlıkla verilmesi şartın ihlali sayılmamıştır.

Parantez içi cümlenin Mali İdarenin anladığı gibi anlaşılabilmesi için parantez içi cümlede sonra kelimesinden sonra bir virgül konulması gerekiyordu. Ancak, cümleye o virgül konulursa, Mali İdarenin yorumladığı anlam çıkar ve cümledeki veya kelimesi öncesindeki “kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra” bölümü ile birleştirilerek okunabilir/anlamlandırılabilir.

O cümlede virgül yok. Varmış gibi yapılamaz ve varmış gibi yorumlanamaz.

Birinci virgül vakası: Virgülün kanundaki yeri

Bundan 30 sene önce 1.1.1995 ‘te yürürlüğe giren, yatırım indiriminde endeksleme konusunda da bir virgül tartışması yaşanmıştı.

Tartışma yaratan düzenleme şöyleydi: “…Ek 4. madde hükmü 1.01.1995 tarihinden sonra, yatırım teşvik belgesine bağlanmış olan yatırımlar için 1.01.1995 tarihinden itibaren yapılan yatırım harcamalarına uygulanır.”

Virgülü göz önüne alarak okuyanlara göre; 1.01.1995 tarihinden önce teşvik belgesi alınmış olsa dahi, bu yatırımcılar 1.01.1995 tarihinden sonraki yatırım harcamalarını yeniden değerlemeye tabi tutabileceklerdi.

Mali idare, o zaman sanal virgül yaratmamış, olan virgülü yok sayarak, yasanın ruhundan hareketle,1.1.1995 tarihinden sonra teşvik belgesi alanların yatırım harcamalarını yeniden değerlemeye tabi tutabilecekleri, bu tarihten önce alınmış teşvik belgeleri için yasanın verdiği imkândan yararlanılamayacağı görüşündeydi.

Konu yargıya intikal etmiş ve uzunca bir süre yargıyı meşgul etmişti.

Türk Dil Kurumu'nun hakemliğine ihtiyaç var

Bu konuyla bu kez yargıyı meşgul etmemek için Türk Dil Kurumu'na başvurmayı öneriyorum.

Şaka bir yana, nedense bu indirim düzenlemesini uygulamamak için bin bir dereden su getirircesine zorluklar yaratıldığı hissindeyim. Öyle ise lütfen mükellefleri uğraştırmayın ya uygulayın ya da kaldırın gitsin.

Zeki GÜNDÜZ

This email address is being protected from spambots. You need JavaScript enabled to view it.

Danıştay Ofisi Konut Olarak Satanlar İçin Son Noktayı Koydu!

Son günlerde sonucu merakla beklenen davalar birer birer sonuçlanmaya başladı. Hepsi de birbirinden ilginç ve önemli davalar. Örneğin, Ek MTV, Ek vergi, KKM gibi. Sırada emisyon priminde ek vergi ve finansman gider kısıtlaması davaları var!

Bu arada, yukarıda belirtilenler dışında önemli bazı davalarla ilgili olarak verilen kararlar da artık yerleşik hale gelmeye başladı. Bunlardan birisi de, ruhsat veya tapuda ofis olarak gösterilen taşınmazların konut olarak satışında uygulanacak KDV oranı ile ilgili. Bu konudaki tartışma yaklaşık 13 yıldır sürüyor!

Konu tam olarak ne ile ilgili?

Konu, ruhsat veya tapuda ofis olarak gösterilen taşınmazların konut olarak satışında uygulanacak KDV oranı ile ilgili. Bu, KDV oranından KDV iadesine kadar pek çok konuyu yakından ilgilendiriyor.

Maliye tartışmalı düzenlemeyi yaptı, sonra kaldırdı!

Maliye, ruhsat veya tapuda ofis olarak gösterilen taşınmazların konut olarak satışında uygulanacak KDV oranı ile ilgili düzenlemeyi kendisi yaptı, sonra yine kendisi kaldırdı!

Her şey Maliye’nin Sirküleri ile başladı!

Her şey Maliye’nin görüş değiştirmesiyle başladı. Nasıl mı? İşte süreç

KDV’nin yürürlüğe girdiği 1985 yılından itibaren konut ve işyeri satışlarına uygulanacak KDV oranları, ruhsat ve tapu kayıtları esas alınarak tespit ediliyor ve buna göre KDV oranı uygulanıyordu. Ancak, Maliye, 2011 yılında yayınladığı bir Sirkülerle uzun yıllardan bu yana süregelen görüş ve uygulamasını değiştirdi, taşınmazlarda KDV oranının, yapı ruhsatı ile tapu kayıtlarında ne şekilde gösterildiğinden çok, fiilen ne amaçla kullanıldığı/kullanılacağı hususuna bakılarak tespit edilmesi gerektiğini açıkladı (8 Ağustos 2011 tarihli ve 60 Sıra No.lu KDV Sirküleri).

Maliye, bu Sirkülere dayanarak çok sayıda özelge de verdi (GİB’in 23.08.2013 tarih ve 1259, Ankara VDB’nin 05.09.2013 tarih ve 2851, 03.07.2013 tarih ve 20361 sayılı Özelgeleri)

Görüş değişikliği ofislerin konut olarak satılmasına neden oldu!

Evet, bu görüş değişikliği, yapı ruhsatı veya tapuda işyeri, ofis, dükkan, büro olarak yer alan ve net alanı 150 m2’yi geçmeyen taşınmazların konut olarak kullanılmak üzere satılması halinde, bu satışların indirimli oranda (yüzde 1) KDV’ye tabi olması ve bu satışlar nedeniyle yüklenilip indirim konusu yapılamayan KDV’lerin nakden veya mahsuben iade olarak talep edilmesi sonucunu doğurdu. Bu kapsamda çok sayıda KDV iadesi de yapıldı.

Maliye, 2014 yılı sonlarına doğru bu görüşünden vazgeçti!

Evet, gerçekten de ruhsat ve tapuda işyeri – ofis – dükkan olarak kayıtlı taşınmazların konut olarak satılması ve üstüne KDV iadesi alınması oldukça ilginçti. Hatta anlaşılır gibi de değildi.

Nitekim, Maliye, yaptığı hatanın farkına vararak, 2014 yılının sonlarına doğru bu görüşünden vazgeçerek, tekrar doğru olan ilk görüş ve uygulamasına geri döndü, taşınmaz satışlarında KDV oranının, tapu ve ruhsat kayıtları esas alınarak tespit edileceğini açıkladı

Uygulama halen bu görüş çerçevesinde yürütülüyor.

Maliye yaptığı KDV iadelerini cezalı olarak geri istedi!

Maliye, 2011 – 2014 zaman aralığında verdiği özelgeleri esas alarak, ruhsat veya tapuda iş yeri – ofis olarak görünen taşınmazları konut olarak satan ve yanlış KDV oranı uygulayan mükellefler adına eksik tahakkuk ettirdikleri KDV’ler nedeniyle cezalı tarhiyatlar yaptı, bu kapsamda KDV iadesi alan mükelleflerden de, iade tutarlarını haksız iade kapsamında cezalı olarak geri istedi.

Mükellefler olayı Yargı’ya taşıdı!

Maliye’nin önceki görüşüne göre ruhsat veya tapuda iş yeri – ofis olarak görünen taşınmazları konut olarak satıp düşük KDV oranı uygulayan ve/veya KDV iadesi alan mükellefler, haklarında yapılan cezalı tarhiyatları yargıya taşıdı.

Vergi Mahkemeleri Maliye’yi haklı buldu!

Vergi Mahkemeleri bu konuda Maliye’yi haklı buldu.

Verilen kararlarda özetle; taşınmaz teslimlerinde esas alınması gereken kıstasın, inşaat ruhsatı ve tapu kayıtlarının esas alınması gerektiği, kişilerin hangi amaçla sattıkları veya alanların hangi amaçla kullandıklarının uygulanacak KDV oranı açısından bir önem taşımadığı, alıcıların kullanım tercihlerinin önemli olmadığı, aksi halde, bağımsız bölümlerin hukuki nitelendirilmesinin kullanıcıların tercihine bırakılmış olacağı, bunun da vergilendirme tekniğine aykırı bir durum oluşturacağı belirtildi.

Konu Danıştay’a yansıdı!

Danıştay, ilk kararlarında; satışı yapılan taşınmazın iş yeri mi yoksa konut mu olduğuna tapu kayıtları esas alınarak karar verilmesi ve KDV oranının da buna göre belirlenmesi gerektiğine hükmederek, satışı yapılan taşınmazın iş yeri mi yoksa konut mu olduğunun nasıl tespit edileceği hususuna açıklık getirdi (Danıştay 4. Dairesi’nin 08.06.2021 tarihli ve E.2021/2180, K.2021/3054 sayılı, Danıştay 9. Dairesi’nin 07.10.2021 tarihli ve E.2018/2060, K.2021/4580 sayılı Kararları). Yani, Danıştay’ın ilk kararları, kat yönetim planında ofislerin konut olarak kullanılmasına karar verilmesinin herhangi bir öneminin bulunmadığı, bu konuda resmi tapu kayıtlarının esas alınması gerektiği doğrultusunda.

Danıştay’ın 2022 yılında verdiği kararlar da aynı doğrultuda!

Danıştay’ın 2022 yılında verdiği kararlar da aynı doğrultuda devam etti, taşınmaz teslimlerinde inşaat ruhsat kayıtlarının esas alınması gerektiği, kişilerin hangi amaçla sattıkları veya alanların hangi amaçla kullandıklarının uygulanacak KDV oranının tespitinde önem arz etmediği, aksi halde bağımsız bölümlerin hukuki nitelendirmesinin kullanıcıların tercihine bırakılmış olacağı ve bu durumun vergi tekniğine aykırı olduğu, belediyece verilen ruhsatta bağımsız bölümlerin iş yeri olarak isimlendirildiği hususunun tartışmasız olduğu, dolayısıyla iş yeri olarak ruhsatlandırılan ve iş yeri olarak yapı kullanım izni bulunan bağımsız bölümlerin konut olarak tesliminin yapılamayacağı ve indirimli oranda KDV uygulanamayacağı belirtildi (Danıştay 4. D.’nin 18.04.2022 tarihli ve E.2018/6540, K.2022/2618 sayılı Kararı).

Bu kararlara rağmen ümitler hala devam ediyordu!

Yukarıda yer alan kararlara rağmen, ruhsat veya tapuda iş yeri – ofis olarak görünen taşınmazları konut olarak satıp düşük KDV oranı uygulayan ve/veya KDV iadesi alan mükelleflerin ümidi hala devam ediyordu.

2024 yılında verilen kararlar tüm ümitleri bitirdi, son nokta da konuldu!

Danıştay, içinde bulunduğumuz 2024 yılında verdiği kararlar ile, ruhsat veya tapuda ofis olarak gösterilen taşınmazların konut olarak satışında uygulanacak KDV oranı ile ilgili tartışmaya son noktayı da koydu: Satışı yapılan taşınmazın iş yeri mi yoksa konut mu olduğuna tapu kayıtları esas alınarak karar verilmesi ve KDV oranının da buna göre belirlenmesi gerekir. Satın alan kişilerin kullanım durumları ve taahhütleri bağımsız bölümlerin niteliğini ve mükelleflerin vergisel yükümlülüklerini etkilemez (Danıştay 3. Dairesi’nin 15.02.2024 tarihli ve E.2020/4155, K.2024/539, Danıştay 9. Dairesi’nin 05.03.2024 tarihli ve E.2023/3123, K.2024/1098 sayılı Kararları).

Yani, Danıştay’ın konu ile ilgili kararları artık yerleşik hale geldi.

Sonuç olarak;

Danıştay’ın 2024 yılında verdiği bu son kararlar, ruhsat veya tapuda iş yeri – ofis olarak görünen taşınmazları konut olarak satıp düşük KDV oranı uygulayan ve/veya KDV iadesi alan mükelleflerin tüm beklentilerini tamamen bitirdi. Yani, taşınmaz satışlarında alıcıların kullanım şekli veya satın alma amacının değil, tapu kayıtlarının esas alınması ve KDV oranının tapu kayıtlarına göre belirlenmesi gerekiyor. Yani, ruhsat veya tapuda ofis olarak gösterilen taşınmazların konut olarak satışında, tapu kayıtlarının esas alınması ve yüzde 20 oranında KDV hesaplanması gerekiyor.

Alıcıların bu taşınmazları hangi amaçla satın aldıklarının veya bunları hangi amaçla kullanacaklarının herhangi bir önemi bulunmuyor. Satılan taşınmaz tapu kayıtlarında konut olarak yer alıyorsa konutun tabi olduğu KDV oranında, işyeri - ofis olarak kayıtlı ise iş yeri – ofisin tabi olduğu oranda KDV hesaplanması gerekiyor.

Bu kararlarla, son 13 yılda büyük tartışmalara ve ihtilaflara neden olan bir konu daha çözüme kavuşturulmuş oldu.

Darısı diğer ihtilaflı dosyaların başına!..

İşçinin Hatırlatıldığı Halde Görevini Yapmaması Halinde İşveren Haklı Nedenle Fesih Yapabilir Mi?

İş Kanunu'nun 25 maddesinde işverenin haklı fesih yapabileceği durumlar belirtilmiştir. Bu durumlardan biri de "işçinin yapmakla ödevli bulunduğu görevleri kendisine hatırlatıldığı halde yapmamakta ısrar etmesi" dir.

Ancak işçinin iş sözleşmesi her durumda bu madde kapsamında feshedilebilir mi? soruna cevap verilebilmesi için durumun işveren tarafından analiz edilmesi gerekir.

Bu soruya cevap verebilmek için her durumu kendi içerisinde değerlendirmek daha doğru olacaktır.

Değerlendirilmesi gereken durumlar:

? İşçinin görevini yerine getirememesi kendi kusurundan mı kaynaklanıyor?

?İş sözleşmesinde veya sözleşme eklerinde işçinin görevleri belirlenmiş mi?

?İşçi görevlerini biliyor mu? İşçiye tebliğ edilmiş mi?

?Görevini yapmamada ısrar var mı? Yoksa bir defa olan bir şey mi?

?Görevlere uymamanın müeyyideleri çalışanlara bildirilmiş mi?

?Görevi yapmama durumu işverenden veya işyerinden kaynaklanmamalıdır. Örneğin: İşverenin işçiye gerekli ekipmanı verememesi sonucu işçinin görevini yerine getirememesi veya eksik yerine getirmesi bu madde kapsamında değerlendirilemez.

?Görevi yerine getirmemede ısrar doğru belirlenmeli, işçiye ikaz, uyarı, savunma vermesi sonrasındaki durum değerlendirilmeli ısrar durumu analiz edilmelidir.

?Görevini yapmamakla yapamamak arasındaki fark ayırt edilmeli. İşçinin kasten görevini yapmaması veya işveren uyarılarını dikkate almaması durumu ile kendi yetersizliği nedeniyle yapamaması ayrı durum oluşturacaktır.

?İşçiye görevinin dışında görevler verilmiş mi? Kapasitesinin üstünde bir performans mı bekleniyor?

?İşçinin çalışma sürelerine dikkat ediliyor mu? İşçinin bu davranışına aşırı çalışma mı neden oluyor vb.

Bu madde kapsamında yapılan fesihlerde işçinin (yıllık izin, fazla çalışma, prim ) gibi alacaklarının ödenmesi gerekir. Kıdem ve ihbar tazminatı ödenmez.

İşverenler durumun haklı / geçerli neden olup olmadığını iyi analiz etmelidir.

Haklı nedenle fesih yapılacak ise fesih Kodunun 49 olarak seçilmesi gerekir. Bu kodla çıkış yapıldığında işçi işsizlik ödeneğinden yararlanamayacaktır.

MURAT DELİP

Uzmanı

MALİ İDARE ENFLASYON DÜZELTMESİNDEN VAZGEÇEBİLİR!

DÜZELTME İŞLEMLERİ 2024 VE İZLEYEN DÖNEMLERDE VERGİ GELİRLERİNİ AZALTIYOR OLABİLİR Mİ?

Hali hazır hepimizin maçın son dakikalarına mağlup giren takımlar gibi var gücümüzle enflasyon düzeltmesi yapmaya devam ediyoruz. 31.12.2023 tarihli bilançolar düzeltilmeden de düzeltmenin bilançolar üzerindeki etkisini yorumlayamıyoruz. Zira aktifinde ve pasifinde yer alan parasal olmayan kalemlerin düzeltmeye esas tarihlerinin çok geçmiş tarihlere dayanması, paralelinde düzeltme katsayılarının yükselmesine dolayısıyla gelir ve gider etkilerinin o kadar değişkenlik göstermesine neden oluyor, bu hususu defalarca yazmıştık. Yani özetle ne idare tarafı ne mükellef tarafı bilançolar düzeltilip ortaya çıkmadan bu bilançoların 2024 ve izleyen dönemlerdeki vergi etkisini net bir şekilde yorumlayamaz, diye düşünüyorum.

Enflasyon düzeltmesi tamamlanmış bilançoları gözlemlediğimizde, genellikle öz kaynak hesaplarından kaynaklı gider etkisinin, gelir etkisinden fazla olduğu bilanço türleri yaygın karşılaştığımız gerçekler. Bu hali ile mükellefler enflasyon düzeltmesinden kaynaklı daha az vergi öder hale geliyorlar. Mali idarenin 2023 takvim yılı kurumlar vergisi beyannamelerindeki düzeltilmiş bilançoları görmeden enflasyon düzeltmesinden kaynaklı ilave gelir beklentisi içerisine girmemesi gerekir. Bilakis düzeltilmiş bilançolardan kaynaklı daha az vergi ödeyen mükelleflerin sayısı artıyor diye gözlemliyorum. Bu yönü ile düzeltmenin yıllık olarak hesaplanması ve vergi etkisinin olmaması yönünde bir düzenleme karşı karşıya kalınabilir.

Linkedin paylaşımından Alıntı yapılmıştır

Stok Affı ve Öz Sermaye Enflasyon Farklarının Ortaklara Dağıtımı Sorunu

7440 sayılı Kanunun 6/1 maddesi kapsamında mükellefler stoklarında bulunan ancak kayıtlarında yer almayan emtialara ilişkin yapılan bildirim sonucunda bildirilen stok tutarı Stoklar hesabına karşılık 525 KAYDA ALINAN EMTİA ÖZEL KARŞILIK HESABINA kaydedilir. 7440 sayılı Kanuna göre emtia için ayrılan karşılık, ortaklara dağıtılması veya işletmenin tasfiye edilmesi hâlinde, sermayenin unsuru sayılır ve vergilendirilmez.

525 Nolu Hesap parasal olmayan öz sermaye unsuru kıymet olarak enflasyon düzeltmesine tabidir. Bu durumda enflasyon düzeltmesi sonrası farkın da ortaklara dağıtılıp dağıtılamayacağının 213 sayılı Vergi Usul Kanunu Mükerrer 298. Maddesi ile 555 Seri Nolu Vergi Usul Genel Tebliği hükümlerine göre açıklanması gerekir.

555 Seri Nolu Vergi Usul Genel Tebliğine göre 7440 sayılı Kanunlar kapsamında, işletmede mevcut olduğu halde kayıtlarda yer almayan emtianın kayda alınmasına ilişkin olarak oluşturulan karşılık hesapları bilançoda düzeltilmiş değerleriyle yer alır. 555 Seri Nolu Vergi Usul Kanunu Tebliğine öz sermaye kalemlerine ait enflasyon farkları düzeltme sonucu oluşan geçmiş yıl zararlarına mahsup edilebilir veya kurumlar vergisi mükelleflerince sermayeye ilave edilebilir; bu işlemler kâr dağıtımı sayılmaz. Bunun haricinde enflasyon fark hesapları, herhangi bir suretle başka bir hesaba nakledildiği veya işletmeden çekildiği takdirde, bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur ve kar dağıtımı tabi tutulur.

Bu durumda 7440 sayılı Kanun 525 KAYDA ALINAN EMTİA ÖZEL KARŞILIK HESABINA yönelik 2024 sonrasında ortaklara dağıtımı halinde:

- 7440 sayılı Kanuna göre emtia için ayrılan karşılık, ortaklara dağıtılması veya işletmenin tasfiye edilmesi hâlinde, sermayenin unsuru sayılır ve vergilendirilmez.

- 555 Seri Nolu Vergi Usul Genel Tebliğine göre enflasyon düzeltme farkı ortaklara dağıtılırsa , bu işlemlerin yapıldığı dönemlerin kazancı ile ilişkilendirilmeksizin, bu dönemde vergiye tâbi tutulur ve kar dağıtımı tabi tutulur.

Burada üzerinde durulması gereken nokta öz sermaye enflasyon düzeltme farklarının başka hesaba aktarımı, ortağa dağıtımı 525 nolu hesap özelinde değil örneğin 13 sayılı Kanunun 328 ve 329 uncu maddeleri kapsamında oluşturulan sabit kıymet yenileme fonu ile aynı Kanunun 325/A maddesi kapsamında ayrılan girişim sermayesi fonu; 5520 sayılı Kanunun 5/1-e, j ve k bentleri gereğince oluşturulan fonlar;; 26/6/2001 tarihli ve 4691 sayılı Teknoloji Geliştirme Bölgeleri Kanununun ek 3 üncü maddesi ile 28/2/2008 tarihli ve 5746 sayılı Araştırma, Geliştirme ve Tasarım Faaliyetlerinin Desteklenmesi Hakkında Kanunun 3. maddesi kapsamında oluşturulan fon hesapları içinde geçerlidir.

ERSAN KARACA

ERSAN KARACA YEMİNLİ MALİ MÜŞAVİR

Yurt Dışı İştirak Kazançları İstisnası (KVK’nun 5/1-b) Şartlarının Tamamı Sağlanması Dahi İstisnadan Faydalanması Mümkün Olabilir

KVK’nın “5/1-b” maddesi uyarınca kurumların yurt dışından elde ettikleri iştirak kazançlarının %100'ünün KV'den istisna olarak beyan edilebilmesi için aşağıdaki 6 şartın tamamının sağlanması gerekir.

1-İştirak edilen kurumun anonim veya limited şirket niteliğinde bir kurum olması,

2-İştirak edilen kurumun kanuni ve iş merkezinin Türkiye’de bulunmaması,

3-İştirak payını elinde tutan kurumun, yurt dışı iştirakin ödenmiş sermayesinin en az %10’una sahip olması,

4-İştirak kazancının elde edildiği tarih itibarıyla, iştirak payının kesintisiz olarak en az bir yıl süre ile elde tutulması,

5-İştirak kazancının iştirak edilen kurumun faaliyette bulunduğu ülke vergi kanunları uyarınca en az %15 oranında (iştirakin esas faaliyet konusunun finansman, sigorta ya da menkul kıymet yatırımı olması halinde Türkiye’de uygulanan kurumlar vergisi oranında) gelir ve kurumlar vergisi benzeri toplam vergi yükü taşıması,

6-İştirak kazancının, elde edildiği hesap dönemine ilişkin KV beyannamesinin verilmesi gereken tarihe kadar Türkiye’ye transfer edilmesi.

Bu şartlardan herhangi birinin ihlali halinde yurt dışı iştirak kazancının %100'ünün istisna olarak beyan edilmesi mümkün değildir.

7491 sayılı Torba Yasa ile mezkur istisna hükmüne aşağıdaki hüküm ilave edilmiştir.

Kanunî ve iş merkezi Türkiye’de bulunmayan anonim ve limited şirket niteliğindeki yabancı kurumların sermayesine iştirak eden kurumların, bu iştiraklerinden elde ettikleri iştirak kazançları için istisna oranı, iştirak payını elinde tutan şirketin yurt dışı iştirakin ödenmiş sermayesinin en az %50’sine sahip olması ve kazancın elde edildiği hesap dönemine ilişkin kurumlar vergisi beyannamesinin verilmesi gereken tarihe kadar Türkiye’ye transfer edilmesi şartıyla, bu bentte belirtilen diğer şartların sağlanması koşulu aranmaksızın %50 olarak uygulanır.

Bu düzenleme ile ;

- Kanuni ve iş merkezi yurt dışında bulunan anonim ve limited şirketin ödenmiş sermeyesinin en az %50’sine sahipseniz

ve

-Bunlardan elde edilen temettü kazancını, kazancın elde edildiği hesap dönemine ilişkin kurumlar vergisi beyannamesinin verileceği tarihe kadar Türkiye’ye transfer etmişseniz

KVK'nun 5/1-b maddesindeki diğer şartların varlığı aranmaz , ama istisna kazancınn%50 sine uygulanır.

Eğer KVK'nun 5/1-b maddesindeki şartların tamamı zaten sağlanıyorsa uygulanacak istisnanın da %100 olacağı tabiidir.

i

Linkedin Paylaşımından Alıntı Yapılmıştır.

2023 Yılı Tam Tasdik Raporlarının Verilme Süresi

2023 yılına ilişkin Kurumlar Vergisi Beyannamesinin 01/04/2024 ila 06/05/2024 tarihleri arasında verilmesi nedeniyle,

Kurumlar vergisi mükellefleri için 2023 yılına ilişkin Tasdik (Tam Tasdik) Raporlarının 31/07/2024 tarihine kadar (Bu tarih dahil) elektronik ortamda Dijital vergi dairesi sistemi üzerinden gönderilmesi gerekmektedir.

(31/07/2024 tarihi Çarşamba gününe denk gelmektedir.)

(24, 41 Nolu Genel Tebliğ)

Linkedin paylaşımından Alıntı yapılmıştır.