Mehmet Özdoğru

Yabancı Sermayeli Şirket ve İrtibat Bürolarının Bildirim Mükellefiyetleri

Bilindiği üzere, mükelleflerce Mayıs ayında yerine getirilmesi gereken bir takım yükümlülükler mevcuttur. Bu sirkülerimizde yabancı sermayeli şirket, şube ve irtibat bürolarının bildirimleri ve vergi levhası alma zorunluluğuna ilişkin özet açıklamalar ile Mayıs ayı vergi takvimine yer verilmektedir.

A) Yabancı Sermayeli Şirket ve İrtibat Bürolarının Bildirim Mükellefiyetleri

Doğrudan Yabancı Yatırımlar Kanunu (Resmi Gazete: 17/06/2003; 25141) ile bu Kanun kapsamında çıkarılan ve 1 Haziran 2018 tarihli Resmi Gazete'de yayımlanan "Doğrudan Yabancı Yatırımlar Kanunu Uygulama Yönetmeliğinde Değişiklik Yapılmasına Dair Yönetmelik" ile değiştirilen "Doğrudan Yabancı Yatırımlar Kanunu Uygulama Yönetmeliği" (R.G: 20/08/2003; 25205) gereğince yabancı sermayeli şirket, şube ve irtibat bürolarının bildirimleri özetle aşağıdaki şekilde olacaktır.

Doğrudan Yabancı Yatırımlar Kanunu Uygulama Yönetmeliği’nin;

1) Şirket ve Şubelerden İstenecek Bilgiler başlıklı 5 inci maddesi uyarınca kanun kapsamındaki şirket ve şubeler:

- Yetkilendirmiş oldukları nitelikli elektronik sertifika sahibi kullanıcı vasıtasıyla, yetkilendirmeyi müteakip en geç 1 ay içinde, Bakanlık internet sayfasında erişim sağlanan E-TUYS'agiriş yaparak "Yatırımcı", "Ortak Listesi" ve varsa "Bağlı İştirakleri" alanlarındaki bilgileri elektronik ortamda doldurarak kaydedilmesini sağlarlar.

- Faaliyetlerine ilişkin E-TUYS'tayer alan EK-1 Doğrudan Yabancı Yatırımlar İçin Faaliyet Bilgi Formundaki alanları yıllıkbazdave her yıl en geç Mayıs ayı sonuna kadar kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlarlar.

- Sermaye artışı veya azalışı gerçekleşmesi durumunda en geç 1 ay içinde, E-TUYS'tayer alan "Ortaklar Listesi" alanını kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlarlar.

- Sermaye artışı veya hisse devrine istinaden yapılan ödemeler var ise E-TUYS'tayer alan EK-2 Doğrudan Yabancı Yatırımlar İçin Sermaye Bilgi Formundaki alanları ödemeyi takip eden 1 ay içinde kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlarlar.

- Mevcut yerli veya yabancı ortakların kendi aralarındaki veya şirket dışındaki herhangi bir yerli veya yabancı yatırımcıya yaptıkları hisse devirleri sonrasında, E-TUYS'tayer alan "Ortaklar Listesi" alanını, hisse devrinin gerçekleşmesini müteakip en geç 1 ay içinde, kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlarlar.

- İrtibat Bürolarının İşleyişi Hakkında Hükümlerbaşlıklı 8 nci maddesi hükmüne göre:

İrtibat bürolarının faaliyet sürecinde aşağıdaki esaslar geçerlidir;

- İrtibat bürolarına ilk başvurularda, azami 3 yıl süre ile beyan edilen faaliyet kapsamında izin verilir. Faaliyet sürelerini uzatmak isteyen bürolar, faaliyet süresinin sona ermesinden önce Genel Müdürlüğe müracaat ederler.

- Genel Müdürlük süre uzatma taleplerini, büronun geçmiş yıl faaliyetleri, yabancı şirketin Türkiye'de geleceğe yönelik iş planı ve hedefleri, mevcut ve öngörülen harcama tutarı ile istihdam edilen personel sayısı çerçevesinde değerlendirerek yürütülecek faaliyetin niteliğine uygun şekilde aşağıda belirtilen sürelerle sonuçlandırabilir. Pazar araştırması veya yabancı şirketin ürünlerinin ya da hizmetlerinin tanıtımını yapmak üzere izin alan büroların faaliyet süreleri uzatılmaz.

- Kanun kapsamında olmayan yerli sermayeli şirketlerin bildirim yükümlülüklerinin doğmasıdurumunda verilmesi gereken formlar:

Kanun kapsamında bulunmayan tamamen yerli sermayeli şirketler;

- Şirkete yabancı bir yatırımcının iştirak etmesi veya

- Şirketin yaptığı sermaye artışına şirket dışındaki bir yabancı yatırımcının iştirak etmesi suretiyle

hisse devrinin gerçekleşmesi ve şirketin Kanun kapsamına girmesi halinde, E-TUYS'tayer alan "Yatırımcı", "Ortak Listesi" ve varsa "Bağlı İştirakleri" alanlarındaki bilgileri, hisse devrinin gerçekleşmesini müteakip en geç 1 ay içinde, kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlarlar.

B) Vergi Levhası Alma Zorunluluğu

Bilindiği üzere, 6111 sayılı Kanunun 82 nci maddesiyle, VUK'un 5 inci maddesinde yer alan "levhayı merkezlerine, şubelerine, satış mağazalarına iş sahipleri ile mükellefler tarafından kolayca okunup görünecek şekilde asmak zorundadırlar." ibaresi "levhayı almak zorundadırlar." şeklinde değiştirilmiş ve bu değişiklikle vergi levhasının asılma zorunluluğu kaldırılmıştır.

Gelir/kurumlar vergisi mükellefleri tarafından gelir/kurumlar vergisi beyannamelerinin verilmesinden sonra vergi levhası, Gelir İdaresi Başkanlığı bilgi işlem sistemi tarafından söz konusu beyannamelerde yer alan bilgilere göre oluşturularak, mükellefin internet vergi dairesi hesabına aktarılmaktadır.

Vergi levhaları sistem tarafından internet vergi dairesi hesaplarına aktarıldıktan sonra mükellefler, her yıl Mayıs ayının son gününe kadar vergi levhasını almak zorundadırlar.

Buna göre, 2023 yılına ait kurumlar vergisi mükelleflerinin (Sermaye Şirketlerinin) vergi levhasını Dijital Vergi Dairesinden (İnternet Vergi Dairesi) almaları gerekmektedir.

Diğer taraftan, 408 Sıra No.lu Vergi Usul Kanunu Genel Tebliği uyarınca, vergi levhası almak mecburiyetinde olan mükellefler bu levhaları iş yerlerinin;

a) Merkezlerinde,

b) Şubelerinde,

c) Satış mağazalarında,

ç) Çiftçilerin doğrudan doğruya zirai faaliyetleri ile ilgili alım satım işlerinin tedviri için açtıkları yazıhanelerinde,

d) Taşıt işletmeleri ayrıca taşıtlarında (taşıt işletmesi ifadesi, ücret karşılığında yolcu veya eşya taşımacılığını ifade ettiğinden, diğer iş kollarında faaliyet gösteren mükelleflerin taşıtlarında vergi levhası bulundurma mecburiyetleri bulunmamaktadır.)

yetkililerce istenildiğinde ibraz etmek üzere bulunduracaklardır. İş yerinde birden fazla kat veya reyon olması halinde her kat veya reyon için ayrı birer levha alma ve bulundurma zorunluluğu bulunmamaktadır.

C) Vergi ödeme zamanları

Mays ayında gerçekleştirilmesi gereken bazı yükümlülüklere hatırlatma amacıyla aşağıda yer verilmiştir. https://www.verginet.net/

VERGİSİNİ ÖDEMEYENE E-HACİZ YAĞIYOR

Yanlış e-haciz işlemi, mükelleflerin batmasına neden olabilir

Yerel seçimlerin ardından ilk üç ayda bütçe açığı 513 milyar TL’ye çıktı. Tahsil edilemeyen vergi gelirlerinin toplamı 1 trilyon TL’yi aşınca, borcunu ödemeyen mükellefler için de yoğun bir e-haciz bombardımanı başladı. Ancak banka hesaplarına uygulanan e-haciz işlemleri ciddi mağduriyetleri beraberinde getirebilir

Ülkemizde, son 7 yılda 6 kez yapılandırma ve af içeren düzenleme yapıldı. Bu düzenlemeler çerçevesinde 31.03.2024 tarihi itibarıyla yapılan toplam tahsilat 379.242.127.801 TL’dir.

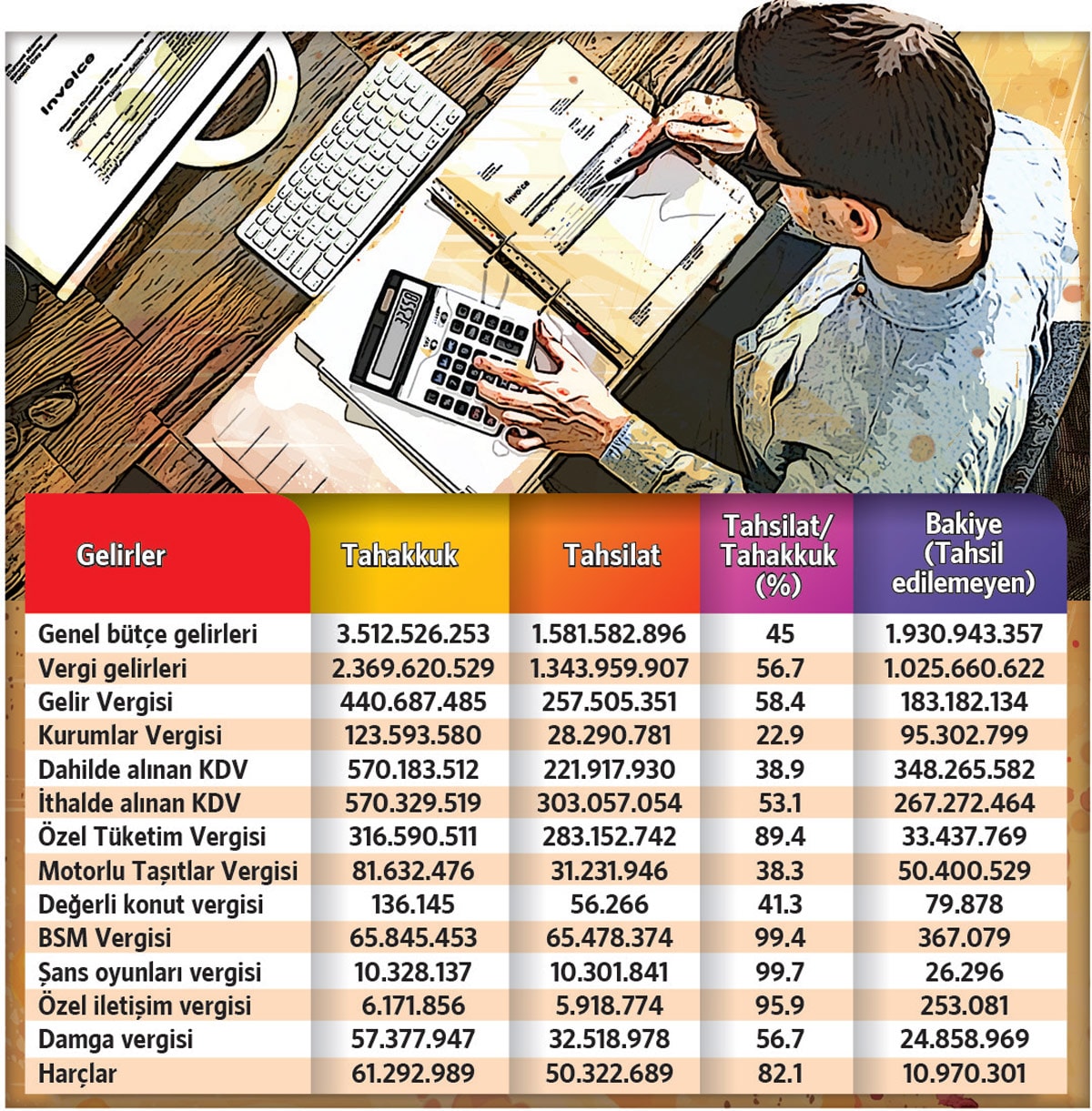

En son çıkartılan 7440 sayılı Kanun kapsamında yapılandırılabilecek olan borç toplamı 31.12.2022 tarihi itibarıyla 552 milyar TL idi. Yapılandırma düzenlemelerine rağmen devletin tahsil edemediği vergi gelirleri toplamı 31.12.2023 tarihinde 874 milyar TL’ye, 31.03.2024 tarihi itibarıyla da 1 trilyon 25 milyar 660 milyon TL’ye çıktı. 31.03.2024 tarihi itibarıyla vergi türlerine göre tahsilat/tahakkuk oranlarını ve tahsil edilemeyen vergi tutarlarını gösteren tablo yan tarafta yer almaktadır.

Tabloda yer alan tahsil edilemeyen vergi gelirleri toplamı ve dahilde alınan Katma Değer Vergisi ile Gelir Vergisi’nde yaşanan tahsilat sorununu aşmak için, vergi müfettişleri tarafından tahsilatı hızlandırma çalışmaları yapılmıştı. Bu çalışmalara rağmen; tahsil edilemeyen vergi gelirleri toplamının yükseldiğini görüyoruz.

TAHSİLAT AKLA GELDİ

Türkiye çok garip bir ülke. Ülkede seçim var ise ne vergi incelemesi yapılıyor, ne de vergi tahsilatı konusunda çaba sarf ediliyor. Geçen yıl mayıs ayında yapılan Milletvekilliği Genel Seçimi ve ikinci tura kalan Cumhurbaşkanlığı seçiminin de etkisiyle, hem vergi inceleme oranı hem de tahsilat/tahakkuk oranı ciddi düşüş kaydetti. Mükellefler bu kez yerel seçimin yapılacak olmasından faydalandılar. Borçlu mükelleflere 01.04.2024 tarihinden itibaren dokunulmaya başlandı.

Elektronik haciz (e-haciz), kamuya olan vergi veya Sosyal Güvenlik Kurumu borcundan dolayı elektronik ortamda maaş ya da banka hesabınızda bulunan para, altın, döviz gibi mal varlığına el konulması işlemidir.

Yerel seçimlerin ardından ilk 3 ayda bütçe açığı 513 milyar TL’ye çıkınca ve tahsil edilemeyen vergi gelirleri toplamı 1 trilyon TL’yi aşınca, borcunu ödemeyen mükelleflere yoğun bir e-haciz bombardımanı gerçekleşti.

KONTROL EDİLMELİ

Mükelleflerin banka hesaplarına uygulanan e-haciz işlemlerinin mükelleflerin ciddi mağduriyetlerine neden olunduğu da bir gerçektir. Her şeyden önce ödeme emri tebliğ edilip borç kesinleşmeden e-haciz işleminin yapılmaması gerekmektedir. E-haciz işlemi uygulamadan önce mükelleflerin mahsup, düzeltme ve tecil-terkin taleplerinin bulunup bulunmadığının, 6183 sayılı Kanun kapsamında tecil-taksitlendirme taleplerinin bulunup bulunmadığı, mükelleflerin yapılandırma yasaları çerçevesinde yaptıkları ödemeler ile ilgili şartları ihlal edip etmedikleri, ödeme emrine karşı yargıya gidilmiş ise yürütmeyi durdurma talebinin olup olmadığı ve borçlu olduğu iddia edilen mükelleflerin vergi dairesi kayıtlarında emanet hesaplarda bir parasının bulunup bulunmadığı kontrol edilmelidir. Özellikle banka kredisi ile yaşayan milyonlarca mükellef olduğu dikkate alındığında; yanlış bir e-haciz işleminin kredilerin geri çağırılması ve mükelleflerin batmasına neden olma ihtimali göz ardı edilmemelidir.

1 trilyon TL’yi aşıyor

Geçen yazdan bu yana yapılan tahsilatı hızlandırma çalışmalarına ve vergi mükelleflerinin vergileri ödemeyip, ödenmesi gereken vergiyi kredi olarak kullanmalarını önlemek için 14.11.2023 tarihinden itibaren aylık gecikme zammı oranının %3.50’ye çıkartılması etkili olmadı. Tahsil edilemeyen vergi gelirleri toplamı 3 ayda 874 milyar TL’den 1 trilyon 25 milyar 660 milyon TL’ye çıktı. Bu artışta yıllık Gelir Vergisi beyannamelerinin tahakkuklarının martta yapılıp ödemenin 5 Nisan 2024’e sarkmasının da küçük bir etki yaptığının altını çizelim. Devletin tahsil edemediği vergi tutarının 31.03.2024 tarihinde 1 trilyon 25 milyar 660 milyon TL olarak gözükmesine rağmen bu tutarın yaklaşık 400 milyar TL’sinin fiktif ve hiçbir surette tahsil edilemeyeceğini de hatırlatmak isterim. Tahsil zaman aşımı süresinin 5 yıl olduğu ülkemizde hâlâ 35 yıl önceki alacakların canlı tutulmaya çalışılması yanlıştır. Fiktif alacakların canlı tutulması, vergi idaresinin gerçek tahsilat performansının görülmesini de engellemektedir.

Uygulama mağduriyet yaratıyor

Uygulamada ödeme emri gönderilmeden e-haciz yapıldığı, bankalarla imzalanan e-haciz uygulama protokollerine rağmen bloke edilen paraların vergi dairesi hesaplarına geçmesinin çok uzun sürdüğü ve sadece 1 gün geçerli olması gereken e-haciz işleminin hesaplarda sürekli haciz şeklinde gözükmesi ciddi mağduriyetler yaratmaktadır. Tatbik edilen elektronik hacizler, o anda borçlu mükellefin banka hesabında mevcut bir mevduatının olup olmaması ile sınırlıdır. Sonsuza kadar mükellefin banka hesabında e-haciz devam edemez. Nedim Türkmen

https://www.sozcu.com.tr/vergisini-odemeyene-e-haciz-yagiyor-p43726

FİNANSMAN GİDER KISITLAMASI ÖZELLİKLİ HUSUSLAR

* Yabancı Kaynakları Öz Kaynakları Aşan Mükellefler Finansman Gider Kısıtlamasına Tabidir.

* Vergi Usul Kanununun 262. Maddesine Göre Yatırımın Maliyetine Eklenen giderler Finansman Gider Kısıtlaması Kapsamı Dışındadırlar. ( Damga Vergisi , Harçlar, Noter, Tapu, Mahkeme, Değer Tespiti, Danışmanlık, Komisyon Ve İlan Giderleri, BSMV)

* Teminat Mektubu Komisyonları, Tahvil İhracı İle İlgili Olarak Yapılan Baskı Ve Benzeri Giderler İle İpotek Masrafları Gibi Herhangi Bir Yabancı Kaynak Kullanımına Bağlı Olmaksızın Yapılan Giderlerin Gider Kısıtlamasına Konu Edilmesi Söz Konusu Değildir. Aynı Şekilde Bir Finansman Gideri Olmayıp Finansman Geliri Azalması Niteliğinde Olan Erken Ödeme İskontoları Veya Peşin Ödeme İskontoları Da Finansman Gider Kısıtlaması Kapsamı Dışındadır.

* Her Bir Geçici Vergilendirme Döneminin Son Günü İtibarıyla Finansman Gider Kısıtlaması Öncesi Vergi Usul Kanununa Göre Çıkaracakları Bilanço Esas Alınmak Suretiyle Öz Kaynak Ve Yabancı Kaynak Mukayesesi Yaparak Finansman Gider Kısıtlamasına Tabi Olup Olmayacaklarını Tespit Edilir.

ÖTEDEN BERİ FAALİYETTE BULUNAN SERBEST MESLEK ERBABININ, İŞLERİNDE KULLANDIKLARI HALDE ENVANTERLERİNE DAHİL ETMEDİKLERİ BİNEK OTOMOBİLLERİNE İLİŞKİN AMORTİSMANLARIN DURUMU

221 seri No.lu Gelir Vergisi Kanunu Genel Tebliği’nin “Binek Otomobillerinin Amortismanları ve Giderleri” başlıklı bölümünde binek otomobiller için amortisman ayrılabilmesi için aşağıdaki açıklamalarda bulunmuştur:

· Öteden beri faaliyette bulunan serbest meslek erbabı, işlerinde kullandıkları halde envanterlerine dahil etmedikleri binek otomobillerini maliyet bedeli ile envanterlerine dahil edebileceklerdir. Maliyet bedelinin tespit edilememesi veya bilinmemesi halinde binek otomobilleri, mükellefler tarafından alış tarihindeki rayice göre tahmin olunacak bedeli ile envantere dahil edilecektir.

· Bu şekilde envantere dahil edilecek binek otomobillerin maliyet bedeli veya alış tarihindeki rayice göre tahmin olunacak bedelinden, otomobilin iktisap tarihinden envantere alınma tarihine kadar ayrılması gereken amortisman tutarlarının indirilmesi gerekmektedir. Dolayısıyla amortisman süresinin başlangıcı binek otomobilinin iktisap edildiği tarih olacaktır. Amortisman süresi dolmamış ise kalan süre için amortisman ayrılabilecektir.

Linkedin paylaşımından Alınıt yapılmıştır.

658 ENFLASYON DÜZELTMESİ ZARARLARI VE FİNANSMAN GİDER KISITLAMASI

Aksi bir karar alınmadığı sürece 2024/2. Geçici Vergi Döneminden itibaren Geçici Vergi Dönemlerinde enflasyon düzeltmesi yapılacak olup, 2024 Hesap Döneminden itibaren pasif parasal olmayan kıymetlerin enflasyon düzeltmesi sonucu oluşan enflasyon zararı "658 Enflasyon Düzeltmesi Zararları" hesabında izlenir. 213 sayılı Vergi Usul Kanununun mükerrer 298. maddesi kapsamında yapılan enflasyon düzeltmesi sonucu oluşan enflasyon düzeltmesi zararları, 18 Seri No.lu Kurumlar Vergisi Tebliği'nde açıklanan "finansman giderleri" arasında yer almadığından, enflasyon düzeltmesi sonucu oluşan zararların finansman gider kısıtlaması hesabında dikkate alınması söz konusu değildir. (11.11.2022 - E-62030549-125[11-2021/]-1317755 Özelge)

STAJYER ÇALIŞTIRMA ZORUNLULUĞU VE YAPTIRIMI

✅ 3308 sayılı Mesleki Eğitim Kanunu'nun 18. maddesi gereğince, 10 ve daha fazla çalışanı olan işyerlerinde çalışan sayısının en az %5’i oranında stajyer çalıştırmaları kanunen bir yükümlülüktür.

✅ Bu bağlamda öğrencilerin stajyer olarak değerlendirilebilmesi için sigortalarının okulları tarafından yapılması gerekmektedir.

✅ Cezası; Stajyer çalıştırma yükümlülüğüne aykırılık halinde ise 3308 sayılı Kanunun 24. maddesine göre;

✔️”10 ve daha fazla personel çalıştıran ve çırak çalıştırmayan işletmeler, beceri eğitimi yaptırması gereken her öğrenci için eğitim süresince her ay asgari ücretin net tutarının 1/3'ü (2024 yılı için 5.667,37 TL) nispetinde,

✔️20 ve daha fazla personel çalıştırılması halinde 2/3'ü nispetinde (2024 yılında 11.334,74 TL) Saymanlık hesabına para yatırmakla yükümlüdürler."

Linkedin paylaşımından Alıntı yapılmıştır.

ARSA ALIMI SONRASI ÖZEL İNŞAATLARDA ENFLASYON DÜZELTMESİ

Bir mamul üretimi olarak görülmesi gereken özel inşaat üretiminde, üretim maliyetinin bir unsuru niteliğine dönüşen arsa payı maliyetinin, inşaat maliyetine yüklenmesi gerekmektedir.

İnşaat yapmak üzere satın alınan arazilerin maddi duran varlık olarak "250 Arazi ve Arsalar" hesabında kayıtlara alınması ancak, giderlerin yansıtma hesapları aracılığıyla üretim hesaplarına aktarma işleminde "250 Arazi ve Arsalar" hesabından "151 Yarı Mamuller- Üretim" hesabına aktarılması gerekmektedir.

Arsa için inşaat yapı ruhsatı alınması tek başına "150 İlk Madde ve Malzeme" hesabında izlenmesini gerektirmez. "150 İlk Madde ve Malzeme" ve "250 Arazi ve Arsalar" hesapları farklı şekillerde enflasyon düzeltmesine tabidir.( 20.04.2005 - 017665 Sayılı Özelge)

Toplulaştırılmış yöntemler kullanılarak düzeltilebilecek parasal olmayan kıymetler, stoklarla sınırlıdır. bu durumda 250 Arazi ve Arsalar Hesabı stok mahiyetinde olmadığından Toplulaştırmış Yöntem Uygulanamaz ve gerçek yöntemle enflasyon düzeltmesi yapılması gerekir.

Boş arsa ve araziler amortismana tabi değildir.

MAYIS/2024 AYI İŞYERİ KİRA ARTIŞ ORANI BELLİ OLDU

TÜFE On İki Aylık Ortalamalara Göre Kira Artış Oranı:%59,64 (MAYIS 2024 döneminde yapılacak kira artışı için TÜİK'in NİSAN 2024 TÜFE verisi kullanılmaktadır.)

Türkiye İstatistik Kurumu (TÜİK), nisan ayı enflasyon rakamlarını açıkladı. Tüketici fiyatı endeksindeki (TÜFE) değişim 2024 yılı Nisan ayında bir önceki aya göre yüzde 3,18, bir önceki yılın Aralık ayına göre yüzde 18,72, bir önceki yılın aynı ayına göre yüzde 69,80 ve on iki aylık ortalamalara göre yüzde 59,64 olarak gerçekleşti.

Mevcut Kira Bedeli: 100.000,00 TL

Kira Artışı Yapılacak Ay: Mayıs 2024

TÜFE Kira Artış Oranı: %59,64 (Mayıs 2024 döneminde yapılacak kira artışı için TÜİK'in Nisan 2024 TÜFE verisi kullanılmaktadır.)

Kira Artış Tutarı: 59.640,00 TL

Aylık Yeni Kira Tutarı: 159.640,00 TL

Yıllık Yeni Kira Tutarı: 1.915.680,00 TL

ÖNEMLİ BİLGİ: Kira artışı hesaplamalarında yasaya uygun olarak TÜİK'in açıkladığı TÜFE ve Yİ-ÜFE verilerinin 12 aylık ortalamalara göre değişim oranı kullanılmaktadır. Halk arasında sıklıkla karşılaşılan, aylık veya yıllık değişim oranları kullanılarak yapılan hesaplamalar kanuna aykırıdır.

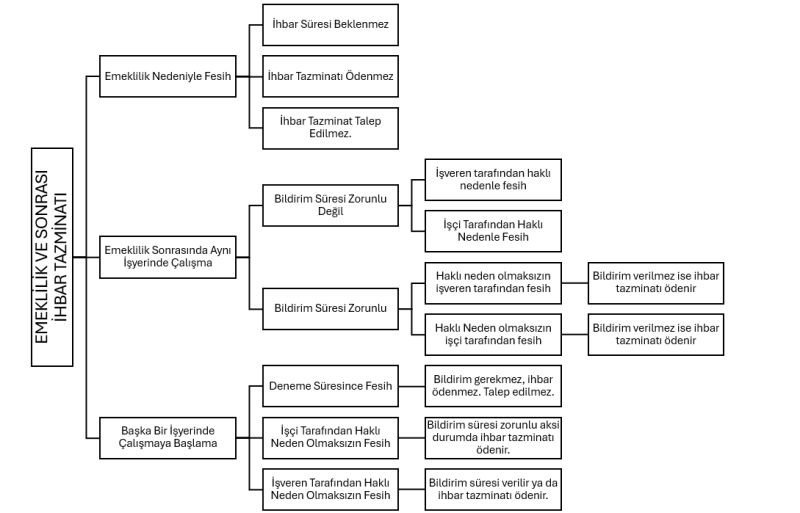

Emeklilik ve Sonrasında Çalışma Halinde İhbar Tazminatı

I. Durum:

İşçinin emekliliği hak etmesi ve iş akdini emeklilik nedeniyle feshetmesi halinde ihbar tazminatı talep edemez. Bu durum işveren içinde geçelidir. İşveren işçiden bildirim süresince çalışmasını veya ihbar tazminatı ödemesini talep edemez.

II. Durum:

İşçinin emeklilik nedeniyle iş akdini feshetmesi ve sonrasında aynı işyerinde çalışmaya başlaması halinde emeklilik sonrasında bildirim zorunluluğu olacak şekilde işveren işçinin iş akdini feshedecek ise bildirim süresince çalıştırır ya da ihbar tazminatı öder. İşçi feshedecek ise bildirim süresi zorunlu olduğu için kıdemine göre 2-8 hafta arasında çalışması gerekir. Aksi durumda ihbar tazminatı öder.

III. Durum

İşçinin emeklilik sonrasında başka bir işyerinde çalışmaya başlaması halinde ise sözleşmeye deneme süresi konulmuş ise bu sürelerde iş akdi her iki taraf için bildirimsiz ve ihbar tazminatsız feshedilebilir. Deneme süresi yoksa veya bittiğinde (bildirim süresi zorunlu olacak şekilde iş akdi feshedilecek ise) işveren veya işçinin bildirim süresi zorunluluğu doğar. Aksi durumda ihbar tazminatı gündeme gelecektir.

IV. Durum:

İşveren veya işçinin emeklilik sonrası çalışması için haklı nedenle feshi halinde işveren veya işçi iş akdini direkt beklemeksizin feshedebileceği için ihbar tazminatı gündeme gelmeyecektir.

Mayıs Ayı Yükümlülüklerine İlişkin Notlar

Kurumlar vergisi beyan dönemi, 6 Mayıs 2024 Pazartesi akşamı itibariyle sona eriyor. Beyan dönemi ve enflasyon düzeltesi işlemleri eminim konuyla ilgili çalışanların bütün zamanını alıyordur. Bu işler bütün yoğunluğuyla devam ederken, bugün itibariyle bir taraftan geçici vergiyle ilgili yoğunluk başlıyor, bir taraftan da mayıs ayına ilişkin bazı yükümlülükler bizi bekliyor.

İş yoğunluğunda gözden kaçmasın diye, mayıs ayı yükümlülüklerinden özellikli olanları aşağıda özetledim.

Yabancı sermayeli şirketlerin ve irtibat bürolarının yıllık bildirimleri

Doğrudan Yabancı Yatırımlar Kanunu ve bu Kanun’un verdiği yetkiye dayanılarak çıkartılan Doğrudan Yabancı Yatırımcılar Kanunu Uygulama Yönetmeliği’nde yapılan düzenlemeler çerçevesinde, yıllık bazda ve her yılın mayıs ayı sonuna kadar;

- Kapsamdaki şirket ve şubeler, sermaye ve faaliyetlerine ilişkin olarak, Elektronik Teşvik Uygulama ve Yabancı Sermaye Bilgi Sisteminde (E-TUYS) yer alan Doğrudan Yabancı Yatırımlar İçin Faaliyet Bilgi Formu’ndaki alanları kullanıcı vasıtasıyla elektronik ortamda doldurarak kaydedilmesini sağlamak,

- İrtibat büroları, geçmiş yıl faaliyetlerine ilişkin, Yönetmelik ekinde yer alan İrtibat Bürolarının Faaliyetlerine İlişkin Bilgi Formunu, Sanayi ve Teknoloji Bakanlığı Teşvik Uygulama ve Yabancı Sermaye Genel Müdürlüğü’ne göndermek,

zorundalar.

Yönetmelikte, faaliyette bulunan irtibat bürolarının bildirimi yapmamaları durumunda, süre uzatma taleplerinin değerlendirmeye alınmayacağı ve faaliyet izinlerinin de re’sen iptal edilebileceği hükmü var. Önemli bir yaptırım. Diğer şirket ve şubelerin bildirim yükümlülüklerini yerine getirmemesi durumunda uygulanacak bir müeyyideye yer verilmemiş. Ancak bu yükümlülüklerin yerine getirilmesi yine de atlanmamalı, mutlaka bir yerde etkisi görülebilir.

Yatırım indirimi stopajı beyan ve ödemesi

Yatırım indirimine son verileli çok oldu ama geçmişten gelen haklar nedeniyle gittikçe azalan tutarda da olsa yatırım indirimi istisnasından yararlananlar var.

Gelir Vergisi Kanunu’nun geçici 61. maddesi kapsamında nisan ayında verilen beyannamede bu istisnadan yararlanan kurumların, kâr dağıtımı yapıp yapmadıklarına bakılmaksızın, yararlandıkları tutar üzerinden %19,8 oranıyla hesapladıkları stopajı, (26 Mayıs hafta sonuna rastladığından) 27 Mayıs akşamına kadar beyan etmeleri ve ödemeleri gerekiyor.

Denetim kuruluşlarının ve elektrik üretim şirketlerinin yıllık harçları

Harçlar Kanunu gereği, bağımsız denetim kuruluşları yetkilendirme belgeleri, elektrik üretim faaliyetinde bulunan kurumlar ise elektrik üretim lisansı için harç ödemekteler.

Denetim kuruluşlarının yetkilendirme belgeleri ilk alındığı yıl maktu harca, sonraki yıllarda ise Kanun’la belirlenen tutardan az olmamak koşuluyla, nispi harca tabi. Nispi harcın matrahı, denetim faaliyetlerinden elde edilen gayrisafi iş hasılatı. Nispi harcın, kurumlar vergisi beyannamesi verme süresi içinde verilen bildirim üzerine tahakkuk ettirilmesi ve mayıs ayı içinde ödenmesi gerekiyor.

Elektrik üretim şirketlerinin üretim lisansı harcı ise kanunla tanımlanan bir önceki yıl gayri safi iş hasılatı üzerinden hesaplanıyor, kurumlar vergisi beyanname verme süresi içinde verilen bildirim üzerine tahakkuk ettiriliyor ve mayıs ayı içinde ödeniyor.

Emlak vergisi birinci taksit ödeme zamanı

Emlak vergisinin ilk taksitinin mayıs, ikinci taksitinin ise kasım ayı içinde ödenmesi gerekiyor.

İş yerleri için ödenmesi gereken çevre temizlik vergisinin ödeme zamanı da emlak vergisiyle aynı. Konutlar için çevre temizlik vergisi su faturasının içinde tahsil ediliyor. Ayrıca bir ödeme yok.

Vergi levhasının yazdırılması

Vergi Usul Kanunu’nun 5. maddesi gereği, vergi levhalarının mayıs ayı sonuna kadar yazdırılması gerekiyor.

Elektronik ortamda alınan vergi levhalarının vergi dairesine veya meslek mensuplarına onaylattırılmasına gerek yok. İnternet vergi dairesinden çıktı olarak alınması ve istendiğinde ibraz edilmek üzere işyerlerinde bulundurulması yeterli.

Vergi levhasının alınmaması ve istendiğinde ibraz edilmemesi durumunda özel usulsüzlük cezası kesiliyor. Bu tutar 2024 yılı için 1.700 lira.

Recep BIYIK

https://www.ekonomim.com/kose-yazisi/mayis-ayi-yukumluluklerine-iliskin-notlar/740823