Mehmet Özdoğru

Kooperatiflerde Bağımsız Denetim Zorunluluğu

1 Şubat 2022 tarih ve 31737 sayılı Resmî Gazete’ de yayımlanan “Kooperatif ve Üst Kuruluşlarının Denetimine Dair Yönetmelik” ile kooperatiflere denetleme organının yapacağı denetimin dışında şartları taşıması halinde kooperatiflere dış denetim zorunluluğu getirilmiştir.

Kooperatiflerde dış denetimin konusu; kooperatif finansal tablolarının, Kooperatifler Kanunu, Türk Ticaret Kanunu, Vergi Usul Kanunu ve ilgili mevzuata göre hazırlanıp hazırlanmadığı; gelir ve giderlerinin dayanağını oluşturan belgelerin ilgili mevzuata uygun olarak düzenlenip düzenlenmediği; gelir ve gider hesapları ile bilanço hesaplarının defter, kayıt ve belgelerle uyumlu olup olmadığıdır. Yönetim kurulu yıllık faaliyet raporu içerisinde yer alan finansal bilgiler de dış denetimin kapsamı içindedir.

Aşağıdaki şartlardan birini sağlayan faal kooperatifler dış denetime tabidir: a) Tarım satış, tarım kredi, esnaf ve sanatkârlar kredi ve kefalet, pancar ekicileri kooperatifleri.

b) Yapı ruhsatı alınmış ve ortak sayısı 100 veya daha fazla olan yapı, turizm geliştirme ve gayrimenkul işletme konularında faaliyet gösteren kooperatifler.

c) Faaliyet konusuna bakılmaksızın 30 milyon Türk lirası ve üstü net satış hasılatı olan kooperatifler.

ç) Faaliyet konusuna bakılmaksızın 2.000 ve daha fazla ortağı bulunan kooperatifler.

Kooperatiflerin (c) bendindeki şartı art arda iki hesap döneminde sağlamaları durumunda, müteakip hesap döneminden itibaren dış denetime tabidir.

Kooperatiflerin yıllık net satış hasılatı hesaplanırken vergi mevzuatı çerçevesinde kamu idarelerine sunulmak üzere hazırlanan art arda iki hesap dönemine ilişkin bilanço ve gelir tablosu dikkate alınır. Yıllık net satış hasılatının hesaplanmasında varsa kooperatiflerin bağlı ortaklıkların ve iştiraklerin yıllık net satış hasılatı da dikkate alınır.

Kooperatiflerde dış denetim yapabilecekler;

a) Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu tarafından yetkilendirilen bağımsız denetçiler,

b) 3568 sayılı Kanuna tabi meslek mensupları,

c) İlgili Bakanlıkça dış denetimle yetkilendirilen, bağlı olunan merkez birlikleri veya merkez birliği kurulamamışsa bağlı olunan birlikler tarafından yapılabilir.

Dış denetçiler, kuruluşta ana sözleşmeyle; sonraki dönemlerde genel kurul kararıyla “görev yapacağı hesap dönemi içerisinde” seçilirler. Dış denetçinin seçimi, ticaret siciline tescil ve Türkiye Ticaret Sicili Gazetesinde ilan ettirilir.

DIŞ DENETİME TABİ OLDUĞU HALDE SÖZ KONUSU DENETİMİ YAPTIRMAYAN KOOPERATİFLERİN FİNANSAL TABLOLARI, YÖNETİM KURULU YILLIK FAALİYET RAPORU VE İBRA KONULARINDA ALINAN GENEL KURUL KARARLARI GEÇERSİZ OLACAKTIR.

Yönetmeliğin dış denetime ilişkin hükümleri 01.01.2023 tarihinde yürürlüğe girecektir. Bu sebeple, denetime tabi kooperatiflerin 2023 yılında yapacağı genel kurullarında “2023 yılı hesap dönemi için” dış denetçi seçmesi gerekmektedir

Meslek Mensuplarına İlişkin Erteleme (SGK Genel Yazı)

T.C.

SOSYAL GÜVENLİK KURUMU BAŞKANLIĞI

Sigorta Primleri Genel Müdürlüğü

Sayı : E-24010506-010.07.01-68143973

Konu : Meslek Mensuplarına İlişkin Erteleme

Tarih: 22.03.2023

GENEL YAZI

Bilindiği üzere, mücbir sebep hali ilan edilen Adıyaman, Hatay, Kahramanmaraş ve Malatya illerinde faaliyet gösteren meslek mensuplarıyla 6/2/2023 tarihi itibariyle aracılık ve sorumluluk sözleşmesi bulunan ve mücbir sebep ilan edilen yerler dışında işyeri bulunan işverenler hakkında 2023-8 ve 2023-9 sayılı genelgeler yayımlanmıştır.

2023-8 sayılı genelgede “Otomatik olarak erteleme dışında kalan ancak bu genelge kapsamında iddia eden işverenlerin Hazine ve Maliye Bakanlığının ilgili taşra biriminden erteleme kapsamında oldukların dair alacakları belge ile Sosyal Güvenlik İl Müdürlüğüne /Sosyal Güvenlik Merkezine başvurmaları ve bu kapsamda olduklarının anlaşılması halinde erteleme işlemleri işveren intra-işveren-terkin ve ertelemeler dönem bazında borç erteleme menüsü vasıtasıyla yapılacaktır.” ifadesi yer almaktadır.

Ancak, meydana gelen depremden etkilenen illerde vergi dairelerinin hasarlı ya da yıkılmış olması, vergi dairesi çalışanlarının yaralı ya da vefat etmiş olmaları, teknik ve fiziki altyapı yetersizliği gibi nedenlerle erteleme kapsamında olunduğuna dair Hazine ve Maliye Bakanlığının ilgili taşra biriminden söz konusu belgelerin verilmesinde sıkıntılar yaşandığı anlaşılmıştır.

Söz konusu durumla ilgili olarak Gelir İdaresi Başkanlığı’ndan Adıyaman, Hatay, Kahramanmaraş ve Malatya illerine ilişkin mükelleflerle/işverenlerle aracılık ve sorumluluk sözleşmesi bulunan ve muhtasar ve prim hizmet beyannamesi gönderen meslek mensuplarının bilgileri alınmıştır.

Bu kapsamda; Adıyaman, Hatay, Kahramanmaraş ve Malatya illerinde faaliyet gösteren meslek mensuplarıyla aracılık ve sorumluluk sözleşmesi bulunmasına karşın otomatik olarak erteleme işlemi yapılmadığını iddia eden işverenler tarafından genel yazı ekinde yer alan meslek mensuplarıyla aracılık ve sorumluluk sözleşmesi bulunduğuna dair sözleşmenin ibraz edilmesi halinde, 2023-8 ve 2023-9 sayılı sayılı genelgelerde belirtilen usul ve esaslar doğrultusunda Sosyal Güvenlik İl Müdürlüğü /Sosyal Güvenlik Merkez Müdürlükleri tarafından erteleme işlemleri yapılacaktır.

Zeki ÖZDEMİR

Genel Müdür V.

EK: Aracılık ve Sorumluluk Sözleşmesi Bulunan Meslek Mensuplarına İlişkin

İki Ayrı İşverenden Ücret Alanlar Beyanname Verecek

Gerçek kişilerin gelirleri gelir vergisine tabidir. Yedi gelir unsurundan oluşan gelir vergisi beyannamesi her yıl Mart’ta beyan edilir. Yıllık beyannameyle beyan edilecek gelirlerden biri de belli tutarı aşan ve iki ayrı işverenden alınan ücret gelirleridir…

2022 yılına ilişkin olup 2023 yılı Mart ayında beyan edilecek yıllık gelir vergisi beyannamesi; gerçek kişilerce bir takvim yılında elde edilen ticarî kazanç, ziraî kazanç, ücret, serbest meslek kazancı, gayrimenkul sermaye iradı, menkul sermaye iradı ve diğer kazanç ve iratlar olmak üzere yedi gelir unsurundan oluşmaktadır. Mart ayına girmiş olduğumuz bu süreçte, yıl içerisinde kesinti yoluyla vergisi ödendiği halde, bazı ücret gelirlerinin yıllık gelir vergisi beyannamesiyle beyan edilmesi gerekiyor. Ücret; para şeklinde olabileceği gibi ayni veya para ile temsil edilebilen menfaat şeklinde de olabilir. Ücretin; ödenek, tazminat, kasa tazminatı (mali sorumluluk tazminatı), tahsisat, zam, avans, aidat, huzur hakkı, prim, ikramiye, gider karşılığı veya başka adlar altında ödenmiş olması veya bir ortaklık ilişkisi niteliğinde olmamak şartı ile kazancın belli bir yüzdesi şeklinde tayin edilmiş bulunması ücretin niteliğini değiştirmez.

BEYAN EDİLECEK ÜCRETLER

2022 yılında, tek işverenden alınmış ve kesinti suretiyle vergilendirilmiş ücret gelirlerinin yıllık tutarı 880 bin lirayı aşması durumunda 2023 yılı Mart ayında yıllık beyanname ile beyan edilmesi gerekecektir. Yıllık tutarı 880 bin lirayı aşmazsa yıllık beyanname verilmeyecek. Ücret gelirlerinin yıllık beyannameye dâhil edilmesi halinde, beyan edilen gelir üzerinden hesaplanan vergiden, yıl içinde ödenen ücret üzerinden kesilen gelir vergisinin asgari geçim indirimi düşülmeden önceki tutarı mahsup edilecek olup kalanı ödenecektir.

Ücret gelirlerinin vergilendirilmesinde, tek işverenden ücret geliri elde edenler ile birden fazla işverenden ücret geliri elde edenlerin durumuna göre önem arz etmektedir. Buna göre;

— Tek işverenden kesinti yoluyla vergilendirilmiş ücret geliri elde eden ve ücret toplamı 2022 yılında 880 bin lirayı (2023 yılı için 1.900 bin lira) aşan ücretliler,

— Birden fazla işverenden kesinti yoluyla vergilendirilmiş ücret geliri elde eden ücretlilerden, birden sonraki işverenden aldıkları ücretlerin toplamı 2022 yılında 70 bin lirayı (2023 yılı için 150 bin lira) aşan ücretliler,

— Birden fazla işverenden kesinti yoluyla vergilendirilmiş ücret geliri elde eden ücretlilerden, birinci işverenden aldıkları ücret geliri dâhil olmak üzere aldıkları ücretlerin toplamı 2022 yılında 880 bin lirayı aşan ücretliler,

— Tevkifata tabi ücret gelirleri 2022 yılında 880 bin lirayı aşan veya birden fazla işverenden ücret alan ve birden sonraki işverenden aldıkları ücretlerin toplamı 70 bin lirayı aşan profesyonel spor yarışmaları ile basketbol ve voleybol spor dallarının en üst liglerindeki yarışmaları yöneten spor hakemleri,

— Tevkifata tabi olan ücret geliri toplamı 2022 yılında 880 bin lirayı aşan sporcular ücret gelirlerinden dolayı yılık gelir vergisi beyannamesi vermek zorundadırlar.

BEYAN VE ÖDEME

Yukarıdaki izahatlar çerçevesinde 2022 yılında ücret geliri elde edenler, 2023 yılı Mart ayında (1 Mart-31 Mart) yıllık gelir vergisi beyannamesi vermek zorundadırlar. Yıl içerisinde, işverenleri tarafından kesinti yoluyla ödenen vergileri, hesaplanan vergilerinden mahsup edildikten sonra (varsa) kalan vergileri Mart ve Temmuz ayları olmak üzere iki eşit taksitle ödenmesi gerekiyor. Bazı durumlarda ise iade çıkabiliyor, iade çıkması halinde ise ilgili tutar kişiye iade ediliyor. Beyanname vermek zorunda olacak kişiler beyannamelerini; GİB üzerinden Hazır Beyan Sistemi aracılığıyla internet ortamında beyan edebilirler.

Yüksek ücret alan veya birden çok işverenden ücret alanların ücret gelirlerinden dolayı bir sonraki yıl Mart ayında beyanname vermeleri gerektiği halde beyannamelerini ihmal ettikleri ve ciddi vergi ve cezalarıyla karşı karşıya kaldıkları biliniyor. Özellikle yıl içerisinde işyeri değiştirerek birden çok işverenden ücret alanların bu duruma dikkat etmeleri gerekiyor. Bu durumda olanların bir mali müşavire danışarak beyanlarını hatasız vermelerinde fayda bulunuyor.

Talha APAK

Yeminli Mali Müşavir

Öğretim Görevlisi

Alomaliye.com Yayın Kurulu Başkanı

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.alomaliye.com/2023/03/22/iki-ayri-isverenden-ucret-alanlar/

En Düşük Emekli Maaşı 7.500 lira Oluyor

Cumhurbaşkanı Recep Tayyip Erdoğan, NTV canlı yayınında gazetecilerin sorularını yanıtladı. Erdoğan son günlerin merak edilen konusu emekli maaşlarıyla ilgili de açıklamalar yaptı. Erdoğan en düşük emekli maaşının 7500 lira olacağını açıkladı.

Bu akşam buradan güzel müjdeyi vermiş olayım

Erdoğan "Emeklilerle ilgili çalışmamızı yaptık. Bu rakamı da Çalışma ve Sosyal Güvenlik Bakanlığımız, Hazine ve Maliye Bakanlığımızla belirledik. Açıklamak yine bana kaldı. Bu akşam buradan güzel müjdeyi vermiş olayım. Bunu 7 bin 500 lira olarak bu akşam buradan açıklamış oluyoruz" ifadelerini kullandı.

Milletimize, tüm emeklilerimize hayırlı ve uğurlu olsun

Konuyla ilgili Twitter adresinden de bir paylaşım yapan Erdoğan, “En düşük emekli aylığını 7 bin 500 liraya yükseltme kararı aldık. Milletimize, tüm emeklilerimize hayırlı ve uğurlu olsun” ifadelerini kullandı.

https://www.dunya.com/gundem/erdogan-acikladi-en-dusuk-emekli-maasi-7-bin-500-lira-haberi-689210

Emeklilik Sonrası Çalışmaya Devam Edecek Sigortalıların SGK Bildirim İşlemleri

Emeklilik Sonrası Çalışmaya Devam Edecek Sigortalıların SGK Bildirim İşlemleri Nasıl Olmalıdır?

EYT kapsamında birçok sigortalının emeklilik hakkını elde etmesi ve bu kişilerin birçoğunun da aynı veya başka işyerinde çalışmaya devam etmeleri nedeniyle, bu kişilerin SGK bildirimlerinin nasıl olması gerektiği konusunda oluşan tereddütler SGK ile iletişime geçilerek aşağıda açıklanmıştır. Emeklilik hakkı olan çalışanların, emeklilik başvurularını yapabilmelerinin ilk koşulu, işten ayrılışlarının gerçekleştirilmesidir. Bu durumda kişinin işten ayrılışı “08-Emeklilik (yaşlılık) veya toptan ödeme nedeniyle” kodu kullanılarak gerçekleştirilmelidir. İşten çıkışı yapılan çalışan Sosyal Güvenlik Kurumu’na bizzat başvuru yaparak veya elektronik olarak e-Devlet üzerinden emeklilik başvurusunu yapabilmektedir. Emeklilik nedeniyle işten ayrılan sigortalıların yeniden çalışmaya başlamalarında herhangi bir sakınca bulunmamaktadır. Ancak burada dikkate edilmesi gereken en önemli husus, çalışanın emeklilik için başvuru yaptığı tarihi takip eden gün ve sonrasında işe girişinin tekrar yapılmasıdır.

Örnek 1: Sigortalı (A)’nın 22.03.2023 tarihinde emeklilik nedeniyle “08-Emeklilik (yaşlılık) veya toptan ödeme nedeniyle””, işten ayrılışı yapılmış ve aynı gün emeklilik başvurusunu yapmıştır. Sigortalı (A) ile çalışmaya devam edecek olan aynı işveren, 23.03.2023 tarihinde 8- Sosyal güvenlik destek primi” sigortalılık kodu ile 4A sigortalı işe giriş bildirgesini vermiştir. Bu durumda sigortalı emeklilik hakkını kazanmış ise 01.04.2023 tarihi itibarıyla yaşlılık aylığı almasında bir sakınca bulunmamaktadır.

Emeklilik nedeniyle “08-Emeklilik (yaşlılık) veya toptan ödeme nedeniyle” kodu ile işten çıkışı yapılıp, “8- Sosyal güvenlik destek primi” sigortalılık kodu ile 4A sigortalı işe giriş bildirgesi verilen sigortalıların muhtasar ve prim hizmet beyannamesi bildirimi ise; işten çıkışı verilen tarihe kadar “1 No.lu Belge: Hizmet Akdi İle Tüm Sigorta Kollarına Tabı Çalışanlar (Yabancı Uyruklu Sigortalılar Dahil) “belge türü ile SGDP işe giriş tarihinden itibaren ise” 2 No.lu Belge: Sosyal Güvenlik Destek Primine Tabi Çalışanlar” belge türü ile yapılmalıdır. Ancak aynı ayda iki belge türünden yapılan toplam gün sayısı 30 günü geçerse, 1 gün için bu iki belge türünden birisi için 1 günlük “13 Diğer Nedenler” eksik gün kodu girilmelidir.

Örnek 2: Örnek 1 de belirtilen sigortalının Mart ayında kesintisiz çalıştığı varsayılarak 2023 yılı Mart ayı muhtasar ve prim hizmet beyannamesi şu şekilde yapılmalıdır.

Alternatif 1: (Mart ayı 31 çektiği için)

| Sigortalı | Bildirim Yapılan Ay | Belge türü | Bildirilen Gün Sayısı | Eksik Gün Sayısı | Eksik Gün Nedeni |

| Sigortalı A | 2023-Mart | 1 | 22 | 1 | 13 |

| Sigortalı A | 2023-Mart | 2 | 9 | – | – |

Alternatif 1: (Mart ayı 31 çektiği için)

| Sigortalı | Bildirim Yapılan Ay | Belge türü | Bildirilen Gün Sayısı | Eksik Gün Sayısı | Eksik Gün Nedeni |

| Sigortalı A | 2023-Mart | 1 | 22 | – | – |

| Sigortalı A | 2023-Mart | 2 | 9 | 1 | 13 |

Kaynak: TÜRMOB

GSS Prim Borcu İçin 31 Ağustos’a Kadar Süre

Vergi ve prim borçları ile kamuya olan diğer borçların yapılandırılması için başvurular devam ediyor. Cumhurbaşkanı tarafından bir aylık uzatma yetkisinin kullanılmaması halinde başvuru süresi 31 Mayıs 2023 tarihinde sona erecek. Yapılandırma işlemi, 31 Aralık 2022 tarihine kadar olan borçlar için yapılacak. Yapılandırılan borçların gecikme cezası ve faizi silinecek, onun yerine enflasyon farkı hesaplanacak. Peşin ödeme yapanlardan, anapara ile enflasyon farkının yüzde 10’u alınacak. 48 aya kadar taksit imkânından yararlananlara ise yıllık yüzde 9 oranında vade farkı uygulanacak.

Sigortalı bir işte çalışmayanlar ile bakılmakla yükümlü olmayanların genel sağlık sigortası tescilinin yapılması zorunluğu bulunuyor. Öğrenimini tamamlayan çocuklar, (ilköğretim mezunlarında 18 yaşını, ortaöğretim mezunlarında 20 yaşını, yükseköğretim mezunlarında ise 25 yaşını aşmamak şartıyla) mezuniyeti izleyen iki yıldan sonra GSS yükümlüsü oluyorlar. GSS yükümlülerinden, hane içinde kişi başına geliri brüt asgari ücretin 3’te 1’inden (3.336 TL) az olanların primi hazineden karşılanıyor. Hane içinde kişi başına geliri 3.336 TL’yi aşanların ise yürürlükteki asgari ücretin yüzde 3’ü oranında prim ödemeleri gerekiyor. 2023 yılında ödenmesi gereken aylık GSS prim tutarı 300.24 TL.

BAŞVURU GEREKMİYOR, DOĞRUDAN ANLAŞMALI BANKAYA ÖDEME YAPILABİLECEK

2022 Aralık ayı ve önceki aylara ilişkin GSS prim borçlarının 31 Ağustos 2023 tarihine kadar ödenmesi halinde, bu borçlara ilişkin gecikme cezası ve gecikme zammı gibi fer’i alacaklar silinecek. GSS prim borçlarının yapılandırılması için başvuru şartı aranmayacak. Borç anaparası, Sosyal Güvenlik Kurumu ile anlaşmalı bankalara 31 Ağustos 2023 tarihine kadar ödendiği takdirde gecikme faiz ve cezaları silinecek.

Aralık 2022 tarihine kadar olan GSS prim borçlarının 31 Ağustos’a kadar ödenmemesi halinde, gecikme cezası ve gecikme zammı uygulanacak.

Yapılandırmadan yararlanarak 2022 öncesi borcunu ödeyenlerin, 2023 Ocak ayından sonraki GSS primlerini düzenli ödemeleri gerekiyor.

ÖDEME GÜCÜ OLMAYAN GELİR TESTİNE GİREBİLİR

GSS primlerini ödeme gücü olmayanlar, prim borcundan tümüyle kurtulmak için gelir testine girebilecekler. Gelir testinin 31 Temmuz 2023 tarihine kadar yapılması gerekiyor. Yapılacak gelir testinde hane içinde kişi başına gelirin 3.336 TL’nin altında çıkması halinde başlangıçtan beri doğmuş prim borçları silinecek.

Hane içinde kişi başına gelirin 3.336 TL’nin üzerinde çıkması halinde, yukarıda anlattığımız şekilde ödeme yapılması gerekiyor.

BORCU OLANLARA YIL SONUNA KADAR SAĞLIK HİZMETİ

GSS prim borcu bulunanlar normalde SGK üzerinden sağlık hizmeti alamıyorlar. Ancak, vatandaş mağdur olmasın diye uzun süredir geçici düzenlemeler ile prim borcu olanlara da sağlık hizmetinden yararlanma hakkı tanınıyor. Bu kapsamda, GSS prim borcu bulunanlar bu yılın sonuna kadar devlete ait hastaneler ile devlet üniversitelerine ait hastanelerden sağlık hizmeti almaya devam edecekler. Özel hastanelerden ve özel üniversitelere ait hastanelerden ise sağlık hizmeti alamayacaklar.

https://www.haberturk.com/gss-prim-borcu-icin-31-agustosa-kadar-sure-3576042-ekonomi

7440 Sayılı Kanun Kapsamında Gümrük Alacaklarının Yeniden Yapılandırılmasına İlişkin Tebliğ Resmi Gazetede Yayımlandı

23 Mart 2023 Tarihli Resmi Gazete

Sayı: 32141

Ticaret Bakanlığından:

Amaç ve kapsam

MADDE 1- (1) Bu Tebliğin amacı; 31/12/2022 tarihinden (bu tarih dâhil) önce 27/10/1999 tarihli ve 4458 sayılı Gümrük Kanunu ve ilgili diğer kanunlar kapsamında gümrük yükümlülüğü doğan ve Ticaret Bakanlığına bağlı tahsil daireleri tarafından 21/7/1953 tarihli ve 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanun hükümlerine göre takip edilen gümrük vergileri, idari para cezaları, faizler, gecikme faizleri, gecikme zammı alacaklarının 9/3/2023 tarihli ve 7440 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun kapsamında yeniden yapılandırılarak tahsiline ilişkin usul ve esasları belirlemektir.

Dayanak

MADDE 2- (1) Bu Tebliğ, 9/3/2023 tarihli ve 7440 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunun 9 uncu maddesinin yirminci fıkrasına dayanılarak hazırlanmıştır.

Tanımlar

MADDE 3- (1) Bu Tebliğin uygulanmasında;

a) Alacak: 31/12/2022 tarihinden (bu tarih dâhil) önce 4458 sayılı Kanun ve ilgili diğer kanunlar kapsamında gümrük yükümlülüğü doğan ve 6183 sayılı Kanun hükümlerine göre gümrük idarelerince takip edilen gümrük vergileri ve bunlara bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacakları ile idari para cezalarını,

b) Geç ödeme zammı: Kanuna göre ödenmesi gereken tutarlara, ödemede gecikilen her ay ve kesri için 6183 sayılı Kanunun 51 inci maddesine göre belirlenen gecikme zammı oranında hesaplanacak zammı,

c) Gümrüklenmiş değer: İthal eşyası için eşyanın Uluslararası Kıymet Sözleşmesine göre belirlenecek CIF kıymeti ile gümrük vergileri toplamını, ihraç eşyası için FOB kıymeti ile gümrük vergileri toplamını,

ç) Kanun: 9/3/2023 tarihli ve 7440 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanunu,

d) Yİ-ÜFE aylık değişim oranları: Türkiye İstatistik Kurumunun her ay için belirlediği 31/12/2004 tarihine kadar toptan eşya fiyatları endeksi (TEFE) aylık değişim oranlarını, 1/1/2005 tarihinden itibaren üretici fiyatları endeksi (ÜFE) aylık değişim oranlarını, 1/1/2014 tarihinden itibaren yurt içi üretici fiyat endeksi (Yİ-ÜFE) aylık değişim oranlarını, 1/11/2016 tarihinden itibaren aylık % 0,75 oranını,

ifade eder.

(2) Bu Tebliğ hükümlerine göre ödenecek alacaklara 2023 yılı Mart ayı için uygulanması gereken Yİ-ÜFE aylık değişim oranı olarak, % 0,75 oranı esas alınır.

Kesinleşmiş alacaklar

MADDE 4- (1) 31/12/2022 tarihinden (bu tarih dâhil) önce gümrük yükümlülüğü doğan ve gümrük idarelerince takip edilen alacaklardan, 12/3/2023 tarihi itibarıyla (bu tarih dâhil) kesinleşen;

a) Vadesi geldiği hâlde ödenmemiş ya da ödeme süresi henüz geçmemiş bulunan gümrük vergilerinin ödenmemiş kısmının tamamı ile bunlara bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacakları yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın; ödenmemiş alacağın sadece fer’i alacaktan ibaret olması hâlinde fer’i alacak yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla gümrük vergilerine bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacakları ve aslı 12/3/2023 tarihinden önce ödenmiş olanlar dâhil olmak üzere asla bağlı olarak kesilen idari para cezalarının tamamının,

b) Vadesi geldiği hâlde ödenmemiş ya da ödeme süresi henüz geçmemiş bulunan ve 4458 sayılı Kanun ve ilgili diğer kanunlar kapsamında gümrük yükümlülüğü nedeniyle gümrük vergileri asıllarına bağlı olmaksızın kesilmiş idari para cezaları ile 30/3/2005 tarihli ve 5326 sayılı Kabahatler Kanununun iştirak hükümleri nedeniyle kesilmiş idari para cezalarının % 50’sinin, Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla cezaların kalan % 50’sinin,

c) Eşyanın gümrüklenmiş değerine bağlı olarak kesilmiş idari para cezalarının % 30’u ve varsa gümrük vergileri aslının tamamı ile bunlara bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacakları yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın, Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla cezaların kalan % 70’i ile alacak asıllarına bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacaklarının tamamının,

tahsilinden vazgeçilir.

(2) Birinci fıkranın (a) bendi kapsamındaki vergi aslının tamamının; Kanuna göre yapılandırılarak ödenmesi veya 12/3/2023 tarihinden önce ödenmiş olması durumunda vergi aslına bağlı olarak kesilen idari para cezalarının, 12/3/2023 tarihi itibarıyla kesinleşmiş olup olmadığına bakılmaksızın, tahsilinden vazgeçilir.

(3) İhtirazi kayıtla verilen beyannameler üzerine tahakkuk etmiş olan vergiler hakkında birinci fıkranın (a) bendi hükmü uygulanır.

(4) Kanunun kapsadığı dönemlere ilişkin olup 12/3/2023 tarihi itibarıyla yargı kararı ile kesinleştiği hâlde mükellefe ödemeye yönelik tebligatın yapılmadığı alacaklar için mükelleflerce Kanunda öngörülen süre ve şekilde başvuruda bulunulması koşuluyla bu alacaklar da bu madde kapsamında yapılandırılır. Bu hüküm kapsamına giren alacaklar için ayrıca tebligat yapılmaz ve alacakların vade tarihi olarak Kanunun yayımı tarihi kabul edilir. Bu kapsamda yapılandırılan tutarların Kanunda öngörülen süre ve şekilde ödenmemesi hâlinde de vade tarihinde değişiklik yapılmaz.

(5) Bu madde hükmünden yararlanmak isteyen borçluların maddede belirtilen şartların yanı sıra dava açmamaları, açılmış davalardan vazgeçmeleri ve kanun yollarına başvurmamaları şarttır.

Kesinleşmemiş veya dava safhasında bulunan alacak asılları

MADDE 5- (1) 31/12/2022 tarihinden (bu tarih dâhil) önce gümrük yükümlülüğü doğan ve 12/3/2023 tarihi itibarıyla;

a) İlk derece yargı mercileri nezdinde dava açılmış ya da dava açma süresi henüz geçmemiş olan gümrük vergilerine ilişkin tahakkuklarda; gümrük vergilerinin % 50’si ile,

b) Bu tutara ilişkin faiz, gecikme faizi ve gecikme zammı yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın,

Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla gümrük vergilerinin kalan % 50’si ile faiz, gecikme faizi, gecikme zammı ve asla bağlı olarak kesilen idari para cezalarının tamamının tahsilinden vazgeçilir.

(2) 12/3/2023 tarihi itibarıyla gümrük vergilerine ilişkin gümrük yükümlülüğü doğmuş ve idari itiraz süresi geçmemiş veya idari itiraz mercilerine intikal etmiş bulunan tahakkuklar hakkında da birinci fıkra hükmü uygulanır.

İtiraz/istinaf veya temyiz aşamasında bulunan alacaklar

MADDE 6- (1) 12/3/2023 tarihi itibarıyla ilgisine göre istinaf veya temyiz süreleri geçmemiş ya da istinaf/itiraz veya temyiz yoluna başvurulmuş ya da karar düzeltme talep süresi geçmemiş veya karar düzeltme yoluna başvurulmuş olan gümrük vergilerine ilişkin tahakkuklarda, bu maddeye göre ödenecek alacak asıllarının tespitinde, 12/3/2023 tarihi itibarıyla tahakkukun bulunduğu en son safhadaki tutar esas alınır.

(2) 12/3/2023 tarihinden önce verilmiş en son kararın;

a) Terkine ilişkin karar olması hâlinde, ilk tahakkuka esas alınan gümrük vergilerinin % 10’u ile bu tutara ilişkin faiz, gecikme faizi ve gecikme zammı yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın; Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla, gümrük vergilerinin kalan % 90’ının faiz, gecikme faizi, gecikme zammı ve alacak aslına bağlı olarak kesilen idari para cezalarının tamamının,

b) Tasdik veya tadilen tasdike ilişkin karar olması hâlinde, tasdik edilen gümrük vergilerinin tamamı, terkin edilen gümrük vergilerinin %10’u ile bu tutarlara ilişkin faiz, gecikme faizi ve gecikme zammı yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın; Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla, terkin edilen gümrük vergilerinin kalan %90’ı, faiz, gecikme faizi, gecikme zammı ve alacak aslına bağlı olarak kesilen idari para cezalarının tamamının,

tahsilinden vazgeçilir. Ancak, verilen en son kararın bozma kararı olması hâlinde 5 inci madde hükmü, kısmen onama kısmen bozma kararı olması hâlinde ise onanan kısım için bu fıkranın (b) bendi, bozulan kısım için 5 inci madde hükmü uygulanır.

Kesinleşmemiş idari para cezaları

MADDE 7- (1) 12/3/2023 tarihi itibarıyla sadece gümrük yükümlülüğüyle ilgili idari para cezalarına ilişkin dava açılmış olması hâlinde;

a) Asla bağlı cezaların, gümrük vergilerinin 12/3/2023 tarihinden önce ödenmiş olması veya 4 üncü maddeye ilişkin olarak Kanunda belirtilen süre ve şekilde ödenmesi şartıyla tamamının,

b) Asla bağlı olmaksızın kesilen gümrük yükümlülüğüyle ilgili idari para cezalarından 5 inci maddede belirtilen safhada olanlarda cezanın % 25’inin, 6 ncı maddenin ikinci fıkrasının; (a) bendinde belirtilen safhada olanlarda cezanın % 10’unun, (b) bendinde belirtilen safhada bulunanlarda tasdik edilen ceza tutarının % 50’sinin, terkin edilen cezanın % 10’unun Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla kalan cezaların,

c) Asla bağlı olmaksızın kesilen gümrük yükümlülüğüyle ilgili idari para cezalarına ilişkin verilen en son kararın bozma kararı olması hâlinde cezanın % 25’inin, kısmen onama kısmen bozma kararı olması hâlinde, onanan kısmın tasdik veya tadilen tasdike ilişkin karar olması halinde tasdik edilen cezanın % 50’sinin, terkin edilen cezanın % 10’unun, bozulan kısmın % 25’inin Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla kalan cezaların,

ç) Eşyanın gümrüklenmiş değerine bağlı olarak kesilmiş olan idari para cezaları ile ilgili olarak 5 inci maddede belirtilen safhada olanlarda cezanın % 15’inin, 6 ncı maddenin ikinci fıkrasının; (a) bendinde belirtilen safhada olanlarda cezanın % 5’inin, (b) bendinde belirtilen safhada bulunanlarda tasdik edilen ceza tutarının % 30’unun, terkin edilen cezanın % 5’inin, verilen en son kararın bozma kararı olması hâlinde cezanın % 15’inin, kısmen onama kısmen bozma kararı olması hâlinde; onanan kısmın tasdik veya tadilen tasdike ilişkin karar olması hâlinde tasdik edilen cezanın % 30’unun, terkin edilen cezanın % 5’inin, bozulan kısmın %15’inin, Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla kalan cezaların,

tahsilinden vazgeçilir.

(2) 12/3/2023 tarihi itibarıyla idari itiraz süresi henüz geçmemiş veya idari itiraz mercilerine intikal ettirilmiş veya dava açma süresi henüz geçmemiş sadece gümrük yükümlülüğüyle ilgili idari para cezalarına ilişkin;

a) Asla bağlı cezaların, gümrük vergilerinin 12/3/2023 tarihinden önce ödenmiş olması veya 4 üncü maddeye ilişkin olarak Kanunda belirtilen süre ve şekilde ödenmesi şartıyla tamamının,

b) Asla bağlı olmaksızın kesilen gümrük yükümlülüğüyle ilgili idari para cezalarının % 25’inin Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla kalan cezaların,

c) Eşyanın gümrüklenmiş değerine bağlı olarak kesilmiş olan idari para cezalarının %15’inin Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla kalan cezaların,

tahsilinden vazgeçilir.

İnceleme ve tahakkuk safhasında olan işlemler

MADDE 8- (1) 31/12/2022 tarihinden (bu tarih dâhil) önce gümrük yükümlülüğü doğan ve 12/3/2023 tarihinden önce;

a) Başlanıldığı hâlde, tamamlanamamış olan 4458 sayılı Kanun kapsamında yapılan gümrük incelemeleri ile ek tahakkuk işlemlerine devam edilir. Bu işlemlerin tamamlanmasından sonra tahakkuk eden;

1) Vergilerin % 50’si ile bu tutara gecikme faizi yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutar ile bu tarihten sonra kararın tebliği üzerine belirlenen dava açma süresinin bitim tarihine kadar hesaplanacak gecikme faizinin tamamının,

2) Vergi aslına bağlı olmayan cezalarda cezanın % 25’inin,

3) Eşyanın gümrüklenmiş değerine bağlı olarak kesilmiş cezalarda cezanın % 15’inin ve varsa gümrük vergileri aslının % 50’si ile bu tutara gecikme faizi yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutar ile bu tarihten sonra kararın tebliği üzerine belirlenen dava açma süresinin bitim tarihine kadar hesaplanacak gecikme faizinin tamamının,

kararın tebliğ tarihinden itibaren otuz gün içerisinde yazılı başvuruda bulunularak, ilk taksitin tebliği izleyen aydan başlamak üzere aylık dönemler halinde on iki eşit taksitte ödenmesi şartıyla vergi aslının % 50’sinin, vergi aslına bağlı olmayan cezalarda cezanın % 75’inin, eşyanın gümrüklenmiş değerine bağlı olarak kesilmiş cezalarının % 85’inin, gümrük vergilerine 12/3/2023 tarihine kadar uygulanan gecikme faizinin ve vergi aslına bağlı cezaların tamamının tahsilinden vazgeçilir. Kanunun 9 uncu maddesinin birinci fıkrasının (a) bendinde belirtilen süre içinde tebliğ edilen kararlar için Kanunun 4 üncü maddesinin birinci fıkrasının üçüncü cümlesi uygulanır.

b) Tamamlandığı hâlde, 12/3/2023 tarihinde ya da bu tarihten sonra gümrük idaresine intikal eden müfettiş raporları üzerine gerekli ek tahakkuk ve tebliğ işlemleri yapılır. Yapılan tahakkuk üzerine (a) bendinde belirtilen şekilde belirlenen tutarın, aynı bentte belirtilen süre ve şekilde tamamen ödenmesi şartıyla Kanun hükümlerinden yararlanılır.

(2) Birinci fıkranın (a) bendi hükümlerinden yararlanılabilmesi için incelemeye başlama tarihi olarak görevlendirmeye ilişkin Bakanlık Makamı Onay tarihi, Gümrük ve Dış Ticaret Bölge Müdürlüğü Kontrol Şubelerince yapılan incelemeler ile diğer incelemeler için görevlendirme tarihi esas alınır.

(3) Gümrük ve Dış Ticaret Bölge Müdürlüğü Kontrol Şubelerince yapılan incelemeler ile diğer incelemelerden 12/3/2023 tarihinden önce tamamlananlar için birinci fıkranın (a) bendi uygulanır.

(4) Birinci fıkranın (b) bendi hükümlerinden yararlanılabilmesi için rapor tarihinin 12/3/2023 tarihinden (bu tarih dâhil) önce olması gerekir.

Kendiliğinden yapılan beyanlar

MADDE 9- (1) 4458 sayılı Kanuna ve ilgili diğer kanunlara göre tahakkuku ve tahsili gerektiği hâlde yükümlü tarafından beyan edilmeyen aykırılıkların gümrük idaresinin tespitinden önce kendiliğinden bildirilmesi durumunda, gümrük vergilerinin tamamı ile hesaplanacak faiz yerine 12/3/2023 tarihine kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarın; Kanunda belirtilen süre ve şekilde tamamen ödenmesi şartıyla faizlerin ve idari para cezalarının tamamının tahsilinden vazgeçilir. Bu fıkra, gümrük vergi alacağının söz konusu olduğu gümrüklenmiş değere bağlı idari para cezalarını da kapsar.

(2) Birinci fıkra kapsamındaki aykırılıkların gümrük vergileri asıllarına bağlı olmaksızın gümrüklenmiş değere bağlı olanlar dâhil sadece idari para cezası gerektirmesi ve bunların gümrük idaresinin tespitinden önce Kanunda belirtilen şekilde başvurulmak suretiyle kendiliğinden bildirilmesi durumunda, söz konusu idari para cezalarının tahsilinden vazgeçilir.

(3) Bu maddenin uygulanmasında 4458 sayılı Gümrük Kanununun 234 üncü maddesinin üçüncü fıkrası ve 235 inci maddesinin altıncı fıkrası hükümleri dikkate alınmaz.

Çeşitli hükümler

MADDE 10- (1) 5 ila 7 nci maddelere göre ödenecek alacakların tespitinde esas alınacak olan en son karar, tahakkuka ilişkin verilen ve 12/3/2023 tarihinden (bu tarih dâhil) önce taraflardan birine tebliğ edilmiş olan karardır.

(2) 12/3/2023 tarihi itibarıyla; uzlaşma hükümlerinden yararlanılmak üzere başvuruda bulunulmuş, uzlaşma günü verilmemiş veya uzlaşma günü gelmemiş ya da uzlaşma sağlanamamış, ancak dava açma süresi geçmemiş alacaklar da 5 ila 7 nci madde hükmünden yararlanır.

(3) 5 ila 7 nci madde hükmünden yararlanılması için bu maddeler kapsamına giren alacaklara karşı 12/3/2023 tarihinden sonra dava açılmaması, açılmış davalardan vazgeçilmesi ve kanun yollarına başvurulmaması şarttır.

(4) 5 ila 7 nci madde hükmünden yararlanmak için başvuruda bulunan ancak Kanunda belirtilen ödeme şartını yerine getirmeyen borçlulardan, ilk tahakkuka göre belirlenen alacaklar başka bir işleme gerek olmaksızın takip edilir. Şu kadar ki, 12/3/2023 tarihinden önce verilmiş olan en son yargı kararının, tahakkukun tasdikine ilişkin olması hâlinde bu karar üzerine tahakkuk eden alacaklar takip edilir.

(5) 5 ila 9 uncu madde hükmünden yararlananlar, 4458 sayılı Kanunun uzlaşma ve 5326 sayılı Kanunun peşin ödeme indirimi hükümlerinden yararlanamazlar.

(6) 8 ile 9 uncu madde hükümlerinden yararlanılabilmesi için madde kapsamında ödeme başvurusunda bulunulan alacağa ilişkin dava açılmaması şarttır.

(7) Kanunun yayımı tarihi olan 12/3/2023 tarihinden (bu tarih dâhil) önce gümrük müdürlüklerince karar alma süreci tamamlanmış ancak henüz tebligat süreci bitmemiş alacakların Kanunun 3 üncü maddesi kapsamında kesinleşmemiş alacak olarak yapılandırılması mümkündür.

(8) 21/3/2007 tarihli ve 5607 sayılı Kaçakçılıkla Mücadele Kanunu hükümleri uyarınca verilen idari para cezaları Kanun kapsamında bulunmamaktadır.

Başvuru şekli ve süreler

MADDE 11- (1) Kanunun ilgili maddelerindeki başvuru süresine ilişkin hükümler saklı kalmak kaydıyla Kanun hükümlerinden yararlanmak isteyen borçluların, 31/5/2023 günü mesai bitimine kadar ilgili gümrük idaresine EK-1’de belirtilen forma uygun olarak başvuruda bulunmaları şarttır.

(2) Kanunun 1 inci maddesinin birinci fıkrasının (b) bendi kapsamına giren alacakların yapılandırılmasına ilişkin başvurular ilgili gümrük idaresine yapılır.

(3) Alacağın birden fazla gümrük idaresini ilgilendirmesi durumunda, her idareye ayrı ayrı başvurulur.

(4) Alacak aslı ve buna bağlı idari para cezaları ve fer’i alacaklara ilişkin başvurular gümrük beyannamesi, ek tahakkuk kararı ve para cezası kararı itibarıyla yapılır. Aynı idarece takip edilen birden fazla alacağın yapılandırılmasına ilişkin talepler tek başvuru ile yapılabilir. Bu durumda, yükümlülüğe ilişkin detay bilgiler başvuruda ayrı ayrı belirtilir.

(5) Başvurunun iadeli taahhütlü posta yoluyla yapılması durumunda başvuru belgelerinin postaya verildiği tarih, normal posta ile veya şahsen yapılması hâlinde ise başvuruda bulunulan idarenin genel evrak kayıtlarına intikal ettiği tarih başvuru tarihi olarak dikkate alınır.

(6) Gümrük vergileri aslına bağlı olmayan idari para cezalarına ilişkin başvurular her bir para cezası kararı için ayrı ayrı yapılır. Ancak, aynı idarece takip edilen birden fazla para cezasının yapılandırılmasına ilişkin talepler tek başvuru ile yapılabilir. Bu durumda, yükümlülüğe ilişkin detaylı bilgiler başvuruda ayrı ayrı belirtilir.

Gümrük idarelerince yapılacak işlemler

MADDE 12- (1) Yapılandırma başvurusu, ilgili gümrük müdürlüğünün genel evrak kaydına alınmasını müteakip, ilgili servis tarafından başvuru sahibinin vergi numarası, ticaret unvanı, adres gibi bilgileri ile yapılandırılan alacaklara ilişkin bilgileri içerir şekilde kayda alınır.

(2) Süresi içinde yapılmadığı veya gerekli şartların sağlanmadığı anlaşılan başvurular gerekçe belirtilmek suretiyle reddedilir.

(3) Süresi içinde ilgili gümrük idaresine yapılan başvuru konusu alacakların tamamının veya bir kısmının farklı bir gümrük idaresince takip edildiğinin anlaşılması durumunda, başvuru süresi içinde yapılmış sayılır ve başvurunun yapıldığı gümrük idaresi tarafından başka gümrük idarelerince takip edilen alacaklara ilişkin başvurular ilgili gümrük idaresine gönderilir. Bu şekilde alınan başvurular ilgili gümrük idaresince, birinci fıkra uyarınca kayda alınır.

(4) Diğer koşullar sağlanmak kaydıyla, davadan vazgeçme dilekçesi veya dilekçelerinin yetkisiz kişilerce imzalanmış olduğunun anlaşılması durumunda başvuru doğrudan reddedilmez, borçluya 23 üncü maddeye uygun, davadan vazgeçme dilekçesi veya dilekçelerinin gönderilmesi için 31/5/2023 günü mesai bitimine kadar süre verilir. Bu sürenin sonunda dilekçenin veya dilekçelerin gönderilmemiş olması durumunda başvuru gerekçe belirtilmek suretiyle reddedilir.

(5) Başvuru belgelerinin tam ve eksiksiz olduğunun anlaşılması durumunda, başvuru kabul edilerek, borçlu tarafından tercih edilen taksitle ödeme seçeneğine göre 19 uncu madde de belirtilen usul ve esaslar çerçevesinde taksitler hesaplanarak ödeme planı hazırlanır.

(6) Kabul edilen başvurulara ilişkin davadan vazgeçme dilekçelerinin gümrük idarelerine verildiği tarih, ilgili yargı merciine verildiği tarih sayılarak dilekçeler ilgili yargı merciine gönderilir.

(7) Taleplerin süratle değerlendirilmesi amacıyla Gümrük ve Dış Ticaret Bölge Müdürlüklerince gerekli idari önlemler alınır.

(8) Kanun kapsamında yapılandırılan alacaklara ilişkin kayıtlar Tahsilat Takip Programı ve ilgili diğer programlar üzerinde güncellenir.

Ödeme süresi

MADDE 13- (1) Kanunun ilgili maddelerindeki ödeme süresine ilişkin hükümler saklı kalmak kaydıyla Kanun hükümleri kapsamında ödenecek tutarların ilk taksitinin 30/6/2023 tarihine kadar (bu tarih dâhil), diğer taksitlerin ise bu tarihi takip eden aylık dönemler hâlinde azami kırk sekiz eşit taksitte ödenmesi şarttır.

(2) Ödenecek taksitlerin ödeme süresinin son gününün resmî tatile rastlaması hâlinde süre, tatili izleyen ilk iş günü mesai saati sonunda biter.

Süresinde ödenmeyen taksitler

MADDE 14- (1) Kanuna göre ödenmesi gereken birinci ve ikinci taksitlerin sürelerinde ve tam ödenmesi koşuluyla, kalan taksitlerden; bir takvim yılında üç veya daha az taksitin, süresinde ödenmemesi veya eksik ödenmesi hâlinde, ödenmeyen veya eksik ödenen taksit tutarlarının son taksiti izleyen ayın sonuna kadar hesaplanacak geç ödeme zammı ile birlikte ödenmesi şartıyla Kanun hükümlerinden yararlanılır. Birinci ve ikinci taksitlerin ödeme sürelerinde tam ödenmemesi ya da süresinde ödenmeyen veya eksik ödenen diğer taksitlerin belirtilen şekilde de ödenmemesi veya bir takvim yılında üçten fazla taksitin süresinde ödenmemesi veya eksik ödenmesi hâlinde Kanun hükümlerinden yararlanma hakkı kaybedilir. Peşin veya taksitli ödeme seçeneğinin tercih edilmesi ve ilk taksit ödeme süresi içinde ödenmesi gereken tutarların ödenmemesi veya eksik ödenmesi halinde hesaplanan tutarların tamamının ilk taksiti izleyen ayın sonuna kadar geç ödeme zammı ile birlikte ödenmesi şartıyla katsayı uygulanmaksızın Kanundan yararlanılır. İlk taksit ödeme süresi içinde ödenmesi gereken tutarların süresinde ödenmesi ve kalan taksitlerin tamamının ilk taksiti izleyen ayın sonuna kadar ödenmesi halinde katsayı uygulanmaz. Bu fıkra hükmü taksitlendirilen alacaklar için ayrı ayrı uygulanır.

(2) Kanuna göre ödenecek taksit tutarının % 10’unu aşmamak şartıyla 20 Türk lirasına (bu tutar dâhil) kadar yapılmış eksik ödemeler için Kanun hükümleri ihlal edilmiş sayılmaz.

(3) Kanun kapsamına giren alacakların birinci fıkrada belirtilen şekilde tamamen ödenmemiş olması hâlinde borçlular, ödedikleri tutarlar kadar Kanun hükümlerinden yararlanırlar. Kanun kapsamında yapılandırıldığı hâlde Kanunda öngörülen süre ve şekilde ödenmeyen alacakların yapılandırma öncesi türü ve vadesi dikkate alınarak takip işlemleri ilgili mevzuat kapsamında yapılır ve Kanunun yayımı tarihinden önce başlamış olan takip işlemleri geçerliliğini koruyarak kaldığı yerden devam eder.

Kesinleşmiş gümrük vergileri alacağında tahsil edilecek tutarın tespiti

MADDE 15- (1) 12/3/2023 tarihi (bu tarih dâhil) itibarıyla vadesi geldiği hâlde ödenmemiş olan ya da henüz ödeme süresi geçmemiş bulunan gümrük vergilerine ilişkin olarak ödenecek alacak tutarının tespiti için vergi asıllarına;

a) Vade tarihinden, 12/3/2023 tarihine kadar gecikme zammı yerine,

b) Daha önce hesaplanmış gecikme zammı oranında faiz olması hâlinde, bu faizin hesaplandığı süre dikkate alınarak, gecikme zammı oranında faiz yerine,

Yİ-ÜFE aylık değişim oranları esas alınarak Yİ-ÜFE tutarı hesaplanır. Bu tutar, vergi aslı ile toplanarak madde hükmüne göre yapılandırılan alacak tutarı bulunur.

(2) Yapılandırılan alacak tutarının, Kanunda öngörülen süre ve şekilde ödenmesi hâlinde gümrük vergilerine bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacakları ve aslı 12/3/2023 tarihinden önce ödenmiş olanlar dâhil olmak üzere asla bağlı olarak kesilen idari para cezalarının tamamının tahsilinden vazgeçilir.

(3) 12/3/2023 tarihi (bu tarih dâhil) itibarıyla asılları tamamen ödenmiş gümrük vergileri üzerinden;

a) Vade tarihinden ödeme tarihine kadar geçen süre için hesaplanan gecikme zammı yerine,

b) Gecikme zammı oranında faizin hesaplandığı süre dikkate alınarak, gecikme zammı oranında faiz yerine,

Yİ-ÜFE aylık değişim oranı esas alınarak alacak tutarı hesaplanır. Bu tutarın Kanunda öngörülen süre ve şekilde ödenmesi hâlinde, gümrük vergilerine bağlı faiz, gecikme faizi, gecikme zammı gibi fer’i amme alacakları ve asla bağlı olarak kesilen idari para cezalarının tamamının tahsilinden vazgeçilir.

(4) Asılları tamamen ödenmiş gümrük vergilerine ilişkin gecikme zammı oranında faiz ve gecikme zamlarından, 12/3/2023 tarihinden (bu tarih dâhil) önce kısmen tahsil edilmesi durumunda;

a) Gümrük vergilerinin vade tarihinden ödendiği tarihe kadar hesaplanan gecikme zammı yerine,

b) Gümrük vergilerine gecikme zammı oranında faizin hesaplandığı süre dikkate alınarak, gecikme zammı oranında faiz yerine,

Yİ-ÜFE aylık değişim oranı esas alınarak alacak tutarı hesaplanır.

(5) Ödenmiş gecikme zammı/gecikme zammı oranında faiz tutarının, hesaplanan Yİ-ÜFE tutarından fazla olması hâlinde herhangi bir tahsilat yapılmaz, kalan gecikme zammı/gecikme zammı oranında faizin tahsilinden vazgeçilir. Bununla birlikte, tahsil edilmiş gecikme zammı ve gecikme zammı oranında faizden iade yapılmaz. Ödenmiş gecikme zammı/gecikme zammı oranında faiz tutarının, hesaplanan Yİ-ÜFE tutarından az olması hâlinde ise, ödenecek tutar Yİ-ÜFE tutarından ödenmiş olan gecikme zammı/gecikme zammı oranında faiz düşülmek suretiyle tespit edilir. Bu şekilde belirlenen Yİ-ÜFE tutarının Kanunda öngörülen süre ve şekilde ödenmesi hâlinde, kalan gecikme zammı/gecikme zammı oranında faizin tahsilinden vazgeçilir.

Kesinleşmemiş veya dava safhasında bulunan gümrük vergileri alacağında tahsil edilecek tutarın tespiti

MADDE 16- (1) 12/3/2023 tarihi itibarıyla, gümrük yükümlülüğü doğmuş, idari itiraz süresi geçmemiş veya idari itiraz mercilerine intikal etmiş bulunan veya 31/12/2022 tarihinden (bu tarih dâhil) önce gümrük yükümlülüğü doğan ve 12/3/2023 tarihi itibarıyla ilk derece yargı mercileri nezdinde dava açılmış ya da dava açma süresi henüz geçmemiş olan gümrük vergilerine ilişkin tahakkuklarda alacak tutarı, gümrük vergilerinin % 50’si ile bu tutar esas alınarak gümrük yükümlülüğünün doğduğu tarih ile 12/3/2023 tarihi arasında kalan süre için hesaplanacak Yİ-ÜFE tutarının toplanması ile bulunur.

(2) Bu madde uyarınca yapılacak hesaplamalarda ödenecek alacak asıllarının tespitinde, 12/3/2023 tarihi itibarıyla tahakkukun bulunduğu en son safhadaki tutar esas alınır.

(3) 12/3/2023 tarihi itibarıyla, ilgisine göre istinaf veya temyiz süreleri geçmemiş ya da istinaf/itiraz veya temyiz yoluna başvurulmuş ya da karar düzeltme talep süresi geçmemiş veya karar düzeltme yoluna başvurulmuş olan gümrük vergilerine ilişkin tahakkuklarda ödenecek alacak asıllarının tespitinde, 12/3/2023 tarihi itibarıyla tahakkukun bulunduğu en son safhadaki tutar esas alınır.

(4) 12/3/2023 tarihinden önce verilmiş en son kararın terkin kararı olması durumunda, alacak tutarı 6 ncı maddenin ikinci fıkrasının (a) bendinde belirtilen açıklamalara göre belirlenir. 12/3/2023 tarihinden önce verilmiş en son kararın tasdik veya tadilen tasdik kararı olması hâlinde ise alacak tutarı 6 ncı maddenin ikinci fıkrasının (b) bendinde yapılan açıklamalar dikkate alınarak belirlenir.

Yİ-ÜFE tutarının hesaplanması

MADDE 17- (1) Yİ-ÜFE tutarı, fer’i alacaklar için 30/6/2007 tarihli ve 26568 sayılı Resmî Gazete’de yayımlanan Tahsilat Genel Tebliği Seri: A Sıra No:1’de ve diğer mevzuatta esas alınan hesaplama yöntemleri ve hesaplama süreleri kullanılarak hesaplanır.

(2) Yİ-ÜFE tutarının hesaplanmasında; 4458 sayılı Kanuna göre hesaplanan gecikme zammı oranında faiz ve 6183 sayılı Kanuna göre hesaplanan gecikme zammı oranı yerine Yİ-ÜFE aylık değişim oranları kullanılır.

(3) Bu hesaplamalarda esas alınacak ilk aya ilişkin Yİ-ÜFE aylık değişim oranı, alacağın vadesinin rastladığı ay için açıklanmış olan orandır. Alacağın vade tarihlerinin ayın son günlerine rastladığı hâllerde de Yİ-ÜFE aylık değişim oranı vade tarihinin rastladığı aydan başlamak suretiyle hesaplanır.

(4) Türkiye İstatistik Kurumunca açıklanan Yİ-ÜFE aylık değişim oranları ile 1/11/2016 tarihinden itibaren uygulanması gereken aylık değişim oranı, EK-2 sayılı tabloda yer almaktadır. Yİ-ÜFE tutarlarının tespitinde kullanılacak olan Yİ-ÜFE aylık değişim oranlarının eksi (negatif) çıkması durumunda bu oranlar da hesaplamada eksi değer olarak dikkate alınır. Belli bir döneme ilişkin olarak Yİ-ÜFE aylık değişim oranlarının toplamları eksi değer olması hâlinde alacak asılları üzerinden hesaplanan fer’iler yerine alınması gereken Yİ-ÜFE tutarı sıfır kabul edilir.

(5) Toplam Yİ-ÜFE aylık değişim oranı ile vergi aslı çarpılmak suretiyle gecikme zammı yerine ödenmesi gereken Yİ-ÜFE tutarı hesaplanır. Bu tutar, vergi aslı ile toplanarak madde hükmüne göre ödenecek alacak tutarı bulunur.

Yİ-ÜFE tutarının hesaplanmasında esas alınacak diğer hususlar

MADDE 18- (1) Gecikme zammının günlük olarak hesaplanması gerektiği hâllerde, bu sürelere uygulanması gereken Yİ-ÜFE aylık değişim oranı da Tahsilat Genel Tebliği Seri: A Sıra No:1’de yapılan düzenlemeler çerçevesinde günlük olarak bulunur.

(2) 6183 sayılı Kanunun 52 nci maddesine göre gecikme zammı tatbik süresini durduran iflas ve aciz hâlleri söz konusu ise gecikme zammı uygulanmayan süreye Yİ-ÜFE aylık değişim oranı da uygulanmaz, bu hâllerin varlığı Yİ-ÜFE uygulanan süreyi de durdurur.

Ödeme ve taksitlendirmede katsayı uygulaması

MADDE 19– (1) Kanun hükümlerine göre hesaplanan tutarlar peşin veya taksitler hâlinde ödenebilir.

(2) Hesaplanan tutarların tamamının ilk taksit ödeme süresi içerisinde peşin olarak ödenmesi hâlinde katsayı uygulanmaz ve;

a) Fer’i alacaklar yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutarların (Kanunun 4 üncü maddesine göre hesaplanan gecikme faizi dâhil) % 90’ının tahsilinden vazgeçilir.

b) Yapılandırma sonucu ödenecek alacağın sadece fer’i alacaktan ibaret olması hâlinde fer’i alacak yerine Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutardan % 50 indirim yapılır.

(3) Hesaplanan tutarların taksitle ödenmek istenmesi hâlinde, ilgili maddelerde yer alan hükümler saklı kalmak şartıyla borçluların başvuru sırasında on iki, on sekiz, yirmi dört, otuz altı veya kırk sekiz eşit taksitte ödeme seçeneklerinden birini tercih etmeleri şarttır. Tercih edilen taksit süresinden daha uzun bir sürede ödeme yapılamaz.

(4) Hesaplanan tutarların taksitle yapılacak ödemelerinde ilgili maddelere göre belirlenen tutar;

a) On iki eşit taksit için (1,09),

b) On sekiz eşit taksit için (1,135),

c) Yirmi dört eşit taksit için (1,18),

ç) Otuz altı eşit taksit için (1,27),

d) Kırk sekiz eşit taksit için (1,36),

katsayısı ile çarpılır ve bulunan tutar taksit sayısına bölünmek suretiyle aylık dönemler hâlinde ödenecek taksit tutarı hesaplanır. Kanun hükümlerinden yararlanmak üzere başvuruda bulunan borçlulara tercih ettikleri taksit süresine uygun ödeme planı verilir. Ancak tercih edilen süreden daha kısa sürede ödeme yapılması hâlinde ödenecek tutar ilgili katsayıya göre düzeltilir.

(5) Kanun kapsamındaki alacaklarla ilgili olarak mevzuatlarında yer alan özel hükümler saklı kalmak kaydıyla taksit ödeme süresince zamanaşımı süreleri işlemez.

Tecil edilen alacakların yapılandırılması

MADDE 20- (1) Kanunun 1 inci maddesinin birinci fıkrasının (b) bendi kapsamına giren alacakların, 12/3/2023 tarihinden önce 6183 sayılı Kanun ve diğer kanunlar uyarınca tecil edilip de tecil şartlarına uygun olarak ödenmekte olanlarından, kalan taksit tutarları için borçlular, talep etmeleri hâlinde Kanun hükümlerinden yararlanabilirler. Bu takdirde tecil şartlarına uygun olarak ödenen taksit tutarları için tecil hükümleri geçerli sayılır. Bu şekilde ödenmiş taksit tutarlarına tecil tarihi ile ödeme tarihi arasında geçen süre için sadece ilgili kanunda öngörülen faiz uygulanır. Kalan taksit tutarları vadesinde ödenmemiş alacak kabul edilir ve bu alacaklar hakkında bu Tebliğ hükümleri uygulanır.

6736, 7020, 7143, 7256 ve 7326 sayılı Kanunlar kapsamında yapılandırılan alacaklar

MADDE 21- (1) Bu Tebliğ hükümleri, 3/8/2016 tarihli ve 6736 sayılı Bazı Alacakların Yeniden Yapılandırılmasına İlişkin Kanun, 18/5/2017 tarihli ve 7020 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda ve Bir Kanun Hükmünde Kararnamede Değişiklik Yapılmasına Dair Kanun ve 11/5/2018 tarihli ve 7143 sayılı Vergi ve Diğer Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanun hükümlerine göre 12/3/2023 tarihi itibarıyla taksit ödemeleri devam eden alacaklar hakkında uygulanmaz.

(2) 11/11/2020 tarihli ve 7256 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılması Hakkında Kanun ile 3/6/2021 tarihli ve 7326 sayılı Bazı Alacakların Yeniden Yapılandırılması ile Bazı Kanunlarda Değişiklik Yapılmasına İlişkin Kanunun 2 nci ve 7 nci maddelerine göre yapılandırılan ve 12/3/2023 tarihi itibarıyla ödemeleri devam eden alacaklar açısından, borçlular talep etmeleri hâlinde Kanun hükümlerinden yararlanabilir. Bu takdirde, 7256 ve 7326 sayılı Kanunlar kapsamında ödenen taksitler için yapılandırma hükümleri geçerli sayılır, bu şekilde ödenmiş taksit tutarlarına tecil tarihi ile ödeme tarihi arasında geçen süre için anılan Kanunlara göre tercih edilen taksit süresine uygun katsayı uygulanır, kalan taksit tutarlarına konu alacaklar vadesinde ödenmemiş alacak kabul edilerek Kanunun ilgili hükümlerine göre yapılandırılır ve ödenmemiş taksitlere ilişkin kalan katsayı tutarlarının tahsilinden vazgeçilir.

İade edilmeyecek alacaklar

MADDE 22- (1) Kanunun 1 inci maddesinin birinci fıkrasının (b) bendi kapsamına giren alacaklara karşılık;

a) 12/3/2023 tarihinden önce tahsil edilmiş olan tutarlar,

b) Kanun kapsamında tahsil edilen tutarlar ile,

c) 20 nci maddenin birinci fıkrası kapsamında yapılan tecile ilişkin olarak 6183 sayılı Kanun veya diğer kanunlar uyarınca ödenen faizlerin,

Kanun hükümlerine dayanılarak iadesi yapılmaz. Ancak, Kanunun 3 üncü maddesinin birinci fıkrası kapsamında olup dava konusu edilen tahakkuk ile ilk derece yargı merciinde dava konusu edilen idari para cezasına karşılık 12/3/2023 tarihinden önce ödeme yapılmış olması hâlinde, ödenen bu tutarlar, ilk derece vergi mahkemesinde esasa ilişkin olarak hiç karar verilmemiş veya verilen kararın bozulması nedeniyle yeniden karar verilmek üzere mahkemesine iade edilmiş davalara konu alacaklar için bu maddeden yararlanılmak üzere yapılan başvurular ile verilmiş terkin kararları üzerine iade edilebilir.

Davadan vazgeçme

MADDE 23- (1) Kanun hükümlerinden yararlanmak üzere başvuruda bulunan ve ilgili maddeler uyarınca dava açmamaları veya açılan davalardan vazgeçmeleri ve kanun yollarına başvurmamaları gereken borçluların, Kanun hükümlerinden yararlanabilmeleri için ilgili maddelerde belirlenen başvuru sürelerinde, yazılı olarak bu iradelerini belirtmeleri şarttır. Borçlularca, Kanun hükümlerinden yararlanılmak üzere davadan vazgeçilmesi hâlinde idarece de ihtilaflar sürdürülmez.

(2) Davadan vazgeçme dilekçeleri EK-3’te yer alan forma uygun olarak ilgili gümrük idaresine verilir ve bu dilekçelerin gümrük idarelerine verildiği tarih, ilgili yargı merciine verildiği tarih sayılarak dilekçeler ilgili yargı merciine gönderilir.

(3) Kanun hükümlerinden yararlanmak üzere başvuruda bulunan ve açtıkları davalardan vazgeçen borçluların bu ihtilaflarıyla ilgili olarak karar tarihine bakılmaksızın 12/3/2023 tarihinden sonra tebliğ edilen kararlar uyarınca işlem yapılmaz.

(4) Kanun hükümlerinden yararlanılmak üzere vazgeçilen davalarda verilen kararlar ile hükmedilen yargılama gideri, avukatlık ücreti ve fer’ileri talep edilmez ve bu alacaklar için icra takibi yapılamaz. Vazgeçme tarihinden önce ödenmiş olan yargılama giderleri ve avukatlık ücretleri geri alınmaz.

Ortak hükümler

MADDE 24- (1) Kanun kapsamında süresinde ödenen alacaklara, Kanunda yer alan hükümler saklı kalmak kaydıyla 12/3/2023 tarihinden sonraki süreler için faiz, gecikme zammı ile gecikme cezası gibi fer’i amme alacakları hesaplanmaz.

(2) Kanuna göre ödenecek alacaklarla ilgili olarak, tatbik edilen hacizler yapılan ödemeler nispetinde kaldırılır ve buna isabet eden teminatlar iade edilir. Kanuna göre ödenecek alacaklar nedeniyle tatbik edilen hacizlere konu mallar, borçlunun talebi hâlinde 6183 sayılı Kanun hükümlerine göre alacaklı tahsil dairesince satılabilir. Bu talep, Kanun kapsamında ödenmesi gereken tutarların Kanun hükümlerine göre ödenmesine engel teşkil etmez.

(3) Kanunun 2 nci maddesi kapsamında yapılandırılan borçların, borç durumunu gösterir belgede yer almaması için bu borçların en az % 10’unun ödenmiş olması şarttır.

(4) Kanun hükümlerinden yararlanmak üzere başvuruda bulunulan borçlara ilişkin dava açılamaz ve hiçbir mercie başvurulamaz.

Yetki

MADDE 25- (1) Bu Tebliğde hüküm bulunmayan özel ve istisnai durumları inceleyip sonuçlandırmaya Ticaret Bakanlığı yetkilidir.

Yürürlük

MADDE 26- (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 27- (1) Bu Tebliğ hükümlerini Ticaret Bakanı yürütür.

2022 Yılında Elde Edilen ve 2023 Yılı Mart Döneminde Beyan Edilecek Konut ile İşyeri Kira Gelirlerinin Vergilendirilmesi ve Uygulama Örnekleri

Yine bir beyanname verme dönemi geldi. Kira kazançlarına ilişkin beyannamelerin Mart 2023 döneminde verilmesi gerekiyor. Konut ve işyeri kira geliri elde eden kişilere ve uygulamacılara katkısı olması dileği ile geçmiş yıllardan bu yana sizlerle paylaştığımız ve geleneksel hale gelen çalışmamızı güncelleyerek istifadenize sunuyoruz.

I- KİRA GELİRİNİN ELDE EDİLDİĞİ DÖNEM

Mükelleflerce bir takvim yılı içinde o yıla ait olarak nakdî veya aynî tahsil edilen kira bedelleri, o yılda elde edilmiş geliri kabul edilmektedir. Diğer yandan gelecek yıllara ait olup peşin tahsil edilen kira bedelleri ise ilgili yılın geliri olarak kabul edilerek beyan edilecektir (GVK.m.72/3). Yabancı parayla yapılan ödemeler, ödeme gününün borsa rayici ile borsada rayici yoksa Maliye Bakanlığınca tespit edilecek kur üzerinden Türk parasına çevrilerek dikkate alınacaktır.

Örnek: Bir apartman dairesi 2022 yılında yıllığı 80.000 TL’den 2 yıl süreli olarak kiraya verilmiş ve iki yıllık kira bedeli peşin tahsil edilmiştir.

Peşin tahsil edilen (80.000 x 2) 160.000 TL 2022 yılının toplam geliri olarak dikkate alınmayacaktır. Gelecek döneme ait (yani 2023 yılı için) peşin tahsil edilen kısma ait kira, ilgili yılın geliri kabul edilecek ve o ilgili yılın beyannamesinde bildirilecektir. Dolayısıyla örneğimize göre 80.000 TL 2022 yılı geliri, diğer 80.000 TL 2023 yılı geliri olarak beyan edilmelidir.

Örnek: Kiraya verilen bir villa karşılığında kira bedeli olarak otomobil alınması durumunda otomobilin emsal bedeli o villa için tahsil edilmiş kira bedeli olarak kabul edilecektir.

Örnek: Sahip olduğu mülkünü konut olarak kiraya veren ve karşılığında yıllık 50.000 USD alan kişinin geliri, ödeme günü geçerli olan kur üzerinden TL’ye çevrilerek kazanç olarak dikkate alınacaktır. Örneğin tahsilat günü kur 18,65 TL ise, bedel 50.000×18,65=932.500 TL olarak dikkate alınacak ve beyan edilecektir.

II- KONUT VE İŞYERİ KİRA GELİRİ NEDENİYLE KİMLER BEYANNAME VERECEK?

| Gayrimenkulün Cinsi | Yıllık Kira Geliri Tutarı | Beyan Durumu |

| Konut | 9.500 TL ve daha az | Beyanname verilmeyecek (*) |

| Konut | 9.400 TL ve üzeri | Beyanname verilecek |

| İşyeri (Brüt) | 70.000TL ve daha az | Beyanname verilmeyecek |

| İşyeri (Brüt) | 70.000 TL ve üzeri | Beyanname verilecek |

| Konut (İstisna Sonrası Rakam) + İşyeri (Brüt) | 70.000TL ve üzeri | Beyanname verilecek |

| (*) Başka gelirler için beyanname verilse dahi bu gelir beyannameye dahil edilmeyecek. | ||

Yukarıdaki tablo sadece kira geliri elde eden mükellefler için geçerlidir. Başka gelirlerin de birlikte elde edilmesi durumunda özel ve farklı uygulamalar olabilir. Farklı gelirlere sahip mükelleflerin serbest muhasebeci mali müşavir ya da yeminli mali müşavirlere danışmasında fayda bulunmaktadır.

Aynı yıl içinde hem konut kirası hem de işyeri kirasının birlikte elde edilmesi durumunda, konut kira gelirinden 9.500 TL istisna tutarı düşüldükten sonra kalan tutar ile birlikte işyeri kira gelirinin toplamı 70.000 TL’yi aşıyorsa hem konut hem de işyeri kira geliri beyan edilecek, aşmıyorsa yalnızca konut kira geliri beyan edilecektir.

Örnek: Konut kira geliri toplamı 40.000 TL, işyeri kira geliri toplamı 55.000 TL olan bir kişinin konut ve işyeri kira gelirleri toplamı 70.000 TL’yi geçtiği için hem konut hem de işyeri kira gelirlerine ilişkin beyanname vermesi gerekmektedir. Beyannamede verginin hesaplanması sırasında işyeri üzerinden yapılan tevkifatlar hesaplanan vergiden mahsup edilecektir.

Örnek: Konut kira geliri toplamı 20.000 TL, işyeri kira geliri toplamı 45.000 TL olan bir kişinin konut ve işyeri kira gelirleri toplamı 70.000 TL’yi geçmediğinden sadece konut kira gelirine ilişkin beyanname vermesi gerekmektedir.

Uygulamada çoğunlukla kiralar net bedeller üzerinden akdedilmektedir. Ancak işyeri kira gelirlerinin beyan edilmesi sırasında brüt rakamlara ihtiyaç duyulmaktadır. İşyeri kira ödemelerinden yapılan stopaj oranı yüzde 20’dir. İşyeri kiralarında brüt rakamlar hesaplanırken aşağıdaki formülden yararlanmak mümkündür.

Brüt Kira = Net Kira / (1 – Stopaj Oranı)

Örnek: Aylık 18.500 TL net kira bedeli üzerinden akdedilen ve işyeri olarak kiraya verilen bir gayrimenkulün brüt kirası şöyle hesaplanacaktır:

Aylık Brüt Kira = 18.500 / (1 – 0,20)

Aylık Brüt Kira = 18.500 / 0,80

Aylık Brüt Kira = 23.125 TL

Yıllık Brüt Kira = 277.500 TL (23.125 x 12)

III- KONUT KİRA GELİRLERİNDE İSTİSNA

Gelir Vergisi Kanunu’nun 21. maddesine göre, binaların mesken olarak kiraya verilmesinde bir takvim yılı içinde elde edilen hâsılatın 2022 yılı için 9.500 TL’si gelir vergisinden müstesnadır.

İstisna haddi üzerinde hâsılat elde edilip beyan edilmemesi veya eksik beyan edilmesi halinde, bu istisnadan yararlanılamayacaktır.

İstisna konut (mesken) olarak kiraya verilen taşınmazlar için geçerli olduğundan, işyeri kira kazançlarından konut istisnasının indirilmesi mümkün değildir.

Kiraya verilen gayrimenkul kiracı tarafından hem konut hem de işyeri olarak kullanılması halinde (home-office) elde edilen kira kazancına konut istisnası uygulanmayacaktır.

Taşınmazlarını konut olarak kiraya verenlerin, sahip oldukları başka taşınmazlarını işyeri olarak kiraya vermeleri durumunda konutlardan elde ettikleri gelirlere istisna uygulanacaktır.

Binaların, konut olarak yıl içinde on iki aydan az süreyle kiraya verilmesi halinde de istisna tutarı aynı şekilde 9.500 TL olarak uygulanacaktır.

Örnek: 2022 yılı Haziran ayından bu yana (7 aylık) konut olarak kiraya verilen bir taşınmazdan elde edilen kira kazancının tamamına konut istisnası 9.500 TL olarak uygulanacaktır. Diğer deyişle 9.500 TL’lik istisna tam rakam olarak uygulanacak, altıncı aydan itibaren kiraya verdim, o zaman kalan altı aylık dönem için istisnanın da o kadarlık kısmından yararlanmalıyım, anlamı çıkarılmamalıdır. İstisna kaç ay gelir elde edilirse edilsin tam rakam olarak uygulanmalıdır.

Kiraya verilen binanın hisseli olması halinde elde edilen gelir, hisse sahiplerine hisseleri oranında bölüştürülecek ve her bir gerçek kişi için ayrı ayrı 9.500 TL’lik istisna uygulanacaktır. İstisna kişiye özgüdür.

Örnek: Eşi ile birlikte yarı yarıya hisseli ortak olduğu taşınmazını mesken olarak kiraya veren Bay (X) yıllık 120.000 TL gelir elde etmiştir. Bu durumda gelir hisseli bir konut olduğundan ikiye bölünecektir. Hem Bay (X) hem de eşi 60.000 TL ayrı ayrı gelir elde etmiş kabul edilir ve her biri ayrı ayrı 9.500 TL tutarındaki konut istisnasından yararlanır.

Konut istisnasından yararlanamayacak olanlar şöyle sıralanabilir:

— Ticari, zirai veya mesleki kazancını yıllık beyanname ile bildirmek mecburiyetinde olanlar; yani ticari kazanç sahipleri (I.sınıf ve II.sınıf tacirler ile birlikte basit usule tabi olanlar), zirai kazanç sahipleri (defter tutan çiftçiler), serbest meslek erbapları,

— Ticari, zirai veya mesleki kazancı olmamakla birlikte istisna haddinin (9.500 TL) üzerinde hasılat elde edenlerden, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde ettiği ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının gayri safi tutarları toplamı 250.000 TL’yi aşanlar.

286 Seri No.lu GVK Genel Tebliği uyarınca mesken kira gelirine istisna uygulanıp uygulanmayacağına yönelik tutarın tespitinde ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratların, ayrı ayrı veya birlikte elde edilmesine bakılmaksızın, elde edilen kazanç ve iratların brüt tutarlarının toplamı dikkate alınacaktır. Söz konusu tutarın tespitinde, sayılan bu kazanç ve iratların beyan edilip edilmemesinin ya da bu kazanç ve iratlara herhangi bir istisna uygulanıp uygulanmamasının önemi bulunmamaktadır.

Diğer taraftan, istisna haddinin altında elde edilen mesken kira gelirleri, ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratları toplamının 250.000 TL’lik tutarı aşıp aşmadığına bakılmaksızın yıllık gelir vergisi beyannamesine dâhil edilmeyecektir. Söz konusu istisna tutarı, 9.500 TL olarak tespit edilmiştir.

Aşağıda bu durum ile ilgili 286 Seri No.lu GVK Genel Tebliği’nde yer alan güncellenmiş örnekler bulunmaktadır.

Örnek – Bay (A), 2022 yılında, konut olarak kiraya verdiği dairesinden 26.500 TL kira geliri ile birlikte tamamı tevkif yoluyla vergilendirilmiş 80.000 TL işyeri kira geliri ve 40.000 TL mevduat faizi elde etmiştir.

Bay (A)’nın elde ettiği kira gelirine istisna uygulanıp uygulanmayacağı, 2022 yılında elde edilen kira gelirinin istisna haddi üzerinde olması şartıyla, beyan edilip edilmeyeceklerine bakılmaksızın ayrı ayrı veya birlikte mükellefin elde etmiş olduğu varsa ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının gayrisafi tutarları toplamının 250.000 TL’yi aşıp aşmadığına bakılarak tespit olunacaktır.

Buna göre, Bay (A)’nın 2022 yılı içerisinde elde ettiği 26.500 TL’lik mesken kira gelirinin istisna haddi üzerinde olması nedeniyle, istisnadan yararlanılıp yararlanılamayacağının tespitinde bu tutar da hesaplamaya katılacak olup, elde edilen tüm gelir (kazanç ve iratlar) toplamının da 250.000 TL’yi aşması durumunda istisnadan yararlanılması söz konusu olmayacaktır.

Dolayısıyla, 2022 yılı içerisinde elde ettiği gelir toplamı (80.000 + 40.000 + 26.500=) 146.500 TL, 2022 yılı bakımından 250.000 TL aşmadığından Bay (A)’nın elde ettiği kira geliri için konut istisnasından yararlanması mümkün olacaktır.

Örnek – Bayan (B), 2022 yılında konut olarak kiraya verdiği dairesinden 360.000 TL kira geliri elde etmiştir.

Bayan (B)’nin elde ettiği konut kira geliri (360.000 TL), 2022 yılı bakımından 250.000 TL’yi aştığından elde edilen kira geliri için konut istisnasından yararlanamayacaktır.

Örnek – Bay (C), 2022 yılında, konut olarak kiraya verdiği dairesinden 130.000 TL kira geliri, tamamı tevkif yoluyla vergilendirilmiş 110.000 TL işyeri kira geliri ve 185.000 TL ücret geliri elde etmiştir.

Elde edilen gelir toplamının (130.000 + 110.000 + 185.000=) 425.000 TL, 2022 yılı bakımından 250.000 TL aşması nedeniyle, 130.000 TL’lik konut kira geliri bakımından istisna (9.500 TL) uygulanması söz konusu olmayacaktır.

Örnek – Bay (D), 2022 yılında, konut olarak kiraya verdiği dairesinden 7.500 TL kira geliri, tamamı tevkif yoluyla vergilendirilmiş 42.000 TL mevduat faiz geliri ve 165.000 TL ücret geliri elde etmiştir.

Bay (D)’nin elde etmiş olduğu kira geliri 2022 yılı bakımından öngörülen 9.500 TL’lik istisna haddinin altında kaldığından, bu gelirin istisnaya konu edilip edilmeyeceğinin tespiti bakımından mükellefin elde etmiş olduğu menkul sermaye iradı, gayrimenkul sermaye iradı ve ücret geliri toplamının 250.000 TL’yi aşıp aşmadığına ayrıca bakılmayacaktır. Dolayısıyla Bay (D), elde etmiş olduğu söz konusu mesken kira geliri istisna tutarının altında kaldığından, bu gelir için beyanname vermeyecektir.

Örnek – Bayan (E), 2022 yılında, konut olarak kiraya verdiği dairesinden 8.900 TL kira geliri, tamamı tevkif yoluyla vergilendirilmiş 120.000 TL iş yeri kira geliri, birinci işverenden 187.000 TL, ikinci işverenden ise 40.000 TL ücret geliri elde etmiştir.

Bayan (E)’nin elde etmiş olduğu konut kira geliri 2022 yılı bakımından öngörülen 9.500 TL’lik istisna haddinin altında kaldığından, konut kirası geliri yıllık gelir vergisi beyannamesine dahil edilmeyecektir.

Örnek – Bay (F), 2022 yılında, konut olarak kiraya verdiği dairesinden 98.000 TL kira geliri, ortağı olduğu anonim şirketten tamamı tevkif yoluyla vergilendirilmiş 210.000 TL kâr payı elde etmiştir.

Her ne kadar anonim şirketlerden elde edilen kâr payının yarısı Gelir Vergisi Kanunu’nun 22 nci maddesine göre gelir vergisinden istisna olsa da bu tutarın tamamı mesken kira gelirine istisna uygulanıp uygulanmayacağına yönelik kıyaslamaya esas tutarın tespitinde dikkate alınacaktır. Buna göre elde edilen gelir toplamının, (210.000+98.000=) 308.000 TL, 2022 yılı bakımından 250.000 TL’yi aşması nedeniyle, 98.000 TL’lik konut kira geliri bakımından istisna uygulanması söz konusu olmayacaktır.

Örnek – Bayan (G), 2022 yılında, konut olarak kiraya verdiği dairesinden 75.000 TL kira geliri, birinci işverenden 235.000 TL, ikinci işverenden ise 40.000 TL ücret geliri ve gayrimenkul satışından kaynaklı net 80.000 TL değer artış kazancı elde etmiştir.

Her ne kadar 2022 yılı bakımından gayrimenkul satışından elde edilen değer artış kazancının 25.000 TL’si Gelir Vergisi Kanunu’nun mükerrer 80 inci maddesine göre gelir vergisinden istisna olsa da, mesken kira gelirine istisna uygulanıp uygulanmayacağına yönelik kıyaslamaya esas tutarın tespitinde istisna düşülmeden önceki tutarın tamamı dikkate alınacaktır. Buna göre elde edilen gelir toplamının, (75.000 + 235.000 + 40.000 + 80.000 =) 430.000 TL, 2022 yılı bakımından 250.000 TL’yi aşması nedeniyle, 75.000 TL’lik konut kira geliri bakımından konut istisnası (9.500 TL) uygulanması söz konusu olmayacaktır.

Örnek – Kamu kurumunda aylık brüt 15.900 TL maaşla çalışan Bay (H), 1/7/2022 tarihinde emekli olup, 280.140 TL emekli ikramiyesi almış ve kendisine 9.300 TL emekli aylığı bağlanmıştır. Ayrıca 2022 yılında, konut olarak kiraya verdiği dairesinden 112.500 TL kira geliri elde etmiştir.

Bay (H)’nın elde ettiği kira gelirine istisna uygulanıp uygulanmayacağı, 2022 yılında elde edilen kira gelirinin istisna haddi üzerinde olması şartıyla, beyan edilip edilmeyeceklerine bakılmaksızın ayrı ayrı veya birlikte mükellefin elde etmiş olduğu varsa ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının gayrisafi tutarları toplamının 250.000 TL’yi aşıp aşmadığına bakılarak tespit olunacaktır.

Bay (H)’nın 2022 yılı içerisinde elde ettiği 112.500 TL’lik mesken kira gelirinin istisna haddi üzerinde olması nedeniyle, istisnadan yararlanılıp yararlanılamayacağının tespitinde bu tutar da hesaplamaya katılacak olup, elde edilen tüm gelir (kazanç ve iratlar) toplamının da 250.000 TL’yi aşması durumunda istisnadan yararlanılması söz konusu olmayacaktır.

Buna göre, 2022 yılı içerisinde elde ettiği gelir toplamı [(6 x 15.900) + 280.140 + (6 x 9.300) + 112.500 =] 543.840 TL, 2022 yılı bakımından 250.000 TL’yi aşması nedeniyle, 112.500 TL’lik konut kira geliri bakımından istisna uygulanması söz konusu olmayacaktır.

IV- KİRA GELİRLERİNDEN İNDİRİLECEK GİDERLER

Yıllık konut veya işyeri kira geliri hâsılatından indirilecek olan giderler;

– Gerçek gider usulü veya

– Götürü gider usulü olmak üzere iki şekilde tespit edilmektedir.

DİKKAT: Mükellef bu usullerden istediğini seçebilir. Ancak götürü usulü seçenler iki yıl geçmedikçe bu usulden dönemezler. (GVK.m.74).

Kira kazançlarının tespitinde gider usulünün seçiminde bütünlük esastır. Diğer deyişle bir gayrimenkulden elde edilen kira kazancına aşağıda açıklanan yöntemlerden biri, diğer bir kira kazancına başka bir gider usulü seçilmesi mümkün değildir. Elde edilen kira gelirlerinin toplamına ya götürü usul ya da gerçek gider usulünden biri seçilmelidir.

Ancak bu bütünlük kuralının iki istisnai durumu vardır. Birincisi tam mükellefiyete tabi bir mükellef, isterse, yurtiçindeki ve yurtdışındaki gayrimenkullerinden elde ettiği kiraları için farklı usulleri seçebilir. İkincisi VUK 112 No’lu tebliğ uyarınca kiraya verilen gayrimenkuller arasında ne maliyet bedeli ve ne de vergi değeri belli olmayan bina ve arazi bulunduğu takdirde, diğerleri için gerçek gider usulü seçilmiş olsa da bu bina veya arazi için götürü gider usulü uygulanabilir.

A- GERÇEK GİDER USULÜ

Bu usulde, fiilen yapılmış olan ve belgelerle (fatura, makbuz, fiş, poliçe vb.) ispatlanan giderler gerçek tutarlarıyla yıllık kira geliri toplamından indirilecektir.

Bu usulde konut kira gelirinden istisna edilen 9.500 TL’ye isabet edenler hariç olmak üzere yıllık kira tutarından aşağıda yazılı giderler indirilir:

1. Kiraya veren tarafından ödenen aydınlatma, ısıtma, su ve asansör giderleri,.

2. Kiraya verilen malların idaresi için yapılan ve gayrimenkulün önemi ile uygun derecede idare giderleri,

3. Kiraya verilen mal ve haklara özgü sigorta giderleri,

4. Kiraya verilen mal ve haklar dolayısıyla yapılan ve bunlara sarf olunan borçların faizleri ile konut olarak kiraya verilen bir adet gayrimenkulün iktisap (edinme) yılından itibaren beş yıl süre ile iktisap bedelinin % 5’i, (bu indirim, sadece ilgili gayrimenkule ait hasılata uygulanır. Ancak, indirilmeyen kısım gider fazlalığı sayılmaz).

5. Kiraya verilen mal ve haklar için ödenen vergi, resim, harç ve şerefiyelerle kiraya verenler tarafından ödenmiş olmak şartıyla belediyelere ödenen harcamalara iştirak payları,

6. Kiraya veren tarafından yapılan ve gayrimenkulün iktisadi değerini artırıcı niteliği olan ısı yalıtımı ve enerji tasarrufu sağlamaya yönelik harcamalar,

7. Kiraya verilen mal ve haklar için ayrılan amortismanlar,

8. Kiraya verenin yaptığı onarım giderleri,

9. Kiraya verilen mal ve haklara ait bakım ve idame giderleri,

10. Kiraladıkları mal ve hakları kiraya verenlerin ödedikleri kiralar ve diğer gerçek giderler,

11. Sahibi bulundukları konutları kiraya verenlerin kira ile oturdukları konutun kira bedeli, (kira indirimi gayri safi hasılattan burada sayılan yazılı giderler düşüldükten sonra, kalan miktar üzerinden yapılır; kiranın indirilemeyen kısmı gider fazlalığı sayılmaz).

12. Kiraya verilen mal ve haklarla ilgili olarak mukavelenameye kanuna veya ilama istinaden ödenen zarar, ziyan ve tazminatlar.

Gayrimenkul sermaye mahiyetindeki mal ve hakların kısmen kiraya verilmesi halinde, yukarıda yazılı giderlerden yalnız bu kısma isabet edenler hasılattan indirilebilir.

Para cezaları ve vergi cezaları hâsılattan gider olarak indirilemez.

Örnek: Bankadan kredi alınmak suretiyle bir apartman dairesi satın alan kişi söz konusu daireyi kiraya vererek irat elde etmekte ise gerçek gider usulünü seçmesi halinde o yıla ait kira gelirinden bankaya yıl içinde ödediği kredi faizlerini indirebilecektir.

Örnek: Kiraya verilen mal ve haklar için ödenen ve gider olarak kazançtan indirilebilecek vergi, resim, harçlara örnek olarak; emlak vergisi, temizletme ve aydınlatma harcı, çevre temizlik vergisi (çöp vergisi), arama, işletme, imtiyaz, telif, patent vb. haklar için ödenen resim ve harçlar örnek olarak verilebilir.

Örnek: Bir binanın kapı ve pencerelerinin tamiri, boyanması, otomatın, elektrik tesisatının, banyo kazanı ve lavaboların tamiri veya yenilenmesi gibi giderler, gayrisafi hâsılattan gider olarak indirilir. Bu harcamaların mülk sahibi tarafından yapılması şarttır.

Örnek: Bir binanın üzerine kat ilavesi, asansör ve kalorifer tesisatı olmayan binaya sonradan bu tesislerin yapılması nedeniyle yapılan giderler normal onarım gideri olmadığından hâsılattan düşülemez. Bu giderler gayrimenkulün maliyet bedeline eklenmek ve bu gayrimenkullerle birlikte amortismana tabi tutulmak kaydıyla, amortismanların gider olarak hâsılattan indirilmesi gerekir.

Örnek: Bir gerçek kişi sahibi bulunduğu apartman dairesinde öteden beri oturmakta iken, bu dairenin şehir merkezinde kalması ve yüksek kira getirmesi sebebiyle işyeri olarak yıllığı 50.000 TL’den kiraya vermiştir. Kendisi de yıllığı 30.000 TL’den kira ile tuttuğu başka bir apartman dairesinde ikamet ettiği varsayılırsa, ödediği bu kira bedelini elde ettiği işyeri kira gelirinden gider olarak indiremez. Çünkü ikamet ettiği konuta ait kirayı indirim konusu yapabilmesi için sahibi olduğu binayı da konut olarak kiraya vermesi gerekmektedir.

Örnek: Bay (Z) 2021 yılında 250.000 TL’ye satın aldığı bir apartman dairesini, 01.01.2022’da konut olarak kiraya vermiş ve yıllık 86.800 TL gelir elde etmiştir. Satın aldığı konutun % 5’i 12.500 TL (250.000 x % 5)’dir. Gerçek gider yönteminin seçilmesi ve istisnaya isabet eden tutarın ayrıştırılması ile kazançtan indirim konusu yapılabilir.

GERÇEK GİDER YÖNTEMİNİ SEÇENLER DİKKAT!

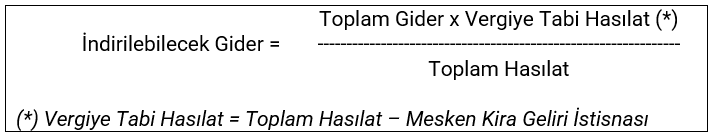

Gerçek gider yöntemini seçen mükellefler, yapıkları harcamaların konut kira gelirinden istisna edilen 9.500 TL’ye isabet eden kısmını gider olarak indiremezler. Dolayısıyla istisnaya isabet eden kısmın hesaplanması gerekir. Şöyle ki;

Örnek: Sahibi olduğu konutu 2022 yılında kiraya veren ve 39.000 TL kira geliri elde eden bir mükellefin başka geliri bulunmamaktadır. Mükellef gayrimenkulü ile ilgili olarak, 13.000 TL harcama yapmış olup, gerçek gider yöntemini seçmiştir.

Gerçek gider yöntemi seçildiğinden 13.000 TL’lik harcamanın 9.500 TL’lik istisnaya isabet eden kısmının hesaplanması ve toplam gider içinden ayrıştırılması gerekir. Buna göre;

Vergiye Tabi Hasılat = 39.000 – 9.500 = 29.500 TL

İndirilebilecek Gider = (29.500 x 13.500) / 39.000 = 10.211,53 TL

Dolayısıyla gider olarak 13.000 TL değil, 10.211,53 TL indirilebilecektir. İstisnaya isabet eden kısım bu şekilde ayrıştırılmış olmaktadır.

B- GÖTÜRÜ GİDER USULÜ

Gelir Vergisi Kanunu’nun 74. maddesinde, isteyen yükümlülerin, bir önceki bölümde açıklanan gerçek giderlere karşılık olmak üzere hâsılatlarının %15’ini götürü olarak indirebilecekleri kabul edilmiştir. Bu usulü seçen mükelleflerin götürü gidere ilişkin orana (%15) isabet eden tutar dışında, maddede bahsi geçen gerçek giderlerden herhangi birisini ayrıca indirmeleri söz konusu olmayacaktır. Çalışmanın sonunda götürü gider usulü ile ilgili örneklere yer verilmiştir.

Götürü gider usulü ve gerçek gider usulünün seçilmesinde mükelleflere seçimlik hak tanınmıştır. Ancak götürü gider usulünü seçenler iki yıl geçmedikçe gerçek usule dönemeyeceklerdir (GVK.m.74).

V- KİRA GELİRLERİNE UYGULANACAK İNDİRİMLER NELERDİR?

Konut veya işyeri kira geliri elde eden mükellefler yıllık gelir vergisi beyannamesi üzerinden istisna ve giderler düşüldükten sonra kalan kira tutarı üzerinden ayrıca aşağıda sayılan giderleri indirim konusu yapabileceklerdir

1. Beyan edilen gelirin %15’ini ve asgari ücretin yıllık tutarını aşmamak şartıyla mükellefin şahsına, eşine ve küçük çocuklarına ait hayat sigortalarına ödenen primlerin %50’si ile ölüm, kaza, hastalık, sağlık, engellilik, analık, doğum ve tahsil gibi şahıs sigorta primleri. Sigortanın Türkiye’de kâin ve merkezi Türkiye’de bulunan bir emeklilik veya sigorta şirketi nezdinde akdedilmiş olması, prim tutarlarının gelirin elde edildiği yılda ödenmiş olması ve ücret geliri elde edenlerin ücretlerinin safi tutarının hesaplanması sırasında ayrıca indirilmemiş bulunması şartıyla, eşlerin veya çocukların ayrı beyanname vermeleri halinde, bunlara ait prim kendi gelirlerinden indirilir.

2. Beyan edilen gelirin %10’unu aşmaması, Türkiye’de yapılması ve gelir veya kurumlar vergisi mükellefiyeti bulunan gerçek veya tüzel kişilerden alınacak belgelerle tevsik edilmesi şartıyla, mükellefin kendisi, eşi ve küçük çocuklarına ilişkin olarak yapılan eğitim ve sağlık harcamaları.

3.Serbest meslek faaliyetinde bulunan engellilerin beyan edilen gelirlerine, Gelir Vergisi Kanunu’nun 31 inci maddesinde yer alan esaslara göre hesaplanan yıllık (engelli) indirim(i).

4. Genel ve özel bütçeli kamu idareleri, il özel idareleri, belediyeler, köyler ile kamu yararına çalışan dernekler ve Cumhurbaşkanınca vergi muafiyeti tanınan vakıflara yıllık toplamı beyan edilecek gelirin %5’i (kalkınmada öncelikli yöreler için %10’unu) aşmamak üzere, makbuz karşılığında yapılan bağış ve yardımlar.