Mehmet Özdoğru

6111 ile 687 Sayılı Yasaların Karşılaştırlması

İşçinin Alkol Ve Sigara İçmesi

1. Giriş

İşçinin çalışma saatleri dışında kalan özel yaşantısında alkol ya da sigara kullanmasının, sarhoş olmasının önünde herhangi bir engel bulunmamaktadır. Genel olarak bu tür alışkanlıkların iş akdinin feshine etkisi düşünülemez. Ancak işçinin alkolü özel yaşamında sıkça kullanmasının işverenle olan güven ilişkisini zedeleyeceği durumlar için geçerli nedene dayanarak iş sözleşmesinin feshedilebileceğini kabul etmek gerekecektir. Bununla beraber işçinin mesai saatleri içerisinde alkol ve sigara kullanması, işyerine sarhoş olarak gelmesi durumlarında ise fiilin niteliğine göre işverenin haklı veya geçerli nedenle fesih imkanı ortaya çıkacaktır.

Bu yazımızda, işçinin alkol ve sigara kullanmasının iş akdine etkilerinden bahsedeceğiz.

2.İşçinin Alkol Kullanmasının İş Akdine Etkileri

İş Kanununun 25'inci maddesinin II/(d) fıkrasında; "İşçinin.... işyerine sarhoş yahut uyuşturucu madde almış olarak gelmesi ya da işyerinde bu maddeleri kullanması" haklı fesih nedeni olarak görülmüştür. İlgili madde de belirtildiği üzere, işverenin haklı nedenle fesih hakkını kullanabilmesi için işçinin işyerinde alkol alması ya da işyerine sarhoş olarak gelmesi gerekmektedir. Bu kapsamda, işçinin işyerinde alkol alması yeterlidir, iş akdini sona erdirmek için sarhoş olana kadar beklemesine gerek yoktur. İşçinin özel yaşamında kullandığı alkol ise kişilik hakları kapsamındadır. Dolayısıyla işverenin karışma hakkı bulunmamaktadır. Ancak iş akdinin temelini teşkil eden unsurların başında karşılıklı güven ilişkisi gelmektedir. Bu kapsamda sadece işin ifasına yönelik tutum ve davranışlar değil, işin ifası ile doğrudan ilişkisi olmayan davranışların da belirli durumlarda feshe neden olacağı söylenebilir. İşçinin alkolü özel yaşamında sıkça kullanması işverenle olan güven ilişkisini zedeleyeceği durumlarda geçerli nedene dayanarak iş sözleşmesinin feshedilebileceğini kabul etmek gerekecektir.

Nitekim Yargıtay bir kararında, işçinin iş saatleri dışında alkollü araç kullanması nedeniyle sürücü belgesine el konulduğu halde bunu işverenden saklayarak, işverenin aracını kullanmasını geçerli neden olarak kabul etmiştir. 1

3.İşçinin Sigara Kullanmasının İş Akdine Etkileri

İşçinin işyeri düzenine aykırı olarak sigara içmesi bir başka fesih nedenidir. Türk İş Hukuku'na bakıldığında, bu konu daha çok iş güvenliği açısından değerlendirildiği görülmektedir. 2 Bu durumda sigara içme yasağına aykırı hareketin iş güvenliği açısından tehlike oluşturduğu durumlarda işverenin iş sözleşmesini bildirimsiz haklı nedene dayanarak feshetme hakkı doğacaktır. Zira, Yargıtay konu ile ilgili bir davada, ambalaj üretimi yapıldığı, işin niteliği gereği yanıcı ve parlayıcı özelliği olan solvent maddesinin yoğun olarak kullanıldığı bir bölgede sigara içen işçinin iş sözleşmesinin feshinin haklı nedene dayandığını kabul etmiştir. 3 Ancak, iş güvenliği açısından herhangi bir tehlike olmamasına rağmen işverenin, verimliliğinin azalması, sigara içmeyenlerin pasif içiciliğin tehlikeleriyle karşı karşıya kalması, işletme imajının zedelenmesi gibi gerekçelerle sigara içilmesi ile ilgili bazı sınırlamalara gitmesi doğal karşılanabilir. Yalnız diğer hakların kullanımında olduğu gibi, bu hakkın kullanımında da işverenin iyi niyet kuralından hareket ederek öncelikle çözüm bulmaya çalışması gerekir. 4 Bu doğrultuda, sigara kullanımının verimi düşürdüğü ya da diğer çalışanları olumsuz etkilediği durumlarda iş sözleşmesi geçerli nedene dayanarak feshedilebilecektir.

Nitekim Yargı kararları da bu yöndedir.

Örnek bir kararda,

"... Dosya içeriğine göre operatör olarak görev yapan ve gece vardiyasında çalışan davacının 05.02.2007 günü çay molasında kapalı ortamda sigara içtiği, açık alanda içmesi gerektiğini işverenin diğer işçileri tarafından söylenmesi üzerine aldırmadığı, uyarılması üzerine de "sizi buraya toplayanları" ve "böyle insanlardan laf duymak zoruma gidiyor" şeklinde söylemde bulunduğu, davacının yaklaşık bir ay önce de çalışırken iş güvenliği açısından ESD bandı takmama nedeni ile uyarıldığı, bant takmadığının kabulünde olduğu anlaşılmaktadır. Davacının söylediği sözler 4857 sayılı İş Kanunu'nun 25/II.d maddesi anlamında sataşma niteliğinde olmamakla birlikte, uyarılara rağmen disiplinsiz davrandığı, gereksiz sözler söylediği ve tartışmaya girdiği, bu davranışlarının işyerinde olumsuzluklara yol açtığı sabittir. İşyeri kurallarına uymayan ve disiplinsiz davranan davacı ile iş ilişkisinin sürdürülmesi olanağı kalmamıştır." 5

şeklinde hüküm kurulmuştur.

4.Sonuç

İşçi ve işveren arasında düzenlenen hizmet sözleşmesinin temeli karşılıklı güvene dayanmaktadır.

Bu kapsamda işçi işverene sadakat yükümlülüğü çerçevesinde hizmetini sunmak, işveren de yükümlülüklerini yerine getiren işçinin ücretini ödemekle yükümlüdür.

İşçinin çalışma saatleri içerisinde sadakat yükümlülüğüne aykırı olarak ortaya koyduğu tutum ve davranışlar korunmadığı gibi çalışma saatleri dışında sergilediği fiiller de korunmamaktadır.

Bu kapsamda işçinin işyerinde alkol alması, çalışma saatleri dışında alkol almakla birlikte işyerine sarhoş olarak gelmesi, yine işyerinde iş sağlığı ve güvenliğini tehlikeye düşürecek şekilde sigara kullanması işverene iş akdini haklı nedenle fesih imkanı sunarken; işçinin çalışma saatleri dışında sıklıkla alkol almasının işverenle olan güven ilişkisini sarsacağı durumlarda ve işçinin işyerinde sigara kullanımının verimliliğinin azalması, sigara içmeyenlerin pasif içiciliğin tehlikeleriyle karşı karşıya kalması, işletme imajının zedelenmesi gibi sonuçlara sebep olacağı durumlarda iş akdinin geçerli nedenle feshedilebileceği kabul edilmelidir. Ufuk Yola/Lebib Yalkın Yayımları

Kaynakça

- AYDIN, Ufuk (2002). İşçinin Kişilik Hakları. Eskişehir: T.C. Anadolu Üniversitesi

- Yargıtay 9.H.D. 2004/14165 E. 2005/2615 K. 31.01.2005 T.

- Yargıtay 9.H.D. 2007/42697 E. 2008/20143 K. 14.07.2008 T.

- Yargıtay 22.H.D. 2012/16640 E. 2013/4968 K. 11.03.2013 T.

Kadın Sigortalıların Doğum Borçlanması

5510 sayılı Kanuna göre sigortalı kadınlar doğum tarihinden sonra iki yıllık süreyi geçmemek kaydıyla en çok üç defaya mahsus olmak üzere doğum borçlanması yapabilmektedir. Doğum borçlanması sigortalı kadının kendisi tarafından yapılabildiği gibi hak sahipleri tarafından da yapılabilmektedir.

Doğum borçlanması yapılabilmesi için kadın sigortalının sigortaya tescil edilmiş ve adına kısa veya uzun vadeli sigorta kolları primi ödenmiş olması gerekir. Sigortaya tescil tarihinden önce doğan çocuklar için doğum borçlanması yapılamayacaktır.

5510 sayılı Kanunda, 'bu Kanuna göre tespit edilen sigortalılığın başlangıç tarihinden önceki süreler için borçlandırılma halinde, sigortalılığın başlangıç tarihi borçlandırılan gün sayısı kadar geriye götürülür' ifadesi yer alsa da, sigorta tescil tarihinden önceki doğumlar için borçlanma yapılamayacağı için, doğum borçlanması sigortalılık süresini geriye götürmeyecektir. Sadece borçlanılan süre kadar prim günü kazandırır. Ancak, kadın sigortalı stajyer olarak çalışması nedeniyle tescil edilmiş ve adına kısa vadeli sigorta kolları primi bildirilmiş ise bu tarihten sonra doğan çocukları için borçlanma yapabilecek, ileride bütün sigorta kollarına tabi çalıştığı takdirde sigortalılık süresi başlangıcı borçlanılan süre kadar geriye götürülecek, sigortalı kadın daha erken emekli olabilecektir. Lebib Yalkın Yayımları

Geçici Vergi Beyannamelerinde Değişiklik yapıldı

Gelir İdaresi Başkanlığı internet vergi dairesi sitesinde Gelir Geçici Beyannamesinde değişiklik yapıldığına ilişkin 03.10.2017 tarihli duyuru yayınlanmıştır.

Söz konusu duyuruya göre;

- 2017/3.Dönem Gelir Geçici Vergisi Beyannamesinin "VERGİ BİLDİRİMİ” kulakçığında yer alan Mükellefin Kazancının Tespit Yöntemi ve Varsa Ortak Olunan Firmalara Ait Bilgiler tablosuna “Mükellef ve Ortaklığın Vergi Kimlik Numarası” alanı eklenmiştir.

Bu alana mükellefler öncelikle kendilerine ait bilgileri girecek sonra varsa ortaklığa ait bilgiler girilecektir.

- “EKLER” kulakçığına “Eğitim Sağlık Harcamaları” için tablo eklenmiştir.

Eğitim Sağlık İndiriminden faydalanan mükelleflerimizin “EKLER” kulakçığındaki “Eğitim Sağlık Harçamaları” tablosunu doldurmaları gerekmektedir.

Satın Alınan Ancak Faturası Alınamamış Amortismana Tabi İktisadi Kıymetlerin Aktife Kaydı

|

T.C. GELİR İDARESİ BAŞKANLIĞI ŞANLIURFA VERGİ DAİRESİ BAŞKANLIĞI Vergi ve Anlaşmalar Uygulama Müdürlüğü |

||||

|

Sayı |

: |

64958909-213-15 |

24/05/2016 |

|

|

Konu |

: |

Fatura Düzenlenmemesi |

||

İlgide kayıtlı özelge talep formu ve eklerinden; firmanızın mal (...) alımında bulunduğu ancak söz konusu mallara ilişkin faturanın satıcı firma tarafından düzenlenmediğinden bahisle, söz konusu malları mali kayıtlarınıza işleyip işleyemeyeceğiniz hususunda Başkanlığımızdan görüş talebinde bulunduğunuz anlaşılmıştır.

5520 sayılı Kurumlar Vergisi Kanununun 6 ncı maddesinde; kurumlar vergisinin, mükelleflerin bir hesap dönemi içerisinde elde ettikleri safi kurum kazancı üzerinden hesaplanacağı, safi kurum kazancının tespitinde Gelir Vergisi Kanununun ticari kazanç hakkındaki hükümlerinin uygulanacağı hüküm altına alınmıştır.

193 sayılı Gelir Vergisi Kanununun 37 nci maddesinde, her türlü ticari ve sınai faaliyetlerden doğan kazançların ticari kazanç olduğu belirtilmiş, 38 inci maddesinin birinci fıkrasında da; "Bilanço esasına göre ticari kazanç, teşebbüsdeki öz sermayenin hesap dönemi sonunda ve başındaki değerleri arasındaki müsbet farktır. Bu dönem zarfında sahip veya sahiplerce:

- İşletmeye ilave olunan değerler bu farktan indirilir;

- İşletmeden çekilen değerler ise farka ilave olunur.

Ticari kazancın bu suretle tespit edilmesi sırasında, Vergi Usul Kanunu'nun değerlemeye ait hükümleri ile bu kanunun 40 ve 41'inci maddeleri hükümlerine uyulur. "

hükmüne yer verilmiştir.

Bu hükümler uyarınca tespit edilecek kurum kazancından Kurumlar Vergisi Kanununun 8 inci maddesi ile Gelir Vergisi Kanununun 40 ıncı maddesinde yer alan giderler indirilebilecektir. Gelir Vergisi Kanununun "İndirilecek Giderler" başlıklı 40 ıncı maddesinin birinci fıkrasının (1) numaralı bendinde; ticari kazancın elde edilmesi ve idame ettirilmesi için yapılan genel giderlerin, (7) numaralı bendinde de Vergi Usul Kanunu hükümlerine göre ayrılan amortismanların safi kazancının tespitinde indirim konusu yapılabileceği hükme bağlanmıştır.

Ticari kazancın elde edilmesi ve idame ettirilebilmesi için yapılan genel giderlerin matrahtan indirilebilmesi için söz konusu giderlerle kazancın elde edilmesi ve idamesi arasında doğrudan ve açık bir illiyet bağının bulunması gerekmekte olup bu mahiyette olmayan giderlerin ticari kazancın tespitinde indirim konusu yapılması mümkün değildir.

3065 sayılı Katma Değer Vergisi (KDV) Kanununun; 1/1 inci maddesinde, Türkiye'de yapılan ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesindeki teslim ve hizmetlerin KDV'ye tabi olduğu, 4 üncü maddesinde ise; hizmetin teslim ve teslim sayılan haller ile mal ithalatı dışında kalan işlemler olduğu, bu işlemlerin bir şeyi yapmak, işlemek, meydana getirmek, imal etmek, onarmak, temizlemek, muhafaza etmek, hazırlamak, değerlendirmek, kiralamak, bir şeyi yapmamayı taahhüt etmek gibi şekillerde gerçekleşebileceği,

10 uncu maddesinin (a) bendine göre, vergiyi doğuran olay, mal teslimi ve hizmet ifası hallerinde, malın teslimi veya hizmetin yapılması ile (b) bendine göre, malın tesliminden veya hizmetin yapılmasından önce fatura veya benzeri belgelerin düzenlenmesi, (c) bendine göre de kısım kısım mal teslimi veya hizmet yapılması mutad olan veya bu hususlarda mutabık kalınan hallerde, her bir kısmın teslimi veya bir kısım hizmetin yapılması sırasında meydana gelmekte olduğu,

29/1-a maddesinde ise, mükelleflerin yaptıkları vergiye tabi işlemler üzerinden hesaplanan KDV den bu kanunda aksine hüküm olmadıkça faaliyetlerine ilişkin olarak kendilerine yapılan teslim ve hizmetler dolayısıyla hesaplanarak düzenlenen fatura ve benzeri vesikalarda gösterilen KDV'yi indirebileceği, 29/3 üncü maddesinde ise indirim hakkının, vergiyi doğuran olayın vuku bulduğu takvim yılı aşılmamak şartıyla ilgili vesikaların kanuni defterlere kaydedildiği vergilendirme döneminde kullanılacağı,

34 üncü maddesinin 1 inci fıkrasında ise; yurt içinden sağlanan veya ithal olunan mal ve hizmetlere ait KDV'yi alış faturası veya benzeri vesikalar ve gümrük makbuzu üzerinden ayrıca gösterilmek ve bu vesikalar kanuni defterlere kaydedilmek şartıyla indirilebileceği,

hüküm altına alınmıştır.

Öte yandan, 213 sayılı Vergi Usul Kanununun 3/B maddesinde "İspat: Vergilendirmede vergiyi doğuran olay ve bu olaya, ilişkin muamelelerin gerçek mahiyeti esastır..." hükmü yer almaktadır.

Mezkur Kanunun 227 nci maddesinin birinci fıkrasında; bu Kanuna göre tutulan ve üçüncü şahıslarla olan münasebet ve muamelelere ait olan kayıtların tevsikinin mecburi olduğu hükme bağlanmıştır.

Aynı Kanunun 229 uncu maddesinde faturanın, satılan emtia veya yapılan iş karşılığında müşterinin borçlandığı meblağı göstermek üzere emtiayı satan veya işi yapan tüccar tarafından müşteriye verilen ticari vesika olduğu, 231 inci maddesinin 5 inci bendinde ise; faturanın, malın teslimi veya hizmetin yapıldığı tarihten itibaren azami yedi gün içinde düzenleneceği, bu süre içerisinde düzenlenmeyen faturanın hiç düzenlenmemiş sayılacağı hüküm altına alınmıştır.

Buna göre, satın aldığınız makinaların defter kayıtlarınıza intikal ettirilerek gider veya maliyet unsuru olarak dikkate alınabilmesi Vergi Usul Kanununun 229 ve müteakip maddelerinde yer alan belgelerden herhangi biri ile tevsik edilmesi suretiyle mümkün bulunmaktadır.

Satın aldığınız makinalara ilişkin faturanın satıcı firmadan alınamaması durumunda, söz konusu makinaları envanterinize kaydedebilmeniz ancak, satıcı firma hakkında yapılacak bir vergi incelemesi sonucunda işlemin gerçekliğinin ortaya konulması halinde söz konusu olabilecektir. Öte yandan, belirtilen şekilde yapılacak bir tespit sonrasında envanterinize kaydedebileceğiniz iktisadi kıymetler için amortisman ayırabileceğiniz tabiidir.

Bilgi edinilmesini rica ederim.

(*) Bu Özelge 213 sayılı Vergi Usul Kanununun 413.maddesine dayanılarak verilmiştir.

(**) İnceleme, yargı ya da uzlaşmada olduğu halde bu konuya ilişkin olarak yanlış bilgi verilmiş ise bu özelge geçersizdir.

(***) Talebiniz üzerine tayin edilmiş olan bu özelgeye uygun işlem yapmanız hâlinde, bu fiilleriniz dolayısıyla vergi tarh edilmesi icap ederse, tarafınıza vergi cezası kesilmeyecek ve tarh edilen vergi için gecikme faizi hesaplanmayacaktır.

Hem İşyeri Hem Konut Olarak Kullanılan Yerlerde Kira Stopajı Yapılması

Sayı: B.07.1.GİB.4.35.16.01-176200-126

Tarih: 15/12/2010

T.C.

GELİR İDARESİ BAŞKANLIĞI

İZMİR VERGİ DAİRESİ BAŞKANLIĞI

GELİR VE KURUMLAR VERGİLERİ MÜDÜRLÜĞÜ

Sayı:.4.35.16.01-176200-126 15/12/2010

Konu: Home officelerde yapılmayan kira ödemeleri

İlgide kayıtlı özelge talep formunuzda, ... Anonim Şirketi ile yapmış olduğunuz aracılık sözleşmesine istinaden bireysel emeklilik aracılık işi ile iştigal etmek üzere ikamet ettiğiniz konutta faaliyete başladığınız, faaliyet göstereceğiniz konutun eşinize ait olduğu ve herhangi bir kira ödemesi yapılmayacağını belirterek stopaj ödemesi olup olmayacağı hususunda Başkanlığımız görüşü talep edilmektedir.

193 sayılı Gelir Vergisi Kanununun 70 inci maddesinin birinci fıkrasında; mal ve hakların sahipleri, mutasarrıfları, zilyedleri, irtifak ve intifa hakkı sahipleri veya kiracıları tarafından kiraya verilmesinden elde edilen iratların gayrimenkul sermaye iradı sayılacağı hükme bağlanmıştır.

Aynı Kanunun 73 üncü maddesinde, "Kiraya verilen mal ve hakların kira bedelleri emsal kira bedelinden düşük olamaz. Bedelsiz olarak başkalarının intifaına bırakılan mal ve hakların emsal kira bedeli, bu mal ve hakların kirası sayılır. Bina ve arazide emsal kira bedeli, yetkili özel mercilerce veya mahkemelerce takdir veya tespit edilmiş kirası, bu suretle takdir veya tespit edilmiş kira mevcut değilse Vergi Usul Kanunu'na göre belirlenen vergi değerinin % 5'idir." hükmüne yer verilmiştir.

Aynı Kanunun 94 üncü maddesinde de "Kamu idare ve müesseseleri, iktisadi kamu müesseseleri, sair kurumlar, ticaret şirketleri, iş ortaklıkları, dernekler, vakıflar, dernek ve vakıfların iktisadi işletmeleri, kooperatifler, yatırım fonu yönetenler, gerçek gelirlerini beyan etmeye mecbur olan ticaret ve serbest meslek erbabı, zirai kazançlarını bilanço veya zirai işletme hesabı esasına göre tespit eden çiftçiler aşağıdaki bentlerde sayılan ödemeleri (avans olarak ödenenler dahil) nakden veya hesaben yaptıkları sırada, istihkak sahiplerinin gelir vergisine mahsuben tevkifat yapmaya mecburdurlar." denilmiş, maddenin 5-a bendinde, Kanunun 70 inci maddesinde yazılı mal ve hakların kiralanması karşılığında yapılan ödemelerden gelir vergisi tevkifatı yapılması gerektiği hükme bağlanmıştır. Anılan maddedeki yetkiye dayanılarak söz konusu tevkifat oranı, 29/12/2006 tarih ve 2006/11449 sayılı Bakanlar Kurulu Kararı ile % 20 olarak belirlenmiştir.

Öte yandan, aynı Kanununun 86 ncı maddesi uyarınca, tamamı tevkif suretiyle vergilendirilmiş gayrimenkul sermaye iratlarının gayrisafi tutarının, bu maddedeki tutarları aşması halinde, yıllık gelir vergisi beyannamesi ile beyan edilmesi gerektiği hükme bağlanmıştır.

128 Seri No'lu Gelir Vergisi Genel Tebliğinin X-a bölümünde ise, "........ tüccar, serbest meslek erbabı ve çiftçiler yalnızca ticari, mesleki veya zirai faaliyetlerine ilişkin olarak kiraladıkları mal ve haklar için ödedikleri kira bedellerinden tevkifat yapacaklardır. Aynı zamanda hem işyeri hem ikametgah olarak kiralanan gayrimenkuller vergi mevzuatımız açısından işyeri olarak kabul edildiğinden bu gayrimenkuller için ödenecek kiraların tamamı üzerinden tevkifat yapılacaktır....." açıklamaları bulunmaktadır.

Bu açıklamalar doğrultusunda, mülkiyeti eşinize ait olan işyeri içinnakden veya hesaben kira ödemesinde bulunulmaması halinde tevkifat yapılmayacaktır; ancak söz konusu işyeri için emsal kira bedelinin belirlenerek 2009 yılı için 1.070 TL'yi aşması halinde eşiniz tarafından yıllık gelir vergisi beyannamesi ile genel hükümlere göre beyan edilerek vergilendirilmesi gerekmektedir.

Bilgi edinilmesini rica ederim.

Vergi Dairesi Başkanı a.

Grup Müdürü

(*) Bu Özelge 213 sayılı Vergi Usul Kanununun 413.maddesine dayanılarak verilmiştir.

(**) İnceleme, yargı ya da uzlaşmada olduğu halde bu konuya ilişkin olarak yanlış bilgi verilmiş ise bu özelge geçersizdir.

(***) Talebiniz üzerine tayin edilmiş olan bu özelgeye uygun işlem yapmanız hâlinde, bu fiilleriniz dolayısıyla vergi tarh edilmesi icap ederse, tarafınıza vergi cezası kesilmeyecek ve tarh edilen vergi için gecikme faizi hesaplanmayacaktır.

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Döviz Cinsinden Olan Alacaklar İle Alacak Karşılıkları İçin Geçici Vergi Dönemlerinde Kur Değerlemesi Yapılıp Yapılmayacağı

|

T.C. GELİR İDARESİ BAŞKANLIĞI BÜYÜK MÜKELLEFLER VERGİ DAİRESİ BAŞKANLIĞI Mükellef Hizmetleri Grup Müdürlüğü |

||||

|

Sayı |

: |

64597866-105[280-2016]-3601 |

24/02/2016 |

|

|

Konu |

: |

Döviz cinsinden olan alacaklar ile alacak karşılıkları için geçici vergi dönemlerinde kur değerlemesi yapılıp yapılmayacağı. |

||

İlgide kayıtlı özelge talep formunda, ... sektöründeki faaliyetlerinizden dolayı Başkanlığımız …vergi numaralı mükellefi olan şirketinizin, tahsil edemediği dövizli alacaklarına ilişkin dava sürecini başlatarak Vergi Usul Kanunu hükümleri çerçevesinde karşılık ayırmak suretiyle giderleştirdiği, ancak döviz cinsinden olan Şüpheli Alacaklar Hesabı ve Şüpheli Alacaklar Karşılığı Hesabının geçici vergi dönemleri itibariyle yıl sonlarında ve sonraki yıllarda değerlemeye tabi tutulması hususunda tereddüte düştüğünüzü belirterek, döviz cinsinden olan şüpheli alacakların ve bunlara ilişkin ayrılan karşılık tutarlarının değerlenip, değerlenmeyeceği hususunda Başkanlığımız görüşü talep edilmektedir.

213 sayılı Vergi Usul Kanununun “Şüpheli Alacaklar” başlıklı 323 üncü maddesinde;

“Ticari ve zirai kazancın elde edilmesi ve idame ettirilmesi ile ilgili olmak şartıyla;

- Dava veya icra safhasında bulunan alacaklar;

- Yapılan protestoya veya yazı ile bir defadan fazla istenilmesine rağmen borçlu tarafından ödenmemiş bulunan dava ve icra takibine değmeyecek derecede küçük alacaklar;

şüpheli alacak sayılır.

Yukarıda yazılı şüpheli alacaklar için değerleme gününün tasarruf değerine göre pasifte karşılık ayrılabilir.

Bu karşılığın hangi alacaklara ait olduğu karşılık hesabında gösterilir. Teminatlı alacaklarda bu karşılık teminattan geri kalan miktara inhisar eder.

Şüpheli alacakların sonradan tahsil edilen miktarları tahsil edildikleri dönemde kâr zarar hesabına intikal ettirilir.”

hükmü yer almaktadır.

Kanun hükmüne göre ticari ve zirai kazancın elde edilmesi ve idame ettirilmesi ile ilgili olmak şartıyla; dava ve icra safhasında bulunan alacaklarla, yapılan protestoya veya yazı ile bir defadan fazla istenilmesine rağmen borçlu tarafından ödenmemiş olan dava ve icra takibine değmeyecek derecede küçük alacaklar şüpheli alacak sayılmakta, bu şartlardan herhangi birinin mevcut olmaması durumunda ise şüpheli alacak kaydına imkan bulunmamaktadır. Diğer yandan, şüpheli alacaklar için dava veya icra takibine başlanıldığı yılda karşılık ayrılması gerekmekte olup, şüpheli hale geldiği hesap döneminde karşılık ayrılmayan alacaklar için daha sonraki dönemlerde karşılık ayrılması mümkün olmamaktadır.

Ancak, ayrılan şüpheli alacakların sonradan tahsil edilen miktarları tahsil edildikleri dönemde kar-zarar hesabına intikal ettirilir.

Öte yandan, yurt dışından olan alacakların şüpheli hale geldiğinin ispatlanabilmesi için ticari iş yapılan firmanın mukim olduğu ülkenin mahkemelerinde dava açılması veya icra takibinde bulunulması gerekmektedir.

Döviz cinsinden alacakların dönem sonunda değerlenmesi nedeniyle oluşacak kur farkları da asıl alacağın akıbetine tabi olduğundan asıl alacak şüpheli hale geldikten sonra bu alacağa bağlı olarak oluşan kur farkları için de şüpheli alacak karşılığı ayrılması mümkün bulunmaktadır.

Ancak, döviz cinsinden alacakların dönem sonunda değerlenmesi nedeniyle kambiyo zararı oluşması durumunda şüpheli alacakların, oluşan kambiyo zararı kadar azaltılması ve ayrılan şüpheli alacak karşılıklarının da kambiyo zararı kadar azaltılarak konusu kalmayan bu karşılıkların gelir hesaplarına intikal ettirilmesi gerekmektedir.

Diğer taraftan; Kurumlar Vergisi Kanununun 32 nci maddesinin ikinci fıkrasında, kurumlar vergisi mükelleflerince cari vergilendirme döneminin kurumlar vergisine mahsup edilmek üzere Gelir Vergisi Kanununda belirtilen esaslara göre ve cari dönemin kurumlar vergisi oranında geçici vergi ödeneceği hükme bağlanmıştır.

Konuya ilişkin olarak yayımlanan 217 Seri Nolu Gelir Vergisi Genel Tebliğinin “Geçici Vergiye Esas Kazancın Tespiti” başlıklı 3 üncü bölümünde;

“…. Geçici vergiye esas kazançların tespitinde, Vergi Usul Kanununun değerlemeye ilişkin hükümlerinin de dikkate alınması gerekmektedir. Değerleme işlemleri ise geçici vergi döneminin kapandığı tarih itibariyle yapılacaktır.”

açıklamasına yer verilmiştir.

Öte yandan, aynı Tebliğin “Yabancı Paraların ve Yabancı Para Cinsinden Olan Borç ve Alacakların Değerlemesi” başlıklı bölümünde ise;

“Vergi Usul Kanununun 280 inci maddesinde, yabancı paraların borsa rayici ile değerleneceği ve bu hükmün yabancı para ile olan senetli veya senetsiz alacaklar ve borçlar hakkında da cari olduğu belirtilmiştir. Dolayısıyla, geçici vergiye tabi kazançların tespitinde yabancı paralar ile yabancı para cinsinden olan alacak ve borçların bu hüküm dikkate alınarak değerlenmesi gerekmektedir. Bu şekilde yapılacak değerlemede T.C. Merkez Bankasınca Resmi Gazetede geçici vergi döneminin kapandığı tarih itibariyle yayımlanan döviz alış kurları esas alınacaktır.”

açıklaması yapılmıştır.

Yukarıda yapılan açıklamalar çerçevesinde; ... işlerinizden doğan ve şüpheli hale gelen yabancı para cinsinden alacakların geçici vergi dönemlerinde değerlenmesi gerekmektedir.

Bilgi edinilmesini rica ederim.

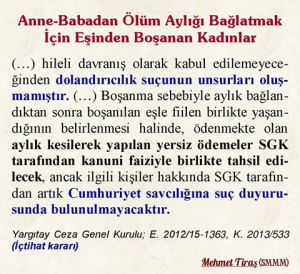

Eşinden Muvazaalı Boşandığı Anlaşılan Kadının Ana/Babasından Aldığı Ölüm Aylığı Temelli Kesilir mi?

Vergi Yoklama Tutanağında 7 Gün Kuralı

Yoklama işlemleri vergi dairesi tarafından, yoklama memuru eli ile yerine getirilmek zorundadır. 213 sayılı VUK’nun 127. maddesi hükmüne göre yoklamadan maksat, mükellefleri ve mükellefiyetle ilgili maddi olayları, kayıtları ve mevzuları araştırmak ve tespit etmektedir.

Yoklama işlemleri daha çok işe başlama, işi terk, iş nev’inde değişiklik, mükellefiyetin durumunda değişiklikler, tasfiye işlemleri vs. konularda yoklama fişi ile yapılmaktadır. Yoklama fişleri 3 nüsha olarak düzenlenir. Bir nüshası mükellefe veya yoklama sırasında mükellefin personeline bırakılır.

Mükellef yoksa mükellefin ikametgahının bulunduğu muhtarlığa tevdi edilir. (1) Yoklama işlemleri bireysel ve konuya özgü yapılabileceği gibi toplu yoklama şeklinde de yapılabilir. (2)

Yoklama işlemlerinin süratle ve zamanında yoklama memurları tarafından gerçekleştirilmesi zorunludur. Aksi takdirde mükellefi bu konuda uğrayacağı zarar ve ziyanlar dikkate alınarak bu işlemlerin 7 gün içerisinde yerine getirilmesi gerekecektir. Yoklama işlemleri her zaman yapılabilir. Bu konuda mükellefe haber verilmez. (3)

Yoklama işlemlerini VUK md. 128 uyarınca yoklama memurları tarafından yapılabileceği gibi, vergi dairesi müdürü, yoklama için görevlendirilen kimseler veya vergi incelemesine yetkili kimseler tarafından da yoklama işlemleri her zaman yapılabilir.

Yoklama işlemleri daha çok maddi olayların tespiti şeklinde gerçekleştirilir. Yoklama memurlarının vergi incelemesi yetkisi yoktur. Diğer taraftan, bazı yoklama memurlarına özel yetkili yoklama memurluğu görevi verilmiştir. özel yoklama yetkili yoklama memurları, daha çok işe başlama, işi terk, mükellefler ve mükellefiyetle ilgili maddi olayların tespiti, kayıtları ve mevzuları araştırmak, vergi mevzuatı gereğince hasılat tespiti yapabilmek, yazar kasa ile ilgili konulara tespitler yapabilmek, yol denetimlerinde nakil vasıtaları ile ilgili taşıt pulu, yolcu listesi, fatura veya sevk irsaliyesi, yolcu bileti ile taşıma irsaliyelerinin muhtevası ile taşınan yolcu ve malların miktarı ve mahiyetlerini ölçmek, tartmak, saymak ve bu konuda tespit etmek gibi yetkileri bulunmaktadır.

Yoklama memurları görevli ve yetkili olduklarına ilişkin olarak ve hüviyet ibraz ederek mükellefe bu şekilde kimlik ibrazından sonra yoklama fişini düzenleyebilirler. Hakkında yoklama yapılan kimsenin yetkili adamı, umumi vekili, muhasebecisi, sürekli personeli ve bunlara benzer kimseler olarak tanımlanabilir. Yoklama muhatabının eşine imza atılacak yoklama fişleri de muteber yoklama fişi olarak kabul edilebilir. (4)

Mükellefin kardeşinin verdiği bilgiler ışığında tanzim edilen yoklama tutanağına dayalı olarak tarhiyat yapılamaz. (5)

Yoklama işlemlerinin vergi daireleri tarafından kısa zamanda sonuçlandırılması esastır.

Buna göre (6) ;

- a) Yeni işe başlama ve özellikli durumlarda yapılacak yoklamaları aynı gün, aynı gün yapılmasının mümkün olmaması halinde ertesi gün,

- b) İşe başlama bildirimlerinin serbest muhasebeci, serbest muhasebeci mali müşavir tarafından imzalanmış veya yeminli mali müşavirlerce tasdik edilmiş olması halinde 30 gün,

- c) Diğer yoklamaları en geç 15 gün, içinde sonuçlandırmak zorundadır. Nazlı Gaye Alpaslan Güven

http://www.hurses.com.tr/Haber-Vergi_yoklama_tutanaginin_hukuki_mahiyeti_ve_7_gun_kurali-14167.htm

1- ALPASLAN Mustafa, “Vergi Dairesi Yoklama Fişleri Yeniden Düzenlenmiştir”, www.muhasebetr.com, 23.04.2013 günlü.

2- VUK md. 133

3- VUK md. 128, 131 ve ilgili olarak bkz. VUKK GT: 168.

4- Bkz. ÖZBALCI Yılmaz, Vergi Usul Kanunu Yorum ve Açıklamaları, Ankara 2002, s.404.

5- KIZILOT Şükrü, Danıştay Kararları ve Özelgeler 4 adlı eser s.909. Ve ilgili olarak bkz. Dnş. 4. D., 15.11.1996 gün ve E:1995/4343-K:1996/4235 sayılı karar.

6- Vergi daireleri işlem yönergesi md. 18

Yukarıda yer verilen açıklamalar, konuya ilişkin genel bilgiler içermektedir. Özdoğrular smmm ltd. şti./ www.ozdogrular.com, işbu dokümanın içeriğinden kaynaklanan veya içeriğine ilişkin olarak ortaya çıkan sonuçlardan dolayı herhangi bir sorumluluk iddiasında bulunulamaz. Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.

Vergi' de Dava Açma Süreleri

2577 sayılı İYUK’nunda dava açma süreleri genel ve özel dava açma süreleri şeklinde iki türlü dava süresi bulunmaktadır. Bunun dışında yasada belirtilen bazı özel durumların gerçekleşmesi halinde verilen ek sürelerde de dava açmak mümkün olabilmektedir.[1] Genel dava açma süreleri İYUK md.7 hükmünde gösterilmiştir.

İYUK’nun 7. maddesinde yer alan genel dava açma sürelerinden başkaca özel yasalarda da idari dava açma süreleri ile ilgili bazı hükümler mevcuttur. Yasa koyucu kamu hizmetlerinin niteliklerini ve diğer kamu hizmetlerine nazaran durumlar dikkate alınarak İYUK’da gösterilenlerden daha uzun veya daha kısa idari dava açma süreleri tespit edebilir. Bu gibi durumlarda özel dava açma süreleri dikkate alınarak, genel dava açma süreleri uygulanmaz.

Danıştay’ın ilk derece mahkemesi olarak görevine giren davalarda 60 gün, idari mahkemelerin görevine giren davalarda 60 gün; vergi mahkemelerinin görevine giren davalarda 30 gün dava açma süresidir.

2577 sayılı İdari Yargılama Usulü Kanunu'nda, vergi mahkemelerinde dava açma süresi otuz gün olarak belirlenmiştir. İkmalen, re'sen veya idarece yapılacak tarhiyatlarla, idarece düzeltme yoluyla re'sen yapılan tarhiyatlara, ihtirazi kayıtla yapılan beyanlara veya tahakkuklara yahut kesilen cezalara karşı açılacak davalarda bu süre uygulanır.

2577 sayılı kanun, vergi mahkemelerinde açılacak davalarda süreyi belirlerken, özel kanunlarda yer alan düzenlemeleri saklı tutmuştur. Nitekim pek çok yasada konumuzu ilgilendiren dava açma sürelerine rastlamak mümkündür.

6183 sayılı kanunda ödeme emrine karşı açılacak davalar, 7 günlük süreye tabi tutulmuştur. Ancak, Danıştay tarafından verilen bir kararda ödeme emri üzerinde dava açma süresinin belirtilmemiş olması durumunda 30 gün içerisinde dava açılabileceği yönünde kararlarda bulunmaktadır.[2]

Yine 6183 sayılı kanunun 9 ve 13. maddelerine temas eden haklarında ihtiyati haciz uygulanan kişilerin ihtiyati hacze, haklarında ihtiyati tahakkuk uygulanan kişilerin ihtiyati tahakkuka karşı açacakları davalar da 7 günlük süreye tabidir.[3]

Vergi borcundan dolayı haklarında yurtdışına çıkma işlemi uygulanan kişilerin dava açma süreleri de 30 gündür. Ancak bu davaların idare mahkemesinin görev alanına girdiği hallerde süre 60 güne çıkmaktadır. Anayasa mahkemesi tarafından verilen karar gereğince vergi borcu dolayısıyla yurtdışı çıkış yasağı mahkeme kararına bağlı olarak uygulanacağından dolayı şimdilik bu konularda dava açma yoluna gidilmemektedir. Zira, vergi borcu dolayısıyla yurtdışı çıkış yasağı uygulamasına son verilmiştir.[4]

Emlak Vergisi ile ilgili olarak takdir komisyonlarınca belirlenen arsa ve arazi değerlerine karşı ilgili kurum ve kuruluşlarla mahalle ve köy muhtarlıklarınca açılacak davalarda dava açma süresi 15 gündür.

Aleyhlerine tarhiyat yapılanların uzlaşma yoluna gitmeleri ve uzlaşmanın vaki olmaması halinde, uzlaşmanın vaki olmadığına dair tutanağın kendilerine tebliğinden itibaren dava açma süreleri, uzlaşmaya konu olan ihbarnamenin kendilerine tebliğinden itibaren uzlaşmaya müracaat için harcanan gün sayısının dava açma süresinden düşülmesi suretiyle hesaplanır. Ancak bu sürenin 15 günden az kalması halinde, açılacak davalarda dava açma süresi olarak 15 gün esas alınır. Burada tarhiyat sonrası uzlaşma müzakerelerine iştirak edip, uzlaşmaya varılamaması halinde dava açma süresi 15 gündür. Tarhiyattan önce uzlaşmalarda ise, uzlaşmaya varılmaması halinde, vergi dairesinden gelecek ihbarnameye göre; tebliğ tarihinden itibaren 30 gün içerisinde dava açma tercihi kullanılabilir. Zamanaşımının bitmesine son 3 ay kala tarhiyat öncesi uzlaşma imkanı bulunmamaktadır.

Tarhiyat öncesi uzlaşmanın vaki olmaması veya temin edilememesi halinde, daha sonra tarh edilecek vergiler hakkında herhangi bir şekilde tarhiyat sonrası uzlaşma istenmesi mümkün değildir.[5]

Mükelleflerin sahte ve muhteviyatı itibariyle yanıltıcı belge kullanmaları veya adresinde bulunmamaları dolayısıyla KOD 4’e düşmeleri durumunda bu durumdan haberdar olur olmaz veya kendilerine vergi dairesi tarafından bu konuda yazılı bir bildirim yapılması halinde 30 gün içerisinde vergi mahkemesi nezdinde dava açmaları mümkündür.

Mükelleflerin önce VUK md. 376 hükmü gereği indirim talep edip, bilahare bundan caymaları durumunda dava açmaları mümkün bulunmaktadır.

Dava açma süresi içinde dava açmak yerine koşulları varsa düzeltme talep eden mükelleflerin, düzeltme taleplerinin açıkça veya 60 günlük sürede cevap verilmemek suretiyle zımnen reddedilmesi halinde dava açma süresi, 30 günlük dava açma süresinden düzeltme talep etmek için harcanan gün sayısının düşülmesi suretiyle hesaplanır.

Dava açma süresi geçtikten sonra düzeltme talep eden mükelleflerin, düzeltme taleplerinin açıkça veya 60 günlük sürede cevap verilmemek suretiyle zımnen reddedilmesi halinde, doğrudan dava açma hakları yoktur. Bu mükelleflerin red işlemine karşı şikâyet yolu ile Maliye Bakanlığı'na müracaat etmeleri gerekmektedir. İstemin Maliye Bakanlığı Gelir İdaresince açıkça veya 60 günlük sürede cevap verilmemek suretiyle zımnen reddedilmesi halinde, dava hakkı doğar ve dava açma süresi 30 gündür.[6]

Vergi hukuku ile ilgili Bakanlar Kurulu Kararı veya Genel Tebliğ gibi genel düzenleyici işlemlere karşı doğrudan açılacak davalarda görevli mahkeme, Danıştay'dır. Danıştay'ın ilgili dairesi bu gibi davalara ilk derece mahkemesi sıfatıyla bakar. Bu tür soyut veya objektif iptal davalarında dava açma süresi ise 60 gündür.

Bu sürelerin son günü, resmi tatil gününe denk gelirse süre, tatili izleyen ilk iş gününün mesai saati bitimine kadar uzamaktadır.[7]

Sürelerin son gününün adli tatile tekabül etmesi halinde İYUK md. 62. madde hükmüne göre (1 Ağustos 5 Eylül arası adli tatildir) 5 Eylülden itibaren süreler 7 gün uzamış sayılmaktadır.

Mali tatil (1 ila 20 Temmuz) de dava açma süreleri işlememektedir. Ancak, temyiz müracaatlarında mali tatilin etkisi bulunmamaktadır. Başka bir deyimle, mali tatilde temyiz ve itiraz süreleri uzamaz. Nazlı Gaye Alpaslan Güven

http://www.hukukihaber.net/vergi-yargisinda-dava-acma-sureleri-makale,5161.html

----------------------------------------

[1] CANDAN Turgut, İdari Yargılama Usul Kanunu, Maliye ve Hukuk Yayınları 2 Baskı, Ekim 2006 Ankara, s.329.

[2] Danıştay 4. Dairesinin 13.11.2006 gün ev E:2005/2134-K:2006/2156 sayılı kararları. (KIZILOT age, Cilt 8, s.1452-1456).

[3] 6183 sayılı AATUHK md. 15

[4] Anayasa Mahkemesi, 8.12.2007 gün ve 26724 sayılı RG’de yayınlanan 18.10.2007 gün ve E:2007/4-K:2007/81 sayılı kararları. Bkz. ilgili yasa 6183 md.36/A.

[5] KARAKOŞ Yusuf, Vergi Sorunlarının / Uyuşmazlıklarının Çözüm Yolları (Vergi Yargılaması Hukuku), Yetkin Yayınları, 2007, Ankara, s.47.

[6] Bkz. VUK 116 ila 124 md.

[7] 2577 sayılı İYUK md.8.