Mehmet Özdoğru

Gayrimenkul Satışlarında Rayiç Değer Üzerinden Matrah Farkı Üzerinden Cezalı Vergi Salınmaz

Bilindiği gibi, iktisadi işletmeye dahil gayrimenkul satışlarında, işletmeden bu gayrimenkul fatura düzenlenerek çıkış yapılmakta ve bilahare tapu kayıtları üzerinden satış yapılarak alacağı intikal ettirmektedir.

Uygulamada fatura değeri ile bu gayrimenkulun rayiç değerleri arasında farklılık bulunabilmektedir(1). Maliye Bakanlığı bu konuda tapu idaresine bir genelge ile bu gibi durumların olması halinde harç matrahı bakımından rayiç değer için ayrı bir meblağ ve diğer taraftan reel satış açısından ise fatura değerinin esas alınması gerektiğini tamim etmiştir. Emsal bir hadisede, tapu üzerinde yer alan rayiç değerin satış bedeli olmayacağına karar verilmiştir. Olayda tapuya yazılan iki değerden büyük olanının bu gayrimenkulun rayiç değeri olduğu belirtilmiş ve fakat bu değerden daha düşük değer olan fatura değerinin ise gerçek satış bedeli olduğu hükme bağlanmıştır.

Olayda; “dosyanın incelenmesinden; davacının cezalı tarhiyata konu taşınmazı, taşınmazın intifa hakkı …….. tarihi itibari ile 10 yıl süre …… AŞ. lehine ve çıplak mülkiyetinin tamamı ……….. Ltd. Şti. adına kayıtlı iken taşınmazın tamamını üzerindeki intifa hakkı ile yükümlü olarak çıplak mülkiyetinin tamamını …… tarih ve …… sayılı yevmiye nolu işlem ile …….. YTL bedelle satın aldığı, bu taşınmazın …… tarih ve ….. yevmiye nolu işlemle üzerindeki intifa hakkı yükümlülüğü ile birlikte çıplak mülkiyetini …….. YTL bedelle ……… Şti.ne satmış olduğu, mahkememizin ……… günlü ara kararı üzerine taşınmazın bulunduğu …… Tapu Sicil Müdürlüğü tarafından verilen yanıt ekinde bulunan ve Tapu Sicil Müdürlüğü tarafından düzenlenen resmi senetlerin incelenmesinden anlaşılmıştır.

Davalı idare tarafından, taşınmazın rayiç değerinin ……… YTL olduğu öne sürülerek aradaki fark kadar tarhiyat yapılmış ise de, serbest piyasa koşullarında üzerinde “ayni” nitelikte “intifa hakkı” bulunan taşınmazın ……… YTL’den alınıp ……… YTL’ye satılması ticari icaplara uygun düşmektedir.

Alım-satım yönünden gayrimenkulun değeri serbest piyasa koşullarına göre belirlemesi doğal olup, rayiç değer ancak emlak vergisi yönünden dikkate alınabilir. Alıcının ve satıcının durumu, gayrimenkulun özellikleri dikkate alınarak, rayiç değerin altında ve üstünde gayrimenkul alım, satımı yapılacağı tabidir. Rayiç değer üzerinden alım-satım yapılacağına dair herhangi bir yasal düzenleme bulunmamaktadır. Şayet rayiç değer üzerinden satıldığı düşünülüyorsa, bu hususunda usulüne uygun olarak tespiti gerekir.

Kaldı ki mülkiyeti üzerinde intifa hakkı olan ve ihtilaflı bulunan bir gayrimenkulun rayiç bedel üzerinden satılabilmesi de düşünülmez.

Hal böyle olunca davacının elde ettiği kazanç 193 sayılı yasanın 80/6 maddesinin son cümlesinde belirtilen istisna kapsamı içerisinde kalmaktadır.

Bu durumda davalı idare tarafından rayiç değer dikkate alınarak tespit edilen matrah üzerinden re’sen yapılan vergi ziyaı cezalı gelir vergisi ve fon payı tarhiyatında hukuki isabet görülmemiştir.

Açıklanan nedenlerle; davanın kabulüne, dava konusu vergi ziyaı cezalı gelir vergisi ve fon payının kaldırılmasına, …………….. oybirliğiyle karar verildi.”(2).

Bu durumda, gayrimenkul satışlarında her zaman rayiç değer esas alınarak bu rayiç değerin satış bedeli olarak kabul edileceği düşüncesi geçerli değildir. Tapuda iki ayrı bedel yazılabilir. Bu nedenle tapuda yazılan rayiç değerin gerçek satış bedelinden büyük olması halinde harç rayiç değer üzerinden alınacak ve fakat reel satış değeri ise daha düşük olan bedel olarak kabul görecektir.

Gayrimenkulun, gerçek satış kıymetinin, tapu harcına esas olan kıymetin altında olması durumunda ise, gerçek alım-satım tutarının, tapu senedinde ayrıca gösterilmesinin, satıcı tarafından talep edilmesi icap edecektir. Bu gibi durumlarda tapu harcına esas olan tutar üzerinden alınacak, öte yandan ise tapu senedine de gerçek satış bedeli kayıt ettirilecektir. Uygulamada mükellefler tarafından bu durumlarda ihtilaflar ortaya çıktığı görülmektedir. Ticari şirketlerin aktiflerine kayıtlı gayrimenkullerin satışında da aynı durum söz konusudur. Benzeri bir durum şirketlerin aktiflerinde kayıtlı hasarlı otomobillerin veya diğer otomobillerin satışı halinde de kasko değeri yerine, gerçek faturalı satış değeri esas alınmaktadır. Bu konuda Gelir İdaresi Başkanlığının 170 Seri Nolu Genel Tebliği bulunmaktadır. Nazlı Gaye Alpaslan

(1) Maliye Bakanlığının 24.2.1999 tarih ve 6604 sayılı özelgesi. Bu konuda ayrıca Bkz. Bumin Doğrusöz, “Tapu Senedine Gayrimenkulün Gerçek Satış Bedelinin Yazılabileceği, Yaklaşım, Sayı:76, Nisan 1999, s.58-60

(2) İzmir 4. Vergi Mahkemesinin 8.5.2008 gün ve E:2007/775-K:2008/618 sayılı kararı.

Primi Yetmeyenlere Fırsat: 10 Yıl Çalışıp Emekli ol!

Yaştan emeklilikte daha düşük prim ödeyerek emekli olunur. 10 yıl çalışan bir kişi yaştan emekli olma hakkına sahip olabilir. Ancak bunun için erken yaşta sigortalı olmak gerekir. İşte yaştan emeklilikte aranan şartlar...

Çalışanlar işe girdikten birkaç yıl sonra ne zaman emekli olacaklarını hesaplamaya başlar. Ancak genellikle normal emeklilik için gerekli şartlar hesaplanır ve buna göre bir plan yapılır. Bunun yanında bir de yaştan emeklilik hakkı söz konusudur. Yaştan emeklilikte daha düşük prim ödeyerek emekli olunur. 10 yıl çalışan bir kişi yaştan emekli olma hakkına sahip olabilir. Ancak bunun için erken yaşta sigortalı olmak gerekir. Peki buna göre kimler hangi yaşta ve nasıl yaştan emekli olabilir?

KİMLERİ KAPSIYOR?

Normal emeklilik için de, yaştan emeklilik için de ilk kez sigortalı olunan tarih belirleyicidir. Bir kişi ne kadar erken sigortalı olmuşsa, o kadar kolay emekli olur. Yaştan emeklilik, belirli bir yaşa gelmiş ve normal emeklilik için gerekli prim ödeme sayısını dolduramamış yani yeterince çalışamamış kişilere sağlanan bir haktır. Yaştan emeklilik hakkının arkasında belirli bir süre çalışması olan fakat artık yaşı nedeniyle çalışması çok daha zor olan kişilere emeklilik hakkı tanınması düşüncesi yatmaktadır.

İLK SİGORTALILIĞA DİKKAT

Prim ödeme gün sayısı yetmeyen ve bu nedenle emekli olamayan ancak yaşı nedeniyle prim ödeme gün sayısını tamamlama imkanı kalmamış kişiler yaştan emeklilik hakkından yararlanabilir. Yaştan emeklilik şartları ilk kez sigortalı olunan tarihe göre farklılaşmaktadır. 9 Eylül 1981’den önce ilk kez sigortalı olmuş kadınlar ve yine 23 Mayıs 2002 itibarıyla 15 yıl sigortalılığı bulunan kadınlar 50 yaşında ve 3 bin 600 prim günüyle emekli olabilirler.

TARİH ÇOK ÖNEMLİ

Diğer yandan 9 Eylül 1976’dan önce ilk kez sigortalı olmuş erkekler ve yine 23 Mayıs 2002 itibarıyla 15 yıl sigortalılığı bulunan erkekler 55 yaşında ve 3 bin 600 gün primle emekli olabilirler.

MUTLAKA KONTROL EDİN

Bu tarihten sonra ilk kez sigortalı olmuş kişiler için de yaştan emeklilik hakkı bulunmaktadır. Ancak bu hakkın kullanılabilmesi için gerekli yaş şartı yükselmektedir. Sosyal güvenlik sisteminde 1 günün bile önemi büyüktür. Bir günle emeklilik yılını kaçırmak da mümkün. Bu nedenle çalışanların mutlaka özellikle ilk kez çalışmaya başladıkları işyerlerinde sigortalarının yatırıldığını kontrol etmeleri gerekir.

KADIN VE ERKEKTE ŞARTLAR DEĞİŞEBİLİR

Daha geç sigortalı olan kişiler de 10 yılla, yani 3 bin 600 günle emekli olma hakkına sahipler. Diğer yandan ilk kez 9 Eylül 1999 ve 30 Nisan 2008 arasında ilk kez sigortalı olan kişiler için yaştan emeklilikte 3 bin 600 gün prim yeterli olmuyor. Bu kişilerin yaştan emekli olabilmeleri için 4 bin 500 gün prim yani 12 buçuk yıl çalışmış olma, 25 yıl sigortalılık ve kadınsa 58, erkekse 60 yaşını doldurmuş olmaları gerekiyor. Dolayısıyla yaştan emeklilik şartları herkes için farklı olabiliyor. Okan Güray Bülbül

Çocuğu Engelli Doğana Devletten Tam Destek

Son yıllarda engellilere yönelik çok sayıda düzenleme yapıldı. Bu düzenlemelerden biride çocuğu engelli doğan annenin sigorta primi ve ücretini bir yıl süre ile Devletin ödeyecek olması. Kullanılan doğum sonrası analık hali izninin bitiminden itibaren çocuğun hayatta olması kaydıyla çocuğun engelli doğması halinde üç yüz altmış gün anneye haftalık çalışma süresinin yarısı kadar ücretsiz izin verilecek. Ücretsiz izin sürelerinin ücretini ve sigorta primini Devlet karşılayacak. Engelli çocuğu doğan anneye ödenecek yarım çalışma ödeneği ve sigorta primininin şartlarını açıklayalım.

Yarım çalışma ödeneği

4447 sayılı Kanuna göre işçiye, haftalık çalışma süresinin yarısı kadar verilen ücretsiz izin süresince doğum ve evlat edinme sonrası yarım çalışma ödeneği ödenir. Ödenek süresi, haftalık çalışma süresinin yarısı kadardır.

Yarım çalışma ödeneği, çalışılan aya ait aylık prim ve hizmet belgesinin ilişkin olduğu aydan sonraki ikinci ay içinde Fondan aylık olarak ödenecek. Doğum ve evlat edinme sonrası yarım çalışma ödeneğinin günlük miktarı, günlük asgari ücretin brüt tutarı(59,25 TL) kadardır.

Ödeme şartları

İşçilerin doğum sonrası yarım çalışma ödeneğinden yararlanılabilmesi için;

- İşçinin adına doğum tarihinden önceki son üç yılda en az 600 gün işsizlik sigortası primi bildirilmiş olması,

- 4857 sayılı Kanunun 63 üncü maddesinde belirtilen haftalık çalışma süresinin yarısı kadar(günde 3 saat 45 dakika/yarım gün veya haftalık 22.5 saat) fiilen çalışılması,

- Doğum ve evlat edinme sonrası analık hali izninin bittiği tarihten itibaren 30 gün içinde çalışma ve iş kurumu müdürlüklerine doğum sonrası yarım çalışma belgesi ile başvuruda bulunulması, gerekmektedir.

Zamanında müracaat

Mücbir sebepler dışında, başvuruda gecikilen süre doğum sonrası yarım çalışma ödeneği almaya hak kazanılan toplam süreden düşülerek ödeme yapılacak. Bu ödemeler damga vergisi hariç herhangi bir vergi ve kesintiye tabi tutulmayacak.

Primlerinin ödenmesi

Yarım çalışma ödeneği kapsamında bulunan sigortalılar için, 5510 sayılı Kanunun 82 nci maddesinde belirtilen prime esas kazanç alt sınırı(asgari ücret) üzerinden aynı Kanunun 81 inci maddesi uyarınca toplam %32,5 oranında sigorta primleri işçi ve işveren payları doğum sonrası yarım çalışma ödeneği ödenen gün sayısı kadar İşsizlik Sigortası Fonundan Sosyal Güvenlik Kurumuna ödenecek. Arif Temir

http://www.gunes.com/yazarlar/arif--temir/cocugu-engelli-dogana-devletten-tam-destek-834872

İşveren Kıyafet Düzenlemesi Yapabilir Mi!

Her işveren kendi işyerleri düzeni ile ilgili karar alma hakkına sahiptir. Dolayısıyla işveren, işyerinde kıyafet ve davranış kurallarının uygulanmasını isteyebilir. Ayrıca bu kurallarının uygulanmasını sağlamak adına iş mevzuatı hükümlerini aşmamak kaydıyla caydırıcı yaptırımların da uygulanması mümkündür.

Ancak işveren bu yetkisinin dürüstlük kuralı ve eşitlik ilkesini gözeterek kullanabilir. Bu açıdan işyerinde düzen kurmak isteyen işveren öncelikle kuralları yazılı hale getirmeli ve bu kurallara uyulacağına dair çalışanlardan onay alınmalıdır. Gerek kıyafet kuralları gerekse de davranış kurallarından çalışanların haberdar olması gerekir. İşyerindeki yazılı kuralları uygularken, işin niteliği hariç olmak üzere kuralların objektif olarak uygulanması gerekir. Haklı bir gerekçe olmaksızın sadece bir veya bir grup işçiye düzen kurallarının uygulanması hakkın kötüye kullanımı olacaktır. Ayrıca böyle bir durumunda işverenin mobbing uyguladığı yönünde iddialar da öne sürülebilecektir. Günümüzde birçok işyeri kıyafet prosedürü uygulanmaktadır. Bu işyerleri bazen resmi kıyafete önem veren bankalar olabileceği gibi bazen de kurumsal kimliklerine özgü kıyafet uygulaması getiren oteller, restoranlar, giyim mağazaları olabilmektedir. Bu tür işyerlerinde işveren tarafından belirlenen kıyafet prosedürleri genellikle baştan itibaren işyeri koşulu olarak çalışanlara sunulmaktadır. Çalışanlar işin niteliğini ve kıyafet ilkelerinin işyeri düzenini bir parçası olduğunu bilerek işe başlamaktadırlar. Böyle bir durumda işçinin, işyeri kurallarına ve işverenin yönetim yetkisine uyması gerekir.

İşverenin kıyafet prosedürünü aynı zamanda işçinin inanç ve kültür anlayışına doğrudan aykırı olacak biçimde düzenlenmemesi gerekir. İşçinin işyeri kurallarına itiraz etmeksizin işe başlaması ve daha sonra kültür ve inancında meydana gelen değişimlere göre mevcut kurala itiraz etmesi gündeme gelebilir. Böyle bir durumda işveren, genel kıyafet ilkelerini bozmamak kaydıyla iyi niyet gereği alternatif çözüm üretebilir. Alternatif çözüme karşı direnen işçinin haklı bir gerekçesi yoksa ve bu durum işyerinde olumsuzluk meydana getiriyorsa iş sözleşmesi geçerli nedenle feshedilebilir. Ancak bu durum kesinlikle haklı nedene konu edilemez.

Örnek bir olayda da Yargıtay bu şekilde karar vermiştir. Davacı işçi, işe girdikten sona dini inancı gerektiğini kapandığı ve çalıştığı şirkete ait logolu tişörtleri giymeyeceğini beyan etmiştir.

Alternatif olarak işveren, tişörtün alına uzun kollu tişört giyilebileceğini öne sürmüş ancak işçi bu çözüm yöntemini kabul etmemiştir.

Bu uyuşmazlığa göre Yargıtay, “Tüm personel söz konusu iş kıyafetini giyerken davacının bunu giymemesi, müşteriler açısından davacının mağaza çalışanı mı müşteri mi olduğu noktasında duraksamaya yol açabileceği gibi, diğer personel bunu yerine getirirken davacının buna aykırı hareket etmesi çalışanlar arasında uyumsuzluğa, çalışma barışının bozulmasına da yol açabileceği”ni kabul etmiştir. İşyerinde olumsuzluğa yol açan ve işyeri uygulaması haline gelen kıyafet giyme zorunluluğuna uyulmadığı geçerli nedenle feshe konu edilmiştir. (Y9HD, 02.03.2017, E.2016/5475, K. 2017/2968) Resul Kurt

https://www.dunya.com/kose-yazisi/isveren-kiyafet-duzenlemesi-yapabilir-mi/392774

Sosyal Yardımlaşma Vakıflarının Hizmeti

Primli ödemelerin karşılığı SGK alınır,Primsiz ödemeler ise SYDV aracılığı ile ekonomik anlamdan yoksul kesimlere dağıtılır.

Bununla ilgili kriterleri SYDV belirliyor.

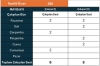

SYDV Düzenli Sosyal Yardımları Şunlardan Oluşuyor

|

SYDV HİZMET YARDIMLARI |

|

|

SIRA NO |

YARDIM ADI |

|

1 |

GIDA YARDIMI |

|

2 |

YAKACAK YARDIMLARI |

|

3 |

KİRA YARDIMLARI |

|

4 |

SOSYAL DESTEK YARDIMLARI |

|

5 |

EĞİTİM YARDIMLARI |

|

6 |

ŞARTLI EĞİTİM YARDIMI |

|

7 |

ŞARTLI SAĞLIK YARDIMI |

|

8 |

ENGELİ İHTİYAÇ YARDIMLARI |

|

9 |

AFET DESTEK YARDIMLARI |

|

10 |

TERÖR ZARAR YARDIMI |

|

11 |

5510 GSS TESTİ |

|

12 |

2022 MAAŞ |

|

13 |

EŞİ VEFAT EDEN DUL KADINLARA YÖNELİK DÜZENLİ NAKİT YARDIMI |

Bu yardımların bir kısmi ayni,bir kısmi nakit olarak yapılmaktadır.

MUHTAÇ ASKER AİLELERİNE YÖNELİK DÜZENLİ NAKİT YARDIM

Askere gitmiş veya gidecek olan kişinin, hâlihazırda sosyal güvencesi olmayan; fakir ve muhtaç durumda olduğu mütevelli heyeti kararıyla tespit edilen, resmi nikâhlı eşi veya anne/babası bu yardım programından faydalandırılır. Bu yardım programından faydalandırılma sırasıyla; askerin eşi, anası ve babası ile sınırlandırılmıştır. Askerin kendisi, kardeşleri, büyük anne ve büyük babası vb. gibi yakınları bu yardım programından yararlanamaz.Şartları sağlayan hak sahibi kişilere, aylık 250 TL olmak üzere her iki ayda bir düzenli nakdi ödeme yapılır. Bu yardım programı kapsamında yapılan ödemelerin aralıkları ve artış miktarları Fon Kurulu kararıyla belirlenir.

EŞİ VEFAT ETMİŞ KADINLARA YÖNELİK DÜZENLİ NAKİT YARDIM

Son resmi nikâhlı eşi vefat etmiş, hâlihazırda evli olmayan, kendisi ya da içinde bulunduğu hanedeki herhangi bir kişi kanunla kurulu sosyal güvenlik kuruluşlarına tabi olmayan ve fakir ve muhtaç durumda olduğu MH kararıyla tespit edilen kadınlar bu yardım programından faydalandırılır.

Hak sahibi kişilere, aylık 250 TL olmak üzere her iki ayda bir düzenli nakdi ödeme yapılmaktadır. Bu yardım programı kapsamında yapılan ödemelerin aralıkları ve artış miktarları Fon Kurulu kararıyla belirlenir.

ŞARTLI EĞİTİM VE ŞARTLI SAĞLIK YARDIM PROGRAMI

Şartlı Eğitim ve Şartlı Sağlık Yardım Programları (ŞESY) kapsamında yapılan yardımlar, fayda sahibi kişilerin önceden belirlenmiş birtakım şartları yerine getirmeleri ile sağlanan düzenli ve nakdi yardım programlardır. ŞESY kapsamında, diğer yardımlardan farklı olarak, şartlılık ilkesi ile yoksul kişilerin temel eğitim ve temel sağlık hizmetlerine katılmaları sağlanarak kronik yoksulluk ile daha etkin bir şekilde savaşabilmek amaçlanmaktadır. Dünyanın birçok farklı ülkesinde de örnekleri olan Şartlı Nakit Transferi yardım programları, bu özelliği ile diğer yardım programlarından farklılaşmaktadır.

Ülkemizdeki Şartlı Nakit Transferi (ŞNT) yardım programı, Dünya Bankası ve Türkiye Cumhuriyeti Hükümeti arasında 14 Eylül 2001 tarihinde imzalanan ve 28 Kasım 2001 tarihinde yürürlüğe giren ikraz anlaşması ile 2003 yılından itibaren uygulamaya konulmuştur. Yapılan ödemeler 2006 Mayıs ayına kadar Dünya Bankası’ndan alınan kredi ile finanse edilmiş olup, bu tarihten sonraki ödemelerde tamamen Sosyal Yardımlaşma ve Dayanışmayı Teşvik Fonu kaynakları kullanılmıştır.ŞEY programı kapsamında şartlar sağlandığı durumda her takip ayı için; ilköğretim erkek çocuklarına aylık 35 TL, ilköğretim kız çocuklarına aylık 40 TL, ortaöğretim erkek çocuklarına aylık 50 TL, ortaöğretim kız çocuklarına aylık 60 TL ödeme yapılır. Ödemeler, sadece okulun açık olduğu aylar için toplamda en fazla yıllık 10 ay üzerinden yapılır. Miktarlar aşağıdaki tabloda da verilmiştir.

|

İLKÖĞRETİM |

ORTAÖĞRETİM |

||

|

Erkek |

Kız |

Erkek |

Kız |

|

35 TL |

40 TL |

50 TL |

60 TL |

ŞEY programı, e-okul sisteminde okula gittiğine dair bilginin olması şartı ile, en erken 48 aylık yaşa sahip çocuklara verilir. ŞEY programı kapsamındaki yardım ödemesi, örgün eğitime devam etse bile, fayda sahibi 20 yaşını doldurduğu zaman kesilir. Bu yardım programı kapsamında yapılan ödemelerin aralıkları ve artış miktarları, Fon Kurulu kararıyla belirlenir.

OKUL ÖNCESİ EĞİTİME KATILAN ÖĞRENCİLERE SAĞLANAN YARDIMLAR

Okul öncesi eğitime (ana sınıfı veya anaokulu) devam eden 48 ay (4 yaş) ve üzeri yaşa sahip çocuklara da şartlı eğitim yardımı yapılmaktadır. Bu yardım programından faydalanabilmek için, MEB’e ait e-okul sisteminden ilgili okul öncesi kurumundan çocuğun okula devam ettiğine dair veri gelmesi gerekmektedir. Okul öncesi eğitimden dolayı şartlı eğitim yardımından faydalananlara, çocukların okul takip bilgileri geldikçe (düzenli devam şartı aranmamaktadır) her iki ayda bir, aylık olarak; kız çocuklara 40 TL, erkek çocuklara ise 35 TL ödeme yapılmaktadır. Bu yardım, fayda sahibinin içinde bulunduğu hane, şartları sağladığı ve sistemde haksahibi olarak gözüktüğü sürece devam ettirilmektedir.Bir çocuğa aynı anda ŞEY ve ŞSY yardımları verilemez. ŞSY’de fayda sahibi olan ve okul öncesinde ŞEY almak isteyenlerin, şartlı sağlık yardımlarının feshedilip, kayıtlarının şartlı eğitim yardımına eklenmesi gerekmektedir.

ŞARTLI ÇOCUK SAĞLIK YARDIMI

Şartlı Çocuk Sağlık Yardım Programı, hak sahiplerine 0-6 yaş arasındaki fayda sahibi çocuklarını, Sağlık Bakanlığı’nca belirlenen sağlık kontrol aylarında takip ve izlemlerini düzenli olarak yaptırmaları koşuluyla, ödeme hazırlanan şartlı bir yardım programıdır. Şartlı çocuk sağlık yardımı, çocuğun doğumundan başlayarak en fazla 72 aylık (6 yaş) olana kadar, öncelikli olarak çocuğun annesi olmak üzere, çocuğun babası veya çocukla aynı hanede yaşayan ve çocuğun bakımını üstlenen reşit bir bireye verilir. Şartlı Çocuk Sağlık Yardım Programı kapsamında, Sağlık Bakanlığı’nca (SB) belirlenen sağlık kontrol aylarında çocuğun takip ve izlemlerini düzenli olarak yaptıran, öncelikle çocuğun annesine, çocuğun babasına veya çocukla aynı hanede yaşayan ve çocuğun bakımını üstlenen reşit bir bireye, çocuğun kız veya erkek olması fark etmeksizin en fazla 72 aylık (6 yaş) olana kadar aylık 35 TL yardım yapılır. Bu yardım programı kapsamında yapılan ödemelerin aralıkları ve artış miktarları, Fon Kurulu kararıyla belirlenir.

ŞARTLI GEBELİK YARDIMI

Şartlı Gebelik Yardım Programı, hak sahibi gebe kadınların gebeliğin başlangıcından, doğum da dâhil olmak üzere, lohusalığın bitişine kadarki olan süreçlerinde Sağlık Bakanlığı’nca belirlenen sağlık kontrol aylarında takip ve izlemlerini düzenli olarak yaptırmaları koşuluyla, yardım almaya hak kazanılan bir şartlı nakit yardım programıdır. Şartlı Gebelik yardımı kapsamında, SB tarafından belirlenen sağlık kontrol aylarında takip ve izlemlerini düzenli olarak yerine getiren hak sahiplerine gebelik, doğum ve lohusalık yardımları yapılmaktadır. Bu kapsamda gebelik boyunca en fazla 9 aylık süreyle sınırlı olmak üzere, gebelik yardımı adı altında aylık 35 TL; canlı ya da ölü doğum fark etmeksizin hastanede doğum yapılması şartıyla doğum takibi ödemesi adı altında bir kereye mahsus olmak üzere 75 TL; son olarak da canlı/ölü doğum fark etmeksizin, gerçekleştirilen doğumdan sonra 2 aylık lohusalık süresince, lohusalık takibi ödemesi adı altında aylık 35 TL ödeme yapılır. Hak sahibinin gebeliğinin 9 aydan daha kısa sürmesi veya düşük yapılması durumunda, yalnızca doğum tarihine veya düşük yapılan tarihe kadar ödeme yapılır.Bu yardım programı kapsamında yapılan ödemelerin aralıkları ve artış miktarları, Fon Kurulu kararıyla belirlenir.

ŞARTLI DOĞUM TAKİBİ ÖDEMESİ

Şartlı doğum takibi ödemesi, gebelik yardımlarının bir alt programı olup, gebe kadınların, doğumlarını hastanede gerçekleştirmeleri koşuluyla, tek sefere mahsus nakit yardım verilen şartlı bir ödemedir. Bu yardımda, gebe kadınlara doğumlarını hastanede gerçekleştirmeleri şartıyla, canlı ya da ölü doğum fark etmeksizin, bir kereye mahsus olmak üzere 75 TL ödeme yapılır.Bu yardım kapsamında yapılan ödemelerin aralıkları ve artış miktarları Fon Kurulu kararıyla belirlenir.

ŞARTLI LOHUSALIK TAKİBİ ÖDEMESİ

Şartlı lohusalık takibi ödemesi, şartlı gebelik yardım programının bir alt ödeme programı olup, gebe kadınların doğumdan sonraki meydana gelebilecek sağlık risklerini en aza indirmek amacıyla, SB tarafından belirlenen sağlık kontrol aylarında takip ve izlemlerini düzenli olarak yaptırılması koşuluyla, ödeme hazırlanan bir yardımdır.Şartlı lohusalık yardımı, şartlı gebelik yardım programına kayıtlı olan kadının doğumu hastanede gerçekleştirmesi şartıyla yapılmaktadır. Bu kapsamda, canlı/ölü doğum gerçekleştirip gerçekleştirmemesine bakılmaksızın, gerçekleştirilen doğumdan sonra Sağlık Bakanlığı’nca belirlenen sağlık kontrol aylarında takip ve izlemlerini düzenli olarak yaptırması koşuluyla, aylık 35 TL olmak üzere en fazla iki ay ve toplamda en fazla 70 TL ödeme yapılmaktadır. Bu yardım programı kapsamında yapılan ödemelerin aralıkları ve artış miktarları, Fon Kurulu kararıyla belirlenir.Vedat İlki

https://alitezel.com.tr/index.php?sid=yazi&id=8969https://alitezel.com.tr/index.php?sid=yazi&id=8969

Ülke Bazlı Raporlama Kapsamında Ek Rehber Yayımlandı

30 Kasım 2017 Tarihli Resmi Gazete

Sayı: 30256 (Mükerrer)

Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumundan:

Amaç

MADDE 1 – (1) Bu Tebliğin amacı; Ek’te yer alan Bağımsız Denetçiler İçin Etik Kurallar Standardının (Etik Kurallar) yürürlüğe konulmasıdır.

Kapsam

MADDE 2 – (1) Bu Tebliğin kapsamı, Ek’te yer alan Etik Kurallar metninde belirlenmiştir.

Dayanak

MADDE 3 – (1) Bu Tebliğ, 26/9/2011 tarihli ve 660 sayılı Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunun Teşkilat ve Görevleri Hakkında Kanun Hükmünde Kararnamenin 9 uncu maddesinin birinci fıkrasının (c) ve (f) bentlerine dayanılarak hazırlanmıştır.

Tanımlar

MADDE 4 – (1) Bu Tebliğde geçen;

a) Başkan: Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumu Başkanını,

b) Denetçi: Bağımsız denetçiyi,

c) Kurum: Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurumunu,

ifade eder.

Yürürlükten kaldırılan tebliğ

MADDE 5 – (1) 21/5/2015 tarihli ve 29362 sayılı Resmî Gazete’de yayımlanan Bağımsız Denetçiler İçin Etik Kurallar Hakkında Tebliğ Türkiye Denetim Standartları Tebliği No:44 yürürlükten kaldırılmıştır.

Yürürlük

MADDE 6 – (1) Bu Tebliğ yayımı tarihinde yürürlüğe girer.

Yürütme

MADDE 7 – (1) Bu Tebliğ hükümlerini Başkan yürütür.

Gayrimenkul Yatırım Fon ve Ortaklıklarına İlişkin 1 Seri No.lu Kurumlar Vergisi Genel Tebliğinde Değişiklik Yapıldı.

01 Aralık 2017 Tarihli Resmi Gazete

Sayı: 30257

Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

3/4/2007 tarihli ve 26482 sayılı Resmî Gazete’de yayımlanan Kurumlar Vergisi Genel Tebliği (Seri No: 1)’nin “5.5.4. Gayrimenkul yatırım fonları veya ortaklıklarının kazançları” başlıklı bölümünün birinci paragrafından sonra gelmek üzere aşağıdaki paragraflar eklenmiştir.

“29/4/1992 tarihli ve 3794 sayılı Sermaye Piyasası Kanununda Değişiklik Yapılmasına, Bankalar Kanununun Bir Maddesinin Değiştirilmesine ve 35 Sayılı Kanun Hükmünde Kararnamenin Bazı Maddelerinin Yürürlükten Kaldırılmasına Dair Kanun ile mülga 28/7/1981 tarihli ve 2499 sayılı Sermaye Piyasası Kanununda yapılan değişikliklerle gayrimenkul yatırım ortaklıklarının kurulabilmesine imkan sağlanmıştır.

25/6/1992 tarihli ve 3824 sayılı Bazı Vergi Kanunlarında Değişiklik Yapılması Hakkında Kanunla mülga 5422 sayılı Kurumlar Vergisi Kanununun 8 inci maddesinin birinci fıkrasının (12) numaralı bendinde yapılan değişiklikle gayrimenkul yatırım fonları veya ortaklıklarının kazançları kurumlar vergisinden istisna edilmiştir.

Mülga 2499 sayılı Sermaye Piyasası Kanununun 3794 sayılı Kanunla değişik 32, 35 ve 36 ncı maddeleri çerçevesinde 22/7/1995 tarihli ve 22351 sayılı Resmî Gazete’de yayımlanan “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 7)”nin “Tanım” başlıklı 3 üncü maddesinde gayrimenkul yatırım ortaklıkları, Tebliğin 16 ncı maddesinde belirtilen gayrimenkuller ve gayrimenkule dayalı sermaye piyasası araçlarından oluşan portföyü işleten ve gayrimenkule dayalı projelere yatırım yapan sermaye piyasası kurumları olarak tanımlanmıştır. Söz konusu Tebliğin “Faaliyet Esasları” başlıklı 16 ncı maddesine göre gayrimenkul yatırım ortaklıkları;

– Gayrimenkule dayalı sermaye piyasası araçlarına (gayrimenkul sertifikası ve konut kredileri karşılığında ihraç edilen varlığa dayalı menkul kıymetler gibi),

– Bina, arsa ve araziden oluşan gayrimenkullere,

– İlgili mevzuat uyarınca gerekli izinleri alınmış, projesi hazırlanmış, inşaata başlayabilmesi için gerekli belgelerin tam ve doğru olduğu (anılan Tebliğin Ek 1 inci maddesinde belirtilen) ekspertiz şirketlerince onaylanmış gayrimenkule dayalı projelere ve

– Kira geliri elde etmek amacıyla, bitmiş veya asgari %50’si tamamlanmış gayrimenkullere

yatırım yapabilir, gayrimenkuller üzerinde intifa hakkı kurabilir ve bu hakkı kullanabilirler.

8/11/1998 tarihli ve 23517 sayılı Resmî Gazete’de yayımlanan “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 11)” ile Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 7) yürürlükten kaldırılmıştır.

Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 11)’nin “Tanımlar” başlıklı 4 üncü maddesinde gayrimenkul yatırım ortaklığı; anılan Tebliğ ile belirlenmiş usul ve esaslar dahilinde, gayrimenkullere, gayrimenkule dayalı sermaye piyasası araçlarına, gayrimenkul projelerine, gayrimenkule dayalı haklara ve sermaye piyasası araçlarına yatırım yapabilen, belirli projeleri gerçekleştirmek üzere adi ortaklık kurabilen ve Tebliğde izin verilen diğer faaliyetlerde bulunabilen sermaye piyasası kurumları olarak tanımlanmıştır.

5422 sayılı Kurumlar Vergisi Kanunu, 5520 sayılı Kanun ile yürürlükten kaldırılmış, gayrimenkul yatırım fon veya ortaklıklarının kazançlarına ilişkin istisna düzenlemesi, 5520 sayılı Kanunun 5 inci maddesinin birinci fıkrasının (d) bendinin (4) numaralı alt bendinde aynen korunmuştur.

Mülga 2499 sayılı Sermaye Piyasası Kanunu çerçevesinde hazırlanarak 29/1/2009 tarihli ve 27125 sayılı Resmî Gazete’de yayımlanan “Altyapı Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 24)” ile “Altyapı Gayrimenkul Yatırım Ortaklığı” özel bir tür yatırım ortaklığı olarak düzenlenmiştir.

6/12/2012 tarihli ve 6362 sayılı Sermaye Piyasası Kanununun 48 inci ve 49 uncu maddelerine dayanılarak hazırlanan III-48.1 sayılı “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği” 28/5/2013 tarihli ve 28660 sayılı Resmî Gazete’de yayımlanmış ve söz konusu Tebliğin 51 inci maddesiyle “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 11)” yürürlükten kaldırılmıştır.

III-48.1 sayılı Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliğinin 4 üncü maddesine göre gayrimenkul yatırım ortaklığı, anılan Tebliğ ile belirlenmiş usul ve esaslar dahilinde, gayrimenkuller, gayrimenkul projeleri, gayrimenkule dayalı haklar, sermaye piyasası araçları ve Kurulca belirlenecek diğer varlık ve haklardan oluşan portföyü işletmek amacıyla paylarını ihraç etmek üzere kurulan ve 6362 sayılı Kanunun 48 inci maddesinde sınırı çizilen faaliyetler çerçevesinde olmak kaydı ile bu Tebliğde izin verilen diğer faaliyetlerde bulunabilen sermaye piyasası kurumudur.

23/1/2014 tarihli ve 28891 sayılı Resmî Gazete’de yayımlanarak yürürlüğe giren III-48.1.a sayılı “Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliğinde Değişiklik Yapılmasına Dair Tebliğ” ile altyapı gayrimenkul yatırım ortaklıklarına ilişkin düzenlemeler III-48.1 sayılı Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliğine ilave edilmiş; aynı Resmî Gazete’de yayımlanan III-48.4 sayılı “Altyapı Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 24)’nin Yürürlükten Kaldırılmasına Dair Tebliğ” ile Altyapı Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliği (Seri: VI, No: 24) yürürlükten kaldırılmıştır.

Söz konusu değişiklikler sonrasında III-48.1 sayılı Gayrimenkul Yatırım Ortaklıklarına İlişkin Esaslar Tebliğinde yer alan düzenlemelere göre altyapı gayrimenkul yatırım ortaklıkları, münhasıran altyapı yatırım ve hizmetlerinden oluşan portföyü işletmek amacıyla kurulan veya dönüşen şirketler olup, altyapı yatırım ve hizmetleri ile ilişkili olmayan gayrimenkuller, gayrimenkul projeleri ve gayrimenkule dayalı haklara yatırım yapamamaktadırlar. Diğer taraftan, anılan Tebliğ kapsamındaki gayrimenkul yatırım ortaklıklarının da ana faaliyet konularına ilişkin gayrimenkul veya gayrimenkul projelerine bağlı olarak yürütülen ve arızi nitelik taşıyanlar hariç olmak üzere, altyapı yatırım ve hizmetleri ile bunlar kapsamındaki varlık ve haklara yatırım yapamayacakları düzenlenmiştir.

III-48.1 sayılı Tebliğde münhasıran altyapı yatırım ve hizmetlerinden oluşan portföyü işletecek gayrimenkul yatırım ortaklıkları için asgari çıkarılmış sermaye ve öz sermaye şartına, kuruluş ve dönüşümü takip eden belli bir süre içinde payların halka arz edilmesine veya nitelikli yatırımcılara satılma zorunluluğuna, yapılacak yatırımlarla ilgili asgari şartlara ilişkin ayrıntılı ve gayrimenkul yatırım ortaklıklarından ayrışan düzenlemeler yapılmıştır.

Bu kapsamda, gayrimenkul yatırım fon veya ortaklıklarının kazançlarına yönelik olarak 1992 yılında 3824 sayılı Kanunla yapılan değişiklikle ihdas edilen ve 5520 sayılı Kurumlar Vergisi Kanununun 5 inci maddesinin birinci fıkrasının (d) bendinin (4) numaralı alt bendinde de aynen korunan istisna düzenlemesi, esas itibarıyla gayrimenkuller, gayrimenkul projeleri ve gayrimenkule dayalı haklardan oluşan bir portföyü işleten gayrimenkul yatırım fon veya ortaklıklarının kazançlarını kapsamaktadır. Söz konusu gayrimenkul yatırım fon veya ortaklıklarının portföylerini oluştururken, Sermaye Piyasası Kurulunun belirlediği gayrimenkullere, gayrimenkul projelerine ve gayrimenkule dayalı haklara yatırım yapma zorunluluk oranından kalan kısmını mevduat, katılma hesabı, repo, iştirak ve belirlenen diğer varlık ve haklardan oluşturmaları istisna uygulanmasına engel teşkil etmeyecektir.

Portföyü, yukarıda belirtilen gayrimenkul yatırım fon veya ortaklıklarından farklı olarak, altyapı yatırım ve hizmetleri gibi diğer varlık ve haklardan oluşan yatırım fon veya ortaklıklarının kazançlarının Kanunun 5 inci maddesinin birinci fıkrasının (d) bendinin (4) numaralı alt bendi kapsamında istisnaya konu edilmesi mümkün değildir. Bu fon veya ortaklıkların, sermaye piyasası mevzuatına göre kurulmuş olmaları ya da unvanlarında “Gayrimenkul Yatırım Fonu” veya “Gayrimenkul Yatırım Ortaklığı” ibarelerinin bulunması, bunların anılan istisnadan faydalanmasını sağlamayacaktır.”

Tebliğ olunur.

Sahte Fatura Kullanımı Ve İptal Davaları

Sahte fatura kullanma veya düzenleme fiilleri dolayısıyla mükellefler hakkında sahte belge düzenleme veya kullanma suç raporları düzenlenmektedir. Düzenlenen bu raporların bir nüshası savcılık kanalıyla kamu davası açılabilmesi için Asliye Ceza Mahkemeleri ‘ne iletilebilmektedir.

Hakkında, vergi tekniği raporu düzenlenen vergi mükellefi konuyu önceki aşamalarda öğrenemeyip, savcılık aşamasında hakkında vergi tekniği raporu ve ayrıca suç raporu düzenlendiğini muttali olabilmektedir. Bu aşamada, sahte ve muhteviyatı itibariyle sahte belge düzenlemek ve iştirak suçu ile ilgili hakkında hem vergi suçu raporu ve hem de vergi tekniği raporu düzenlenen mükellefin yasal haklarını burada nasıl kullanacaktır?

Temelde ilk aşamada mükellefin hakkında düzenlenen vergi inceleme raporu konusunda bilgi sahibi olması mümkündür. Diğer taraftan, mükellefin gıyabında düzenlenen gerek vergi suçu raporu ve gerekse vergi tekniği raporlarına karşı mükellefin dava açma, savunma olanakları giderek zayıflamaktadır. Örneğin; kendisi hakkında, vergi tekniği raporuna istinaden ve ayrıca düzenlenen vergi suçu raporuna istinaden kamu davası açılan bir mükellef bu durumdan savcılık aşamasında haberdar olmaktadır. Hal böyle olunca, mükellefin bu aşamada yapabileceği işlemler sınırlanmaktadır.

Buna göre;

1) Mükellefin savcılıkta vereceği ifadeye göre her halükarda 213 sayılı VUK md 359 hükmüne göre kamu davası açılacaktır.

2) Kamu davasının açılmasından önce, mükellefe mutlak surette vergi inceleme raporları ile beraber vergi ceza ihbarnamelerinin tebliğ edilmiş olması ile mükellef bu durumdan daha ilk safhada muttali olacak ve buna göre yasal yollara müracaat edebilecektir.

3) İdarenin, vergi tekniği raporunu düzenlediği tarihte mükellefin, KOD:4 diye belirlenen özel esaslara alınması sonucunda piyasada iş yapma olanakları önemli ölçüde daralacak ve mükellef mal satamaz veya hizmet sunamaz duruma düşecektir.

4) İdarenin, birçok işlemleri mükellefe haber vermeksizin sürdürmesi (Özel esaslara alma, gıyabında düzenlenen vergi suçu raporu, gıyabında düzenlenen vergi tekniği raporu) halinde mükellefin bu durumdan çok ileri aşamalarda sürpriz olaylarla karşılaşarak öğrenmektedir. Böyle bir durum karşısında, mükellefin yasal haklarını kullanma ile ilgili çok ciddi sorunlar yaşamaktadır. Belki de, kullanacağı yasal olanaklar ve kullanabileceği yasal haklar aradan zaman geçtikten sonra daralmaktadır. Ve hatta kullanabileceği birçok yasal savunma argümanları zayıflamaktadır.

5) Vergi denetim kurulu bir yönetmelik yayınlayarak, bu yönetmelikte “vergi suç raporları” ile “vergi tekniği raporları” ‘nın mükelleflere düzenlenme aşamalarında savunma, tebliğ edilmesi, iddianameler karşısında mükellefin sunabileceği argümanlarını da bu rapora eklenmesi ile ilgili düzenlemeler yapılmalıdır. Aksi takdirde, mükelleflerin gıyabında tek taraflı olarak düzenlenen vergi suçu raporları ile vergi tekniği raporları hukuki dayanaklardan yoksun ve yeterli hukuki koşulları içermeyen idarenin tek taraflı görüşlerine yer veren raporlardan öteye gidemeyecektir.

6) Mükelleflerin gıyabında düzenlenen vergi suçu raporlarına istinaden açılan kamu davalarında, mükelleflerin gerek Asliye Ceza Mahkemesi aşamasında ve gerekse Yargıtay aşamasında beraat etmelerin halinde durum ne olacaktır? Suçlanan mükellefin yıpranan itibarını kim telafi edecektir? Veya bu süreçte özel esaslara alınan mükellefin piyasada iş kaybetmesi halinde durumu ne olacaktır? Mükellefin, ticari kayıpları kim tarafından telafi edilecektir? Bütün bu soruların yanıtını bulmak mevcut mevzuata göre, çok zor bir soru olarak gündeme gelmektedir. Şeffaf ve açık bir vergi uygulamaları yöntemi benimseyen gerek Gelir İdaresi ve gerekse Vergi Denetim Kurulu yeni dönemde mükellefler ile ilgili düzenlediği bütün raporları en azından bir yazım aşamasında mükelleflerle paylaşması ve mükelleflerden bu konularda yazılı cevap alması zorunludur. Nazlı Gaye Alpaslan

http://www.hurses.com.tr/Haber-Sahte_fatura_kullanimi_ve_iptal_davalari-15507.htm

İşletme Hesabı, Serbest Meslek Erbabı, Basit Usule Tabi Mükellefler İçin Elektronik Ortamda Defter- Beyan Sistemine Başvuru Ve Kayıt İşlemleri

Vergi Usul Kanunu'nun (VUK) mükerrer 242'nci maddesinde Maliye Bakanlığı'na; elektronik defter, kayıt ve belgelerin oluşturulması, kaydedilmesi, iletilmesi, muhafazası ve ibrazı ile defter ve belgelerin elektronik ortamda tutulması ve düzenlenmesine ilişkin usul ve esasları belirleme yetkisi verilmiştir. Keza, anılan kanunun 227'nci, mükerrer 257'nci maddelerinde de Maliye Bakanlığı'na benzeri yetkiler tanınmıştır. Maliye Bakanlığı yukarıda anılan hükümlerle verilen yetkilere dayanarak, 25.08.2017 tarihinde internet sitesinde yayınladığı Vergi Usul Kanunu Genel Tebliğ Taslağı ile yaygın olarak kullanılan belgeler arasında yer alan “sevk irsaliyesi”, “müstahsil makbuzu” ve “serbest meslek makbuzu” belgelerinin elektronik ortamda düzenlenmesini uygulamaya koymadan önce kamu oyunun görüşüne sunmuştu.

Gelir İdaresi Başkanlığı’nın 24.10.2017 tarihinde internet sitesinde yayınlanan Vergi Usul Kanunu Genel Tebliğ Taslağı ile de serbest meslek erbabı, işletme hesabı esasına göre defter tutan mükellefler ile basit usule tabi olan mükelleflerin kayıtlarının elektronik ortamda tutulması, bu mükelleflerden defter tutmak zorunda olanların bu kayıtlardan hareketle elektronik ortamda oluşturulması ve saklanması, vergi beyannamesi bildirim ve dilekçelerin elektronik ortamda verilebilmesi ile elektronik ortamda belge düzenlenebilmesi amacıyla geliştirilen Defter-Beyan Sistemine ilişkin düzenlemeler kamu oyunun görüşlerine açılmış bulunmaktadır. Defter- Beyan Sistemine giriş, sistemin işleyişi ve sistemden çıkışa ilişkin düzenlemeler kısaca aşağıda tanıtılmaya gayret edilecektir. Diğer düzenlemeler daha sonra ele alınabilecektir.

- Sisteme giriş/Başvuru

Defter-Beyan Sistemi'ni kullanmak zorunda olan, yukarıda belirttiğimiz, mükelleflerin Sistemi kullanmaya başlayacakları takvim yılından önceki ayın son gününe kadar (son gün dahil) www.defterbeyan.gov.tr adresi üzerinden veya gelir vergisi yönünden bağlı bulundukları vergi dairesi aracılığıyla başvuru yapmaları gerekmektedir.

Başvurular mükelleflerin kendilerince yapılabileceği gibi Elektronik Beyanname Gönderme Aracılık ve Sorumluluk Sözleşmesi imzaladıkları meslek mensupları aracılığı ile de yapabilirler. Basit Usule tabi vergi mükellefleri, örneği tebliğ ekinde yer alan, Defter-Beyan Sistemi Kullanımı Aracılık ve Sorumluluk sözleşmesi düzenledikleri meslek odaları aracılığı ile başvurmaları da mümkündür. Tebliğ taslağında Defter-Beyan Sistemi'nin uygulamaya girmesinden sonra mükellefiyet tesis ettiren mükellefler, basit usul ve işletme hesabı esasına tabi mükelleflerde deftere tabi olma durumu değişen mükellefler ile sahte veya muhteviyatı itibariyle yanıltıcı belge düzenledikleri tespit edilenlerle ilgili ayrıca düzenlemeler yer almaktadır.

- Sisteme giriş, kullanıcı kodu ve şifre alınması

Defter Beyan Sistemi'ne kullanıcı kodu veya TC Kimlik numarası ve şifre bilgileri kullanılarak www.defterbeyan.gov.tr adresi üzerinden giriş yapılacaktır. Şifre bilgisi, mükellef veya noterden yetkili kıldığı kişi tarafından her hangi bir vergi dairesinden alınabilecektir. Baş vuru üzerine vergi dairesince müracaat anında, şifre bilgisi sistemden üretilerek kapalı bir zarf içinde baş vuran mükellef veya yetki verdiği kişiye verilecektir. Şifre bilgisi içeren zarfın tesliminde teslim tutanağı düzenlenecektir. Başvurunun mükellefin beyannamelerinin gönderilmesine aracılık eden meslek mensubu veya meslek odası tarafından yapılması halinde, varsa mevcut şifre bilgileri, yoksa alacakları şifre bilgileri ve kullanıcı kodu ile sisteme giriş yapabileceklerdir. Sistemi kullanacak mükellef, meslek mensubu veya meslek odaları istemeleri halinde, çalışanlarını Sistemin belirli fonksiyonlarını kullanmak üzere Sistem kullanıcısı olarak tanımlayabilecek ve yetkilendirebileceklerdir. Bu durumda, tanımlanan kişilerin sisteme girişte kullanacakları şifreler, Defter-Beyan Sistemi içerisinde elektronik ortamda üretilerek kullanıcıya gösterilecektir. Tanımlanan kişiler, kendileri için oluşturulan kullanıcı kodu ve şifreyi kullanarak sisteme giriş yapabileceklerdir.

- Kayıt zamanı ve yanlışlıkların düzeltilmesi

İşlemlerin defterlere kaydı, ait oldukları ayı izleyen ayın 20'nci gününden fazla geciktirilemez. Takvim yılının son ayına ait kayıtlar takvim yılına ait gelir vergisi beyannamesinin verilmesi gereken son gün saat 23:59 a kadar yapılabilir. Basit usule tabi mükelleflerin alış ve giderleri ile satış ve hasılatlarına ilişkin üçer aylık kayıtlar, izleyen ayın sonuna kadar sisteme kaydedilir. Defter ve kayıtlara rakam veya yazıların yanlış girilmesi durumunda, yukarıda belirlenen süreler zarfında, Sistem üzerinden yanlış kayıt güncellenebilecek veya iptal edilerek doğru kayıt aynı yöntemle tekrar girilebilecektir.

- Sistem üzerinden tutulabilecek defterler

Defter-Beyan Sistemi üzerinden, işletme defteri, çiftçi işletme defteri, serbest meslek kazanç defteri, amortisman defteri, envanter defteri, damga vergisi defteri, ambar defteri ile bitim işleri defteri elektronik ortamda tutulabilecektir. Bu defterler VUK kapsamında geçerli kanuni defterler olarak kabul edilecektir. İşletme hesap hülasası (özeti) zirai kazanç hesap özeti, serbest meslek hesap hülasası ile basit usul hesap özeti yapılan kayıtlardan hareketle Sistem tarafından üretilecektir.

- Defterlerin tasdiki durumu

Defter Beyan Sistemi vasıtasıyla elektronik ortamda tutulan defterlerin açılış onayı; ilk defa veya yeniden işe başlama ile sınıf değiştirme hallerinde kullanmaya başlamadan önce, izleyen faaliyet dönemlerindeki açılış onayları ise defterlerin kullanılacağı faaliyet döneminin ilk gününde Başkanlık tarafından elektronik olarak yapılır. Açılış onayı VUK'da öngörülen tasdik hükmündedir. Ayrıca kağıt ortamında defter tutulmaz.

- Sistemden çıkış

Defter-Beyan Sistemi'ni kullanan mükelleflerin ölümü veya gaipliği, mükellefiyetinin sonlandırılması/terkin edilmesi hallerinde ölüm/gaiplik kararı tarihi ile sonlandırma/terkin tarihinden itibaren, o tarihe kadar yapılması gereken işlemler ve onların gerektirdiği yükümlülükler haricinde, Defter-Beyan Sistemi kayıt yapma, defter tutma ve beyanname gönderme özellikleri bakımından kullanılamayacaktır. Bununla birlikte geçmiş dönemlere ilişkin bilgilerin görüntülenmesi amacıyla Sistem kullanılabilecektir. İkinci sınıf tüccarlardan birinci sınıfa geçenler izleyen takvim yılı başından itibaren sistem kullanıcıları arasından çıkarılacaktır. Basit usulün şartlarını haiz olup sistemi kullanan mükelleflerden, bu usulden yararlanmayı istemediklerini ve kazançlarını bilanço esasına göre tespit etmek istediklerini yazı ile bildirenler, dilekçelerinde belirttikleri tarihten itibaren veya izleyen takvim yılı başından itibaren Sistemi kullanamayacaklardır. Ancak, geçmiş dönemlere ilişkin bilgilerin görüntülenmesi amacıyla sistem kullanılabilecektir.

Gelir İdaresi Başkanlığı’nın 24.10.2017 tarihinde internet sitesinde yayınlanan Vergi Usul Kanunu Genel Tebliğ Taslağı ile de serbest meslek erbabı, işletme hesabı esasına göre defter tutan mükellefler ile basit usule tabi olan mükelleflerin kayıtlarının elektronik ortamda tutulması, bu mükelleflerden defter tutmak zorunda olanların bu kayıtlardan hareketle defterlerin elektronik ortamda oluşturulması ve saklanması, vergi beyannamesi bildirim ve dilekçelerin elektronik ortamda verilebilmesi ile elektronik ortamda belge düzenlenebilmesi amacıyla geliştirilen Defter-Beyan Sistemi'ne ilişkin düzenlemeler kamu oyunun görüşlerine açılmış bulunmaktadır.

Söz konusu genel tebliğ taslağında düzenlenen hususlardan Defter-Beyan Sistemi'ne giriş, sistemin işleyişi ve sistemden çıkışa hakkındaki düzenlemelere ilişkin yazımız 30.11.2017 tarihli DÜNYA gazetesinde yayınlanmıştı. Bu yazımızda tebliğ taslağında yer alan defterlerin muhafaza ve ibrazı, sorumluluklar ve ceza uygulaması düzenlemelerini ele alacağız.

Defterlerin muhafazası

Defter-Beyan Sistemi üzerinde tutulan defterlerin kullanıcı denetiminin kullanıcı kodu, şifre ve diğer güvenlik mekanizmaları ile elektronik ortamda gerçekleştirilmesi, sistemin kullanımına ilişkin tüm işlemlerin elektronik olarak yapılması ve her işleme ait loğların kayıt altına alınmasına bağlı olarak kaynağının inkar edilemezliği söz konusu olduğundan mükelleflerce ayrıca kağıt ortamında saklanmasına gerek bulunmamaktadır. Sistem üzerinden tutulan defter ve kayıtların muhafaza yükümlülüğü başkanlığa aittir. Başkanlık mükellef, meslek mensubu ya da meslek odası tarafından girilen kayıtları ve bu kayıtlardan hareketle oluşan defterleri elektronik ortamda muhafaza edecek ve mükelleflerin kullanımına hazır halde bulunduracaktır.

Sistem üzerinden defterlerin görüntülenmesi, yazdırılması veya çeşitli dosya formları ile indirilmesi mümkün olmakla birlikte, bu şekilde indirilmiş olan defterlerin hukuki geçerliliği yoktur.

Defterlerin ibrazı

Kendisinden mükellefiyetlerine ilişkin defter ve kayıtlarının ibrazı talep edilen mükellefler, talepte bulunan birim ile ibrazı talep edilen bilgilerin mahiyetini ibraz talep yazısının bir örneği ile birlikte ibraz süresinin sonundan en geç 10 gün önce bağlı olduğu vergi dairesi aracılığıyla başkanlığa bildirecektir. Başkanlık bu bildirime ilişkin usul ve esaslar ile bildirim yöntem ve içeriğinin belirlenmesi konusunda yetkilidir. İlgili makamlar tarafından defter ve kayıtlarının ibrazı istenilen mükellefe ulaşılamaması ya da ibraz yazısının mükellefe tebliğ edilememesi hallerinde bu durumu tevsik eden belgelerle birlikte mükellefin bağlı bulunduğu vergi dairesi aracılığıyla başkanlığa başvurulacaktır. Başkanlık istenildiğinde defterlerin kağıt, elektronik, manyetik veya optik araçlar vasıtasıyla eksiksiz ve okunabilir şekilde ibraz edilmesine yönelik önlemleri almak ve ibraza yönelik farklı usuller belirlemek konusunda yetkilidir.

Sistemi kullanma yükümlülüğünün başlayacağı tarih

Taslaktaki düzenlemeye göre, basit usule tabi mükellefler ile serbest meslek erbabı 1/1/2018 diğer mükellefler ise 1/1/2019 tarihinden itibaren sistemi kullanmaya başlayacaktır. Geniş mükellef kitlesini ilgilendiren bu düzenlemelerin genel tebliğin yayınından en az 6 ay sonra uygulamaya girmesi daha uygun olurdu. Tüm mükellefler için Sistemin 01.01.2019 da kullanılmaya başlanması daha gerçekçi ve makul olur.

Sorumluluklar ve ceza uygulaması

Defter-Beyan Sistemi'ni kullanma zorunda olmakla birlikte tebliğde ön görülen süreler içinde baş vuru yapmayan, baş vuru yapmakla birlikte belirlenen süreler dahilinde kayıt yapma, defter tutma, beyanname, bildirim ve dilekçe gönderme, belge düzenleme ve benzeri yükümlülükleri yerine getirmeyen mükelleflere Vergi Usul Kanunu’nda söz konusu fiiller için ön görülen cezalar uygulanır.

Defter-Beyan Sistemi'ni kullanan mükellefler, meslek mensupları ve meslek odaları yanında mükellefler ve meslek mensupları ile meslek odalarının yetkilendirdiği çalışanları kendilerine verilen kullanıcı kodu ve şifrelerin güvenliğinden sorumludurlar. Sistem kullanıcıları kullanıcı kodu ve şifreleri başka amaçlarla kullanamazlar, herhangi bir üçüncü kişiye açıklayamazlar ve bunların kullanımına izin veremezler, üçüncü kişilere devredemezler, kiralayamazlar ve satamazlar.

Defter-Beyan Sistemi'ne yapılan kayıtlar, oluşturulan defterler liste vb. bilgiler, elektronik ortamda gönderilen beyanname ,bildirim ve dilekçeler ile elektronik belgelerin içeriğinden ve doğruluğundan Sistemi doğrudan kendisi kullanması halinde mükellef sorumlu olacaktır.

Sistemin aracılık ve sorumluluk sözleşmesi imzalanarak yetki verilen kişiler aracılığıyla kullanılması durumunda mükellefler, defter, beyanname, bildirim dilekçelere kaydedilmesi gereken her türlü bilginin meslek mensubuna /meslek odasına tam ve doğru bir şekilde sunulmasından sorumlu iken, meslek mensubu/odası deftere kaydedilen bilgilerin dayanağı olan ilgili belgelere uygunluğundan ve gönderilmesine aracılık ettiği beyanname, bildirim ve dilekçelerin defter kayıtlarına ve kayıtların dayandığı belgelere uygun olmamasından dolayı ortaya çıkacak vergi ziyaına bağlı olarak salınacak vergi, kesilecek ceza ve hesaplanacak faizlerin ödenmesinden mükellefle birlikte müştereken ve müteselsilen sorumludur. Bu kapsamda başkanlığın herhangi bir sorumluluğu bulunmamaktadır.

Beyannamelerin onaylanması sonucunda otomatik olarak hazırlanan tahakkuk fişleri ve/veya ihbarnamelerin yine sistem üzerinden mükellefe, vergi sorumlusuna veya bunların yetki verdiği gerçek veya tüzel kişiye elektronik ortamda iletilmesi işlemi ile söz konusu tahakkuk fişleri ve/veya ihbarnameler mükellefe tebliğ edilmiş sayılacaktır.

Sistem üzerinden elektronik belge düzenlenmesi

VUK kapsamında düzenlenmesi zorunluluğu bulunan fatura ve fatura yerine geçen vesikalara, serbest meslek makbuzu, müstahsil makbuzu, gider pusulası, sevk irsaliyesi ve benzeri diğer vesikalar, özel mevzuatlarında yer alan düzenlemelere uygun olarak, Defter-Beyan Sistemi üzerinden veya bu sistem vasıtasıyla elektronik ortamda düzenlenebilecektir.

Defter kayıt ve belgelerin geliştirilen sistemler yoluyla elektronik ortamda düzenlenmesi, muhafazası ve beyanı kayıt dışılığın önlenmesine katkı sağlayacaktır. Bununla beraber, son iki VUK Tebliğ Taslağı ile hedeflenen mükellef kitlesinin önemli bir bölümü için mali yük getirecek, sisteme intibakları zamana ihtiyaç gösterecektir. Bu nedenle tebliğlerin yayınlanması ile uygulamanın başlaması arasında yeterli süre olmalıdır. Akif Akarca/Dr. Mehmet Şafak

https://www.dunya.com/kose-yazisi/elektronik-ortamda-defter-beyan-sistemi/392573

Tahsil Zamanaşımı

Vergi hukukumuzda, çeşitli zamanaşımı düzenlemeleri mevcuttur. Bunlardan, tarh zamanaşımı, düzeltme zamanaşımı ve ceza kesme zamanaşımı süreleri Vergi Usul Kanunu’nda (VUK), tahsil zamanaşımı ise Amma Alacaklarının Tahsil Usulü Hakkında Kanun’da düzenlenmiştir. Ceza davası ile ilgili zamanaşımı süreleri ise Türk Ceza Kanunu'nda düzenlenmiştir. Bu gün, bu zamanaşımı sürelerinden tahsil zamanaşımı üzerinde durmak istiyoruz.

6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkındaki Kanun'un 102. maddesine göre kamu alacağı, kural olarak, vadesinin rastladığı takvim yılını takip eden takvim yılı başından itibaren 5 yıl içinde tahsil edilmezse zamanaşımına uğrar.

Zamanaşımı, süre geçmesi dolayısıyla kamu alacağını ortadan kaldırmamaktadır. Sadece alacaklının, cebri takip yoluyla alacağına kavuşmasını sağlayan talep ve cebri takip yeteneği ortadan kalkmaktadır. Bir başka deyişle alacaklı kamu idaresi, zamanaşımına uğramış kamu alacağı için ödeme emri düzenleyemez, haciz veya diğer cebri takip işlemlerini yapamaz. Bu sebeple borçlu, zamanaşımı süresinin dolmasına rağmen rızası ile ödemede bulunursa, bu ödeme hukuken geçerli olur.

Zamanaşımı konusu iki önemli kavramı daha karşımıza çıkarmaktadır. Bunlar, zamanaşımının kesilmesi ve durmasıdır. Zamanaşımını durduran sebepler genellikle bir süreçtir ve bu sebebi oluşturan süreç boyunca zamanaşımı süresi işlemez. Zamanaşımını durduran sebebin ortadan kalkması ile birlikte süre kaldığı yerden işlemeye devam eder. Zamanaşımını kesen haller ise genellikle nokta olaylardır. Bu sebeplerin gerçekleşmesi ile birlikte zamanaşımı süresi, bazen sebebin gerçekleşmesini izleyen yılbaşından itibaren yeni baştan işlemeye başlar.

Tahsil zamanaşımını durduran sebepler, 6183 sayılı Kanunu'nun 104. maddesinde “Borçlunun yabancı memlekette bulunması, hileli iflâs etmesi veya terekesinin tasfiyesi dolayısiyle hakkında takibat yapılmasına imkân olmaması” şeklinde sayılmıştır. Bu hallerin devamı süresince zamanaşımı işlemez ve işlememe sebeplerinin kalktığı günün bitmesinden itibaren başlar veya durmasından evvel başlamış olan sürecine göre devam eder.

Tahsil zamanaşımını kesen ve dolayısıyla yeni baştan başlamasına sebep olan haller ise bu kanununun 103. maddesinde sayılmıştır. Maddeye göre, ödeme, haciz tatbiki, cebren tahsil ve takip muameleleri sonucunda yapılan her çeşit tahsilat, ödeme emri tebliği, mal bildirimi, mal edinme ve mal artmalarının bildirilmesi, saydığımız bu işlemlerin herhangi birinin kefile veya yabancı şahıs ve kurumlar mümessillerine tatbiki veya bunlar tarafından yapılması, ihtilâflı kamu alacaklarında yargı mercilerince bozma kararı verilmesi, kamu alacağının teminata bağlanması, yargı mercilerince yürütmenin durdurulmasına karar verilmesi, iki kamu idaresi arasında mevcut bir borç için alacaklı kamu idaresi tarafından borçlu kamu idaresine borcun ödenmesi için yazı ile müracaat edilmesi, kamu alacağının özel kanunlara göre ödenmek üzere müracaatta bulunulması ve/veya ödeme planına bağlanması tahsil zamanaşımını keser ve bu durumda kesilmenin rastladığı takvim yılını takip eden takvim yılı başından itibaren zamanaşımı yeniden işlemeye başlar.

Görüldüğü gibi kamunun her hareketi tahsil zamanaşımını kesmekte ve yeniden başlatmaktadır. Örneğin vadesi 2 Şubat 2005 yılında olan bir kamu alacağı için 30 Aralık 2010 tarihinde mükellefe ödeme emri tebliğ edildiğinde, tahsil zamanaşımı 31.12.2010 tarihinden 31.12.2015 tarihine uzamakta, bu arada Ağustos 2013 tarihinde mükellefe haciz tatbik edilmesinde bu defa tahsil zamanaşımının süresi 31.12.2018 tarihine uzamakta, haczedilen malların 2015 yılında satışa çıkması halinde zamanaşımı süresi 31.12.2020 tarihine uzamaktadır. Bu örneklerle süreyi sonsuza kadar uzatmak mümkündür.

Bu arada idare hiçbir hareket yapmasa da biraz memurların işgüzarlığı birazda kamu alacağını zamanaşımına uğratma sorumluluğunu taşıma endişesi ile zamanaşımının dolmasına birkaç gün kala mükellef adına vezneye 5 veya 10 TL gibi paralar yatırılmakta, kısmi ödeme yapıldığı içinde zamanaşımı süresi bir türlü dolmamaktadır. Neyse ki Danıştay, hayatın olağan koşulları içerisinde mükelleften beklenemeyecek bu şekildeki çok küçük ödemelerin, zamanaşımını kesici bir unsur olamayacağını kabul etmektedir.

Dolmayan zamanaşımı olmaz. Aksi halde zamanaşımı düzenlemeleri, göstermelik olmaktan öte bir anlam ifade etmez. Bu tür düzenlemeler, hem mükellefleri ömür boyu tedirgin ettiği gibi, idareyi de rehavete sürükleyici işlev yüklenirler.

Hep bana adaleti ile düzenlenmiş bu hükümlerin, hazine açısından bakıldığında son derece güzelse de, mükellef hukuku, hukuk devleti anlayışı ve hukuk güvenliği ilkeleri açısından savunulması mümkün değildir.

Aslına bakılırsa, 6183 sayılı Kanun, hukuk devleti ve mükellef hakları açısından son derece tartışmalı ve sakıncalı hükümler içermektedir. Bu kanunun, sadece zamanaşımı yönünden değil, bütünüyle gözden geçirilmesi gereğinin zamanı artık gelmiştir. Bumin Doğrusöz