Her yıl sonu yaklaştıkça ekonomi gündeminin önemli konularından birisi asgari ücret zammına ilişkin görüşmelerdir. Geçen seneden beri tırmanışa geçen enflasyon nedeniyle sabit gelirli çalışan kesimin satın alma gücü erimekte; ücretlinin birikim yaparak ev, araba alması bir hayal halini almakta; elde edilen ücretler okul, gıda, kira gibi zorunlu harcamalara harcanmaktadır.

Yüksek enflasyon nedeniyle asgari ücret başta olmak üzere ücretlerde ciddi artışlar yapılmış ve asgari ücrete kadar ücret gelirleri gelir vergisinden istisna edilmişti. Enflasyondaki artış devam ettiğinden asgari ücrette bu sene yapılacak artışa ilişkin işçi sendikalarının açıklamaları medyada yer etmeye başlamıştır. Önümüzdeki sene yapılacak olan Cumhurbaşkanlığı ve milletvekilliği seçimleri nedeniyle beklentilerin karşılanması ayrı bir önem arz etmektedir. Son zamanlarda iktidarın yaptığı düzenlemeler ve attığı adımlar da bu beklentilerin daha yüksek sesle dillendirilmesini teşvik etmektedir.

Ülkemizdeki nüfusun çok büyük bir kesiminin yegane geçim kaynağı ücretleridir. Dolayısıyla, ücretleri ilgilendiren bir düzenleme geniş kitleleri ilgilendirdiğinden ekonomik olduğu kadar sosyal ve siyasi sonuçlara da yol açabilmektedir. Yaklaşan seçim vesilesiyle hazır çeşitli idari ve yasal düzenlemeler yapılmaya başlanmışken, bu yazımda ücretlerin vergilendirilmesi konusunda yaşanan bazı adaletsizlikleri dile getirip Maliye’ye ve kanun koyucuya seslenmek istiyorum.

Söz konusu adaletsizliklere geçmeden önce bazı tespitler yapmak istiyorum. Maliye’nin 2021 yılına ilişkin açıkladığı verilere göre gelir vergisinin toplam vergi gelirleri içerisindeki payı yaklaşık %20’dir. Toplanan gelir vergisinin de yaklaşık %90’ı gelir vergisi stopajından (tevkifat) oluşmaktadır. Stopaj yoluyla toplanan gelir vergisinin de yarısından fazlası ücret gelirlerine ilişkindir. Dolayısıyla, Maliye toplam vergi gelirinin yaklaşık %10’nu sadece ücret stopajlarından elde etmektedir. Beyana tabi gelir vergisinde (geçici vergi dahil) tahakkuk tahsilat oranı 2021 yılı için % 46,8 olarak gerçekleşmiştir. Diğer bir ifadeyle, Maliye beyan edilen gelir vergisinin yarısını bile tahsil edememektedir. Gelir vergisi tevkifatında ise tahakkuk tahsilat oranı %80’dir. (İstatistiklerde detaylı olarak yayımlanmasa da ücret tevkifatında bu oranın daha yüksek olduğunu söyleyebilirim.) En önemli doyalı vergiler olan ÖTV ve KDV’nin toplam vergi tahsilatındaki payı da yaklaşık %55 oranındadır. Bu dolaylı vergilerin nihayetinde tüketicilerden alındığı ve tüketicilerin de önemli bir bölümünün ücretliler olduğu dikkate alınırsa, devletin vergi gelirlerinin önemli bir bölümünün ücretliler tarafından sağlandığı sonucuna ulaşmak mümkündür. Bu nedenle, ücretliler Maliye için en verimli gelir kaynağı, diğer bir ifadeyle kümesteki en değerli tavuktur.

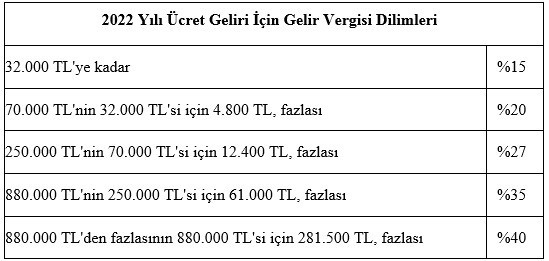

Devlet için önemli bir gelir kapısı olan ücretlilerin vergilendirilmesinde bir takım haksızlıklar bulunmaktadır. Bu haksızlıkların başında gelir vergisi tarifesinin yapısı gelmektedir. Gelir Vergisi Kanunu (GVK)’nun 103 maddesinde yer alan ve 2022 yılında ücret gelirleri için uygulanan gelir vergisi tarifesi aşağıdaki gibidir.

Gelir vergisi tarifesinde dikkat çeken ilk durum, tarifenin artan oranlı olması ve gelir dilimi değiştikçe daha yüksek oranda vergilendirme söz konusu olmasıdır. Dikkat çeken ikinci durum ise dilimler arası farkın (dilim genişliğinin) az olmasıdır. Özellikle yüksek gelir düzeyindekilerin % 40 oranında vergilendirilmesi, ilk etapta adaletli gözükse de ücretliler nezdinde bu oranın oldukça yüksek olduğunu düşünüyorum. Ücretlinin (ve diğer gelir sahiplerinin) net geliri azaldıkça tasarruf edebileceği gelir düşmekte, bu durum da hanehalkının tasarruf oranı üzerinde negatif bir etkide bulunmaktadır. Her ne kadar, tarifedeki rakamlar her yıl yeniden değerleme oranı ile güncellense de (Cumhurbaşkanı’nın tespit edilen tutarları %50 daha artırım yetkisi bulunmaktadır) mevcut tarifedeki üst gelir dilimlerine ilişkin eşiklerin düşük kaldığını ve bu tutarların artırılması gerektiğini değerlendiriyorum. Yüksek enflasyon dönemlerinde tarifenin üst dilimindeki tutarların çok da yüksek olmadığının, enflasyonu telafi amaçlı yapılan maaş zamlarının önemli bir bölümünün de vergi kesintisine gittiğinin altını çizmekte fayda bulunmaktadır.

Bu nedenle, bugün geçerli olan gelir vergisi tarifesinde bir değişiklik yapmanın ve daha adaletli bir tarife hazırlamanın zamanının geldiğini düşünüyorum. Ücretin emek gücüne dayanması nedeniyle daha fazla korunması gerektiğini ve ücret gelirinin artan oranlı değil, %20 gibi sabit oranlı bir tarife ile vergilendirilmesinin daha hakkaniyetli olacağı kanaatindeyim. Oran sabit kalsa bile yüksek ücretliler hala daha fazla vergi vermeye devam edeceklerdir.

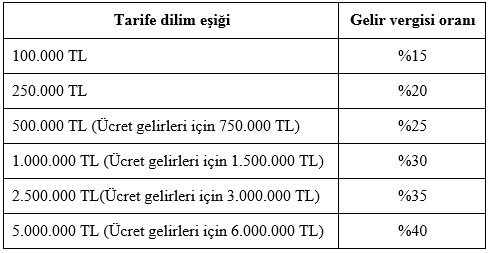

Sabit oranlı bir tarife uygalanmayacaksa bile en azından, 2022 yılı gelirlerine de uygulanacak şekilde, tarifenin dilim eşiklerinin aşağıdaki şekilde uygulanmasını sağlayacak ve Cumhurbaşkanı’na yeniden değerleme oranındaki güncellemeye ilaveten tarifede değişiklik yapabilme yetkisini artıracak bir yasal değişikliğin yapılmasını faydalı görüyorum.

Ücretlerin vergilendirilmesindeki ikinci sorun, ücret gelirinden indirim konusu yapılan gider kalemlerinin sınırlı olması ve ücret gelirini beyan edenle etmeyen arasında ciddi bir haksızlık olmasıdır. Vergi kanunlarımız uyarınca, bir gelir unsuru için yapılan giderler elde edilen brüt gelirden indirilir ve kalan safi (net) tutar üzerinden vergi alınır. Ücret gelirleri açısından da indirimi kabul edilen giderler GVK’nın 63. maddesinde sayılmıştır. Normalde ücret gelirleri stopaj yoluyla vergilendirildiği için ücretlerin beyan edilmesi ancak belli durumların gerçekleşmesine bağlıdır. GVK’nın 86. maddesi uyarınca, tek işverenden elde edilen ücret tarifenin dördüncü dilimindeki tutarı (2022 yılı için 880 bin TL) aşıyorsa veya birden fazla işverenden ücret elde edilmişse ve birden sonraki işverenlerden elde edilen ücretin toplamı tarifenin ikinci dilimindeki tutarı (2022 yılı için 70 bin TL) aşıyorsa ücret gelirleri için beyanname verilmekte veya diğer gelirler için beyanname veriliyorsa beyannameye ücret gelirleri de eklenmektedir. Diğer taraftan, beyanname veren ücretliler GVK’nın 89. maddesindeki indirimleri de beyan ettikleri gelirden indirim imkanına sahiptirler. Buradaki en önemli indirim kalemleri de eğitim ve sağlık harcamaları ile yapılan bağışlardır. Bu durumda, beyanname veren bir ücretli kendisinin, eşinin ve küçük çocuklarının eğitim ve sağlık harcamalarını, beyan ettiği gelirin %10’u ile sınırlı olarak indirim konusu yapıp vergi iadesi alabilmekte iken; beyanname veremeyen bir ücretli bu giderlerini gelirinden indiremediği için vergi iadesi alamamaktadır. Bu durum ise beyanname veren ve vermeyen ücretliler arasında ciddi bir adaletsizliğe yol açmaktadır. Bu nedenle, bir yasal değişiklik yapılarak GVK md. 89’daki indirimlerin (en azından eğitim ve sağlık harcamalarının) sadece beyanneme veren mükelleflerin değil, beyanname ver(e)meyen ücretlilerin gelirleri için de uygulanması sağlanmalıdır.

Bu noktada, ücret geliri elde edip de beyanname veremediği için vergi iadesi alamayanlara bu imkandan yararlanabilmeleri için şöyle bir yol göstereceğim. Mevcut işe ilaveten, kısa süreli de olsa yıl kapanmadan başka bir işverenin yanında daha çalışarak kanundaki sınırlama aşılabilir. Birden fazla işverenden ücret elde edilmesi durumunda, ilk ücretin hangisi olacağına mükellef karar vermektedir. Dolayısıyla ikinci işverenden aldığınız ücret 1 TL bile olsa, asıl işveren(ler)den alınan ücret 70 bin TL’yi geçerse beyanname verebilir ve ailenizin eğitim ve sağlık harcamalarının bir kısmına isabet eden vergiyi geri alabilirsiniz. Bu imkandan yararlanmak için elbette sahte iş girişi veya muvazaa yapılmasını kast etmiyorum. Yeni işinizin gerçek durumu yansıtması gerekmektedir. Ayrıca başta iş hukuku olmak üzere, herhangi bir hukuksal sorunla karşılaşmamak için yeni işin, ilk işverene haber verilmesini ve mevcut iş akdine aykırılık taşımadığından emin olunmasını tavsiye ediyorum. Devlet memurları başka bir işverene bağlı olarak çalışamadıklarından maalesef bu imkandan yararlanamayacaklardır. Diğer taraftan, üniversitelerde dışardan ders verenlerin, bilirkişilik yapanların bu işlerden elde ettikleri gelirler de ücret olduğundan onlar bu imkandan yararlanabilecektir.

Sözün özü: Köşeye sıkışan fare, kaçacak delik bulur. Numan Emre ERGİN

https://www.dunya.com/kose-yazisi/ucretlinin-cefasi-maliyenin-sefasi/673246