Mehmet Özdoğru

Taşınmazları Bölünen Şirketler Enflasyon Düzeltmesinde Nelere Dikkat Etmeli?

Taşınmazlarını kısmi bölünmeye konu etmiş ve sermaye azaltımı yapmış şirketlerin enflasyon düzeltmesinde dikkat etmesi gereken hususlar nelerdir?

KVK’nin (Kurumlar Vergisi Kanunu) 20. maddesinde yapılan değişiklikle “taşınmazlar” 01.01.2024 tarihinden itibaren KVK’nun 19 / 3 – B maddesi uyarınca yapılacak kısmi bölünme işlemleri kapsamından çıkarılmıştır. Buna göre 01.01. 2024 tarihinden itibaren taşınmazların KVK kapsamında vergisiz olarak kısmi bölünmesi söz konusu değildir.

Bu yazımızda; 31.12.2023 tarihine kadar taşınmazlarını kısmi bölünmeye konu etmiş (devralan şirket hisselerinin doğrudan bölünen şirketin ortaklarına verildiğinde) ve sermaye azaltımı yapmış şirketlerin 31.12.2023 tarihli enflasyon düzeltmesinde dikkat etmesi gereken hususları açıklamaya çalışacağız (düzeltmenin 2024 Nisan ayı sonuna kadar yapılması gerekmektedir).

165 No.lu VUK (Vergi Usul Kanunu) sirkülerinin 4.2. maddesinde;

“Sermayenin düzeltilmesinde, düzeltmenin yapıldığı tarihteki sermayenin yapısı dikkate alınacak olup, bu kapsamda sermaye azaltımlarında söz konusu sermaye azaltımının daha önce sermayeye eklenen hangi artış kaleminden yapıldığı tespit edilecek ve söz konusu kalemin düzeltilmesi gereken bir unsur olması hâlinde, bu kalem azaltılan tutarı üzerinden düzeltme işlemine tabi tutulacaktır. Sermaye azaltımı işlemlerinde 5520 sayılı Kurumlar Vergisi Kanununun 32 / B maddesi hükmünün de göz önünde bulundurulması gerekmektedir.” denilmektedir.

Bu nedenle yazımızın konusu olan düzeltmeye tabi sermaye kaynaklarının belirlenmesi için;

– Öncelikli olarak 31.12.2023 tarihli enflasyon düzeltmesinin yapılabilmesi adına, taşınmazını kısmi bölünmeye tabi tutmuş ve sermaye azaltımı yapmış (bölünen) şirketin, sermaye azaltımına konu ettiği sermaye unsurlarının 21 Seri no.lu KVK genel tebliği çerçevesinde belirlenmesi,

– Daha sonra 21 seri no.lu KVK genel tebliğine göre tespit edilen sermaye azaltımına konu edilen sermaye unsurları dikkate alınarak bölünen şirketin sermayesinin, enflasyon düzeltmesine tabi tutulması gerekmektedir.

Kısmi Bölünme Nedeni ile Sermaye Azaltımına Konu Edilen Sermaye Unsurlarının Belirlenmesi

Genel Olarak Sermaye Azaltımına Konu Azaltılan Sermaye Unsurlarının Belirlenmesi

21 Seri No.lu KVK tebliğinde; kısmi bölünme nedeni ile yapılan sermaye azaltımlarında devralan şirket bünyesinde azaltılan sermayenin kaynaklarının nasıl belirleneceği açıklanmış olup, bu açıklamalara uygun uygulama yapılırsa KVK’nin 32 / B maddesi uyarınca vergileme yapılmayacağı belirtilmiştir.

Sermaye hesabı içerisinde yer alan;

– Yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları gibi bazı hesap kalemleri işletmeden çekildiğinde kurumlar vergisine ve kâr payı dağıtımına bağlı vergi kesintisine;

– Geçmiş yıl kârları gibi bazı hesap kalemleri ise işletmeden çekildiğinde ise kâr payı dağıtımına bağlı vergi kesintisine tabi tutulmaktadır.

Mükellefler; yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları ve geçmiş yıl kârlarını sermayeye ilave etmiş olabilirler. Böyle bir durumda sermaye azaltımı yapıldığında, sermaye azaltımının, sermayeye ilave edilen hangi kalemlerden yapıldığı vergilendirme açısından önem arz etmektedir.

7420 sayılı Kanunun 22. maddesiyle KVK’ye eklenen 32 / B maddesinde yapılan düzenleme ile kurumların sermayelerini azaltmaları durumunda, hangi sermaye unsurunun ne kadar tutarda azaltılmış kabul edileceği ve azaltılan bu tutarın nasıl vergilendirileceği hususları belirlenmiştir.

Öz sermaye kalemlerinin sermayeye eklenmesi sonrası kurumlar tarafından sermaye azaltılması durumunda, azaltılan bu tutar üzerinden yapılması gereken vergileme işleminde öncelikle dikkat edilecek husus, sermayenin hangi unsurunun ne kadar tutarda azaltılacağıdır.

Azaltıma konu edilebilecek sermaye unsurları esas itibarıyla;

- Sermayeye ilave dışında başka bir hesaba nakledilmesi, işletmeden çekilmesi veya sermaye hesabından başka hesaplara aktarımı kurumlar vergisine ve kar dağıtımına / ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemleri, (yeniden değerleme fonları, sermaye düzeltmesi olumlu farkları gibi kalemler),

- Sadece kar dağıtımına / ana merkeze aktarılan tutara bağlı vergi kesintisine tabi tutulacak öz sermaye kalemleri (geçmiş yıl karları gibi kalemler),

- Başka bir hesaba nakledilmesi veya işletmeden çekilmesi hâlinde vergilendirilmeyecek olan ayni ve nakdi sermaye (ayni ve nakdi sermaye), şeklinde üç sınıfta gruplandırılabilecektir.

KVK’nun 32 / B maddesi uyarınca, öz sermaye kalemlerinin sermayeye eklendiği tarihten itibaren;

– Beş tam yıllık süre tamamlanmadan sermaye azaltımı yapılması durumunda, azaltımın yukarıdaki gruplandırmada (I), (II) ve (III) numaralı sınıflarda yer alan sermaye unsurlarından sırasıyla yapıldığı kabul edilecektir.

– Beş tam yıl geçtikten sonra herhangi bir şekilde sermaye azaltımına konu edilmesi durumunda ise söz konusu sınıflandırmalarda yer alan sermaye unsurlarının toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit edilecektir.

Bu bağlamda sermaye azaltımına konu edilen sermaye unsurlarının nasıl vergileneceği 21 Seri no.lu KVK genel tebliğinin 32.4. maddesinde birçok olasılık dikkate alınarak ayrıntılı olarak açıklanmıştır.

Kısmi Bölünme Hâlinde Sermaye Azaltımına Konu Sermaye Unsurlarının Belirlenmesi

21 Seri No.lu KVK Tebliği’nin 32.4.7.3. maddesinde yapılan açıklamalara göre; kısmi bölünme sonucunda sermaye konulan şirketten alınan hisselerin devreden şirket ortaklarına verilmesi nedeniyle devreden şirket nezdinde sermaye azaltımına gidilmesi hâlinde yapılan sermaye azaltımında, sermayeye eklenmiş olan unsurların devralan şirkete devredilmesi ve bu şirket nezdinde söz konusu unsurların takip edilmesi hâlinde, bölünen şirket nezdindeki sermaye azaltımı nedeniyle bu aşamada herhangi bir vergileme söz konusu olmayacaktır.

Öte yandan kısmi bölünme sonrası sermaye unsurlarını devralan şirket nezdinde sermaye azaltımına gidilmesi hâlinde, azaltılan sermaye unsurlarının niteliğine göre 21 Seri No.lu KVK Tebliği’nin “32.4.2.” ila “32.4.6.” bölümlerindeki açıklamalar çerçevesinde gerekli vergileme işlemleri yapılacaktır. Bu durumda da Kanunun 32 / B maddesinde hüküm altına alınan beş tam yıllık sürenin tespitinde, öz sermaye kalemlerinin devreden şirketin sermayesinde kaldığı süreler de devralan şirket tarafından dikkate alınacaktır.

21 Seri No.lu KVK Tebliği’nin 32.4.7.3. maddesinde örnek kısmi bölünmeye konu üretim tesisini devir alan (UVY AŞ) şirketin sermaye azaltması yapması durumunda azaltılan sermaye unsurlarının nasıl tespit edileceğini açıklamaktadır. Yani tebliğdeki örnekte üretim tesisinin bölündüğü (BDE AŞ) şirketin sermaye azaltımında azaltılan sermaye unsurlarının nasıl tespit edildiği ayrıca açıklanmamış veri olarak paylaşılmıştır.

KVK’nin 32 / B maddesi ve 21 Seri No.lu KVK Tebliği’nin genel bütünlüğü içinde (BDE AŞ) şirketinin sermaye azaltımında azaltılan sermaye unsurlarının da örnekteki (UVY AŞ) şirketinin uygulaması gibi tespit edilmesi gerekmektedir.

Aşağıdaki örnek 1’de kısmi bölünen A şirketinde sermaye unsurlarının tamamının sermayeye ilave edildiği tarihten itibaren 5 yıl geçtiği kabul edilmiştir. Bu durumda işletmeye konulan nakdi veya ayni sermaye ile sermayeye eklenen diğer unsurların toplam sermayeye oranlanması suretiyle azaltıma konu edilen tutar içerisindeki sermaye unsurları tespit edilecektir.

Örnek 1:

1.000.000 TL sermayeli A firması (%100 gerçek kişi ortaklı), kayıtlı değeri 100.000 TL (Net defter değeridir) olan taşınmazı kısmi bölünme yaparak A firması ile aynı gerçek kişiye ait olarak eş zamanlı yeni kurulan B firmasına ayni sermaye olarak koymuş ve A şirketinde 100.000 TL sermaye azaltımı yapılmıştır. Kısmi bölünme işlemi 2023 Aralık ayında tescil edilmiştir.

21 Seri No.lu KVK Tebliğinde yapılan açıklamalar çerçevesinde;

Kısmi bölünen A Şirketinde sermaye unsurlarının tamamının sermayeye ilave edildiği tarihten itibaren 5 yıl geçtiği hususu dikkate alındığında, 1.000.000 TL sermaye unsurlarının kendi içindeki oranı dikkate alınarak azaltılan 100.000 TL sermayenin;

- %85’inin (85.000 TL) nakdi sermayeden,

- %10’unun (10.000 TL) geçmiş yıl karlarından,

- %5’inin (5.000 TL) enflasyon düzeltmesi olumlu farklarından oluştuğu kabul edilecektir.

Devralan B şirketinin yasal defterlerinde yukarıdaki gibi tespit edilen sermaye kalemlerinin bu şirket tarafından takip edilmesi hâlinde, A şirketinin kısmi bölünme nedeni ile sermaye azaltımı yapması KVK’nin 32 / B maddesi uyarınca vergilendirilmeyecektir.

Uygulamada sermayenin unsurlarının takibi B şirketi yasal muhasebe kayıtlarında sermaye hesabı alt hesaplarda kaynakları itibariyle gösterilmek suretiyle yapılabilir. Bölünmeye ilişkin dokümanlarda da (bölünme planı, YMM raporu vs.) bu detaya yer verilmesinde de fayda var.

B şirketi kısmi bölünme yöntemi ile 2023 Yılı aralık ayında tescil olduğu için, B şirketinin 100.000 TL sermayesi 31.12.2023 tarihli enflasyon düzeltmesi açısından düzeltme katsayısı 1 olacak yani bu tarihte enflasyon düzeltmesine tabi olmayacaktır.

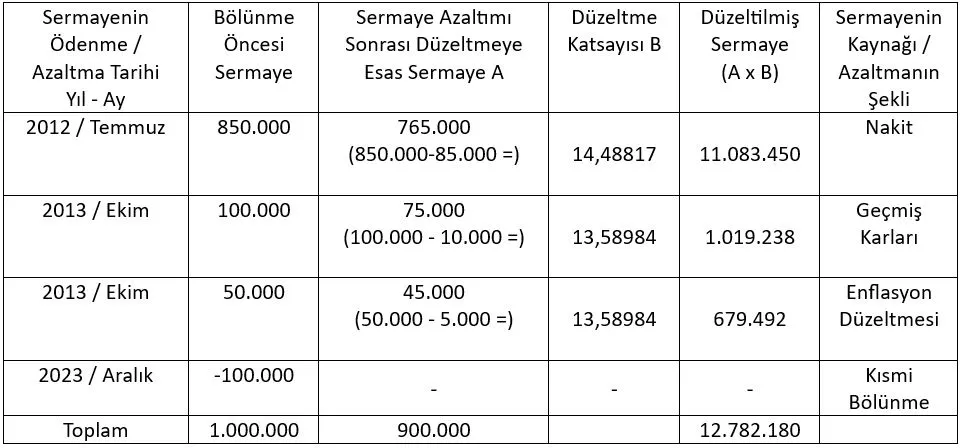

A firmasının 1.000.000 TL sermayesinin kaynakları ve ödenme tarihleri aşağıdaki tablodaki gibi olduğu kabul edildiğinde, 100.000 TL sermaye azaltımı hâlinde 31.12.2023 tarihinde yapılacak enflasyon düzeltmesi aşağıdaki tablodaki gibi olacaktır.

Aşağıdaki örnek 2’de A şirketi tarafından yapılacak sermaye azaltımında, daha önce sermayeye eklenen öz sermaye unsurlarının sermayeye eklenme tarihi itibarıyla bazılarının beş tam yıllık süreyi aşması bazılarının ise bu süreyi aşmadığı bir durum dikkate alınmıştır. Bu durumda, sermayeye ilave edilen öz sermaye unsurlarından öncelikle sermayeye eklenme tarihi beş tam yılı geçmemiş olan unsurların sermayeden azaltıldığı kabul edilecektir.

Örnek 2:

Örnek 1’deki verilerden farklı olarak kısmi bölünen A şirketinde sermaye unsurlarının hiçbirinin sermayeye ilave edildiği tarihten itibaren 5 yılı geçmediği kabul edilmiştir. Bu durumda, sermayeye ilave edilen öz sermaye unsurlarından öncelikle sermayeye eklenme tarihi beş tam yılı geçmemiş olan unsurların sermayeden azaltıldığı kabul edilecektir. 21 Seri No.lu KVK Tebliğinde açıklamalara göre Vergi İdaresi, sermaye azaltımı hâlinde en çok vergi alınması söz konusu olan sermaye unsurlarından azaltım yapıldığını kabul ederek uygulama yapmaktadır.

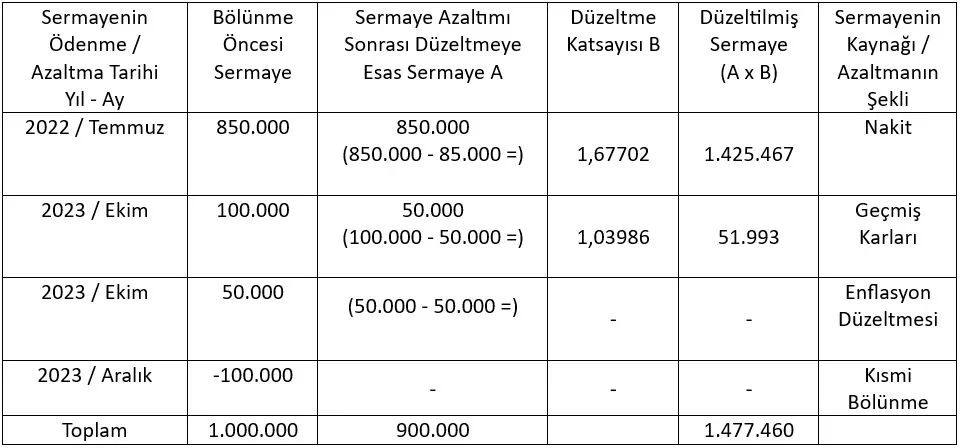

A firmasının 1.000.000 TL sermayesinin kaynakları ve ödenme tarihlerinin aşağıdaki tablodaki gibi olduğu kabul edildiğinde, 100.000 TL sermaye azaltımı hâlinde yapılacak enflasyon düzeltmesi şu şekilde olacaktır.

Enflasyon Düzeltmesinin Doğru Yapılması İçin Mali Müşavirlerden Görüş Alınmalı

Taşınmazlarını kısmi bölünmeye konu etmiş ve taşınmazı devrettiği şirketin hisselerinin bölünen şirketin ortaklarına verildiği durumlarda, kısmi bölünen şirketin sermaye hesabının 31.12.2023 tarihli enflasyon düzeltmesi özellik arz eden bir uygulamadır.

Hem KVK’nin 32 / B maddesi uyarınca bir vergilemeye maruz kalınmaması, hem de sermaye hesabının 31.12.2023 tarihinde yapılacak enflasyon düzeltmesinin doğru yapılması için mali müşavirlerinizden 2023 yılı kurumlar vergisi beyannamesi verilmeden önce görüş alınarak uygulama yapmanızda fayda vardır. D. Erkan Ateşli YMM

https://emsal.com/tasinmazlari-bolunen-sirketler-enflasyon-duzeltmesinde-nelere-dikkat-etmeli/

Enflasyon Düzeltmesinde ‘Kanunen Kabul Edilmeyen Giderler’ Ve İstisnaların Nasıl Dikkate Alınacağına İlişkin Maliye Tebliği Kanuna Uygun Mu?

Düzeltmeye tabi bilanço kalemleri 2023 ve 2024 düzeltilmiş değerleri üzerinden sonuç hesaplarına gideceği için düzeltme bu yönüyle de matraha etki edecek.

Vergi Usul Kanunu’nun Mükerrer 298/A ve Geçici 33. maddeleri uyarınca yapılması gereken 31.12.2023 bilanço düzeltmeleri mükelleflerce artık neredeyse yapıldı ve bitti. Zaten düzeltilmiş bu bilançolar 2023 kurumlar vergisi beyannamelerine ekleneceğinden düzeltme işlemlerinin sonuçlandırılması için geriye pek de bir zaman kalmadı.

Şimdi sıra 2024/1. geçici vergi dönemi bilançolarının düzeltilmesine geldi. 2023 bilançolarının düzeltmesine yönelik çalışmalar henüz bitiyorken; bir yandan günlük işler, bir yandan 2023 kurumlar vergisi hesaplamalarının yapılması/beyannamelerin hazırlanması ve bir yandan da 2024/1 geçici vergi sonuçlarının çıkarılması, şirketlerin muhasebe departmanlarının ve meslek mensuplarının oldukça yoğun mesaisini alıyor. Bu nedenle 2024/1 ve hatta müteakip geçici vergi dönemlerinde enflasyon düzeltmesi yaptırılmaması talepleri sıkça dile getiriliyor. Açıkçası ben en azından 2024/1 geçici vergi dönemi için bakanlığın bu yetkisini kullanacağını düşünüyorum.

Bu tabii ki bir niyet. Ancak geçici vergi dönemlerinin bazılarında veya tamamında yaptırılmasa bile, 2024 dönem sonunda enflasyon düzeltmesi yapılacak. Düzeltmenin vergisel sonuçlar yaratacağı bu aşamada sıra artık vergili döneme ilişkin teknik konuları tartışmaya geldi.

Malumunuz 2024 yılında parasal olmayan bilanço kalemlerinin yaratacağı kâr/zarar gelir tablosuna gidecek ve matraha etki edecek. Keza düzeltmeye tabi bilanço kalemleri 2023 ve 2024 düzeltilmiş değerleri üzerinden sonuç hesaplarına gideceği için düzeltme bu yönüyle de matraha etki edecek.

Gelir tablosu kalemlerinin düzeltilmesi gibi bir durum yok. Ancak VUK’nun Mük. 298/A maddesi, matrahın tespitinde kanunen kabul edilmeyen giderler (KKEG), istisnalar ve geçmiş yıl mali zararlarının enflasyon düzeltmesine tabi tutulmuş tutarları ile dikkate alınacağını hükme bağlıyor. Peki bu düzenleme, gelir tablosunda yer alan KKEG ve vergiden istisna kalemlerin kayıtlarda düzeltilmeyecek olsa bile beyanname üzerinde düzeltilmiş tutarları ile mi dikkate alınacağı anlamına geliyor? Bana göre evet, Maliye’ye göre hayır.

Bakanlığın bugüne kadar konu hakkındaki düzenlemelerine bir bakalım.

2003/2004 düzeltmesine yönelik 11 Nolu VUK Sirkülerinde, beyanname üzerinde matrah tespit edilirken kanunen kabul edilmeyen giderler (KKEG) ile vergiden istisna edilmiş olan gelirlerin düzeltilmiş tutarları ile dikkate alınacağı, yatırım indiriminin ise düzeltilmemiş tutarları üzerinden dikkate alınacağı belirtilmiş.

Yine 2003/2004 düzeltmesine yönelik 17 Nolu VUK Sirkülerinde, KKEG ve istisna gelirlerin beyanname üzerinde düzeltilerek dikkate alınacağı ifade edilmiş.

VUK’nun Mük. 298/A maddesinde bu konuya ilişkin herhangi bir değişiklik yapılmamasına karşın, Maliye görüş değiştirmiş ve 555 Nolu VUK Genel Tebliğinde, KKEG ve istisna gelirler için beyanname üzerinde ayrıca bir düzeltme yapılmayacağı, ancak parasal olmayan kalemlerin düzeltilmesinin yarattığı sonuçların bu haliyle KKEG veya istisna hesabında dikkate alınacağı belirtilmiştir. Tebliğde yapılan düzenlemeler özetle şöyledir:

- “2024 hesap dönemi başından itibaren verilecek yıllık gelir vergisi ve kurumlar vergisi beyannameleri ile geçici vergi beyannamelerinde beyan edecekleri vergi matrahlarını tespit ederken, (düzeltilmiş 2023 hesap dönemi sonuna ait bilançoya dayanan) 2024 ve sonraki hesap dönemlerine ait geçmiş yıl mali zararlarını, enflasyon düzeltmesi yapma şartlarının varlığına/devamına bağlı olarak, enflasyon düzeltmesine tabi tutulmuş tutarları ile dikkate alacaklardır.”

Bu ifade bana bana biraz üstü kapalı geldi. Buna göre örneğin 2024 yılında enflasyon düzeltmesinin de yapıldığı durumda şirketin mali zararı 1.000.000 TL olsun. Eğer 2025 yılında da düzeltme şartları oluşursa bu 1.000.000 liralık zarar 2025 yılı ÜFE artışı kadar artırılarak mı dikkate alınacaktır? Yoksa 2024 yılında zaten enflasyon düzeltmesi yapılarak belirlendiği için bu tutar sonraki yıllarda yine 1.000.000 TL olarak mı dikkate alınacaktır.

Kanuna uygun yorumun ilki olduğu açıktır. Çünkü enflasyon düzeltmesi bir değerleme uygulaması olup sonuçlarının vergiye tabi olduğu tartışmasız olduğuna göre zaten düzeltme sonuçlarının da dikkate alındığı zarar tutarının ileriki yıllar mahsubunda dikkate alınacağı bellidir. Bunun için ayrıca bir düzenlemeye gerek yoktur. Demek ki kanunun meramı 2024 ve devamı mali zararlarının düzeltmenin yapıldığı müteakip yıllarda ayrıca endekslenerek dikkate alınmasıdır. Tebliğ düzenlemesini de bu şekilde anlamak gerekir.

- “2024 hesap dönemine ilişkin verilecek geçici vergi beyannameleri ile yıllık gelir vergisi ve kurumlar vergisi beyannamelerinde beyan edecekleri vergi matrahlarını tespit ederken;

- Bilanço üzerinde düzeltmeye tabi tutulan parasal olmayan kıymetlerden kaynaklanan kanunen kabul edilmeyen giderleri düzeltilmiş tutarlarıyla,

- Vergiden istisna edilmiş olan kazançlarını ise bu kazançların belirlenmesine esas bilançoların düzeltilmesi sonucu oluşan farkları da içerecek şekilde belirlenen tutarlarıyla dikkate alacaklar, beyanname üzerinde ayrıca bir düzeltme yapmayacaklardır.

Bu kapsamda, ödenen trafik para cezası, binek otomobillere ilişkin akaryakıt gibi harcamaların gider olarak dikkate alınamayacak kısmı, gider olarak dikkate alınamayacak olan motorlu taşıtlar vergisi ödemeleri gibi harcamalar, enflasyon düzeltmesine tabi tutulmayacağından, beyannamede mevcut tutarları üzerinden kanunen kabul edilmeyen gider olarak dikkate alınacaktır. Fazladan ayrılmış amortisman tutarları gibi giderler, enflasyon düzeltmesine tabi tutulacağından, beyannamede düzeltilmiş tutarları üzerinden kanunen kabul edilmeyen gider olarak dikkate alınacaktır.

Örneğin, hesap dönemi takvim yılı olan ve bilanço esasına göre defter tutan (M), ticari işletmesinde kullanılmak üzere 15/7/2022 tarihinde katma değer vergisi ve özel tüketim vergisi dahil alış bedeli 1.000.000 TL olan bir adet binek otomobil satın almış ve binek otomobilin iktisabı esnasında ödenen vergilerini binek otomobilin maliyetine dahil etmiştir. Mükellef normal amortisman usulünde yıllık amortismanlarını genel hükümlere göre ayırmakta ve safi kazancın tespitinde gider olarak dikkate alabileceği amortisman tutarını aşan kısmını kanunen kabul edilmeyen gider olarak dikkate almaktadır.

Mükellef 2023 yılı ve 2024 yılı bilançolarını enflasyon düzeltmesine tabi tutacak, 31/12/2024 tarihli dönem sonu işlemlerinde söz konusu binek otomobilin düzeltilmiş değeri üzerinden amortisman ayıracaktır. Ancak binek otomobilin Gelir Vergisi Kanununa göre belirlenen amortismana esas bedelin üzerinde kalan maliyet kısmına tekabül eden amortisman tutarını kanunen kabul edilmeyen gider olarak dikkate alacaktır.

Ayrıca, 2024 yılı bilançosunda düzeltilmiş amortismanlar içerisinde daha önceki yıllarda ayrılmış ve kanunen kabul edilmeyen gider olarak dikkate alınan amortisman tutarları da bulunacağından 2024 yılı bilançosunun düzeltilmesi neticesinde birikmiş amortismanlar hesabında oluşan farkların söz konusu tutarlara isabet eden kısmının da kanunen kabul edilmeyen gider olarak beyannamede dikkate alınması gerekecektir.

Böylelikle kanunen kabul edilmeyen giderler beyannamede düzeltilmiş tutarları ile dikkate alınmış olacaktır.

Aynı şekilde, vergiden istisna edilen kazançlar da enflasyon düzeltmesine tabi tutulan bilançolara göre tespit edilecek ve enflasyon düzeltmesine tabi tutulmuş kazanç tutarları beyannamede indirim konusu yapılabilecektir.

Örneğin, serbest bölgede faaliyette bulunan ve kazançlarının tamamı istisna kapsamında olan bir mükellef, 2024 yılı bilançosunu düzeltmeye tabi tutacak ve düzeltme sonucu oluşan kazanç tutarını beyannamede istisna olarak göstermek suretiyle matrahtan indirim konusu yapabilecektir.

Yukarıdaki düzenlemeye göre, mükellefler KKEG ve istisnalarla ilgili beyanname üzerinde ayrıca bir düzeltme yapmayacak, düzeltme sonucunda ortaya çıkan tutarlar neyse onlar dikkate alınacaktır. Düzeltme sonucu oluşan düzeltme farkları ile parasal olmayan kalemlerin sonuç hesaplarına gitmesine bağlı olarak bunların düzeltme farklarının da gelir tablosun gidiyor olması, bu kalemlerden doğan KKEG ve istisnaların zaten düzeltilmiş tutarlarıyla dikkate alınmasını gerektirir. Peki Tebliğdeki bu yorum yapılacak idiyse VUK Mük. 298/A’da yer alan KKEG ve istisnaların düzeltilmiş tutarlarıyla dikkate alınacağına yönelik hükme ne gerek vardı?

Kanun düzenlemesi açıktır. Parasal olmayan kalemlerden kaynaklansın veya kaynaklanmasın tüm KKEG ve istisnaların beyanname üzerinde ayrıca düzeltilmiş tutarları ile dikkate alınması gerekir. Bu düzeltme sırasında KKEG ve istisnaların kayıt tarihlerine itibar edilmesi gerekir. Diğer yandan Kanunda istisnalardan söz edilip indirimlerden söz edilmemesi, matrahtan indirilecek unsurların düzeltilmemiş tutarları ile dikkate alınması sonucunu yaratmaktadır.

Bakanlığın 555 nolu VUK Genel Tebliği’nde yer alan bu ifadelerinin, VUK Mük. 298/A maddesinde bu konuda düzenleme yapma yetkisi de olmadığından sadece bir görüş olarak kabul edilmesi gerektiğini düşünüyorum. Bakanlığın bu yorumu belki beyannamesinde KKEG tutarı yüksek olanların lehine ama istisna gelirleri çok olanların ise aleyhine sonuç veriyor. Bu nedenle özellikle vergiden istisna gelirleri çok olan mükelleflerin bu konuyu ihtirazi kayıt ve dava konusu etmeleri değerlendirilmelidir.

___________________________________________________________________________________________

Haluk Erdem

BDO Türkiye Vergi Ortağı (YMM)

This email address is being protected from spambots. You need JavaScript enabled to view it.

REEL OLMAYAN FİNANSMAN MALİYETİ AYRIŞTIRDIKTAN SONRA İKTİSADİ KIYMET İLE BİRİKMİŞ AMORTİSMANININ DÜZELTMESİNE DİKKAT!

Bilindiği üzere, istisnai durumlar hariç, iktisadi kıymetin maliyetine ihtiyari veya zorunlu olarak intikal ettirilmiş olan finansman maliyetlerinin reel olmayan kısımlarının ayrıştırılarak kalan kısmın düzeltmeye tabi tutulması yasal bir zorunluluktur. Finansman maliyetlerinin reel olan kısmı dahil iktisadi kıymetin düzeltilmiş tutarı ile iktisadi kıymetin düzeltme öncesi değeri arasındaki fark “enflasyon düzeltme farkını” ifade eder. Bu fark pozitif olabileceği gibi negatifte olabilir. Pozitif fark düzeltilmiş tutarın düzeltme öncesi tutardan büyük olmasını, negatif fark ise düzeltilmiş tutarın düzeltme öncesi tutardan daha az olduğu anlamına gelir. Pozitif fark doğması durumunda ilgili iktisadi kıymetin enflasyon fark hesabının borcuna, 698 enflasyon düzeltmesi kar veya zararı hesabının alacağına kayıt yapmak suretiyle, negatif fark olması durumunda ise ilgili iktisadi kıymetin alacağına, 698 enflasyon düzeltmesi kar veya zarar hesabının borcuna kayıt yapılmak suretiyle muhasebeleştirme işlemi tamamlanır. Bu kısım itibariyle sorun görünmemektedir.

Öte yandan, iktisadi kıymetlerin düzeltme öncesi tutarı ile düzeltme sonrası tutarı arasında farkın düzeltme öncesi tutara bölünmesi suretiyle ortaya çıkan artış orana 1 eklenmesi suretiyle bulunan oranının 31.12.2023 tarihli birikmiş amortismanla çarpılması suretiyle düzeltilmiş birikmiş amortisman tutarına ulaşılacaktır. Birikmiş amortisman tutarında meydana gelen artış tutarı 257 birikmiş amortisman hesabının alacağına, 698 enflasyon düzeltmesi kar veya zarar hesabının borcuna kayıt yapılmak suretiyle muhasebeleştirme işlemi tamamlanacaktır. İktisadi kıymetin değerinde azalma olduğu durumlarda birikmiş amortisman tutarında da azalma meydana gelecektir. Bu durumlarda 257 birikmiş amortisman hesabının borcuna, 698 enflasyon düzeltmesi kar veya zarar hesabının alacağına kayıt yapılmak suretiyle muhasebeleştirme işlemi tamamlanacaktır.

SONER ÜLGEN

YMM

Linkedin paylaşımından Alıntı Yapılmıştır

Alacak Ve Borç Senetleri Reeskontunda Uygulanacak Faiz Oranı Yeniden Belirlendi

Bilindiği üzere, vergi yasaları açısından iktisadi işletmelerde kazanç tespit edilirken, Vergi Usul Kanunu'nun 281 ve 285. maddeleri hükümleri uyarınca, değerleme günü itibariyle vadesi gelmemiş olan senede bağlı alacak ve borçlar reeskonta tabi tutularak değerleme gününün kıymetine irca olunabilmektedir. Alacak senetleri için reeskont ayrılması, reeskont tutarı kadar gider kaydı, borç senetleri için reeskont ayrılması ise reeskont tutarı kadar gelir kaydı yapılması anlamına gelmektedir. Alacak senetleri için reeskont ayrılması zorunlu olmayıp, ihtiyaridir. Başka bir deyişle; istenirse ayrılabilir, istenmezse ayrılmaz. Ancak alacak senetleri için reeskont ayrılması tercih edilirse, borç senetleri için de reeskont ayrılması zorunludur.

Öte yandan, banka ve bankerler ile sigorta şirketleri açısından reeskont ayrılması zorunludur. Bunlar reeskont hesaplamalarında ya Cumhuriyet Merkez Bankasının resmi iskonto oranını ya da kendi muamelelerinde uyguladıkları faiz oranını kullanacaklardır.

Banka ve bankerler ile sigorta şirketleri dışında kalanlarda ise, eğer senetler üzerinde faiz oranı belirtilmişse bu oran, belirtilmemişse T.C. Merkez Bankası’nın resmi iskonto oranı eskont hesaplamalarına esas alınmaktadır. Senette faiz oranı belirtilmemişse, 238 seri no.lu Vergi Usul Kanunu Genel Tebliği'nde belirtildiği üzere; söz konusu hesaplamada esas alınması gereken faiz oranı, T.C. Merkez Bankası’nca kısa vadeli reeskont işlemlerinde uygulanan faiz oranı değil, kısa vadeli avans işlemlerinde uygulanan faiz oranı olmalı ve senedin değerleme günündeki kıymeti belirlenirken iç iskonto yöntemi uygulanmalıdır.

Öte yandan, 30 Nisan 2013 tarihinde yayımlanan 64 Seri Nolu VUK sirküleri ile ileri düzenleme tarihli çeklerin değerleme gününde vadesi gelmemiş senede bağlı alacak ve borçlar için uygulanması öngörülen reeskont uygulamasından yararlanmasının mümkün bulunduğu açıklanmıştır. Dolayısıyla ileri düzenleme tarihi taşıyan (vadeli) çekler reeskonta tabi tutularak değerleme günü kıymetine irca olunabilir.

Hesap dönemi sonu itibariyle senede bağlı borç ve alacakların değerleme gününde haiz olacakları değerleri ve reeskont tutarı

A x 360

F=A - ( ------------- ) formülüne göre bulunacaktır. Formülde;

360 + (m x t)

F= İskonto tutarı (Reeskont tutarı)

A= Senedin nominal değeri

M= Faiz oranı

t= Vadeyi ifade etmektedir.

1 Nisan 2024 tarihli Resmi Gazete’de yayımlanan “Reeskont ve Avans İşlemlerinde Uygulanacak Faiz Oranlarının Tespiti” Tebliği’ne göre, vadesine en çok 3 ay kalan senetler karşılığında yapılacak reeskont işlemlerinde uygulanacak iskonto faiz oranı yıllık yüzde 50,75; avans işlemlerinde uygulanacak faiz oranı ise yıllık yüzde 51,75 olarak tespit edilmiştir. Buna göre, 1 Nisandan sonra sona erecek hesap dönemlerine ilişkin gelir ve kurumlar vergisi matrahlarının tespitinde alacak ve borç senetleri reeskontunun hesaplanmasında faiz oranı olarak yıllık yüzde 51,75 oranının (31.03.2024 tarihi itibariyle yapılacak reeskont uygulamasında ise yıllık yüzde 44,25 oranının) alınması gerekmektedir. (238 Sayılı VUK Genel Tebliği’ne göre, reeskont işlemleri sırasında iç iskonto yöntemi uygulanmalıdır).

Döviz üzerinden bir bedelle düzenlenmiş senetlerde reeskont hesaplaması dövizli bedel üzerinden yapılmalı, reeskont tutarı hesaplandıktan sonra Maliye Bakanlığı’nca belirlenen değerleme kuru üzerinden reeskont tutarının TL’ye çevrilme işlemi yapılmalıdır. Senet üzerinde herhangi bir faiz oranı yer almaması halinde değerleme gününde geçerli olan Londra Bankalar Arası Faiz Oranı (LİBOR) esas alınacaktır. Akif AKARCA / Dr.Mehmet ŞAFAK

Maliye Banka Hesaplarını İncelemeye Aldı

Hazine ve Maliye Bakanlığı tarafından kayıt dışı ekonomi ile etkin bir şekilde mücadele edileceği yönünde açıklamalar yapılırken, geçtiğimiz günlerde Hazine ve Maliye Bakanı Mehmet Şimşek, “Vergi kayıp ve kaçağına sebebiyet vererek haksız kazanç sağlayanların ve haksız rekabet oluşturanların takipçisi olmaya devam edeceğiz” şeklinde açıklama yapmıştı.

Söz konusu açıklamanın ardından, vergi müfettişleri tarafından işletmelerin, şirket ortaklarının, şirket çalışanlarının ya da işletmeyle ilişkili kişilerin banka hesaplarının denetleneceği yönünde çok sayıda haber yapıldı. Mükelleflerin yapmış oldukları satışlara ilişkin tahsilatların başka banka hesaplarına yönlendirilerek tahsil edilmesinin tespit edilmesi halinde sonuçları ne olur sorusunun cevabını bulmaya çalışalım.

Banka hesapları takip altında

Hazine ve Maliye Bakanlığı bünyesinde “Risk Analiz Genel Müdürlüğü”, Vergi Denetim Kurulu bünyesinde ise “Risk Analiz Sistemi” (VDK-RAS) kurulmuş olup, bankalar ile kredi kartı okuma makinesi (POS makinesi ve imprinter cihazı) veren diğer kurumlar tarafından gönderilen para hareketleri analiz edilerek riskli mükellefler incelemeye alınmakta, mükellef olmayan kişilerin banka hesaplarına sürekli para transferi olması halinde ise bu kişiler de gelen paralarla ilgili olarak izaha davet edilmekte, izahları yeterli bulunmayanlar incelemeye alınmaktadır.

Hesaba gelen para izah edilemez ise ceza var

Vergi denetim elemanları tarafından yapılan incelemelerde, mükellefiyeti olmayan kişilerin banka hesaplarına gelen paralar ilgili kişi tarafından izah edilemez ve banka hesaplarına gelen paranın vergiye tabi bir işleme dayandığı ve vergilendirildiği hususu ispatlanamaz ise ilgili kişi hakkında ticari faaliyet kapsamında vergi inceleme raporları tanzim edilebilecektir. Yapılan incelemeler neticesinde, ticari faaliyet tespit edilenler hakkında mükellefiyet kaydı açılarak kayıt ve beyan dışı bırakılan tutarlar üzerinden özel usulsüzlük cezası, KDV, gelir vergisi ve geçici vergi yönünden tarhiyatlar ile tarh edilecek verginin bir katı kadar vergi ziyaı cezası önerilecektir.

Vergi denetim elemanları tarafından yapılan incelemelerde, banka hesaplarına gelen paralar ilgili kişi tarafından izah edilemez ve banka hesaplarına gelen paranın mükellefiyet kaydı olan bir işletme ile ilgili olduğu tespit edilirse, ilgili şirket hakkında vergi kayıp ve kaçağı oluştuğu yönünde vergi inceleme raporları tanzim edilerek kayıt ve beyan dışı bırakılan tutarlar üzerinden özel usulsüzlük cezası, KDV, gelir vergisi veya kurumlar vergisi ve geçici vergi yönünden tarhiyatlar ve tarh edilecek verginin bir katı kadar vergi ziyaı cezası önerilecektir.

Banka hesaplarının başkasına kullandırılması

Banka hesaplarını başkasına kullandıranlarla ilgili olarak 5549 Sayılı Suç Gelirlerinin Aklanmasının Önlenmesi Hakkında Kanun kapsamında vergi müfettişleri tarafından düzenlenen raporlar Mali Suçları Araştırma Kurulu (MASAK) tarafından değerlendirilmekte ve suç işleyenler hakkında Cumhuriyet Savcılıklarına suç duyurusunda bulunulmaktadır. Söz konusu kanunun 15. maddesine göre, “Yükümlüler nezdinde veya aracılığıyla yapılacak kimlik tespitini gerektiren işlemlerde, kendi adına ve fakat başkası hesabına hareket eden kimse, bu işlemleri yapmadan önce kimin hesabına hareket ettiğini yükümlülere yazılı olarak bildirmediği takdirde altı aydan bir yıla kadar hapis veya 5 bin güne kadar adlî para cezasıyla cezalandırılır.”

Mahmut Bülent YILDIRIM

This email address is being protected from spambots. You need JavaScript enabled to view it.

https://www.dunya.com/kose-yazisi/maliye-banka-hesaplarini-incelemeye-aldi/724178

Kurumlarda Örtülü Sermaye

Kurumlar Vergisi Kanunu’nun 12. maddesiyle kurumların, ortaklarından veya ortaklarla ilişkili olan kişilerden doğrudan veya dolaylı olarak temin ederek işletmede kullandıkları her türlü borcun, hesap dönemi içinde herhangi bir tarihte kurumun öz sermayesinin üç katını aşan kısmı, ilgili hesap dönemi için örtülü sermaye olarak kabul edilmiştir. Örtülü sermayeden söz edilebilmesi için borçlanan kurumun bu borcu işletme veya yatırım harcamalarında kullanması gerekmektedir. Bu borcun aynı şartlarla başka bir ortağa veya kuruma aktarılması halinde, işletmede kullanılan bir borçtan söz etmek mümkün olmayacağından bu borçlanma nedeniyle örtülü sermaye oluşmaz.

Bu yazımda örtülü sermayenin hesabında önem taşıyan ve dikkat edilmesi gereken bazı noktaları, beyan dönemi olması dolayısıyla tekrar hatırlatmak istiyorum.

Ortak veya ortakla ilişkili kişilerden yapılan borçlanmalarda, bu kişilerden alınan borçların toplamının hesap dönemi başındaki öz sermayenin üç katı ile karşılaştırılması ve bu oranı aşan borç tutarlarının oranı aştıkları sürece ilgili hesap dönemi için örtülü sermaye olarak dikkate alınması gerekmektedir. Yabancı para üzerinden yapılan borçlanmalarda ise her bir borcun alındığı tarihte geçerli olan döviz kuru esas alınacaktır. Yabancı para borcunun vadesinin izleyen yıla sarkması halinde, izleyen yıl için söz konusu hesaplama, borcun ödenmeyen tutarının bilanço günü itibarıyla değerlenmiş tutarı esas alınmak suretiyle yapılacaktır.

Ortakların işletmeye kullandırdığı borçların kurumun öz sermayesinin üç katı ile karşılaştırılmasında ana faaliyet konusuna uygun olarak faaliyette bulunan ortak veya ortakla ilişkili kişi niteliğindeki banka veya benzeri kredi kurumlarından yapılan borçlanmalar %50 oranında dikkate alınacaktır. Buna karşılık sadece ilişkili şirketlere finansman temin eden kredi şirketlerinden yapılan borçlanmalarda genel kurallar çerçevesinde işlem yapılacaktır.

Burada öz sermaye kavramı; kurumun Vergi Usul Kanunu uyarınca tespit edilmiş olan hesap dönemi başındaki öz sermayesini ifade etmektedir. Anılan kanunun 192. maddesine göre öz sermaye, aktif (mevcutlar ile alacaklar) toplamı ile borçlar arasındaki farktır (Yeni kurulan kurumlarda kuruluş tarihinde anılan kanuna göre tespit edilen öz sermaye tutarı, hesap dönemi başındaki öz sermaye olarak dikkate alınacaktır). Kurumun dönem başı öz sermayesinin sıfır veya negatif değerler taşıması durumunda, söz konusu kurumun ortak ve ortaklarla ilişkili kişilerden yaptığı borçlanmaların tamamı örtülü sermaye olarak nitelendirilecektir.

Vadeli mal ve hizmet alımlarında vade farkı tutarları, ayrıca hesaplanmış olsa bile, piyasa koşulları ve ticari teamüllerle uyumlu olduğu sürece örtülü sermayenin tespitinde dikkate alınmayacaktır. Aksi halde, bir başka deyişle vade farkı tutarlarının piyasa koşulları ve ticari teamülleri aştığı vadeli alımlarda ortaya çıkan borçlar örtülü sermayenin tespitinde dikkate alınacak; bu şekilde hesaplanan örtülü sermaye tutarına isabet eden vade farkları örtülü sermaye üzerinden ödenen faiz olarak kabul edilecektir.

Öte yandan avansların, hangi amaçla verilirse verilsin alan işletmeye finansman imkanı sağladığı kabul edilmektedir. Dolayısıyla, alınan avanslar da alan işletme bakımından alınan borç olarak değerlendirilecek ve örtülü sermaye hesaplamasında dikkate alınacaktır. Buna karşılık inşaat işlerinde yapılan iş kısmı ile orantılı olarak hesaplanıp ödenen istihkak bedelleri avans olarak nitelendirilmeyecek, dolayısıyla örtülü sermayenin hesabında borç unsuru olarak dikkate alınmayacaktır.

Kurumların ortaklarının veya ortaklarla ilişkili kişilerin sağladığı gayrinakdi teminatlar karşılığında üçüncü kişilerden yaptıkları borçlanmalar örtülü sermaye sayılmaz. Nakdi teminat karşılığında sağlanan krediler ise borç/öz sermaye oranının hesabında işletmeye verilen borç olarak dikkate alınacaktır.

Ortaklar vasıtasıyla kurumların iştiraklerinin, ortaklarının veya ortaklarla ilişkili kişilerin, banka ve finans kurumlarından ya da sermaye piyasalarından temin ederek aynı şartlarla kısmen veya tamamen kullandırdığı borçlanmalar da örtülü sermaye sayılmaz. Buna göre, kurumların iştiraklerinin, ortaklarının veya ortaklarla ilişkili kişilerin banka veya finans kurumlarından ya da sermaye piyasalarından temin ederek aynı şartlarla, yani kredi sözleşmesinin içerdiği vade, faiz oranı ve benzeri kullandırılma şartlarında herhangi bir değişiklik yapılmadan kısmen veya tamamen kullandırdığı borçlanmalar, örtülü sermaye kapsamı dışında tutulmuştur.

Kanunda, örtülü sermaye uygulamasında temin edilen borcun tamamının değil, sadece öz sermayenin üç katını aşan kısmının örtülü sermaye sayılması ve bu kısma ilişkin faiz, kur farkı ve benzeri giderlerin, Kurumlar Vergisi Kanunu uygulamasında gider kabul edilmemesi hüküm altına alınmıştır. Kanunda borcun hesap dönemi içinde herhangi bir tarihte kurumun öz sermayesinin üç katını aşan kısmı örtülü sermaye olarak kabul edildiğinden, bu limiti aşan kısma isabet eden faiz, kur farkı ve benzeri giderlerin geçici vergi dönemleri de dahil olmak üzere vergi matrahından indirilmesi mümkün olmayacaktır.

Bu düzenlemeler kurumlar vergisi mükellefleri ve özellikle sermaye şirketleri için önem taşımaktadır. Buna karşılık şahıs şirketleri için bu düzenlemelerin bir önemi bulunmamaktadır.

Ancak yaşanan sorunlar dikkate alındığında örtülü sermaye faizi düzenlemesinin de gözden geçirilmesi gerekmektedir. Hatta belki maddenin yeniden yazılması gerekebilir. Bu konu da gelecek yazımda. Bumin DOĞRUSÖZ

https://www.ekonomim.com/kose-yazisi/kurumlarda-ortulu-sermaye/739662

CHP'li Nalbantoğlu 'mali Müşavirleri Canından Bezdirdiniz' Dedi, Hükümete Seslendi!

CHP'li Nalbantoğlu 'mali müşavirleri canından bezdirdiniz' dedi, hükümete seslendi!

CHP İzmir Milletvekili Rıfat Nalbantoğlu, serbest muhasebeci mali müşavirler ile yeminli mali müşavirlerin, AKP iktidarının iş bilmez politikaları ve uygulamaları nedeniyle mesleklerini yerine getirmekte büyük zorluklarla mücadele ettiklerini belirterek hükümete seslendi.

CHP İzmir Milletvekili Rıfat Nalbantoğlu, serbest muhasebeci mali müşavirler ile yeminli mali müşavirlerin, AKP iktidarının iş bilmez politikaları ve uygulamaları nedeniyle mesleklerini yerine getirmekte büyük zorluklarla mücadele ettiklerini belirterek hükümete seslendi. “Mali müşavirleri canından bezdirdiniz” diyen Nalbantoğlu, yaptığı yazılı açıklamada şunlara değindi:

“Plansız, programsız enini sonunu düşünmeden, uygulayamaya koyduğunuz vergi, beyanname ve bildirimler mali müşavirleri gerçekten yordu. Herkes bayram yaptı, mali müşavirler ise bayramda, yıllar öncesinin sabit kıymetlerinin peşine düştü. Bayram herkese varken, mali müşavire yok. Niçin bu duruma düşüldü? Yanıt belli. Çünkü ekonomi yönetimindeki iş bilmezlerin yarattığı enflasyonun muhasebesini yapmak mali müşavirlerin işi. İktidardakilerin iş bilmezliği neden mali müşavirlere iş yükü ve angarya olarak yansıyor. Enflasyon düzeltmesi adını verdiğiniz uygulama, borçlanarak varlığını sürdürmeye çalışan işletmelere bir vergi yükü daha getirirken, işinin hakkını vermeye çalışan mali müşavirlerin kâbusu haline geldi.

3’er aylık dönemlerde enflasyon hesaplayıp, bunun bilançosunu, beyannamesini düzenletmek hangi kafanın ürünü anlamak mümkün değil.

“Dijital vergi, SGK, e- devlet dediniz. Güya işler kolaylaşacaktı. Mali müşavirlerimiz de bunlara güvenip, işlerini toparlayıp ailesiyle birlikte olmanın planlarını yaparken, çalışmayan beyanname, bildirim sisteminiz yüzünden ofislerinden çıkamaz oldu. Her an sistem düzelecek diye bilgisayar başında nöbet tutar hale geldi. Düzgün ve düzenli olarak çalışan bir tane sisteminizin olmadığı bir kez daha gözler önüne serildi.”

Mali Müşavirlik Ofislerinde çalışan stajyerler, bu mesleği yapmak istemiyorlar.

“Bu kadar ayrıntıya boğmanın, bir başka kurumda olan bilginin mali müşavirler tarafından bir başka kuruma beyan ve bildirim olarak verilmesinin mantığını anlamak mümkün değil. İşletmenin bütün bir yıl çalışan sayısı SGK kurumunda, işletmenin tükettiği enerji, su, doğalgaz abonelik bilgisi, ilgili kurumlarda varken, işletmenin cirosu kurum beyannamesinde, KDV beyannamesinde varken bunu birde yıllık işletme cetveli adı altında istemenin mantığı nedir? Diyelim ki mali müşavirler bunu yaptı, yapılır da ama sizin alt yapınız bunu karşılayacak durumda değil ki! Beyan süresinin son günlerinde takılmayan, düzgün çalışan bir tane sisteminizi gösterin.

Beyanname gönderilmeye çalışılıyor, beyanname sistemi çalışmaz. e. defter beratlarını yapmaya çalışılır, sisteminiz çalışmaz. O çalışsa mali mührünüz çalışmaz.

Yetmedi, e. defteri gönderebildiniz. Birde 2. kopyasını vereceksiniz. Hadi buyurun bu sefer de 2. kopyaların sistemi takılır, çalışmaz. Ofislerde stajyer olarak mesleği öğrenmeye çalışanlar, yardımcılar, bütün bunları görüp bu mesleği yapmak istemiyorlar.”

Bu Nisan ayının kerameti nedir?

“Her kurum Nisan ayında beyan, bildirim bekler, onu da mali müşavirlerden bekler. Her ayın rutin beyannamesi (KDV, Muhtasar, Damga vergisi vs. vs) yanında Kurum beyannamesi Nisan’da da yıllık işletme cetveli Nisan’da, TÜİK istatistik bilgileri Nisan’da… Devlet kurumları için Nisan ayını bu kadar kutsallaştıran ne acaba? Bu Nisan ayının kerameti nedir? Gerçekten anlamakta zorluk çekiyoruz. Bir ayda bu kadar bilgi belge sağlıklı verilemez, bunu yıla yayalım diye düşünen yok. Yıllık işletme cetveli haziran ayında verilirse, TÜİK bildirimleri Eylül ayında verilirse devletin istatistik sistemi mi çöker? TÜİK kurumuna en doğru bilgiyi ertesi gün verseniz ne olur? Ülkenin yararına kullanması beklenebilir mi?

İş bilmiyorsunuz! Organizasyon bilmiyorsunuz! Sonuçlarını hesaplayamıyorsunuz ama…İstiyorsunuz da istiyorsunuz…”

https://www.gercekizmir.com/haber/CHP-li-Nalbantoglu-mali-musavirleri-canindan-bezdirdiniz-dedi-hukumete-seslendi/150286

İşverenlerin Özlük Dosyası Düzenlerken Dikkat Etmesi Gerekenler

İş Kanunu'nun 75. Maddesinde işverenin özlük dosyası tutması ile ilgili hükmü düzenlenmiştir.

- Özlük dosyasında olması veya olmaması gerekenler; "İşyeri tehlike sınıfına, işçinin yapacağı göreve, işyeri uygulamasına ve yasal zorunluluklara" göre değişkenlik gösterecektir.

Madde 75'te İşverene;

- Her bir işçi için özlük dosyası tutmasını

- İstenildiği takdirde yetkili memur veya mercilere teslim etmesini

- Gizlilik kurallarına riayet etmesini

- Hukuka uygun olarak kullanması noktasında sorumluluk yüklemiştir.

KVK Kanunu'nda da ilgili kişilerin kişisel ve özel verilerinin korunması amaçlandığını da göz ardı etmemek gerekir.

Özlük Dosyasının güncel tutulması

- İş ilişkisi kurulurken

- İş ilişkisi devam ettiği sürece

- İş ilişkisi sonlandığında şeklinde planlanmalı

Arşivleme

- İlgili evrakların saklanması

- Yetkisiz kişi ve mercilerin erişimi engellenmesi

- Dijital arşiv kullanılıyorsa gerekli güvenlik önlemlerinin alınması gerekir.

- Üçüncü firmalar ile paylaşılması halinde firma ile gizlilik anlaşması imzalanması ve gerekli önlemlerin alınması sağlanmalıdır.

İşverenlerin dikkat etmesi gereken diğer noktada işçinin özel nitelikli verilerinin kanunen zorunlu olmadan ve işin yapılması için zorunlu olmadan işlenmemesi gerekir. Gerekli bilgi gerekli sürelerle saklanmalıdır.

Yasal Süreç

İşveren ve işç açısından uyuşmazlık olması durumunda özlük dosyasındaki belge ve yazışmalar önem arz eder. İşverenin ispat yükümlülüğü olduğu konularda özlük dosyasının önemi artacaktır. Bu nedenle işveren özlük dosyasını sıradan bir evraklar listesi olarak düşünmemeli sağlık bir sistem haline getirmelidir.

.

2023 KURUMLAR VERGİSİ BEYANNAMENİZİ DOLDURURKEN YATIRIM FONLARINDAN ELDE EDİLEN KAZANÇLARI İSTİSNAYA KONU EDEBİLİRSİNİZ

Bilindiği üzere, 15.07.2023 tarihinden sonra iktisap edilen Kurumlar Vergisi Kanununun 5’nci maddesinin (1) fıkrasının (a) bendinde yer alan istisna hükmünün kapsamı 7456 Sayılı Kanun’la getirilen düzenleme ile daraltılmıştır.

15.07.2023 tarihinden önce iktisap edilen Kurumlar Vergisi Kanununun 5’nci maddesinin (1) fıkrasının (a) bendinin alt bentlerinde yer alan tam mükellefiyete tabi diğer yatırım fonu katılma paylarından elde edilen kâr payları (299 İştirak Kazançları) ile katılma paylarının fona iadesinden doğan gelirler (299 İştirak Kazançları) ile yatırım fonlarının katılma paylarının Vergi Usul Kanununun 279’uncu maddesi kapsamında değerlenmesinden kaynaklanan değer artış kazançları (386 İştirak Kazançları) kurumlar vergisinden istisna edilecektir. 15.07.2023 tarihinden sonra iktisap edilen bu tür fonlar için istisna hükmünden yararlanmak mümkün değil. Hem 15.07.2023 tarihinden önce hem sonrasında bu tür fon alıp satanların istisna kazançlarını tespit ederken istisna olan kazanç istisnaya tabi olmayan kazançtan hangisinin öncelik sırası alacağı da belirsizdir.

E-beyanname programında istisna kazançlar “Zarar Olsa Dahi İndirilecek İstisna ve İndirimler bölümünde” 298, 299 ve 386 numaralı kodlara yazılmak suretiyle istisnaya konu edilecektir.

Sonrasında olduğu gibi, 15.07.2023 tarihinden önce olsa bile portföyünde yabancı para birimi cinsinden varlık ve altın ile diğer kıymetli madenler ve bunlara dayalı sermaye piyasası araçları bulunan yatırım fonlarından elde edilen kazançlar istisna kapsamında değerlendirilmeyecektir.

Ayrıca kurumlar vergisi beyannamesini doldururken bu tür istisna fonları bulunanlar kurumlar vergisi beyannamesinin "Ekler" kısmında " KVK 5/1-a Maddesine Göre Yurtiçi İştirak Kazancı İstisnasına İlişkin Bilgiler" bölümünü doldurmadan beyannameyi onaylama aşamasına geçemiyorsunuz. İstenilen bilgiler ise "İstisna Türü", "İştirak Edilen Şirketin Vergi Kimlik Numarası", İştirak Edilen Şirketin Ünvanı", İştirak Edilen Şirkete İştirak Oranı", Kazancın Elde Edildiği Tarih" ve "Kazanç Tutarı". Beyannameyi doldurmadan bu bilgilere erişim sağlamanız gerekiyor.

Yeni İş Kuran Gençlere Vergi Ve Prim Teşviği

Gazete yazılarım nedeniyle vergi ve sosyal güvenlik konularında çok sayıda soru almaktayım. Gençlerimizde E.Mail yoluyla yeni iş kurmaları halinde kendileri için vergi ve sosyal güvenlik prim ödemeleri açısından kanunlarımızda bir düzenleme var mı şeklinde sorular yöneltiyorlar. Bu hafta bu konuya açıklık getirmeye çalışacağım.

Yeni iş kuracak gençlere, 193 sayılı Gelir Vergisi Kanunu ile faaliyete başladıkları takvim yılından itibaren üç yıl boyunca elde ettikleri kazancın bir kısmını vergi dışı bırakmak ve gençlerimizin girişimciliğe yönlendirilmesini desteklemek amacıyla, vergi teşviki 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu ile sigorta prim teşviki getirilmiştir. Gençlerimiz konuyla ilgili daha ayrıntılı bilgi almak isterlerse 292 Seri No’lu Gelir Vergisi Genel Tebliğine bakabilirler.

VERGİ TEŞVİKİ

193 sayılı Gelir Vergisi Kanunu’nun mükerrer 20’nci maddesi ile 10.02.2016 tarihinden itibaren ticari, zirai veya mesleki faaliyeti nedeniyle adlarına ilk defa gelir vergisi mükellefiyeti tesis olunan genç girişimcilerin, faaliyete başladıkları takvim yılından itibaren üç vergilendirme dönemi boyunca elde ettikleri kazançlarının 103. maddede yazılı tarifenin ikinci diliminde yer alan tutara kadar olan kısmı, (2023 Yılı kazançları için 150.000 TL)gelir vergisinden istisna edilmiştir.

Genç Girişimcilerde Kazanç istisnasından;

Ticari, zirai veya mesleki faaliyeti nedeniyle adlarına ilk defa gelir vergisi mükellefiyeti tesis olunan,

Mükellefiyet başlangıç tarihi itibariyle 29 yaşını doldurmamış tam mükellef gerçek kişiler, yararlanabilir.

Genç girişimciler için getirilen teşvik uygulamasında özellik taşıyan bazı hususlar şunlardır:

Faaliyetin ortaklık olarak yürütülmesi

Adi ortaklık veya şahıs şirketi kurmak suretiyle faaliyette bulunan mükellefler, tüm ortakların ayrı ayrı istisna şartlarını taşımaları şartıyla vergi teşvikinden ayrı ayrı yararlanabilir.

İşletmenin devralınması

Bir işletmenin veya mesleki faaliyetin devralınması halinde, teşvikten yararlanılabilmesi için işletmenin ya da mesleki faaliyetin devralındığı kişinin eş veya üçüncü dereceye kadar kan veya kayın hısımlarından olmaması gerekmektedir.

Mevcut bir işletmeye veya mesleki faaliyete sonradan ortak olunmaması

Mükelleflerin mevcut bir işletmeye, mesleki faaliyete veya ortaklığa sonradan ortak olmaları durumunda, diğer tüm şartları taşısalar dahi vergi teşvikinden yararlanmaları söz konusu olmayacaktır.

SİGORTA PRİM TEŞVİKİ

Ekonomik büyüme ve kalkınmanın destekleyici gücü, yenilik ve yaratıcılığın en önemli kaynaklarından biri olan genç girişimcilere, 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun 81’inci maddesine eklenen hüküm ile sigorta prim teşviki uygulaması getirilmiştir.

Bu kapsamda, 01.06 2018 tarihinden 5510 sayılı Kanun’un 4/1-b maddesi kapsamında ilk defa vergi mükellefi olarak sigortalı sayılan gerçek kişilerin primleri, tescil tarihinden itibaren bir yıl süreyle 5510 sayılı Kanun’un 82’nci maddesine göre belirlenen prime esas kazanç alt sınır üzerinden Hazinece karşılanacaktır.

Sigorta Prim Teşvikinden Kimler Yararlanabilir?

Sigorta Prim Teşvikinden yararlanma şartları aşağıda belirtilmiştir:

193 sayılı Gelir Vergisi Kanunu’nun mükerrer 20’nci maddesi kapsamında genç girişimcilerde kazanç istisnasından faydalanmak.

Mükellefiyet başlangıç tarihi itibariyle 18 yaşından büyük ve 29 yaşından küçük olmak.

01.06.2018 tarihinden itibaren ilk defa vergi mükellefi olarak 5510 sayılı Kanun’un 4/1-b maddesi kapsamında sigortalı sayılan gerçek kişilerden olmak.

Kendi işinde bilfiil çalışılması veya işin kendisi tarafından sevk ve idare edilmesi.

Sigorta Prim Teşviki İçin Başvuru Nasıl ve Nereye Yapılacaktır?

Sigorta prim teşvikinden yararlanmak isteyen sigortalıların tescil işlemleri, 193 sayılı Gelir Vergisi Kanunu’nun mükerrer 20’nci maddesi kapsamında bağlı bulundukları vergi dairesinden temin edecekleri “Genç Girişimcilerde Kazanç İstisnası” belgesi ile bağlı bulundukları sosyal güvenlik il/merkez müdürlüklerince yapılacaktır.

https://www.olay.com.tr/yazar/fatih-acar/yeni-is-kuran-genclere-vergi-ve-prim-tesvigi-1279599