I- VERGİ YARGISINA GENEL BİR BAKIŞ

I.1.Olağan Kanun Yolları

Genel olarak kanun yolunun tanımını yaparsak; mahkemelerce verilen nihai kararların üst derece yargı organları veya doğrudan doğruya kararı veren yargı organları tarafından yeniden incelenmesi, hukuki denetiminin yapılması ve gerekli görülürse değiştirilmesi amacıyla kural olarak davanın taraflarına tanınmış başvuru yollarını ifade eder. Böylelikle davanın tarafları veya ilgili üçüncü kişiler dava sonucu verilmiş olan kararın değiştirilmesi veya düzeltilmesi için bir üst mahkeme veya aynı mahkemeye başvurarak ilgili kararın hukuki denetimi yapılmasını imkânını elde etmiş olurlar[1].

Kanun yolları, olağan ve olağanüstü kanun yolları olmak üzere hukuk literatüründe ikiye ayrılmaktadır. Başvurulan kanun yolları mahkemenin vermiş olduğu kararların kesinleşmesini önlüyor ise, bu tip kanun yolları “olağan kanun yolları” olarak isimlendirilir. Mahkemenin vermiş olduğu kesinleşmiş hükümlere karşı başvurulan kanun yollarına ise “olağanüstü kanun yolları” denilmektedir.

Vergi davalarının esas olarak görüldüğü mahkemeler (2576 sayılı Bölge İdare Mahkemeleri, İdare Mahkemeleri ve Vergi Mahkemelerinin Kuruluşu ve Görevleri Hakkında Kanun’un 6. maddesi uyarınca) vergi mahkemeleridir. Bu açıdan vergi yargısında kanun yolları denildiğinde, esas olarak vergi mahkemelerinin kararlarına karşı başvurulacak mercilerin ele alınması gerekmektedir. Bu durumu açıklarken; öncelikle eski yasal düzenlemelere dayanan ancak şu an itibarıyla uygulanan sistem, daha sonra da 6545 sayılı Kanun[2]ile yapılan yasal değişiklikler sonucunda 2016 yılında uygulanması öngörülen yeni sistem ele alınacaktır.

6545 sayılı Kanun ile yapılan değişikliklerin ayrıntısına girmeden önce konumuz açısından kısaca belirtirsek; bölge idare mahkemelerinin yapısı değiştirilmiş, idari yargıda yer alan olağan kanun yollarından “itiraz” yolunun yerine “istinaf ” yolu getirilmiş, “karar düzeltilmesi” yürürlükten kaldırılmış ve diğer kanun yollarında bu çerçevede bazı değişiklikler yapılmıştır.

Eski düzenlemeye göre vergi mahkemelerinin tek hakimle (2576 sayılı Kanun’un 7. maddesinde belirtilen ve 2015 yılı için tutarı 30.000,-TL’yi geçmeyen vergi davaları) vermiş oldukları kararlara karşı bölge idare mahkemesine “itiraz” yolu ile kararın düzeltilmesi için başvurabilir. 2577 sayılı İdari Yargılama Usulü Kanunu’nun 45. maddesinin eski hali (6545 sayılı Kanun’un 19. maddesiyle değişmeden önceki hali) uyarınca idare ve vergi mahkemelerinin tek hâkimle verdiği nihai kararlara karşı, başka kanunlarda hüküm olsa dahi, mahkemenin bulunduğu yargı çevresindeki bölge idare mahkemesine itiraz edilebilir. Bu itirazın, mahkeme kararının tebliğ tarihinden itibaren 30 gün içinde yapılması gerekmektedir. İtiraz, temyizin şekil ve usullerine tabidir. Bölge idare mahkemesi, yapmış olduğu inceleme sonucunda maddi olaylar hakkındaki bilgileri yeterli görürse veya itiraz sadece hukuki noktalara ilişkin ise esastan karar verir. Bunun dışında gerekli inceleme ve tahkikatı kendisi yaparak esas hakkında yeniden karar verir. Ancak, ilk inceleme üzerine verilen karara karşı yapılan itirazı haklı bulduğu veya davaya görevsiz hâkim tarafından bakılmış olması hallerinde, kararı bozmakla birlikte dosyayı ilgili mahkemeye geri gönderir. Bölge idare mahkemesinin kararları kesin olup temyiz yoluna başvurulamaz.

Diğer bir olağan kanun yolu “temyiz” uygulamasıdır. Yukarıda da bahsettiğimiz uygulamaya tabi olan vergi mahkemesinin tek hâkimle verdiği kararları hariç, vergi mahkemelerinin diğer kararları Danıştay’da temyiz edilebilir. 2577 sayılı Kanun’un mülga 47. maddesinde (6545 Sayılı Kanun’un 103. maddesi ile yürürlükten kaldırılan) hükme bağlandığı üzere, idare ve vergi mahkemelerinin itiraz yolu açık olan kararları temyiz edilemez. Temyize ilişkin 2577 sayılı Kanun’un 46. maddesi eski hali (6545 sayılı Kanun’un 20. maddesiyle değişmeden önceki hali) uyarınca, idare ve vergi mahkemeleri ile Danıştay dava dairelerinin nihai kararları Danıştay’da temyiz edilebilir. Özel kanunlarında ayrı bir süre öngörülmediği takdirde temyiz için 30 gün içinde başvurulması gerekmektedir.

Vergi Usul Kanununun 377. maddesinin 4. fıkrası hükmüne göre, vergi dairesi başkanlıkları ile vergi daireleri, Maliye Bakanlığı Gelir İdaresi Başkanlığınca belirlenen tutarları aşan davalarda, Gelir İdaresi Başkanlığının muvafakatını alarak temyiz yoluna gidebilirler. Vergi mahkemesinin kararı temyiz incelemesi sonucunda eğer hukuka uygun bulunur ve onanırsa, bu durumda mahkeme kararı kesinleşmiş olur. Temyiz incelemesi sonucunda karardaki maddi yanlışlıklarının düzeltilmesi mümkün ise, Danıştay kararın düzeltilerek onanmasına karar verebilir. Temyiz incelemesi sonucunda, Danıştay vergi mahkemesinin kararının bozulmasına da karar verebilir. Bu durumda 2577 sayılı Kanun’un 49. maddesi eski hali (6545 sayılı Kanun’un 22. maddesiyle değişmeden önceki hali) uyarınca, dava dosyası daha önce kararı veren vergi mahkemesine gönderilir. Vergi mahkemesi, dava dosyasını öncelikli olarak inceleyerek gerekli tahkikleri yaptıktan sonra yeniden karar verir. Vergi mahkemesi, Danıştay’ın bozma gerekçesine uymayarak kararında ısrar da edebilir. Israr kararının ilgili tarafından temyizi halinde dava, vergi davaları açısından Vergi Dava Daireleri Kurulunca incelenir. Vergi Dava Daireleri Kurulu, bozma kararı veren Danıştay’ın ilgili dairesinin kararını uygun görürse vergi mahkemesinin kararı bozulur. Aksi durumda vergi mahkemesinin kararı onanır. Danıştay İdare ve Vergi Dava Daireleri Kurullarının kararlarına uyulması zorunludur. Vergi mahkemesinin temyiz edilen kararının Danıştay tarafından kısmen onanması ve kısmen bozulması durumunda, kesinleşen kısım Danıştay kararında belirtilir. Kararın bozulan kısmı için yine yukarıda anlatılan uygulama geçerli olacaktır.

Diğer bir olağan kanun yolu “kararın düzeltilmesi”dir. 2577 sayılı Kanun’un mülga 54. maddesi uyarınca, Danıştay dava dairelerinin ve İdari veya Vergi Dava Daireleri Kurullarının temyiz üzerine verdikleri kararlar ile bölge idare mahkemelerinin itiraz üzerine verdikleri kararlara karşı, bir defaya mahsus olmak üzere, kararın tebliğ tarihini izleyen 15 gün içinde taraflarca kanunda belirtilen hallerin bulunması durumunda kararın düzeltilmesi istenebilir.

Kararın düzeltilmesi taleplerini, esas kararı veren bölge idare mahkemesi, Danıştay dairesi veya Danıştay kurulu inceler. Bu incelemede istem kanunda yazılı sebeplere dayanmıyor ise reddine karar verilir. Kanunda yazılı sebepler varsa, davaya karşı tarafında savunması alındıktan sonra yeniden bakılarak karar verilir. 6545 sayılı Kanun’un 103. maddesi ile 2577 sayılı İdari Yargılama Usulü Kanunu’nun 54. maddesi yürürlükten kaldırdığı için yukarıda izah edilen “kararın düzeltilmesi” uygulamasının güncelliği kalmamıştır.

I.2. Olağanüstü kanun yolları

Olağanüstü kanun yolları, olağan kanun yollarının tükenmesi veya süresi geçtiği için bu yola gidilmeden kesinleşen kararlar için söz konusudur. Olağanüstü kanun yolları, “kanun yararına bozma” ve “yargılamanın yenilenmesi” uygulamalarından oluşmaktadır.

Kanun yararına bozmaya ilişkin hükümlere 2577 sayılı Kanun’un 51. maddesinde yer verilmiştir. 2577 sayılı Kanun’un 51. maddesinin “Kanun Yararına Bozma” olan başlığı, 6545 sayılı Kanun’un 24. maddesi ile “Kanun Yararına Temyiz” şeklinde değiştirilmiş ve madde metninde esaslı bir değişiklik yapılmaz iken ilave olarak içeriğindeki ibareler yeni duruma uygun hale getirilmiştir. Buna göre, idare ve vergi mahkemeleri ile bölge idare mahkemelerinin kesin olarak verdiği kararlar ile istinaf veya temyiz incelemesinden geçmeden kesinleşmiş bulunan kararlardan niteliği bakımından yürürlükteki hukuka aykırı bir sonucu ifade edenler, ilgili bakanlıkların göstereceği lüzum üzerine veya kendiliğinden başsavcı tarafından kanun yararına temyiz olunabilir. Kanun yararına temyiz başvurusu, idare ve vergi mahkemeleri ile bölge idare mahkemesi kararlarına karşı Danıştay’ın ilgili dava dairesine, Danıştay’ın ilk derece mahkemesi olarak verdiği kararlara karşı Danıştay Dava Daireleri Kuruluna yapılır. Normalde temyiz yolu, karar aleyhine olan tarafın gittiği bir kanun yolu olmasına karşılık, kanun yararına temyiz (bozma) yoluna sadece ilgili bakanlık ve Danıştay Başsavcısının gerek görmesi üzerine gidilmektedir. Temyiz isteği yerinde görüldüğü takdirde karar kanun yararına bozulur. Bu bozma kararı, daha önce kesinleşmiş olan mahkeme veya Danıştay kararının hukuki sonuçlarını kaldırmaz. Bu nedenle verilen hüküm davanın taraflarını etkilemez. Burada amaç hukukta ve uygulamada birliği sağlamaktır. Bozma kararının bir örneği ilgili bakanlığa gönderilir ve Resmi Gazete’de yayımlanır.

Diğer bir olağanüstü kanun yolu olan yargılamanın yenilenmesindeki amaç, yargılamanın yapıldığı sırada olmayan ve yargılama yapıldıktan sonra ortaya çıkan bazı unsurlardan dolayı hukuka uygunluğun sağlanması için taraflara yeniden yargılanma hakkının verilmesidir. Vergi yargısı açısından yargılanmanın yenilenmesi için 2577 sayılı Kanun’un 53. maddesinin birinci fıkrasında belirtilen sebeplerin olması gerekmektedir. Yargılamanın yenilenmesi istekleri esas kararı vermiş olan mahkemece karara bağlanır. Yargılamanın yenilenmesi için esas olarak dayanılan sebebin istemde bulunan yönünden gerçekleştiği tarihi izleyen günden başlayarak 60 gün içinde başvurulması gerekmektedir. Bu süre yine anılan kanun maddesinde belirtildiği üzere, tarafları, konusu ve sebebi aynı olan bir dava hakkında verilen karara aykırı yeni bir kararın verilmesine neden olabilecek kanuni bir dayanak yokken, aynı mahkeme yahut başka bir mahkeme tarafından önceki ilamın hükmüne aykırı bir karar verilmiş bulunması halinde 10 yıl, hükmün İnsan Haklarını ve Ana Hürriyetleri Korumaya Dair Sözleşmenin veya eki protokollerin ihlâli suretiyle verildiğinin Avrupa İnsan Hakları Mahkemesinin kesinleşmiş kararıyla tespit edilmiş olması halinde, söz konusu mahkeme kararının kesinleşme tarihinden itibaren 1 yıldır.

6545 sayılı “Türk Ceza Kanunu ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun” ile 2576 sayılı Kanun’da ve 2577 sayılı Kanun’da yapılan değişikliklerle esas olarak bölge idare mahkemelerinin yapısı değiştirilmiş ve “itiraz” yolu kaldırılarak “istinaf ” uygulaması getirilmiştir.

Eski uygulamada ilk derece mahkemelerinin kararlarının büyük çoğunluğu temyiz üzerine Danıştay tarafından incelendiğinden ve Danıştay’ın iş yükünün çok olmasından dolayı dosyaların kesinleşme sürelerinin uzadığından, yeni düzenlemeyle yürürlüğe girecek olan istinaf uygulaması ile bu iş yükünün azaltılması ile hem dosyaların kesinleşme süresinin kısaltılması hem de Danıştay’ın içtihat mahkemesi rolünün güçlendirilmesi amaçlanmıştır. 6545 sayılı Kanun ile değişen 2577 sayılı İdari Yargılama Usulü Kanunu’nun 45. maddesi uyarınca, idare ve vergi mahkemelerinin kararlarına karşı, başka kanunlarda aksine hüküm bulunsa dahi, mahkemenin bulunduğu yargı çevresindeki bölge idare mahkemesinde, kararın tebliğinden itibaren 30 gün içinde istinaf yoluna başvurulabileceği belirtilmiştir. Ancak, konusu 7.000,-TL’yi geçmeyen vergi davaları, tam yargı davaları ve idari işlemlere karşı açılan iptal davaları hakkında idare ve vergi mahkemelerince verilen kararlar kesin olup, bunlara karşı istinaf yoluna başvurulamayacaktır. Diğer bir anlatımla, vergi davaları açısından tutarın 7.000,-TL’yi geçmemesi durumunda ilk derece vergi mahkemesinin kararı kesin olup, bu karar karşı üst yargı mercilerine başvuru yolu bulunmamaktadır. Vergi mahkemelerinde görülen davalar açısından tutarın 7.000,-TL’yi geçmesi durumunda istinaf yolu ile bölge idare mahkemesine başvurulması durumda, bölge idare mahkemesi yaptığı inceleme sonunda ilk derece mahkemesi kararını hukuka uygun bulursa, istinaf başvurusunun reddine karar verir. Karardaki maddi yanlışlıkların düzeltilmesi mümkün ise gerekli düzeltmeyi yaparak aynı kararı verir. Bölge idare mahkemesi, ilk derece mahkemesi kararını hukuka uygun bulmadığı takdirde, istinaf başvurusunun kabulü ile ilk derece mahkemesi kararının kaldırılmasına karar verir. Bu halde bölge idare mahkemesi, işin esası hakkında yeniden bir karar verir. Davaya görevsiz veya yetkisiz mahkeme yahut reddedilmiş veya yasaklanmış hakim tarafından bakılmış olması hallerinde, bölge idare mahkemesi istinaf başvurusunun kabulü ile ilk derece mahkemesi kararının kaldırılmasına karar vererek dosyayı ilgili mahkemeye gönderir. Bu durumda yetkili mahkeme tarafından davaya yeniden bakılır.

Bölge idare mahkemelerinin temyiz edilemeyen kararları kesin olup, bu kararlara karşı Danıştay’a başvurulamaz. Yine 6545 sayılı Kanun ile değişen 2577 sayılı İdari Yargılama Usulü Kanunu’nun 46. maddesi uyarınca, vergi davaları açısından tutarın 192.000,-TL’yi geçmesi durumunda bölge idare mahkemelerinin kararları, başka kanunlarda açıkça hüküm bulunsa dahi, kararın tebliğinden itibaren 30 gün içinde Danıştay’da temyiz edilebilir. 2577 sayılı Kanun’un 49. maddesi uyarınca, Danıştay temyiz incelemesinde kararı hukuka uygun bulursa onar. Kararın sonucu hukuka uygun olmakla birlikte gösterilen gerekçeyi doğru bulmaz veya eksik bulursa, kararı gerekçesini değiştirerek onar. Kararda yeniden yargılama yapılmasına ihtiyaç duyulmayan maddi hatalar ile düzeltilmesi mümkün eksiklik veya yanlışlıklar varsa kararı düzelterek onar. Yapılan temyiz incelemesinde, yine anılan Kanun’un 49. maddesi uyarınca Danıştay; görev ve yetki dışında bir işe bakılmış olması, hukuka aykırı karar verilmesi, usul hükümlerinin uygulanmasında kararı etkileyebilecek nitelikte hata veya eksikliklerin bulunması sebeplerinden dolayı incelenen kararı bozar. Temyiz incelemesi sonucunda onanan veya bozulan kararlara ilişkin verilen kararlar, dosyayla birlikte kararı veren yargı merciine gönderilir. Bu karar, dosyanın geldiği tarihten itibaren 7 gün içinde taraflara tebliğe çıkarılır. Temyiz incelemesi sonucunda verilen bozma kararı üzerine ilgili merci, dosyayı öncelikle inceler ve varsa gerekli tahkik işlemlerini tamamlayarak yeniden karar verir. Bölge idare mahkemesi, Danıştay’ca verilen bozma kararına uyabileceği gibi kararında ısrar da edebilir. Danıştay’ın bozma kararına uyulduğu takdirde, bu kararın temyiz incelemesi bozma kararına uygunlukla sınırlı olarak yapılır. Bölge idare mahkemesi, bozmaya uymayarak kararında ısrar ederse, ısrar kararının temyizi halinde talep konusuna göre Danıştay İdari veya Vergi Dava Daireleri Kurulunca incelenir ve karara bağlanır. Danıştay İdari ve Vergi Dava Daireleri Kurulları kararlarına uyulması zorunludur.

II.ÜÇ AŞAMALI VERGİ DAVA SÜRECİ

II.1. İlk Derece Vergi Mahkemesi

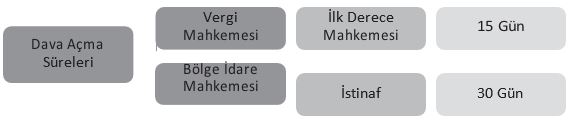

2577 Sayılı İdari Yargılama Usulü Kanunu’nun[3]7 inci maddesine göre; Dava açma süresi, özel kanunlarında ayrı süre gösterilmeyen hallerde Danıştay’da ve idare mahkemelerinde altmış (60) ve vergi mahkemelerinde otuz (30) gündür. İhtiyati haciz, ihtiyati tahakkuk ve ödeme emri gibi tahsilata ilişkin davalarda ise özel dava açma süresi öngörüldüğü için bu süre (15) gündür.[4]

İdari Yargılama Usulü Kanunu’nun EK 1 inci maddesine göre, kanunda öngörülen parasal sınırlar; 213 sayılı Vergi Usul Kanununun mükerrer 298 inci maddesi hükümleri uyarınca yeniden değerleme oranında artırılması suretiyle uygulanır hükmü yer aldığından 2021 yılı için konusu 7.000 Türk Lirasını geçmeyen vergi davaları, tam yargı davaları ve idari işlemlere karşı açılan iptal davaları hakkında vergi mahkemelerince verilen kararlar kesin olup, bunlara karşı istinaf yoluna başvurulamaz.

2576 Sayılı Bölge İdare Mahkemeleri, İdare Mahkemeleri ve Vergi Mahkemelerinin Kuruluşu ve Görevleri Hakkında Kanunun 7 nci maddesinde de, tek hâkimle çözümlenecek davalar düzenlenmiştir. Buna göre,

a) 57.000 Türk Lirasını aşmayan vergi davalarına tek hâkimle,

b) 57.000 Türk Lirasını aşması halinde davaya heyet halinde bakılacaktır.

Vergi mahkemesinin tek hâkimle veya heyet halinde vereceği kararlara karşı 2021 yılı için konusu 7.000 Türk Lirasını geçen vergi davaları için 30 gün içerisinde istinaf yoluna başvurulması mümkündür.

II.2. İstinaf

2577 Sayılı İdari Yargılama Usulü Kanununun 45 inci maddesi İstinaf, 46 ncı maddesinde de temyiz süreci ele almıştır. Buna göre, Vergi mahkemelerinin kararlarına karşı, başka kanunlarda farklı bir kanun yolu öngörülmüş olsa dahi, mahkemenin bulunduğu yargı çevresindeki bölge idare mahkemesine, kararın tebliğinden itibaren otuz gün içinde istinaf yoluna başvurulabilir.

Örneğin: İhtiyati hacze ilişkin 6183 Sayılı Kanun’un 15 inci maddesinde özel dava açma süresi öngörüldüğü için Vergi Mahkemesinde dava açma süresi 15 gün iken, ilk derece vergi mahkemesinin kararına karşı istinafa başvuru süresi ise 30 gündür.

Ancak, konusu 7.000 Türk Lirasını geçmeyen vergi davaları, tam yargı davaları ve idari işlemlere karşı açılan iptal davaları hakkında vergi mahkemelerince verilen kararlar kesin olup, bunlara karşı istinaf yoluna başvurulamaz. Bölge idare mahkemelerinin 46 ncı maddeye göre temyize açık olmayan kararları kesindir. Bu kararlar, dosyayla birlikte kararı veren ilk derece mahkemesine gönderilir ve bu mahkemelerce yedi gün içinde tebliğe çıkarılır.

Ancak, 2577 Sayılı İYUK 46 ncı maddesinin (b) bendine göre, konusu 192.000 Türk Lirasını aşmayan vergi davaları, tam yargı davaları ve idari işlemler hakkında açılan davalar temyize konu edilemez. Bölge idaresi mahkemesinin (istinaf) vereceği kararlar kesindir.

| VERGİ DAVALARINDA PARASAL SINIRLAR[5] | 2019 | 2020 | 2021 | YASAL DAYANAK |

| Vergi mahkemesi hâkimlerinden biri tarafından çözümlenen davalarda parasal üst sınır |

44.000 |

53.000 |

57.000 |

2576 Sayılı Kanun Md. 7 ve Ek madde 1 |

| Vergi mahkemelerinin kesin (istinaf yoluna gidilemeyen) kararlarına ilişkin parasal sınır |

6.000 |

7.000 |

7.000 |

2577 sayılı Kanun Md. 45 |

| İstinaf mahkemelerinin kesin (Danıştay’a temyiz yoluna gidilemeyen) kararlarına ilişkin parasal üst sınır |

144.000 |

176.000 |

192.000 |

2577 sayılı Kanun Md. 46/b |

Örnek: Avcılar Vergi Dairesi Müdürlüğü, tahakkuk eden 80.000 TL’lik kurumlar vergisi borcu için haciz varakasına istinaden ihtiyati haciz tatbik etmiştir.

İhtiyati hacze karşı 15 gün içerisinde vergi mahkemesi nezdinde dava açılmıştır. Davaya konu tutar 80.000 TL. olduğundan davaya vergi mahkemesinin heyet halinde karar vermesi gerekir. Vergi mahkemesi kararına karşı 30 gün içinde bölge idare mahkemesi nezdinde istinaf yoluna başvurabilir. Dava konusu tutar 192.000 TL’yi aşmadığı için temyiz yoluna başvurulamaz. Bölge idare mahkemesinin istinaf yoluyla verdiği karar kesindir.

II.3. Temyiz

2577 Sayılı Kanunun 46. maddesine göre, Danıştay dava dairelerinin nihai kararları ile bölge idare mahkemelerinin verdikleri kararlar, başka kanunlarda aksine hüküm bulunsa dahi Danıştay’da, kararın tebliğinden itibaren otuz gün içinde temyiz edilebilir.

Vergi yargılamasında, Danıştay dava daireleri ile bölge idare mahkemelerinin kararları ancak bu mahkemelerin bir hukuk kuralını yanlış uygulamaları durumunda temyiz edilebilir.

Burada söz konusu edilen hukuk kuralı geniş kapsamlıdır. Yasaları, tüzükleri, yönetmelikleri, sözleşmeleri içine alır. İdari Yargılama Usulü Kanunu, temyiz nedenlerini üç başlık altında toplanmıştır:

a) Görev ve yetki dışında bir işe bakılmış olması,

b) Hukuka aykırı karar verilmiş olması,

c) Usul hükümlerine uyulmamış olunması.

Danıştay, bölge idare mahkemelerinin kurul halinde verdiği kararları temyiz yoluyla incelemektedir. Danıştay’a, vergi mahkemesinin kararını tebliğini takip eden günden itibaren otuz (30) gün içinde başvurulabilir. Temyiz başvurusu, vergi mahkemesi kararının yürütülmesini durdurmaz. Bu kararların yürütülmesini durdurabilmek için Danıştay’dan teminat karşılığı yürütmenin durdurulmasının istenilmesi ve bu istemin de kabul edilerek karara bağlanmış olması gerekmektedir.

213 sayılı Kanunun 377’nci maddesi uyarınca; vergi dairesi başkanlıkları ile vergi daireleri, Maliye Bakanlığı Gelir İdaresi Başkanlığınca belirlenen tutarları aşan davalarda Gelir İdaresi Başkanlığının (İl özel idareleri ile belediyeler, valiler) muvafakatini almadan vergi mahkemesi kararları aleyhine temyiz yoluna gidemezler. Gelir İdaresi Başkanlığı, tespit edeceği hadlerle sınırlı olmak şartıyla, muvafakat verme yetkisini vergi dairesi müdürlüklerinin taraf bulunduğu davalar için vergi dairesi başkanlıklarına ve/veya defterdarlıklara devredebilir.

Özel kanunlarında ayrı süre gösterilmeyen hallerde, Danıştay dava daireleri ile idare ve vergi mahkemelerinin nihai kararlarına karşı tebliğ tarihini izleyen otuz gün içinde Danıştay’da temyiz yoluna başvurulabilir.

2577 Sayılı İYUK 46 ncı maddesinin (b) bendine göre, konusu 192.000 Türk Lirasını aşan vergi davaları, tam yargı davaları ve idari işlemler hakkında açılan davalar temyize konu edilebilir.

Dava konusu tutar 192.000 TL.’yi aşması halinde ilk derece davaya bakan vergi mahkemesi konuyu heyet halinde değerlendirmesi gerekir. Vergi mahkemesinin heyet halinde vereceği kararlar bölge idare mahkemesi nezdinde istinafa konu edilebilir.

II.4. Kararın Düzeltilmesi

2577 Sayılı İdarî Yargılama Usulü Kanununun “Kararın Düzeltilmesi” başlıklı 54 üncü maddesinin 1. fıkrasında, Danıştay dava dairelerince verilen kararlar hakkında bir defaya mahsus olmak üzere taraflarca;

a) Kararın esasına etkisi olan iddia ve itirazların kararda karşılanmamış olması,

b) Bir kararda birbirine aykırı hükümlerin bulunması,

c) Kararın usul ve Kanuna aykırı bulunması,

d) Hükmün esasını etkileyen belgelerde hile ve sahtekârlığın ortaya çıkmış olması

Bu durumların varlığında kararın düzeltilmesi imkânı bulunmakta iken 2014 tarih ve 6545 sayılı Kanunla söz konusu müessese ilga edilmiş olduğundan vergi davalarında uygulanabilirliği kalmamıştır.

Muharrem ÖZDEMİR

E. Defterdar

Yeminli Mali Müşavir

This email address is being protected from spambots. You need JavaScript enabled to view it.

Kaynak, https://www.alomaliye.com/2021/09/16/vergi-yargisi-acisindan-kanun-yollari-muharrem-ozdemir-ymm/

Dip Notlar:

[1] 2015/3. Dönem Yeminli Mali Müşavirlik Vergi Tekniği Sınav sorusu ve cevabı

[2] Türk Ceza Kanunu İle Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun 28.06.2014 Tarih ve 29044 Sayılı Resmi Gazetede Yayımlanmıştır.

[3] 20.01.1982 tarih ve 17580 Sayılı Resmi Gazetede yayımlanmıştır.

[4] Vergisel İşlemlere Karşı Dava Açma Süreçleri | Vergi Denetim Danışmanlık (vdd.com.tr)

[5] https://www.turmob.org.tr/arsiv/mbs/pratikBilgiler/vergi_davalarinda_parasal_sinirlar_2020-C.pdf